Дефляция долга

Дефляция долга — это теория, согласно которой рецессии и депрессии возникают из-за того, что общий уровень долга растет в реальной стоимости из-за дефляции, что приводит к невыполнению обязательств по потребительским кредитам и ипотечным кредитам. Активы банков падают из-за дефолтов и потому, что стоимость их залога падает, что приводит к резкому росту неплатежеспособности банков, сокращению кредитования и, как следствие, сокращению расходов.

Теория была разработана Ирвингом Фишером после краха Уолл-стрит в 1929 году и последовавшей за ним Великой депрессии . Теория долговой дефляции была знакома Джону Мейнарду Кейнсу до ее обсуждения Фишером, но он обнаружил, что она недостаточна по сравнению с тем, что впоследствии стало его теорией предпочтения ликвидности . [1] Однако с 1980-х годов к этой теории возродился интерес как в основной экономической теории , так и в неортодоксальной школе посткейнсианской экономики , и впоследствии она была развита такими посткейнсианскими экономистами, как Хайман Мински. [2] и неоклассического экономиста-мейнстрима Бена Бернанке . [3]

Формулировка Фишера (1933 г.)

[ редактировать ]Фишера В формулировке долговой дефляции , когда долговой пузырь лопается, происходит следующая последовательность событий:

Если, соответственно, предположить, что в какой-то момент времени существует состояние чрезмерной задолженности, это будет иметь тенденцию приводить к ликвидации, вызывая тревогу либо у должников, либо у кредиторов, либо у тех и других. Тогда мы можем вывести следующую цепочку следствий из девяти звеньев:

- Ликвидация долга приводит к дистресс-продаже и

- Сокращение денежной массы по мере погашения банковских кредитов и замедление скорости обращения. Это сокращение денежной массы и ее скорости, вызванное кризисными продажами, приводит к

- Падение уровня цен, иными словами, раздувание доллара. Предполагая, как указано выше, что этому падению цен не препятствует рефляция или что-либо еще, должно быть

- Еще большее падение чистой стоимости бизнеса, ускоряющее банкротства и

- Подобное падение прибылей, которое в «капиталистическом», то есть частно-коммерческом обществе, приводит к тому, что концерны терпят убытки, пытаясь произвести

- Сокращение производства, торговли и занятости рабочей силы. Эти потери, банкротства и безработица приводят к

- пессимизм и потеря уверенности, что, в свою очередь, приводит к

- Накопление и еще большее замедление скорости обращения.

- Вышеупомянутые восемь изменений вызывают

- Сложные нарушения процентных ставок, в частности падение номинальных, или денежных, ставок и повышение реальных, или товарных, процентных ставок.

- ( Фишер 1933 )

Отказ от предыдущих предположений

[ редактировать ]До своей теории дефляции долга Фишер придерживался преобладающей в то время и до сих пор господствующей теории общего равновесия . Чтобы применить это к финансовым рынкам, которые включают в себя транзакции во времени в форме долга – получение денег сейчас в обмен на что-то в будущем – он сделал два дополнительных предположения: [4]

- (А) Рынок должен быть очищен — и очищен в отношении каждого интервала времени.

- (Б) Долги должны быть оплачены. ( Фишер 1930 , стр.495)

Ввиду Великой депрессии он отверг равновесие и отметил, что на самом деле долги могут быть не выплачены, а вместо этого будет объявлен дефолт по:

Предполагать, что в течение какого-либо длительного периода времени переменные в экономической организации или какой-либо ее части будут «оставаться на месте» в совершенном равновесии, так же абсурдно, как и предполагать, что Атлантический океан может когда-либо остаться без волна.

- ( Фишер 1933 , стр. 339)

Он также отверг идею о том, что само по себе чрезмерная самоуверенность, а не возникший в результате долг, была существенным фактором депрессии:

Я полагаю, что чрезмерная самоуверенность редко приносит какой-либо большой вред, за исключением тех случаев, когда она затягивает своих жертв в долги.

- ( Фишер 1933 , стр. 339)

В контексте этой цитаты, развития его теории и центральной роли, которую она отводит долгу, следует отметить, что Фишер лично разорился из-за того, что он взял на себя долги из-за своей чрезмерной самоуверенности до краха, покупая акции. на марже.

Другие теории дефляции долга не предполагают, что долги должны быть выплачены, отмечая роль, которую дефолт, банкротство и потеря права выкупа играют в современной экономике. [5]

Первоначальный основной интерес

[ редактировать ]Первоначально работа Фишера в значительной степени игнорировалась в пользу работ Кейнса. [6]

В последующие десятилетия время от времени наблюдались упоминания о дефляционных спиралях из-за долга в основной массе, особенно в «Великий крах 1929 года» в книге Джона Кеннета Гэлбрейта 1954 году, а кредитный цикл иногда упоминался как основная причина экономических циклов в послевоенный период. эпохи, как в ( Eckstein & Sinai 1990 ), но частный долг по-прежнему отсутствовал в основных макроэкономических моделях.

Джеймс Тобин назвал Фишера одним из лидеров его теории экономической нестабильности.

Теория долговой дефляции изучается с 1930-х годов, но в значительной степени игнорировалась экономистами-неоклассиками и лишь недавно начала вызывать общественный интерес, хотя в американских СМИ она остается в некоторой степени на периферии. [7] [8] [9] [10]

Бен Бернанке (1995)

[ редактировать ]Отсутствие влияния долговой дефляции Фишера на академическую экономику так описано Беном Бернанке в Бернанке (1995 , стр. 17):

- Однако идея Фишера имела меньшее влияние в академических кругах из-за контраргумента, согласно которому дефляция долга представляет собой не более чем перераспределение от одной группы (должников) к другой (кредиторам). Было высказано предположение, что в отсутствие неправдоподобно больших различий в предельных склонностях к расходам между группами чистое перераспределение не должно иметь значительных макроэкономических эффектов.

Основываясь как на денежно-кредитной гипотезе Милтона Фридмана и Анны Шварц , так и на гипотезе дефляции долга Ирвинга Фишера, Бернанке разработал альтернативный способ воздействия финансового кризиса на объем производства. Он развивает аргумент Фишера о том, что резкое снижение уровня цен и номинальных доходов приводит к увеличению реального долгового бремени, что, в свою очередь, приводит к неплатежеспособности должников, что приводит к снижению совокупного спроса и дальнейшему снижению уровня цен, что перерастает в долговую дефляцию. спираль. По мнению Бернанке, небольшое снижение уровня цен просто перераспределяет богатство от должников к кредиторам, не нанося ущерба экономике. Но когда дефляция является серьезной, падение цен на активы наряду с банкротствами должников приводит к снижению номинальной стоимости активов на балансах банков. Банки отреагируют ужесточением условий кредитования. Это, в свою очередь, приводит к кредитному кризису , который наносит серьезный ущерб экономике. Кредитный кризис снижает инвестиции и потребление, что приводит к снижению совокупного спроса, что дополнительно способствует дефляционной спирали. [11]

Посткейнсианская интерпретация

[ редактировать ]Дефляция долга изучалась и развивалась в основном в посткейнсианской школе .

Гипотеза финансовой нестабильности Хаймана Мински , разработанная в 1980-х годах, дополняет теорию Фишера, объясняя, как формируются кредитные пузыри: гипотеза финансовой нестабильности объясняет, как формируются пузыри, а дефляция долга объясняет, как они лопаются и вытекающие из этого экономические последствия. Математические модели дефляции долга недавно были разработаны посткейнсианским экономистом Стивом Кином .

Решения

[ редактировать ]Фишер рассматривал решение проблемы дефляции долга как рефляцию – возвращение уровня цен на уровень, который был до дефляции – с последующей стабильностью цен, которая разорвала бы «порочную спираль» дефляции долга. В отсутствие рефляции он предсказал конец только после «ненужного и жестокого банкротства, безработицы и голода». [12] за которым следует «новая последовательность подъемов и спадов»: [13]

Если не появится противодействующая причина, предотвращающая падение уровня цен, такая депрессия, как в 1929–1933 годах (а именно, когда чем больше должники платят, тем больше они должны), имеет тенденцию продолжаться, углубляясь по порочной спирали, поскольку много лет. В этом случае лодка не имеет тенденции прекращать опрокидывание до тех пор, пока она не перевернется. В конечном итоге, конечно, но только после почти всеобщего банкротства, задолженность должна перестать расти и начать расти меньше. Затем наступает восстановление и тенденция к новой последовательности подъемов и спадов. Это так называемый «естественный» выход из депрессии через ненужные и жестокие банкротства, безработицу и голод.С другой стороны, если приведенный выше анализ верен, всегда экономически возможно остановить или предотвратить такую депрессию, просто подняв уровень цен до среднего уровня, при котором непогашенные долги были заключены существующими должниками и приняты на себя существующими кредиторами. и затем поддерживать этот уровень неизменным.

Более поздние комментаторы в целом не считают, что рефляция достаточна, и в первую очередь предлагают два решения: облегчение долгового бремени – особенно за счет инфляции – и фискальное стимулирование .

Вслед за Хайманом Мински некоторые утверждают, что долги, принятые на пике пузыря, просто не могут быть погашены – что они основаны на предположении о росте цен на активы, а не на стабильных ценах на активы: так называемые «единицы Понци». Такие долги не могут быть погашены в условиях стабильных цен, а тем более в условиях дефляции, и вместо этого их необходимо либо объявить дефолтом, либо простить, либо реструктурировать.

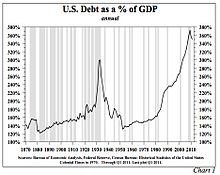

Широкомасштабное облегчение долгового бремени либо требует действий правительства, либо индивидуальных переговоров между каждым должником и кредитором и, таким образом, является политически спорным или требует большого труда. Категоричным методом облегчения долгового бремени является инфляция, которая снижает реальную долговую нагрузку, поскольку долги, как правило, номинированы номинально : если заработная плата и цены удваиваются, а долг остается прежним, уровень долга падает вдвое. Влияние инфляции тем более выражено, чем выше соотношение долга к ВВП : при соотношении 50% один год инфляции в 10% снижает это соотношение примерно до 45%, тогда как при соотношении 300% один год инфляции в 10% снижает это соотношение примерно до 270%. Что касается иностранной валюты , особенно государственного долга, инфляция соответствует девальвации валюты . Инфляция приводит к перемещению богатства от кредиторов к должникам, поскольку кредиторам не выплачивается столько денег в реальном выражении, сколько ожидалось, и на этом основании это решение подвергается критике и является политически спорным.

В кейнсианской традиции некоторые предполагают, что падение совокупного спроса, вызванное падением частного долга, может быть компенсировано, по крайней мере временно, ростом государственного долга - «обменом частного долга на государственный долг» или, что более выразительно, пузырем государственного кредита. замена частного кредитного пузыря. Действительно, некоторые утверждают, что это механизм, с помощью которого кейнсианская экономика на самом деле работает в условиях депрессии – « фискальный стимул » просто означает рост государственного долга, следовательно, стимулирующий совокупный спрос. Учитывая необходимый уровень роста государственного долга, некоторые сторонники дефляции долга, такие как Стив Кин, пессимистично относятся к этим кейнсианским предложениям. [14]

Учитывая предполагаемые политические трудности в облегчении долгового бремени и предполагаемую неэффективность альтернативных вариантов действий, сторонники дефляции долга либо пессимистично относятся к решениям, ожидая длительных, возможно, десятилетий депрессий, либо полагают, что облегчение частного долга (и связанное с ним облегчение государственного долга - де-факто отказ от суверенного долга) станет результатом длительного периода инфляции.

Эмпирическая поддержка и современный основной интерес

[ редактировать ]

Некоторые исследования доказывают, что эмпирическая поддержка обоснованности гипотезы дефляции долга, выдвинутой Фишером и Бернанке, является существенной, особенно на фоне Великой депрессии. Эмпирическая поддержка трансмиссионного механизма Бернанке в экономической деятельности после Второй мировой войны слабее. [15]

В 1980-х и 1990-х годах в академических кругах возобновился интерес к дефляции долга. [16] и дальнейшее возобновление интереса к дефляции долга из-за финансового кризиса 2007–2010 годов и последовавшей за ним Великой рецессии . [6]

В 2008 году Дипак Лал писал: «Бернанке позаботился о том, чтобы второй этап фишеровской долговой дефляции не произошел. ." [17] После годов финансового кризиса 2007-2008 Джанет Йеллен в своей речи признала вклад Мински в понимание того, как кредитные пузыри возникают, лопаются и приводят к дефляционным распродажам активов. [18] Она описала, как последовал процесс сокращения доли заемных средств в балансе, в то время как потребители сокращали свои расходы, чтобы иметь возможность обслуживать свой долг. Аналогичным образом, ссылаясь на Мински, в 2011 году Чарльз Дж. Уэйлен писал: «Мировая экономика недавно пережила классический кризис Мински, в котором переплетаются циклические и институциональные (структурные) измерения». [19]

Кеннета Рогоффа и Кармен Рейнхарт, издаваемые с 2009 года. Работы [20] рассмотрели причины финансовых коллапсов как в новейшее время, так и на протяжении всей истории, уделяя особое внимание идее долгового навеса .

См. также

[ редактировать ]Ссылки

[ редактировать ]- ↑ Пилкингтон, Филип (24 февраля 2014 г.). « Предпочтение Кейнса в отношении ликвидности превосходит дефляцию долга в 1931 и 2008 годах ».

- ^ Мински, Хайман (1992). «Гипотеза финансовой нестабильности».

- ^ Стив Кин (1995). «Финансы и экономический кризис: моделирование гипотезы финансовой нестабильности Мински», Journal of Post Keynesian Economics , Vol. 17, № 4, 607–635.

- ↑ Debtwatch № 42: Экономическое дело против Бернанке , 24 января 2010 г., Стив Кин.

- ^ «Сброс долгов неизбежен. «Свобода, любовь и справедливость для всех» . Архивировано из оригинала 3 июня 2013 г. Проверено 13 декабря 2012 г.

- ^ Jump up to: а б Из тени Кейнса , The Economist , 12 февраля 2009 г.

- ^ Фишер, И. (1933) «Теория долговой дефляции великих депрессий», Econometrica 1 (4): 337-57.

- ^ Грант, Дж. (2007) «Учитесь на падении Рима, предупреждены США», Financial Times (14 августа)

- ↑ Роберт Пестон, «Долги Великобритании «самые большие в мире», BBC (21 ноября 2011 г.).

- ^ Джон Т. Харви (18 июля 2012 г.). «Почему вам следует любить государственный дефицит» . Форбс .

- ^ Рэндалл Э. Паркер, Размышления о Великой депрессии , Издательство Эдварда Элгара, 2003, ISBN 9781843765509 , с. 14-15

- ^ Сравните: «Давайте остерегаться этой опасной теории равновесия , которая должна устанавливаться автоматически. Определенный вид равновесия, правда, восстанавливается в долгосрочной перспективе, но это происходит после ужасающих страданий». Симонда де Сисмонди , «Новые начала политической экономии», т. 1 (1819), стр. 20–21.

- ^ Ирвинг Фишер о долге, дефляции и депрессии , Брайан Гриффин, 5 ноября 2008 г., В поисках альфа

- ^ Могут ли США потратить долги, чтобы выбраться? , 29 ноября 2008 г., Стив Кин

- ^ Рэндалл Э. Паркер, Размышления о Великой депрессии , Издательство Эдварда Элгара, 2003, ISBN 9781843765509 , с. 15

- ^ ( Бернанке 1995 , стр. 17)

- ^ Дипак Лал, «Великий крах 2008 года: причины и последствия», Cato Journal , 30 (2) (2010), стр. 271-72.

- ^ «Крах Минского: уроки для центральных банков» .

- ^ Чарльз Дж. Уэлен, «Переосмысление экономики для новой эры финансового регулирования: политическая экономия Хаймана Мински», Chapman Law Review , 15 (1) (2011), стр. 163.

- ^ «Академические статьи | Кеннет Рогофф» .

- Бернанке, Бен (1995), «Макроэкономика Великой депрессии: сравнительный подход» , Журнал «Деньги, кредит и банковское дело» , 27 (1): 1–28, doi : 10.2307/2077848 , JSTOR 2077848

- Фишер, Ирвинг (1933), «Теория долговой дефляции великих депрессий» , Econometrica , 1 (4): 337–357, doi : 10.2307/1907327 , JSTOR 1907327

- Фишер, Ирвинг (1930). Теория процента, определяемого нетерпением тратить доход и возможностью его инвестировать . Макмиллан. ISBN 978-0-678-00003-8 .

- Экстайн, Отто ; Синай, Аллен (1990), «1. Механизмы делового цикла в послевоенный период» , в книге Роберта Дж. Гордона (редактор), « Американский деловой цикл: непрерывность и изменения» , University of Chicago Press, ISBN. 978-0-226-30453-3

- Чарльз Роксбург; Сьюзан Лунд; Тони Виммер; Эрик Амар; Чарльз Аткинс; Джу-Хон Квек; Ричард Доббс; Джеймс Маньика (январь 2010 г.), Долг и сокращение доли заемных средств: глобальный кредитный пузырь и его экономические последствия , McKinsey Global Institute