Голые короткие продажи

В этой статье есть несколько проблем. Пожалуйста, помогите улучшить его или обсудите эти проблемы на странице обсуждения . ( Узнайте, как и когда удалять эти шаблонные сообщения )

|

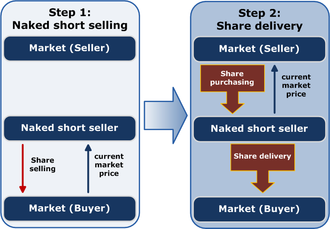

Голая короткая продажа или голая короткая продажа — это практика короткой продажи торгуемого актива любого типа без предварительного заимствования актива у кого-то другого или обеспечения возможности его получения взаймы. Когда продавец не получает актив и не доставляет его покупателю в течение требуемого периода времени, результат известен как « недоставка » (FTD). Сделка обычно остается открытой до тех пор, пока актив не будет приобретен и доставлен продавцом или пока брокер продавца не урегулирует сделку от его имени. [1]

Короткие продажи используются для того, чтобы воспользоваться предполагаемыми арбитражными возможностями или предвидеть падение цен, но подвергают продавца риску повышения цен.

Критики выступают за более строгие правила против открытых коротких продаж. В 2005 году в США было принято « Положение SHO », требующее, чтобы брокеры-дилеры имели основания полагать, что акции будут доступны для данной сделки с акциями, и требующее, чтобы поставка произошла в течение ограниченного периода времени. [2] [3] В 2008 году Комиссия по ценным бумагам и биржам (SEC) запретила то, что она назвала «злоупотребительными открытыми короткими продажами». [4] в Соединенных Штатах, а также в некоторых других юрисдикциях, как метод снижения цен на акции. Невыдача акций является законной при определенных обстоятельствах, и открытые короткие продажи сами по себе не являются незаконными. [5] [2] [6] В Соединенных Штатах открытые короткие продажи регулируются различными правилами SEC, которые запрещают эту практику. [7]

В августе 2008 года Комиссия по ценным бумагам и биржам (SEC) издала временный приказ, ограничивающий короткие продажи акций 19 финансовых компаний, считающихся системно важными, путем ужесточения штрафов за несвоевременную доставку акций. [8] Начиная с 18 сентября, на фоне заявлений о том, что агрессивные короткие продажи сыграли роль в банкротстве финансового гиганта Lehman Brothers , SEC продлила и расширила правила, чтобы удалить исключения и охватить все компании, включая маркет-мейкеров . [4] [9]

Исследование, проведенное в 2014 году исследователями из Университета Буффало и опубликованное в журнале Journal of Financial Economics , не обнаружило никаких доказательств того, что неспособность доставить акции «вызвала искажения цен или банкротство финансовых компаний во время финансового кризиса 2008 года» и что «большие FTD приводят к более высокая ликвидность и эффективность ценообразования, и их влияние аналогично нашей оценке реализованных коротких продаж». [10]

Некоторые комментаторы утверждают, что, несмотря на правила, открытые короткие продажи широко распространены и что правила SEC плохо соблюдаются. [11] Ее критики утверждают, что эта практика допускает злоупотребления, может нанести ущерб целевым компаниям, пытающимся привлечь капитал, и привела к многочисленным банкротствам. [7] [12] Однако другие комментаторы заявили, что проблема голых коротких продаж — это «теория дьявола». [13] это не добросовестный рыночный вопрос и пустая трата регулятивных ресурсов. [14]

Описание

[ редактировать ]«Обычное» короткое замыкание

[ редактировать ]Короткие продажи — это форма спекуляции , которая позволяет трейдеру занять « отрицательную позицию » по акциям компании. Такой трейдер сначала занимает акции этих акций у их владельца (кредитора), обычно через банк или прайм-брокера, при условии, что они вернут их по требованию. Далее трейдер продает взятые в долг акции и передает их покупателю, который становится их новым владельцем. Покупатель обычно не знает, что акции были проданы без покрытия: его сделка с трейдером происходит так же, как если бы трейдер владел акциями, а не брал их взаймы. Некоторое время спустя трейдер закрывает свою короткую позицию, приобретая такое же количество акций на рынке и возвращая их кредитору.

Прибыль трейдера представляет собой разницу между ценой продажи и ценой покупки акций. В отличие от «длинной позиции», когда продажа следует за покупкой, короткая продажа предшествует покупке. Поскольку продавец/заемщик обычно обязан внести денежный депозит, эквивалентный выручке от продажи, это дает кредитору некоторую гарантию.

Голые шорты в США

[ редактировать ]Голая короткая продажа – это случай короткой продажи без предварительного получения займа. Если акций не хватает, найти акции для заимствования может быть сложно. Продавец также может принять решение не брать акции взаймы, в некоторых случаях из-за отсутствия кредиторов или из-за того, что стоимость кредитования слишком высока. Если акции не взяты в долг в течение клирингового периода и продавец, продающий короткие позиции, не предлагает акции покупателю, сделка считается « неудавшейся ». [15] может зачислить акции покупателю Тем не менее, сделка будет оставаться открытой, или DTCC до тех пор, пока продавец, продающий короткие позиции, либо не закроет позицию, либо не возьмет взаймы акции. [6]

Трудно измерить, как часто происходят открытые короткие продажи. Невыполнение обязательств не обязательно указывает на открытую короткую продажу и может быть результатом как «длинных» транзакций (покупки акций), так и коротких продаж. [2] [16] Голая короткая продажа может быть невидимой на ликвидном рынке, пока короткая продажа в конечном итоге доставляется покупателю. Однако если укрытия невозможно найти, торги терпят неудачу. Отчеты о сбоях регулярно публикуются SEC. [17] а внезапный рост числа неудачных поставок предупредит SEC о возможности открытых коротких продаж. В некоторых недавних случаях утверждалось, что ежедневная активность превышала все доступные акции, что обычно было бы маловероятно. [15]

Объем открытых коротких позиций

[ редактировать ]Причины открытых коротких продаж и их масштабы обсуждались в течение нескольких лет до принятия SEC в 2008 году запрета на эту практику. Общепризнано, что голая короткая продажа имеет тенденцию происходить, когда акции трудно взять взаймы. Исследования показали, что чистые короткие продажи также увеличиваются вместе со стоимостью заимствований. [ нужна ссылка ]

В последние годы, [ когда? ] ряд компаний [ который? ] были обвинены [ кем? ] использования голых коротких позиций в агрессивных попытках снизить цены на акции, иногда без намерения когда-либо продавать акции. [15] Эти утверждения утверждают, что, по крайней мере теоретически, практика позволяет продавать неограниченное количество акций без покрытия. В редакционной статье Los Angeles Times в июле 2008 года говорилось, что открытые короткие продажи «позволяют спекулянтам снизить стоимость акций компании, предлагая на продажу подавляющее количество акций». [18]

Комиссия по ценным бумагам и биржам (SEC) заявила, что открытые короткие продажи иногда ошибочно выдаются в качестве причины падения цен на акции, хотя зачастую «снижение цен является результатом плохого финансового положения компании, а не причинами, указанными инсайдерами или промоутерами». [2]

До 2008 года регулирующие органы в целом преуменьшали масштабы открытых коротких позиций в США. На конференции Североамериканской ассоциации администраторов ценных бумаг (NASAA) по открытым коротким продажам в ноябре 2005 года представитель Нью-Йоркской фондовой биржи заявил, что NYSE не обнаружила доказательств широко распространенной открытой короткой продажи. В 2006 году представитель SEC заявил: «Хотя могут быть случаи злоупотреблений короткими продажами, 99% всех долларовых сделок совершаются вовремя и без происшествий». [19] Из всех тех, которые этого не делают, 85% решаются в течение 10 рабочих дней, а 90% - в течение 20 рабочих дней. [19] Это означает, что около 1% акций, которые ежедневно переходят из рук в руки, или около 1 миллиарда долларов в день, подвержены сбоям в доставке. [6] хотя SEC заявила, что «невыполнение обязательств может произойти по ряду причин как при длинных, так и при коротких продажах», и, соответственно, они не обязательно указывают на голые короткие продажи. [2] [16]

В 2008 году председатель Комиссии по ценным бумагам и биржам Кристофер Кокс (SEC) «проявляет нулевую терпимость к злоупотреблениям без покрытия коротких продаж», одновременно вводя новые правила, запрещающие эту практику, кульминацией которых стали действия в сентябре 2008 года после банкротств Bear Stearns и заявил, что Комиссия по ценным бумагам и биржам Lehman Brothers на фоне спекуляций о том, что открытые короткие продажи короткие продажи сыграли свою роль. [9] [20] Кокс сказал, что «это правило будет разработано для обеспечения прозрачности коротких продаж в целом, помимо практики чистых коротких продаж». [9]

Заявленные последствия голых коротких продаж

[ редактировать ]SEC стремится поддерживать порядок на рынках ценных бумаг. Злоупотребительная практика открытых коротких продаж сильно отличается от обычных коротких продаж, которые являются здоровой и необходимой частью свободного рынка. Правила нашего агентства очень поддерживают короткие продажи, которые могут помочь быстро передать ценовые сигналы в ответ на негативную информацию или перспективы компании. Короткие продажи помогают предотвратить «иррациональное изобилие» и пузыри. Но когда кто-то не может занять и поставить ценные бумаги, необходимые для погашения короткой позиции, даже не сумев определить, могут ли они быть заимствованы, это не способствует упорядоченному рынку, а подрывает его. А в контексте потенциальной кампании по «искажению и сокращению», направленной на финансовое учреждение, в целом стабильное, такого рода манипулятивная деятельность может иметь серьезные последствия.

- Выступление председателя SEC Кристофера Кокса [21]

Как и в случае с распространенностью открытых коротких позиций, последствия этого спорны. Комиссия по ценным бумагам и биржам заявила, что эта практика может быть полезной для повышения ликвидности акций, которые трудно заимствовать, в то время как другие полагают, что она повышает эффективность рынка кредитования ценными бумагами. Критики этой практики утверждают, что ее часто используют для манипулирования рынком , что она может нанести ущерб компаниям и даже угрожает более широким рынкам.

Одна из жалоб на открытые короткие продажи со стороны целевых компаний заключается в том, что эта практика размывает акции компании до тех пор, пока неурегулированные короткие продажи остаются открытыми. Это было заявлено [ кем? ] создавать «фантомные» или «поддельные» акции, иногда переходя от сделки к сделке без привязки к каким-либо физическим акциям и искусственно занижая цену акций. Однако Комиссия по ценным бумагам и биржам (SEC) опровергла существование поддельных акций и заявила, что открытые короткие продажи не приведут к увеличению количества акций компании в обращении. [3] Продавец коротких позиций Дэвид Рокер утверждал, что неспособность поставить ценные бумаги «может быть сделана в манипулятивных целях, чтобы создать впечатление, что акции представляют собой трудный заем», хотя он сказал, что это следует рассматривать как неспособность предоставить «длинные позиции», а не «шорты». ". [22]

Роберт Дж. Шапиро , бывший заместитель министра торговли по экономическим вопросам и консультант юридической фирмы, подавшей иск по поводу открытых коротких позиций: [23] заявил, что открытые короткие продажи обошлись инвесторам в 100 миллиардов долларов и привели к банкротству 1000 компаний. [12]

Ричард Фулд , бывший генеральный директор финансовой фирмы Lehman Brothers, во время слушаний по заявлению о банкротстве Lehman Brothers и спасению AIG в Комитете Палаты представителей по надзору и правительственной реформе заявил, что существует множество факторов, включая кризис доверия и открытые короткие продажи. нападения, сопровождаемые ложными слухами, способствовали краху как Bear Stearns, так и Lehman Brothers. [24] Фулд был одержим короткими продажами и даже понизил в должности тех руководителей Lehman, которые имели с ними дело; он утверждал, что короткие продавцы и распространители слухов обрушили Lehman, хотя у него не было никаких доказательств этого. [25] Изучив вопрос о том, были ли «голые короткие продажи» каким-либо образом причиной краха Bear Stearns или Lehman, эксперты по ценным бумагам пришли к выводу, что предполагаемые «голые короткие продажи» произошли после краха и, следовательно, не сыграли никакой роли. в этом. Председатель комитета Палаты представителей Генри Ваксман заявил, что комитет получил тысячи страниц внутренних документов от Lehman, и эти документы описывают компанию, в которой «не было ответственности за неудачи». [25] [26] [27] В июле 2008 года председатель Комиссии по ценным бумагам и биржам США Кристофер Кокс заявил, что «безудержных коротких продаж в финансовых вопросах» не существует. [28]

Правила по рынкам

[ редактировать ]Некоторые международные биржи частично или полностью ограничили практику открытых коротких продаж акций. В их число входят Австралийская биржа ценных бумаг , [29] Индии Совет по ценным бумагам и биржам , [30] нидерландский Euronext Amsterdam , [31] Японии Токийская фондовая биржа , [32] и швейцарская швейцарская биржа SWX . [33] [34] Также испанский регулятор ценных бумаг CNMV . [35]

В августе 2011 года Франция, Италия, Испания, Бельгия и Южная Корея временно запретили все короткие продажи своих финансовых акций. [36] в то время как Германия настаивала на введении запрета на открытые короткие продажи во всей еврозоне. [37]

Германия

[ редактировать ]18 мая 2010 года министр финансов Германии объявил, что открытые короткие продажи государственных облигаций, номинированных в евро, кредитно-дефолтных свопов на основе этих облигаций и акций десяти ведущих финансовых учреждений Германии будут запрещены. Этот запрет вступил в силу той же ночью и истекал 31 марта 2011 года. [38] [39] 28 мая немецкий регулятор финансового рынка BaFin объявил, что этот запрет будет постоянным. [40] Запрет вступил в силу 27 июля 2010 года. [41] В августе 2010 года Международный валютный фонд опубликовал отчет, в котором говорится, что эта мера привела лишь к торможению рынков. В нем говорится, что запрет "относительно мало что сделал для поддержки базовых цен на акции целевых учреждений, в то время как ликвидность упала, а волатильность существенно выросла". В МВФ заявили, что нет убедительных доказательств того, что цены на акции упали из-за коротких продаж. [42]

Индия

[ редактировать ]В марте 2007 года Совет по ценным бумагам и биржам Индии (SEBI), который вообще запретил короткие продажи в 2001 году из-за дела Кетана Пареха , вновь ввел короткие продажи в соответствии с правилами, аналогичными тем, которые разработаны в Соединенных Штатах. В связи с этим изменением правил SEBI объявила вне закона все открытые короткие продажи. [43] [44]

Япония

[ редактировать ]Запрет на короткие продажи в Японии начался 4 ноября 2008 года и первоначально планировалось продлить до июля 2009 года, но был продлен до октября того же года. [45] [46] Японии финансов Министр . Сёити Накагава заявил: «Мы решили (увеличить запрет на короткие продажи), поскольку считали, что это может быть опасно для токийского фондового рынка, если мы не примем меры немедленно» Японии Накагава добавил, что Агентство финансовых услуг будет сотрудничать с Комиссией по надзору за ценными бумагами и биржами и Токийской фондовой биржей для расследования прошлых нарушений японских правил по коротким продажам акций. Впоследствии запрет был продлен до октября 2010 года. [47]

Сингапур

[ редактировать ]начала Сингапурская биржа наказывать голые короткие продажи временной мерой в сентябре 2008 года. Эти первоначальные штрафы начинались со 100 долларов в день. В ноябре они объявили о планах увеличить штрафы за непроведение сделок. Новые штрафы будут наказывать трейдеров, которые не покрывают свои позиции, начиная с 1000 долларов в день. Также будут предусмотрены штрафы для брокерских компаний, которые не используют рынок бай-инов биржи для покрытия своих позиций, начиная с 5000 долларов в день. Сингапурская биржа заявила, что неспособность доставить акции, присущая открытым коротким продажам, угрожает упорядоченности рынка. [48]

Соединенные Штаты

[ редактировать ]Закон о биржах ценных бумаг 1934 года.

[ редактировать ]Закон о фондовых биржах 1934 года предусматривает расчетный период продолжительностью до двух рабочих дней до того, как акции должны быть доставлены, обычно называемый « Т+2 поставкой ».

Регламент ШО

[ редактировать ]В январе 2005 года Комиссия по ценным бумагам и биржам (SEC) приняла Постановление SHO, направленное на противодействие злоупотреблениям открытыми короткими продажами за счет сокращения случаев невыполнения поставок ценных бумаг и ограничения времени, в течение которого брокер может допускать сбои в поставках. [49] Говоря о первом, он заявил, что брокер или дилер не может принять приказ о короткой продаже без предварительного заимствования или идентификации продаваемых акций. [50] Это правило имело следующие исключения:

- Брокер или дилер, принимающий ордер на короткую продажу от другого зарегистрированного брокера или дилера

- Добросовестное рыночное функционирование

- Брокер-дилер, осуществляющий продажу от имени клиента, который считается владельцем ценных бумаг в соответствии с Правилом 200. [51] не по вине клиента или брокера-дилера. [50]

Чтобы сократить продолжительность, в течение которой разрешено оставаться открытыми в случае невозможности поставки, регулирование требует от брокеров-дилеров закрывать открытые позиции по невозможности поставки по пороговым ценным бумагам, которые сохраняются в течение 13 последовательных расчетных дней. [49] Комиссия по ценным бумагам и биржам США, описывая Регламент SHO, заявила, что невозможность поставки акций, которая сохраняется в течение длительного периода времени, «может привести к большим обязательствам по поставке в случае расчета по акциям». [49]

Постановление SHO также создало «Список пороговых ценных бумаг», в котором сообщалось о любых акциях, более 0,5% от общего количества акций компании, находящихся в обращении, не были доставлены в течение пяти дней подряд. В списке появился ряд компаний, в том числе Krispy Kreme , Martha Stewart Omnimedia и Delta Air Lines . Инвестиционный веб-сайт Motley Fool отмечает, что «когда акция появляется в этом списке, это похоже на развевающийся красный флаг, говорящий: «Здесь что-то не так!» [15] Однако SEC пояснила, что появление в пороговом списке «не обязательно означает, что имели место злоупотребительные открытые короткие продажи или какая-либо недопустимая торговля акциями». [49]

В июле 2006 года SEC предложила внести поправки в Положение SHO, чтобы еще больше сократить случаи сбоев в доставке ценных бумаг. [52] Председатель SEC Кристофер Кокс отметил «серьезную проблему злоупотреблений открытыми короткими продажами, которые могут быть использованы в качестве инструмента для снижения цены акций компании», и что SEC «обеспокоена постоянными неудачами в доставке на рынок некоторых ценных бумаг». это может быть связано с лазейками в Регламенте ШО». [53]

События 2007–2010 гг.

[ редактировать ]В июне 2007 года Комиссия по ценным бумагам и биржам (SEC) проголосовала за отмену дедушкиного положения , которое позволяло освобождать от ответственности за сбои в доставке, существовавшие до регистрации Reg SHO. Председатель SEC Кристофер Кокс назвал открытые короткие продажи «мошенничеством, которое комиссия обязана предотвратить и наказать». Комиссия по ценным бумагам и биржам (SEC) также заявила, что рассматривает возможность отмены исключения из правила для участников рынка опционов . [54] Отмена дедушкиного положения и ограничений на короткие продажи в целом были одобрены Торговой палатой США . [55]

В марте 2008 года председатель SEC Кристофер Кокс выступил с речью под названием «Правило борьбы с мошенничеством при «голых» коротких продажах», в которой он объявил о новых усилиях SEC по борьбе с голыми короткими продажами. [56] В соответствии с этим предложением SEC создаст правило по борьбе с мошенничеством, направленное против тех, кто сознательно обманывает брокеров по поводу обнаружения ценных бумаг до того, как они начнут короткие продажи, и кто не доставляет ценные бумаги к дате поставки. Кокс сказал, что это предложение позволит устранить обеспокоенность по поводу злоупотреблений короткими продажами, особенно на рынке акций малой капитализации . Даже при наличии этого регулирования в 2007 году SEC получила сотни жалоб о предполагаемых злоупотреблениях, связанных с короткими продажами. По оценкам SEC, около 1% акций, которые ежедневно переходили из рук в руки, на сумму около 1 миллиарда долларов, подвергались сбоям при доставке. Члены Комиссии по ценным бумагам и биржам США Пол Аткинс и Кэтлин Кейси выразили поддержку репрессиям. [57] [58]

В середине июля 2008 года SEC объявила о чрезвычайных мерах по ограничению коротких продаж спонсируемых государством предприятий (GSE), таких как Fannie Mae и Freddie Mac , в попытке ограничить волатильность рынка финансовых акций. [59] Но даже в отношении этих акций вскоре после этого SEC объявила, что для маркет-мейкеров будет сделано исключение. [60] Председатель SEC Кокс отметил, что чрезвычайный приказ «не был реакцией на безудержные короткие продажи по финансовым вопросам», заявив, что «этого не произошло». По словам Кокса, «это скорее превентивный шаг, призванный помочь восстановить доверие рынка в тот момент, когда это крайне необходимо». [28] Аналитики предупреждают о возможности создания ценовых пузырей. [60] [61]

Срок действия правила чрезвычайных действий истек 12 августа 2008 года. [62] [63] [64] [65] Однако 17 сентября 2008 г. Комиссия по ценным бумагам и биржам (SEC) издала новые, более обширные правила против открытых коротких продаж, давая «кристально ясно, что SEC совершенно нетерпима к злоупотреблениям открытым короткими продажами». Среди новых правил — то, что маркет-мейкеры больше не являются исключением. В результате к участникам рынка опционов будут относиться так же, как и ко всем другим участникам рынка, и им будет фактически запрещено проводить открытые короткие продажи. [66]

4 ноября 2008 года избиратели в Южной Дакоте рассмотрели инициативу голосования «Закон о защите мелких инвесторов Южной Дакоты», призванную положить конец голым коротким продажам в этом штате. Ассоциация индустрии ценных бумаг и финансовых рынков Вашингтона и Нью-Йорка заявила, что подаст в суд, если мера будет принята. [67] Избиратели отвергли эту инициативу. [68]

В июле 2009 года Комиссия по ценным бумагам и биржам (SEC) под давлением, которое газета Wall Street Journal назвала «интенсивным политическим давлением», приняла на постоянной основе временное правило, которое обязывает брокерские компании оперативно покупать или брать взаймы ценные бумаги при проведении коротких продаж. [69] Комиссия по ценным бумагам и биржам заявила, что с осени 2008 года злоупотребительные открытые короткие продажи сократились на 50%, а количество ценных бумаг в пороговом списке (долевые ценные бумаги со слишком большим количеством «не доставленных») сократилось с 582 в июле 2008 года до 63 в марте. 2009. [70] [71]

В январе 2010 года Мэри Шапиро, председатель Комиссии по ценным бумагам и биржам (SEC), давала показания перед Комиссией США по расследованию финансового кризиса, количество случаев невыполнения долевых ценных бумаг сократилось на 63,4 процента, а количество постоянных и крупных банкротств снизилось на 80,5 процента. [5]

Нормативно-правовые действия

[ редактировать ]В 2005 году Комиссия по ценным бумагам и биржам (SEC) уведомила Refco о намерении подать иск против подразделения ценных бумаг Refco за нарушения в торговле ценными бумагами, касающиеся короткой продажи акций Sedona. Комиссия по ценным бумагам и биржам (SEC) запросила информацию о двух бывших брокерах Refco, которые обслуживали счет клиента Amro International, который продал акции Sedona. [72] К 2007 году никаких обвинений предъявлено не было.

В декабре 2006 года SEC подала в суд на хедж-фонд Gryphon Partners за инсайдерскую торговлю и открытые короткие продажи с участием PIPE в незарегистрированных акциях 35 компаний. PIPE — это «частные инвестиции в государственные акции», используемые компаниями для привлечения денежных средств. Открытая короткая продажа произошла в Канаде, где в то время это было законно. Грифон отверг обвинения. [73]

В марте 2007 года Goldman Sachs SEC оштрафовала на 2 миллиона долларов за разрешение клиентам незаконно продавать акции без покрытия перед вторичным публичным размещением. Клиенты Goldman предположительно использовали открытые короткие продажи. Комиссия по ценным бумагам и биржам (SEC) обвинила Goldman в неспособности гарантировать, что эти клиенты владеют акциями. Председатель SEC Кокс заявил: «Это важный случай, и он отражает наш интерес в этой области». [74]

В июле 2007 года Пайпер Джаффрей была оштрафована Нью-Йоркской фондовой биржей (NYSE) на 150 000 долларов. По данным NYSE, Пайпер нарушала правила торговли ценными бумагами с января по май 2005 года, продавая акции без их заимствования, а также не сумев «своевременно покрыть короткие продажи». [75] На момент вынесения этого штрафа NYSE наложила штрафы на сумму более 1,9 миллиона долларов США за открытые короткие продажи в результате семи регулятивных действий. [76]

Также в июле 2007 года Американская фондовая биржа оштрафовала двух участников рынка опционов за нарушение Регламента SHO. SBA Trading была оштрафована на 5 миллионов долларов, а ALA Trading оштрафована на 3 миллиона долларов, включая возврат прибыли. Обе фирмы и их руководители были отстранены от сотрудничества с биржей на пять лет. Биржа заявила, что фирмы использовали освобождение от Рег. SHO для участников рынка опционов «непозволительно заниматься голыми короткими продажами». [77]

В октябре 2007 года Комиссия по ценным бумагам и биржам (SEC) урегулировала обвинения против консультанта нью-йоркского хедж-фонда Sandell Asset Management Corp. и трех руководителей фирмы, среди прочего, за короткую продажу акций без размещения акций для заимствования. Были наложены штрафы на общую сумму 8 миллионов долларов, а фирма не признала и не опровергла обвинения. [78]

В октябре 2008 года Lehman Brothers Inc. была оштрафована Управлением по регулированию финансовой индустрии (FINRA) на 250 000 долларов США за неспособность должным образом документально подтвердить право собственности на короткие продажи по мере их совершения, а также за отсутствие аннотации к утвердительному заявлению о том, что акции будут доступны к дате расчетов. . [79]

В апреле 2010 года Goldman Sachs заплатил 450 000 долларов, чтобы урегулировать обвинения SEC в том, что он не смог провести «приблизительно» (sic) 86 коротких продаж в период с начала декабря 2008 года по середину января 2009 года и что он не смог установить адекватный контроль для предотвращения таких сбоев. . Компания не признала и не опровергла каких-либо нарушений. [80]

В мае 2012 года юристы Goldman случайно опубликовали неотредактированный документ, раскрывающий компрометирующие внутренние дискуссии относительно открытых коротких продаж. «К черту сферу соответствия – процедуры, схемы», журнал Rolling Stone . – цитирует в документе слова Питера Мельца, бывшего президента Merrill Lynch Professional Clearing Corp., [81]

Судебные разбирательства и DTCC

[ редактировать ]Депозитарная трастовая и клиринговая корпорация (DTCC) подверглась критике со стороны Wall Street Journal за ее подход к открытым коротким продажам. [6] [82] На DTCC был предъявлен иск в связи с предполагаемым участием в открытых коротких продажах, а вопрос о возможном участии DTCC был поднят сенатором Робертом Беннеттом и обсуждался NASAA, а также в статьях в The Wall Street Journal и Euromoney . [83] Нет никаких сомнений в том, что происходят незаконные открытые короткие продажи; [6] [84] спорным является то, насколько часто это происходит и в какой степени виноват DTCC. [6] [85] Некоторые компании, акции которых падают, обвиняют DTCC как хранителя системы, в которой это происходит, и говорят, что DTCC закрывает глаза на проблему. [6] Говоря о сделках, которые остаются неурегулированными, главный представитель DTCC Стюарт Гольдштейн сказал: «Мы не говорим, что проблем нет, но предполагать, что небо падает, было бы несколько преувеличением». [86] [87] В июле 2007 года сенатор Беннетт предположил в Сенате США , что обвинения, связанные с DTCC и голыми короткими продажами, «достаточно серьезны», что по ним должно быть проведено слушание с должностными лицами DTCC в Банковском комитете Сената , и что председатель банковского комитета Кристофер Додд выразил готовность провести такое слушание. [88]

Критики также утверждают, что DTCC слишком скрытно раскрывает информацию о том, где происходят открытые короткие продажи. [6] К маю 2005 года десять исков, касающихся открытых коротких продаж, поданных против DTCC, были отозваны или отклонены. [89]

Иск Electronic Trading Group, в котором были названы крупные брокерские компании Уолл-стрит, был подан в апреле 2006 года и отклонен в декабре 2007 года. [90] [91]

В двух отдельных исках, поданных в 2006 и 2007 годах акционерами NovaStar Financial, Inc. и Overstock.com , ответчиками были названы десять прайм-брокеров с Уолл-стрит. Они утверждали, что используют схему манипулирования акциями компаний, допуская открытые короткие продажи. [92] Ходатайство об отклонении иска Оверстока было отклонено в июле 2007 года. [93] [94]

Иск Pet Quarters Inc. против DTCC был отклонен федеральным судом Арканзаса и оставлен в силе Апелляционным судом восьмого округа в марте 2009 года. [95] Pet Quarters утверждал, что программа заимствования акций Depository Trust & Clearing Corp. привела к созданию несуществующих или фантомных акций и способствовала незаконным коротким продажам акций компании. Суд постановил: «Короче говоря, весь ущерб, который, по утверждению Pet Quarters, был причинен, возник в результате действий или заявлений, сделанных ответчиками в соответствии с правилами, утвержденными Комиссией программы. Мы приходим к выводу, что окружной суд не допустил ошибки, отклонив жалобу. на основе упреждения». Жалоба Pet Quarters была почти идентична искам против DTCC, предъявленным Whistler Investments Inc. и Nanopierce Technologies Inc. Иски также оспаривали программу заимствования акций DTCC и были отклонены. [96]

Один ученый в статье, опубликованной в Журнале права и бизнеса Нью-Йоркского университета , отметил, что «пока суд не объявит открытые короткие продажи манипулированием рынком с точки зрения закона и не разъяснит бремя эмитента и инвестора в доказывании возникновения голых коротких продаж». продажи, практика будет продолжаться без проверки со стороны судебной власти». [11]

Исследования

[ редактировать ]Исследование торговли первичными публичными предложениями, проведенное двумя штатными экономистами SEC и опубликованное в апреле 2007 года, показало, что чрезмерное количество неудачных сделок не коррелирует с голыми короткими продажами. Авторы исследования заявили, что, хотя выводы в документе конкретно касаются торговли IPO, «результаты, представленные в этом документе, также служат основой для общественных дебатов о роли коротких продаж и их неэффективности в ценообразовании». [97]

Напротив, исследование Лесли Бони, проведенное в 2004 году, выявило корреляцию между «стратегическими неудачами в реализации» и стоимостью заимствования акций. В статье, в которой рассматривался «уникальный набор данныхвесь спектр акций США», приписывают первоначальное признание неудач стратегических поставок Ричарду Эвансу, Крису Гечи, Дэвиду Мусто и Адаму Риду, [98] [99] и обнаружили, что его обзор предоставляет доказательства, соответствующие их гипотезе о том, что «маркет-мейкеры стратегически неспособны поставлять акции, когда стоимость заимствований высока». Исследование, проведенное Autore, Boulton и Braga-Alves, изучило доходность акций в связи с неудачными поставками в период с 2005 по 2008 год и обнаружило доказательства, подтверждающие положительную связь между неудачными поставками и стоимостью займов.

Исследование, проведенное в апреле 2007 года для регуляторов канадского рынка компанией Market Regulation Services Inc., показало, что сбои в доставке ценных бумаг не являются серьезной проблемой на канадском рынке, и что «менее 6% сбоев в результате продажи ценных бумаг связаны с короткими продажами». и что «прогнозируется, что неудачи, связанные с короткими продажами, составят лишь 0,07% от общего объема коротких продаж». [100]

Исследование Счетной палаты правительства, опубликованное в июне 2009 года, показало, что недавние правила SEC, очевидно, сократили злоупотребления короткими продажами, но что SEC необходимо дать более четкие рекомендации брокерской отрасли. [101]

Комиссия по расследованию финансового кризиса , назначенная Конгрессом для расследования финансового кризиса 2008 года, в своих выводах не упоминает открытые короткие продажи или короткие продажи финансовых акций. [102]

Исследование неудач, опубликованное в Журнале финансовой экономики в 2014 году, не обнаружило никаких доказательств того, что FTD «вызвали искажения цен или банкротство финансовых компаний во время финансового кризиса 2008 года». Исследователи изучили 1492 акции Нью-Йоркской фондовой биржи за 42-месячный период с 2005 по 2008 год и обнаружили, что «большие FTD приводят к более высокой ликвидности и эффективности ценообразования, а их влияние аналогично нашей оценке коротких продаж». [10] [103] [104]

Освещение в СМИ

[ редактировать ]Некоторые журналисты выражают обеспокоенность по поводу голых коротких продаж, в то время как другие утверждают, что открытые короткие продажи не приносят вреда и что их распространенность преувеличена корпоративными чиновниками, стремящимися обвинить внешние силы во внутренних проблемах их компаний. [105] Другие считают голые короткие продажи запутанной или причудливой формой торговли. [106]

В июне 2007 года руководители Universal Express , заявившие об открытой продаже своих акций, были подвергнуты санкциям судьи федерального суда за нарушение законов о ценных бумагах. [107] Ссылаясь на решение суда против генерального директора Ричарда Альтомаре, New York Times обозреватель Флойд Норрис сказал: «По мнению Альтомаре, вопросы, которые беспокоили судью, не имеют значения. Короче говоря, это голое, короткое, знаковое дело в стадии разработки. Или это доказательство того, что Комиссии по ценным бумагам и биржам может потребоваться много времени, чтобы остановить мошенничество». [108] Universal Express заявила, что 6000 небольших компаний были выведены из бизнеса в результате открытых коротких позиций, что, по словам компании, «SEC проигнорировала и потворствовала». [109]

Рассматривая экстренный приказ SEC от июля 2008 года, Barron's сказал в редакционной статье: «Вместо того, чтобы решать какие-либо реальные проблемы с агентством и его миссией, Кокс и его коллеги-члены комиссии размахивали газетой и отмахивались от воображаемой мухи голых коротких продаж. издал большой шум, но мертвого жука нет». [14] Холман Дженкинс из The Wall Street Journal заявил, что этот приказ был «тренингом в символическом укреплении доверия» и что открытые короткие продажи связаны с техническими проблемами, за исключением подписчиков «теории дьявола». [13] The Economist заявил, что SEC «выбрала неправильную цель», упомянув исследование Артуро Бриса из Швейцарского международного института развития менеджмента , который обнаружил, что торговля 19 финансовыми акциями стала менее эффективной. [110] Газета Washington Post выразила одобрение решению Комиссии по ценным бумагам и биржам по ценным бумагам и биржам (SEC) заняться «неистовым теневым миром отложенных обещаний, заемного времени, неясной документации и жесткого наблюдения за ценами, обычно сжимаемого в несколько напряженных дней, кружащихся вокруг упадка компании». . [111] Газета Los Angeles Times назвала практику открытых коротких продаж «трудно защитить» и заявила, что SEC уже давно пора активно бороться с манипулированием рынком. [112]

Газета Wall Street Journal в июле 2008 года заявила в редакционной статье, что «Кольцевая дорога стреляет в посланника, ставя под сомнение механизмы установления цен на баррели нефти и акции». Но в нем говорится, что чрезвычайный приказ о запрете открытых коротких продаж «не принесет большого вреда» и говорится: «Критики могут сказать, что это решение не проблемы, но SEC не претендует на решение проблемы. призван предотвратить даже возможность того, что недобросовестный продавец на понижение может обрушить акции финансовой фирмы с помощью потока заказов на продажу, которые не подкреплены реальной способностью доставить акции покупателям». [113]

В статье, опубликованной в марте 2009 года, служба новостей Bloomberg сообщила, что банкротство Lehman Brothers, возможно, можно было предотвратить путем ограничения открытых коротких позиций. «Согласно данным, собранным Комиссией по ценным бумагам и биржам, по состоянию на 11 сентября 32,8 миллиона акций компании были проданы и не доставлены покупателям вовремя». [114]

В мае 2009 года New York Times главный финансовый корреспондент Флойд Норрис сообщил, что открытые короткие продажи «почти исчезли». По его словам, сбои в доставке там, где они возникают, оперативно исправляются. [115]

В статье, опубликованной в октябре 2009 года, журнала Rolling Stone писатель Мэтт Тайбби утверждал, что Bear Stearns и Lehman Brothers были наводнены «поддельными акциями», что помогло уничтожить обе компании. Тайбби сказал, что обе фирмы получили «толчок» к исчезновению из-за «откровенной схемы подделки, называемой голыми короткими продажами». [116] Во время дискуссии в мае 2010 года о включении «подделки» в обвинения, выдвинутые против исландских банкиров, ведущий Макс Кейзер предположил, что обвинение может относиться к голым коротким продажам, поскольку «открытые короткие продажи — это то же самое, что подделка, в том смысле, что это продавать то, чего не существует». [117] Исследование неудач в 2014 году, опубликованное в Журнале финансовой экономики , не обнаружило никаких доказательств того, что неудачи способствовали «искажениям цен или банкротству финансовых компаний во время финансового кризиса 2008 года». [10]

См. также

[ редактировать ]Ссылки

[ редактировать ]- ^ Неппер, Закари Т. (2004). «Конвертируемые ценные бумаги с ценой на будущее и перспективы судебного разбирательства по делу о мошенничестве с ценными бумагами по «спирали смерти»» (pdf) . Юридический репозиторий Bepress . Электронная пресса Беркли. п. 15.

- ^ Перейти обратно: а б с д и «Ключевые моменты регулирования ШО» . Комиссия по ценным бумагам и биржам. 11 апреля 2005 года . Проверено 19 октября 2008 г.

- ^ Перейти обратно: а б «Отдел регулирования рынка: ответы на часто задаваемые вопросы по регулированию ШО» . Комиссия по ценным бумагам и биржам . Проверено 19 октября 2008 г.

- ^ Перейти обратно: а б SEC предпринимает шаги по ограничению злоупотреблений короткими продажами и повышению прозрачности рынка , Комиссия по ценным бумагам и биржам, 27 июля 2009 г.

- ^ Перейти обратно: а б «Показания Мэри Шапиро, Комиссия по расследованию финансового кризиса» (PDF) . Комиссия по расследованию финансового кризиса. 14 января 2010 г. с. 22 . Проверено 16 апреля 2011 г.

- ^ Перейти обратно: а б с д и ж г час Эмшвиллер, Джон Р. и Сканнелл, Кара (5 июля 2007 г.). «Во всем виновато «Хранилище акций»?» . Уолл Стрит Джорнал .

- ^ Перейти обратно: а б Эллис, Дэвид (17 сентября 2008 г.). «SEC предупреждает «голых» коротких продавцов» . CNN . Проверено 23 сентября 2008 г.

- ^ «В поисках голой правды» , The Economist , 17 августа 2008 г.

- ^ Перейти обратно: а б с Гордон, Марси (18 сентября 2008 г.). «Новые правила SEC нацелены на «голые» короткие продажи» . Ассошиэйтед Пресс.

- ^ Перейти обратно: а б с Фотак, Велько; Раман, Викас; Ядав, Прадип К. (2014). «Невыполнение поставок, короткие продажи и рыночное качество» (PDF) . Журнал финансовой экономики . 114 (3): 493–516. дои : 10.1016/j.jfineco.2014.07.012 .

- ^ Перейти обратно: а б Стоукс, Алексис Браун (весна 2009 г.). «В погоне за обнаженной короткометражкой» . Рочестер, штат Нью-Йорк. ССНР 1769014 .

{{cite journal}}: Для цитирования журнала требуется|journal=( помощь ) - ^ Перейти обратно: а б Кадлец, Дэниел (9 ноября 2005 г.). «Осторожно, они кусаются!» . Время . Архивировано из оригинала 24 апреля 2008 года.

- ^ Перейти обратно: а б Дженкинс, Холман (23 июля 2008 г.). «Инвесторы Вашингтонского банка (сердца)». Уолл Стрит Джорнал .

- ^ Перейти обратно: а б Томас Дж. Донлан (28 июля 2008 г.). «Отбивание воображаемой мухи» . Журнал Бэррона .

- ^ Перейти обратно: а б с д «Голая правда о незаконных продажах» . дурак.com. Архивировано из оригинала 7 марта 2008 г. Проверено 12 марта 2008 г.

- ^ Перейти обратно: а б «Не удалось передать данные» . СЕК . Проверено 12 марта 2008 г.

- ^ «SEC.gov | Не удалось доставить данные» . www.sec.gov .

- ^ «Наконец-то вмешалась Комиссия по ценным бумагам и биржам (SEC). Пока другие регуляторы суетятся, чтобы заняться экономикой, Комиссия по ценным бумагам и биржам должна лучше обеспечивать соблюдение законов, уже имеющихся в ее распоряжении» . Лос-Анджелес Таймс . 17 июля 2008 г.

- ^ Перейти обратно: а б «Регулирующие органы утверждают, что REG SHO работает» . Депозитарная трастовая и клиринговая корпорация (DTCC). 24 января 2006 года . Проверено 12 марта 2008 г.

- ^ «SEC выпускает новые правила для защиты инвесторов от явных злоупотреблений короткими продажами» , Пресс-релиз, Комиссия по ценным бумагам и биржам, 17 сентября 2008 г.

- ^ «Голая короткая продажа — это одна из проблем, которой не должно быть на падающем рынке» . Проверено 23 июля 2012 г.

- ^ «Голая правда, одетая так, чтобы сбить с толку» . thestreet.com . 29 августа 2005 года . Проверено 3 апреля 2008 г.

- ^ Барр, Алистер (14 июня 2006 г.). « Голые» короткие продажи являются центром надвигающейся судебной тяжбы; компании, занимающие оборонительную позицию, используют агрессивную форму коротких продаж» . МаркетВотч.

- ^ «Комитет по проведению слушаний по краху Lehman Brothers и AIG». Архивировано 14 октября 2008 г. в Wayback Machine , 3 октября 2008 г. Показания Ричарда Фулда. Архивировано 26 августа 2009 г. в Wayback Machine.

- ^ Перейти обратно: а б Мур, Хайди Н. (07 октября 2008 г.), «Вендетта Дика Фулда против коротких продавцов и Goldman Sachs» , Deal Journal (блоги Wall Street Journal)

- ^ Смит, Аарон (6 октября 2008 г.). «Фулд винит в этом «кризис доверия» » . CNN . Проверено 19 мая 2010 г.

- ^ «HITC Бизнес – Новости» .

- ^ Перейти обратно: а б Кокс, Кристофер (18 июля 2008 г.). «Публичное заявление председателя SEC: открытые короткие продажи — это одна из проблем, которой не должно быть на падающем рынке» . Комиссия по ценным бумагам и биржам . Проверено 23 августа 2009 г.

- ^ «Запрет ASX на короткие продажи является бессрочным» . Сидней Морнинг Геральд . 3 октября 2008 г. Архивировано из оригинала 5 октября 2008 г.

- ^ «Sebi запрещает короткие продажи за рубежом» . Уолл Стрит Джорнал . 28 октября 2008 г.

- ^ «Голландцы изобрели короткие продажи в 1609 году» . 22 сентября 2008 г. Архивировано из оригинала 2 декабря 2010 г. Проверено 26 января 2015 г.

- ^ Накамичи, Такаши; Томисава, Аяи (28 октября 2008 г.). «Япония расправляется с голыми короткими продажами» . Уолл Стрит Джорнал .

- ^ «Все больше стран вводят запрет на короткие продажи» . Рейтер. 19 сентября 2008 г.

- ^ Солтмарш, Мэтью (21 сентября 2008 г.). «Все больше регуляторов стремятся ограничить короткие продажи» .

- ^ Ашерст Мадрид (сентябрь – октябрь 2008 г.), Ограничения на короткие продажи и обязательства по раскрытию информации в Испании (ограничения приняты 22 сентября 2008 г.)

- ^ де Клерк, Герт; Дэй, Пол (11 августа 2011 г.), «WRAPUP 7-Europe сдерживает короткие продажи, поскольку кредитные рынки падают в обморок» , Reuters

- ^ «Рынки растут из-за запрета на короткие продажи» , Irish Times , 12 августа 2012 г.

- ^ Киршбаум, Эрик и Торчиа, Эндрю (18 мая 2010 г.). «Германия запрещает открытые короткие продажи» . Рейтер.

- ^ BBC News (18 мая 2010 г.). «Евро упал до нового четырехлетнего минимума по отношению к доллару США» . Новости Би-би-си .

- ^ «Германия навсегда запретит короткие продажи: Бафин » . Рейтер . 28 мая 2010 г.

- ↑ В Германии вступает в силу запрет на голые короткие продажи , 26 июля 2010 г. CNBC.com.

- ^ Бюргин, Райнер (17 августа 2010 г.). «"Искажающий" запрет Меркель на короткие продажи не достиг своих целей, говорит МВФ» . Блумберг .

- ^ «Что такое короткие продажи?» . Индуистское бизнес-направление . 23 декабря 2007 г.

- ^ «Sebi позволяет всем продавать без покрытия» . Финансовый экспресс . 22 марта 2007 г. [ постоянная мертвая ссылка ]

- ^ Томоко Ямадзаки (18 мая 2009 г.). «TCI сокращает короткие позиции по японским акциям на 1 миллиард долларов» . Блумберг .

- ^ «Япония продлевает ограничения на короткие продажи до 31 октября (верно)» . Блумберг . 24 июля 2009 г.

- ^ «Япония продлит запрет на короткие продажи до октября». 26 июля 2010 г. Рейтер.

- ^ Го Энг Йеу (16 ноября 2008 г.). «SGX усилит штрафы за «голые» короткие продажи» . «Стрейтс Таймс» . Архивировано из оригинала 12 февраля 2010 года.

- ^ Перейти обратно: а б с д «Ключевые моменты регулирования SHO» , Комиссия по ценным бумагам и биржам

- ^ Перейти обратно: а б Институт правовой информации – Корнеллское право. «17 CFR 242.203 — Требования к заимствованию и доставке» . Архивировано из оригинала 25 января 2019 г.

- ^ Юридический колледж Университета Цинциннати. «Настольная книга юриста по ценным бумагам, правило 200» .

- ^ Комиссия США по ценным бумагам и биржам. «Предлагаемый SEC 17 CFR PART 242 (выпуск № 34-54154; номер файла S7-12-06) RIN 3235-AJ57, поправки к Регламенту SHO» (PDF) .

- ^ Кокс, Кристофер (12 июля 2006 г.). «Вступительные заявления на открытом заседании Комиссии по ценным бумагам и биржам США» .

- ^ Норрис, Флойд (14 июня 2007 г.). «SEC отменяет десятилетние ценовые ограничения на короткие продажи» . Нью-Йорк Таймс .

- ^ «Ежедневный обзор фондового рынка, обновления данных, отчеты и новости» . www.nasdaq.com .

- ↑ Видео Кристофера Кокса , март 2008 г.

- ↑ Джудит А. Бернс, «SEC предлагает зубы для правил коротких продаж» , Wall Street Journal , 5 марта 2008 г.

- ^ «SEC предлагает более жесткие правила «голых» коротких продаж» , 4 марта 2008 г., Reuters

- ^ Уэстбрук, Джесси (15 июля 2008 г.). «SEC ограничит короткие продажи Fannie, Freddie, Brokers» . Bloomberg.com . Проверено 15 июля 2008 г.

- ^ Перейти обратно: а б Айви Шмеркен, «Правило коротких продаж SEC может создать пузырь на финансовых акциях» , Wall Street & Technology , 20 июля 2008 г.

- ^ Антилла, Сьюзен (1 августа 2008 г.). «Короткие продавцы в поле зрения биржевого полицейского» . Блумберг .

- ^ Норрис, Флойд (12 августа 2008 г.). «Помогло ли это ограничить короткие продажи?» . Нью-Йорк Таймс .

- ^ Гордон, Марси (13 августа 2008 г.). «Запрет SEC на короткие продажи Fannie, Freddie прекращается» . Ассошиэйтед Пресс.

- ^ Петруно, Том (13 августа 2008 г.). «Короткие продавцы делают ставку на финансовые показатели» . Лос-Анджелес Таймс .

- ^ Кранц, Мэтт (13 августа 2008 г.). «Финансовые акции страдают после прекращения защиты» . США сегодня .

- ^ «SEC выпускает новые правила для защиты инвесторов от явных злоупотреблений короткими продажами» , Комиссия по ценным бумагам и биржам, 17 сентября 2008 г.

- ^ Сара Хансард, «SIFMA подаст в суд, если выиграет голосование по коротким продажам; Голые короткие продажи в бюллетенях для голосования в Южной Дакоте» , InvestmentNews , 2 ноября 2008 г.

- ^ Аарон Сигел (5 ноября 2008 г.). «Запрет на открытые короткие продажи отменен в Южной Дакоте» . ИнвестиционныеНовости .

- ^ Линч, Сара Н. (27 июля 2009 г.). «SEC ограничит «голые» короткие продажи» . Уолл Стрит Джорнал . Проверено 27 июля 2009 г.

- ^ «SEC предпринимает шаги по ограничению злоупотреблений короткими продажами и повышению прозрачности рынка» . Комиссия по ценным бумагам и биржам . 24 июля 2009 г. Проверено 28 июля 2009 г.

- ^ Новости, Би-би-си. «Правила США о злоупотреблениях короткими продажами» . bbc.co.uk. Архивировано из оригинала 31 июля 2009 года . Проверено 27 июля 2009 г.

{{cite news}}:|last=имеет общее имя ( справка ) - ^ «Еще больше проблем для Refco и руководителей: газеты сообщают, что кредиторы следят за инсайдерами на сумму $1 млрд, полученными из акций, в то время как SEC расследует «голые короткие продажи» » . CNN/Деньги. 20 октября 2005 года . Проверено 19 мая 2010 г.

- ^ «Жалоба SEC на Gryphon Partners» (PDF) . 12 декабря 2006 г.

- ^ Вебстер, Бен (15 марта 2007 г.). «Goldman Sachs оштрафован на 2 миллиона долларов за короткие продажи» . ТаймсОнлайн . Лондон. АП . Проверено 19 мая 2010 г.

- ^ «Ежемесячные дисциплинарные взыскания – июль 2007 г.». Архивировано 25 марта 2013 г. в Wayback Machine , Регламент NYSE , 11 июля 2007 г.

- ↑ Эдгар Ортега, «Пайпер оштрафована NYSE за нарушения при коротких продажах» , Bloomberg News , 11 июля 2007 г.

- ^ «NYSE American | Новый выбор для институционального инвестирования» . www.nyse.com .

- ^ «SEC обвиняет советника хедж-фонда Нью-Йорка в нарушениях коротких продаж в связи со слиянием Hibernia-Capital One» , пресс-релиз SEC, 10 октября 2007 г.

- ↑ Хайди Н. Мур, «Мы видим мертвых людей: штраф в размере 250 тысяч долларов за короткие продажи Lehman» , Wall Street Journal , 22 октября 2008 г.

- ↑ Марси Гордон (AP), «Goldman Sachs урегулирует обвинения в коротких продажах» , USA Today , 5 апреля 2010 г.

- ^ Тайбби, Мэтт (15 мая 2012 г.). «Тайбби: Goldman и «голые короткие продажи» » . Журнал «Роллинг Стоун» . Архивировано из оригинала 26 июня 2014 года.

- ^ «Ответ DTCC на статью Wall Street Journal». Архивировано 2 марта 2009 г. в Wayback Machine , пресс-релиз, 6 июля 2007 г.

- ^ «Голый шорт: любопытный инцидент с несуществующими акциями» , апрель 2005 г.

- ^ Уайтхаус, Кая (5 ноября 2008 г.). «Наденьте голые шорты» . Нью-Йорк Пост .

В некоторых случаях [открытые короткие продажи] могут быть совершенно законными, но обычно это не так. (...) вчера продолжались усилия по принятию более серьезных мер против коротких продаж (...)

- ^ Джеймс В. Кристиан, Роберт Шапиро и Джон-Пол Уэйлен (2006). «Голые короткие продажи: насколько уязвимы инвесторы?» (PDF) . Хьюстонский юридический обзор . Проверено 25 марта 2007 г.

- ^ Драммонд, Боб (4 августа 2006 г.). «Голые короткие продавцы вредят компаниям акциями, которых у них нет» . Bloomberg.com. Архивировано из оригинала 6 января 2008 года . Проверено 25 декабря 2007 г.

- ^ «Главный представитель DTCC отрицает наличие судебного иска» . Financialwire.net. 11 мая 2004 года. Архивировано из оригинала 5 ноября 2007 года . Проверено 25 декабря 2007 г.

- ^ «Сенатор Беннетт обсуждает открытые короткие продажи в зале Сената». Архивировано 27 февраля 2008 г. на Wayback Machine , веб-сайт сенатора Беннета, 20 июля 2007 г., по состоянию на 21 февраля 2009 г.

- ^ «Суд Невады отклонил иск Nanopierce против DTCC по поводу открытой короткой продажи» . Депозитарная трастовая клиринговая корпорация. Май 2005. Архивировано из оригинала 7 декабря 2006 года . Проверено 5 февраля 2007 г.

- ^ Мойер, Лиз (13 апреля 2006 г.). «Голые шорты» . Форбс . Архивировано из оригинала 9 мая 2006 года . Проверено 10 октября 2007 г.

- ^ «Судья США отклоняет иск против брокеров по открытой короткой продаже» , Служба новостей Dow Jones , 20 декабря 2007 г.

- ^ «Обнаженная невысокая жертва наносит ответный удар» . Форбс . 2 февраля 2007 года . Проверено 10 октября 2007 г.

- ^ Мойер, Лиз (18 июля 2007 г.). «Дело об открытых продажах набирает обороты» . Форбс . Архивировано из оригинала 21 августа 2007 года.

- ^ «Акции Overstock выросли из-за решения суда по иску брокера» , Bloomberg News , 18 июля 2007 г.

- ^ Pet Quarters, Inc. против Depository Trust and Clearing Corp. --- F.3d ----, 2009 WL 579270 CA8 (Арканзас), 2009.

- ^ «Судебные правила против компании, заявляющей о незаконных коротких продажах», Кэрол Ремонд, Служба новостей Dow Jones, 11 марта 2009 г.

- ^ Эдвардс, Эми К. и Вайс Хэнли, Кэтлин (18 апреля 2007 г.). «Короткие продажи и неудачи при первичных публичных предложениях». ССНР 981242 .

- ^ Эванс, Ричард; Гечи, Кристофер; Мусто, Дэвид; Рид, Адам (7 декабря 2005 г.). «Неудача – это вариант». ССНН 423881 .

- ^ Эванс, Ричард; Гечи, Кристофер; Мусто, Дэвид; Рид, Адам (2009). «Неудача – это вариант: препятствия для коротких продаж и цены опционов» . Обзор финансовых исследований . 22 (5): 1955–1980. doi : 10.1093/rfs/hhm083 – через Oxford Academic.

- ^ Лэнгтон, Джеймс (15 апреля 2007 г.). «Нет свидетельств большого количества неудачных сделок на канадских рынках: исследование» . Инвестиционный руководитель .

- ^ Гордон, Марси (3 июня 2009 г.). «Необходимо руководство по коротким продажам: GAO». Ассошиэйтед Пресс.

- ^ «Отчеты FCIC» (PDF) .

- ^ Что вызвало финансовый кризис 2008 года Cityam.com

- ^ «Исследование показало, что в финансовом кризисе 2008 года не виноваты короткие продавцы» . www.buffalo.edu .

- ^ Холман, Дженкинс (12 апреля 2006 г.). «Нудисты управляют Уолл-стрит?» . Уолл Стрит Джорнал . Проверено 16 марта 2008 г.

- ↑ Алекс Блумберг (редактор), «Поймай на этих выходных: «голые короткие продажи»» , NPR, 12 сентября 2006 г.

- ^ Норрис, Флойд (23 июня 2007 г.). «SEC запрашивает получателя Universal Express» . Нью-Йорк Таймс . Проверено 19 мая 2010 г.

- ^ Флойд Норрис, «Грустная история о вымышленных документах SEC» , The New York Times , 22 июня 2007 г.

- ^ «Заявление Universal Express» (pdf) , 28 июня 2007 г. (архив 2009 г.)

- ^ «Скрытая угроза» . Экономист . 14 августа 2008 г.

- ^ « Обнаженное короткое замыкание»: гораздо опаснее, чем сексуальность» . Вашингтон Пост . 16 июля 2008 года . Проверено 19 мая 2010 г.

- ^ «SEC Muscle, наконец-то» . Лос-Анджелес Таймс . 17 июля 2008 года . Проверено 19 мая 2010 г.

- ^ "Кто тусуется голым?" . Уолл Стрит Джорнал . 18 июля 2008 г.

- ^ «Обнаженный намек на мошенничество при коротких продажах при падении Lehman (Обновление 1)» . Блумберг . 19 марта 2009 г.

- ^ Норрис, Флойд (1 мая 2009 г.). «Прощай, голые шорты» . Нью-Йорк Таймс . Проверено 1 мая 2009 г.

- ^ Тайбби, Мэтт (октябрь 2009 г.). «Прикрытое мошенничество на Уолл-стрит» . Роллинг Стоун . п. 53. Архивировано из оригинала 18 октября 2009 года . Проверено 15 октября 2009 г.

Но самое ужасное, что было общего между нападением на Bear и этими предыдущими манипуляциями, — это использование схемы подделки, называемой «голыми короткими продажами». С момента окончания конфиденциального заседания ФРС 11 марта Bear стал объектом этой якобы незаконной практики – и компании, по слухам, стоящие за нападением, находились в этой комнате.

- ^ «Радио Макса Кейзера - Правда о рынках - 15 мая 2010 г.» - через Интернет-архив.

Внешние ссылки

[ редактировать ]- Часто задаваемые вопросы по коротким продажам: Комиссия по ценным бумагам и биржам

- Часто задаваемые вопросы по голым коротким продажам: Depository Trust and Clearing Corp.

- Пороговый список безопасности SHO согласно Регламенту NYSE

- Список ценных бумаг с пороговым значением SHO согласно Регламенту NASDAQ

- Намечены сбои в доставке акций SEC.

- Стоукс, Алексис Б., В погоне за голыми короткометражками , Журнал права и бизнеса Нью-Йоркского университета (2009)