Короткая (финансы)

| Ценные бумаги |

|---|

|

В финансах позиция короткая в активе означает инвестирование таким образом, чтобы инвестор получил прибыль, если рыночная стоимость актива упадет. Это противоположность более распространенной длинной позиции , где инвестор получит прибыль, если рыночная стоимость актива вырастет. Инвестор, продающий короткий актив, является в отношении этого актива коротким продавцом .

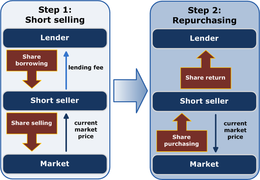

Существует несколько способов открытия короткой позиции. Самым простым является физическая короткая продажа или короткая продажа , при которой продавец, занимающий короткую позицию, заимствует актив (часто ценную бумагу, такую как акция или облигация ) и быстро продает его. Короткий продавец должен позже купить ту же сумму актива, чтобы вернуть его кредитору. Если рыночная стоимость актива за это время упала, продавец на понижение получит прибыль, равную разнице. И наоборот, если цена выросла, продавец, продающий короткую позицию, понесет убытки. Короткий продавец обычно должен заплатить комиссию за обработку актива (взимается по определенной ставке с течением времени, аналогично выплате процентов ) и возместить кредитору любой денежный возврат (например, дивиденды ), который был выплачен по активу во время заимствования. .

Короткая позиция также может быть создана посредством фьючерсного контракта , форвардного контракта или опционного контракта , по которому продавец принимает на себя обязательство или право продать актив в будущем по цене, указанной в контракте. Если цена актива падает ниже цены контракта, продавец на понижение может купить его по более низкой рыночной стоимости и немедленно продать по более высокой цене, указанной в контракте. Короткая позиция также может быть открыта посредством определенных типов свопов , таких как контракт на разницу . Это соглашение между двумя сторонами о выплате друг другу разницы, если цена актива вырастет или упадет, согласно которому сторона, которая получит выгоду в случае падения цены, будет иметь короткую позицию.

Поскольку короткий продавец может нести ответственность перед кредитором в случае роста цены, а также поскольку короткие продажи обычно осуществляются через биржевого брокера , от короткого продавца обычно требуется внести маржу своему брокеру в качестве залога, чтобы гарантировать, что любые такие обязательства могут быть выполнены. будут выполнены, и внести дополнительную маржу, если начнут накапливаться убытки. По аналогичным причинам короткие позиции по деривативам также обычно предполагают внесение маржи контрагенту . Любая неспособность своевременно внести маржу побудит брокера или контрагента закрыть позицию.

Короткие продажи — обычная практика на рынках государственных ценных бумаг, фьючерсов и валют , которые являются взаимозаменяемыми и достаточно ликвидными .

Короткая продажа может преследовать различные цели. Спекулянты могут продавать без покрытия в надежде получить прибыль от инструмента, который кажется переоцененным, точно так же, как инвесторы в длинные позиции или спекулянты надеются получить прибыль от роста цены инструмента, который кажется недооцененным. В качестве альтернативы трейдеры или управляющие фондами могут использовать компенсирующие короткие позиции для хеджирования определенных рисков, существующих в длинной позиции или портфеле.

Исследования показывают, что запрет коротких продаж неэффективен и оказывает негативное воздействие на рынки. [1] [2] [3] [4] [5] Тем не менее, короткие продажи подвергаются критике и периодически сталкиваются с враждебностью со стороны общества и политиков. [6]

Концепция

| Часть серии о |

| Финансы |

|---|

|

Физическая короткая продажа заемных ценных бумаг

Чтобы получить прибыль от снижения цены ценной бумаги, продавец на понижение может одолжить ценную бумагу и продать ее, ожидая, что выкупить ее в будущем будет дешевле. Когда продавец решает, что настало время (или когда кредитор отзывает ценные бумаги), продавец покупает такое же количество эквивалентных ценных бумаг и возвращает их кредитору. Акт выкупа ценных бумаг, которые были проданы без покрытия, называется покрытием короткой позиции , покрытием позиции или просто покрытием . Короткая позиция может быть закрыта в любое время до наступления срока возврата ценных бумаг. После того как позиция закрыта, на короткого продавца не влияют последующие повышения или падения цен на ценные бумаги, поскольку он уже владеет ценными бумагами, которые он вернет кредитору.

Этот процесс основан на том факте, что ценные бумаги (или другие активы, продаваемые без покрытия) взаимозаменяемы . Таким образом, инвестор «одалживает» ценные бумаги в том же смысле, как он берет в долг 10-долларовую банкноту, где юридическое право собственности на деньги передается заемщику, и ими можно свободно распоряжаться, а различные банкноты или монеты могут быть возвращены кредитору. . Это можно противопоставить тому, когда кто-то берет велосипед взаймы, когда право собственности на велосипед не меняется и должен быть возвращен тот же велосипед, а не просто тот, который имеет ту же модель.

Поскольку цена акции теоретически неограничена, потенциальные потери продавца, продающего на понижение, также теоретически неограничены.

Работающий пример прибыльной короткой продажи

Акции ACME Inc. в настоящее время торгуются по цене 10 долларов за акцию .

- Короткий продавец занимает у кредитора 100 акций ACME Inc. и немедленно продает их на общую сумму 1000 долларов.

- Впоследствии цена акций падает до $8 за акцию.

- Короткий продавец теперь покупает 100 акций ACME Inc. за 800 долларов.

- Короткий продавец возвращает акции кредитору, который должен принять возврат того же количества акций, которое было одолжено, несмотря на то, что рыночная стоимость акций снизилась.

- Короткий продавец удерживает в качестве прибыли разницу в 200 долларов между ценой, по которой короткий продавец продал заемные акции, и более низкой ценой, по которой короткий продавец купил эквивалентные акции (за вычетом комиссий по займу, уплаченных кредитору).

Рабочий пример убыточной короткой продажи

Акции ACME Inc. в настоящее время торгуются по цене $10 за акцию.

- Короткий продавец занимает 100 акций ACME Inc. и продает их на общую сумму 1000 долларов.

- Впоследствии цена акций вырастет до $25 за акцию.

- Короткий продавец обязан вернуть акции и купить 100 акций ACME Inc. за 2500 долларов.

- Короткий продавец возвращает акции кредитору, который принимает возврат того же количества акций, которое было предоставлено взаймы.

- Продавец в короткую позицию несет в качестве убытка разницу в размере 1500 долларов США между ценой, по которой он продал заемные акции, и более высокой ценой, по которой продавец в короткую позицию должен был купить эквивалентные акции (плюс любые комиссии по займу).

Синтетические короткие продажи с деривативами

«Короткая продажа» или «короткая продажа» (а иногда и «короткая продажа») также в более широком смысле относятся к любой сделке, используемой инвестором для получения прибыли от снижения цены заемного актива или финансового инструмента. Производные контракты, которые можно использовать таким образом, включают фьючерсы , опционы и свопы . [7] [8] Эти контракты обычно заключаются с расчетом наличными, что означает, что в контракте фактически не участвует покупка или продажа рассматриваемого актива, хотя обычно одной стороной контракта является брокер, который будет осуществлять последовательную продажу актива. под вопросом, чтобы подстраховать свою позицию.

История

Практика коротких продаж, вероятно, была изобретена в 1609 году голландским бизнесменом Исааком Ле Мэром , крупным акционером Голландской Ост-Индской компании ( Vereenigde Oostindische Compagnie или VOC по-голландски). [9] Короткие продажи могут оказать понижательное давление на базовую акцию, снижая цену акций этой ценной бумаги. Это, в сочетании с, казалось бы, сложной и трудновыполнимой тактикой практики, сделало короткие продажи исторической мишенью для критики. [10] В разные периоды истории правительства ограничивали или запрещали короткие продажи.

Лондонский банковский дом Нила, Джеймса, Фордайса и Дауна рухнул в июне 1772 года, что спровоцировало крупный кризис, который включал крах почти всех частных банков в Шотландии, а также кризис ликвидности в двух крупнейших банковских центрах мира, Лондоне и Амстердаме. . Банк спекулировал, Ост-Индской компании масштабно сокращая акции и, очевидно, используя депозиты клиентов для покрытия убытков. Другой хорошо известный пример: Джордж Сорос прославился тем, что «обрушил Банк Англии » в «Черную среду» на сумму более 10 миллиардов долларов 1992 года, когда он продал фунты стерлингов .

Термин «короткий» использовался по крайней мере с середины девятнадцатого века. Обычно понимается, что слово «короткие» (т.е. «отсутствующие») используется потому, что продавец коротких позиций находится в дефицитном положении в своем брокерском доме . Джейкоб Литтл , известный как Большой Медведь с Уолл-стрит , начал продавать акции в Соединенных Штатах в 1822 году. [11]

Короткие продавцы были обвинены в крахе Уолл-стрит в 1929 году . [12] Правила, регулирующие короткие продажи, были введены в действие в Соединенных Штатах в 1929 и 1940 годах. [13] Политические последствия краха 1929 года побудили Конгресс принять закон, запрещающий продавцам на понижение продавать акции во время спада; это было известно как правило повышения и действовало до 3 июля 2007 года, когда оно было отменено Комиссией по ценным бумагам и биржам (релиз SEC № 34-55970). [14] Президент Герберт Гувер осудил короткие продажи, и даже Эдгар Гувер заявил, что будет расследовать их роль в продлении Депрессии . [ нужна ссылка ] Несколько лет спустя, в 1949 году, Альфред Уинслоу Джонс основал фонд (который не регулировался), который покупал акции, одновременно продавая другие акции без покрытия, тем самым хеджируя часть рыночных рисков , и хедж-фонд . родился [15]

Негативные новости, такие как судебный процесс против компании, также могут побудить профессиональных трейдеров продать акции без покрытия в надежде, что цена акций упадет.

Во время пузыря доткомов короткие продажи начинающей компании могли иметь неприятные последствия, поскольку ее можно было приобрести по цене, превышающей цену, по которой спекулянты открывали короткие позиции; короткие продавцы были вынуждены покрывать свои позиции по ценам приобретения, при этом во многих случаях фирма часто переплачивала за запуск. [ нужна ссылка ]

Голые ограничения на короткие продажи

Во время финансового кризиса 2008 года критики утверждали, что инвесторы, занимающие крупные короткие позиции в испытывающих трудности финансовых фирмах, таких как Lehman Brothers , HBOS и Morgan Stanley, создали нестабильность на фондовом рынке и оказали дополнительное понижательное давление на цены. В ответ ряд стран в 2008 и 2009 годах ввели ограничительные правила в отношении коротких продаж. Голые короткие продажи — это практика коротких продаж торгуемого актива без предварительного заимствования ценных бумаг или обеспечения возможности их заимствования — именно такая практика и была это обычно было ограничено. [16] [17] Инвесторы утверждали, что именно слабость финансовых институтов, а не короткие продажи, привела к падению акций. [18] В сентябре 2008 года Комиссия по ценным бумагам и биржам США резко запретила короткие продажи, в первую очередь финансовых акций, чтобы защитить компании, находящиеся в осаде на фондовом рынке. Срок действия этого запрета истек через несколько недель, поскольку регулирующие органы установили, что запрет не стабилизирует цены на акции. [17] [18]

Временные запреты на короткие продажи были также введены в Великобритании , Германии , Франции , Италии и других европейских странах в 2008 году, но эффект был минимальным. [19] В сентябре 2008 года Австралия приняла решение полностью запретить короткие продажи. [16] В 2010 году Германия ввела запрет на короткие продажи некоторых ценных бумаг еврозоны. [20] Испания, Португалия и Италия ввели запрет на короткие продажи в 2011 году и снова в 2012 году. [21]

Во время пандемии COVID-19 короткие продажи были строго ограничены или временно запрещены, а европейские наблюдатели за рынком ужесточили правила коротких продаж «в попытке остановить исторические потери, возникшие из-за пандемии коронавируса». [22] [23]

Во всем мире экономические регуляторы, похоже, склонны ограничивать короткие продажи, чтобы уменьшить потенциальные каскады нисходящих цен. Инвесторы продолжают утверждать, что это только способствует неэффективности рынка. [16]

Механизм

Этот раздел нуждается в дополнительных цитатах для проверки . ( январь 2019 г. ) |

Короткий продавец обычно занимает деньги через брокера , который обычно держит ценные бумаги для другого инвестора, владеющего ценными бумагами; сам брокер редко покупает ценные бумаги для предоставления в долг продавцу на понижение. [24] Кредитор не теряет права продавать ценные бумаги, пока они были предоставлены в кредит, поскольку брокер обычно держит большой пул таких ценных бумаг для ряда инвесторов, которые, поскольку такие ценные бумаги являются взаимозаменяемыми, вместо этого могут быть переданы любому покупателю. В большинстве рыночных условий имеется готовый запас ценных бумаг для заимствования, принадлежащих пенсионным фондам, взаимным фондам и другим инвесторам.

Короткая продажа акций в США

Чтобы продать акции без покрытия в США, продавец должен договориться с брокером-дилером, чтобы он подтвердил, что он может доставить короткие ценные бумаги. Это называется локацией . У брокеров есть множество способов заимствовать акции, чтобы облегчить поиск и получить прибыль от поставки закороченных ценных бумаг.

Подавляющее большинство акций, заимствованных американскими брокерами, поступает из кредитов, предоставленных ведущими кастодиальными банками и компаниями по управлению фондами (см. список ниже). Учреждения часто предоставляют взаймы свои акции, чтобы заработать дополнительные деньги на своих инвестициях. Эти институциональные кредиты обычно организуются кастодианом, который владеет ценными бумагами учреждения. При институциональном кредите на акции заемщик предоставляет денежный залог, обычно составляющий 102% стоимости акций. Денежный залог затем инвестируется кредитором, который часто возвращает часть процентов заемщику. Проценты, удерживаемые кредитором, представляют собой компенсацию кредитору за фондовый кредит.

Брокерские фирмы также могут занимать акции со счетов своих клиентов. Типичные соглашения о маржинальном счете дают брокерским фирмам право брать взаймы акции клиентов без уведомления клиента. Как правило, на брокерских счетах разрешено давать взаймы акции только со счетов, по которым у клиентов есть дебетовый баланс , то есть они взяли взаймы со счета. Правило SEC 15c3-3 налагает настолько строгие ограничения на кредитование акций с денежных счетов или акций с избыточной маржой (полностью оплаченных) с маржинальных счетов, что большинство брокерских фирм не беспокоятся, за исключением редких обстоятельств. (Эти ограничения включают в себя то, что брокер должен иметь явное разрешение клиента и предоставить залог или аккредитив.)

Большинство брокеров разрешают розничным клиентам брать акции в долг для продажи акций только в том случае, если один из их собственных клиентов купил акции с маржой . Брокеры проходят процедуру «нахождения» за пределами своей фирмы, чтобы получить заемные акции у других брокеров только для своих крупных институциональных клиентов.

Фондовые биржи, такие как NYSE или NASDAQ, обычно сообщают о «короткой процентной ставке» по акциям, которая дает количество акций, которые были законно проданы без покрытия, в процентах от общего количества акций в обращении . В качестве альтернативы их также можно выразить как коэффициент коротких процентных ставок , который представляет собой количество акций, законно проданных без покрытия, кратное среднему дневному объему. Это могут быть полезные инструменты для выявления тенденций в движении цен на акции, но для того, чтобы они были надежными, инвесторы также должны выяснить количество акций, выпущенных на свет благодаря коротким позициям. Спекулянтам следует помнить, что на каждую короткую акцию (принадлежащую новому владельцу) существует «теневой владелец» (т. е. первоначальный владелец), который также является частью совокупности владельцев этих акций, т. е., несмотря на не имея права голоса, он не отказался от своей доли и некоторых прав на эти акции.

Кредитование ценными бумагами

При продаже ценной бумаги продавец по договору обязан доставить ее покупателю. Если продавец продает короткую ценную бумагу, не владея ею предварительно, он должен занять ценную бумагу у третьей стороны для выполнения своих обязательств. В противном случае продавец не осуществит поставку, сделка не будет произведена , и к продавцу могут быть предъявлены претензии со стороны контрагента . Некоторые крупные держатели ценных бумаг, такие как кастодианы или фирмы по управлению инвестициями , часто ссужают эти ценные бумаги для получения дополнительного дохода. Этот процесс известен как кредитование ценными бумагами . Кредитор получает комиссию за эту услугу. Точно так же розничные инвесторы иногда могут взимать дополнительную комиссию, когда их брокер хочет взять взаймы их ценные бумаги. Это возможно только в том случае, если инвестор имеет полное право собственности на ценную бумагу, поэтому ее нельзя использовать в качестве залога для маржинальной покупки .

Источники данных по коротким процентным ставкам

Данные о краткосрочных процентных ставках с задержкой по времени (для легально коротких акций) доступны в ряде стран, включая США, Великобританию, Гонконг и Испанию. Количество акций, открываемых на понижение в глобальном масштабе, в последние годы увеличилось по различным структурным причинам (например, рост стратегий типа 130/30 , коротких или медвежьих ETF). Данные обычно задерживаются; например, NASDAQ требует от своих брокерско-дилерских фирм предоставлять данные 15-го числа каждого месяца, а затем публикует подборку через восемь дней. [25]

Некоторые поставщики рыночных данных (например, Data Explorers и SunGard Financial Systems [26] ) считают, что данные о кредитовании акциями обеспечивают хороший показатель уровня коротких процентных ставок (исключая любые голые короткие процентные ставки). SunGard предоставляет ежедневные данные по коротким процентным ставкам, отслеживая прокси-переменные на основе собираемых ею данных о займах и кредитовании. [27]

Короткие условия продажи

Дни для покрытия (DTC) — это соотношение между количеством акций в данном капитале, которые были законно проданы без покрытия, и количеством дней типичной торговли, которые потребуются для «покрытия» всех законных коротких позиций. Например, если десять миллионов акций XYZ Inc. в настоящее время продаются на законных основаниях, а средний дневной объем акций XYZ, торгуемых каждый день, составляет один миллион, то для того, чтобы все законные короткие позиции были проданы в среднем, потребуется десять дней торговли. покрыто (10 миллионов / 1 миллион).

Короткий процент представляет собой количество акций в данном капитале, которые были законно сокращены, разделенное на общее количество акций, находящихся в обращении компании, обычно выражаемое в процентах. Например, если десять миллионов акций XYZ Inc. в настоящее время продаются без покрытия по закону, а общее количество акций, выпущенных компанией, составляет сто миллионов, короткая доля составляет 10% (10 миллионов / 100 миллионов). Однако если акции создаются посредством голых коротких продаж, необходимо получить доступ к данным о «неудачах», чтобы точно оценить истинный уровень короткого интереса.

Стоимость займа — это комиссия, уплачиваемая кредитору ценных бумаг за заимствование акций или других ценных бумаг. Стоимость заимствования акций обычно незначительна по сравнению с уплаченными комиссиями и процентами, начисляемыми на маржинальный счет - в 2002 году 91% акций можно было продать без покрытия за комиссию менее 1% в год, что обычно ниже процентных ставок, полученных на марже. счет. Однако некоторые акции становится «трудно взять взаймы», поскольку становится все труднее найти акционеров, желающих одолжить свои акции. Стоимость заимствования этих акций может стать значительной: в феврале 2001 года стоимость заимствования (коротких) акций Krispy Kreme достигла 55% в годовом исчислении, что указывает на то, что игроку, продающему короткие позиции, придется заплатить кредитору более половины цены акций в течение более длительного срока. в течение года, по сути, как проценты за заимствование акций в ограниченном количестве. [28] стоимость займа сама по себе может стать значительной для акциями (аналогично дополнительным дивидендам ). Это имеет важные последствия для ценообразования и стратегии деривативов, поскольку удобной владения доходностью опционы на акции, не выплачивающие дивиденды, могут стать рациональными для досрочного исполнения , что в противном случае было бы неэкономично. [29]

Крупнейшие кредиторы

- State Street Corporation (Бостон, США)

- Меррилл Линч (Нью-Джерси, США)

- JP Morgan Chase (Нью-Йорк, США)

- Северный трест (Чикаго, США)

- Фортис (Амстердам, Нидерланды, ныне несуществующий)

- ABN AMRO (Амстердам, Нидерланды, ранее Fortis)

- Ситибанк (Нью-Йорк, США)

- Bank of New York Mellon Corporation (Нью-Йорк, США)

- UBS AG (Цюрих, Швейцария)

- Barclays (Лондон, Великобритания)

Голые короткие продажи

Голая короткая продажа происходит, когда ценная бумага продается без заимствования в течение установленного времени (например, трех дней в США). Это означает, что покупатель такой короткой продажи покупает обещание продавца, продающего короткую позицию, поставить акцию. , а не покупать саму акцию. Обещание продавца, продающего короткие позиции, известно как заложенная акция.

Когда держатель базовой акции получает дивиденды, держатель заложенной акции получит равный дивиденд от короткого продавца.

Открытая короткая продажа объявлена незаконной, за исключением тех случаев, когда это разрешено при ограниченных обстоятельствах маркет-мейкерами . распознает это Депозитарная трастовая и клиринговая корпорация (в США) как « недоставку » или просто «недоставку». Хотя многие сбои устраняются в течение короткого времени, некоторым удалось задержаться в системе.

В США договоренность о займе ценных бумаг перед короткой продажей называется локацией . В 2005 году, чтобы предотвратить массовые сбои в доставке ценных бумаг, Комиссия по ценным бумагам и биржам США (SEC) ввела в действие Положение SHO , призванное помешать спекулянтам продавать некоторые акции без покрытия до того, как они найдут их. Более строгие правила были введены в действие в сентябре 2008 года, якобы для того, чтобы не допустить, чтобы эта практика усугубила спад на рынке. Эти правила стали постоянными в 2009 году.

Сборы

Когда брокер способствует осуществлению короткой продажи клиента, с клиента взимается комиссия за эту услугу, обычно стандартная комиссия, аналогичная комиссии за покупку аналогичной ценной бумаги.

Если короткая позиция начинает двигаться против держателя короткой позиции (т. е. цена ценной бумаги начинает расти), деньги удаляются из денежного баланса держателя и перемещаются на его маржинальный баланс . Если короткие акции продолжают расти в цене, а у держателя нет достаточных средств на денежном счете для покрытия позиции, держатель начинает брать для этой цели маржинальные займы, тем самым накапливая процентные начисления по марже. Они рассчитываются и взимаются так же, как и любое другое дебетование маржи. Таким образом, для открытия короткой позиции можно использовать только маржинальные счета.

по ценной бумаге Когда проходит экс-дивидендная дата , дивиденд вычитается со счета короткого держателя и выплачивается лицу, у которого взяты взаймы акции.

У некоторых брокеров короткий продавец не может получать проценты от выручки от короткой продажи или использовать ее для уменьшения непогашенной маржинальной задолженности. Эти брокеры не могут передать это преимущество розничному клиенту, если клиент не очень крупный. Проценты часто делятся с кредитором обеспечения.

Дивиденды и права голоса

Если акции были сокращены и компания, выпускающая акции, распределяет дивиденды, возникает вопрос о том, кто получит дивиденды. Новый покупатель акций, который является зарегистрированным владельцем и напрямую владеет акциями, получает дивиденды от компании. Однако кредитор, который может хранить свои акции на маржинальном счете у прайм-брокера и вряд ли будет знать, что именно эти акции отдаются в аренду для продажи на понижение, также ожидает получения дивидендов. Таким образом, короткий продавец платит кредитору сумму, равную дивиденду в качестве компенсации, хотя технически, поскольку этот платеж исходит не от компании, он не является дивидендом. Поэтому говорят, что продавец в короткую позицию продает дивиденды .

Аналогичная проблема возникает с правами голоса, закрепленными за короткими акциями. В отличие от дивидендов, права голоса не могут быть юридически синтезированы, и поэтому покупатель сокращенной акции, как держатель записи, контролирует права голоса. Владелец маржинального счета, с которого были одолжены акции, заранее согласился отказаться от права голоса по акциям в период любой короткой продажи. [ нужна ссылка ]

Как отмечалось ранее, жертвы голой короткой игры иногда сообщают, что количество поданных голосов превышает количество выпущенных компанией акций. [30]

Рынки

Транзакции с производными финансовыми инструментами, такими как опционы и фьючерсы, имеют одно и то же название, но имеют разные совпадения. Одним из заметных совпадений является наличие одинаковой «отрицательной» суммы в позиции. Однако практика коротких позиций по деривативам совершенно иная. Деривативы – это контракты между двумя сторонами: покупателем и продавцом. Каждая сделка приводит к появлению «длинной» позиции (позиция покупателя) и «короткой позиции» (позиция продавца).

Фьючерсные и опционные контракты

При торговле фьючерсными контрактами быть «коротким» означает иметь юридическое обязательство поставить что-то по истечении срока действия контракта, хотя держатель короткой позиции может альтернативно выкупить контракт до истечения срока действия вместо осуществления поставки. Короткие фьючерсные сделки часто используются производителями товаров для фиксации будущей цены товаров, которые они еще не произвели. Короткая продажа фьючерсного контракта иногда также используется теми, кто владеет базовым активом (т.е. теми, кто имеет длинную позицию) в качестве временной защиты от снижения цен. Короткие фьючерсы также могут использоваться для спекулятивных сделок, и в этом случае инвестор рассчитывает получить прибыль от любого снижения цены фьючерсного контракта до истечения срока его действия.

Инвестор также может приобрести опцион пут, предоставляющий ему право (но не обязательство) продать базовый актив (например, акции) по фиксированной цене. В случае падения рынка держатель опциона может исполнить эти опционы пут, обязывая контрагента купить базовый актив по согласованной цене (или «страйк»), которая в этом случае будет выше, чем текущая котируемая спотовая цена опциона. объект.

Валюта

Короткие продажи на валютных рынках отличаются от коротких продаж на фондовых рынках. Валюты торгуются парами, каждая валюта оценивается относительно другой. Таким образом, короткая продажа на валютных рынках идентична длинной продаже акций.

Начинающие трейдеры или биржевые трейдеры могут быть сбиты с толку неспособностью осознать и понять этот момент: контракт всегда длинный с точки зрения одного инструмента и короткий — другого.

Когда обменный курс изменился, трейдер снова покупает первую валюту; на этот раз он получает больше и выплачивает ссуду. Поскольку он получил больше денег, чем взял в долг изначально, он зарабатывает деньги. Может произойти и обратное.

Пример этого таков: допустим, трейдер хочет торговать долларом США и индийской рупией . Предположим, что текущий рыночный курс составляет 1 доллар США за рупию. 50, и трейдер занимает рупий. 100. На это он покупает 2 доллара США. Если на следующий день курс конвертации станет 1 доллар США за рупий. 51, затем трейдер продает свои 2 доллара США и получает рупий. 102. Он возвращает рупий. 100 и оставляет рупий. 2 прибыль (за вычетом комиссий).

Можно также открыть короткую позицию по валюте, используя фьючерсы или опционы; предыдущий метод используется для ставок на спотовую цену, что более похоже на короткую продажу акций.

Риски

Эта статья нуждается в дополнительных цитатах для проверки . ( апрель 2009 г. ) |

Примечание: данный раздел не относится к валютным рынкам.

Короткие продажи иногда называют «инвестиционной стратегией с отрицательным доходом», поскольку нет потенциала для получения дивидендного дохода или процентного дохода. Акции удерживаются только до тех пор, пока они не будут проданы в соответствии с контрактом, и поэтому доход ограничивается краткосрочным приростом капитала , который облагается налогом как обычный доход. По этой причине покупка акций (так называемая «длинная позиция») имеет совсем другой профиль риска , чем короткая продажа. Кроме того, потери «длинной позиции» ограничены, поскольку цена может упасть только до нуля, а прибыль — нет, поскольку теоретически нет предела тому, насколько высоко может подняться цена. С другой стороны, возможная прибыль продавца ограничена первоначальной ценой акции, которая может упасть только до нуля, тогда как потенциал убытков, опять же теоретически, не имеет предела. По этой причине короткие продажи, вероятно, чаще всего используются в качестве стратегии хеджирования для управления рисками длинных инвестиций.

Многие короткие продавцы размещают стоп-ордер у своего биржевого брокера после короткой продажи акций — приказ брокерской компании закрыть позицию, если цена акции поднимется до определенного уровня. Это делается для того, чтобы ограничить убытки и избежать описанной выше проблемы неограниченной ответственности. В некоторых случаях, если цена акций резко возрастает, биржевой брокер может решить немедленно и без его согласия покрыть позицию продавца, выполняющего короткую продажу, чтобы гарантировать, что продавец, продающий короткую позицию, сможет погасить свой долг по акциям.

Короткие продавцы должны осознавать возможность короткого сжатия . Когда цена акции значительно возрастает, некоторые люди, играющие в короткую позицию по акции, закрывают свои позиции, чтобы ограничить свои потери (это может произойти автоматически, если у коротких продавцов были установлены ордера стоп-лосс у своих брокеров); другие могут быть вынуждены закрыть свои позиции для удовлетворения маржинального требования ; другие могут быть вынуждены покрыть расходы, в соответствии с условиями, на которых они одолжили акции, если лицо, предоставившее взаймы акции, желает продать их и получить прибыль. Поскольку покрытие позиций предполагает покупку акций, короткое сжатие вызывает дальнейший рост цены акций, что, в свою очередь, может спровоцировать дополнительное покрытие. Из-за этого большинство коротких продавцов ограничивают свою деятельность активно торгуемыми акциями и следят за уровнем «коротких процентов» своих коротких инвестиций. Короткие проценты определяются как общее количество акций, которые были законно проданы без покрытия, но не покрыты. Короткое сжатие может быть вызвано намеренно. Это может произойти, когда крупные инвесторы (такие как компании или богатые люди) замечают значительные короткие позиции и покупают много акций с намерением продать позицию с прибылью продавцам, играющим на понижение, которые могут быть запаникованы первоначальным ростом или которые вынуждены закрывать свои короткие позиции, чтобы избежать маржинальных требований.

Другой риск заключается в том, что данную акцию может стать «трудно взять взаймы». Согласно определению Комиссии по ценным бумагам и биржам (SEC) и в связи с нехваткой акций, брокер может взимать комиссию за трудную для заимствования сумму ежедневно, без предварительного уведомления, за любой день, когда SEC объявляет, что акцию сложно взять взаймы. Кроме того, от брокера может потребоваться в любой момент закрыть короткую позицию продавца («прикупить»). Короткий продавец получает предупреждение от брокера о том, что он «не может доставить» акции, что приводит к покупке. [31]

Поскольку короткие продавцы должны в конечном итоге доставить короткие ценные бумаги своему брокеру и им нужны деньги для их покупки, для брокера существует кредитный риск. Штрафы за неисполнение контракта на короткую продажу вдохновили финансиста Дэниела Дрю предостеречь: «Тот, кто продает то, что ему не принадлежит, должен выкупить это или отправиться в тюрьму». Чтобы управлять собственным риском, брокер требует от короткого продавца вести маржинальный счет и взимает проценты в размере от 2% до 8% в зависимости от задействованных сумм. [32]

В 2011 году вспышка массовых махинаций с акциями Китая на фондовых рынках Северной Америки выявила связанный с этим риск для коротких продавцов. Усилия ориентированных на исследования коротких продавцов по разоблачению этих мошенничеств в конечном итоге побудили NASDAQ, NYSE и другие биржи внезапные и длительные остановки торговли , которые заморозили стоимость коротких акций на искусственно завышенных ценах. Сообщается, что в некоторых случаях брокеры взимали с коротких продавцов чрезмерно большие суммы процентов, исходя из этих высоких значений, поскольку короткие позиции были вынуждены продолжать свои заимствования, по крайней мере, до тех пор, пока не будут отменены приостановки. [33]

Короткие продавцы, как правило, сдерживают переоценку, продавая в изобилии. Аналогичным образом, считается, что короткие продавцы обеспечивают поддержку цен, покупая, когда негативные настроения усугубляются после значительного снижения цен. Короткие продажи могут иметь негативные последствия, если они вызывают преждевременный или неоправданный обвал цен на акции, когда страх отмены из-за банкротства становится заразительным. [34]

Стратегии

Хеджирование

Хеджирование часто представляет собой средство минимизации риска более сложного набора транзакций.Примеры этого:

- Фермер, который только что посеял пшеницу, хочет зафиксировать цену, по которой он сможет продать ее после сбора урожая. Фермер открыл бы короткую позицию по фьючерсам на пшеницу.

- Маркет -мейкер корпоративных облигаций постоянно торгует облигациями, когда клиенты хотят их купить или продать. Это может создать значительные позиции по облигациям. Самый большой риск заключается в том, что процентные ставки в целом изменятся. Трейдер может хеджировать этот риск, продавая государственные облигации в короткие позиции против своих длинных позиций в корпоративных облигациях. Таким образом, остается кредитный риск корпоративных облигаций.

- Трейдер опционов может продавать акции, чтобы оставаться дельта-нейтральными и не подвергаться риску, связанному с движением цен на акции, лежащие в основе его опционов.

Арбитраж

Короткий продавец может пытаться извлечь выгоду из неэффективности рынка, возникающей из-за неправильной оценки определенных продуктов. Примеры этого:

- Арбитражер, который покупает длинные фьючерсные контракты на ценные бумаги Казначейства США и продает без покрытия базовые ценные бумаги Казначейства США .

Против коробки

Один из вариантов коротких продаж предполагает длинную позицию. «Короткая продажа против коробки» заключается в удержании длинной позиции, в которой акции уже выросли, после чего можно поместить ордер на короткую продажу равного количества акций. Термин «коробка» отсылает к тем временам, когда сейф использовался для хранения (длинных) акций. Цель этого метода — зафиксировать бумажную прибыль по длинной позиции без необходимости продавать эту позицию (и, возможно, нести налоги, если эта позиция выросла в цене). После входа в короткую позицию она служит для балансировки длинной позиции, открытой ранее. Таким образом, с этого момента прибыль фиксируется (за вычетом брокерских комиссий и затрат на короткое финансирование), независимо от дальнейших колебаний базовой цены акций. Например, таким образом можно обеспечить прибыль, отложив при этом продажу до следующего налогового года.

Американские инвесторы, рассматривающие возможность заключения сделки «короткой позиции против коробки», должны осознавать налоговые последствия этой сделки. Если не соблюдены определенные условия, IRS считает «короткую позицию против коробки» «конструктивной продажей» длинной позиции, что является налогооблагаемым событием. Эти условия включают требование о закрытии короткой позиции в течение 30 дней после конца года и о том, что инвестор должен удерживать свою длинную позицию, не прибегая к каким-либо стратегиям хеджирования, в течение как минимум 60 дней после закрытия короткой позиции. закрыто. [35]

Правила

Соединенные Штаты

Закон о биржах ценных бумаг 1934 года предоставил Комиссии по ценным бумагам и биржам право регулировать короткие продажи. [36] Первое официальное ограничение на короткие продажи появилось в 1938 году, когда SEC приняла правило (известное как правило роста ), согласно которому короткие продажи могли совершаться только тогда, когда цена конкретной акции была выше, чем цена предыдущей сделки. Правило повышения было направлено на предотвращение того, чтобы короткие продажи вызывали или усугубляли снижение рыночных цен. [37] В январе 2005 года Комиссия по ценным бумагам и биржам приняла Постановление SHO, направленное против злоупотреблений открытыми короткими продажами. Постановление SHO стало первым обновлением SEC ограничений на короткие продажи со времен правила о повышении цен в 1938 году. [38] [39]

Постановление содержит два ключевых компонента: «найти» и «ликвидировать». Компонент «локация» пытается уменьшить вероятность невозможности доставки ценных бумаг, требуя от брокера владения или договорённости о владении заемными акциями. Компонент закрытия требует, чтобы брокер был в состоянии доставить акции, которые будут проданы на продажу. [37] [40] В США первичные публичные предложения (IPO) не могут продаваться без покрытия в течение месяца после начала торгов. Этот механизм существует для обеспечения определенной стабильности цен в течение начального торгового периода компании. Тем не менее, некоторые брокерские фирмы , специализирующиеся на дешевых акциях (в просторечии их называют « конторскими магазинами »), использовали отсутствие коротких продаж в этом месяце для накачивания и сбрасывания тонко обращающихся IPO . Канада и другие страны разрешают короткие продажи IPO (включая IPO США). [41]

Комиссия по ценным бумагам и биржам инициировала временный запрет на короткие продажи 799 финансовых акций с 19 сентября 2008 г. по 2 октября 2008 г. Также были введены более серьезные штрафы за открытые короткие продажи путем обязательной поставки акций во время клиринга. Губернаторы некоторых штатов призывают пенсионные органы штатов воздерживаться от кредитования акций в целях коротких продаж. [42] Оценка эффекта временного запрета на короткие продажи в США и других странах после финансового кризиса показала, что он оказал лишь «небольшое влияние» на движение акций, при этом цены на акции двигались таким же образом. поскольку они и так бы переехали, но запрет уменьшил объем и ликвидность. [19]

Европа, Австралия и Китай

В Великобритании Управление по финансовым услугам ввело мораторий на короткие продажи 29 ведущих финансовых акций, действовавший с 23:00 по Гринвичу 19 сентября 2008 года до 16 января 2009 года. [43] После того, как запрет был снят, Джон Макфолл , председатель Специального комитета Казначейства Палаты общин , в публичных заявлениях и письме в FSA ясно дал понять, что, по его мнению, его следует продлить. С 19 по 21 сентября 2008 г. Австралия временно запретила короткие продажи. [44] а позже наложил бессрочный запрет на открытые короткие продажи. [45] 21 октября 2008 года запрет Австралии на короткие продажи был продлен еще на 28 дней. [46] Также в сентябре 2008 года Германия, Ирландия, Швейцария и Канада запретили короткие продажи акций ведущих финансовых компаний. [47] а Франция, Нидерланды и Бельгия запретили открытые короткие продажи акций ведущих финансовых компаний. [48] В отличие от подхода, принятого другими странами, китайские регулирующие органы ответили разрешением коротких продаж наряду с пакетом других рыночных реформ. [49] Короткие продажи были полностью разрешены 31 марта 2010 года, но только «для акций крупных голубых фишек с хорошими показателями прибыли и небольшой волатильностью цен ». [50] Однако в 2015 году короткие продажи были фактически запрещены из-за законодательных ограничений на заимствование акций после краха фондового рынка в том же году . [51]

Взгляды на короткие продажи

Сторонники коротких продаж утверждают, что эта практика является важной частью механизма определения цены . [52] Финансовые исследователи из Университета Дьюка заявили в своем исследовании, что короткие процентные ставки являются индикатором плохой будущей динамики акций (аспект самореализации) и что короткие продавцы используют рыночные ошибки в отношении фундаментальных показателей компаний. [53]

Такие известные инвесторы, как Сет Кларман и Уоррен Баффет, говорят, что короткие продажи помогают рынку. Кларман утверждал, что короткие продажи являются полезным противовесом широко распространенному бычьему настрою на Уолл-стрит. [54] в то время как Баффет считает, что короткие продажи полезны для выявления мошенничества в бухгалтерском учете и других проблем в компаниях. [55]

Короткий продавец Джеймс Чанос получил широкую огласку, когда он одним из первых критиковал практику бухгалтерского учета Enron . [56] Чанос отвечает на критику коротких продаж, указывая на решающую роль, которую они сыграли в выявлении проблем Enron, Boston Market и других «финансовых катастроф» на протяжении многих лет. [57] В 2011 году короткие продажи, ориентированные на исследования, получили широкое признание за разоблачение мошенничества с акциями в Китае. [58]

Комментатор Джим Крамер выразил обеспокоенность по поводу коротких продаж и подал петицию, призывающую восстановить правило роста цен . [59] Такие книги, как «Не обвиняйте шортов» Роберта Слоана и «Фубарномика» Роберта Э. Райта , предполагают, что Крамер преувеличил затраты на короткие продажи и недооценил выгоды, которые могут включать предварительное выявление активов пузырей .

Отдельные короткие продавцы подвергались критике и даже судебным разбирательствам. Мануэль П. Асенсио , например, участвовал в длительной судебной тяжбе с фармацевтическим производителем Hemispherx Biopharma. [60]

Некоторые исследования эффективности запретов на короткие продажи показывают, что запреты на короткие продажи не способствуют более умеренной динамике рынка. [61] [62] [63] [64]

См. также

- Энтони Элгинди

- Большая короткая сделка

- Обратный биржевой фонд

- Джеймс Чанос

- Джозеф Парнс

- Магнетар Капитал

- Мануэль П. Асенсио

- Допуск

- Соглашение РЕПО

- Шариат и торговля ценными бумагами

- Короткое сжатие

- Социально ответственное инвестирование

- Специальный расчет (ценные бумаги)

- Стрэддл

Цитаты

- ^ https://www.newyorkfed.org/medialibrary/media/research/staff_reports/sr518.pdf. Архивировано 24 декабря 2016 г. в Wayback Machine. [ только URL-адрес PDF ]

- ^ http://people.stern.nyu.edu/mbrenner/research/short_selling.pdf. Архивировано 14 февраля 2017 г. в Wayback Machine. [ только URL-адрес PDF ]

- ^ http://scholarlycommons.law.northwestern.edu/cgi/viewcontent.cgi?article=1704&context=njilb. Архивировано 18 августа 2016 г. в Wayback Machine. [ только URL-адрес PDF ]

- ^ «Архивная копия» (PDF) . Архивировано из оригинала (PDF) 22 июля 2012 года . Проверено 5 июля 2016 г.

{{cite web}}: CS1 maint: архивная копия в заголовке ( ссылка ) - ^ https://www.newyorkfed.org/medialibrary/media/research/current_issues/ci18-5.pdf. Архивировано 18 августа 2016 г. в Wayback Machine. [ только URL-адрес PDF ]

- ^ Ламонт, Оуэн (1 марта 2005 г.). «Ограничения коротких продаж и завышение цен» . НБЭР . Архивировано из оригинала 28 января 2021 года . Проверено 28 января 2021 г.

- ^ Ларри Харрис (2002). Торговля и обмен: микроструктура рынка для практиков . Издательство Оксфордского университета. п. 41. ИСБН 978-0195144703 .

- ^ Дон М. Шанс; Роберт Брукс (11 августа 2009 г.). Введение в производные финансовые инструменты и управление рисками . Юго-Западный колледж. п. 6. ISBN 978-0324601206 .

- ^ « Идти на короткую позицию голым», старый голландский трюк» . НРК Хандельсблад . 25 июля 2008 г. Архивировано из оригинала 3 февраля 2023 г. Проверено 22 января 2017 г.

- ^ Стэнли, Кристофер А. (2009). «Эффект паники: возможные непредвиденные последствия временных запретов на короткие продажи, введенных во время финансового кризиса 2008 года» . Журнал предпринимательского права . 4 (1). hdl : 1811/78357 . Архивировано из оригинала 3 февраля 2023 года . Проверено 3 мая 2021 г.

- ^ «Скрипофилия – ПСТА – Профессиональная торговая ассоциация скрипофилии» . Энкиберпедия.com. Архивировано из оригинала 3 февраля 2023 года . Проверено 24 мая 2012 г.

- ^ «Короткие продавцы были злодеями на протяжении 400 лет» . Рейтер . 26 сентября 2008 г. Архивировано из оригинала 3 февраля 2023 г. Проверено 28 сентября 2008 г.

- ^ «Какие ограничения накладывает SEC на короткие продажи?» . Инвестопедия . Проверено 31 июля 2023 г.

- ^ «Релиз SEC № 34-55970» (PDF) . Архивировано (PDF) из оригинала 15 июля 2012 года . Проверено 24 мая 2012 г.

- ^ Линдгрен, Хьюго (9 апреля 2007 г.). «Журнал New York – Создание хедж-фонда» . Нью-Йорк . Архивировано из оригинала 3 февраля 2023 года . Проверено 24 мая 2012 г.

- ^ Jump up to: а б с Лавинио, Стефано (1999). Справочник хедж-фонда: полное руководство по анализу и оценке альтернативных инвестиций . МакГроу-Хилл. стр. 442–443. ISBN 978-0071350303 .

- ^ Jump up to: а б Мадура, Джефф (2009). Финансовые рынки и институты . Издательство Юго-Западного колледжа. п. 308. ИСБН 978-1439038840 .

- ^ Jump up to: а б Харрис, Ларри (7 октября 2008 г.). «Дебаты как запрет на короткие продажи: имело ли это какое-то значение?» . Нью-Йорк Таймс . Архивировано из оригинала 3 февраля 2023 года . Проверено 12 сентября 2012 г.

- ^ Jump up to: а б Окли, Дэвид (18 декабря 2008 г.). «Запрет на короткие продажи имеет минимальный эффект» . Файнэншл Таймс . Архивировано из оригинала 10 декабря 2022 года . Проверено 12 сентября 2012 г.

- ^ Кроуфорд, Алан (18 мая 2010 г.). «Германия временно запретит открытые короткие продажи и некоторые свопы еврооблигаций» . Блумберг . Архивировано из оригинала 3 февраля 2023 года . Проверено 13 сентября 2012 г.

- ^ Трейси Ручински; Стивен Джукс (23 июля 2012 г.). «Испания, Португалия и Италия восстанавливают запрет на короткие продажи» . Рейтер . Архивировано из оригинала 3 февраля 2023 года . Проверено 12 сентября 2012 г.

- ^ «АИФ объявляет о запрете коротких продаж сроком на один месяц» . АМФ . Архивировано из оригинала 3 февраля 2023 года . Проверено 30 марта 2020 г.

- ^ Смит, Эллиот (17 марта 2020 г.). «Запреты на короткие продажи охватывают Европу в надежде остановить кровотечение на фондовом рынке» . CNBC. Архивировано из оригинала 31 марта 2020 года . Проверено 30 марта 2020 г.

- ^ «Понимание коротких продаж – введение» . Лангассет.com. Архивировано из оригинала 19 августа 2011 года . Проверено 24 мая 2012 г.

- ^ НАСДАК. О странице коротких интересов .

- ^ SunGard ShortSide.com обсуждает продукт.

- ^ СанГард. SunGard запускает индексы заимствований; Первый прокси для ежедневного измерения коротких процентных ставок . Деловой провод.

- ^ «Рынок заемных акций» (PDF) . Архивировано (PDF) из оригинала 3 июня 2013 года . Проверено 25 декабря 2012 г.

- ^ «Лекция 13: Трудно брать ценные бумаги в долг» (PDF) . Архивировано (PDF) из оригинала 18 мая 2013 года . Проверено 25 декабря 2012 г.

- ^ Грег Лэнд (15 мая 2009 г.). «Чрезмерное голосование в Taser в 2005 году» . Law.com. Архивировано из оригинала 10 мая 2018 года . Проверено 10 мая 2018 г.

- ^ Арнольд, Роджер (14 января 2000 г.). «Знание правил короткой игры» . Улица. Архивировано из оригинала 3 февраля 2023 года . Проверено 24 мая 2012 г.

- ^ «График ставок маржинального счета» . СкотТрейд . 18 июня 2011 г.

- ^ «Даже короткие продавцы обожглись китайскими акциями» . Бэрронс . 18 июня 2011 г.

- ^ Фабоцци, Фрэнк Дж. (17 ноября 2004 г.). Теория и практика коротких продаж, глава 9, «Выводы и последствия для инвесторов», Фрэнк Дж. Фабоцци, редактор . Джон Уайли и сыновья. ISBN 9780471704331 . Архивировано из оригинала 3 февраля 2023 года . Проверено 24 мая 2012 г.

- ^ «Публикация IRS США 550 «Инвестиционные доходы и расходы»» . Irs.gov. Архивировано из оригинала 26 октября 2018 года . Проверено 24 мая 2012 г.

- ^ «Закон о биржах ценных бумаг 1934 года» (PDF) . Комиссия по ценным бумагам и биржам. 1934. Архивировано (PDF) из оригинала 14 января 2012 года . Проверено 11 сентября 2017 г.

- ^ Jump up to: а б Лавинио, Стефано (1999). Справочник хедж-фонда: полное руководство по анализу и оценке альтернативных инвестиций . МакГроу-Хилл. стр. 85–95. ISBN 978-0071350303 .

- ^ СК Сингх (2009). Регламент банка . Издательство Дискавери. стр. 122–123. ISBN 978-8183564472 .

- ^ Комиссия по ценным бумагам и биржам США (11 апреля 2005 г.). «Отдел регулирования рынка: ключевые моменты регулирования ШО» . Архивировано из оригинала 3 февраля 2023 года . Проверено 11 сентября 2017 г.

- ^ Янг, Мэтью Г. (2010). Полное руководство по коротким продажам акций: все, что вам нужно знать, объяснено просто . Atlantic Publishing Group Inc., стр. 178–179. ISBN 978-1601383266 .

- ^ Махипал Сингх (2011). Анализ безопасности с управлением инвестициями и портфелем . Книги Гьян. п. 233. ИСБН 978-8182055193 .

- ^ Цанг, Майкл (19 сентября 2008 г.). «Короткие продавцы под огнем в США и Великобритании после падения AIG» . Блумберг ЛП . Проверено 11 марта 2017 г.

- ^ «FSA пресекает короткие продажи» . Новости Би-би-си . 18 сентября 2008 г. Архивировано из оригинала 22 января 2009 г. Проверено 4 января 2010 г.

- ^ «Австралиец» . 2 октября 2008 г.

- ^ «Запрет ASX на короткие продажи является бессрочным» . Сидней Морнинг Геральд . 3 октября 2008 г. Архивировано из оригинала 5 октября 2008 г.

- ^ «Австралийская комиссия по ценным бумагам и инвестициям – 08-210 ASIC продлевает запрет на закрытые короткие продажи» . Asic.gov.au. Архивировано из оригинала 20 марта 2012 года . Проверено 24 мая 2012 г.

- ^ Макдональд, Сара (22 сентября 2008 г.). «Запрет на короткие продажи в Австралии идет дальше, чем на других биржах» . Национальный бизнес-обзор . Архивировано из оригинала 27 сентября 2011 года . Проверено 9 ноября 2011 г.

- ^ Рам, Видья (22 сентября 2008 г.). «Европа напугана местью сырьевых товаров» . Форбс . Архивировано из оригинала 22 сентября 2008 года.

- ^ Шен, Сэмюэл (5 октября 2008 г.). «ОБНОВЛЕНИЕ 2 – Китай начнет маржинальную торговлю акциями и короткие продажи» . Рейтер . Архивировано из оригинала 5 июня 2021 года . Проверено 2 июля 2017 г.

- ^ Ли, Руи; Ли, Нэн; Ли, Цзяхуэй; Ву, Чунфэн (2018). «Короткие продажи, маржинальная покупка и доходность акций на рынке Китая» . Бухгалтерский учет и финансы . 58 (2): 477–501. дои : 10.1111/acfi.12229 . ISSN 1467-629X . S2CID 157725706 . Архивировано из оригинала 5 июня 2021 года . Проверено 26 февраля 2021 г.

- ^ Чаттерджи, Натаниэль Таплин, Сайкат (4 августа 2015 г.). «Китайские фондовые биржи усиливают меры по борьбе с короткими продажами» . Рейтер . Архивировано из оригинала 27 мая 2021 года . Проверено 26 февраля 2021 г.

{{cite news}}: CS1 maint: несколько имен: список авторов ( ссылка ) - ^ Джонс, Чарльз М.; Ламонт, Оуэн А. (20 сентября 2001 г.). «Ограничения коротких продаж и доходность акций К.М. Джонса и О.А. Ламонта» (PDF) . дои : 10.2139/ssrn.281514 . ССНР 281514 . Архивировано (PDF) из оригинала 2 июня 2018 года . Проверено 23 сентября 2019 г.

{{cite journal}}: Для цитирования журнала требуется|journal=( помощь ) - ^ «Сообщают ли короткие продавцы информацию об изменениях фундаментальных показателей или рисков?» (PDF) . Архивировано (PDF) из оригинала 22 февраля 2012 года . Проверено 24 мая 2012 г.

- ^ Запас прочности (1991), Сет Кларман . ISBN 0-88730-510-5

- ^ Кастерлайн, Рик (1 июня 2006 г.). «Вопросы и ответы на ежегодном собрании Berkshire Hathaway 2006 с Уорреном Баффетом» . Дурак.com. Архивировано из оригинала 13 июня 2006 года . Проверено 24 мая 2012 г.

- ^ Петерсон, Джим (6 июля 2002 г.). «Балансовый отчет: глупый сезон еще не закончился» . Нью-Йорк Таймс . Архивировано из оригинала 31 мая 2013 года . Проверено 9 августа 2009 г.

- ^ «Несогласный инвестор предвидит экономический крах в Китае» . Архивировано из оригинала 12 января 2010 года . Проверено 28 января 2021 г.

- ^ Альперт, Билл (18 июня 2011 г.). «Б. Альперт «Даже короткие продавцы обожжены китайскими акциями» (Бэрронс 20110618)» . Online.barrons.com . Проверено 24 мая 2012 г.

- ^ «Улица» . Улица. Архивировано из оригинала 15 марта 2012 года . Проверено 24 мая 2012 г.

- ^ Нельсон, Бретт (26 ноября 2001 г.). «Короткая история» . Форбс . Архивировано из оригинала 10 августа 2009 года . Проверено 9 августа 2009 г.

- ^ Марш I и Нимер Н. (2008) «Влияние ограничений на короткие продажи». Технический отчет, подготовленный по заказу и при финансовой поддержке Международной ассоциации кредитования ценными бумагами (ISLA), Ассоциации альтернативного управления инвестициями (AIMA) и Лондонской инвестиционно-банковской ассоциации (LIBA).

- ^ Лобанова О, Хамид С.С. и Пракаш А.Дж. (2010) «Влияние ограничений коротких продаж на волатильность, ликвидность и эффективность рынка: данные о запрете коротких продаж в США» Технический отчет, Международный университет Флориды - факультет Финансы.

- ^ Бебер А. и Пагано М. (2009) «Запреты на короткие продажи во всем мире: данные кризиса 2007–2009 годов». Рабочие документы CSEF 241, Центр исследований в области экономики и финансов (CSEF), Неаполитанский университет, Италия.

- ^ Кербл С. (2010) «Регулятивная медицина против нестабильности финансового рынка: что помогает, а что вредит?» Архивировано 3 января 2018 года на Wayback Machine arXiv.org .

Общие и цитируемые ссылки

- Флекнер, Андреас М. « Регулирование торговой практики » в Оксфордском справочнике по финансовому регулированию (Оксфорд: Oxford University Press, 2015). ISBN 978-0-19-968720-6 .

- Слоан, Роберт. Не вините короткие позиции: почему в рыночных крахах всегда обвиняют продавцов коротких позиций и почему история повторяется (Нью-Йорк: McGraw-Hill Professional, 2009). ISBN 978-0-07-163686-5 .

- Райт, Роберт Э. Фубарномика: беззаботный и серьезный взгляд на экономические недуги Америки (Буффало, Нью-Йорк: Прометей, 2010). ISBN 978-1-61614-191-2 .

Внешние ссылки

- Скандал с короткими продажами Porsche VW

- «Запрет на короткие продажи ослабляет стратегии 130/30 во всем мире» , Global Investment Technology, 29 сентября 2008 г.

- Обсуждение SEC «голых коротких продаж»