Налоговая политика и экономическое неравенство в США

этой статьи Начальный раздел может быть слишком коротким, чтобы адекватно суммировать ключевые моменты . ( апрель 2020 г. ) |

| Эта статья является частью серии, посвященной |

| Доход в Соединенные Штаты Америки |

|---|

|

Налоговая политика и экономическое неравенство в Соединенных Штатах обсуждают, как налоговая политика влияет на распределение доходов и богатства в Соединенных Штатах. Неравенство доходов можно измерить до и после уплаты налогов; В этой статье основное внимание уделяется аспектам после уплаты налогов. Ставки подоходного налога, применяемые к различным уровням доходов, и налоговые расходы (т.е. вычеты, льготы и льготные ставки, которые изменяют результат структуры ставок) в первую очередь определяют, как перераспределяются рыночные результаты, чтобы повлиять на неравенство после уплаты налогов. Неравенство после уплаты налогов в Соединенных Штатах заметно возросло с 1980 года, после более эгалитарного периода после Второй мировой войны.

После четверти века снижения неравенства после Второй мировой войны неравенство доходов увеличилось в конце 1960-х годов и ускорилось после 1980 года среди богатых капиталистических демократий. Неравенство в богатстве и доходах заметно выросло в период с 1980 по 2009 год в США, а в большинстве других богатых демократий оно увеличилось лишь умеренно. К последнему году Соединенные Штаты стали, безусловно, самой неравноправной страной среди сопоставимых стран. [1] [2] [3]

Обзор

[ редактировать ]

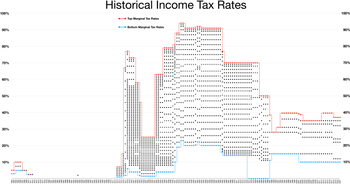

Налоговая политика — это механизм, посредством которого перераспределяются рыночные результаты, влияя на неравенство после уплаты налогов. Положения США Налогового кодекса , касающиеся подоходного налога и налога на наследство, претерпели значительные изменения как при республиканской , так и при демократической администрациях и Конгрессах с 1964 года. Со времен администрации Джонсона максимальная ставка предельного подоходного налога была снижена с 91% для самых богатых слоев населения. Американцы в 1963 году до минимума в 35% при Джордже Буше-младшем , а недавно выросли до 39,6% (или в некоторых случаях 43,4%) в 2013 году при администрации Обамы . [8] [9] Налоги на прирост капитала также снизились за последние несколько лет и претерпели более резкий рост, чем налоги на прибыль, поскольку в период с 1981 по 2011 год происходили значительные и частые изменения этих ставок. Налоги на наследство и наследство неуклонно снижались с 1990-х годов. Экономическое неравенство в Соединенных Штатах также неуклонно растет с 1980-х годов, и такие экономисты, как Пол Кругман , Джозеф Стиглиц и Питер Орзаг , такие политики, как Барак Обама и Пол Райан , а также средства массовой информации участвуют в дебатах и обвинениях по поводу роли Изменения в налоговой политике приводят к увековечению экономического неравенства.

Налоговые расходы (т.е. вычеты, льготы и льготные налоговые ставки) представляют собой основной фактор неравенства, поскольку верхние 20% получают примерно 50% выгод от них, а верхний 1% получает 17% выгоды. [10] Например, в отчете Исследовательской службы Конгресса за 2011 год говорится: «Изменения в приросте капитала и дивидендах внесли наибольший вклад в увеличение общего неравенства доходов». [11] По оценкам CBO, налоговые расходы в 2017 финансовом году составят 1,5 триллиона долларов, что составляет примерно 8% ВВП; для масштаба исторически дефицит бюджета составлял в среднем около 3% ВВП. [12]

По этой теме существует научная и популярная литература с многочисленными работами по обе стороны дискуссии. Работа Эммануэля Саеса , например, касалась роли американской налоговой политики в накоплении богатства самых богатых домохозяйств в последние годы, в то время как Томас Соуэлл и Гэри Беккер утверждают, что образование, глобализация и рыночные силы являются коренными причинами доходов и в целом. экономическое неравенство. Закон о доходах 1964 года и «Снижение налогов Буша» совпадают с ростом экономического неравенства в Соединенных Штатах как по социально-экономическому классу, так и по расовому признаку. [13] [14] [15] [16] [17]

Изменения в экономическом неравенстве

[ редактировать ]

Неравенство доходов

[ редактировать ]Экономисты и соответствующие эксперты назвали растущее неравенство доходов в Америке «глубоко тревожным». [19] несправедливый, [20] опасность для демократии/социальной стабильности, [21] [22] [23] и признак национального упадка. [24] Профессор Йельского университета Роберт Шиллер , который был среди трех американцев, получивших Нобелевскую премию по экономике в 2013 году, сказал после получения награды: «Я думаю, что самая важная проблема, с которой мы сталкиваемся сегодня, — это рост неравенства в Соединенных Штатах и других странах». в мире." [25]

Неравенство в владении землей и доходами отрицательно коррелирует с последующим экономическим ростом. Сильный спрос на перераспределение может возникнуть в обществах, где значительная часть населения не имеет доступа к производственным ресурсам экономики. Избиратели могут усвоить такие проблемы. [26] Высокий уровень безработицы оказывает существенное негативное воздействие при взаимодействии с ростом неравенства. Рост неравенства вредит экономическому росту в странах с высоким уровнем урбанизации. Высокий и устойчивый уровень безработицы также оказывает негативное влияние на последующий долгосрочный экономический рост. Безработица может серьезно навредить экономическому росту, поскольку она представляет собой растрату ресурсов, порождает перераспределительное давление и перекосы, обесценивает существующий человеческий капитал и сдерживает его накопление, приводит людей к бедности, приводит к ограничению ликвидности, ограничивающей мобильность рабочей силы, а также потому, что она подрывает индивидуальную самооценку. и способствует социальной нестабильности, беспорядкам и конфликтам. Политика контроля безработицы и уменьшения ее последствий, связанных с неравенством, может усилить долгосрочный экономический рост. [27]

Коэффициент Джини

[ редактировать ]Коэффициент Джини , статистический показатель неравенства в распределении доходов в стране, разработанный итальянским статистиком и социологом Коррадо Джини, для Соединенных Штатов увеличился за последние несколько десятилетий. Чем ближе коэффициент Джини к единице, тем ближе распределение доходов к абсолютному неравенству. В 2007 году Организация Объединенных Наций оценила коэффициент Джини США на уровне 41%, а в Справочнике ЦРУ этот коэффициент был оценен на уровне 45%. Коэффициент Джини в США был ниже 40% в 1964 году и несколько снизился в 1970-е годы. Однако примерно в 1981 году коэффициент Джини начал увеличиваться и неуклонно рос на протяжении 2000-х годов.

Распределение богатства

[ редактировать ]С экономической точки зрения богатство определяется как стоимость совокупных активов человека или домохозяйства за вычетом его или его общих обязательств. Компоненты богатства включают активы, как денежные, так и неденежные, и доход. [28] Богатство накапливается с течением времени за счет сбережений и инвестиций. Уровни сбережений и инвестиций определяются потреблением отдельного человека или домохозяйства, реальной рыночной процентной ставкой и доходом. Лица и домохозяйства с более высокими доходами более способны к сбережениям и инвестициям, поскольку они могут направлять на это большую часть своего располагаемого дохода, одновременно оптимизируя свои функции потребления. Людям и домохозяйствам с низкими доходами сложнее сберегать и инвестировать, поскольку им приходится использовать более высокий процент своего дохода на постоянные и переменные затраты, что оставляет им более ограниченную сумму располагаемого дохода для оптимизации своего потребления. Соответственно, на любом рынке существует разрыв в естественном богатстве , поскольку некоторые работники получают более высокую заработную плату и, таким образом, могут направлять больше доходов на сбережения и инвестиции, которые создают богатство.

Разрыв в благосостоянии в Соединенных Штатах огромен, и большая часть собственного капитала и финансового богатства сосредоточена у относительно очень небольшого процента населения. Социолог и профессор Калифорнийского университета в Санта-Крус Дж. Уильям Домхофф пишет, что «многочисленные исследования показывают, что распределение богатства было чрезвычайно концентрированным на протяжении всей американской истории» и что «большинство американцев (с высокими или низкими доходами, женщины или мужчины, молодые или старые (республиканец или демократ) понятия не имеют, насколько на самом деле сконцентрировано распределение богатства». [29] В 2007 году 1% самых богатых домохозяйств владели 34,6% всего частного богатства, а следующие 19% владели 50,5% всего частного богатства. В совокупности 20% американцев контролировали 85,1% всего частного богатства страны. [30] [31] В том же году 1% самых богатых домохозяйств также владел 42,7% всего финансового богатства, а 19% самых богатых домохозяйств владели 50,3% всего финансового богатства в стране. Вместе 20% самых богатых домохозяйств владели 93% финансового богатства США. Финансовое богатство определяется как «чистый капитал минус чистый капитал в жилье, занимаемом владельцами». [30] В реальном денежном выражении, а не только в процентной доле богатства, разрыв в уровне благосостояния между верхним 1% и остальными квартилями населения огромен. Среднее благосостояние домохозяйств, входящих в 1% богатейших слоев населения, в 2009 году составило 13,977 миллиона долларов США. Это в пять раз превышает среднее благосостояние домохозяйств следующих четырех процентов (среднее благосостояние домохозяйства составляет 2,7 миллиона долларов США), что в пятнадцать раз превышает благосостояние домохозяйств, входящих в 1% богатейших слоев населения. среднее благосостояние домохозяйства для следующих пяти процентов (среднее благосостояние домохозяйства составляет 908 000 долларов США) и в двадцать девять раз превышает размер среднего благосостояния домохозяйства следующих десяти процентов населения (среднее благосостояние домохозяйства 477 000 долларов США) в том же году. Для сравнения, среднее благосостояние домохозяйств нижнего квартиля составляло -27 000 долларов США, а среднее благосостояние домохозяйств второго квартиля (нижний 20-40-й процентиль населения) составляло 5 000 долларов США. Средний класс, средний квартиль населения, имеет средний уровень благосостояния семьи в 65 000 долларов. [32]

По данным Бюджетного управления Конгресса , реальные, или с поправкой на инфляцию, доходы после уплаты налогов одного процента самых богатых американцев выросли на 275% с 1979 по 2007 год. Одновременно с этим реальные доходы после уплаты налогов беднейших двадцати процентов американцев выросли на 275%. Заработная плата в США выросла на 18%. Разница в росте реальных доходов 1% самых богатых и 20% самых бедных американцев составила 257%. Среднее увеличение реального дохода после уплаты налогов для всех домохозяйств США за этот период составило 62%, что немного ниже реального темпа роста дохода после уплаты налогов в 65%, который наблюдают 20% самых богатых наемных работников, не учитывая верхний 1%. [ нужна ссылка ] } Данные, собранные и проанализированные Робертом Б. Райхом , Томасом Пикетти и Эммануэлем Саезом и опубликованные в статье Билла Марша в New York Times, показывают, что реальная заработная плата производственных и неруководящих работников, на долю которых приходится 82% рабочей силы США. , увеличился на 100% с 1947 по 1979 год, но затем увеличился только на 8% с 1979–2009 годов. Их данные также показывают, что у нижней пятой части населения темп роста заработной платы составил 122% с 1947 по 1979 год, но затем наблюдался отрицательный темп роста реальной заработной платы на 4% в период с 1979 по 2009 год. Реальная заработная плата пятерых лидеров выросла на 99%, а затем на 55% за тот же период соответственно. [33] Средняя реальная почасовая заработная плата также увеличилась значительно более быстрыми темпами для верхних 20%, чем для нижних 20%. Реальный семейный доход 20% беднейших семей увеличился на 7,4% с 1979 по 2009 год, в то время как он увеличился на 49% для 20% самых богатых и увеличился на 22,7% для второй верхней пятой американских семей. [34] [35] По состоянию на 2007 год Организация Объединенных Наций оценила соотношение среднего дохода 10% самых богатых и 10% самых бедных американцев с помощью коэффициента Джини как 15,9:1. Соотношение среднего дохода 20% самых богатых и 20% самых бедных в том же году и с использованием того же индекса составляло 8,4:1. Согласно этим статистическим данным ООН, Соединенные Штаты занимают третье место по величине разрыва между средними доходами 10% и 20% богатых и 10% и 20% беднейших слоев населения соответственно среди стран ОЭСР (Организации экономического сотрудничества) . эксплуатации и развития) стран. Только в Чили и Мексике разница в средних доходах между верхними 10% и нижними 10% населения выше: 26:1 и 23:1 соответственно. Следовательно, Соединенные Штаты занимают четвертое место по коэффициенту Джини среди стран ОЭСР с показателем 40,8%, что ниже, чем в Чили (52%), Мексике (51%) и чуть ниже, чем в Турции (42%).

Налоговая структура

[ редактировать ]за 2011 год В отчете Исследовательской службы Конгресса говорилось: «Изменения в приросте капитала и дивидендах внесли наибольший вклад в увеличение общего неравенства доходов. Налоги в 2006 году были менее прогрессивными, чем в 1996 году, и, следовательно, налоговая политика также способствовала увеличению доходов». неравенство между 1996 и 2006 годами. Но общее неравенство в доходах, вероятно, увеличилось бы даже в отсутствие изменений в налоговой политике». [11] С 1964 года подоходный налог США , включая налог на прирост капитала , стал менее прогрессивным (хотя недавние изменения сделали федеральный налоговый кодекс самым прогрессивным с 1979 года). [36] Налог на наследство , весьма прогрессивный налог, также был снижен за последние десятилетия. [37]

Считается, что прогрессивный налоговый кодекс смягчает последствия рецессии, забирая меньший процент дохода от потребителей с низкими доходами, чем от других потребителей в экономике, чтобы они могли тратить больше своего располагаемого дохода на потребление и, таким образом, восстанавливать равновесие. [38] Это известно как автоматический стабилизатор, поскольку он не требует действий Конгресса, таких как принятие законодательства. Оно также смягчает инфляцию, забирая больше денег у самых богатых потребителей, чтобы их высокий уровень потребления не создавал инфляцию, обусловленную спросом. [38]

Распределение богатства в США по собственному капиталу (2007 г.). [39] Чистое богатство многих людей, входящих в 20% самых бедных слоев населения, является отрицательным из-за долгов. [39] К 2014 году разрыв в уровне благосостояния увеличился.

Одним из аргументов против мнения о том, что налоговая политика увеличивает неравенство доходов, является анализ общей доли богатства, контролируемой 1% богатейших слоев населения. [31]

Налог на прибыль

[ редактировать ]Этот раздел необходимо обновить . ( июнь 2015 г. ) |

Закон о доходах 1964 года был первым законопроектом после Второй мировой войны , направленным на снижение предельных ставок подоходного налога. Эта реформа, которая была предложена при Джоне Ф. Кеннеди , но принята при Линдоне Джонсоне , снизила ставку налога на максимальный предельный доход (годовой доход в размере 2,9 миллиона долларов США + с учетом инфляции) с 91% (для 1963 налогового года) до 77% (для налогового года). 1964) и 70% (за 1965 налоговый год) при годовом доходе более 1,4 миллиона долларов. Это был первый налоговый закон, снижающий верхний предел распределения предельной ставки подоходного налога с 1924 года. [40] Максимальная ставка предельного подоходного налога составляла 91% с 1946 года и не опускалась ниже 70% с 1936 года. [40] « Снижение налогов Буша », которые являются широко известными названиями Закона об экономическом росте и налоговых льготах 2001 года и Закона о согласовании налоговых льгот для рабочих мест и роста 2003 года, принятых во время первого срока президента Джорджа Буша- младшего, снизило верхний предел налоговых льгот. предельная ставка налога на прибыль от 38,6% [41] (годовой доход $382 967+ с учетом инфляции) до 35%. [41] Эти ставки сохранялись при администрации Обамы и будут действовать до 2013 года. Количество групп подоходного налога также сократилось за этот период времени, но через несколько лет, особенно после 1992 года, количество групп подоходного налога увеличилось. В 1964 году существовало 26 групп подоходного налога. Количество скобок было сокращено до 16 к 1981 году, а затем сократилось до 13 после принятия Закона о налоге на восстановление экономики 1981 года . Пять лет спустя при администрации Рейгана 13 категорий подоходного налога были объединены в пять. К концу правления администрации GHW Буша в 1992 году количество групп подоходного налога достигло рекордно низкого уровня в три, но президент Билл Клинтон руководил реконфигурацией групп, в результате чего в 1993 году это число увеличилось до пяти. налоговых категорий по состоянию на 2011 год составляет шесть, что соответствует количеству налоговых категорий, установленных при президенте Джордже Буше.

В июле 2018 года газета NYT сообщила, что: «1 процент домохозяйств с самым высоким доходом — те, кто зарабатывает более 607 000 долларов в год — заплатят в этом году федеральных налогов на 111 миллиардов долларов меньше, чем они заплатили бы, если бы законы остались неизменными с 2000 года». Это огромная сумма в долларах, превышающая снижение налогов, полученное за тот же период всеми 60 процентами беднейших слоев населения». Это представляет собой снижение налогов для 1% богатейших слоев населения в результате снижения налогов Буша и снижения налогов Трампа , частично компенсируемое повышением налогов для 1% богатейших слоев населения Обамой. [42]

Налоговая политика Буша привела к увеличению неравенства в доходах и благосостоянии, поскольку снижение налогов обеспечило более существенные финансовые выгоды семьям с высокими доходами по сравнению с семьями с более низкими доходами. Президент утверждал, что сокращения будут стимулировать экономику (Bush 2001). [43] Но выгоды от сокращений были в значительной степени сосредоточены на самом верху распределения доходов и богатства, среди тех, кто зарабатывал более 500 000 долларов в год (Johnston 2003). Эта политика снижает налоги для семей с высокими доходами гораздо больше, чем для семей с низкими доходами. [44]

Эффективные налоговые ставки

[ редактировать ]

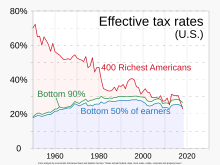

Рональд Рейган добился очень значительного снижения номинальных ставок налога на предельный доход своим Законом о налоговой реформе 1986 года, который не привел к столь же значительному снижению эффективной ставки налога на предельные доходы. Ной пишет в своей серии из десяти частей, озаглавленной «Великое расхождение», что «в 1979 году эффективная ставка налога для верхних 0,01 процента составляла 42,9 процента, по данным Бюджетного управления Конгресса, но к последнему году пребывания Рейгана у власти она составляла 32,2%. ." Эта эффективная ставка сохранялась стабильно до первых нескольких лет президентства Клинтона, когда она выросла до пикового уровня в 41%. Однако ко второму сроку его пребывания в Белом доме этот показатель снова упал до 30-х. По мнению Ноя, такое процентное снижение эффективной предельной ставки подоходного налога для самых богатых американцев (9%) не является очень большим снижением их налогового бремени, особенно по сравнению с 20%-ным падением номинальных ставок с 1980 по 1981 гг. Падение номинальных ставок на 15% с 1986 по 1987 год. В дополнение к этому небольшому снижению подоходных налогов самых богатых налогоплательщиков Америки, Ной обнаружил, что фактическое налоговое бремя для 20% нижних наемных работников составляло 8% в 1979 году и при администрации Клинтона этот показатель упал до 6,4%. Эта эффективная ставка еще больше снизилась при администрации Джорджа Буша. При Буше ставка снизилась с 6,4% до 4,3%. Снижение фактического подоходного налогового бремени для бедных, совпадающее с умеренным снижением эффективной ставки подоходного налога для 0,01% самых богатых налогоплательщиков, не могло быть движущей причиной увеличения неравенства доходов, которое началось в 1980-х годах. [45] Эти цифры аналогичны анализу эффективных ставок федерального налога за 1979-2005 годы, проведенному Бюджетным управлением Конгресса . [46] Цифры показывают снижение общей эффективной ставки налога с 37,0% в 1979 году до 29% в 1989 году. Эффективная ставка индивидуального подоходного налога снизилась с 21,8% до 19,9% в 1989 году. Однако к 2010 году 1 процент самых богатых домохозяйств средняя ставка федерального налога составляет 29,4 процента, при этом в 2013 году ставки будут значительно выше. [47]

Налог на прирост капитала

[ редактировать ]Этот раздел необходимо обновить . ( июнь 2015 г. ) |

Прирост капитала — это прибыль от инвестиций в капитальные активы, такие как облигации, акции и недвижимость. Эти доходы облагаются налогом для физических лиц как обычный доход, если они удерживаются менее одного года, что означает, что они имеют ту же предельную ставку налога, что и предельная ставка подоходного налога их получателя. Это известно как ставка налога на прирост капитала для краткосрочного прироста капитала. Соответственно, ставка налога на прирост капитала для краткосрочного прироста капитала, выплачиваемого физическим лицом, равна предельной ставке подоходного налога этого физического лица. Затем ставка налога снижается, когда прирост капитала становится долгосрочным приростом капитала или удерживается в течение 1 года или более.

В 1964 году эффективная ставка налога на прирост капитала составляла 25%. Это означает, что фактический процент налога на весь прирост капитала, реализованный в США в 1964 году, составлял 25%, в отличие от номинальной ставки налога на прирост капитала, или процента, который собирался бы правительством до вычетов и уклонений. [49] Эта эффективная ставка оставалась постоянной до небольшого повышения в 1968 году до 26,9%, а затем начала неуклонно расти, пока не достигла пика в 39,875% в 1978 году. Затем эта максимальная ставка упала до 28% в 1979 году и далее упала до 20% в 1982 году. ставка прироста капитала сохранялась до 1986 года, когда Закон о налоговой реформе 1986 года снова повысил ее до 28% и 33% для всех лиц, подлежащих поэтапному отказу. Закон о налоговой реформе 1986 года впервые переместил прирост капитала в доход, таким образом установив равные ставки налога на краткосрочный прирост капитала и предельного подоходного налога. Максимальная ставка в 28%, не принимая во внимание налогоплательщиков в рамках поэтапного отказа, сохранялась до 1997 года, несмотря на повышение предельных ставок подоходного налога, когда она была снижена до 28%. Однако, начиная с мая 1997 года, долгосрочный прирост капитала был разделен на несколько подгрупп в зависимости от продолжительности времени, в течение которого инвесторы владели им. Каждая новая подгруппа имела другую ставку налога. Это фактически снизило максимальную ставку налога на прирост капитала для долгосрочных капитальных товаров, удерживаемых более 1 года, с 28% до 20%. Эти многочисленные подгруппы были реорганизованы в категории менее одного года, от одного до пяти лет и пяти лет и более и действовали с 1998 по 2003 год. В 2003 году подразделения вернулись к категориям менее одного года и более одного года до 2011 года. Эта ставка, 20%, сохранялась до 2003 года, когда она была снижена до 15%. Ставка налога на долгосрочный прирост капитала в размере 15% была затем изменена обратно на ставку 1997 года, составлявшую 20%, в 2011 году. [17] Налоги на прирост капитала для двух нижних и двух верхних категорий подоходного налога существенно изменились с конца 1980-х годов. Краткосрочные и долгосрочные ставки налога на прирост капитала для двух нижних налоговых ставок, 15% и 28%, соответственно, были равны ставкам предельного подоходного налога этих налогоплательщиков с 1988 по 1997 год. В 1997 году налог на прирост капитала Ставки для двух нижних ставок подоходного налога были снижены до 10% и 20% для групп 15% и 28% подоходного налога соответственно. Эти ставки сохранялись до 2001 года. Президент Буш внес дополнительные изменения в ставки налога на прирост капитала для двух нижних категорий подоходного налога в 2001 году, которые были снижены с 15% и 28% до 10% и 15%, соответственно, за счет снижения налога на прибыль. долгосрочный прирост капитала, удерживаемый более пяти лет, составляет от 10% до 8%. Он также снизил налог на краткосрочный прирост капитала с 28% до 15% для налоговой категории 15%, а также снизил налог на долгосрочные капитальные товары с 20% до 10%. В 2003 году налог на прирост капитала для долгосрочных капитальных товаров снизился с 10% до 5% для обеих нижних налоговых категорий (10% и 15%). В 2008 году эти же ставки были снижены до 0%, но были восстановлены до уровня 2003 года в 2011 году при президенте Обаме посредством продления программы Буша по снижению налогов. [17]

В целом ставки налога на прирост капитала значительно снизились как для двух нижних, так и для двух верхних категорий подоходного налога. В двух верхних группах подоходного налога произошло чистое снижение ставок налога на долгосрочный прирост капитала на 13% с 1988 года, в то время как ставки долгосрочного налога на прирост капитала в двух самых низких группах подоходного налога изменились на 10% и 13%. соответственно, за это время. Однако разница между подоходным налогом и налогом на прирост долгосрочного капитала для двух верхних категорий подоходного налога (5% в 1988 году и 18% и 20% соответственно в 2011 году) больше, чем разница между подоходным и долгосрочным налогом на прирост капитала. ставки налога на прирост капитала для двух нижних категорий подоходного налога (0% в 1988 году и 5% и 10% соответственно в 2011 году). Начиная с 2013 налогового года, все инвестиционные доходы домохозяйств с высокими доходами будут облагаться подоходным налогом в размере 3,8%, в результате чего максимальная ставка прироста капитала составит 23,8%. [36]

Налог на дарение

[ редактировать ]Налог на наследство, также известный как «налог на дарение», также был изменен в эпоху после Второй мировой войны. Впервые установленный в 1932 году как средство увеличения налоговых поступлений от самых богатых американцев, налог на наследство был установлен по номинальной ставке на 25% ниже, чем налог на наследство, что означало, что его эффективная ставка составляла 18,7%. Освобождение от налога на сумму до 50 000 долларов США было таким же, как и освобождение от налога на наследство. Согласно действующему законодательству, отдельные лица могут дарить подарки на сумму до 13 000 долларов США без уплаты налога, а пары могут вместе голосовать за свой подарок, чтобы дарить подарок на сумму до 26 000 долларов США в год без уплаты налога. Освобождение от налога на пожизненное дарение составляет 5 миллионов долларов США, что соответствует освобождению от налога на наследство. Эти два освобождения напрямую связаны друг с другом, поскольку сумма, освобожденная от одного, уменьшает сумму, которая может быть освобождена от другого, в соотношении 1:1. Налог на наследство/дарение обычно затрагивает очень небольшой процент населения, поскольку большинство граждан не наследуют ничего от своих умерших родственников в любой конкретный год. В 2000 году Федеральный резервный банк Кливленда опубликовал отчет, в котором выяснилось, что 1,6% американцев получили наследство в размере 100 000 долларов и более, а еще 1,1% получили наследство на сумму от 50 000 до 100 000 долларов, в то время как 91,9% американцев не получили наследство. [50] Отчет за 2010 год, проведенный организацией «Граждане за налоговую справедливость», показал, что только 0,6% населения перейдут по наследству в случае смерти в этом финансовом году. Соответственно, данные показывают, что налоги на наследство являются налогом почти исключительно на богатых. В 1986 году Конгресс принял закон, запрещающий трастовым фондам богатых людей пропускать поколение до того, как на наследство придется платить налоги.

Налог на наследство

[ редактировать ]Налоги на наследство, хотя и затрагивают больше налогоплательщиков, чем налоги на наследство, не затрагивают многих американцев и также считаются налогом, предназначенным для богатых. В 2007 году правительства всех штатов вместе собрали 22 миллиарда долларов налоговых поступлений от налогов на наследство, и эти налоги затронули менее 5% населения, включая менее 1% граждан в каждом штате. [17] В 2004 году среднее налоговое бремя федерального налога на наследство составляло 0% для нижних 80% населения по домохозяйствам. Среднее налоговое бремя налога на наследство для верхних 20% составило 1362 доллара. Таблица ниже дает общее представление о распределении налогов на наследство по доходам. Однако определенная сумма в долларах каждого имущества может быть освобождена от налога. Например, если правительство разрешает освобождение от налога на имущество на сумму до 2 миллионов долларов, тогда налог на имущество стоимостью 4 миллиона долларов будет выплачиваться только на это имущество стоимостью 2 миллиона долларов, а не на все 4 миллиона долларов. Это снижает эффективную ставку налога на наследство. В 2001 году сумма «исключения» для поместий составляла 675 000 долларов, а максимальная ставка налога составляла 55%. Сумма исключения постепенно увеличивалась до 3,5 миллионов долларов США к 2009 году, в то время как ставка налога упала до 45%, когда она была временно отменена в 2010 году. Налог на наследство был восстановлен в 2011 году с дальнейшим увеличением предела в 5 миллионов долларов США для физических лиц и 10 миллионов долларов США для пар, подающих совместную декларацию. и сниженная ставка 35%. «Повышающая база» закона о налоге на наследство позволяет получателю имущества или части имущества иметь налоговую базу в отношении имущества, равную рыночной стоимости имущества. Это позволяет получателям недвижимости продать ее по рыночной стоимости, не уплачивая за нее никаких налогов. По данным Бюджетного управления Конгресса, это освобождение обходится федеральному правительству в 715 миллиардов долларов в год. [51]

Налог с продаж

[ редактировать ]Налоги с продаж — это налоги, взимаемые с продажи или аренды товаров и услуг в Соединенных Штатах. Хотя общенационального налога с продаж не существует, федеральное правительство взимает несколько национальных выборочных налогов с продаж. Сорок пять штатов, округ Колумбия, территории Пуэрто-Рико и Гуам взимают общие налоги с продаж на большинство товаров и некоторых услуг. Кроме того, штаты могут взимать выборочные налоги с продаж при продаже или аренде определенных товаров или услуг. Штаты также могут делегировать местным органам власти полномочия вводить дополнительные общие или выборочные налоги с продаж. Эти избирательные налоги с продаж обычно взимаются с конкретных продуктов, таких как бензин, алкоголь и табак.

Налог с продаж рассчитывается путем умножения покупной цены на соответствующую налоговую ставку, при этом продавец несет ответственность за прибавление налога в точке продажи и перечисление его в государственный налоговый орган. Поскольку в стране существуют различия в налогах с продаж, налоговое бремя варьируется в зависимости от штата и даже муниципалитета.

Местные органы власти имеют право вводить налоги с продаж в дополнение к сборам на уровне штата. Это может радикально изменить общую ставку налога в различных областях в пределах одного штата. Например, в Нью-Йорке потребители платят комбинированный налог с продаж штата и города, но в других районах штата ставка может быть ниже, поскольку местные налоги отсутствуют.

Освобождение от налога с продаж является ключевой особенностью системы, направленной на снижение налогового бремени на товары и услуги первой необходимости. Типичные исключения включают поставки для сельского хозяйства, лекарства, отпускаемые по рецепту, и продукты питания. Кроме того, в некоторых штатах предусмотрены налоговые льготы или полное освобождение от налогов для покупок, сделанных промышленными предприятиями, таких как машины или оборудование, используемые для использования в производстве.

Налоговые расходы

[ редактировать ]

Термин «налоговые расходы» относится к исключениям доходов, вычетам, льготным ставкам и кредитам, которые уменьшают доходы для любого заданного уровня налоговых ставок в системах подоходного налога с физических лиц, заработной платы и корпораций. Как и обычные расходы, они способствуют дефициту федерального бюджета. Они также влияют на выбор работы, сбережений и инвестиций, а также на распределение доходов. Сумма сокращенных федеральных доходов значительна: по оценкам CBO, она составила почти 8% ВВП или около 1,5 триллиона долларов США в 2017 году, что соответствует примерно половине доходов, собираемых правительством, и почти в три раза превышает бюджетный дефицит. Поскольку устранение налоговых расходов меняет экономическое поведение, сумма дополнительных доходов, которые будут получены, несколько меньше предполагаемого размера налоговых расходов. [12]

CBO сообщило, что в 2013 году среди крупнейших расходов по индивидуальному (некорпоративному) налогу были следующие:

- Исключение из налогооблагаемого дохода работников взносов работодателей на здравоохранение, взносов на медицинское страхование и взносов на страхование на случай длительного ухода (248 миллиардов долларов США);

- Исключение взносов и доходов пенсионных фондов, таких как планы 401k (137 миллиардов долларов США);

- Льготные налоговые ставки на дивиденды и долгосрочный прирост капитала (161 млрд долларов США); и

- Вычеты по государственным и местным налогам (77 миллиардов долларов), процентам по ипотечным кредитам (70 миллиардов долларов) и благотворительным взносам (39 миллиардов долларов).

В 2013 году CBO подсчитало, что более половины совокупных выгод от 10 основных налоговых расходов будет распространяться на домохозяйства, входящие в группу 20% с самым высоким доходом, и что 17% выгод пойдут на 1% самых богатых домохозяйств. 20% самых богатых людей платят около 70% федерального подоходного налога, исключая налоги на заработную плату. [10] Для масштаба: 50% из $1,5 трлн налоговых расходов в 2016 году составили $750 млрд, тогда как дефицит бюджета США составил примерно $600 млрд. [12] Другими словами, устранение налоговых расходов для верхних 20% может сбалансировать бюджет в краткосрочной перспективе, в зависимости от эффекта экономической обратной связи.

Кредиты и льготы

[ редактировать ]Образование

[ редактировать ]Экономист Гэри Беккер назвал уровень образования корнем экономической мобильности . [52] Соединенные Штаты предлагают несколько налоговых льгот для образования, таких как American Opportunity Tax Credit и Hope Hope, а также налоговые льготы для стипендий и грантов . [53] под низкие проценты Те, кто не имеет права на такую помощь, могут получить студенческий кредит , который может субсидироваться в зависимости от финансовых потребностей, а плата за обучение часто может быть вычтена из федерального подоходного налога . Такие кредиты были созданы с целью поощрения большей социальной мобильности и равенства возможностей . [54] [55]

По мнению Беккера, рост доходности от инвестиций в человеческий капитал выгоден и желателен для общества, поскольку повышает производительность и уровень жизни . [56] Однако стоимость обучения в колледжах росла значительно быстрее инфляции , в результате чего в Соединенных Штатах появилась одна из самых дорогих систем высшего образования в мире. [57] [58] Было высказано предположение, что налоговая политика может быть использована для сокращения этих затрат путем налогообложения доходов университетов от пожертвований и привязки налога на пожертвования к ставкам за обучение. [59] Соединенные Штаты тратят около 7,3% ВВП (1,1 триллиона долларов в 2011 году – государственный и частный, все уровни [60] ) ежегодно на образование, при этом 70% финансируется государством за счет различных уровней федерального, государственного и местного налогообложения. [61]

Здравоохранение

[ редактировать ]

Налоговый кодекс США включает вычеты и штрафы в отношении медицинского страхования . Число незастрахованных в Соединенных Штатах, многие из которых являются работающими бедняками или безработными , является одной из основных проблем, поднимаемых сторонниками реформы здравоохранения . Затраты на лечение незастрахованных часто должны покрываться поставщиками услуг в качестве благотворительной помощи , перекладываться на застрахованных посредством перераспределения затрат и более высоких страховых взносов по медицинскому страхованию или оплачиваться налогоплательщиками за счет более высоких налогов. [62] Федеральный подоходный налог предлагает работодателям вычет из сумм, внесенных в планы медицинского страхования.

В 2014 году Закон о защите пациентов и доступном медицинском обслуживании призывает штаты расширять программу Medicaid для домохозяйств с низкими доходами, финансируемую за счет дополнительных федеральных налогов. Некоторые из налогов специально нацелены на более состоятельные домохозяйства. Доходы от самозанятости и заработная плата одиноких физических лиц, превышающая 200 000 долларов США в год, будут облагаться дополнительным налогом в размере 0,9%. Пороговая сумма составляет 250 000 долларов США для супружеской пары, подающей совместную заявку (порог применяется к совместной компенсации двух супругов), или 125 000 долларов США для лица, состоящего в браке, подающего отдельную заявку. [63] Кроме того, налог Medicare в размере 3,8% будет применяться к незаработанному доходу , в частности к меньшему из следующих значений: чистый инвестиционный доход или сумма, на которую скорректированный валовой доход превышает 200 000 долларов США (250 000 долларов США для супружеской пары, подающей совместную декларацию; 125 000 долларов США для лица, состоящего в браке, подающего отдельную декларацию). [9]

В марте 2018 года CBO сообщило, что ACA сократило неравенство доходов в 2014 году, заявив, что закон привел к тому, что нижний и второй квинтили (нижние 40%) получили в среднем дополнительно 690 и 560 долларов США соответственно, в то время как домохозяйства в верхних слоях населения 1% для уплаты дополнительных 21 000 долларов США, в основном за счет налога на чистый инвестиционный доход и дополнительного налога на медицинскую помощь. Закон возложил относительно небольшое бремя на домохозяйства, входящие в верхний квинтиль (верхние 20%), за пределами верхнего 1%. [64]

Сжатие и расхождение в изменениях Налогового кодекса

[ редактировать ]Этот раздел необходимо обновить . ( июнь 2015 г. ) |

Профессор экономики Принстона, нобелевский лауреат и обладатель премии Джона Бейтса Кларка Пол Кругман утверждает, что политика, а не экономические условия сделали неравенство доходов в Соединенных Штатах «уникальным» и в такой степени, которую «другие развитые страны не видели». По мнению Кругмана, действия правительства могут либо сократить, либо расширить неравенство доходов посредством налоговой политики и других политик перераспределения или трансфертов. Кругман иллюстрирует эту точку зрения, описывая «Великое сжатие» и «Великое расхождение». Он заявляет, что с окончанием Великой депрессии до конца Второй мировой войны, с 1939 по 1946 год, произошло быстрое сужение распределения доходов в Америке, что фактически создало средний класс. Кругман называет этот экономический период «Великим сжатием», потому что распределение доходов было сжатым. Он объясняет это явление внутренней уравнивающей экономической политикой, такой как повышение налоговых ставок для богатых, более высокие ставки корпоративного налога , профсоюзная организационная среда, минимальная заработная плата, социальное обеспечение, страхование по безработице и «обширный государственный контроль над экономикой, который использовался таким образом, который имел тенденцию к выравниванию доходов». Этот «искусственно созданный средний класс» выжил благодаря созданию институтов, норм и ожиданий среднего класса, которые способствовали равенству доходов. Кругман считает, что этот период заканчивается в 1980 году, который он называет «интересным», поскольку именно тогда «Рейган пришел в Белый дом». Кругман считает, что с 1980 года по настоящее время неравенство в доходах формировалось исключительно политической, а не глобальной экономической средой. Например, в США и Канаде в 1960-е годы примерно 30% рабочих были членами профсоюзов. Однако к 2010 году около 25% канадских рабочих все еще были членами профсоюзов, в то время как 11% американских рабочих были членами профсоюзов. Кругман винит Рейгана в таком быстром спаде профсоюзного движения, потому что он «объявил сезон открытых профсоюзов», в то время как мировой рынок явно освободил место для профсоюзов, о чем свидетельствует высокий уровень профсоюзов в Канаде. Вопреки аргументам чикагских экономистов, таких как Гэри Беккер, Кругман отмечает, что, хотя разрыв в уровне благосостояния между получившими и не получившими высшее образование продолжает расти, наибольший рост неравенства доходов наблюдается между хорошо образованными выпускниками колледжей и между выпускниками колледжей, а не между выпускниками колледжей и людьми, не окончившими колледж. Средний учитель средней школы, по мнению Кругмана, имеет последипломную степень, уровень образования которой сопоставим с уровнем образования менеджера хедж-фонда, чей доход в несколько раз превышает доход среднего учителя средней школы. В 2006 году «самый высокооплачиваемый менеджер хедж-фонда в США заработал сумму, равную зарплатам всех 80 000 школьных учителей Нью-Йорка за следующие три года». Соответственно, Кругман считает, что образование и меняющийся глобальный рынок не являются единственными причинами увеличения неравенства в доходах с 1980-х годов, а скорее то, что политика и внедрение консервативной идеологии привели к накоплению богатства среди богатых. Некоторые из этих политических мер включают снижение налогов Рейганом в 1981 и 1986 годах. [65]

Нобелевский лауреат Джозеф Стиглиц утверждает в статье Vanity Fair, опубликованной в мае 2011 года под названием «Из 1%, на 1%, для 1%», что «преференциальный налоговый режим для особых интересов» помог увеличить неравенство доходов в Соединенных Штатах, поскольку а также снизило эффективность рынка. Он особо указывает на сокращение прироста капитала за последние несколько лет, «как богатые получают большую часть своих доходов», как на предоставление богатым «бесплатного проезда». Стиглиц критикует «теорию предельной производительности», заявляя, что наибольший прирост заработной платы, по его мнению, происходит в менее чем достойных профессиях, таких как финансы, последствия которых были «крайне негативными». Соответственно, если неравенство доходов преимущественно объясняется ростом предельной производительности образованных людей, то почему именно финансисты несут ответственность за то, что поставили экономику США «на грань разорения». [31]

Томас Пикетти и Эммануэль Саез написали в своей работе «Неравенство доходов в Соединенных Штатах, 1913–1998 годы», что «доли самых высоких доходов и заработной платы (в Соединенных Штатах) на протяжении столетия демонстрируют U-образную структуру» и «что крупные потрясения что владельцы капитала, пережившие Великую депрессию и Вторую мировую войну, оказали постоянное влияние на доходы от капитала... что резкое прогрессивное налогообложение доходов и недвижимости могло помешать восстановлению крупных состояний после потрясений». Саез и Пикетти утверждают, что «работающие богатые» сейчас находятся на вершине лестницы доходов в Соединенных Штатах, и их богатство намного превосходит остальную часть страны. [66] Пикетти и Саез построили графики процентной доли в общем доходе, полученной 1% самых богатых, 5% самых богатых и 10% самых богатых наемных работников в Соединенных Штатах в период с 1913 по 2008 год. По их данным, 1% самых богатых контролировал 10% общего дохода, 5% самых богатых владели примерно 13%, а 10% самых богатых владели примерно 12% общего дохода. К 1984 году доля общего дохода, принадлежавшего 1% самых богатых, выросла с 10% до 16%, в то время как доли доходов 5% и 10% самых богатых контролировали 13,5% и 12% соответственно. Рост доходов 1% самых богатых затем вырос до 22% к 1998 году, в то время как темпы роста доходов 5% и 10% самых богатых остались постоянными (15% общей доли дохода и 12% общей доли дохода соответственно). . Процентная доля общего дохода, принадлежащая 1% самых богатых, упала до 16% во время рецессии после 11 сентября, но затем снова выросла до уровня 1998 года к 2008 году. В США между 1% и 5% богатейших слоев населения доля составляла 7%, а разрыв между 1% и 10% богатейших слоев населения составлял 9%. Это на 11% меньше, чем соответствующие процентные доли доходов, принадлежавших этим группам в 1963 году. Неравенство доходов явно ускорилось, начиная с 1980-х годов.

Ларри Бартелс , политолог из Принстона и автор книги « Неравная демократия» , утверждает, что федеральная налоговая политика, начиная с 1964 года и начавшаяся даже раньше, привела к увеличению экономического неравенства в Соединенных Штатах. Он заявляет, что темпы роста реальных доходов рабочих из низшего и среднего класса значительно ниже при республиканской администрации, чем при демократической администрации, в то время как темпы роста реальных доходов для высшего класса намного выше при республиканской администрации, чем при демократической администрации. Он обнаружил, что с 1948 по 2005 год рост реальных доходов до уплаты налогов для 20% беднейших слоев населения вырос на 1,42%, в то время как рост реальных доходов до уплаты налогов для 20% самых богатых вырос на 2%. При демократических администрациях в этот период времени (Трумэн, Кеннеди, Джонсон, Картер и Клинтон) темпы роста реальных доходов до уплаты налогов для нижних 20% составляли 2,64%, в то время как темпы роста реальных доходов до уплаты налогов для верхних 20 % составил 2,12%. При республиканских администрациях того периода (Эйзенхауэр, Никсон, Форд, Рейган, Дж. У. Буш и Дж. У. Буш) темпы роста реальных доходов до уплаты налогов составляли 0,43% для нижних 20% и 1,90% для верхних 20%. Разница при президентах-демократах в этот период между темпами роста реальных доходов до уплаты налогов для верхних и нижних 20% составляла -0,52%, тогда как разница при президентах-республиканцах составляла 1,47%. Темпы роста реальных доходов до уплаты налогов для самых богатых 40%, 60% и 80% населения были выше при демократических администрациях, чем при республиканских администрациях в этот период времени. Соединенные Штаты были более равными и богаче в зависимости от доходов при президентах-демократах в 1948-2005 годах, чем при президентах-республиканцах за тот же период. Кроме того, Бартельс считает, что снижение и временная отмена налога на наследство также увеличили неравенство доходов, поскольку от этого выиграли почти исключительно самые богатые люди в Америке. [67]

Согласно рабочему документу, опубликованному Обществом по изучению экономического неравенства, под названием «Налоговая политика и неравенство доходов в США, 1978–2009: подход декомпозиции», налоговая политика может как усугублять, так и сокращать экономическое неравенство. В этой статье утверждается, что реформы налоговой политики, проведенные республиканской администрацией с 1979 года, увеличили экономическое неравенство, в то время как демократические администрации за тот же период сократили экономическое неравенство. Чистый вектор движения налоговых реформ по экономическому неравенству с 1979 года по сути равен нулю, поскольку противоположные политики нейтрализовали друг друга. [68]

Ответные меры политики

[ редактировать ]Ответные меры государственной политики, направленные на устранение причин и последствий неравенства доходов, включают: прогрессивные корректировки налоговых ставок , усиление положений системы социальной защиты , таких как помощь семьям с детьми-иждивенцами , социальное обеспечение , программа продовольственных талонов , социальное обеспечение , Medicare и Medicaid , расширение и реформирование более высокого уровня. субсидии на образование , увеличение расходов на инфраструктуру , а также введение ограничений и налогообложения погони за рентой . [69] Другие реформы включают повышение минимальной заработной платы, налоговую реформу. [70]

Налоги на богатых

[ редактировать ]сообщило Бюджетное управление Конгресса , что менее прогрессивная налоговая и трансфертная политика способствовала увеличению неравенства доходов после уплаты налогов в период с 1979 по 2007 год. [71] Налоги с продаж и налоги на заработную плату являются примерами регрессивных налогов, которые, как правило, оказывают большее влияние на домохозяйства с низкими доходами, чем на домохозяйства с высокими доходами. Это указывает на то, что более прогрессивная налоговая политика (например, более высокие подоходные налоги для богатых и более высокие налоговые льготы на заработанный доход) сократят неравенство доходов после уплаты налогов. В результате прогрессивное налогообложение, которое облагает более высокими налоговыми ставками лиц с более высокими доходами, часто рассматривается как механизм сокращения неравенства доходов путем перераспределения богатства в пользу тех, у кого более низкие доходы. [72]

В своем «Докладе о мировом неравенстве», опубликованном в декабре 2017 года, Пикетти, Саез и соавторы показали, что «в России и США рост неравенства в богатстве был экстремальным, тогда как в Европе он был более умеренным». [73] : 16 Они сообщили, что налоговая система в Соединенных Штатах, наряду с «массовым образовательным неравенством», стала «менее прогрессивной, несмотря на рост максимальной заработной платы с 1980-х годов и высоких доходов от капитала в 2000-х годах». [73] : 10 «Доля дохода 1% самых богатых людей была близка к 10% в [США и Европе] в 1980 году, она лишь незначительно выросла до 12% в 2016 году в Западной Европе [где политика налогообложения и образования более прогрессивная], а затем подскочила до 20%. % в США». «Доля нижних 50% доходов снизилась с более чем 20% в 1980 году до 13% в 2016 году». [73] : 10 В 2012 году экономисты Эммануэль Саез и Томас Пикетти рекомендовали гораздо более высокие предельные ставки налога для богатых — до 50 процентов, 70 процентов или даже 90 процентов. [74]

Ральф Нейдер , Джеффри Сакс , Объединенный фронт против жесткой экономии и другие призывают к введению налога на финансовые операции (также известного как налог Робин Гуда ) для поддержки системы социальной защиты и государственного сектора. [75] [76] [77]

В январе 2014 года Центр Пью сообщил, что 54% американцев поддерживают повышение налогов для богатых и корпораций, чтобы расширить помощь бедным. По партиям это действие поддержали 29% республиканцев и 75% демократов. [78]

Сенатор Элизабет Уоррен предложила ввести ежегодный налог на богатство в январе 2019 года, в частности, налог в размере 2% на богатство, превышающее 50 миллионов долларов, и еще один дополнительный налог в размере 1% на богатство, превышающее 1 миллиард долларов. Богатство определяется как включающее все классы активов, включая финансовые активы и недвижимость. Экономисты Эммануэль Саез и Габриэль Зукман подсчитали, что налог будут платить около 75 000 домохозяйств (менее 0,1%). Налог позволит собрать около 2,75 триллиона долларов США в течение 10 лет, что составляет примерно 1% ВВП в среднем в год, и повысит общее налоговое бремя для тех, кто облагается налогом на богатство, с 3,2% по отношению к их богатству в соответствии с действующим законодательством до примерно 4,3% в среднем по сравнению с 7,2% для беднейших 99% семей. [79] Для масштаба дефицит федерального бюджета в 2018 году составил 3,9% ВВП и, как ожидается, в течение следующего десятилетия вырастет до 5% ВВП. [80] План получил как похвалу, так и критику. Два миллиардера, Майкл Блумберг и Говард Шульц , раскритиковали это предложение как «неконституционное» и «смехотворное» соответственно. Уоррен не удивился такой реакции, заявив: «Еще один миллиардер, который считает, что миллиардеры не должны платить больше налогов». [81] Экономист Пол Кругман писал в январе 2019 года, что опросы показывают, что идея повышения налогообложения богатых очень популярна. [82]

Сенаторы Чарльз Шумер и Берни Сандерс выступили за ограничение обратного выкупа акций в январе 2019 года. Они пояснили, что в 2008-2017 годах 466 компаний из списка S&P 500 потратили $4 триллиона на обратный выкуп акций, около 50% прибыли, а еще 40% пошли на дивиденды. Только за 2018 год на обратные выкупы было потрачено рекордные 1 триллион долларов. Обратный выкуп акций приводит к увеличению благосостояния, поскольку 1% самых богатых владеют примерно 40% акций, а 10% самых богатых — около 85%. Более того, корпорации, направляющие прибыль акционерам, не реинвестируют деньги в фирму и не платят больше работникам. Они писали: «Если корпорации продолжат скупать собственные акции такими темпами, неравенство в доходах будет продолжать расти, производительность пострадает, долгосрочная сила компаний уменьшится — и американские рабочие будут еще больше отставать». Предлагаемый ими закон запретит обратный выкуп, если корпорация сначала не предпримет другие шаги, такие как повышение заработной платы работникам, предоставление большего количества льгот, таких как здравоохранение и пенсии, а также инвестиции в общество. Чтобы не дать корпорациям перейти от обратного выкупа к дивидендам, они предложили ограничить дивиденды, возможно, приняв меры через налоговый кодекс. [83]

Расходы на инфраструктуру

[ редактировать ]ОЭСР утверждает, что государственные расходы имеют жизненно важное значение для сокращения разрыва в уровне благосостояния. [84] Усовершенствованная инфраструктура способна устранить как коренные причины, так и последствия неравенства. Например, работники, которые сталкиваются с ограничениями в передвижении, могут извлечь выгоду из обновленных систем общественного транспорта, которые позволят им добираться до более высокооплачиваемых рабочих мест, расположенных дальше от их дома, и получать более доступный доступ к основным услугам. [85]

Минимальная заработная плата

[ редактировать ]Минимальную заработную плату важно учитывать, поскольку она является популярной государственной политикой сокращения бедности и перераспределения доходов (Левин-Вальдман, 2001). [86] В Соединенных Штатах штаты имеют право определять свою собственную минимальную заработную плату независимо от федерального правительства. Если существует несоответствие между минимальной заработной платой штата и федеральной, то более высокая заработная плата имеет приоритет. По состоянию на август 2022 года в 30 штатах минимальная заработная плата превышала федеральный минимум. [87] Минимальная заработная плата снижает неравенство, особенно среди людей с самым низким доходом (Engelhardt & Purcell, 2021; [88] Автор и Смит, 2016 г. [89] ).

В феврале 2014 года Бюджетное управление Конгресса (CBO) проанализировало влияние на занятость и семейный доход двух вариантов (вариант в 10,10 долларов и вариант в 9,00 долларов) повышения федеральной минимальной заработной платы. Оба варианта приводят к общему повышению реальных доходов, что особенно положительно влияет на семьи, живущие за чертой бедности, значительно повышая их доходы и сокращая количество людей, живущих в бедности. Кроме того, при обоих вариантах повышения минимальной заработной платы семьи, зарабатывающие более чем в шесть раз выше порога бедности, испытают чистое снижение реального дохода: 17 миллиардов долларов и 0,4% для варианта в 10,10 доллара и 4 миллиарда долларов и около 0,1% для варианта в 9,00 долларов. . Эти две стратегии иллюстрируют, как более высокая минимальная заработная плата может уменьшить неравенство доходов за счет перераспределения доходов от более богатых домохозяйств к более бедным. [90]

Социальное обеспечение и медицинская помощь

[ редактировать ]Буркхаузер и др. (2013) показывают, что измеренное неравенство будет примерно на 25–30 процентов меньше, если к доходам получателей добавить среднюю стоимость пособий Medicare и Medicaid. [91] Кестнер и Лубоцкий (2016) указали, что программы Medicare и Medicaid сокращают неравенство в благосостоянии, а субсидируемое государством медицинское страхование значительно снижает неравенство в доходах. [92]

В предложенном президентом бюджете на 2025 год президент Байден недвусмысленно заявил о своем несогласии с любыми сокращениями или компромиссами в отношении пособий Medicare или социального обеспечения, которые пожилые люди и люди с ограниченными возможностями зарабатывали и платили на протяжении всей своей карьеры. [93]

Бюджет укрепляет Medicare за счет расширения платежеспособности трастового фонда Medicare Hospital Insurance (HI), увеличения ставки налога Medicare на доходы выше 400 000 долларов США, закрытия лазеек в существующих налогах и направления доходов от чистого налога на доход от инвестиций в трастовый фонд HI. Налоговая ставка повышается с 3,8% до 5 процентов для лиц с доходом более 400 000 долларов США. Кроме того, бюджет направляет сбережения от предлагаемых реформ Medicare по лекарствам в целевой фонд HI. Бюджет также инвестирует в персонал, информационные технологии и улучшения в Администрации социального обеспечения (SSA), стремясь улучшить обслуживание клиентов в отделениях на местах, определение инвалидности на уровне штата. услуги и центры телесервиса для пенсионеров, лиц с ограниченными возможностями и их семей. [93]

Внешние ссылки

[ редактировать ]Примечания

[ редактировать ]- ^ Хакер Джейкоб С., Пирсон Пол. 2010. Политика «победитель получает все: как Вашингтон сделал богатых еще богаче и отвернулся от среднего класса» . Нью-Йорк: Саймон и Шустсер.

- ^ Уоллес, Майкл; Хайд, Аллен; Вачон, Тодд Э. (01 апреля 2022 г.). «Состояния неравенства: политика, труд и растущее неравенство доходов в штатах США с 1950 года» . Исследования в области социальной стратификации и мобильности . 78 : 100677. doi : 10.1016/j.rssm.2022.100677 . ISSN 0276-5624 .

- ^ Аткинсон, AB (2015). Неравенство: что можно сделать? . Издательство Гарвардского университета.

- ^ «Распределение доходов домохозяйств и федеральных налогов в 2011 году» . Бюджетное управление Конгресса, правительство США. Ноябрь 2014.

- ^ «Эммануэль Саез» . Беркли.edu .

- ^ CBO-Распределение доходов домохозяйств, 2014 г. - 19 марта 2018 г.

- ^ Пикки, Эйми (17 октября 2019 г.). «400 самых богатых семей Америки теперь платят более низкие налоги, чем средний класс» . Новости CBS. Архивировано из оригинала 11 мая 2024 года. (Диаграмма с надписью «Эффективные налоговые ставки в зависимости от дохода».) Анализ экономистов Эммануэля Саеса и Габриэля Цукмана.

- ^ «История ставок федерального индивидуального подоходного налога в США, 1862–2013 гг. (номинальные скобки и скобки с поправкой на инфляцию)» . Налоговый фонд. 17 октября 2013 г. Проверено 14 января 2014 г. взимается надбавка в размере 3,8% с инвестиционного дохода, превышающего 200 000 долларов США. В дополнение к стандартной ставке в 39,6% для индивидуального дохода, превышающего 400 000 долларов США, в соответствии с Законом о доступном медицинском обслуживании

- ^ Jump up to: а б «Раздел HCERA 1402» (PDF) .

- ^ Jump up to: а б «Распределение основных налоговых расходов в системе подоходного налога физических лиц» . СВО. 29 мая 2013 г.

- ^ Jump up to: а б Хангерфорд, Томас Л. (29 декабря 2011 г.). Изменения в распределении доходов среди налогоплательщиков в период с 1996 по 2006 год: роль трудовых доходов, капитальных доходов и налоговой политики (Отчет 7-5700/R42131) . Вашингтон, округ Колумбия: Исследовательская служба Конгресса . Проверено 1 января 2014 г.

- ^ Jump up to: а б с «Бюджет и экономические перспективы: 2017–2027 годы» . Бюджетное управление Конгресса . 24 января 2017 г.

- ^ Мэсси, Дуглас С. «Новая география неравенства в городской Америке». Раса, бедность и внутренняя политика. Нью-Хейвен: Йельский университет, 2004. 173–87. Распечатать

- ^ Кенти-Дрейн, Джессика Л. Афроамериканцы в экономике США, Томас М. Шапиро. Лэнхэм, Роуман и Литтлфилд, 2005. 175–81. Распечатать

- ^ Любин, Гас. «Богатство и неравенство в Америке». Бизнес-инсайдер. 9 апреля 2009 г. Интернет. 05 октября 2011 г.

- ^ Коркоран, Мэри. «Мобильность, устойчивость и последствия бедности для детей: результаты для детей и взрослых». Эд. Шелдон Х. Данзингер и Роберт Х. Хавман. Понимание бедности. Нью-Йорк: Фонд Рассела Сейджа, 2001. 127–61. Распечатать.

- ^ Jump up to: а б с д Установить прошивку. 30 августа 2010 г. (30-08-2010). «Федеральные ставки налога на прирост капитала, 1988–2011 гг.» . Налоговый фонд . Проверено 7 сентября 2012 г.

{{cite web}}: CS1 maint: числовые имена: список авторов ( ссылка ) - ^ «Американцы с высокими доходами платят большую часть подоходных налогов, но достаточно, чтобы быть «справедливыми»?» . Пью Центр . Проверено 30 ноября 2016 г.

- ^ Белый дом: Вот почему вам нужно заботиться о неравенстве Тимоти Ноа | tnr.com| 13 января 2012 г.

- ^ Кругман, Пол (20 октября 2002 г.). «Для богачей» . Нью-Йорк Таймс .

- ^ Политика «Победитель получает все» (книга) Джейкоба С. Хакера и Пола Пирсона, с. 75

- ^ «Отчет CBO показывает, что богатые стали богаче, как и большинство американцев: просмотр» . businessweek.com. 31 октября 2011 г. Архивировано из оригинала 3 ноября 2011 г.

- ^ Олигархия в американском стиле ПОЛ КРУГМАН. 3 ноября 2011 г.

- ^ «Разорванный контракт», Джордж Пакер, Foreign Relations , ноябрь/декабрь 2011 г.

- ^ Кристофферсен, Джон (14 октября 2013 г.). «Растущее неравенство — самая важная проблема», — говорит экономист, лауреат Нобелевской премии» . Пост-отправка Сент-Луиса . Проверено 19 октября 2013 г.

- ^ Алесина, Альберто; Дэни Родрик (май 1994 г.). «Распределительная политика и экономический рост» (PDF) . Ежеквартальный экономический журнал . 109 (2): 465–90. дои : 10.2307/2118470 . JSTOR 2118470 .

- ^ Кастельс-Кинтана, Давид; Висенте Ройуэла (2012). «Безработица и долгосрочный экономический рост: роль неравенства доходов и урбанизации» (PDF) . Региональные исследования . 12 (24): 153–173 . Проверено 17 октября 2013 г.

- ^ Абель, Эндрю Б., Бен С. Бернанке и Дин Краушор. Макроэкономика. 6-е изд. Нью-Йорк: Pearson Education, 2008. Печать.

- ^ Г. Уильям Домхофф. «Кто правит Америкой: богатство, доходы и власть» . Социология.ucsc.edu . Проверено 7 сентября 2012 г.

- ^ Jump up to: а б Домхофф, Г. Уильям. Кто правит Америкой?: Власть, политика и социальные изменения. Бостон: Высшее образование МакГроу-Хилл, 2010. Печать.

- ^ Jump up to: а б с Джозеф Э. Стиглиц. «Из 1%, на 1%, для 1%» . Ярмарка тщеславия . Стивен Дойл (иллюстратор) . Проверено 7 сентября 2012 г.

- ^ «Богатство | Состояние рабочей Америки» . Архивировано из оригинала 22 октября 2011 года . Проверено 27 октября 2011 г.

- ^ «OWL-Space CCM» (PDF) . Owlspace-ccm.rice.edu . Проверено 7 сентября 2012 г.

- ^ «Неравенство доходов | Состояние рабочей Америки» . Архивировано из оригинала 2 сентября 2011 года . Проверено 27 октября 2011 г.

- ^ «Заработная плата и компенсации | Состояние рабочей Америки» . Архивировано из оригинала 2 сентября 2011 года . Проверено 27 октября 2011 г.

- ^ Jump up to: а б Лоури, Энни (4 января 2013 г.). «Налоговый кодекс может стать самым прогрессивным с 1979 года» . Нью-Йорк Таймс . Проверено 6 января 2014 г.

- ^ Кругман, Пол (22 марта 2014 г.). «Предпочтение богатству работе» . Проверено 23 мая 2014 г.

- ^ Jump up to: а б Бём, Фолькер. «Теория спроса». Нью-Пэлгрейв: Экономический словарь. Эд. Ганс Халлер. Том. 1. Пэлгрейв Макмиллан, 1987. 785–92. Распечатать.

- ^ Jump up to: а б Последние тенденции в благосостоянии домохозяйств в Соединенных Штатах: рост долга и сжатие среднего класса - обновленная информация к 2007 году, Эдвард Н. Вольф, Институт экономики Леви Бард-колледжа, март 2010 г.

- ^ Jump up to: а б Tax Foundation.org, «История ставок федерального подоходного налога с физических лиц: с поправкой на инфляцию (реальные доллары 2011 года) с использованием среднегодового ИПЦ в течение налогового года».

- ^ Jump up to: а б «Закон о согласовании налоговых льгот на рабочие места и экономический рост от 2003 года» (PDF) . Архивировано из оригинала (PDF) 26 марта 2009 г. Проверено 20 апреля 2023 г.

- ^ NYT - Дэвид Леонхардт - Снижение налогов для 1 процента самых богатых на 111 миллиардов долларов - 11 июля 2018 г.

- ^ Буш Джордж У. 2001. Президентская программа по налоговым льготам , изд. Казначейство США, Вашингтон, округ Колумбия.

- ^ Джонстон, округ Колумбия (2005). Совершенно законно: тайная кампания по фальсификации нашей налоговой системы в пользу сверхбогатых и обману всех остальных . Пингвин.

- ^ Ной, Тимоти. «Соединенные Штаты неравенства». Слейт.com. The Slate Group, 9 сентября 2010 г. Интернет. 16 ноября 2011 г. < http://www.slate.com/ >

- ^ «Исторические эффективные налоговые ставки с 1979 по 2005 год: дополнение дополнительными данными об источниках доходов и домохозяйствах с высокими доходами» (PDF) . СВО . 23 декабря 2008 г. Проверено 27 мая 2012 г.

- ^ «Распределение доходов домохозяйств и федеральных налогов, 2010 г.» . Бюджетное управление Конгресса США (CBO). 04.12.2013 . Проверено 6 января 2014 г.

- ^ Леонард, Бирман (20 сентября 2012 г.). «Налоговая реформа и налоговый режим прироста капитала» (PDF) . Бюджетный комитет Палаты представителей и Комитет Сената по финансам . Проверено 27 сентября 2012 г.

- ^ «Федеральные сборы налогов на прирост капитала, 1954–2009 гг.» . Налоговый фонд. 14 сентября 2010 г. Проверено 7 сентября 2012 г.

- ^ Домхофф, Г. Уильям. Кто правит Америкой?: Власть, политика и социальные изменения. Бостон: Высшее образование МакГроу-Хилл , 2010. Печать.

- ^ «CBO | Федеральные налоги на наследство и дарение» . Cbo.gov. 18 декабря 2009 г. Проверено 7 сентября 2012 г.

- ^ Беккер, Гэри С. (15 октября 2013 г.). «Беккер исследует корни восходящей мобильности» . Чикагский университет . Проверено 24 января 2014 г.

- ^ «Кредиты IRS на образование» . Служба внутренних доходов . Проверено 7 января 2014 г.

- ^ Симкович, Майкл (2012). «Студенческие кредиты с учетом риска». Электронное издание социальных наук. ССНР 1941070 .

{{cite journal}}: Для цитирования журнала требуется|journal=( помощь ) - ^ Глатер, Джонатан (2011). «Еще одно большое испытание: почему Конгресс должен разрешить студентам колледжей брать больше взаймы в рамках программ федеральной помощи». Электронное издание социальных наук. ССНР 1871305 .

{{cite journal}}: Для цитирования журнала требуется|journal=( помощь ) - ^ Беккер, Гэри С.; Мерфи, Кевин М. (май 2007 г.). «Положительная сторона неравенства доходов» . Америка. Архивировано из оригинала 2 января 2014 года . Проверено 8 января 2014 г.

- ^ «Самые дорогие университеты мира» . Форбс . 21 января 2008 года . Проверено 27 июня 2013 г.

- ^ Васагар, Дживан (21 января 2008 г.). «Плата за обучение в Великобритании является третьей по величине в развитом мире, - говорит ОЭСР» . Хранитель . Проверено 12 сентября 2011 г.

- ^ Вилли, Мэтт (2013). «Налогообложение и плата за обучение: законодательное решение проблемы роста пожертвований и роста стоимости обучения в колледже» (PDF) . Обзор права Университета Бригама Янга : 1667 . Проверено 19 июля 2013 г.

- ^ «Статистический обзор за 2009 год, полученный из Национального сборника данных» (PDF) . Бюро переписи населения США. 2009 . Проверено 21 сентября 2013 г.

- ^ Эллиотт, Филип (25 июня 2013 г.). «Исследование: расходы на образование в США возглавляют мировой список» . Хаффингтон Пост . Проверено 7 января 2014 г.

- ^ Стоимость отсутствия медицинской страховки , Архивировано 2 декабря 2007 г. в Wayback Machine. Американском колледже врачей

- ^ «PPACA, раздел 9015 с изменениями, внесенными разделом 10906» (PDF) .

- ^ CBO-Распределение доходов домохозяйств, 2014 г. - 19 марта 2018 г.

- ^ «Пол Кругман – Неравенство доходов и средний класс» . Ютуб . Проверено 7 сентября 2012 г.

- ^ Пикетти, Томас; Саес, Эммануэль (февраль 2003 г.). «Неравенство доходов в Соединенных Штатах, 1913–1998» (PDF) . Ежеквартальный экономический журнал . CXVIII (1).

- ^ Ной, Тимоти. «Соединенные Штаты неравенства». Шифер. The Slate Group, 9 сентября 2010 г. Интернет. 13 ноября 2011 г. < http://www.slate.com/ >.

- ^ Сделка, Оливье, Матиас Доллс, Хервиг Иммерволл, Дирк Нейман, Андреас Пайхл, Нико Пестель и Себастьян Зиглох. Налоговая политика и неравенство доходов в США, 1978–2009 гг.: подход декомпозиции. Рабочий документ №. ECINEQ WP 2011 – 215. 2011. Печать.

- ^ Груски, Дэвид Б. (март – апрель 2013 г.). «Что делать с неравенством» . Бостонский обзор . Архивировано из оригинала 20 апреля 2013 года . Проверено 6 апреля 2013 г.

- ^ «Для решения проблемы стагнации доходов республиканцы и демократы пересматривают свои учебники» . Нью-Йорк Таймс. 30 декабря 2014 г.

- ^ CBO-Тенденции в распределении доходов домохозяйств в период с 1979 по 2008 год, с. 20

- ^ Пикетти, Томас (2014). Столица XXI века . Издательство Гарвардского университета.

- ^ Jump up to: а б с АЛЬВАРЕДО, Факундо; Шанель, Лукас; Пикетти, Томас; САЭЗ, Эммануэль; Зукман, Габриэль, ред. (14 декабря 2017 г.). Отчет о мировом неравенстве (2018 г.) (PDF) (Отчет). п. 300 . Проверено 14 декабря 2017 г.

- ↑ Энни Лоури (16 апреля 2012 г.). Для двух экономистов правило Баффета — это всего лишь начало . Нью-Йорк Таймс . Проверено 17 августа 2013 г.

- ↑ Надер, Ральф (18 апреля 2013 г.). Пришло время ввести налог с продаж на финансовые операции на Уолл-стрит . Хаффингтон Пост . Проверено 5 июня 2013 г.

- ^ 1% налог с продаж на Уолл-стрит . УФАА.

- ↑ Эрика Эйхельбергер (30 октября 2013 г.). Экономисты Конгрессу: пришло время ввести «налог Робин Гуда» на богатых . Мать Джонс . Проверено 15 ноября 2013 г.

- ^ Pew Center - Большинство видят рост неравенства, но сторонники расходятся в решениях - 23 января 2014 г.

- ^ Саез и Зукман - Оценка предложения Уоррена по налогу на богатство - 18 января 2019 г.

- ^ CBO-Бюджет и экономический прогноз на 2019-2029 гг.-28 января 2019 г.

- ^ NYT-Associated Press - Миллиардеры ударили Уоррена по поводу предлагаемого повышения налогов для самых богатых людей - 29 января 2019 г.

- ^ NYT-Пол Кругман-Элизабет Уоррен делает Тедди Рузвельта-28 января 2019 г.

- ^ NYT-Шумер и Сандерс: Ограничьте обратный выкуп корпоративных акций - 3 февраля 2019 г.

- ^ «Страшное предупреждение о разрыве между богатыми и бедными». ХаффПост. 14 мая 2013 г. Проверено 10 октября 2019 г.

- ^ «Boston Review — Дэвид Б. Груски: что делать с неравенством» . веб.архив.орг . 20 апреля 2013 г. Проверено 27 апреля 2024 г.

- ^ Левин-Вальдман, О.М. (2001). Случай минимальной заработной платы: конкурирующие модели политики . Издательство Государственного университета Нью-Йорка.

- ^ «Государственная минимальная заработная плата» . Национальная конференция законодательных собраний штатов. Проверено 19 мая 2023 г.

- ^ Энгельхардт, Гэри В.; Перселл, Патрик Дж. (01 октября 2021 г.). «Минимальная заработная плата и неравенство годовых доходов» . Письма по экономике . 207 : 110001. doi : 10.1016/j.econlet.2021.110001 . ISSN 0165-1765 .

- ^ Автор, Дэвид Х.; Мэннинг, Алан; Смит, Кристофер Л. (1 января 2016 г.). «Вклад минимальной заработной платы в неравенство заработной платы в США за три десятилетия: переоценка» . Американский экономический журнал: Прикладная экономика . 8 (1): 58–99. дои : 10.1257/app.20140073 . ISSN 1945-7782 .

- ^ «Влияние повышения минимальной заработной платы на занятость и семейный доход» . www.cbo.gov . 18 февраля 2014 года . Проверено 27 апреля 2024 г.

- ^ Буркхаузер, Ричард В., Джефф Ларримор и Косали Саймон. 2013. «Измерение влияния стоимости медицинского страхования на уровни и тенденции неравенства и то, как Закон о доступном медицинском обслуживании 2010 года может на них повлиять». Современная экономическая политика 31 (4): 779–94.

- ^ Кестнер, Роберт; Лубоцкий, Даррен (01 мая 2016 г.). «Медицинское страхование и неравенство доходов» . Журнал экономических перспектив . 30 (2): 53–78. дои : 10.1257/jep.30.2.53 . ISSN 0895-3309 .

- ^ Jump up to: а б «Информационный бюллетень: Президентский бюджет на 2025 финансовый год» . Белый дом . 11 марта 2024 г. Проверено 27 апреля 2024 г.