История налогообложения в США

| Эта статья является частью серии, посвящённой |

| Налогообложение в США |

|---|

|

|

|

История налогообложения в Соединенных Штатах начинается с колониального протеста против британской налоговой политики в 1760-х годах, приведшего к Американской революции . Независимое государство собирало налоги на импорт ( «тарифы» ), виски и (какое-то время) на стеклянные окна. Штаты и населенные пункты собирали подушный налог с избирателей и налоги на недвижимость с земли и коммерческих зданий. Кроме того, существовали государственные и федеральные акцизы . Налоги штата и федеральные налоги на наследство начались после 1900 года, тогда как штаты (но не федеральное правительство) начали собирать налоги с продаж в 1930-х годах. Соединенные Штаты ненадолго ввели подоходный налог во время Гражданской войны и 1890-х годов. В 1913 году была ратифицирована 16-я поправка , однако статья 1, раздел 9 Конституции США определяет прямой налог. Шестнадцатая поправка к Конституции США не создала нового налога.

Колониальное налогообложение

[ редактировать ]

Налоги на местном, колониальном и имперском уровнях были низкими на протяжении всей колониальной эпохи. [ 1 ] Вопрос, который привел к революции, заключался в том, имел ли парламент право облагать налогами американцев, когда они не были представлены в парламенте.

Влиятельная колониальная налоговая политика

[ редактировать ]Закон о гербовом сборе

[ редактировать ]Закон о гербовом сборе 1765 года был четвертым Законом о гербовом сборе, принятым парламентом Великобритании, и требовал, чтобы все юридические документы, разрешения, коммерческие контракты, газеты, завещания, брошюры и игральные карты в американских колониях имели акцизную марку. Он был принят 1 ноября 1765 года, в конце Семилетней войны между французами и британцами, войны, которая началась с нападения молодого офицера Джорджа Вашингтона на французский форпост. Гербовый сбор предназначался для покрытия расходов на поддержание военного присутствия, защищающего колонии. Американцы поднялись в решительный протест, выступая за « Нет налогообложения без представительства ». Бойкоты вынудили Великобританию отменить гербовый сбор, одновременно убедив многих британских лидеров в необходимости облагать колонистов налогом на что-то, чтобы продемонстрировать суверенитет парламента.

Закон о доходах Таунсенда

[ редактировать ]Закон о доходах Тауншенда представлял собой два налоговых закона, принятых парламентом в 1767 году; они были предложены Чарльзом Тауншендом , министром финансов . Они ввели налог на обычные продукты, импортируемые в американские колонии , такие как свинец, бумага, краска, стекло и чай. В отличие от Закона о гербовых сборах 1765 года , эти законы представляли собой не прямой налог, который люди платили ежедневно, а налог на импорт, который взимался с капитана корабля при разгрузке груза. Законы Тауншенда также создали три новых адмиралтейских суда для суда над американцами, игнорирующими законы. [ 2 ]

Закон о сахаре 1764 г.

[ редактировать ]Налог на сахар, ткань и кофе. Это был небританский экспорт.

Бостонское чаепитие

[ редактировать ]Бостонское чаепитие было актом протеста американских колонистов против Великобритании за Закон о чае, в соответствии с которым они сбросили много ящиков с чаем в Бостонскую гавань . Снижение налогов на чай подорвало позиции американских контрабандистов, которые уничтожили чай в отместку за его освобождение от налогов. Великобритания отреагировала жестко, и в 1775 году конфликт перерос в войну.

Подушевой налог

[ редактировать ]Подушевой налог, также известный как подушный налог , первоначально был введен в 1890-х годах. Подушные налоги представляют собой фиксированный налог с физических лиц, независимо от дохода; избиратели должны заплатить налог, прежде чем им будет разрешено проголосовать. Эти налоги иногда сочетались с тестами на грамотность, чтобы доказать право голоса. [ 3 ]

Доходы от подушных налогов выступали в качестве основного источника финансирования правительств штатов. Чтобы увеличить этот доход, подушные налоги также часто распространялись на процесс получения прав на охоту, рыбалку и вождение. [ 4 ]

Избирательные налоги были обязательным условием для регистрации для голосования во многих штатах. Часто законодательные органы требовали уплаты налога в день, отличный от выборов. Затем избиратели должны были предъявить подтверждение оплаты в день выборов. [ 5 ] Это создавало проблемы для различных работников, которым приходилось часто переезжать и которые не могли вести надлежащий бухгалтерский учет.

Эти налоги широко использовались как форма предотвращения избирателей в южных штатах после отмены рабства. Они были введены как часть законов Джима Кроу, чтобы удержать чернокожих американцев от голосования. Однако в законах о подушевом налоге прямо не указана конкретная группа людей, и налоговые требования распространялись на все расы и оба пола. Таким образом, подушные налоги также часто использовались для дискриминации женщин, пытавшихся голосовать. [ 6 ] Некоторые бедные белые избиратели-мужчины считались освобожденными от подушных налогов на основании дедушкиной оговорки, если у них был предок, который мог голосовать до гражданской войны. [ 7 ]

Двадцать четвертая поправка прекратила использование подушных налогов на федеральных выборах в 1964 году. Алабама, Арканзас, Миссисипи, Техас и Вирджиния продолжали использовать подушные налоги на выборах штата до тех пор, пока Харпер против Избирательной комиссии Вирджинии. Верховный суд США не рассмотрел дело в 1966 году. Суд постановил, что подушевой налог, взимаемый на выборах штата, также является неконституционным.

Тарифы

[ редактировать ]Доход федерального правительства

[ редактировать ]Тарифы играли разные роли в торговой политике и экономической истории Соединенных Штатов . Тарифы были крупнейшим источником федеральных доходов с 1790-х годов до кануна Первой мировой войны, пока их не превзошли подоходные налоги. Поскольку доходы от тарифа считались важными и их можно было легко получить в крупных портах , было решено, что в стране должен быть установлен тариф для целей получения доходов. [ 8 ] [ 9 ]

Протекционизм

[ редактировать ]Другая роль, которую играл тариф, заключалась в защите местной промышленности ; это был политический аспект тарифа. С 1790-х годов и до наших дней тариф (и тесно связанные с ним вопросы, такие как импортные квоты и торговые договоры) вызывали огромное политическое напряжение. Эти стрессы привели к кризису нуллификации в 19 веке и созданию Всемирной торговой организации .

Истоки протекционизма

[ редактировать ]Когда Александр Гамильтон был министром финансов США, он опубликовал « Отчет о промышленности» , в котором указывалось, что умеренное применение тарифов, помимо увеличения доходов для финансирования федерального правительства, также будет стимулировать внутреннее производство и рост экономики за счет применения средства, собранные частично на субсидии (в его время называемые премиями) производителям. Основные цели, которые Гамильтон преследовал с помощью тарифа, заключались в следующем: (1) защитить молодую американскую промышленность на короткий срок, пока она не сможет конкурировать; (2) собрать доходы для покрытия государственных расходов; (3) увеличить доходы для непосредственной поддержки производства посредством премий (субсидий). [ 10 ] Это привело к принятию Конгрессом трех тарифов: Тарифа 1789 года , Тарифа 1790 года и Тарифа 1792 года, которые постепенно увеличивали тарифы.

Секционализм

[ редактировать ]Тарифы способствовали разделению между Севером и Югом. Тариф 1824 года увеличил тарифы, чтобы защитить американскую промышленность от более дешевых импортных товаров, таких как изделия из железа, шерсть и хлопчатобумажные ткани, а также сельскохозяйственные товары из Англии. Этот тариф был первым, в котором отдельные интересы Севера и Юга действительно вступили в конфликт, поскольку Юг выступал за более низкие тарифы, чтобы воспользоваться взаимностью тарифов со стороны Англии и других стран, закупавших сырье для сельскохозяйственной продукции у Юга. [ нужна ссылка ]

Тариф 1828 года , также известный как Тариф мерзостей, и Тариф 1832 года ускорили разделение между Севером и Югом. На короткий момент в 1832 году Южная Каролина выступила с расплывчатыми угрозами покинуть Союз из-за вопроса о тарифах. [ 11 ] В 1833 году, чтобы облегчить отношения между Севером и Югом, Конгресс снизил тарифы. [ 11 ] В 1850-х годах Юг получил большее влияние на тарифную политику и произвел последующие сокращения. [ 12 ]

В 1861 году, незадолго до Гражданской войны, Конгресс принял Тариф Моррилла , который применял высокие ставки и положил начало периоду относительно непрерывного торгового протекционизма в Соединенных Штатах, который длился до Тарифа Андервуда 1913 года. Законопроекты-преемники сохранялись еще долгое время после окончания гражданской войны. [ 13 ]

Протекционизм начала 20 века

[ редактировать ]В 1921 году Конгресс стремился защитить местное сельское хозяйство, в отличие от промышленности, в обход Чрезвычайного тарифа , который повышал ставки на пшеницу , сахар , мясо , шерсть и другие сельскохозяйственные продукты, ввозимые в Соединенные Штаты из иностранных государств, что защищало отечественных производителей этих товаров. .

Однако год спустя Конгресс принял другой тариф, тариф Фордни-Маккамбера , в котором применялись научный тариф и американская отпускная цена. Целью научного тарифа было уравнять производственные затраты между странами, чтобы ни одна страна не могла снизить цены, взимаемые американскими компаниями. [ 14 ] Разницу в себестоимости продукции подсчитала Тарифная комиссия. Второй новинкой стала американская отпускная цена. Это позволило президенту рассчитывать пошлину на основе цены американского товара, а не импортного товара. [ 14 ]

Во время вспышки Великой депрессии в 1930 году Конгресс посредством Закона о тарифах Смута-Хоули поднял тарифы на более чем 20 000 импортируемых товаров до рекордного уровня и, по мнению большинства экономистов, усугубил Великую депрессию, заставив другие страны ответить взаимностью, тем самым сократив американский импорт и экспорт более чем наполовину. [ нужна ссылка ]

Эра ГАТТ и ВТО

[ редактировать ]В 1948 году США подписали Генеральное соглашение по тарифам и торговле (ГАТТ), которое снизило тарифные барьеры и другие количественные ограничения и субсидии в торговле посредством ряда соглашений.

В 1993 году ГАТТ было обновлено ( ГАТТ 1994 ), включив в него новые обязательства для подписавших его сторон. Одним из наиболее значительных изменений стало создание Всемирной торговой организации (ВТО). В то время как ГАТТ представляло собой набор правил, согласованных странами, ВТО является институциональным органом. ВТО расширила сферу своей деятельности от торговли товарами до торговли в секторе услуг и прав интеллектуальной собственности . Хотя он был разработан для обслуживания многосторонних соглашений, в ходе нескольких раундов переговоров ГАТТ (особенно Токийского раунда) плюрилатеральные соглашения привели к избирательной торговле и вызвали фрагментацию среди участников. Соглашения ВТО, как правило, представляют собой механизм урегулирования многосторонних соглашений ГАТТ. [ 15 ]

Акцизный налог

[ редактировать ]

Федеральные акцизы применяются к конкретным товарам, таким как моторное топливо, шины, использование телефона, табачные изделия и алкогольные напитки. Акцизы часто, но не всегда, отчисляются в специальные фонды, связанные с объектом или деятельностью, облагаемыми налогом.

Во время президентства Джорджа Вашингтона Александр Гамильтон предложил ввести налог на спиртные напитки для финансирования своей политики принятия на себя военного долга Американской революции для тех штатов, которые не смогли его выплатить. После бурных дебатов Палата представителей 35 голосами против 21 решила одобрить закон, вводящий акцизный налог на виски в размере семи центов за галлон. Это первый раз в американской истории, когда Конгресс проголосовал за введение налога на американский продукт; это привело к восстанию виски .

Налог на прибыль

[ редактировать ]

История подоходного налогообложения в Соединенных Штатах началась в XIX веке с введения подоходного налога для финансирования военных действий. Однако конституционность подоходного налогообложения широко подвергалась сомнению (см . Поллок против Farmers' Loan & Trust Co. ) до 1913 года, когда была ратифицирована 16-я поправка .

Правовые основы

[ редактировать ]Статья I, раздел 8, пункт 1 Конституции Соединенных Штатов наделяет Конгресс полномочиями вводить «налоги, пошлины, сборы и акцизы», но тот же пункт также требует, чтобы «пошлины, сборы и акцизные сборы были едиными на всей территории Соединенных Штатов». Штаты». [ 16 ]

Кроме того, Конституция специально ограничивала возможности Конгресса вводить прямые налоги, требуя от него распределять прямые налоги пропорционально переписному населению каждого штата. Считалось, что подушные налоги и налоги на имущество (рабов можно было облагать налогом как одним из них, так и обоими), скорее всего, были предметом злоупотреблений и что они не имели никакого отношения к деятельности, в которой федеральное правительство имело законный интерес. Таким образом, четвертый пункт раздела 9 определяет, что «никакий подушный или другой прямой налог не может взиматься, кроме как пропорционально переписи или переписи, приведенной в настоящем документе, прежде чем было указано, что его следует взимать».

Налогообложение также было предметом статьи «Федералист № 33», тайно написанной федералистом Александром Гамильтоном под псевдонимом Публий . В нем он поясняет, что формулировка пункта «Необходимое и правильное» должна служить ориентиром для составления законов о налогообложении. Законодательная власть должна быть судьей, но любое злоупотребление этими полномочиями судьи может быть отменено людьми, будь то государства или более крупная группа.

То, что казалось прямым ограничением власти законодательного органа в зависимости от предмета налога, оказалось неточным и неясным применительно к подоходному налогу, который можно условно рассматривать либо как прямой, либо как косвенный налог. Суды обычно постановляют, что прямые налоги ограничиваются налогами на население (по-разному называемыми «подушевым налогом», «подушным налогом» или «подушным налогом») и имуществом. [ 17 ] Все остальные налоги обычно называют «косвенными налогами». [ 18 ]

До 16-й поправки

[ редактировать ]Чтобы помочь оплатить свои военные усилия во время Гражданской войны в США , Конгресс ввел свой первый подоходный налог с населения в 1861 году. [ 19 ] Это было частью Закона о доходах 1861 года (3% всех доходов, превышающих 800 долларов США; отменено в 1872 году). Конгресс также принял Закон о доходах 1862 года , который взимал 3%-ный налог с доходов выше 600 долларов США, увеличиваясь до 5% для доходов выше 10 000 долларов США. Ставки были повышены в 1864 году. Этот подоходный налог был отменен в 1872 году.

Новый закон о подоходном налоге был принят в рамках Закона о тарифах 1894 года. [ 20 ] [ 21 ] В то время в Конституции Соединенных Штатов указывалось, что Конгресс может вводить «прямой» налог только в том случае, если закон распределяет этот налог между штатами в соответствии с переписью населения каждого штата. [ 22 ]

В 1895 году Верховный суд США постановил в деле «Поллок против Farmers' Loan & Trust Co.» , что налоги на ренту от недвижимости, процентный доход от личной собственности и другие доходы от личной собственности (включая доходы от дивидендов ) были прямыми. налоги на имущество и, следовательно, должны были быть распределены пропорционально. Поскольку распределение подоходного налога непрактично, постановления Поллока привели к запрету федерального налога на доходы от собственности. Из-за политических трудностей налогообложения индивидуальной заработной платы без налогообложения доходов от собственности федеральный подоходный налог был непрактичным с момента решения Поллока до момента ратификации Шестнадцатой поправки (ниже).

16-я поправка

[ редактировать ]

В ответ на решение Верховного суда по делу Поллока Конгресс предложил Шестнадцатую поправку , которая была ратифицирована в 1913 году. [ 23 ] и в котором говорится:

Конгресс имеет право устанавливать и собирать налоги с доходов, из какого бы источника они ни были получены, без распределения между отдельными штатами и без учета какой-либо переписи или подсчета.

Верховный суд в деле Брушабер против Union Pacific Railroad , 240 U.S. 1 (1916), указал, что Шестнадцатая поправка не расширила существующие полномочия федерального правительства по налогообложению доходов (имеется в виду прибыль или прибыль из любого источника), а скорее устранила возможность классификации подоходный налог как прямой налог в зависимости от источника дохода. Поправка устранила необходимость распределения подоходного налога на проценты, дивиденды и ренту между штатами в зависимости от численности населения. Однако подоходные налоги должны соблюдать закон географического единообразия.

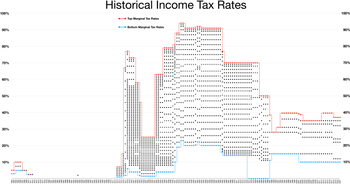

Конгресс ввел подоходный налог в октябре 1913 года в рамках Закона о доходах 1913 года , взимая 1%-ный налог с чистых личных доходов, превышающих 3000 долларов США, с дополнительным налогом в размере 6% с доходов, превышающих 500000 долларов США. К 1918 году максимальная ставка подоходного налога была увеличена до 77% (при доходах более 1 000 000 долларов США, что эквивалентно 16 717 815 долларов США в долларах 2018 года). [ 24 ] ). Однако средний показатель для (неуказанных) «очень богатых» составлял 15%. Ставка была увеличена в 1917 году во время Первой мировой войны. [ 25 ] Верхняя предельная ставка налога была снижена до 58% в 1922 году, до 25% в 1925 году и, наконец, до 24% в 1929 году. В 1932 году максимальная предельная ставка налога была увеличена до 63% во время Великой депрессии и неуклонно увеличивалась, достигнув 94% в период Великой депрессии. 1944 год [ 26 ] (при доходе свыше 200 000 долларов США, что эквивалентно 2 868 625 долларов США в долларах 2018 года [ 27 ] ). Во время Второй мировой войны Конгресс ввел удержание из заработной платы и ежеквартальные налоговые выплаты. [ 28 ]

Снижение налоговых ставок

[ редактировать ]

После повышения налогов во время Второй мировой войны максимальные предельные ставки индивидуального налога оставались на уровне около 90% или выше, а эффективная ставка налога составляла 70% для самых высоких доходов (немногие платили максимальную ставку) до 1964 года, когда максимальная предельная ставка налога была снижена до 70%. Кеннеди прямо призвал к максимальной ставке в 65 процентов, но добавил, что ее следует установить на уровне 70 процентов, если определенные вычеты не будут постепенно отменены в верхней части шкалы доходов. [ 29 ] [ 30 ] [ 31 ] Верхняя предельная ставка налога была снижена до 50% в 1982 году и, в конечном итоге, до 28% в 1988 году. Она медленно выросла до 39,6% в 2000 году, а затем была снижена до 35% в период с 2003 по 2012 год. [ 28 ] Ставки корпоративного налога были снижены с 48% до 46% в 1981 году ( PL 97-34 ), затем до 34% в 1986 году ( PL 99-514 ) и увеличились до 35% в 1993 году, а затем снизились до 21% в 2018 году.

Тимоти Ноа, старший редактор New Republic, утверждает, что, хотя Рональд Рейган добился значительного снижения номинальных предельных ставок подоходного налога с помощью своего Закона о налоговой реформе 1986 года, эта реформа не привела к столь же масштабному снижению эффективной ставки налога на доходы физических лиц. более высокие предельные доходы. Ной пишет в своей серии из десяти частей, озаглавленной «Великое расхождение», что в 1979 году эффективная ставка налога для верхних 0,01 процента налогоплательщиков, по данным Бюджетного управления Конгресса, составляла 42,9 процента, но к последнему году пребывания Рейгана у власти она составил 32,2%. Эта эффективная ставка для высоких доходов стабильно сохранялась до первых нескольких лет президентства Клинтона, когда она выросла до пикового уровня в 41%. Однако ко второму сроку его пребывания в Белом доме этот показатель снова упал до 30-х. По мнению Ноя, такое процентное снижение эффективной предельной ставки подоходного налога для самых богатых американцев (9%) не является очень большим снижением их налогового бремени, особенно по сравнению с 20%-ным падением номинальных ставок с 1980 по 1981 гг. Падение номинальных ставок на 15% с 1986 по 1987 год. В дополнение к этому небольшому снижению подоходного налога самых богатых налогоплательщиков Америки, Ной обнаружил, что фактическое налоговое бремя для 20% нижних наемных работников составляло 8% в 1979 году и при администрации Клинтона этот показатель упал до 6,4%. Эта эффективная ставка еще больше снизилась при администрации Джорджа Буша. При Буше ставка снизилась с 6,4% до 4,3%. [ 32 ] Эти цифры также соответствуют анализу эффективных налоговых ставок за 1979–2005 годы, проведенному Бюджетным управлением Конгресса . [ 33 ]

Развитие современного подоходного налога

[ редактировать ]

Конгресс повторно принял подоходный налог в 1913 году, взимая налог в размере 1% с чистых личных доходов, превышающих 3000 долларов США, и дополнительный налог в размере 6% с доходов, превышающих 500 000 долларов США. К 1918 году максимальная ставка подоходного налога была увеличена до 77% (на доход более 1 000 000 долларов) для финансирования Первой мировой войны . Верхняя предельная ставка налога была снижена до 58% в 1922 году, до 25% в 1925 году и, наконец, до 24% в 1929 году. В 1932 году максимальная предельная ставка налога была увеличена до 63% во время Великой депрессии и неуклонно увеличивалась.

Во время Второй мировой войны Конгресс ввел удержание из заработной платы и ежеквартальные налоговые выплаты. Президент Франклин Д. Рузвельт предложил ввести 100% налог на все доходы, превышающие 25 000 долларов, заявив, что для успеха военных действий требуется справедливость как доходов, так и государственных доходов. [ 34 ] [ 35 ] Когда Конгресс не принял это предложение, Рузвельт издал указ, пытаясь добиться аналогичного результата посредством ограничения определенных зарплат в связи с контрактами между частным сектором и федеральным правительством. [ 36 ] [ 37 ] [ 38 ] В налоговые годы с 1944 по 1951 год самая высокая предельная ставка налога для физических лиц составляла 91%, увеличившись до 92% в 1952 и 1953 годах и вернувшись к 91% с 1954 по 1963 год. [ 39 ]

В 1964 налоговом году максимальная предельная ставка налога для физических лиц была снижена до 77%, а затем до 70% в налоговые годы с 1965 по 1981 год. В 1978 году уровни доходов были скорректированы с учетом инфляции, поэтому меньшее количество людей облагалось налогом по высоким ставкам. [ 40 ] Максимальная предельная ставка налога была снижена до 50% в период с 1982 по 1986 налоговые годы. [ 41 ] Рейган отменил 40% снижения налогов в 1981 году, в 1983 году он повысил налоги на бензин и заработную плату, а в 1984 году он увеличил налоговые поступления, закрыв лазейки для бизнеса. [ 42 ] По словам историка и советника по внутренней политике Брюса Бартлетта, 12 повышений налогов Рейганом за время его президентства вернули половину снижения налогов 1981 года. [ 43 ]

В 1987 налоговом году самая высокая предельная ставка налога составляла 38,5% для физических лиц. [ 44 ] Она была снижена до 28% нейтральным для доходов способом, что устранило множество лазеек и укрытий, а также корпоративных налогов (с «пузырным уровнем» 33%) за налоговые годы с 1988 по 1990 год. [ 45 ] [ 46 ] В конечном итоге сочетание расширения базы и снижения ставок позволило получить доходы, равные примерно 4% существующих налоговых поступлений. [ 47 ]

В 1991 и 1992 налоговых годах максимальная предельная ставка была увеличена до 31% в соответствии с бюджетным соглашением, которое президент Джордж Буш-старший заключил с Конгрессом. [ 48 ]

В 1993 году администрация Клинтона предложила, и Конгресс принял (без поддержки республиканцев) увеличение максимальной предельной ставки до 39,6% в 1993 налоговом году, где она оставалась до 2000 налогового года. [ 49 ]

В 2001 году президент Джордж Буш предложил, и Конгресс принял возможное снижение максимальной предельной ставки до 35%. Однако это делалось поэтапно: с самой высокой предельной ставкой 39,1% в 2001 году, затем 38,6% в 2002 году и, наконец, 35% в период с 2003 по 2010 год. [ 50 ] Эта мера имела срок действия , и ее срок действия должен был истечь в 2011 налоговом году, когда ставки вернулись бы к тем, которые были приняты в годы правления Клинтона, если бы Конгресс не изменил закон; [ 51 ] Конгресс сделал это в обход Закона о налоговых льготах, возобновлении страхования по безработице и создании рабочих мест от 2010 года, подписанного президентом Бараком Обамой 17 декабря 2010 года.

Сначала Конгресс Соединенных Штатов постепенно увеличивал подоходный налог , а затем инфляция автоматически переводила большинство людей в налоговые категории, ранее предназначенные для богатых, до тех пор, пока категории подоходного налога не были скорректированы с учетом инфляции. Подоходный налог теперь распространяется почти на две трети населения. [ 52 ] Работники с самым низким доходом, особенно те, у кого есть иждивенцы, не платят подоходного налога как группа и получают небольшую субсидию от федерального правительства из-за детских кредитов и налоговой льготы на заработанный доход . [ нужна ссылка ]

Хотя первоначально правительство финансировалось за счет тарифов на импортные товары, сейчас тарифы составляют лишь незначительную часть федеральных доходов. Неналоговые сборы взимаются для вознаграждения агентств за услуги или для пополнения конкретных целевых фондов, таких как сборы, взимаемые с авиабилетов за расширение аэропорта и управление воздушным движением . Часто поступления, предназначенные для размещения в «трастовых» фондах, используются для других целей: правительство размещает долговую расписку («Я вам должен») в форме федеральной облигации или другого учетного инструмента, а затем тратит деньги на несвязанные текущие расходы. . [ нужна ссылка ]

Чистый долгосрочный прирост капитала , а также некоторые виды квалифицированного дивидендного дохода облагаются налогом преимущественно. Федеральное правительство взимает несколько конкретных налогов в дополнение к общему подоходному налогу. Социальное обеспечение и Medicare — это крупные программы социальной поддержки , которые финансируются за счет налогов на личный трудовой доход (см. ниже).

Лечение «дохода»

[ редактировать ]Налоговые законы, принятые после ратификации Шестнадцатой поправки в 1913 году, иногда называют «современными» налоговыми законами. С 1913 года были приняты сотни актов Конгресса, а также несколько кодификаций (т. е. актуальных реорганизаций) статутов (см. Кодификация ).

Современную интерпретацию налоговых полномочий Шестнадцатой поправки можно найти в деле «Комиссар против Glenshaw Glass Co.» 348 U.S. 426 (1955). В этом случае налогоплательщик получил компенсацию штрафных убытков от конкурента и стремился избежать уплаты налогов с этой суммы. Верховный суд США отметил, что Конгресс, введя подоходный налог, определил доход как:

прибыль, прибыль и доход, полученный от заработной платы, заработной платы или вознаграждения за личные услуги... любого рода и в любой форме, выплачиваемых, или от профессий, занятий, ремесел, бизнеса, торговли, продаж или сделок с собственностью, будь то реальная или личная собственность, возникшая в результате владения или использования такой собственности или интереса к ней; также от процентов, ренты, дивидендов, ценных бумаг или сделок любого бизнеса, осуществляемых с целью получения выгоды или прибыли, или прибыли или прибыли и дохода, полученного из любого источника. [ 53 ]

Суд постановил, что «эта формулировка использовалась Конгрессом для проявления в этой области всей меры своих налоговых полномочий», там же, и что «Суд дал либеральную интерпретацию этой широкой фразеологии в знак признания намерения Конгресса облагать налогом все доходы, за исключением тех, которые специально освобождены от налога». [ 54 ]

Затем Суд сформулировал то, что сейчас понимается Конгрессом и судами как определение налогооблагаемого дохода, «случаев неоспоримого прироста богатства, четко осознаваемых и над которыми налогоплательщики имеют полную власть». Идентификатор. в 431. В этом деле ответчик предположил, что изменение формулировки Налогового кодекса 1954 года ограничило доход, который мог облагаться налогом, но Суд отклонил эту позицию, заявив:

Определение валового дохода было упрощено, но не предполагалось, что это повлияет на его нынешнюю широкую сферу. Конечно, штрафные убытки не могут быть разумно классифицированы как подарки, и они не подпадают под какие-либо другие положения Кодекса об освобождении от ответственности. Мы бы нарушили простой смысл закона и ограничили бы четкую законодательную попытку применить налоговые полномочия ко всем поступлениям, подлежащим налогообложению по конституции, если бы мы сказали, что рассматриваемые здесь платежи не являются валовым доходом. [ 55 ]

В деле Коннер против Соединенных Штатов [ 56 ] пара потеряла свой дом в результате пожара и получила компенсацию от страховой компании, частично в виде возмещения расходов на проживание в гостинице. Окружной суд США признал полномочия IRS начислять налоги на все формы выплат, но не разрешил облагать налогом компенсацию, предоставленную страховой компанией, поскольку в отличие от заработной платы или продажи товаров с прибылью это не было прибылью. . Как отметил суд, «Конгресс облагает налогом доходы, а не компенсации». [ 57 ] Напротив, по крайней мере два федеральных апелляционных суда указали, что Конгресс может конституционно облагать налогом статью как «доход», независимо от того, является ли эта статья фактически доходом. См. дело Penn Mutual Indemnity Co. против комиссара. [ 58 ] и Мерфи против Налоговой службы. [ 59 ]

Налог на наследство и дарение

[ редактировать ]Истоки налога на наследство и дарение возникли во время повышения государственного налога на наследство в конце 19 века и в прогрессивную эпоху .

В 1880-х и 1890-х годах многие штаты ввели налог на наследство, который облагал налогом одаряемых при получении наследства. Хотя многие возражали против применения налога на наследство, некоторые, в том числе Эндрю Карнеги и Джон Д. Рокфеллер, поддерживали повышение налогообложения наследства. [ 60 ]

В начале 20-го века президент Теодор Рузвельт выступал за применение прогрессивного налога на наследство на федеральном уровне. [ 61 ]

В 1916 году Конгресс принял нынешний федеральный налог на наследство, который вместо налогообложения богатства, унаследованного одаряемым, как это происходит в налогах штата на наследство, облагает налогом богатство имущества дарителя при передаче.

Позже Конгресс принял Закон о доходах 1924 года , который ввел налог на дарение — налог на подарки, подаренные дарителем.

В 1948 году Конгресс разрешил супружеские вычеты на наследство и налог на дарение. В 1981 году Конгресс расширил этот вычет до неограниченной суммы на подарки между супругами. [ 62 ]

Сегодня налог на наследство — это налог, взимаемый с передачи «налогооблагаемого имущества » умершего лица, независимо от того, передается ли такое имущество по завещанию или в соответствии с законами штата о законности завещания . Налог на наследство является частью Единой системы налога на подарки и наследство в США. Другая часть системы, налог на дарение, облагает налогом передачу собственности в течение жизни человека; налог на дарение не позволяет избежать уплаты налога на наследство, если человек захочет отдать свое имущество непосредственно перед смертью.

Помимо федерального правительства, многие штаты также взимают налог на наследство, причем версия штата называется либо налогом на наследство, либо налогом на наследство . С 1990-х годов термин « налог на смерть » широко используется теми, кто хочет отменить налог на наследство, поскольку терминология, используемая при обсуждении политического вопроса, влияет на общественное мнение. [ 63 ]

Если актив оставлен супругу или благотворительной организации, налог обычно не применяется. Налог взимается с других видов передачи имущества, произошедших в случае смерти владельца, таких как передача имущества из наследства или траста без завещания, или выплата определенных пособий по страхованию жизни или сумм финансового счета бенефициарам.

Налог на заработную плату

[ редактировать ]

До Великой депрессии следующие экономические проблемы считались большой опасностью для американского рабочего класса:

- В США не было пенсионных накоплений, утвержденных федеральным правительством; следовательно, для многих работников (тех, кто не мог позволить себе ни откладывать на пенсию, ни оплачивать расходы на жизнь) конец их трудовой карьеры означал конец всех доходов.

- Аналогичным образом, в США не существовало утвержденного федеральным правительством страхования доходов по инвалидности , которое могло бы обеспечить граждан, ставших инвалидами в результате травм (любого рода – связанных с работой или не связанных с работой); следовательно, для большинства людей травма, приводящая к инвалидности, означала, что у них больше не будет дохода, если они не накопили достаточно денег для подготовки к такому событию (поскольку у большинства людей доход практически отсутствует, за исключением заработка от работы).

- Кроме того, не существовало утвержденного федеральным правительством страхования доходов по инвалидности, которое могло бы обеспечить людей, которые не могут когда-либо работать в течение своей жизни, например, тех, кто родился с тяжелой умственной отсталостью .

- Наконец, в США не было обязательной федеральной системы медицинского страхования для пожилых людей; следовательно, для многих работников (тех, кто не мог позволить себе ни откладывать на пенсию, ни оплачивать расходы на жизнь) конец их трудовой карьеры означал конец их способности платить за медицинское обслуживание.

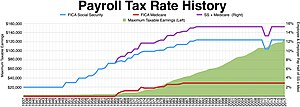

Создание

[ редактировать ]В 1930-х годах « Новый курс» ввел систему социального обеспечения для решения первых трех проблем (выход на пенсию, инвалидность в результате травм или врожденная инвалидность). Он ввел налог FICA как средство оплаты социального обеспечения.

В 1960-х годах была введена программа Medicare , чтобы решить четвертую проблему (медицинское обслуживание пожилых людей). Налог FICA был увеличен для покрытия этих расходов.

Разработка

[ редактировать ]Президент Франклин Д. Рузвельт представил Программу социального обеспечения (FICA). FICA начиналось с добровольного участия, участники должны были платить 1% от первых 1400 долларов своего годового дохода в Программу, деньги, которые участники решили вложить в Программу, каждый год будут вычитаться из их дохода для целей налогообложения. участники вкладывают средства в независимый «Целевой фонд», а не в Общий операционный фонд, и, следовательно, они будут использоваться только для финансирования пенсионной программы социального обеспечения, а не какой-либо другой правительственной программы, а также аннуитетных выплат в пользу пенсионеры никогда не будут облагаться налогом как доход. [ нужна ссылка ]

Во время правления Линдона Б. Джонсона система социального обеспечения перешла из целевого фонда в общий фонд. [ нужна ссылка ] Участники могут не иметь вычета по подоходному налогу для удержания средств социального обеспечения. [ нужна ссылка ] Иммигранты получили право на получение пособий по социальному обеспечению во время правления администрации Картера. [ нужна ссылка ] При администрации Рейгана аннуитеты социального обеспечения стали облагаться налогом. [ 64 ]

Альтернативный минимальный налог

[ редактировать ]Альтернативный минимальный налог (АМТ) был введен Законом о налоговой реформе 1969 года . [ 65 ] и вступил в силу в 1970 году. Он был предназначен для 155 домохозяйств с высоким доходом, которые имели право на такое большое количество налоговых льгот, что в соответствии с налоговым кодексом того времени они не имели задолженности по подоходному налогу или имели небольшую задолженность по подоходному налогу. [ 66 ]

В последние годы АМТ находится под повышенным вниманием. С принятием Закона о налоговой реформе 1986 года AMT был расширен и переориентирован на домовладельцев в штатах с высокими налогами. Поскольку AMT не индексируется с учетом инфляции и недавнего снижения налогов, [ 66 ] [ 67 ] все большее число налогоплательщиков со средним доходом становятся субъектами этого налога.

В 2006 году в отчете Национального адвоката налогоплательщиков Налогового управления США AMT была названа самой серьезной проблемой налогового кодекса. Адвокат отметил, что AMT наказывает налогоплательщиков за наличие детей или проживание в штате с высокими налогами, и что сложность AMT приводит к тому, что большинство налогоплательщиков, которые должны AMT, не осознают этого до тех пор, пока не подготовят свои декларации или не получат уведомление от IRS. [ 68 ]

Налог на прирост капитала

[ редактировать ]

Истоки подоходного налога на прирост капитала от капитальных активов не отличали прирост капитала от обычного дохода. С 1913 по 1921 год доходы от прироста капитала облагались налогом по обычным ставкам, первоначально до максимальной ставки в 7 процентов. [ 69 ]

Конгресс начал отличать налогообложение прироста капитала от налогообложения обычного дохода в зависимости от периода владения активом с помощью Закона о доходах 1921 года , который допускал ставку налога в размере 12,5 процентов для активов, удерживаемых не менее двух лет. [ 69 ]

Помимо различных налоговых ставок в зависимости от периода владения, Конгресс начал исключать определенные проценты прироста капитала в зависимости от периода владения. С 1934 по 1941 год налогоплательщики могли исключить проценты прибыли, которые варьировались в зависимости от периода владения: 20, 40, 60 и 70 процентов прибыли были исключены по активам, удерживаемым 1, 2, 5 и 10 лет соответственно. [ 69 ] Начиная с 1942 года, налогоплательщики могли исключить 50 процентов прироста капитала из дохода по активам, находящимся в собственности не менее шести месяцев, или выбрать альтернативную ставку налога в размере 25 процентов, если их обычная налоговая ставка превышала 50 процентов. [ 69 ]

Ставки налога на прирост капитала были значительно увеличены в Законах о налоговой реформе 1969 и 1976 годов . [ 69 ]

1970-е и 1980-е годы стали периодом колебаний ставок налога на прирост капитала. В 1978 году Конгресс снизил ставки налога на прирост капитала, отменив минимальный налог на исключенный доход и увеличив исключение до 60 процентов, тем самым снизив максимальную ставку до 28 процентов. [ 69 ] Снижение налоговых ставок в 1981 году еще больше снизило ставки прироста капитала до максимального уровня 20 процентов.

Позже, в 1980-х годах, Конгресс начал повышать ставку налога на прирост капитала и отменять исключение прироста капитала. Закон о налоговой реформе 1986 года отменил исключение из дохода, которое предусматривало освобождение от налога долгосрочного прироста капитала, повысив максимальную ставку до 28 процентов (33 процента для налогоплательщиков, подлежащих поэтапному отказу). [ 69 ] Когда в соответствии с бюджетными актами на 1990 и 1993 годы высшие ставки обычного налога были увеличены, была предусмотрена альтернативная ставка налога в размере 28 процентов. [ 69 ] Однако эффективные налоговые ставки превысили 28 процентов для многих налогоплательщиков с высокими доходами из-за взаимодействия с другими налоговыми положениями. [ 69 ]

Конец 1990-х годов и начало нынешнего столетия ознаменовались значительным снижением налогообложения доходов от прироста капитальных активов. Более низкие ставки для 18-месячных и пятилетних активов были приняты в 1997 году Законом о льготах для налогоплательщиков 1997 года . [ 69 ] В 2001 году президент Джордж Буш подписал Закон об экономическом росте и налоговых льготах 2001 года , ставший законом в рамках программы снижения налогов на сумму 1,35 триллиона долларов.

Корпоративный налог

[ редактировать ]Ставка корпоративного налога в США была самой высокой – 52,8 процента – в 1968 и 1969 годах. В последний раз максимальная ставка повышалась в 1993 году до 35 процентов. [ 70 ] В соответствии с Законом о сокращении налогов и создании рабочих мест от 2017 года ставка была скорректирована до 21 процента.

См. также

[ редактировать ]- Подоходный налог в США

- Морить зверя голодом (политика)

- Налогообложение в США

- Налоговое сопротивление в США

- Список прецедентов Верховного суда США по налогообложению и доходам

- История налогообложения в Соединенном Королевстве

Ссылки

[ редактировать ]- ^ Эдвин Дж. Перкинс (1988). Экономика колониальной Америки . Колумбия, УП, с. 187. ИСБН 978-0-231-06339-5 .

- ^ Полина Майер (1992). От сопротивления к революции: колониальные радикалы и развитие американской оппозиции Британии, 1765–1776 гг . WW Нортон. п. 113. ИСБН 978-0-393-30825-9 .

- ^ «Тестирование грамотности и право голоса - история Коннектикута | проект CTHumanities» . История Коннектикута | Проект CTHumanities — рассказы о людях, традициях, инновациях и событиях, составляющих богатую историю Коннектикута . 15 сентября 2022 г. Проверено 27 марта 2023 г.

- ^ «Подушный налог в Америке, рассказ» . Афроамериканский реестр . Проверено 27 марта 2023 г.

- ^ Эндрюс, Элиша Бенджамин (1912). История Соединенных Штатов от самого раннего открытия Америки до наших дней . Интернет-архив. Нью-Йорк: Сыновья Чарльза Скрибнера.

- ^ Вилкерсон-Фриман, Сара (2002). «Вторая битва за избирательное право женщин: белые женщины Алабамы, подушный налог и главный рассказ VO Key о южной политике» . Журнал южной истории . 68 (2): 333–374. дои : 10.2307/3069935 . ISSN 0022-4642 . JSTOR 3069935 .

- ^ «Подушный налог» . Национальный музей американской истории . 05 мая 2017 г. Проверено 18 марта 2023 г.

- ^ Миллер, 1960, с. 15

- ^ Гамильтонский тариф # Законодательство об импортных пошлинах и интересы американских секций

- ^ Отчет о производстве

- ^ Jump up to: а б Тариф 1832 г.

- ^ Тариф 1857 г.

- ^ Фрэнк Тауссиг [ ненадежный источник? ]

- ^ Jump up to: а б Тариф Фордни-Маккамбера

- ^ «ВТО - Страница не найдена» . www.wto.org . Проверено 11 апреля 2018 г.

- ^ «Конституция США» . Usconstitution.net .

- ^ Penn Mutual Indemnity Co. против комиссара, 227 F.2d 16, 19–20 ( 3-й округ, 1960 г.)

- ^ См. в целом Steward Machine Co. против Дэвиса , 301 US 548 (1937), 581–582.

- ^ Джозеф А. Хилл, «Подоходный налог во время гражданской войны», Ежеквартальный журнал экономики , том. 8, № 4 (июль 1894 г.), стр. 416–452 в JSTOR ; приложение в JSTOR

- ^ Чарльз Ф. Данбар, «Новый подоходный налог», Ежеквартальный журнал экономики, том. 9, № 1 (октябрь 1894 г.), стр. 26–46 в JSTOR.

- ^ Закон о тарифах, гл. 349, 28 Стат. 509 (15 августа 1894 г.).

- ^ Статья I , Раздел 2, Пункт 3 (с изменениями, внесенными Разделом 2 Четырнадцатой поправки ) и Статья I, Раздел 9, Пункт 4.

- ^ По данным типографии правительства США , в общей сложности 42 штата ратифицировали поправку. См. Поправки к Конституции Соединенных Штатов Америки, заархивированные 5 февраля 2008 г. в Wayback Machine .

- ^ «Калькулятор инфляции ИПЦ» . 4.24 .

- ^ «Что означают взлеты и падения налоговых ставок для экономического роста?» . PBS NewsHour . 12 декабря 2011 г.

- ^ «Как бы вы отнеслись к ставке налога в 94%?» . Проверено 20 октября 2018 г.

- ^ «Калькулятор инфляции ИПЦ» . 4.24 .

- ^ Jump up to: а б «Барак Обама говорит, что налоговые ставки для генеральных директоров и менеджеров хедж-фондов самые низкие с 1950-х годов» . ПолитиФакт . 29 июня 2011 г. Проверено 24 декабря 2011 г.

- ^ Джайкумар, Арджун (10 июля 2011 г.). «Что касается налогов, давайте будем демократами Кеннеди. Или республиканцами Эйзенхауэра. Или республиканцами Никсона» . Ежедневный Кос . Проверено 20 января 2012 г.

- ^ Кругман, Пол (19 ноября 2011 г.). «Манифест Твинки» . Нью-Йорк Таймс . Проверено 2 декабря 2012 г.

- ^ Михаил Медведь. «Опасности ностальгии по налоговым ставкам» . Townhall.com .

- ^ Ной, Тимоти. «Соединенные Штаты неравенства». Слейт.com. The Slate Group, 9 сентября 2010 г. Интернет. 16 ноября 2011 г. < http://www.slate.com/ >

- ^ «Исторические эффективные налоговые ставки с 1979 по 2005 год: дополнение дополнительными данными об источниках доходов и домохозяйствах с высокими доходами» (PDF) . СВО . 23 декабря 2008 г. Проверено 27 мая 2012 г.

- ^ У. Эллиот Браунли, Федеральное налогообложение в Америке: Краткая история , стр. 109-10, Woodrow Wilson Center Press (2004), со ссылкой на Протокол Конгресса , 78-й Конгресс, 1-я сессия, том. 89, с. 4448. (Типография правительства США, 1942 г.).

- ^ Джефф Хейден, «Как бы вы отнеслись к ставке налога в 94%?» , 7 декабря 2011 г., Moneywatch , CBS News .

- ^ Рузвельт, Франклин Д. «Франклин Д. Рузвельт: Указ 9250 о создании Управления экономической стабилизации» .

- ^ Рузвельт, Франклин Д. (6 февраля 1943 г.). «Франклин Д. Рузвельт: письмо против отмены ограничения чистой зарплаты в 25 000 долларов» . .

- ^ Рузвельт, Франклин Д. (15 февраля 1943 г.). «Франклин Д. Рузвельт: Письмо Бюджетному комитету Палаты представителей об ограничении заработной платы» . .

- ^ «См. Таблицу налоговых ставок, Инструкции для формы 1040, с 1944 по 1963 годы» (PDF) . , Министерство финансов США.

- ^ «Расширение шкалы подоходного налога на протяжении десятилетий» . Христианский научный монитор . 9 сентября 2008 г. Проверено 30 декабря 2011 г.

- ^ См. Таблицы налоговых ставок, Инструкции для формы 1040, с 1964 по 1986 годы, Служба внутренних доходов, Министерство финансов США.

- ^ Стокман, Дэвид (9 ноября 2011 г.). «Четыре деформации Апокалипсиса» . Нью-Йорк Таймс . Проверено 11 февраля 2012 г.

- ^ Барлетт, Пол (6 апреля 2012 г.). «Повышение налогов Рейгана» . Нью-Йорк Таймс . Архивировано из оригинала 25 июня 2012 года . Проверено 29 апреля 2012 г.

- ^ См. Таблицу налоговых ставок, Инструкции для формы 1040, 1987 год, Служба внутренних доходов, Министерство финансов США.

- ^ См. Таблицы налоговых ставок, Инструкции для формы 1040, с 1988 по 1990 годы, Налоговая служба, Министерство финансов США.

- ^ http://www.taxfoundation.org/files/federalindividualratehistory-200901021.pdf [ только URL-адрес PDF ]

- ^ Фельдштейн, Мартин (24 октября 2011 г.). «Свидетельства налоговой реформы 1986 года» . АЭИ . Проверено 21 января 2012 г.

- ^ См. Таблицы налоговых ставок, Инструкции для формы 1040, с 1991 по 1992 годы, Налоговая служба, Министерство финансов США.

- ^ См. Таблицы налоговых ставок, Инструкции для формы 1040, с 1993 по 2000 годы, Налоговая служба, Министерство финансов США.

- ^ См. Таблицы налоговых ставок, инструкции для формы 1040, 2001–2009 годы, Налоговая служба, Министерство финансов США, и инструкции для формы 1040-ES на 2010 год, Налоговая служба, Министерство финансов.

- ^ См. в целом Закон об экономическом росте и налоговых льготах от 2001 года, Pub. Л. № 107-16, сек. 901 (2 июня 2001 г.).

- ^ Сбор подоходного налога , Налоговая служба

- ^ 348 США в 429

- ^ Там же. в 430.

- ^ Там же. на 432-33.

- ^ 303 Ф. Доп. 1187 (SD Tex. 1969), частично aff'g и частично rev'g , 439 F.2d 974 (5th Cor. 1971).

- ^ Там же.

- ^ 277 F.2d 16, 60-1 Налоговая практика США. (CCH) пункт. 9389 (3-й округ 1960 г.).

- ^ 2007-2 Налоговое дело США. (CCH) п. 50 531 (округ Колумбия, 2007 г.).

- ^ Карнеги, Евангелие богатства, Harvard Press 1962, 14, 21-22.

- ^ Работы Теодора Рузвельта, Scribner's 1925, 17.

- ^ Положение о налоге на дарение см. в разделе Налогового кодекса. 2523(a), с поправками, внесенными Законом о налоге на восстановление экономики 1981 года, Pub. Л. № 97-34, с. 403(b)(1), принятая 13 августа 1981 г. и действующая в отношении подарков, сделанных после 31 декабря 1981 г.

- ^ «Налог на смерть» . Ассоциация 60 Плюс . Архивировано из оригинала 24 июля 2006 г. Проверено 28 сентября 2007 г.

- ^ "Социальное обеспечение" . ssa.gov .

- ^ Паб. Л. № 91-172, 83 Стат. 487 (30 декабря 1969 г.).

- ^ Jump up to: а б Вейсман, Джонатан (7 марта 2004 г.). «Попадание в альтернативную минимальную неприятность» . Вашингтон Пост . Проверено 24 мая 2010 г.

- ^ Архив налоговых тем TPC: Индивидуальный альтернативный минимальный налог (AMT): 11 ключевых фактов и прогнозов. Архивировано 2 мая 2007 г. в Wayback Machine.

- ^ «Архивная копия» (PDF) . www.irs.gov . Архивировано из оригинала (PDF) 25 июня 2008 года . Проверено 30 июня 2022 г.

{{cite web}}: CS1 maint: архивная копия в заголовке ( ссылка ) - ^ Jump up to: а б с д и ж г час я дж Джозеф Дж. Кордес, Роберт Д. Эбель и Джейн Г. Гравелл (редактор). «Запись о налогообложении прироста капитала из Проекта Энциклопедии налогообложения и налоговой политики» . Архивировано из оригинала 21 августа 2007 г. Проверено 3 октября 2007 г.

{{cite web}}:|author=имеет общее имя ( справка ) CS1 maint: несколько имен: список авторов ( ссылка ) - ^ «Обама должен снизить ставку корпоративного налога, - говорит потенциальный противник Республиканской партии» . @политифакт .

Дальнейшее чтение

[ редактировать ]- Браунли, В. Эллиот (2004). Федеральное налогообложение в Америке: краткая история . Кембриджский ISBN UP 9780521545204 .

- Бюнкер, Джон Д. «Городской либерализм и поправка к федеральному подоходному налогу», История Пенсильвании (1969), 36 № 2, стр. 192–215, онлайн

- Бюнкер, Джон Д. «Ратификация поправки к федеральному подоходному налогу». Катонский журнал . 1 (1981): 183-223.

- Бюнкер, Джон Д. «Подоходного налога и прогрессивной эпохи» (Routledge, 2018) Отрывок из .

- Бург, Дэвид Ф. Всемирная история налоговых бунтов: энциклопедия налоговых бунтов, восстаний и бунтов от древности до наших дней (2003), отрывок и текстовый поиск

- Дорис, Лилиан (1963). Американский путь налогообложения: внутренние доходы, 1862–1963 гг . Вм. С. Хейн. ISBN 978-0-89941-877-3 .

- Эллис, Элмер. «Общественное мнение и подоходный налог, 1860-1900». Исторический обзор долины Миссисипи 27.2 (1940): 225–242 онлайн .

- Мехротра, Аджай К. «Более могучий, чем морские волны»: трудящиеся, тарифы и движение подоходного налога, 1880–1913 гг.», Labor History (2004), 45:2, 165–198, DOI: 10.1080/ 0023656042000217246

- Рабушка, Элвин (2008). Налогообложение в колониальной Америке . Принстона UP ISBN 978-1-4008-2870-8 .

- Ратнер, Сидни. Американское налогообложение: его история как социальная сила в демократии (1942) онлайн

- Шепард, Кристофер. Подоходный налог во время гражданской войны и Республиканская партия, 1861–1872 гг . (Нью-Йорк: Algora Publishing, 2010) отрывок

- Стабильно, Дональд. Истоки американских государственных финансов: дебаты о деньгах, долгах и налогах в конституционную эпоху, 1776–1836 (1998) отрывок и текстовый поиск

- Торндайк, Джозеф Дж. Их справедливая доля: налогообложение богатых в эпоху Рузвельта. Вашингтон, округ Колумбия: Институт городского развития, 2013.

- Вейсман, Стивен Р. (2002). Великие налоговые войны: от Линкольна до Вильсона: ожесточенные битвы за деньги, которые изменили нацию . Саймон и Шустер. ISBN 0-684-85068-0 .