Количественное смягчение

| Государственные финансы |

|---|

|

Количественное смягчение ( QE ) — это действие денежно-кредитной политики , при котором центральный банк покупает заранее определенное количество государственных облигаций или других финансовых активов с целью стимулирования экономической активности. [ 1 ] Количественное смягчение — это новая форма денежно-кредитной политики, которая получила широкое распространение после финансового кризиса 2007–2008 годов . [ 2 ] [ 3 ] Он используется для смягчения экономического спада, когда инфляция очень низкая или отрицательная, что делает стандартную денежно-кредитную политику неэффективной. Количественное ужесточение (QT) действует наоборот, когда по причинам денежно-кредитной политики центральный банк распродает некоторую часть своих запасов государственных облигаций или других финансовых активов.

Подобно обычным операциям на открытом рынке, используемым для реализации денежно-кредитной политики, центральный банк реализует количественное смягчение, покупая финансовые активы у коммерческих банков и других финансовых учреждений, тем самым повышая цены на эти финансовые активы и снижая их доходность , одновременно увеличивая денежную массу. . Однако, в отличие от обычной политики, количественное смягчение обычно предполагает покупку более рискованных или долгосрочных активов (а не краткосрочных государственных облигаций) на заранее определенные суммы в больших масштабах в течение заранее установленного периода времени. [ 4 ] [ 5 ]

Центральные банки обычно прибегают к количественному смягчению, когда процентные ставки приближаются к нулю. Очень низкие процентные ставки создают ловушку ликвидности — ситуацию, когда люди предпочитают держать наличные или очень ликвидные активы, учитывая низкую доходность других финансовых активов. Это затрудняет опускание процентных ставок ниже нуля ; Тогда монетарные власти могут использовать количественное смягчение для стимулирования экономики, а не пытаться снизить процентную ставку.

Количественное смягчение может помочь вывести экономику из рецессии [ 6 ] центрального банка и помочь гарантировать, что инфляция не упадет ниже целевого показателя инфляции . [ 7 ] Однако программы количественного смягчения также подвергаются критике за их побочные эффекты и риски, в том числе за то, что политика более эффективна, чем предполагалось, в борьбе с дефляцией (что приводит к более высокой инфляции в долгосрочной перспективе) или недостаточно эффективна, если банки по-прежнему неохотно кредитуют и потенциальные заемщики не желают брать кредиты. Количественное смягчение также подвергалось критике за повышение цен на финансовые активы, что способствовало усилению неравенства. [ 8 ] Количественное смягчение было предпринято некоторыми крупными центральными банками во всем мире после финансового кризиса 2007–2008 годов , а также в ответ на пандемию COVID-19 . [ 9 ]

Процесс и преимущества

[ редактировать ]Стандартная денежно-кредитная политика центрального банка обычно проводится путем покупки или продажи государственных облигаций на открытом рынке для достижения желаемого целевого показателя межбанковской процентной ставки . Однако если рецессия или депрессия продолжаются, даже когда центральный банк снизил целевые процентные ставки почти до нуля, центральный банк больше не может снижать процентные ставки — ситуация, известная как ловушка ликвидности . Затем центральный банк может попытаться стимулировать экономику путем количественного смягчения, то есть путем покупки финансовых активов без привязки к процентным ставкам. Эту политику иногда называют последним средством стимулирования экономики. [ 10 ] [ 11 ]

Центральный банк проводит количественное смягчение, покупая, независимо от процентных ставок, заранее определенное количество облигаций или других финансовых активов на финансовых рынках у частных финансовых учреждений. [ 12 ] [ 13 ] Это действие увеличивает избыточные резервы , которыми располагают банки. Целью этой политики является облегчение финансовых условий, повышение ликвидности рынка и поощрение кредитования частных банков.

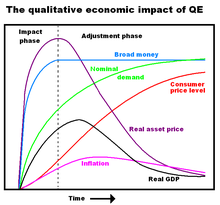

Количественное смягчение влияет на экономику по нескольким каналам: [ 14 ]

- Кредитный канал: Обеспечивая ликвидность в банковском секторе, QE упрощает и удешевляет для банков выдачу кредитов компаниям и домохозяйствам, тем самым стимулируя рост кредитования. Кроме того, если центральный банк также покупает финансовые инструменты, которые более рискованны, чем государственные облигации (например, корпоративные облигации), он также может повысить цену и снизить процентную доходность этих более рискованных активов. [ нужна ссылка ]

- Ребалансировка портфеля: вводя количественное смягчение, центральный банк выводит важную часть надежных активов с рынка на свой собственный баланс, что может привести к тому, что частные инвесторы обратятся к другим финансовым ценным бумагам. Из-за относительного отсутствия государственных облигаций инвесторы вынуждены «перебалансировать свои портфели» в другие активы. Кроме того, если центральный банк также покупает финансовые инструменты, которые более рискованны, чем государственные облигации, он также может снизить процентную доходность этих активов (поскольку эти активы более редки на рынке, и, следовательно, их цены соответственно растут). [ 15 ]

- Обменный курс: страны поскольку QE увеличивает денежную массу и снижает доходность финансовых активов, оно имеет тенденцию обесценивать обменные курсы по отношению к другим валютам через механизм процентных ставок. [ 16 ] Более низкие процентные ставки приводят к оттоку капитала из страны, тем самым снижая внешний спрос на деньги страны, что приводит к более слабой валюте. Это увеличивает спрос на экспорт и приносит прямую выгоду экспортерам и экспортным отраслям страны. [ нужна ссылка ]

- Фискальный эффект: Снижая доходность по суверенным облигациям, QE удешевляет для правительств заимствования на финансовых рынках, что может дать правительству возможность предоставлять бюджетный стимул экономике. Количественное смягчение можно рассматривать как операцию по рефинансированию долга «консолидированного правительства» (правительства, включая центральный банк), в результате которой консолидированное правительство через центральный банк выводит из обращения государственные долговые ценные бумаги и рефинансирует их в резервы центрального банка. [ нужна ссылка ]

- Повышение цен на активы. Когда центральный банк покупает государственные облигации у пенсионного фонда, пенсионный фонд вместо того, чтобы удерживать эти деньги, может инвестировать их в финансовые активы, такие как акции, которые дают ему более высокую прибыль. А когда спрос на финансовые активы высок, стоимость этих активов увеличивается. Это делает предприятия и домохозяйства, владеющие акциями, богаче, повышая вероятность того, что они будут тратить больше, стимулируя экономическую активность. [ нужна ссылка ]

- Сигнальный эффект: некоторые экономисты утверждают, что основное воздействие количественного смягчения обусловлено его воздействием на психологию рынков, поскольку оно сигнализирует о том, что центральный банк примет чрезвычайные меры для содействия восстановлению экономики. Например, было замечено, что большая часть влияния QE в еврозоне на доходность облигаций произошла между датой объявления QE и фактическим началом покупок ЕЦБ. [ нужна ссылка ]

История

[ редактировать ]Банк Японии ввел количественное смягчение с 19 марта 2001 г. по март 2006 г. после введения отрицательных процентных ставок в 1999 году. Большинство западных центральных банков приняли аналогичную политику после финансового кризиса 2007–2008 годов . [ 17 ]

Прецеденты

[ редактировать ]Федеральная резервная система США с опозданием реализовала политику, аналогичную недавнему количественному смягчению во время Великой депрессии 1930-х годов. [ 18 ] [ 19 ] В частности, избыточные резервы банков превысили 6 процентов в 1940 году, тогда как они исчезали в течение всего послевоенного периода до 2008 года. [ 20 ] Несмотря на это, многие комментаторы назвали масштабы программы количественного смягчения Федеральной резервной системы после кризиса 2008 года «беспрецедентными». [ 21 ] [ 22 ] [ 23 ]

Япония (2001–2006 гг.)

[ редактировать ]Политика, называемая «количественным смягчением» (性的easing, ryōteki kanwa , от «количественное смягчение» + easing «смягчение») [ 24 ] Впервые был использован Банком Японии (BoJ) для борьбы с внутренней дефляцией в начале 2000-х годов . [ 25 ] [ 26 ] Банк Японии поддерживал краткосрочные процентные ставки на уровне, близком к нулю, с 1999 года. Банк Японии в течение многих лет, и только в феврале 2001 года, заявил, что «количественное смягчение… неэффективно», и отверг его использование для денежно-кредитной политики. политика. [ 27 ]

Банк Японии принял меры количественного смягчения 19 марта 2001 года. [ 28 ] [ 29 ] В рамках количественного смягчения Банк Японии наводнил коммерческие банки избыточной ликвидностью для стимулирования частного кредитования, оставив им большие запасы избыточных резервов и, следовательно, небольшой риск дефицита ликвидности. [ 30 ] Банк Японии добился этого, купив больше государственных облигаций, чем потребовалось бы для установления нулевой процентной ставки. Позже он также купил обеспеченные активами ценные бумаги и акции и продлил условия своей операции по покупке коммерческих бумаг . [ 31 ] Банк Японии увеличил баланс текущих счетов коммерческих банков с 5 триллионов йен до 35 триллионов йен (приблизительно 300 миллиардов долларов США) за четырехлетний период, начиная с марта 2001 года. Банк Японии также утроил количество долгосрочных государственных облигаций Японии, которые он мог купить. ежемесячно. [ нужна ссылка ] Однако, несмотря на семикратное увеличение, остатки текущих счетов (по сути, резервы центрального банка) являются лишь одним (обычно относительно небольшим) компонентом пассивной части баланса центрального банка (основным из которых являются банкноты), что приводит к пиковому увеличению Баланс Банка Японии был скромным по сравнению с более поздними действиями других центральных банков. [ нужна ссылка ] Банк Японии прекратил политику количественного смягчения в марте 2006 года. [ 32 ]

После 2007 года

[ редактировать ]После финансового кризиса 2007–2008 годов политика, аналогичная той, которую проводила Япония, использовалась Соединенными Штатами, Великобританией и Еврозоной. Количественное смягчение было использовано этими странами, потому что их безрисковые краткосрочные номинальные процентные ставки (называемые ставкой по федеральным фондам в США или официальной банковской ставкой в Великобритании) были либо равны нулю, либо близки к нему. По словам Томаса Оатли, «количественное смягчение было центральной опорой посткризисной экономической политики». [ 3 ]

Во время пика финансового кризиса 2007–2008 годов Федеральная резервная система США резко расширила свой баланс, добавив новые активы и новые обязательства, не «стерилизуя» их соответствующими вычитаниями. В тот же период Великобритания также использовала количественное смягчение в качестве дополнительного рычага своей денежно-кредитной политики для смягчения финансового кризиса . [ 33 ] [ 34 ] [ 35 ]

Соединенные Штаты

[ редактировать ]

До рецессии Федеральная резервная система США держала на балансе казначейских векселей от 700 до 800 миллиардов долларов.

Ноябрь 2008 г.: QE1. В конце ноября 2008 года Федеральная резервная система начала покупать ценные бумаги, обеспеченные ипотекой, на сумму 600 миллиардов долларов . [ 36 ] К марту 2009 года он владел банковским долгом, ценными бумагами с ипотечным покрытием и казначейскими векселями на сумму 1,75 триллиона долларов; эта сумма достигла пика в 2,1 триллиона долларов в июне 2010 года. Дальнейшие покупки были остановлены, поскольку экономика начала улучшаться, но возобновились в августе 2010 года, когда ФРС решила, что экономика не растет устойчиво. После остановки в июне активы начали естественным образом падать по мере наступления срока погашения долга, и, по прогнозам, к 2012 году они упадут до $1,7 трлн. Пересмотренная цель ФРС заключалась в сохранении активов на уровне $2,054 трлн. Чтобы поддерживать этот уровень, ФРС каждый месяц покупала казначейские облигации сроком от двух до десяти лет на 30 миллиардов долларов. [ 37 ]

Ноябрь 2010 г.: QE2. В ноябре 2010 года ФРС объявила о втором раунде количественного смягчения, купив казначейские ценные бумаги на сумму 600 миллиардов долларов к концу второго квартала 2011 года. [ 38 ] [ 39 ] Выражение «QE2» стало повсеместным прозвищем в 2010 году и использовалось для обозначения второго раунда количественного смягчения со стороны центральных банков США. [ 40 ] Ретроспективно раунд количественного смягчения, предшествовавший QE2, получил название «QE1». [ 41 ] [ 42 ]

Сентябрь 2012 г.: QE3. 13 сентября 2012 года было объявлено о третьем раунде количественного смягчения, «QE3». 11 голосами против 1 Федеральная резервная система решила запустить новую бессрочную программу покупки облигаций агентства на сумму 40 миллиардов долларов в месяц, обеспеченную ипотечными ценными бумагами. . Кроме того, Федеральный комитет по открытому рынку (FOMC) объявил, что, скорее всего, будет поддерживать ставку по федеральным фондам около нуля «по крайней мере до 2015 года». [ 43 ] [ 44 ] По данным NASDAQ.com, по сути, это программа стимулирования, которая позволяет Федеральной резервной системе снизить долговой риск рынка коммерческого жилья на 40 миллиардов долларов в месяц. [ 45 ] Из-за своего открытого характера QE3 получил популярное прозвище «QE-Infinity». [ 46 ] [ нужен лучший источник ] 12 декабря 2012 года FOMC объявил об увеличении суммы открытых покупок с 40 до 85 миллиардов долларов в месяц. [ 47 ]

19 июня 2013 года Бен Бернанке объявил о «сворачивании» некоторых мер количественного смягчения ФРС в зависимости от сохранения положительных экономических данных. В частности, он сказал, что ФРС может сократить покупки облигаций с $85 млрд до $65 млрд в месяц во время предстоящего заседания по политике в сентябре 2013 года. [ 48 ] [ 49 ] Он также предположил, что программа покупки облигаций может завершиться к середине 2014 года. [ 50 ] Хотя Бернанке не объявил о повышении процентных ставок, он предположил, что, если инфляция достигнет целевого уровня в 2%, а безработица снизится до 6,5%, ФРС, скорее всего, начнет повышать ставки. Фондовые рынки упали примерно на 4,3% за три торговых дня после заявления Бернанке, при этом индекс Dow Jones упал на 659 пунктов в период с 19 по 24 июня и закрылся на отметке 14 660 к концу дня 24 июня. [ 51 ] 18 сентября 2013 года ФРС решила приостановить сворачивание своей программы покупки облигаций. [ 52 ] и объявил в декабре 2013 года, что начнет сокращать свои закупки в январе 2014 года. [ 53 ] Закупки были остановлены 29 октября 2014 г. [ 54 ] после накопления активов в размере $4,5 трлн. [ 55 ]

Март 2020 г.: QE4.

Федеральная резервная система начала проводить свою четвертую операцию количественного смягчения после финансового кризиса 2007–2008 годов ; 15 марта 2020 года он объявил о новом количественном смягчении примерно на 700 миллиардов долларов за счет покупки активов для поддержки ликвидности США в ответ на пандемию COVID-19 . [ 57 ] По состоянию на середину лета 2022 года это привело к увеличению активов Федеральной резервной системы на 2 триллиона долларов. [ 58 ]

Великобритания

[ редактировать ]

Программа QE Банка Англии началась в марте 2009 года, когда он приобрел активы на сумму около 165 миллиардов фунтов стерлингов по состоянию на сентябрь 2009 года и около 175 миллиардов фунтов стерлингов к концу октября 2009 года. [ 60 ] Еще пять траншей покупки облигаций в период с 2009 по ноябрь 2020 года довели пиковую сумму QE до 895 миллиардов фунтов стерлингов. [ 61 ]

Банк наложил ряд ограничений на политику количественного смягчения, а именно: он не будет покупать более 70% любого выпуска государственного долга; и что он будет покупать только традиционные (неиндексированные) долговые обязательства со сроком погашения более трех лет. [ 62 ] Первоначально облигации, допущенные к покупке, были ограничены государственным долгом Великобритании, но позже это правило было смягчено и теперь включает высококачественные коммерческие облигации. [ 63 ]

QE изначально задумывался как инструмент денежно-кредитной политики. Этот механизм требовал от Банка Англии покупки государственных облигаций на вторичном рынке, финансируемых за счет создания новых денег центрального банка . Это приведет к увеличению цен на активы купленных облигаций, тем самым снизив доходность и ослабив долгосрочные процентные ставки, а также удешевив привлечение капитала для предприятий. [ 64 ] Первоначально целью этой политики было ослабление ограничений ликвидности в системе резервов в фунтах стерлингов, но затем она превратилась в более широкую политику по обеспечению экономического стимулирования. Еще одним побочным эффектом является то, что инвесторы перейдут на другие инвестиции, например, в акции, что повысит их цену и тем самым будет стимулировать потребление. [ 65 ] В 2012 году Банк подсчитал, что количественное смягчение принесло пользу домохозяйствам в разной степени в зависимости от активов, которыми они владеют; более богатые домохозяйства имеют больше активов. [ 66 ]

В феврале 2022 года Банк Англии объявил о намерении начать сворачивание портфеля QE. [ 67 ] Первоначально это будет достигнуто за счет отказа от замены траншей облигаций с наступающим сроком погашения, а позже будет ускорено за счет активных продаж облигаций.

В августе 2022 года Банк Англии подтвердил свое намерение ускорить свертывание количественного смягчения за счет активных продаж облигаций. Эта политика была подтверждена в ходе обмена письмами между Банком Англии и министром финансов Великобритании в сентябре 2022 года. [ 68 ] В период с февраля 2022 года по сентябрь 2022 года срок погашения государственных облигаций составил 37,1 млрд фунтов стерлингов, в результате чего объем находящихся в обращении акций сократился с 875,0 млрд фунтов стерлингов на конец 2021 года до 837,9 млрд фунтов стерлингов. Кроме того, наступил срок погашения корпоративных облигаций на общую сумму £1,1 млрд, в результате чего их объем сократился с £20,0 млрд до £18,9 млрд, а продажи оставшихся акций планируется начать 27 сентября.

28 сентября 2022 года Банк Англии выпустил уведомление о рынке, в котором объявил о своем намерении «осуществлять покупки долгосрочных ценных бумаг временным и целевым образом». [ 69 ] Это произошло в ответ на рыночные условия, в которых обменный курс фунта стерлингов и цены на облигационные активы были значительно нарушены после бюджетного заявления правительства Великобритании. [ 70 ] Банк заявил, что его заявление будет распространяться на обычные ценные бумаги с остаточным сроком погашения более 20 лет на вторичном рынке. Существующие ограничения, применимые к покупке облигаций QE, будут продолжать действовать. Финансирование покупок будет осуществляться из резервов центрального банка, но будет выделено в портфель, отличный от существующих покупок активов. Банк также объявил, что его годовая цель по сокращению существующего портфеля QE на сумму 80 млрд фунтов стерлингов осталась неизменной, но в свете текущих рыночных условий начало операций по продаже золота будет отложено до 31 октября 2022 года. [ 71 ]

Еврозона

[ редактировать ]Европейский центральный банк в мае 2009 года осуществил крупномасштабную покупку обеспеченных облигаций. [ 72 ] и приобрели суверенные облигации на сумму около 250 миллиардов евро у целевых государств-членов в 2010 и 2011 годах (Программа SMP). Однако до 2015 года ЕЦБ отказывался открыто признавать, что проводит количественное смягчение. [ нужна ссылка ]

В результате резкого изменения политики, последовавшего за новым консенсусом в Джексон-Хоуле , 22 января 2015 года Марио Драги , президент Европейского центрального банка, объявил о «расширенной программе покупки активов», согласно которой 60 миллиардов евро в месяц облигаций еврозоны из центральных стран правительства, агентства и европейские институты будут куплены. [ 73 ]

Начиная с марта 2015 года, планировалось, что стимул продлится самое раннее до сентября 2016 года, а общий объем количественного смягчения составит не менее 1,1 триллиона евро. Марио Драги объявил, что программа будет продолжена: «пока мы не увидим продолжающуюся корректировку инфляции», имея в виду необходимость ЕЦБ бороться с растущей угрозой дефляции во всей еврозоне в начале 2015 года. [ 74 ] [ 75 ]

В марте 2016 года ЕЦБ увеличил ежемесячные покупки облигаций с 60 миллиардов евро до 80 миллиардов евро, начал включать корпоративные облигации в программу покупки активов и объявил о новых сверхдешевых четырехлетних кредитах банкам. С ноября 2019 года ЕЦБ возобновил скупку государственных облигаций еврозоны на сумму 20 миллиардов евро, стремясь побудить правительства брать больше займов и тратить их на внутренние инвестиционные проекты. [ 76 ] В марте 2020 года, чтобы помочь экономике справиться с шоком, вызванным кризисом Covid-19, ЕЦБ объявил о программе экстренных закупок на случай пандемии (PEPP) на сумму 750 миллиардов евро. [ 77 ] Целью пакета стимулирования (PEPP) было снижение стоимости заимствований и увеличение кредитования в еврозоне. [ 78 ]

Швейцария

[ редактировать ]В начале 2013 года Швейцарский национальный банк имел самый большой баланс относительно размера его экономики. На его долю приходилось почти 100% национального производства Швейцарии. В общей сложности 12% его резервов были вложены в иностранные акции. Напротив, активы Федеральной резервной системы США составляли около 20% ВВП США, в то время как активы Европейского центрального банка составляли 30% ВВП. [ 79 ]

Баланс ШНБ значительно увеличился благодаря его программе QE, до такой степени, что в декабре 2020 года министерство финансов США обвинило Швейцарию в том, что она является « валютным манипулятором ». Администрация США рекомендовала Швейцарии повысить пенсионный возраст для швейцарских рабочих, чтобы сократить сберегательные активы швейцарской администрации социального обеспечения , чтобы стимулировать внутренний спрос и уменьшить необходимость поддержания QE для стабилизации паритета между долларом и швейцарским франком. [ 80 ]

Швеция

[ редактировать ]Sveriges Riksbank начал программу количественного смягчения в феврале 2015 года, объявив о покупке государственных облигаций на сумму почти 1,2 миллиарда долларов США. [ 81 ] Годовой уровень инфляции в январе 2015 года составил -0,3%, и банк предположил, что экономика Швеции может скатиться в дефляцию. [ 81 ]

Япония после 2007 года и абэномика

[ редактировать ]В начале октября 2010 года Банк Японии (BOJ) объявил, что рассмотрит возможность покупки активов на сумму 5 триллионов йен (60 миллиардов долларов США). Это была попытка снизить стоимость иены по отношению к доллару США, чтобы стимулировать внутреннюю экономику за счет удешевления японского экспорта; однако это было неэффективно. [ 82 ]

4 августа 2011 года Банк Японии объявил об одностороннем шаге по увеличению баланса текущих счетов коммерческих банков с 40 триллионов йен (504 миллиарда долларов США) до 50 триллионов йен (630 миллиардов долларов США). [ 83 ] [ 84 ] В октябре 2011 года банк расширил свою программу покупки активов на 5 триллионов иен (66 миллиардов долларов) до общей суммы 55 триллионов иен. [ 85 ]

4 апреля 2013 года Банк Японии объявил, что расширит свою программу покупки активов на 60–70 триллионов йен в год. [ 86 ] Банк надеялся покончить с дефляцией и достичь уровня инфляции в 2% в течение двух лет. Это будет достигнуто за счет программы количественного смягчения стоимостью 1,4 триллиона долларов США, суммы настолько большой, что, как ожидается, она удвоит денежную массу. [ 87 ] Эта политика получила название «Абэномика» — сочетание Синдзо экономической политики Абэ , бывшего премьер-министра Японии .

31 октября 2014 года Банк Японии объявил о расширении своей программы покупки облигаций на сумму 80 триллионов йен в год. [ 88 ]

Помимо покупки облигаций, губернатор Масааки Сиракава также поручил Банку Японии начать покупку корпоративных акций, а также долговых ценных бумаг в октябре 2010 года. Банк Японии разработал политику покупки индексных ETF в рамках программы комплексного смягчения денежно-кредитной политики 2010 года, которая первоначально установил лимит на акции в 450 миллиардов йен с прекращением его действия в декабре 2011 года. Однако позже губернатор Харухико Курода заменил программу политикой количественного и качественного монетарного смягчения, которая дала Банку Японии право покупать ETF без ограничения или даты прекращения, с увеличенной годовая цель – 1 триллион йен. К марту 2018 года лимит неоднократно повышался до более чем 19 триллионов иен. А 16 марта 2020 года, после пандемии Covid, Банк Японии удвоил годовой целевой показатель покупки ETF до 12 триллионов иен. [ 89 ]

Эффективность количественного смягчения

[ редактировать ]Эффективность количественного смягчения является предметом интенсивных споров среди исследователей, поскольку трудно отделить эффект количественного смягчения от других одновременных экономических и политических мер, таких как отрицательные ставки.

Бывший председатель Федеральной резервной системы Алан Гринспен подсчитал, что по состоянию на июль 2012 года влияние на экономику было «очень незначительным». [ 90 ] Банковские депозиты в ФРС увеличились почти на 4 триллиона долларов в ходе QE1-3, что точно соответствует покупкам облигаций ФРС. Иную оценку предложил глава Федеральной резервной системы Джереми Стайн , заявивший, что меры количественного смягчения, такие как крупномасштабная покупка активов, «сыграли значительную роль в поддержке экономической активности». [ 91 ]

Хотя количество литературы по этой теме со временем расширилось, было также показано, что собственные исследования центральных банков по эффективности количественного смягчения имеют тенденцию быть оптимистичными по сравнению с исследованиями независимых исследователей. [ 92 ] что может указывать на конфликт интересов или когнитивную предвзятость в исследованиях центрального банка.

Несколько исследований, опубликованных после кризиса, показали, что количественное смягчение в США эффективно способствовало снижению долгосрочных процентных ставок по различным ценным бумагам, а также снижению кредитного риска. Это привело к ускорению роста ВВП и незначительному увеличению инфляции. [ 93 ] [ 94 ] [ 95 ] [ 96 ] [ 97 ] [ 98 ] Предсказуемым, но непреднамеренным последствием более низких процентных ставок стало направление инвестиционного капитала в акции, что привело к завышению стоимости акций по отношению к стоимости товаров и услуг и увеличению разрыва в уровне благосостояния между богатыми и рабочим классом.

Исследования в еврозоне показали, что количественное смягчение успешно предотвратило дефляционные спирали в 2013–2014 годах и предотвратило расширение спредов доходности облигаций между государствами-членами. [ 99 ] QE также помогло снизить стоимость банковского кредитования. [ 100 ] Однако реальный эффект QE на ВВП и инфляцию оставался скромным. [ 101 ] [ 102 ] и очень неоднородны в зависимости от методологий, использованных в исследованиях, которые показывают, что ВВП составляет от 0,2% до 1,5%, а инфляция - от 0,1 до 1,4%. Исследования на основе моделей, как правило, обнаруживают более высокий эффект, чем эмпирические. [ нужна ссылка ]

В Японии, где основное внимание уделяется покупке акций, исследования показали, что количественное смягчение успешно привело к росту цен на акции. [ 103 ] [ 89 ] но, похоже, не добился успеха в стимулировании корпоративных инвестиций. [ 89 ]

Риски и побочные эффекты

[ редактировать ]Количественное смягчение может вызвать более высокую инфляцию, чем хотелось бы, если объем требуемого смягчения переоценен и слишком много денег создается за счет покупки ликвидных активов. [ 104 ] С другой стороны, количественное смягчение может не стимулировать спрос, если банки по-прежнему неохотно будут кредитовать предприятия и домохозяйства. Даже в этом случае QE все равно может облегчить процесс сокращения доли заемных средств, поскольку оно снижает доходность. Однако между ростом денежной массы и инфляцией существует временной лаг; Инфляционное давление, связанное с ростом денежной массы в результате количественного смягчения, может возникнуть до того, как центральный банк начнет противодействовать ему. [ 105 ] Инфляционные риски смягчаются, если экономика системы перерастет темпы увеличения денежной массы в результате смягчения. [ нужна ссылка ] Если производство в экономике увеличивается из-за увеличения денежной массы, стоимость денежной единицы также может увеличиться, даже если имеется больше доступной валюты. Например, если бы экономика страны стимулировала значительный рост производства со скоростью, по крайней мере, такой же высокой, как и сумма монетизированного долга, инфляционное давление было бы уравновешено. Это может произойти только в том случае, если банки-члены действительно одолжат лишние деньги вместо того, чтобы копить лишние деньги. [ нужна ссылка ] В периоды высокого экономического роста у центрального банка всегда есть возможность восстановить резервы до более высокого уровня за счет повышения процентных ставок или других мер, эффективно обращая вспять предпринятые шаги по смягчению политики.

Экономисты, такие как Джон Тейлор [ 106 ] считают, что количественное смягчение создает непредсказуемость. Поскольку увеличение банковских резервов не может немедленно увеличить денежную массу, если оно хранится в виде избыточных резервов, увеличение резервов создает опасность того, что в конечном итоге может возникнуть инфляция, когда резервы будут переданы в кредит. [ 107 ]

QE приносит пользу должникам; поскольку процентная ставка упала, денег, подлежащих погашению, становится меньше. Однако это напрямую вредит кредиторам , поскольку они зарабатывают меньше денег за счет более низких процентных ставок. Девальвация валюты также наносит прямой вред импортерам и потребителям, поскольку стоимость импортируемых товаров увеличивается из-за девальвации валюты. [ 108 ]

Влияние на сбережения и пенсии

[ редактировать ]В Союзе Европейском Всемирного пенсионного совета (WPC) финансовые экономисты также утверждают, что искусственно заниженные по государственным облигациям, процентные ставки вызванные количественным смягчением, окажут неблагоприятное воздействие на состояние недостаточного финансирования пенсионных фондов, поскольку «без доходности, которая опережает инфляцию, пенсионные инвесторы сталкиваются с проблемой недофинансирования пенсионных фондов». реальная стоимость их сбережений скорее упадет, чем увеличится в течение следующих нескольких лет». [ 109 ] [ 110 ] В дополнение к этому, низкие или отрицательные процентные ставки создают препятствия для сбережений. [ 111 ] В каком-то смысле это ожидаемый эффект, поскольку программа количественного смягчения призвана стимулировать потребительские расходы .

Влияние на изменение климата

[ редактировать ]В Европе центральные банки, проводящие корпоративное количественное смягчение (т.е. программы количественного смягчения, включающие корпоративные облигации), такие как Европейский центральный банк или Швейцарский национальный банк, все чаще подвергаются критике со стороны НПО. [ 112 ] за неучет влияния компаний-эмитентов облигаций на климат. [ 113 ] [ 114 ] [ 115 ] [ 116 ] По сути, программы корпоративного QE воспринимаются как косвенное субсидирование компаний, загрязняющих окружающую среду. Европейский парламент также присоединился к критике, приняв несколько резолюций по этому вопросу, и неоднократно призывал ЕЦБ отразить соображения, связанные с изменением климата, в своей политике. [ 117 ] [ 118 ]

Центральные банки обычно в ответ заявляли, что они должны следовать принципу «рыночной нейтральности». [ 119 ] и поэтому должны воздерживаться от дискреционного выбора при выборе облигаций на рынке. Представление о том, что центральные банки могут быть нейтральными к рынку, оспаривается, поскольку при реализации денежно-кредитной политики центральные банки всегда делают выбор, который не является нейтральным для финансовых рынков. [ 120 ] Более того, исследования показали, что в случае программы покупки корпоративных облигаций ЕЦБ принцип рыночной нейтральности не является практической реальностью, поскольку покупки ЕЦБ концентрируются в секторах экономики, которые не являются репрезентативными для экономики в целом, и имеют тенденцию будет смещаться в сторону углеродоемких компаний. [ 121 ]

После этой критики в 2020 году несколько высокопоставленных политиков ЕЦБ, таких как Кристин Лагард , [ 122 ] Изабель Шнабель , Фрэнк Элдерсон [ 123 ] и другие указали на противоречие в логике рыночного нейтралитета. В частности, Шнабель утверждал, что «при наличии сбоев рынка рыночная нейтральность может не быть подходящим ориентиром для центрального банка, когда рынок сам по себе не достигает эффективных результатов». [ 124 ]

С 2020 года несколько центральных банков (в том числе ЕЦБ, Банк Англии и центральные банки Швеции) объявили о своем намерении включить климатические критерии в свои программы количественного смягчения. [ 125 ] Сеть по экологизации финансовой системы определила различные возможные меры по приведению в соответствие системы залогового обеспечения центральных банков и количественного смягчения с климатическими целями. [ 126 ]

Рост неравенства в доходах и богатстве

[ редактировать ]Критики часто указывают на перераспределительный эффект количественного смягчения. Например, премьер-министр Великобритании Тереза Мэй в июле 2016 года открыто раскритиковала QE за ее регрессивные последствия: «Денежно-кредитная политика – в форме сверхнизких процентных ставок и количественного смягчения – помогла тем, кто находится на лестнице собственности, за счет тех, кто может не могу себе позволить иметь собственный дом». [ 127 ] Дхавал Джоши из BCA Research написал, что «деньги QE в подавляющем большинстве превращаются в прибыль, тем самым усугубляя и без того крайнее неравенство доходов и вытекающую из него социальную напряженность». [ 128 ] Энтони Рандаццо из Reason Foundation написал, что QE «по сути представляет собой программу регрессивного перераспределения, которая увеличивает благосостояние тех, кто уже занят в финансовом секторе, или тех, кто уже владеет домами, но мало что передает остальной части экономики. основной фактор неравенства доходов». [ 128 ]

Эта критика частично основана на некоторых доказательствах, предоставленных самими центральными банками. В отчете Банка Англии за 2012 г. [ 129 ] показало, что его политика количественного смягчения принесла пользу в основном богатым, и что 40% этой прибыли досталось 5% самых богатых британских домохозяйств. [ 128 ] [ 130 ]

В мае 2013 года Федерального резервного банка Далласа президент Ричард Фишер заявил, что дешевые деньги сделали богатых людей богаче, но не так много сделали для работающих американцев. [ 131 ]

Отвечая на аналогичную критику, высказанную депутатом Европарламента Молли Скотт Като , президент ЕЦБ Марио Драги однажды заявил: [ 132 ]

Некоторые из этих мер могут, с одной стороны, усилить неравенство, но, с другой стороны, если мы спросим себя, что является основным источником неравенства, ответом будет безработица. Таким образом, в той степени, в которой эта политика помогает – а они помогают на этом фронте – тогда, конечно, адаптивная денежно-кредитная политика лучше в нынешней ситуации, чем ограничительная денежно-кредитная политика.

В июле 2018 года ЕЦБ опубликовал исследование [ 133 ] показывая, что его программа количественного смягчения увеличила чистое богатство беднейшей пятой части населения на 2,5 процента по сравнению с всего лишь 1,0 процента для самой богатой пятой части населения. Однако достоверность исследования была оспорена. [ 134 ] [ 135 ]

Международные последствия для стран БРИК и развивающихся экономик

[ редактировать ]Политика количественного смягчения (QE) может оказать глубокое влияние на курсы Форекс , поскольку она меняет предложение одной валюты по сравнению с другой. Например, если и США, и Европа в одинаковой степени используют количественное смягчение, тогда валютная пара США/ЕВРО может не колебаться. Однако если казначейство США будет использовать QE в более высокой степени, о чем свидетельствует увеличение покупки ценных бумаг во время экономического кризиса, а Индия - нет, то стоимость доллара США снизится по отношению к индийской рупии . В результате количественное смягчение имеет тот же эффект, что и покупка иностранной валюты, эффективно манипулируя стоимостью одной валюты по сравнению с другой. [ 136 ] [ 137 ]

Страны БРИК раскритиковали программу количественного смягчения, проводимую центральными банками развитых стран. Они разделяют мнение, что такие действия равносильны протекционизму и конкурентной девальвации . Будучи нетто-экспортерами, чья валюта частично привязана к доллару, они протестуют против того, что количественное смягчение вызывает рост инфляции в их странах и наносит ущерб их отраслям. [ 138 ] [ 139 ] [ 140 ] [ 141 ]

В совместном заявлении лидеры России, Бразилии, Индии, Китая и Южной Африки (совместно БРИКС) осудили политику западных экономик, заявив: «Для развитых стран крайне важно проводить ответственную макроэкономическую и финансовую политику, избегать создания чрезмерной ликвидности и провести структурные реформы для ускорения экономического роста», как написано в Telegraph. [ 142 ]

По мнению репортера Bloomberg Дэвида Линча, новые деньги, полученные от количественного смягчения, могут быть использованы банками для инвестирования в развивающиеся рынки, сырьевые экономики, сами сырьевые товары и нелокальные возможности, а не для кредитования местных предприятий, которые испытывают трудности с получением кредитов. кредиты. [ 143 ]

Моральный риск

[ редактировать ]Другая критика, распространенная в Европе, [ 144 ] заключается в том, что QE создает моральный риск для правительств. Покупка центральными банками государственных ценных бумаг искусственно снижает стоимость заимствований. Обычно правительства, выпускающие дополнительные долговые обязательства, сталкиваются с ростом стоимости заимствований, что не дает им переусердствовать. В частности, рыночная дисциплина в виде более высоких процентных ставок заставит такое правительство, как итальянское, испытывающее искушение увеличить дефицитные расходы, подумать дважды. Однако это не так, когда центральный банк выступает в качестве покупателя облигаций в последней инстанции и готов покупать государственные ценные бумаги без ограничений. В таких обстоятельствах рыночная дисциплина будет нарушена.

Репутационные риски

[ редактировать ]Ричард Фишер , президент Федерального резервного банка Далласа , предупредил в 2010 году , что QE несет в себе « риск быть воспринятым как вступающий на скользкую дорожку монетизации долга . Мы знаем , что как только центральный банк будет восприниматься как нацеленный на доходность государственного долга , [ 111 ] в период постоянного бюджетного дефицита быстро возникает обеспокоенность по поводу монетизации долга». Позже в том же выступлении он заявил, что ФРС монетизирует государственный долг: «Математика этого нового упражнения легко прозрачна: Федеральная резервная система купит 110 долларов США. миллиардов в месяц в казначейских облигациях, сумма, которая в годовом исчислении представляет собой прогнозируемый дефицит федерального правительства на следующий год. В течение следующих восьми месяцев центральный банк страны будет монетизировать федеральный долг». [ 145 ]

Бен Бернанке заметил в 2002 году, что у правительства США есть технология, называемая печатным станком (или, сегодня, ее электронный эквивалент), так что, если ставки достигнут нуля и возникнет угроза дефляции, правительство всегда сможет принять меры для предотвращения дефляции. Однако он сказал, что правительство не будет печатать деньги и распределять их «волей-неволей», а скорее сосредоточит свои усилия на определенных областях (например, покупке долговых ценных бумаг федеральных агентств и ценных бумаг, обеспеченных ипотекой). [ 146 ] [ 147 ]

По мнению экономиста Роберта Мактира , бывшего президента Федерального резервного банка Далласа, нет ничего плохого в печатании денег во время рецессии, а количественное смягчение отличается от традиционной денежно-кредитной политики «только своим масштабом и предварительным объявлением суммы и сроков». . [ 4 ] [ 5 ]

Влияние на цены фондового рынка

[ редактировать ]Эффекты количественного смягчения на фондовом рынке всегда присутствуют. Фондовый рынок реагирует практически на все обновления, касающиеся действий Федеральной резервной системы . Он имеет тенденцию испытывать подъем после объявления политики экспансии и спад после объявления политики сокращения. [ 148 ] Хотя определенного результата нет, имеющиеся данные указывают на положительную корреляцию между политикой количественного смягчения и восходящими тенденциями на фондовом рынке. [ 149 ] Некоторые из наиболее значительных повышений индексов фондового рынка США совпали с введением мер количественного смягчения. Самым последним примером может служить политика Федеральной резервной системы во время пандемии COVID-19 . Острая необходимость стимулирования экономики потребовала большого притока новой ликвидности, что было достигнуто за счет количественного смягчения. Эта ликвидность предоставлялась банками предприятиям, стимулируя их расширение и раздувая продажи, что заставило инвесторов ожидать роста доходов компаний, что привело к увеличению покупок акций. [ 150 ]

И наоборот, экономика после COVID-19, которая столкнулась с ростом инфляции из-за чрезмерного количественного смягчения, была решена с помощью мер количественного ужесточения . За этот период акции испытали сдвиг в сторону понижения. Таким образом, инвесторы отдают предпочтение идее увеличения стоимости активов в начальные периоды инфляции. Однако более вероятно, что доверие растет из-за ожидания более здоровой экономики после экспансионистских мер и снижается, когда принимаются противоположные меры. [ 151 ]

Альтернативная политика

[ редактировать ]QE для людей

[ редактировать ]В ответ на опасения, что количественное смягчение не может создать достаточный спрос, особенно в еврозоне, некоторые призывают к «количественному смягчению для народа» или « вертолетным деньгам ». Вместо того, чтобы покупать государственные облигации или другие ценные бумаги путем создания банковских резервов, как это сделали Федеральная резервная система и Банк Англии, некоторые предполагают, что центральные банки могли бы осуществлять платежи непосредственно домохозяйствам (аналогично « Милтона Фридмана » вертолетным деньгам ). [ 152 ]

Экономисты Марк Блит и Эрик Лонерган утверждают в журнале Foreignaffs , что это наиболее эффективное решение для еврозоны, особенно с учетом ограничений фискальной политики. [ 153 ] Они утверждают, что, основываясь на данных о налоговых льготах в Соединенных Штатах, менее 5% ВВП, переданных ЕЦБ в сектор домохозяйств в еврозоне, будет достаточно для восстановления экономики, что составляет часть того, что он намеревается сделать в соответствии со стандартами. КС. Оксфордский экономист Джон Мюллбауэр предположил, что это можно юридически реализовать с помощью списков избирателей. [ 154 ]

27 марта 2015 года 19 экономистов, в том числе Стив Кин , Энн Петтифор , Роберт Скидельски и Гай Стэндинг , подписали письмо в газету Financial Times, призывающее Европейский центральный банк принять более прямой подход к своему плану количественного смягчения, объявленному ранее в феврале. [ 155 ] В августе 2019 года видные деятели центральных банков Стэнли Фишер и Филип Хильдебранд стали соавторами статьи, опубликованной BlackRock, в которой они предлагают форму «вертолетных денег». [ 156 ]

Углеродное количественное смягчение

[ редактировать ]Количественное смягчение выбросов углекислого газа (CQE) — это непроверенная форма QE, которая фигурирует в недавно предложенной международной климатической политике, называемой глобальным вознаграждением за выбросы углерода. [ 157 ] [ 158 ] [ 159 ] Основной целью CQE является финансирование глобального вознаграждения за выбросы углерода путем управления обменным курсом новой репрезентативной валюты , называемой углеродной валютой. Углеродная валюта будет действовать как международная расчетная единица и средство сбережения, поскольку она будет представлять собой массу выбросов углерода, которые сокращаются и вознаграждаются в соответствии с глобальной политикой вознаграждения за выбросы углерода.

Фискальная политика

[ редактировать ]Кейнсианская экономика стала популярной после Великой депрессии. Идея состоит в том, что в экономике с низкой инфляцией и высоким уровнем безработицы (особенно технологической ) экономика спроса будет стимулировать потребительские расходы, что увеличивает прибыль бизнеса, что увеличивает инвестиции. Кейнсианцы продвигают такие методы, как общественные работы , реконструкция инфраструктуры и увеличение системы социальной защиты, чтобы увеличить спрос и инфляцию.

Денежное финансирование

[ редактировать ]Некоторые представители СМИ прозвали количественное смягчение «печатью денег». [ 160 ] [ 161 ] [ 162 ] центральные банкиры, [ 163 ] и финансовые аналитики. [ 164 ] [ 165 ]

Однако количественное смягчение — это совсем другая форма создания денег, чем та, которую обычно понимают, когда говорят о «печати денег» (также называемой денежным финансированием или монетизацией долга ). Действительно, при количественном смягчении вновь созданные деньги обычно используются для покупки финансовых активов, помимо государственных облигаций. [ 160 ] (корпоративные облигации и т. д.), а количественное смягчение обычно осуществляется на вторичном рынке. В большинстве развитых стран (например, Великобритании, США, Японии и еврозоны) центральным банкам запрещено покупать государственный долг непосредственно у правительства, и вместо этого они должны покупать его на вторичном рынке. [ 166 ] [ 167 ] Этот двухэтапный процесс, когда правительство продает облигации частным предприятиям, которые, в свою очередь, продают их центральному банку, многие аналитики называют «монетизацией долга». [ 166 ]

Отличительной чертой QE и монетизации долга является то, что в первом случае центральный банк создает деньги для стимулирования экономики, а не для финансирования государственных расходов (хотя косвенным эффектом QE является снижение ставок по суверенным облигациям). Кроме того, центральный банк заявил о намерении отменить QE, когда экономика восстановится (путем продажи государственных облигаций и других финансовых активов обратно на рынок). [ 160 ] Единственный эффективный способ определить, монетизировал ли центральный банк долг, — это сравнить его эффективность с заявленными целями. Многие центральные банки приняли целевой показатель инфляции. Вполне вероятно, что центральный банк монетизирует долг, если он продолжает покупать государственный долг, когда инфляция превышает целевой показатель и если у правительства возникают проблемы с долговым финансированием. [ 166 ]

Некоторые экономисты, такие как Адэр Тернер, утверждают, что прямое монетарное финансирование будет более эффективным, чем количественное смягчение. [ 168 ] [ 169 ]

Неофишеризм

[ редактировать ]Нео-фишеризм, основанный на теориях Ирвинга Фишера, утверждает, что решение проблемы низкой инфляции заключается не в количественном смягчении, а, как это ни парадоксально, в повышении процентных ставок. Это связано с тем, что если процентные ставки продолжат снижаться, банки потеряют клиентов, и меньше денег будет инвестировано обратно в экономику.

В ситуации низкой инфляции и высокого долга клиенты будут чувствовать себя в большей безопасности, сохраняя наличные или конвертируя их в сырьевые товары, что не стимулирует экономический рост. Если денежная масса увеличится в результате количественного смягчения, клиенты впоследствии объявят дефолт перед лицом более высоких цен, тем самым восстанавливая низкую инфляцию и усугубляя проблему низкой инфляции. [ 170 ] [ 171 ]

См. также

[ редактировать ]Ссылки

[ редактировать ]- ^ «Количественное смягчение» . Банк Англии .

- ^ Майкл Джойс, Дэвид Майлз, Эндрю Скотт и Дмитрий Вайанос, Количественное смягчение и нетрадиционная денежно-кредитная политика – Введение , The Economic Journal , Vol. 122, № 564 (ноябрь 2012 г.), стр. F271-F288: «Наиболее громкой формой нетрадиционной денежно-кредитной политики было количественное смягчение (QE)».

- ^ Перейти обратно: а б Оутли, Томас (2019). Международная политическая экономия: шестое издание . Рутледж. стр. 369–370. ISBN 978-1-351-03464-7 .

- ^ Перейти обратно: а б Мактир, Боб (23 декабря 2010 г.). «Нет ничего плохого в том, что ФРС печатает деньги» . Форбс .

- ^ Перейти обратно: а б Мактир, Боб (26 августа 2010 г.). «Количественное смягчение — токсичная фраза для повседневной политики» . Форбс .

- ^ Джозеф Э. Ганьон, Количественное смягчение: недооцененный успех , Институт международной экономики Петерсона , Аналитическая записка 16-4 (апрель 2016 г.).

- ^ Рикардо Рейс, « Финансирование количественного смягчения для таргетирования инфляции », в «Разработке устойчивых основ денежно-кредитной политики для будущего», Материалы симпозиума по экономической политике в Джексон-Хоуле: Федеральный резервный банк Канзас-Сити, август 2016 г., стр. 423–478.

- ^ «Игра с числами: как количественное смягчение поднимает цены на акции» . Банковский обозреватель.

- ^ Маккенна, Барри (27 апреля 2014 г.). «Непростые отношения стоят за реакцией на финансовый крах» . Глобус и почта .

- ^ «Количественное смягчение: терапия последней инстанции» . Нью-Йорк Таймс . 1 января 2009 года . Проверено 12 июля 2010 г.

- ^ Стюарт, Хизер (29 января 2009 г.). «Количественное смягчение: последнее средство для возобновления кредитования» . Хранитель . Лондон . Проверено 12 июля 2010 г.

- ^ Буллард, Джеймс (январь 2010 г.). «Количественное смягчение — неизведанные воды для монетарной политики» . Федеральный резервный банк Сент-Луиса . Проверено 26 июля 2011 г.

- ^ «Вопросы и ответы: Количественное смягчение» . Би-би-си . 9 марта 2009 года . Проверено 29 марта 2009 г.

- ^ Лервен, Франк ван (2016). «Количественное смягчение в еврозоне: годовая оценка» . Интерэкономика . 2016 (4): 237–242. дои : 10.1007/s10272-016-0608-9 . hdl : 10419/191169 . S2CID 189843544 .

- ^ «Количественное смягчение, ребалансировка портфеля и рост кредитования: микродоказательства из Германии» (PDF) .

- ^ Лука Дедола, Георгиос Георгиадис, Йоханнес Граб, Арно Мель (21 октября 2020 г.) «Политика количественного смягчения и обменные курсы» . voxeu.org. Проверено 18 декабря 2020 г.

- ^ Глава Банка Англии нападает на своих коллег за то, что они называют количественное смягчение «зависимостью» . Телеграф . 5 августа 2021 г. Проверено 17 августа 2021 г.

- ^ Институт Гувера, Рабочий документ по экономике 14110, «Выход от низких процентных ставок к нормальности: историческая перспектива», ноябрь 2014 г., дата обращения 10 марта 2015 г.

- ^ Пинто, Эдвард Дж. (27 апреля 2016 г.). «30-летняя фиксированная ипотека должна исчезнуть» . Американский институт предпринимательства.

- ^ Стефан Хомбург (2017) Исследование денежно-кредитной макроэкономики , Oxford University Press, ISBN 978-0-19-880753-7 .

- ↑ Telegraph, Федеральная резервная система прекращает количественное смягчение, 29 октября 2014 г., дата обращения 10 марта 2015 г.

- ^ «Является ли QE2, наконец, экономическим коллапсом?» . Фортуна (журнал). 11 августа 2010 г.

- ^ Фонд наследия, «Реальна ли угроза инфляции? Она неизбежна?» Проверено 10 марта 2015 г. Архивировано 2 апреля 2015 г. в Wayback Machine.

- ^ «Количественная модерация . kotobank.jp »

- ^ «Япония ставит цель по инфляции в борьбе с дефляцией» . Новости Би-би-си . 16 февраля 2010 г. Проверено 4 апреля 2011 г.

- ^ Марк Шпигель. «FRBSF: Экономическое письмо — Количественное смягчение Банка Японии (02.11.2001)» . Федеральный резервный банк Сан-Франциско . Архивировано из оригинала 14 мая 2013 года . Проверено 19 января 2009 г.

- ^ Хироши Фуджики и др., « Денежно-кредитная политика при нулевой процентной ставке: точки зрения экономистов центрального банка. Архивировано 21 января 2019 г. в Wayback Machine », Денежно-кредитные и экономические исследования , февраль 2001 г., стр. 98. Проверено 9 августа 2010 г.

- ^ Сиракава, Масааки, « Один год в рамках «количественного смягчения». Архивировано 21 января 2019 года в Wayback Machine », Институт денежно-кредитных и экономических исследований, Банк Японии, 2002.

- ^ Банк Японии, « Новые процедуры операций на денежном рынке и смягчение денежно-кредитной политики. Архивировано 19 июля 2009 г. в Wayback Machine », 19 марта 2001 г. Проверено 9 августа 2010 г.

- ^ « Послабление политики смягчения денежно-кредитной политики Банка Японии. Архивировано 18 декабря 2007 г. в Wayback Machine » (2004–33, 19 ноября 2004 г.). Федеральный резервный банк Сан-Франциско.

- ^ «Интервью PIMCO/Томоя Масанао» . Архивировано из оригинала 26 июля 2010 года.

- ^ Хироши Угай (июль 2006 г.). «Эффекты политики количественного смягчения: обзор эмпирического анализа» . Рабочий документ Банка Японии .

- ^ Аллоуэй, Трейси, Немыслимое случилось , ft.com , 10 ноября 2008 г. Проверено 9 августа 2010 г.

- ^ «Бернанке-сан» сигнализирует об изменении политики, вызывая сравнение с Японией , Bloomberg.com, 2 декабря 2008 г.

- ↑ Банк вкладывает в экономику 75 миллиардов фунтов стерлингов , ft.com, 5 марта 2009 г.

- ^ «Федеральная резервная система объявляет, что инициирует программу по покупке прямых обязательств спонсируемых государством предприятий, связанных с жильем, и ценных бумаг, обеспеченных ипотекой, обеспеченных Fannie Mae, Freddie Mac и Ginnie Mae» . Совет управляющих Федеральной резервной системы.

- ^ Али, Абдулмалик. «Количественное монетарное смягчение: история и влияние на финансовые рынки» . academia.edu . Проверено 14 февраля 2015 г.

- ^ Ценский, Анналин (3 ноября 2010 г.). «QE2: ФРС нажимает на курок» . CNNmoney.com . Проверено 10 августа 2011 г.

- ^ « Что такое количественное смягчение Федеральной резервной системы. Архивировано 11 февраля 2015 года в Wayback Machine » . useconomy.about.com (22 сентября 2011 г.).

- ^ Аутерс, Джон (5 ноября 2010 г.). «Отчаянная мера ФРС является переломным моментом» . Файнэншл Таймс .

- ^ Конерли, Билл (13 сентября 2012 г.). «QE3 и экономика: это поможет, но не решит все проблемы» . Форбс . Проверено 13 сентября 2012 г.

- ^ Инман, Филипп (14 июля 2011 г.). «Moody's звучит осторожно, в то время как Бернанке обещает поддержку экономики США» . Хранитель . Лондон . Проверено 19 июля 2011 г.

- ^ Зумбрун, Джошуа (13 сентября 2012 г.). «ФРС проводит QE3 с покупками MBS на 40 миллиардов долларов в месяц» . Новости Блумберга . Проверено 13 сентября 2012 г.

- ^ «Федеральная резервная система опубликовала заявление FOMC» . Совет Федеральной резервной системы . 12 января 2012 года . Проверено 1 января 2013 г.

- ^ Дженсен, Грег (19 сентября 2012 г.). «Запуск QE3: постоянно уменьшающиеся эффекты монетарного стимулирования» . НАСДАК . Архивировано из оригинала 20 сентября 2012 года . Проверено 19 сентября 2012 г.

- ↑ Джейсон Хейвер (14 сентября 2012 г.). « Количественное смягчение-бесконечность: дыры в логике Бернанке ». По состоянию на 18 августа 2018 г.

- ^ «Федеральная резервная система опубликовала заявление FOMC» (Пресс-релиз). Федеральная резервная система. 12 декабря 2012 года . Проверено 18 августа 2018 г.

- ^ Дунстан Приал. «Бернанке предлагает возможный график сокращения выбросов» . Фокс Бизнес . Архивировано из оригинала 22 июня 2013 года . Проверено 24 июня 2013 г.

- ^ Слейер, Уилл (2015). Ритмы жизни и смерти капиталистических режимов - долг перед бесчестием: график мирового господства 1400-2100 гг . Издательство Партридж, Сингапур. ISBN 9781482829617 .

- ^ «Экономисты видят сворачивание количественного смягчения ФРС на сентябрьском заседании» . Блумберг .

- ^ «Dow Jones упал на 4,3 процента с тех пор, как председатель ФРС Бен Бернанке поднялся на трибуну» . АЛ.ком . 25 июня 2013 г.

- ^ «Анализ: пора сворачивать политику? Нет, если вы посмотрите на банковские кредиты» . Рейтер . 19 сентября 2013 г.

- ^ ДжиЁн Пак (18 декабря 2013 г.). «ФРС сократит покупки облигаций на 10 миллиардов долларов в месяц» . Cnbc.com . Проверено 13 сентября 2018 г.

- ^ Аппельбаум, Биньямин (29 октября 2014 г.). «Федеральная резервная система ограничивает покупки облигаций; внимание переключается на процентные ставки» . Нью-Йорк Таймс .

- ^ Вулферс, Джастин (29 октября 2014 г.). «ФРС не прекратила попытки стимулировать экономику» . Нью-Йорк Таймс .

- ^ «Совет Федеральной резервной системы – последние тенденции баланса» .

- ^ «Федеральная резервная система снижает ставки до нуля и запускает масштабную программу количественного смягчения на сумму 700 миллиардов долларов» . CNBC . 15 марта 2020 г.

- ^ «Совет Федеральной резервной системы – последние тенденции баланса» . Совет управляющих Федеральной резервной системы .

- ^ «Политика количественного смягчения Соединенного Королевства: дизайн, действие и влияние» (PDF) . Проверено 30 июня 2023 г.

- ^ «Архивная копия» (PDF) . Архивировано из оригинала (PDF) 31 декабря 2010 года . Проверено 27 декабря 2010 г.

{{cite web}}: CS1 maint: архивная копия в заголовке ( ссылка ) - ^ «Количественное смягчение» . www.bankofengland.co.uk .

- ^ «Плоская экономика (продолжение)» . Новости Би-би-си . 12 января 2012 г.

- ^ «Банк Англии | Денежно-кредитная политика | Объяснение количественного смягчения | Объем приобретенных активов» . www.bankofengland.co.uk . Архивировано из оригинала 2 января 2011 года.

- ^ Бин, Чарльз (июль 2009 г.). «Спроси заместителя губернатора» . Банк Англии. Архивировано из оригинала 26 июля 2010 года . Проверено 12 июля 2010 г.

- ^ Объяснение количественного смягчения (PDF) . Банк Англии. стр. 7–9. ISBN 1-85730-114-5 . Архивировано из оригинала (PDF) 30 октября 2010 года . Проверено 20 июля 2010 г.

(стр. 7) Банк покупает активы у... учреждений... кредитует банковский счет продавца. Таким образом, у продавца на банковском счете больше денег, в то время как его банк имеет соответствующее требование к Банку Англии (известное как резервы)... (стр. 8) высококачественный долг... (стр. 9) ... такой в виде акций или облигаций компании. Это приведет к росту цен на эти активы...

- ^ «Распределительный эффект покупки активов» . Банк Англии. 12 июля 2012 года . Проверено 4 января 2020 г.

- ^ «Обмен письмами между губернатором и канцлером о программе выкупа активов – февраль 2022 года» . 8 июня 2023 г.

- ^ «Обмен письмами между губернатором и канцлером о программе выкупа активов – сентябрь 2022 года» . 8 июня 2023 г.

- ^ «Операции на рынке золота – Уведомление о рынке от 28 сентября 2022 г.» . 6 июня 2023 г.

- ^ «Фунт упал до рекордно низкого уровня после планов по снижению налогов» . Новости Би-би-си . 26 сентября 2022 г.

- ^ «Банк Англии объявляет о работе рынка золота» . 8 июня 2023 г.

- ^ Дункан, Гэри (8 мая 2009 г.). «Европейский центральный банк выбирает количественное смягчение для подъема еврозоны» . Таймс . Лондон.

- ^ Джолли, Дэвид; Юинг, Джек (22 января 2015 г.). «Стимул ЕЦБ требует 60 миллиардов евро на ежемесячную покупку облигаций» . Нью-Йорк Таймс . ISSN 0362-4331 . Проверено 11 мая 2022 г.

- ^ «ЕЦБ: ЕЦБ объявляет о расширенной программе покупки активов» . europa.eu . 22 января 2015 г.

- ^ «ЕЦБ объявляет о масштабном усилении QE для еврозоны» . Новости Би-би-си . 22 января 2015 г.

- ^ «Решения денежно-кредитной политики» . Европейский центральный банк . 12 сентября 2019 года . Проверено 11 мая 2022 г.

- ^ Банк, Европейский центральный банк (18 марта 2020 г.). «ЕЦБ объявляет о программе экстренных закупок на сумму 750 миллиардов евро (PEPP)» .

{{cite journal}}: Для цитирования журнала требуется|journal=( помощь ) - ^ «Наш ответ на коронавирус (COVID-19)» . Европейский центральный банк . 19 февраля 2021 г.

- ^ Блэкстоун, Брайан; Вессель, Дэвид (8 января 2013 г.). «Центральный банк на пуговицах делает ставку на все» . Уолл Стрит Джорнал .

- ^ Мейер, Маркус Дьем. (16 декабря 2020 г.) «США требуют от Швейцарии повышения пенсионного возраста» (на немецком языке). Ежедневная газета . Проверено 17 декабря 2020 г.

- ^ Перейти обратно: а б Швеция снижает ставки ниже нуля и начинает количественное смягчение BBC News, Бизнес, 12 февраля 2015 г.

- ^ « Количественное смягчение – урок, извлеченный из Японии ». Ой Таймс .

- ^ «Правительство Японии и центральный банк вмешиваются, чтобы понизить курс иены» . Новости Би-би-си . 4 августа 2011 г.

- ^ Банк Японии увеличивает QE на 10 триллионов иен. Архивировано 6 октября 2011 года в Wayback Machine . Banking Times (4 августа 2011 г.).

- ^ «Банк Японии усиливает стимулирование и сохраняет ставки на низком уровне» . Новости Би-би-си . 27 октября 2011 г.

- ^ « Цель стабильности цен» на уровне 2 процентов и «Количественное и качественное смягчение денежно-кредитной политики с контролем кривой доходности » . Банк Японии. Архивировано из оригинала 14 апреля 2023 года . Проверено 18 августа 2018 г.

- ^ Стюарт, Хизер (4 апреля 2013 г.). «Япония стремится дать толчок экономике с помощью программы количественного смягчения на сумму 1,4 триллиона долларов» . Хранитель . Лондон.

- ^ «Расширение количественного и качественного смягчения денежно-кредитной политики» (PDF) . Банк Японии. 31 октября 2014 года . Проверено 18 августа 2018 г.

- ^ Перейти обратно: а б с Чароенвонг, Бен; Морк, Рэндалл; Виваттанакантан, Юпана (14 мая 2021 г.). «Покупка акций Банком Японии: (не)эффекты крайнего количественного смягчения*» . Обзор финансов . 25 (3): 713–743. дои : 10.1093/rof/rfaa029 . ISSN 1572-3097 .

- ↑ Наварро, Бруно Дж. (12 июля 2012 г.). « Освещение Гринспена на канале CNBC ». Финансы.yahoo.com. Архивировано 18 июля 2012 года в Wayback Machine.

- ^ «Выступление губернатора Штейна по поводу оценки масштабных покупок активов» . Совет управляющих Федеральной резервной системы . 11 октября 2012 г.

- ^ Кемпф, Элизабет; Пастор Любош (5 октября 2020 г.). «Пятьдесят оттенков количественного смягчения: руководители центральных банков против ученых» . VoxEU.org . Проверено 30 марта 2021 г.

- ^ Гилкрист, Саймон и Эгон Закрайшек. «Влияние крупномасштабных программ покупки активов Федеральной резервной системы на корпоративный кредитный риск». Журнал денег, кредита и банковского дела 45.s2 (2013): 29–57.

- ^ Ганьон, Джозеф и др. «Крупномасштабные покупки активов Федеральной резервной системой: сработали ли они?» (2010).

- ^ Курдия, Васко и Андреа Ферреро. «Насколько стимулируют крупномасштабные покупки активов?» Экономическое письмо FRBSF 22 (2013 г.): 1–5.

- ^ Чен, Хан, Васко Курдиа и Андреа Ферреро. «Макроэкономические эффекты крупномасштабных программ покупки активов». Экономический журнал 122.564 (2012).

- ^ Ганьон, Джозеф и др. «Влияние на финансовый рынок крупномасштабных покупок активов Федеральной резервной системы». Международный журнал центрального банка 7.1 (2011): 3–43.

- ^ Ирвин, Нил (31 октября 2014 г.). «Количественное смягчение заканчивается. Вот что оно произошло на графиках» . Нью-Йорк Таймс .

- ^ Марчелло., Сиклос, Пьер Л. Бло, Кристоф. Криль, Жером. Юбер, Пол. Бонатти, Луиджи. Фракассо, Андреа. Тамборини, Роберто. Бекманн, Йоша. Фидлер, Соломон. Герн, Клаус-Юрген. Кутс, Стефан. Кваст, Жозефина. Уолтерс, Майк. Каполонго, Анджела. Грос, Дэниел. Бениньо, Пьерпаоло. Канофари, Паоло. Ди Бартоломео, Джованни. Мессори (2020). Программы покупки активов ЕЦБ: опыт и перспективы на будущее: сборник документов . ISBN 978-92-846-7120-5 . OCLC 1222784406 .

{{cite book}}: CS1 maint: несколько имен: список авторов ( ссылка ) - ^ Блаттнер, Лаура; Ногейра, Хил (2016). «Влияние количественного смягчения на условия кредитования» . Электронный журнал ССРН . дои : 10.2139/ssrn.2749128 . ISSN 1556-5068 .

- ^ Программы покупки активов ЕЦБ: эффективность, риски, альтернативы: документы монетарного диалога, сентябрь 2020 г. Йоша Бекманн, Саломон Фидлер, Клаус-Юрген Герн, Стефан Кутс, Жозефина Кваст, Майк Вольтерс. [Брюссель]. 2020. ISBN 978-92-846-7095-6 . OCLC 1222783951 .

{{cite book}}: CS1 maint: отсутствует местоположение издателя ( ссылка ) CS1 maint: другие ( ссылка ) - ^ Гамбетти, Лука; Муссо, Альберто (июнь 2017 г.). «Макроэкономическое влияние расширенной программы покупки активов ЕЦБ (APP)» . Серия рабочих документов .

- ^ Барбон, Андреа; Джанинацци, Вирджиния (1 декабря 2019 г.). «Количественное смягчение и цены на акции: данные программы ETF Банка Японии» . Обзор исследований ценообразования активов . 9 (2): 210–255. дои : 10.1093/rapstu/raz008 . ISSN 2045-9920 .

- ^ Боулби, Крис (5 марта 2009 г.). «Страх напечатать слишком много денег» . Новости Би-би-си . Проверено 25 июня 2011 г.

- ^ Торнтон, Дэниел Л. (2010). «Обратная сторона количественного смягчения» (PDF) . Экономические обзоры Федерального резервного банка Сент-Луиса (34).

- ^ Джон Б. Тейлор, Новый взгляд ФРС немного менее страшен, сообщение в блоге от 20 июня 2013 г. [1]

- ↑ Джон Тейлор, Стэнфорд, показания перед Комитетом по финансовым услугам Палаты представителей в 2012 году, страница вторая [2] , получено 20 октября 2013 года.

- ^ Инман, Филипп (29 июня 2011 г.). «Как мир заплатил скрытую цену за количественное смягчение Америки» . Хранитель . Лондон.

- ^ М. Николас Дж. Фирзли, цитируется в Sinead Cruise (4 августа 2012 г.). «Мир с нулевой отдачей сокращает пенсионные планы» . Рейтер совместно с CNBC . . Проверено 5 августа 2012 г.

- ^ М. Николас Дж. Фирзли (1 марта 2013 г.). « Пенсионное положение Европы: нарушенное обещание Бисмарка » . Спонсор плана . . Архивировано из оригинала 6 мая 2013 года . Проверено 1 марта 2013 г.

- ^ Перейти обратно: а б Хендерсон, Исайя М. (4 мая 2019 г.). «О причинах европейской политической нестабильности» . Калифорнийский обзор . Проверено 19 июля 2019 г.

- ^ «Денежные вливания ЕЦБ в помощь загрязнителям должны прекратиться, требуют 70 НПО |» . CorporateEurope.org . Корпоративная Европейская обсерватория . Проверено 28 ноября 2020 г.

- ^ «Политика закупок ЕЦБ смещена в сторону углеродоемких отраслей – отчет» . Европейский отдел Гринпис . Проверено 28 ноября 2020 г.

- ^ админ. «Грязное количественное смягчение ЕЦБ» . Вернуть финансы . Проверено 28 ноября 2020 г.

- ^ Дафермос, Яннис; Габор, Даниэла; Николаиди, Мария; Павлов, Адам; Лервен, Франк ван. «Декарбонизация — это просто» . Фонд новой экономики . Проверено 28 ноября 2020 г.

- ^ Журдан, Калиновский (4 апреля 2019 г.). «ОТЧЕТ: Приведение денежно-кредитной политики в соответствие с климатическими целями ЕС» . Позитивные деньги Европы . Проверено 28 ноября 2020 г.

- ^ «Политика ЕЦБ работает, но новые вызовы требуют новых ответов | Новости | Европейский парламент» . www.europarl.europa.eu . 2 декабря 2020 г. Проверено 28 ноября 2020 г.

- ^ Васто, Алессия Дель (11 февраля 2021 г.). «Парламент ЕС оказывает давление на ЕЦБ, чтобы тот занялся проблемой изменения климата» . Позитивные деньги Европы . Проверено 30 марта 2021 г.

- ^ «Изменение климата и центральные банки» . www.bundesbank.de . Проверено 28 ноября 2020 г.

- ^ Колесанти Сенни, Кьяра; Моннен, Пьер (16 октября 2020 г.). «Рыночный нейтралитет центральных банков — это миф» . Совет по экономической политике . Проверено 30 марта 2021 г.

- ^ Папуци М., Пьяццези М. и Шнайдер М. (2021), « Насколько нетрадиционна зеленая денежно-кредитная политика », Рабочий документ.

- ^ «ЕЦБ рассмотрит возможность отказа от рыночного нейтралитета – Лагард» . Центральный банк . 15 октября 2020 г. Проверено 28 ноября 2020 г.

- ^ «Рыночный нейтралитет ЕЦБ рушится» . ОМФИФ . 16 февраля 2021 г. Проверено 30 марта 2021 г.

- ^ Шнабель, Изабель (28 сентября 2020 г.). «Когда рынки терпят неудачу – необходимы коллективные действия в борьбе с изменением климата» .

{{cite journal}}: Для цитирования журнала требуется|journal=( помощь ) - ^ Репортер, Финансовый. «Банк Англии рассматривает возможность привязки климатических условий к покупке активов» . Финансовый репортер . Проверено 28 ноября 2020 г.

- ^ «Адаптация операций центрального банка к более жаркому миру: обзор некоторых вариантов» . Банк де Франс . 24 марта 2021 г. Проверено 30 марта 2021 г.

- ^ «Вот что сказала Тереза Мэй о том, каким премьер-министром она будет, и что она на самом деле имела в виду» . Независимый . 11 июля 2016 года . Проверено 13 сентября 2018 г.

- ^ Перейти обратно: а б с Фрэнк, Роберт (14 сентября 2012 г.). «Помогает ли количественное смягчение главным образом богатым?» . CNBC . Проверено 21 мая 2013 г.

- ^ «Ежеквартальные бюллетени» (PDF) . Банк Англии. 15 августа 2018 г. Архивировано из оригинала (PDF) 22 июля 2017 г. . Проверено 13 сентября 2018 г.

- ^ Эллиотт, Ларри (23 августа 2012 г.). «Больше всего от количественного смягчения выиграли 5% самых богатых британцев – Банк Англии» . Хранитель . Лондон . Проверено 21 мая 2013 г.

- ^ Бельведер, Мэтью Дж. «Остановка количественного смягчения была бы слишком жестокой для рынка: Фишер ФРС» . CNBC . Проверено 20 мая 2013 г.

- ^ «Стенограмма валютного диалога, 15 июня 2015 г.» (PDF) . Проверено 22 июля 2016 г.

- ^ «Денежно-кредитная политика и неравенство домохозяйств» (PDF) . ЕЦБ. июль 2018.

- ^ «Экономисты считают, что стимулирование ЕЦБ сократило неравенство в еврозоне» . Франция 24 . 18 июля 2018 года . Проверено 27 сентября 2018 г.

- ^ Журдан, Станислас; Фонтан (10 мая 2017 г.). «Как ЕЦБ усиливает неравенство и что он может с этим сделать» . Социальная Европа . Проверено 30 марта 2021 г.

- ^ Количественное смягчение и рынок Форекс . Учебное пособие по менеджменту . Проверено 18 декабря 2020 г.

- ^ Родриго Фернандес, Пабло Борц и Николас Зеолла, Критическая оценка [ sic ] пагубного воздействия европейской денежно-кредитной политики на развивающиеся страны SOMO, июнь 2018 г.

- ↑ Джефф Блэк и Зои Шнеевайс, Китай Йи предупреждает о валютных войнах, поскольку юань находится в равновесии , Bloomberg News, 26 января 2013 г.

- ↑ Джон Пол Рэтбоун и Джонатан Уитли, финансовый директор Бразилии, нападает на США из-за QE3 , Financial Times , 20 сентября 2012 г.

- ↑ Ричард Блэкден, президент Бразилии Дилма Руссефф называет западное количественное смягчение монетарным цунами , The Daily Telegraph (Лондон), 10 апреля 2012 г.

- ^ Майкл Стин и Элис Росс, Предупреждение о новой валютной войне , Financial Times , 22 января 2013 г.

- ^ Блэкден, Ричард (29 марта 2012 г.). «Страны БРИК атакуют программу количественного смягчения и призывают западных лидеров быть «ответственными» » . Дейли Телеграф . ISSN 0307-1235 . Архивировано из оригинала 12 января 2022 года . Проверено 7 октября 2019 г.

- ^ Линч, Дэвид Дж. (17 ноября 2010 г.). «Стимул Бернанке «дешевые деньги» стимулирует корпоративные инвестиции за пределами США» . Блумберг .

- ^ Эйхенгрин, Барри (11 июня 2019 г.). «Критики количественного смягчения должны рассмотреть альтернативу | Барри Эйхенгрин» . Хранитель . ISSN 0261-3077 . Проверено 7 октября 2019 г.

- ^ Выступления Ричарда В. Фишера . Федеральный резервный банк Далласа (8 ноября 2010 г.).

- ^ Вольф, Мартин. (16 декабря 2008 г.) «Вертолет Бен» сталкивается с проблемой всей жизни» . Файнэншл Таймс .

- ^ Речь Бернанке - Дефляция - 21 ноября 2002 г. . Федеральный резервный банк.

- ^ Мишра, Аджай Кумар; Парих, Бхавик; Спар, Рональд В. (ноябрь 2020 г.). «Ликвидность фондового рынка, ликвидность финансирования, финансовые кризисы и количественное смягчение» . Международное обозрение экономики и финансов . 70 : 456–478. doi : 10.1016/j.iref.2020.08.013 . ISSN 1059-0560 .

- ^ Худеполь, Том; ван Ламоен, Райан; де Ветт, Нандер (ноябрь 2021 г.). «Количественное смягчение и изобилие на фондовых рынках: данные из зоны евро» . Журнал международных денег и финансов . 118 : 102471. дои : 10.1016/j.jimonfin.2021.102471 . ISSN 0261-5606 .

- ^ Фатух, Махмуд; Джансанте, Симона; Онгена, Стивен (декабрь 2021 г.). «Экономическая поддержка во время кризиса COVID. Схемы количественного смягчения и кредитной поддержки в Великобритании» . Письма по экономике . 209 : 110138. doi : 10.1016/j.econlet.2021.110138 . ISSN 0165-1765 .

- ^ Доббс Р., Коллер Т. и Лунд С. (2014, зима). Какое влияние количественное смягчение оказало на цену ваших акций? МакКинси и компания. https://www.mckinsey.com/client_service/corporate_finance/latest_thinking/mckinsey_on_finance/~/media/5966C71286604E2DA0A2630B224E7F79.ashx

- ^ «Как насчет количественного смягчения для народа?» . Рейтер . 1 августа 2012 г. Архивировано из оригинала 3 августа 2012 г.

- ^ «Печатайте меньше, но передавайте больше» . Иностранные дела . Сентябрь – октябрь 2014 г.

- ^ «Борьба с дефляцией еврозоны» . ВОКС . 23 декабря 2014 г.

- ^ «Лучшие способы стимулировать экономику еврозоны и занятость» . Файнэншл Таймс . 26 марта 2015 г.

- ^ Стэнли Фишер, Эльга Барч, Жан Буавен, Стэнли Фишер, Филипп Хильдебранд (август 2019 г.). «Как справиться со следующим спадом: от нетрадиционной денежно-кредитной политики к беспрецедентной координации политики» (PDF). БлэкРок Институт .

- ^ Чен, Делтон Б.; ван дер Бик, Джоэл; Клауд, Джонатан (3 июля 2017 г.). «Политика смягчения последствий изменения климата как системное решение: решение проблемы стоимости риска, связанного с выбросами углерода» . Журнал устойчивых финансов и инвестиций . 7 (3): 233–274. дои : 10.1080/20430795.2017.1314814 . ISSN 2043-0795 . S2CID 157277979 .

- ^ Чен, Делтон Б.; ван дер Бик, Джоэл; Клауд, Джонатан (2019), Дукас, Харис; Фламос, Александрос; Лье, Дженни (ред.), «Гипотеза о стоимости риска выбросов углерода: пересмотр внешних эффектов и этики изменения климата», « Понимание рисков и неопределенностей в энергетической и климатической политике » , Чам: Springer International Publishing, стр. 183–222, doi : 10.1007/978-3-030-03152-7_8 , ISBN 978-3-030-03151-0 , S2CID 158251793

- ^ Заппала, Гульельмо (2018). «Роль центральных банков в реагировании на изменение климата: денежно-кредитная политика и макропруденциальное регулирование» . дои : 10.13140/RG.2.2.33035.80167 .

{{cite journal}}: Для цитирования журнала требуется|journal=( помощь ) - ^ Перейти обратно: а б с Стефаномика: Действительно ли количественное смягчение просто печатает деньги? . Би-би-си.

- ^ Макинтош, Джеймс. (2 декабря 2010 г.) QE: Замена, а не обесценивание . FT.com.

- ^ Хайд, Дебора. (8 ноября 2010 г.) Спросите Citywire: Количественное смягчение, часть II – Citywire Money . Citywire.co.uk.

- ^ Буллард, Джеймс (30 июня 2009 г.). Стратегии выхода Федеральной резервной системы (PDF) (Выступление). Центр глобальной взаимозависимости, Филадельфия, Пенсильвания , США . Проверено 26 июня 2011 г.

- ^ «Банк Англии создаст новые деньги: вопросы и ответы» . «Дейли телеграф» . Лондон. 5 марта 2009 г. Архивировано из оригинала 13 сентября 2012 г.

- ^ Дункан, Гэри (5 марта 2009 г.). «Банк должен начать печатать деньги, — говорит Times MPC» . Таймс . Лондон.

- ^ Перейти обратно: а б с http://research.stlouisfed.org/publications/es/10/ES1014.pdf Федеральный резервный банк Сент-Луиса

- ^ Стефаномика . Би-би-си.

- ^ Райхлин, Лукреция; Тернер, Адэр; Вудфорд, Майкл (23 сентября 2019 г.). «Вертолетные деньги как вариант политики» . VoxEU.org . Проверено 30 марта 2021 г.

- ^ Адэр Тернер (2015). «Дело в пользу денежно-кредитного финансирования – по существу политический вопрос» (доклад конференции) . МВФ . Проверено 30 июня 2023 г.

- ^ «Неофишеризм: радикальная идея или наиболее очевидное решение проблемы низкой инфляции?» . 20 июля 2016 г.

- ^ https://www.stlouisfed.org/publications/regional-economist/july-2016/neo-fisherism-a-radical-idea-or-the-most-obvious-solution-to-the-low-inflation-problem Федеральный резервный банк Сент-Луиса

Внешние ссылки

[ редактировать ]- Инструменты политики смягчения кредитной политики Интерактивный график активов на балансе Федеральной резервной системы.

- Дефляция: как убедиться, что «этого» здесь не произойдет , речь Бена Бернанке в 2002 году о дефляции и пользе количественного смягчения

- Банк Англии – количественное смягчение

- Банк Англии – брошюра с разъяснением количественного смягчения

- Создание денег в современной экономике - документ Банка Англии, объясняющий, как деньги создаются и уничтожаются

- Объяснение количественного смягчения (Financial Times Europe)

- Глава ФРС обсуждает количественное смягчение среди других тем