Уоррен Баффет

Уоррен Баффет | |

|---|---|

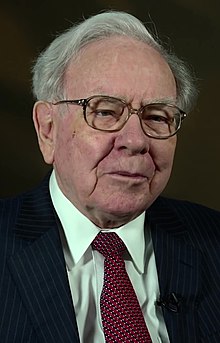

Баффет в 2015 году | |

| Рожденный | Уоррен Эдвард Баффет 30 августа 1930 г. Омаха, Небраска , США |

| Образование | |

| Занятия |

|

| Годы активности | 1951 – настоящее время |

| Известный | Преобразование Berkshire Hathaway и его благотворительной деятельности |

| Политическая партия | Демократический [ 1 ] |

| Супруги | |

| Children | |

| Parent |

|

| Relatives |

|

| Family | Buffett family |

| Website | www |

| Signature | |

Уоррен Эдвард Баффет ( / ˈ b ʌ f ɪ t / BUF -it ; родился 30 августа 1930 г.) [ 2 ] — американский бизнесмен, инвестор и филантроп, который в настоящее время является председателем и генеральным директором Berkshire Hathaway . Благодаря своему инвестиционному успеху Баффет стал одним из самых известных инвесторов в мире. По состоянию на июнь 2024 года его собственный капитал составлял 135 миллиардов долларов, что делало его десятым богатейшим человеком в мире . [ 3 ]

Баффет родился в Омахе, штат Небраска . Сын американского конгрессмена и бизнесмена Говарда Баффета , в юности он проявил интерес к бизнесу и инвестированию. Он поступил в Уортонскую школу Пенсильванского университета в 1947 году, а в 19 лет окончил Университет Небраски. Затем он окончил Колумбийскую школу бизнеса , где сформировал свою инвестиционную философию вокруг концепции стоимостного инвестирования, впервые предложенной Бенджамином Грэмом . Он поступил в Нью-Йоркский финансовый институт, чтобы сосредоточиться на своем экономическом образовании, и вскоре начал деловую карьеру.

Позже он начал различные деловые предприятия и инвестиционные партнерства, в том числе с Грэмом. В 1956 году он создал Buffett Partnership Ltd., а его инвестиционная фирма в конечном итоге приобрела фирму по производству текстиля Berkshire Hathaway, взяв ее название для создания диверсифицированной холдинговой компании . его коллега-инвестор и давний деловой партнер Чарли Мангер . Баффет стал председателем правления и держателем контрольного пакета акций компании в 1970 году. В 1978 году к Баффету в качестве вице-председателя присоединился [ 4 ] [ 5 ]

Since 1970, Buffett has presided as the chairman and largest shareholder of Berkshire Hathaway, one of America's foremost holding companies and world's leading corporate conglomerates. He has been referred to as the "Oracle" or "Sage" of Omaha by global media as a result of having accumulated a massive fortune derived from his business and investment success.[6][7] He is noted for his adherence to the principles of value investing, and his frugality despite his wealth.[8] Buffett has pledged to give away 99 percent[9] of his fortune to philanthropic causes, primarily via the Bill & Melinda Gates Foundation. He founded the Giving Pledge in 2010 with Bill Gates, whereby billionaires pledge to give away at least half of their fortunes.[10]

Early life and education

Warren Edward Buffett was born on August 30, 1930 in Omaha, Nebraska, as the second of three children and the only son of Leila (née Stahl) and Congressman Howard Buffett.[11] He began his education at Rose Hill Elementary School. In 1942, his father was elected to the first of four terms in the United States Congress, and after moving with his family to Washington, D.C., Warren finished elementary school, attended Alice Deal Junior High School and graduated from what was then Woodrow Wilson High School in 1947, where his senior yearbook picture reads: "likes math; a future stockbroker".[12] After finishing high school and finding success with his side entrepreneurial and investment ventures, Buffett wanted to skip college to go directly into business but was overruled by his father.[13][14]

Buffett showcased an interest in business and investing at a young age. He was inspired by a book he borrowed from the Omaha public library at age seven, One Thousand Ways to Make $1000.[15] Much of Buffett's early childhood years were enlivened with entrepreneurial ventures. In one of his first business ventures, Buffett sold chewing gum, Coca-Cola, and weekly magazines door to door. He worked in his grandfather's grocery store. While still in high school, he made money delivering newspapers, selling golf balls and stamps, and detailing cars, among other means. On his first income tax return in 1944, Buffett took a $35 deduction for the use of his bicycle and watch on his paper route.[16] In 1945, as a high school sophomore, Buffett and a friend spent $25 to purchase a used pinball machine, which they placed in the local barber shop. Within months, they owned several machines in three different barber shops across Omaha. They later sold the business to a war veteran for a tidy sum of $1,200.[17]

Buffett's interest in the stock market and investing dated back to his schoolboy days he spent in the customers' lounge of a regional stock brokerage near his father's own brokerage office. His father took interest in cultivating and educating the young Warren's curiosity surrounding the subject of business and investing, even at one point taking him to visit the New York Stock Exchange when he was 10.[18] At 11, he bought three shares of Cities Service Preferred for himself, and three for his sister Doris Buffett (who also became a philanthropist).[19][20][21] At 15, Warren made more than $175 monthly delivering Washington Post newspapers. In high school, he invested in a business owned by his father and bought a 40-acre farm worked by a tenant farmer.[22] He bought the land when he was 14 years old with $1,200 of his savings.[22] By the time he finished college, Buffett had amassed $9,800 in savings (about $125,000 today).[17][23]

In 1947, Buffett matriculated at the Wharton School of the University of Pennsylvania. He would have preferred to focus on his business ventures, but enrolled due to pressure from his father.[17] Warren studied there for two years and joined the Alpha Sigma Phi fraternity.[24] He then transferred to the University of Nebraska where at 19, he graduated with a Bachelor of Science in business administration. After being rejected by Harvard Business School, Buffett enrolled at Columbia Business School of Columbia University upon learning that Benjamin Graham taught there. He earned a Master of Science in economics from Columbia in 1951. After graduating, Buffett attended the New York Institute of Finance.[25]

The basic ideas of investing are to look at stocks as business, use the market's fluctuations to your advantage, and seek a margin of safety. That's what Ben Graham taught us. A hundred years from now they will still be the cornerstones of investing.[26][27][28]

— Warren Buffett

Business career

Early business career

Buffett worked from 1951 to 1954 at his father's firm, Buffett-Falk & Co., as an investment salesman; from 1954 to 1956 at Graham-Newman Corp. as a securities analyst; from 1956 to 1969 at several investment partnerships as the general partner; and from 1970 as chairman and CEO of Berkshire Hathaway Inc.

In 1951, Buffett discovered that Graham was on the board of GEICO insurance. Taking a train to Washington, D.C., on a Saturday, he knocked on the door of GEICO's headquarters until a janitor admitted him. There he met Lorimer Davidson, GEICO's vice president, and the two discussed the insurance business for hours, and Buffett made his first purchase of GEICO stock.[29] Davidson would eventually become Buffett's lifelong friend and a lasting influence,[30] and would later recall that he found Buffett to be an "extraordinary man" after only fifteen minutes. Buffett wanted to work on Wall Street but both his father and Ben Graham urged him not to. He offered to work for Graham for free, but Graham refused.[31]

Buffett returned to Omaha and worked as a stockbroker while taking a Dale Carnegie public speaking course.[32] Using what he learned, he felt confident enough to teach an "Investment Principles" night class at the University of Nebraska-Omaha. The average age of his students was more than twice his own. During this time he also purchased a Sinclair gas station as a side investment but it was unsuccessful.[33]

In 1954, Buffett accepted a job at Benjamin Graham's partnership. His starting salary was $12,000 a year (about $136,000 today).[23] There he worked closely with Walter Schloss. Graham was adamant that stock picks should provide a wide margin of safety after weighing the trade-off between their price and their intrinsic value. In 1956, Benjamin Graham retired and closed his partnership. At this time Buffett, who had amassed personal savings over $174,000 (about $1.95 million today)[23], decided to return to Omaha, where he would quickly start a series of investment partnerships.

In 1957, Buffett operated three investment partnerships. By 1959, the total had grown to six partnerships. That year, Buffett met future partner Charlie Munger. In 1961, Buffett revealed that 35% of the partnerships' assets were invested in the Sanborn Map Company. He explained that Sanborn stock sold for only $45 per share in 1958, but the company's investment portfolio was worth $65 per share. This meant that Sanborn's map business was being valued at "minus $20". Buffett eventually purchased 23% of the company's outstanding shares as an activist investor, obtaining a seat for himself on the board of directors, and allied with other dissatisfied shareholders to control 44% of the shares. To avoid a proxy fight, the board offered to repurchase shares at fair value, paying with a portion of its investment portfolio. 77% of the outstanding shares were turned in.[34][35] Buffett had reaped a 50 percent return on investment in just two years.[36]

Assuming Berkshire

In 1962, Buffett became a millionaire with the success of his partnerships, which by then had grown to 11 entities and held in excess of $7,178,500, of which over $1,025,000 belonged to Buffett. At the start of the year, he merged the various partnerships into the single entity Buffett Partnership, Ltd., which would be his primary investment vehicle for the remainder of the decade.[37] Buffett invested in and eventually took control of a textile manufacturing company, Berkshire Hathaway. He began buying shares in Berkshire from Seabury Stanton, the owner, whom he later fired. Buffett's partnerships began purchasing shares at $7.60 per share. In 1965, when Buffett's partnerships began purchasing Berkshire aggressively, they paid $14.86 per share while the company had working capital of $19 per share. This did not include the value of fixed assets (factory and equipment). Buffett took control of Berkshire Hathaway at a board meeting and named a new president, Ken Chace, to run the company. In 1966, Buffett closed the partnership to new money. He later claimed that the textile business had been his worst trade.[38] He then moved the business into the insurance sector, and, in 1985, the last of the mills that had been the core business of Berkshire Hathaway was sold.

In a second letter, Buffett announced his first investment in a private business — Hochschild, Kohn and Co, a privately owned Baltimore department store. In 1967, Berkshire paid out its first and only dividend of 10 cents.[39] In 1969, Buffett liquidated the partnership and transferred their assets to his partners including shares of Berkshire Hathaway. He lived solely on his salary of $50,000 per year and his outside investment income.

In 1973, Berkshire began to acquire stock in the Washington Post Company. Buffett became close friends with Katharine Graham, who controlled the company and its flagship newspaper and joined its board. In 1974, the SEC opened a formal investigation into Buffett and Berkshire's acquisition of Wesco Financial, due to possible conflict of interest. No charges were brought. In 1977, Berkshire indirectly purchased the Buffalo Evening News for $32.5 million. Antitrust charges started, instigated by its rival, the Buffalo Courier-Express. Both papers lost money until the Courier-Express folded in 1982.

In 1979, Berkshire began to acquire stock in ABC. Capital Cities announced a $3.5 billion purchase of ABC on March 18, 1985, surprising the media industry, as ABC was four times bigger than Capital Cities at the time. Buffett helped finance the deal in return for a 25% stake in the combined company.[40] The newly merged company, known as Capital Cities/ABC (or CapCities/ABC), was forced to sell some stations due to Federal Communications Commission ownership rules. The two companies also owned several radio stations in the same markets.[41]

In 1987, Berkshire Hathaway purchased a 12% stake in Salomon Inc., making it the largest shareholder and Buffett a director. In 1990, a scandal involving John Gutfreund (former CEO of Salomon Brothers) surfaced. A rogue trader, Paul Mozer, was submitting bids in excess of what was allowed by Treasury rules. When this was brought to Gutfreund's attention, he did not immediately suspend the rogue trader. Gutfreund left the company in August 1991.[42] Buffett became chairman of Salomon until the crisis passed.[43] In 1988, Buffett began buying The Coca-Cola Company stock, eventually purchasing up to 7% of the company for $1.02 billion.[44] It would turn out to be one of Berkshire's most lucrative investments and one which it still holds.[45]

As a billionaire

In 1998 Buffett acquired General Re (Gen Re) as a subsidiary in a deal that presented difficulties — according to the Rational Walk investment website, "underwriting standards proved to be inadequate", while a "problematic derivatives book" was resolved after numerous years and a significant loss.[46] Gen Re later provided reinsurance after Buffett became involved with Maurice R. Greenberg at AIG in 2002.[47]

During a 2005 investigation of an accounting fraud case involving AIG, Gen Re executives became implicated. On March 15, 2005, the AIG board forced Greenberg to resign from his post as chairman and CEO after New York state regulators claimed that AIG had engaged in questionable transactions and improper accounting.[48] On February 9, 2006, AIG agreed to pay a $1.6 billion fine.[49] In 2010, the U.S. government agreed to a $92 million settlement with Gen Re, allowing the Berkshire Hathaway subsidiary to avoid prosecution in the AIG case. Gen Re also made a commitment to implement "corporate governance concessions", which required Berkshire Hathaway's chief financial officer to attend General Re's audit committee meetings and mandated the appointment of an independent director.[46]

In 2002, Buffett entered in $11 billion worth of forward contracts to deliver U.S. dollars against other currencies. By April 2006, his total gain on these contracts was over $2 billion. Buffett announced in June 2006 that he would gradually give away 85% of his Berkshire holdings to five foundations in annual gifts of stock, starting in July 2006—the largest contribution going to the Bill and Melinda Gates Foundation.[50] In 2007, in a letter to shareholders, Buffett announced that he was looking for a younger successor, or perhaps successors, to run his investment business.[51]

2007–08 financial crisis

Buffett ran into criticism during the subprime mortgage crisis of 2007 and 2008, part of the Great Recession starting in 2007, that he had allocated capital too early resulting in suboptimal deals.[52] "Buy American. I am." he wrote for an opinion piece published in the New York Times in 2008.[53] Buffett called the downturn in the financial sector that started in 2007 "poetic justice".[54] Buffett's Berkshire Hathaway suffered a 77% drop in earnings during Q3 2008 and several of his later deals suffered large mark-to-market losses.[55]

On September 23, 2008, Berkshire Hathaway acquired 10 percent of perpetual preferred stock of Goldman Sachs.[56] Some of Buffett's put options (European exercise at expiry only) that he wrote (sold) were running at around $6.73 billion mark-to-market losses as of late 2008.[57] The scale of the potential loss prompted the SEC to demand that Berkshire produce, "a more robust disclosure" of factors used to value the contracts.[57] Buffett also helped Dow Chemical pay for its $18.8 billion takeover of Rohm & Haas. He thus became the single largest shareholder in the enlarged group with his Berkshire Hathaway, which provided $3 billion, underlining his instrumental role during the crisis in debt and equity markets.[58]

In 2008, Buffett became the richest person in the world, garnering a total net worth estimated at $62 billion[59] by Forbes and at $58 billion[60] by Yahoo, dethroning Bill Gates, who had been number one on the Forbes list for 13 consecutive years.[61] In 2009, Gates regained the top position on the Forbes list, with Buffett shifted to second place. Both of the men's values dropped, to $40 billion and $37 billion respectively—according to Forbes, Buffett lost $25 billion over a 12-month period during 2008/2009.[62]

In October 2008, the media reported that Buffett had agreed to buy General Electric (GE) preferred stock.[63] The operation included special incentives: he received an option to buy three billion shares of GE stock, at $22.25, over the five years following the agreement, and Buffett also received a 10% dividend (callable within three years). In February 2009, Buffett sold some Procter & Gamble Co. and Johnson & Johnson shares from his personal portfolio.[64] In addition to suggestions of mistiming, the wisdom in keeping some of Berkshire's major holdings, including The Coca-Cola Company, which in 1998 peaked at $86, raised questions. Buffett discussed the difficulties of knowing when to sell in the company's 2004 annual report:

That may seem easy to do when one looks through an always-clean, rear-view mirror. Unfortunately, however, it's the windshield through which investors must peer, and that glass is invariably fogged.[65]

In March 2009, Buffett said in a cable television interview that the economy had "fallen off a cliff ... Not only has the economy slowed down a lot, but people have really changed their habits like I haven't seen". Additionally, Buffett feared that inflation levels that occurred in the 1970s—which led to years of painful stagflation—might re-emerge.[66][67]

A capitalized Berkshire

In 2009, Buffett invested $2.6 billion as a part of Swiss Re's campaign to raise equity capital.[68][69] Berkshire Hathaway already owned a 3% stake, with rights to own more than 20%.[70] Also in 2009, Buffett acquired Burlington Northern Santa Fe Corp. for $34 billion in cash and stock. Alice Schroeder, author of Snowball, said that a key reason for the purchase was to diversify Berkshire Hathaway from the financial industry.[71] Measured by market capitalization in the Financial Times Global 500, Berkshire Hathaway was the eighteenth largest corporation in the world as of June 2009.[72]

In 2009, Buffett divested his failed investment in ConocoPhillips, saying to his Berkshire investors,

I bought a large amount of ConocoPhillips stock when oil and gas prices were near their peak. I in no way anticipated the dramatic fall in energy prices that occurred in the last half of the year. I still believe the odds are good that oil sells far higher in the future than the current $40–$50 price. But so far I have been dead wrong. Even if prices should rise, moreover, the terrible timing of my purchase has cost Berkshire several billion dollars.[73]

The merger with the Burlington Northern Santa Fe Railway (BNSF) closed upon BNSF shareholder approval during Q1 of 2010. This deal was valued at approximately $44 billion (with $10 billion of outstanding BNSF debt) and represented an increase of the previously existing stake of 22%.[74][75] In June 2010, Buffett defended the credit-rating agencies for their role in the US financial crisis, claiming:

Very, very few people could appreciate the bubble. That's the nature of bubbles—they're mass delusions.[76]

On March 18, 2011, Goldman Sachs was given Federal Reserve approval to buy back Berkshire's preferred stock in Goldman. Buffett had been reluctant to give up the stock, which averaged $1.4 million in dividends per day,[77][78] saying:

I'm going to be the Osama bin Laden of capitalism. I'm on my way to an unknown destination in Asia where I'm going to look for a cave. If the U.S. Armed forces can't find Osama bin Laden in 10 years, let Goldman Sachs try to find me.[79]

In November 2011, it was announced that over the course of the previous eight months, Buffett had bought 64 million shares of International Business Machine Corp (IBM) stock, worth around $11 billion. This unanticipated investment raised his stake in the company to around 5.5 percent—the largest stake in IBM alongside that of State Street Global Advisors. Buffett had said on numerous prior occasions that he would not invest in technology because he did not fully understand it, so the move came as a surprise to many investors and observers. During the interview, in which he revealed the investment to the public, Buffett stated that he was impressed by the company's ability to retain corporate clients and said, "I don't know of any large company that really has been as specific on what they intend to do and how they intend to do it as IBM".[80]

In May 2012, Buffett's acquisition of Media General, consisting of 63 newspapers in the south-eastern U.S., was announced.[81] The company was the second news print purchase made by Buffett in one year.[82] Interim publisher James W. Hopson announced on July 18, 2013, that the Press of Atlantic City would be sold to Buffett's BH Media Group by ABARTA, a private holding company based in Pittsburgh, U.S. At the Berkshire shareholders meeting in May 2013, Buffett explained that he did not expect to "move the needle" at Berkshire with newspaper acquisitions, but he anticipates an annual return of 10 percent. The Press of Atlantic City became Berkshire's 30th daily newspaper, following other purchases such as Virginia, U.S.' Roanoke Times and The Tulsa World in Oklahoma, U.S.[83]

During a presentation to Georgetown University students in Washington, D.C., in late September 2013, Buffett compared the U.S. Federal Reserve to a hedge fund and stated that the bank is generating "$80 billion or $90 billion a year probably" in revenue for the U.S. government. Buffett also advocated further on the issue of wealth equality in society:

We have learned to turn out lots of goods and services, but we haven't learned as well how to have everybody share in the bounty. The obligation of a society as prosperous as ours is to figure out how nobody gets left too far behind.[84]

After the difficulties of the economic crisis, Buffett managed to bring its company back to its pre-recession standards: in Q2 2014, Berkshire Hathaway made $6.4 billion in net profit, the most it had ever made in a three-month period.[85] On August 14, 2014, the price of Berkshire Hathaway's shares hit $200,000 a share for the first time, capitalizing the company at $328 billion. While Buffett had given away much of his stock to charities by this time, he still held 321,000 shares worth $64.2 billion. On August 20, 2014, Berkshire Hathaway was fined $896,000 for failing to report as required the December 9, 2013 purchase of shares in USG Corporation.[86]

A 2023 ProPublica article based on a leak of confidential IRS data alleged that Buffett had made equity trades in his personal portfolio involving companies that Berkshire Hathaway bought or sold during the same quarter or the quarter before, raising concerns about conflicts of interest. On three dates between 2009 and 2012, Buffett sold shares of Johnson and Johnson, Walmart, and Wells Fargo, with the sales totaling $80 million in value.[87][88] Although Buffett has not commented, Berkshire Hathaway's Vice Chairman Charlie Munger dismissed the allegations, saying "I don’t think there’s the slightest chance that Warren Buffett is doing something that is deeply evil to make money for himself."[89]

Investment philosophy

Buffett's writings include his annual reports and various articles. Buffett is recognized by communicators[90] as a great story-teller, as evidenced by his annual letters to shareholders. He has warned about the pernicious effects of inflation:[91]

The arithmetic makes it plain that inflation is a far more devastating tax than anything that has been enacted by our legislatures. The inflation tax has a fantastic ability to simply consume capital. It makes no difference to a widow with her savings in a 5 percent passbook account whether she pays 100 percent income tax on her interest income during a period of zero inflation, or pays no income taxes during years of 5 percent inflation.

— Buffett, Fortune (1977)

In his article, "The Superinvestors of Graham-and-Doddsville", Buffett rebutted the academic efficient-market hypothesis, that beating the S&P 500 was "pure chance", by highlighting the results achieved by a number of students of the Graham and Dodd value investing school of thought. In addition to himself, Buffett named Walter J. Schloss, Tom Knapp, Ed Anderson (Tweedy, Browne LLC), William J. Ruane (Sequoia Fund), Charlie Munger (Buffett's partner at Berkshire), Rick Guerin (Pacific Partners Ltd.), and Stan Perlmeter (Perlmeter Investments).[92] In his November 1999 Fortune article, he warned of investors' unrealistic expectations:[93]

Let me summarize what I've been saying about the stock market: I think it's very hard to come up with a persuasive case that equities will over the next 17 years perform anything like—anything like—they've performed in the past 17. If I had to pick the most probable return, from appreciation and dividends combined, that investors in aggregate—repeat, aggregate—would earn in a world of constant interest rates, 2% inflation, and those ever hurtful frictional costs, it would be 6%!

— Buffett, Fortune (1999)

Index funds vis-à-vis active management

Buffett has been a supporter of index funds for people who are either not interested in managing their own money or do not have the time. Buffett is skeptical that active management can outperform the market in the long run, and has advised both individual and institutional investors to move their money to low-cost index funds that track broad, diversified stock market indices. Buffett said in one of his letters to shareholders that "when trillions of dollars are managed by Wall Streeters charging high fees, it will usually be the managers who reap outsized profits, not the clients".[94] In 2007, Buffett made a bet with numerous managers that a simple S&P 500 index fund will outperform hedge funds that charge exorbitant fees. By 2017, the index fund was outperforming every hedge fund that made the bet against Buffett.[94]

Using investment banks

Buffet has a long-standing aversion to using the services of investment banks via Berkshire Hathaway.[95] This dynamic was also reported in Barron's,[96] Insider,[97] and Seeking Alpha,[98] among others.

Personal life

In 1949, Buffett developed a crush on a young woman whose boyfriend had a ukulele. In an attempt to compete, he bought one of the instruments and has been playing it ever since. Though the attempt to capture her attention was unsuccessful, his music interest became a key part of his becoming a part of Susan Thompson's life, and led to their marriage. Buffett often plays the instrument at stockholder meetings and other opportunities. His love of the instrument led to the commissioning of two custom Dairy Queen ukuleles by Dave Talsma, one of which was auctioned for charity.[99]

In 1952,[100] Buffett married Susan Thompson at Dundee Presbyterian Church. The next year they had their first child, Susan Alice, followed in a few years by Howard (b. 1954) and Peter (b. 1958). The couple began living separately in 1977, although they remained married until Susan Buffett's death in July 2004. Their daughter, Susie, lives in Omaha, is a national board member of Girls, Inc., and does charitable work through the Susan A. Buffett Foundation.[101]

In 2006, on his 76th birthday, Buffett married his longtime companion, Astrid Menks, who was then 60 years old—she had lived with him since his wife's departure to San Francisco in 1977.[102][103] Susan had arranged for the two to meet before she left Omaha to pursue her singing career. All three were close and Christmas cards to friends were signed "Warren, Susie and Astrid".[104] Susan briefly discussed this relationship in an interview on the Charlie Rose Show shortly before her death, in a rare glimpse into Buffett's personal life.[105]

Buffett disowned his son Peter's adopted daughter, Nicole, in 2006 after she participated in the Jamie Johnson documentary The One Percent about the growing economic inequality between the wealthy and the average citizen in the United States. Although his first wife referred to Nicole as one of her "adored grandchildren",[106] Buffett wrote Nicole a letter stating, "I have not emotionally or legally adopted you as a grandchild, nor have the rest of my family adopted you as a niece or a cousin".[107][108][109] By 2022, Buffett and she had reconciled.[110][111]

His 2006 annual salary was about $100,000, which is small compared to senior executive remuneration in comparable companies.[112] In 2008, he earned a total compensation of $175,000, which included a base salary of just $100,000.[113] In 1958, Buffett purchased a five-bedroom stucco house in Omaha, where he still lives, for US$31,500 (equivalent to $341,723 in 2023).[114][115] He also owned a vacation home in Laguna Beach, California,[116] which he purchased for $150,000 in 1971. He sold it for $7.5 million in 2018.[117] In 1989, after spending nearly $6.7 million of Berkshire's funds on a private jet, Buffett named it "The Indefensible", later renamed "The Indispensable".[118] This act was at odds with his past condemnation of extravagant spending by other CEOs.[119] Buffett sold the jet prior to mid-1999, and has since usually flown with Berkshire's flight services businesses.[120]

Bridge is such a sensational game that I wouldn't mind being in jail if I had three cellmates who were decent players and who were willing to keep the game going twenty-four hours a day.

—Buffett on bridge[121]

Buffett is an avid bridge player, which he plays with Gates[122] and champion player Sharon Osberg; he is said to spend 12 hours a week playing the game.[123][124] In 2006, he sponsored a bridge match for the Buffett Cup. Modeled on the Ryder Cup in golf—held immediately before it in the same city—the teams are chosen by invitation, with a female team and five male teams provided by each country.[125]

He is a dedicated, lifelong follower of Nebraska football, and attends as many games as his schedule permits. He supported the hire of Bo Pelini, following the 2007 season, stating, "It was getting kind of desperate around here".[126] He watched the 2009 game against Oklahoma from the Nebraska sideline, after being named an honorary assistant coach.[127] Buffett was elected to the American Philosophical Society in 2009.[128] Buffett worked with Christopher Webber on an animated series called "Secret Millionaires Club" with chief Andy Heyward of DiC Entertainment. The series features Buffett and Munger and teaches children healthy financial habits.[129][130]

Buffett was raised as a Presbyterian, but has since described himself as agnostic.[131] In December 2006, it was reported that Buffett did not carry a mobile phone, did not have a computer at his desk, and drove his own automobile,[132] a Cadillac DTS.[133] In contrast to that, at the 2018 Berkshire Hathaway's shareholder meeting, he stated he uses Google as his preferred search engine.[134] In 2013 he had an old Nokia flip phone and had sent one email in his entire life.[135] In February 2020, Buffett revealed in a CNBC interview that he had traded in his flip phone for an iPhone 11.[136] Buffett reads five newspapers every day, beginning with the Omaha World Herald, which his company acquired in 2011.

Buffett's speeches are known for mixing business discussions with humor. Each year, Buffett presides over Berkshire Hathaway's annual shareholder meeting in the Qwest Center in Omaha, Nebraska, an event drawing over 20,000 visitors from both the United States and abroad, giving it the nickname "Woodstock of Capitalism". Berkshire's annual reports and letters to shareholders, prepared by Buffett, frequently receive coverage by the financial media. Buffett's writings are known for containing quotations from sources as varied as the Bible and Mae West,[137] as well as advice in a folksy, Midwestern style and numerous jokes.

In April 2017, Buffett (an avid Coca-Cola drinker and shareholder in the company) agreed to have his likeness placed on Cherry Coke products in China. Buffett was not compensated for this advertisement.[138][139] Buffett is very distantly related to the 44th president of the United States, Barack Obama.[140] Buffett was a longtime friend of singer-songwriter Jimmy Buffett until Jimmy's death in September 2023, and they would often refer to one another as "Uncle Warren" and "Cousin Jimmy". The two took a DNA test which revealed no relation.[141]

Health

Buffett is a teetotaler.[142] On April 11, 2012, Buffett was diagnosed with stage I prostate cancer during a routine test.[143] He announced he would begin two months of daily radiation treatment from mid-July. In a letter to shareholders, Buffett said he felt "great—as if I were in my normal excellent health—and my energy level is 100 percent".[143] On September 15, 2012, Buffett announced that he had completed the full 44-day radiation treatment cycle, saying "it's a great day for me" and "I am so glad to say that's over".[144]

Wealth and philanthropy

In 2008, Buffett was ranked by Forbes as the richest person in the world with an estimated net worth of approximately $62 billion.[145] In 2009, after donating billions of dollars to charity, he was ranked as the second richest man in the United States with a net worth of $37 billion[146][147] with only Bill Gates ranked higher than Buffett. His net worth had risen to $58.5 billion as of September 2013.[148]

In 1999, Buffett was named the Top Money Manager of the Twentieth Century in a survey by the Carson Group, ahead of Peter Lynch and John Templeton.[149] In 2007, he was listed among Time's 100 Most Influential People in the world.[150] In 2011, President Barack Obama awarded him the Presidential Medal of Freedom.[151] Buffett, along with Bill Gates, was named the most influential global thinker in Foreign Policy's 2010 report.[152]

Buffett has written several times of his belief that, in a market economy, the rich earn outsized rewards for their talents.[153] His children will not inherit a significant proportion of his wealth. He once commented, "I want to give my kids just enough so that they would feel that they could do anything, but not so much that they would feel like doing nothing".[154]

Buffett had long stated his intention to give away his fortune to charity, and in June 2006, he announced a new plan to give 83% of it to the Bill & Melinda Gates Foundation (BMGF).[155] He pledged about the equivalent of 10 million Berkshire Hathaway Class B shares to the Bill & Melinda Gates Foundation (worth approximately $30.7 billion as of June 23, 2006),[156] making it the largest charitable donation in history, and Buffett one of the leaders of philanthrocapitalism.[157] The foundation will receive 5% of the total each July, beginning in 2006. The pledge is conditional upon three requirements:

- Bill or Melinda Gates must be alive and active in BMGF

- BMGF must continue to qualify as a charity

- Each year BMGF must give away an amount equal to the prior year's Berkshire gift plus the additional 5% of net assets as required of all US foundations

Buffett joined the Gates Foundation's board, but did not plan to be actively involved in the foundation's investments.[158][159] Buffett announced his resignation as a trustee of the Gates Foundation on June 23, 2021.[160] This represented a significant shift from Buffett's previous statements, to the effect that most of his fortune would pass to his Buffett Foundation.[161] The bulk of the estate of his wife, valued at $2.6 billion, went there when she died in 2004.[162] He also pledged $50 million to the Nuclear Threat Initiative, in Washington, where he began serving as an adviser in 2002.[163]

In 2006, he auctioned his 2001 Lincoln Town Car[164] on eBay to raise money for Girls, Inc.[165] In 2007, he auctioned a luncheon with himself that raised a final bid of $650,100 for the Glide Foundation.[166] Later auctions raised $2.1 million[167][168] $1.7 million[169] and $3.5 million. The winners traditionally dine with Buffett at New York's Smith and Wollensky steak house. The restaurant donates at least $10,000 to Glide each year to host the meal.[170]

In 2009, Ralph Nader wrote the book Only the Super Rich Can Save Us, a novel about "a movement of billionaires led by Warren Buffett and featuring, among others, Ted Turner, George Soros and Barry Diller, who use their fortunes to clean up America". On C-SPAN BookTV, Nader said Buffett invited him to breakfast after the book came out and was "quite intrigued by the book". He also told Nader of his plan to get "billionaires all over the world to donate 50% of their estate to charity or good works".[171] On December 9, 2010, Buffett, Bill Gates, and Facebook CEO Mark Zuckerberg signed a promise they called the "Gates-Buffett Giving Pledge", in which they promise to donate to charity at least half of their wealth, and invite other wealthy people to follow suit.[10][172] In 2018, after making almost $3.4 billion donations,[173] Buffett was ranked 3rd in the Forbes' List of Billionaires 2018.[174]

Buffett continues to help fund and support his family's individual foundations which include Susan Buffett's Susan Thompson Buffett Foundation, Susan Alice Buffett's Sherwood Foundation, Howard Graham Buffett's Howard G. Buffett Foundation, and Peter Buffett's NoVo Foundation.[175][176] Warren Buffett was also supportive of his sister Doris Buffett's Letters Foundation and Learning By Giving Foundation.[177][178]

In November 2022, Buffett made a donation of $750 million in Berkshire Hathaway shares to four charitable foundations run by his children. 1.5 million Class B shares of his conglomerate to the Susan Thompson Buffett Foundation, named after his first wife. He also transferred 300,000 Class B shares each to three funds managed by his children: the Sherwood Foundation, the Howard G. Buffett Foundation and the NoVo Foundation.[179] As of 2023[update], Buffett has given over $50 billion to charitable causes.[180][181]

Political and public policy views

In addition to political contributions over the years, Buffett endorsed and made campaign contributions to Barack Obama's presidential campaign. On July 2, 2008, Buffett attended a $28,500 per plate fundraiser for Obama's campaign in Chicago.[182] Buffett intimated that John McCain's views on social justice were so far from his own that McCain would need a "lobotomy" for Buffett to change his endorsement.[183] During the second 2008 U.S. presidential debate, McCain and Obama, after being asked first by presidential debate mediator Tom Brokaw, both mentioned Buffett as a possible future Secretary of the Treasury.[184] Later, in the third and final presidential debate, Obama mentioned Buffett as a potential economic advisor.[185] Buffett was also a financial advisor to Republican candidate Arnold Schwarzenegger during the 2003 California gubernatorial election.[186]

On December 16, 2015, Buffett endorsed Democratic candidate Hillary Clinton for president.[187] On August 1, 2016, Buffett challenged Donald Trump to release his tax returns.[188][189] On October 10, 2016, after a reference to him in the second presidential debate, Buffett released his own tax return.[190][191] He said he had paid $1.85 million in federal income taxes in 2015 on an adjusted gross income of $11.6 million, meaning he had an effective federal income tax rate of around 16 percent. Buffett also said he had made more than $2.8 billion worth of donations last year.[191] In response to Trump saying he was unable to release his tax information due to being under audit, Buffett said, "I have been audited by the IRS multiple times and am currently being audited. I have no problem in releasing my tax information while under audit. Neither would Mr. Trump—at least he would have no legal problem."[191] Buffett has said he would judge President Donald Trump by his results on national safety, economic growth and economic participation when deciding if he would vote for him in the 2020 presidential election.[192][193]

Health care

Buffett described the health care reform under President Barack Obama as insufficient to deal with the costs of health care in the US, though he supports its aim of expanding health insurance coverage.[194] Buffett compared health care costs to a tapeworm, saying that they compromise US economic competitiveness by increasing manufacturing costs.[194] Buffett said in 2010 that it was not sustainable for the U.S. to devote 17% of its GDP to healthcare expenditure, noting that many other nations spent a much smaller proportion of their GDP on health expenditures, with better healthcare outcomes.[195] Buffett said, "If you want the very best, I mean if you want to spend a million dollars to prolong your life 3 months in a coma or something then the US is probably the best", but he also said that other countries spend much less and receive much more in health care value (visits, hospital beds, doctors and nurses per capita).[196]

Buffett faults the incentives in the United States medical industry, that payers reimburse doctors for procedures (fee-for-service) leading to unnecessary care (overutilization), instead of paying for results.[197] He cited Atul Gawande's 2009 article in the New Yorker[198] as a useful consideration of US health care, with its documentation of unwarranted variation in Medicare expenditures between McAllen, Texas and El Paso, Texas.[197] Buffett raised the problem of lobbying by the medical industry, saying that they are very focused on maintaining their income.[199]

Curbing population growth

Buffett has expressed concerns about unchecked population growth. In 2009, he met with several other billionaires to discuss healthcare, education and slowing population growth. Called "The Good Club" by an insider, the billionaires had given away $45 billion to philanthropic causes and included Oprah Winfrey, Michael Bloomberg and David Rockefeller, Jr.[200] The meeting has drawn criticism from some right-wing blogs, with some believing the group to be a part of a secret sterilization society.[201] Buffett is a long-time supporter of family planning. The Buffett Foundation has given over $1.5 billion to abortion research to include $427 million to Planned Parenthood.[202]

Taxes

Buffett stated that he only paid 19% of his income for 2006 ($48.1 million) in total federal taxes (due to their source as dividends and capital gains) while his employees paid 33% of theirs, despite making much less money.[203] Regarding how little he pays in taxes compared to his employees, he said, "How can this be fair? How can this be right? There's class warfare, all right, but it's my class, the rich class, that's making war, and we're winning."[204][205] After Donald Trump accused him of taking "massive deductions", Buffett countered, "I have copies of all 72 of my returns and none uses a carryforward."[206]

Buffett favors the inheritance tax, saying that repealing it would be like "choosing the 2020 Olympic team by picking the eldest sons of the gold-medal winners in the 2000 Olympics".[207] In 2007, Buffett testified before the Senate and urged them to preserve the estate tax so as to avoid a plutocracy.[208] Some critics argued that Buffett (through Berkshire Hathaway) has a personal interest in the continuation of the estate tax, since Berkshire Hathaway benefited from the estate tax in past business dealings and had developed and marketed insurance policies to protect policy holders against future estate tax payments.[209] Buffett believes government should not be in the business of gambling, or legalizing casinos, calling it a tax on ignorance.[210]

Dollar and gold

The trade deficit induced Buffett to enter the foreign currency market for the first time in 2002. He substantially reduced his stake in 2005 as changing interest rates increased the costs of holding currency contracts. Buffett remained bearish on the dollar, stating that he was looking to acquire companies with substantial foreign revenues. Buffett has been critical of gold as an investment, with his critique being based primarily on its non-productive nature. In a 1998 address at Harvard, Buffett said:

It gets dug out of the ground in Africa, or someplace. Then we melt it down, dig another hole, bury it again and pay people to stand around guarding it. It has no utility. Anyone watching from Mars would be scratching their head.

In 1977, about stocks, gold, farmland and inflation, he stated:

Stocks are probably still the best of all the poor alternatives in an era of inflation—at least they are if you buy in at appropriate prices.[211]

Китай

Баффет инвестировал в PetroChina Company Limited и сделал редкий шаг, опубликовал комментарий [ 212 ] на веб-сайте Berkshire Hathaway, в котором говорится, почему он не будет продавать акции из-за связи с гражданской войной в Судане , которая привела к продаже Гарварда. Вскоре после этого он продал эту долю, избавив себя от миллиардов долларов, которые он потерял бы, если бы сохранил компанию в разгар резкого падения цен на нефть, начавшегося летом 2008 года. В октябре 2008 года Баффет инвестировал 230 миллионов долларов в компанию. 10% акций производителя аккумуляторов BYD Company ( SEHK : 1211 ), которая управляет дочерней компанией производителя электромобилей BYD Auto . Менее чем за год инвестиции принесли более 500% прибыли. [ 213 ]

Табак

Во время враждебной борьбы за поглощение RJR Nabisco , Inc. в 1987 году Баффет сказал Джону Гутфройнду : [ 214 ]

Я скажу вам, почему мне нравится сигаретный бизнес. Изготовление стоит копейки. Продайте его за доллар. Это вызывает привыкание. И это фантастическая лояльность к бренду .

- Баффет, цитата из книги «Варвары у ворот: падение RJR Nabisco».

Выступая на ежегодном собрании Berkshire Hathaway Inc. в 1994 году, Баффет сказал, что инвестиции в табачную отрасль: [ 215 ]

чревато вопросами, которые касаются взглядов общества и нынешней администрации. Мне бы не хотелось, чтобы значительная часть моего состояния была инвестирована в табачный бизнес. С экономикой у бизнеса может быть все в порядке, но это не значит, что у него блестящее будущее.

- Баффет, ежегодное собрание Berkshire Hathaway

Уголь

Баффета В 2007 году PacifiCorp , дочерняя компания его MidAmerican Energy Company , отменила строительство шести предложенных угольных электростанций. в штате Юта В их число входили блок 3 проекта Intermountain Power , блок 5 Джима Бриджера и четыре предлагаемых электростанции, ранее включенные в интегрированный план ресурсов PacifiCorp. Отмена произошла из-за давления со стороны регулирующих органов и групп граждан. [ 216 ]

Возобновляемая энергия

Индейские племена и ловцы лосося стремились заручиться поддержкой Баффета для предложения по демонтажу четырех плотин гидроэлектростанций на реке Кламат , принадлежащих компании PacifiCorp , входящей в состав Berkshire Hathaway . Дэвид Сокол ответил от имени Баффета, заявив, что FERC . вопрос будет решать [ 217 ] [ 218 ]

Расходы на опционы на акции

Он был ярым сторонником включения опционов на акции корпораций в отчеты о прибылях и убытках . На ежегодном собрании 2004 года он раскритиковал перед Конгрессом США законопроект, согласно которому в качестве расходов будут рассматриваться только некоторые компенсации по опционам на акции, выпущенные компаниями, сравнив этот законопроект с законопроектом, который почти был принят Палатой представителей штата Индиана, чтобы изменить стоимость акций. Число Пи с 3,14159 на 3,2 согласно законодательному постановлению. [ 219 ]

Когда компания дает своим сотрудникам что-то ценное в обмен на их услуги, это явно компенсационные расходы. А если расходы не включены в отчет о прибылях и убытках, то где же им место? [ 220 ]

Высокие технологии

В мае 2012 года Баффет заявил, что избегал покупки акций высокотехнологичных компаний, таких как Facebook и Google, поскольку они сложны и трудны для понимания, а также сопутствующих осложнений, поскольку им трудно уверенно оценить их будущую стоимость. Он также заявил, что первичное публичное размещение (IPO) новых выпусков акций почти всегда является плохой инвестицией. Баффет посоветовал инвесторам искать компании, которые будут иметь хорошую стоимость через десять лет. [ 221 ]

Биткойн и криптовалюты

В интервью CNBC в январе 2018 года Баффет сказал, что недавнее увлечение биткойнами и другими криптовалютами не закончится хорошо, добавив, что «когда это произойдет, или как, или что-то еще, я не знаю»; а позже в том же году назвав это «крысиным ядом в квадрате». Но он также сказал, что не будет открывать короткую позицию по фьючерсам на биткойны. [ 222 ]

COVID-19 пандемия

В интервью CNBC в июне 2021 года Баффет заявил, что экономические последствия пандемии COVID-19 усилили экономическое неравенство , и выразил сожаление по поводу того, что большинство людей не подозревают, что «сотни тысяч или миллионы» малых предприятий пострадали негативно. Он также заявил, что рынки и экономика, вероятно, будут непредсказуемыми даже в период восстановления после пандемии, даже несмотря на то, что у администрации Байдена США и Федеральной резервной системы есть план. Он сказал, что непредсказуемость и последствия Covid-19 еще далеки от завершения. [ 223 ]

Кино и телевидение

Помимо бесчисленных появлений на телевидении в различных новостных программах, Баффет появлялся во многих фильмах и телепрограммах, как документальных, так и художественных. Некоторые эпизодические роли в фильмах и на телевидении, которые он сыграл, включают «Уолл-стрит: Деньги никогда не спят» (2010), «Офис» (США), «Все мои дети » и «Антураж» (2015). [ 224 ] Он 10 раз был гостем на шоу «Чарли Роуз» , а также был героем HBO документального фильма «Стать Уорреном Баффетом» (2017) и BBC постановки «Величайший в мире создатель денег» (2009).

Библиография

Книги о Баффете

В октябре 2008 года газета USA Today сообщила, что было напечатано как минимум 47 книг с именем Баффета в названии. В статье цитируется генеральный директор Borders Books Джордж Джонс, который заявил, что единственными живыми людьми, упомянутыми в стольких названиях книг, были президенты США, мировые политические деятели и Далай-лама . [ 225 ] Баффет сказал, что его личным фаворитом является сборник его эссе под названием «Очерки Уоррена Баффета» . [ 226 ] который он описал как «последовательную перестановку идей из моих писем с годовым отчетом». [ 225 ]

Книги или публикации Баффета:

- «Очерки Уоррена Баффета: уроки для корпоративной Америки» , Уоррен Баффет и Лоуренс А. Каннингем , The Cunningham Group; исправленное издание (11 апреля 2001 г.). ISBN 978-0-9664461-1-1 .

- «Очерки Уоррена Баффета: уроки для корпоративной Америки», второе издание , Уоррен Э. Баффет и Лоуренс А. Каннингем, The Cunningham Group; 2-е издание (14 апреля 2008 г.). ISBN 978-0-9664461-2-8 .

Некоторые бестселлеры или известные книги о Баффете:

- Кэрол Дж. Лумис, Чечетка на работе: Уоррен Баффет практически обо всем, 1966–2012: Книга журнала Fortune.

- Престон Пиш, три любимые книги Уоррена Баффета [ 227 ] (интерактивная книга, в которой есть ссылки на Книги Баффета для онлайн-видео). [ 225 ]

- Роджер Ловенштейн , Баффет, Становление американского капиталиста .

- Роберт Хэгстром, Путь Уоррена Баффета . [ 225 ] [ 228 ]

- Элис Шредер , Снежок: Уоррен Баффет и дело жизни [ 229 ] (написано при содействии Баффета). [ 230 ]

- Мэри Баффет и Дэвид Кларк, Баффетология [ 231 ] и четыре последующих книги (совокупный тираж более 1,5 миллиона экземпляров). [ 225 ]

- Джанет Лоу , Уоррен Баффет говорит: остроумие и мудрость величайшего инвестора в мире . [ 232 ]

- Джон Трейн , «Прикосновение Мидаса: стратегии, которые сделали Уоррена Баффета «выдающимся инвестором Америки». [ 233 ]

- Эндрю Килпатрик, «Неизменная ценность: история Уоррена Баффета» [ 234 ] (самая длинная из книг о Баффете, 330 глав, 1874 страницы и 1400 фотографий, вес 10,2 фунта). [ 225 ]

- Роберт П. Майлз (2004). Уоррен Баффет Богатство: принципы и практические методы, используемые величайшим инвестором мира . Джон Уайли и сыновья. ISBN 978-0-471-46511-9 .

- Джон П. Риз , «Инвестор-гуру: как победить рынок, используя лучшие инвестиционные стратегии в истории» [ 235 ] (включает пошаговый метод выбора акций, основанный на подходе Баффета).

- Таваколи, Джанет М. (6 января 2009 г.). Дорогой мистер Баффет: что узнает инвестор за 1269 миль от Уолл-стрит . Джон Уайли и сыновья. ISBN 978-0-470-44273-9 .

- Джанджигян, Ваан (1 мая 2008 г.). Даже Баффет не идеален: чему можно — и нельзя — научиться у величайшего инвестора в мире . Пингвин. ISBN 9781440631474 .

См. также

Ссылки

- ^ Стемпель, Джонатан (24 февраля 2020 г.). «Уоррен Баффет говорит: «Я демократ», и у него не будет проблем с голосованием за Блумберг» . Рейтер . Проверено 2 ноября 2021 г.

- ^ «Биография Уоррена Баффета» . Biography.com ( к вашему сведению / A&E Networks ) . Архивировано из оригинала 28 января 2016 года . Проверено 28 января 2016 г.

- ^ «Индекс миллиардеров Bloomberg: Уоррен Баффет» . Bloomberg.com . Bloomberg LP Архивировано из оригинала 7 марта 2023 года . Проверено 5 ноября 2023 г.

- ^ «Чарли Мангер» . Cnn.com . 11 июня 2014 года. Архивировано из оригинала 2 февраля 2019 года . Проверено 11 марта 2019 г.

- ^ Клиффорд, Кэтрин (26 февраля 2018 г.). «Уоррен Баффет из Berkshire Hathaway вспоминает встречу с Чарли Мангером» . Cnbc.com . Архивировано из оригинала 26 июня 2019 года . Проверено 11 марта 2019 г.

- ^ Маркелс, Алекс (29 июля 2007 г.). «Как зарабатывать деньги по методу Баффета» . Новости США и мировой отчет . Архивировано из оригинала 22 октября 2013 года.

- ^ Салливан, Алин (20 декабря 1997 г.). «Баффет, мудрец из Омахи, делает стратегию стоимости простой: секреты инвестора Хай-Плейнс» . Интернэшнл Геральд Трибьюн . Архивировано из оригинала 7 марта 2016 года . Проверено 20 февраля 2017 г.

- ^ Гогои, Паллави (8 мая 2007 г.). «Что может купить Уоррен Баффет» . Новости Эн-Би-Си . Архивировано из оригинала 20 марта 2013 года . Проверено 9 мая 2007 г.

- ^ Баффет, Уоррен (16 июня 2010 г.). «Мой благотворительный залог» . Си-Эн-Эн. Архивировано из оригинала 20 сентября 2020 года . Проверено 3 августа 2020 г.

- ^ Jump up to: а б «Американские миллиардеры отдают 50% своего состояния на благотворительность» . Би-би-си. 4 августа 2010 года. Архивировано из оригинала 30 августа 2010 года . Проверено 6 сентября 2010 г.

- ^ Блэр, Эллиот (29 января 2004 г.). «Семья Небраски конфликтует из-за любви, денег и смерти» . США сегодня . Архивировано из оригинала 30 августа 2010 года . Проверено 23 мая 2010 г.

- ^ «В школьном ежегоднике Уоррена Баффета полностью отражено, кем он станет, когда вырастет» . Бизнес-инсайдер . Архивировано из оригинала 30 августа 2017 года . Проверено 15 мая 2017 г.

- ^ Роберт Г. Хагстром (13 мая 2010 г.). Путь Уоррена Баффета . Издательство Уайли. п. 29. ISBN 978-0-470-89355-5 . Архивировано из оригинала 9 февраля 2024 года . Проверено 6 мая 2016 г.

- ^ Хагстром, Роберт (2001). Главное Баффет: вечные принципы новой экономики . Уайли. п. 24.

- ^ Левер, Джейн (30 января 2017 г.). «Новый документальный фильм HBO об Уоррене Баффете использует семейные фотографии и домашние фильмы, чтобы раскрыть историю его жизни» . Форбс . Архивировано из оригинала 8 сентября 2017 года . Проверено 7 июля 2017 г.

Будучи ненасытным читателем всю свою жизнь, в семь лет он прочитал книгу, которую взял в библиотеке, «Тысяча способов заработать 1000 долларов» и, вдохновленный ее уроками, начал продавать кока-колу, жевательную резинку и газеты.

- ^ «Баффет «становится самым богатым в мире» » . Би-би-си. 6 марта 2008 года. Архивировано из оригинала 9 марта 2008 года . Проверено 20 мая 2008 г.

- ^ Jump up to: а б с «Хронология Уоррена Баффета» . О деньгах. Архивировано из оригинала 4 июля 2004 года . Проверено 30 апреля 2015 г.

- ^ Кросс, Мэри (2013). 100 человек, которые изменили Америку 20-го века, Том. 1 . Санта-Барбара, Калифорния: ABC-CLIO. п. 451. ИСБН 978-1-61069-085-0 .

- ^ «Дорис Баффет работает один на один, помогая благотворительной организации брата-миллиардера, 27 мая 2014 года» . Христианский научный монитор . 27 мая 2014. Архивировано из оригинала 4 января 2015 года . Проверено 4 января 2015 г.

- ^ «Спецрепортаж, 29 апреля 1999 года: Berkshire и Баффет» . Дурак.com . Архивировано из оригинала 14 июля 2010 года . Проверено 28 ноября 2010 г.

- ^ Роберт П. Майлз (2004). Богатство Уоррена Баффета: принципы и практические методы, используемые величайшим инвестором мира . Джон Уайли и сыновья. п. 26. ISBN 978-0-471-46511-9 . Архивировано из оригинала 9 февраля 2024 года . Проверено 16 декабря 2017 г.

- ^ Jump up to: а б Кай, Чарли X.; Кизи, Кевин (2022). Эксперты и доказательства: Практическое руководство по инвестированию в акции . Западный Суссекс, Великобритания: John Wiley & Sons. п. 11. ISBN 978-1-119-84255-2 .

- ^ Jump up to: а б с 1634–1699: Маккаскер, Джей-Джей (1997). Сколько это в реальных деньгах? Исторический индекс цен для использования в качестве дефлятора денежных ценностей в экономике Соединенных Штатов: Addenda et Corrigenda (PDF) . Американское антикварное общество . 1700–1799: Маккаскер, Джей-Джей (1992). Сколько это в реальных деньгах? Исторический индекс цен для использования в качестве дефлятора денежных ценностей в экономике Соединенных Штатов (PDF) . Американское антикварное общество . 1800 – настоящее время: Федеральный резервный банк Миннеаполиса. «Индекс потребительских цен (оценка) 1800–» . Проверено 29 февраля 2024 г.

- ^ Гин, Кейт. «Альфа Сигма Фи возвращается в Пенн» . Thedp.com . Архивировано из оригинала 21 апреля 2019 года . Проверено 21 апреля 2019 г.

- ^ «История» . Уорренбаффет.com . Архивировано из оригинала 21 декабря 2016 года . Проверено 13 декабря 2016 г.

- ^ Хагстрем 2005 , с. 14 Уоррен Баффет сейчас является самым богатым человеком в мире с состоянием в 65 миллиардов долларов . GE привлекает 15 миллиардов долларов; Баффет получает привилегированную ставку (обновление 3)

- ^ Хит, Джейсон (24 апреля 2012 г.). «Чему диагноз рака Уоррена Баффета может научить инвесторов» . Финансовый пост . Архивировано из оригинала 9 июля 2013 года . Проверено 4 марта 2015 г.

- ^ Cabot Heritage Corporation (15 января 2013 г.). «Кто такой Уоррен Баффет?» . НАСДАК. Архивировано из оригинала 19 мая 2015 года . Проверено 4 марта 2015 г.

- ^ «История GEICO с самого начала | GEICO» . www.geico.com . Архивировано из оригинала 15 февраля 2020 года . Проверено 16 ноября 2020 г.

- ^ Ловенштейн, Роджер (1996). Баффет: Становление американского капиталиста . Даблдэй. п. 43. ИСБН 0-385-48491-7 .

- ^ «Лекция в Школе бизнеса Университета Флориды – стенограмма (документ PDF)» (PDF) . Разумный инвестор. 15 октября 1998 г. Архивировано (PDF) из оригинала 11 октября 2010 г. . Проверено 7 мая 2010 г.

- ^ « От человека к человеку»: Уоррен Баффет» . Новости CBS. Архивировано из оригинала 20 ноября 2013 года . Проверено 17 апреля 2020 г.

- ^ Шредер, Алиса (2008). Снежок: Уоррен Баффет и бизнес жизни . Бантам Делл. п. 169. ИСБН 978-0-553-80509-3 .

- ^ Баффет, Уоррен. «Письмо Уоррена Баффета партнерам, 1960 год».

- ^ «Серия писем Баффета о партнерстве – 1960 (Часть 2)» . НАСДАК . 6 ноября 2012 года. Архивировано из оригинала 7 ноября 2017 года . Проверено 5 ноября 2017 г.

- ^ Ловенштейн, Роджер (1995). Баффет: Становление американского капиталиста (изд. Торговля в мягкой обложке, 2008 г.). Нью-Йорк: Книги случайной торговли в мягкой обложке. стр. 65–66. ISBN 9780804150606 .

- ^ Шредер, Алиса (2008). Снежок: Уоррен Баффет и бизнес жизни . Бантам Делл. п. 240. ИСБН 978-0-553-80509-3 .

- ^ Худшая сделка Баффета . CNBC. 18 октября 2010 года. Архивировано из оригинала 29 сентября 2018 года . Проверено 18 сентября 2017 г.

- ^ Грэм Кенни (3 августа 2009 г.). Стратегия диверсификации: как развивать бизнес путем успешной диверсификации . Издательство Коган Пейдж. п. 160. ИСБН 978-0-7494-5833-1 .

- ^ Кляйнфилд, Северная Каролина «ABC продается за 3,5 миллиарда долларов; первая сетевая продажа». Архивировано 22 августа 2017 года в Wayback Machine . «Нью-Йорк Таймс» , 19 марта 1985 г.

- ^ "Capcities + ABC". Архивировано 9 июня 2020 года в Wayback Machine . Радиовещание , 25 марта 1985 г., стр. 31–35.

- ^ « Бездействие может быть столь же опасным, как и плохие действия », Эли Гоненн, выпускница 2004 года, Инициатива по развитию лидерства Duke . Mbaa.fuqua.duke.edu . Архивировано из оригинала 18 июня 2010 года . Проверено 23 мая 2010 г.

- ^ «Расследование торговли ценными бумагами» . С-ПАН . 4 сентября 1991 года. Архивировано из оригинала 23 июня 2020 года . Проверено 23 июня 2020 г.

- ^ «Узнайте о жизни и бизнесе миллиардера Уоррена Баффета» . Баланс . Архивировано из оригинала 4 марта 2017 года . Проверено 3 марта 2017 г.

- ^ CFP, Мэтью Франкель (13 ноября 2017 г.). «8 успешных сделок Уоррена Баффета» . Пестрый дурак . Архивировано из оригинала 5 сентября 2019 года . Проверено 5 сентября 2019 г.

- ^ Jump up to: а б «Общее урегулирование дела AIG завершает сложную главу» . Рациональная прогулка . 21 января 2010. Архивировано из оригинала 23 июля 2014 года . Проверено 16 августа 2014 г.

- ^ Уоррен Э. Баффет (21 февраля 2003 г.). «Корпоративные показатели Berkshire по сравнению с S&P 500» (PDF) . Беркшир Хэтэуэй . Архивировано (PDF) из оригинала 28 сентября 2014 г. Проверено 16 августа 2014 г.

- ^ Дайан Брэди, Марсия Викерс, Майк МакНэми (10 апреля 2005 г.). «AIG: Что пошло не так» . Блумберг Бизнесуик . Блумберг ЛП. Архивировано из оригинала 16 сентября 2014 года . Проверено 16 августа 2014 г.

{{cite web}}: CS1 maint: несколько имен: список авторов ( ссылка ) - ^ «AIG выплатит 800 миллионов долларов для урегулирования обвинений SEC в мошенничестве с ценными бумагами; более 1,6 миллиарда долларов будет выплачено для урегулирования действий федерального правительства и штата Нью-Йорк» . Комиссия по ценным бумагам и биржам . 9 февраля 2006 г. Архивировано из оригинала 10 июня 2017 г. Проверено 18 сентября 2017 г.

- ^ Лумис, Кэрол Дж. (25 июня 2006 г.). «Уоррен Баффет отдает свое состояние». Удача .

- ^ «ТРЕБУЕТСЯ ПОМОЩЬ: замена Уоррена Баффета» . Новости АВС . Архивировано из оригинала 22 мая 2008 года . Проверено 20 мая 2008 г.

- ^ Криппен, Алекс. «WSJ Уоррену Баффету: «Время получить новый хрустальный шар» » . CNBC . Архивировано из оригинала 10 июня 2011 года . Проверено 20 мая 2008 г.

- ^ Баффет, Уоррен Э. (16 октября 2008 г.). «Покупайте американское. Я» . Нью-Йорк Таймс . Архивировано из оригинала 26 ноября 2012 года . Проверено 25 декабря 2012 г.

- ^ Домбровский, Войтек (7 февраля 2008 г.). «Баффет: проблемы банков — это «поэтическая справедливость» » . Рейтер . Архивировано из оригинала 14 февраля 2008 года . Проверено 20 мая 2008 г.

- ^ «Даже Баффетт не может избежать рынков и штормов; прибыль Berkshire упала на 77%» . Страховой журнал . 9 ноября 2008 года. Архивировано из оригинала 24 февраля 2009 года . Проверено 14 ноября 2008 г.

- ^ Пресс-релиз. «Berkshire Hathaway инвестирует 5 миллиардов долларов в Goldman Sachs» . Голдман Сакс . Архивировано из оригинала 20 декабря 2008 года . Проверено 14 ноября 2008 г.

- ^ Jump up to: а б Стемпель, Джонатан (24 ноября 2008 г.). «Баффет раскроет больше информации о деривативах» . Рейтер . Архивировано из оригинала 3 декабря 2008 года . Проверено 27 ноября 2008 г.

- ^ Фонтанелла, Джеймс (11 июля 2008 г.). «ftalphaville.ft.com, Баффет помогает Dow заплатить 19 миллиардов долларов за R&H» . Файнэншл Таймс . Архивировано из оригинала 13 марта 2009 года . Проверено 23 февраля 2009 г.

- ^ «Уоррен Баффет №1» . Форбс . 5 марта 2008 года. Архивировано из оригинала 11 февраля 2011 года . Проверено 20 мая 2008 г.

- ^ «Баффет обошел Гейтса и возглавил новый список Forbes » Рейтер. 10 октября 2008 года. Архивировано из оригинала 14 октября 2008 года . Проверено 10 октября 2008 г.

- ^ «Миллиардеры мира» . Форбс . 5 марта 2008 года. Архивировано из оригинала 9 ноября 2017 года . Проверено 20 мая 2008 г.

- ^ «# 2 Уоррен Баффет - миллиардеры мира 2009» . Форбс . 13 февраля 2009 года. Архивировано из оригинала 2 июня 2010 года . Проверено 23 мая 2010 г.

- ^ Кларк, Эндрю (1 октября 2008 г.). «Уоррен Баффет купит привилегированные акции General Electric на 3 миллиарда долларов» . Хранитель . Архивировано из оригинала 15 сентября 2016 года . Проверено 13 декабря 2016 г.

- ^ «Berkshire Hathaway продает J&J и P&G» . Финансовый экспресс . 17 февраля 2009. Архивировано из оригинала 15 октября 2009 года . Проверено 23 февраля 2009 г.

- ^ Шредер, Алиса Снежок: Уоррен Баффет и дело жизни ISBN 0-553-80509-6 Бантам, сентябрь 2008 г.

- ^ Джош Фанк, «Баффет говорит, что нация столкнется с ростом безработицы». Архивировано 22 июня 2011 года в Wayback Machine , AP на Seattle Times , 9 марта 2009 года. Проверено 28 ноября 2010 года.

- ^ «Баффет: экономика «упала со скалы»» , MSN, 9 марта 2009 г. Проверено 3 апреля 2009 г.

- ^ Лионель Лоран (5 февраля 2009 г.). «Баффет вкладывает миллиарды в Swiss Re» . Форбс . Архивировано из оригинала 20 октября 2018 года . Проверено 18 сентября 2017 г.

- ^ Джолли, Дэвид (5 февраля 2009 г.). «Swiss Re получила 2,6 миллиарда долларов от Berkshire Hathaway» . Нью-Йорк Таймс . Архивировано из оригинала 1 июля 2017 года . Проверено 20 февраля 2017 г.

- ^ Хейг Симонян, Франческо Геррера (5 февраля 2009 г.). «Swiss Re обращается к Баффету за новым финансированием» . Файнэншл Таймс . Архивировано из оригинала 29 августа 2010 года . Проверено 17 марта 2009 г.

- ^ «Алиса Шредер о Баффете и BNI; какую компанию Berkshire Hathaway приобретет следующей?» . GuruFocus.com . Архивировано из оригинала 22 ноября 2009 года . Проверено 23 мая 2010 г.

- ^ FTGlobal500.pdf, июнь 2009 г., Financial Times.

- ^ «Многомиллиардная ошибка Уоррена Баффета с ConocoPhillips (COP)» . Gurufocus.com . Архивировано из оригинала 4 марта 2009 года . Проверено 23 мая 2010 г.

- ^ «Баффет покупает железные дороги Берлингтона в рамках своей крупнейшей сделки» . Рейтер . Архивировано из оригинала 23 июня 2019 года . Проверено 24 июня 2019 г.

- ^ «Berkshire Hathaway Inc. приобретет Burlington Northern Santa Fe Corporation (BNSF) по цене 100 долларов США за акцию наличными и акциями» (пресс-релиз). Деловой провод. Архивировано из оригинала 23 июня 2019 года . Проверено 24 июня 2019 г.

- ^ "Кредитные рейтинговые агентства не виноваты в кризисе, - говорит Баффет" . Insideireland.ie . 3 июня 2010 года. Архивировано из оригинала 2 августа 2012 года . Проверено 28 ноября 2010 г.

- ^ Квик, Бекки (20 марта 2011 г.). «Berkshire не будет немедленно исполнять варранты Goldman Sachs» . CNBC. Архивировано из оригинала 15 октября 2012 года . Проверено 4 мая 2011 г.

- ^ Харпер, Кристина (18 марта 2011 г.). «Goldman Sachs заплатит 5,65 миллиарда долларов за выкуп доли Баффета» . Деловая неделя . Архивировано из оригинала 24 апреля 2011 года . Проверено 4 мая 2011 г.

- ^ Квик, Бекки (20 марта 2011 г.). «Где спрячется Уоррен Баффет от Goldman Sachs?» . CNBC. Архивировано из оригинала 15 октября 2012 года . Проверено 4 мая 2011 г.

- ^ «Баффет избавляется от отвращения к технологиям благодаря крупным инвестициям в IBM» . Рейтер . 14 ноября 2011 года. Архивировано из оригинала 17 октября 2015 года . Проверено 3 июля 2017 г.

- ^ «Уоррен Баффет инвестирует в газеты Media General» . Новости Би-би-си . 17 мая 2012. Архивировано из оригинала 20 мая 2012 года . Проверено 25 мая 2012 г.

- ^ Раше, Доминик (17 мая 2012 г.). «Компания Berkshire Hathaway Уоррена Баффета покупает газетную группу Media General» . Хранитель . Лондон. Архивировано из оригинала 22 сентября 2013 года . Проверено 25 мая 2012 г.

- ^ Криппен, Алекс (18 июля 2013 г.). «Беркшир Хэтэуэй Уоррена Баффета делает ставку на Атлантик-Сити» . Новости CNBC . Архивировано из оригинала 21 сентября 2013 года . Проверено 20 сентября 2013 г.

- ^ Бухайар, Ной (20 сентября 2013 г.). «Баффет назвал Федеральную резервную систему величайшим хедж-фондом в истории» . Блумберг . Архивировано из оригинала 21 сентября 2013 года . Проверено 20 сентября 2013 г.

- ^ «Фирма Уоррена Баффета только что заработала больше всего денег за один квартал» . 2 августа 2014. Архивировано из оригинала 17 августа 2014 года . Проверено 21 августа 2014 г.

- ^ Стемпель, Джонатан (20 августа 2014 г.). «ОБНОВЛЕНИЕ 3. США оштрафовали Berkshire за сделку с акциями, Баффет признает ошибку» . Рейтер . Архивировано из оригинала 17 октября 2015 года . Проверено 21 августа 2014 г.

- ^ Симани, Роберт Фатуречи, Эллис (9 ноября 2023 г.). «Как Уоррен Баффет в частном порядке торговал акциями, которые Berkshire Hathaway покупала и продавала» . ПроПублика . Архивировано из оригинала 18 ноября 2023 года . Проверено 6 декабря 2023 г.

{{cite web}}: CS1 maint: несколько имен: список авторов ( ссылка ) - ^ Розен, Фил (10 ноября 2023 г.). «Сообщается, что Уоррен Баффет торговал акциями на миллионы долларов, которые Berkshire Hathaway покупала и продавала» . Бизнес-инсайдер. Архивировано из оригинала 26 января 2024 года . Проверено 25 января 2024 г.

- ^ Паунд, Джесси (16 ноября 2023 г.). «Чарли Мангер говорит, что у Баффета нет ни малейшего шанса торговать собственными счетами ради собственного обогащения» . CNBC . Архивировано из оригинала 7 декабря 2023 года . Проверено 6 декабря 2023 г.

- ^ Лу Хоффман, Агентство Хоффмана . « Уроки стартапов, полученные от Уоррена Баффета ». 13 апреля 2010 г. Проверено 16 апреля 2010 г.

- ^ Как инфляция обманывает инвестора в акции , Уоррен Баффет, Fortune , май 1977 г.

- ^ «Официальная биография Баффета появится на прилавках» . Нью-Йорк Таймс . 12 августа 2008 года. Архивировано из оригинала 19 июля 2009 года . Проверено 15 августа 2008 г.

- ^ Уоррен Баффет; Кэрол Лумис (22 ноября 1999 г.). «Мистер Баффет на фондовом рынке» . Удача . 140 (10). Архивировано из оригинала 27 ноября 1999 года . Проверено 12 сентября 2019 г.

- ^ Jump up to: а б «Уоррен Баффет, «Оракул из Омахи», критикует Уолл-стрит и восхваляет иммигрантов» . Reuters через Guardian . 25 февраля 2017. Архивировано из оригинала 1 марта 2017 года . Проверено 1 марта 2017 г.

- ^ Геллес, Дэвид (28 февраля 2015 г.). «Уоррен Баффет критикует инвестиционных банкиров» . Нью-Йорк Таймс . ISSN 0362-4331 . Архивировано из оригинала 26 апреля 2022 года . Проверено 26 апреля 2022 г.

- ^ Бэри, Эндрю. «Сделка Аллегани показывает, насколько Уоррен Баффет не любит инвестиционных банкиров» . www.barrons.com . Архивировано из оригинала 17 апреля 2022 года . Проверено 26 апреля 2022 г.

- ^ Фокс, Мэтью (22 марта 2022 г.). «Пренебрежение Уоррена Баффета к инвестиционно-банковским «перетасовщикам денег» приводит к снижению цены поглощения для акционеров Alleghany Corp.» . Инсайдер рынка . Архивировано из оригинала 23 апреля 2022 года . Проверено 26 апреля 2022 г.

- ^ «Цена Berkshire Hathaway на акции Alleghany показывает пренебрежение Уорреном Баффетом к комиссиям (NYSE:BRK.A) | В поисках альфы» . ищуalpha.com . 22 марта 2022 года. Архивировано из оригинала 26 апреля 2022 года . Проверено 26 апреля 2022 г.

- ^ Йейтс, Челси (27 ноября 2015 г.). «Миллиардер и гавайская гитара» . Слушай, Небраска . Архивировано из оригинала 30 ноября 2015 года . Проверено 28 ноября 2015 г.

- ^ Шудель, Мэтт (30 июля 2004 г.). «Сьюзен Т. Баффет, 72 года, умерла; жена инвестора-миллиардера» . Вашингтон Пост . п. Б06. Архивировано из оригинала 7 ноября 2012 года . Проверено 13 июля 2009 г.

- ^ Каллахан, Дэвид (4 февраля 2014 г.). «Кто есть кто в секретном Фонде Сьюзан Томпсон Баффет» . Внутри благотворительности . Архивировано из оригинала 16 декабря 2017 года . Проверено 15 декабря 2017 г.

- ^ Бейли, Джефф; Дэш, Эрик (1 сентября 2006 г.). «Как Уоррен Баффет женится? Оказывается, экономно» . Нью-Йорк Таймс . Архивировано из оригинала 25 апреля 2009 года . Проверено 20 мая 2008 г.

- ^ Брайан Гудман (31 августа 2006 г.). «Свадебные колокола Уоррена Баффета» . Новости CBS. Архивировано из оригинала 13 октября 2014 года . Проверено 9 сентября 2014 г.

- ^ Ловенштейн, Роджер (2008). Баффет: Становление американского капиталиста . Случайный дом. ISBN 978-0-8129-7927-5 .

- ^ «Сьюзен Баффет своими словами: беседы с Чарли Роузом» . Книжный червь Омаха. Архивировано из оригинала 23 декабря 2007 года . Проверено 20 мая 2008 г. Также доступен в свободном доступе по адресу [1]. Архивировано 26 сентября 2017 г. на сайте Wayback Machine .

- ↑ Майкл Мур из The Rich Man. Архивировано 1 сентября 2017 года в Wayback Machine The Wall Street Journal , Роберт Франк. 23 февраля 2008 г.

- ^ Гудман, Лия МакГрат (декабрь 2008 г.). «Паршивая овца миллиардера» . Мари Клэр . Архивировано из оригинала 20 мая 2010 года . Проверено 19 марта 2010 г.

- ^ Николс, Мишель (21 февраля 2008 г.). «Документальный фильм о разрыве в благосостоянии разделяет семью Баффетов» . Рейтер . Архивировано из оригинала 20 мая 2010 года . Проверено 19 марта 2010 г.

- ^ Шредер, Алиса. (2008). Снежный ком: Уоррен Баффет и дело жизни . Нью-Йорк: Bantam Books. ISBN 978-0-553-80509-3 . OCLC 225852426 . Архивировано из оригинала 20 января 2010 года . Проверено 16 ноября 2020 г.

- ^ «Познакомьтесь с Николь Баффет, внучкой легендарного инвестора Уоррена Баффетта, который зарабатывал на жизнь NFT» . Удача . 28 мая 2022 года. Архивировано из оригинала 27 июля 2023 года . Проверено 24 июля 2023 г.

- ^ Гудман, Лия МакГрат (24 сентября 2021 г.). «Уоррен Баффет, возможно, не увлекается криптовалютой, но его внучка увлекается» . Институциональный инвестор. Архивировано из оригинала 23 октября 2023 года . Проверено 18 октября 2023 г.

- ^ Смит, Рич (29 июня 2005 г.). «Глупые трюки генерального директора» . Пестрый дурак . Архивировано из оригинала 13 июня 2008 года . Проверено 20 мая 2008 г.

- ↑ Компенсация генерального директора Уоррена Э. Баффета за 2008 г. , Equilar. Архивировано 14 апреля 2009 г., в Wayback Machine.

- ^ «Дома миллиардеров» . Форбс . Архивировано из оригинала 17 октября 2016 года . Проверено 20 октября 2016 г.

- ^ Поппик, Сьюзи (1 мая 2016 г.). «Вот сколько стоит жить по соседству с Уорреном Баффетом» . Деньги.com . Архивировано из оригинала 28 апреля 2022 года . Проверено 1 октября 2016 г.

- ^ «Уоррен Баффет» . Форбс . Архивировано из оригинала 28 мая 2008 года . Проверено 20 мая 2008 г.

- ^ Лауденбек, Мэдлин Стоун, Танза. «В течение почти двух лет никто не хотел покупать загородный дом Уоррена Баффета в Южной Калифорнии, но в конце концов он был продан за 7,5 миллионов долларов» . Бизнес-инсайдер . Архивировано из оригинала 12 июня 2022 года . Проверено 12 июня 2022 г.

{{cite web}}: CS1 maint: несколько имен: список авторов ( ссылка ) - ^ Мохамед, Терон (30 декабря 2022 г.). «Уоррен Баффет дал своему частному самолету прозвище «Незащищенный», а затем переименовал его в «Незаменимый», осознав его ценность» . Бизнес-инсайдер. Архивировано из оригинала 1 января 2024 года . Проверено 1 января 2024 г.

- ^ «Письмо председателя 1989 года» . Беркшир Хэтэуэй . Архивировано из оригинала 8 июня 2008 года . Проверено 20 мая 2008 г.

- ^ Баффет, Уоррен Э.; Каннингем, Лоуренс А. (2015). Очерки Уоррена Баффета: уроки для корпоративной Америки (4-е изд.). The Cunningham Group и Carolina Academic Press. п. 65. ИСБН 978-1611637588 .

- ^ Оуэн, Дэвид (17 сентября 2007 г.). «Уловки поворота: взлет и падение контрактного моста» . Житель Нью-Йорка . Архивировано из оригинала 6 марта 2012 года . Проверено 25 ноября 2011 г.

- ^ Мур, Марта Т. (19 декабря 2005 г.). «Банк миллиардеров на бридже, чтобы козырнуть в покере» . США сегодня . Архивировано из оригинала 15 мая 2010 года . Проверено 23 мая 2010 г.

- ^ Блэкстоун, Джон (17 февраля 2008 г.). «Возвращение моста» . Новости CBS . Архивировано из оригинала 26 мая 2008 года . Проверено 20 мая 2008 г.

- ^ Хит, Томас (28 июля 2017 г.). «Познакомьтесь с женщиной, которая дает советы по бриджу Уоррену Баффету и Биллу Гейтсу» . Вашингтон Пост . Архивировано из оригинала 28 января 2023 года . Проверено 25 января 2024 г.

- ^ Дорин Макмиллан (5 октября 2012 г.). «Сцена на мосту: сборная США завоевала Кубок Уоррена Баффета 2012» . Кольер Ситизен . Scripps Media Inc. Архивировано из оригинала 11 сентября 2014 года . Проверено 9 сентября 2014 г.

- ^ «Университетская зона обсуждает футбол с Уорреном Баффетом» . Ютуб . Архивировано из оригинала 27 октября 2020 года . Проверено 23 мая 2010 г.

- ^ Шерман, Митч (7 ноября 2009 г.). «Со стороны: Может кто-нибудь из этих парней одеться?». Омаха Уорлд-Вестник .

- ^ «История участников APS» . search.amphilsoc.org . Архивировано из оригинала 9 июня 2021 года . Проверено 9 июня 2021 г.

- ^ Уоррен Баффет, Марта Стюарт, Жизель Бюндхен и «Космос» с участием Карла Сагана возглавляют новый список целенаправленных развлечений для детей . 24 июля 2009 г. Архивировано из оригинала 5 октября 2015 г.

{{cite book}}:|work=игнорируется ( помогите ) - ^ «ТЕХНОЛОГИЯ CNBC: Прямое интервью Уоррена Баффета «Тайному клубу миллионеров» на Squawk Box» . CNBC. 24 июля 2009 года. Архивировано из оригинала 1 сентября 2017 года . Проверено 18 сентября 2017 г.

- ↑ Wired . Архивировано 24 июля 2013 года в Wayback Machine статье «Лица нового атеизма: писец», опубликованной в ноябре 2006 года. Проверено 10 ноября 2009 года.

- ^ «Как Уоррен Баффет заработал свои миллиарды» . Rediff.com . 26 декабря 2006. Архивировано из оригинала 25 мая 2008 года . Проверено 20 мая 2008 г.

- ^ Тейлор III, Алекс (4 июня 2006 г.). «Баффет поддерживает GM и покупает Caddy» . Си-Эн-Эн. Архивировано из оригинала 29 сентября 2008 года . Проверено 20 мая 2008 г.

- ^ Ким, Тэ (5 мая 2018 г.). «Уоррен Баффет: Я ошибался насчет Google и Amazon, Джефф Безос совершил «чудо» бизнеса » . CNBC . Архивировано из оригинала 6 мая 2018 года . Проверено 6 мая 2018 г.