Пенсия

| Участники финансового рынка |

|---|

| Организации |

| Условия |

Пенсия латинского ( / ˈ p ɛ n ʃ ən / ; от «выплата») — это фонд , pensiō в который регулярно выплачиваются суммы в течение трудовой карьеры человека и из которого производятся периодические выплаты для поддержки выхода человека на пенсию . Пенсия может быть:

- « план с установленными выплатами », в котором определенные периодические выплаты производятся при выходе на пенсию. Спонсор схемы (например, работодатель) должен производить дополнительные платежи в фонд, если это необходимо для поддержки этих установленных пенсионных выплат, или

- « план с установленными взносами », согласно которому определенные суммы выплачиваются в течение трудовой жизни, а пенсионные выплаты - это все, что может быть предоставлено из фонда. [1]

Пенсии не следует путать с выходным пособием ; первый обычно выплачивается в регулярных размерах пожизненно после выхода на пенсию, а второй обычно выплачивается в виде фиксированной суммы после вынужденного увольнения до выхода на пенсию.

Термины «пенсионный план» и «пенсионный возраст», как правило, относятся к пенсии, предоставляемой при выходе человека на пенсию; [2] терминология варьируется в зависимости от страны. Пенсионные планы могут устанавливаться работодателями, страховыми компаниями, правительством или другими учреждениями, такими как ассоциации работодателей или профсоюзы. они называются пенсионными планами В Соединенных Штатах они широко известны как пенсионные схемы , а в Соединенном Королевстве и Ирландии и пенсионные планы (или суперпенсионные планы). [3] ) в Австралии и Новой Зеландии . Пенсии по возрасту обычно имеют форму гарантированной пожизненной ренты , что обеспечивает страхование от риска долголетия .

Пенсия, создаваемая работодателем в пользу работника, обычно называется профессиональной пенсией или пенсией работодателя. Профсоюзы , правительство или другие организации также могут финансировать пенсии. Профессиональные пенсии представляют собой форму отсроченной компенсации , обычно выгодной для работника и работодателя по налоговым причинам. Многие пенсии также содержат дополнительный страховой аспект, поскольку они часто выплачивают пособия кормильцам или инвалидам. Другие средства ( некоторые лотерейные например, выплаты или аннуитет ) могут обеспечивать аналогичный поток платежей.

Термин «пенсия» обычно используется для описания выплат, которые человек получает после выхода на пенсию, обычно на заранее определенных юридических или договорных условиях. Получателя трудовой пенсии называют пенсионером или пенсионером .

Типы

[ редактировать ]Пенсии по трудоустройству

[ редактировать ]Пенсионный план – это механизм, обеспечивающий людям доход во время выхода на пенсию, когда они больше не получают стабильный доход от работы. Часто пенсионные планы требуют, чтобы и работодатель, и работник вносили деньги в фонд во время своей работы, чтобы получить определенные льготы после выхода на пенсию. Это механизм отсроченных налоговых сбережений, который позволяет без уплаты налогов накапливать фонд для последующего использования в качестве пенсионного дохода. Финансирование может предоставляться другими способами, например, со стороны профсоюзов, государственных учреждений или по схемам самофинансирования. Таким образом, пенсионные планы представляют собой форму «отсроченной компенсации». SSAS — это тип пенсии по трудоустройству в Великобритании. 401 (k) – это культовый самофинансируемый пенсионный план, от которого многие американцы получают большую часть своего пенсионного дохода; иногда они включают в себя деньги от работодателя, но обычно в основном или полностью финансируются отдельным лицом с использованием сложной схемы, в которой деньги из зарплаты сотрудника по его указанию удерживаются для внесения работодателем в план сотрудника. Эти деньги могут иметь отсрочку по налогу или нет, в зависимости от конкретного характера плана.

Некоторые страны также предоставляют пенсии ветеранам вооруженных сил. Военные пенсии контролируются правительством; Примером постоянного агентства является Министерство по делам ветеранов США . Для исследования конкретных задач также могут быть созданы специальные комитеты, такие как Комиссия США по пенсиям ветеранов (широко известная как «Комиссия Брэдли») в 1955–56 годах. Пенсии могут продолжать выплачиваться и после смерти самого ветерана, продолжая выплачиваться вдове.

Социальные и государственные пенсии

[ редактировать ]Многие страны создали фонды для своих граждан и жителей, чтобы обеспечить доход, когда они выйдут на пенсию (или в некоторых случаях станут инвалидами). Обычно для этого требуются выплаты на протяжении всей трудовой жизни гражданина, чтобы в дальнейшем иметь право на получение пособий. Базовая государственная пенсия представляет собой пособие, основанное на взносах, и зависит от истории взносов человека. Например, см. Национальное страхование в Великобритании или Социальное обеспечение в Соединенных Штатах Америки.

Многие страны также ввели « социальную пенсию ». Это регулярные, финансируемые за счет налогов, не облагаемые взносами денежные трансферты, выплачиваемые пожилым людям. Социальные пенсии существуют более чем в 80 странах. [4] Некоторые из них представляют собой универсальные льготы, предоставляемые всем пожилым людям, независимо от дохода, имущества или трудового стажа. Примеры универсальных пенсий включают Новой Зеландии. пенсионное обеспечение [5] и базовая пенсионная пенсия Маврикия . [6] Однако большинство социальных пенсий зависят от нуждаемости, например, дополнительный социальный доход в Соединенных Штатах Америки или «пособие пожилому человеку» в Южной Африке . [7]

Пенсии по инвалидности

[ редактировать ]Некоторые пенсионные планы предусматривают участие участников в случае, если они страдают инвалидностью . Это может принимать форму досрочного вступления в пенсионный план для участника-инвалида ниже обычного пенсионного возраста. [ нужна ссылка ]

Преимущества

[ редактировать ]Преимущества планов с установленными выплатами и пенсионными планами с установленными взносами различаются в зависимости от степени финансовой безопасности, предоставляемой пенсионеру. В рамках планов с установленными выплатами пенсионеры получают гарантированные выплаты при выходе на пенсию, определяемые по фиксированной формуле, основанной на таких факторах, как заработная плата и стаж работы. [8] Риск и ответственность за обеспечение достаточного финансирования после выхода на пенсию несут работодатель или менеджеры плана. Этот тип плана обеспечивает уровень финансовой безопасности пенсионеров, гарантируя, что они будут получать определенную сумму дохода на протяжении всего пенсионного возраста. Однако обычно нет гарантии, что этот доход будет идти в ногу с инфляцией, поэтому его покупательная способность может снизиться с годами.

С другой стороны, планы с установленными взносами зависят от суммы внесенных денег и эффективности используемых инвестиционных инструментов. [9] Сотрудники несут ответственность за то, чтобы их взносы были достаточными для удовлетворения их пенсионных потребностей, и они сталкиваются с риском рыночных колебаний, которые могут сократить их пенсионные сбережения. Однако планы с установленными взносами обеспечивают большую гибкость для сотрудников, которые могут выбирать, сколько вносить и как инвестировать свои средства.

Гибридные планы, такие как планы баланса денежных средств и пенсионные планы акций, сочетают в себе черты планов с установленными выплатами и планов с установленными взносами. Эти планы становятся все более популярными в США с 1990-х годов. Например, планы остатка денежных средств обеспечивают гарантированное вознаграждение, как и план с установленными выплатами, но пособие выражается в виде остатка на счете, как и план с установленными взносами. Пенсионные планы акционерного капитала — это тип плана остатка денежных средств, который ежегодно зачисляет на счета сотрудников процент от их заработной платы, аналогично плану с установленными взносами. [ нужна ссылка ]

Планы с установленными льготами

[ редактировать ]Пенсионный план с установленными выплатами (DB) — это план, в котором работники накапливают пенсионные права во время своего пребывания в фирме, а после выхода на пенсию фирма выплачивает им пособие, которое зависит от стажа работы этого работника в фирме и от его заработка. [10] Другими словами, план DB — это план, в котором пенсионное пособие определяется по установленной формуле, а не зависит от доходности инвестиций. Государственные пенсии, такие как социальное обеспечение в Соединенных Штатах, представляют собой тип пенсионного плана с установленными выплатами. Традиционно пенсионные планы с установленными выплатами для работодателей администрируются учреждениями, которые существуют специально для этой цели, крупными предприятиями или, в случае государственных служащих, самим правительством. Традиционной формой плана с установленными выплатами является окончательный план заработной платы , в соответствии с которым выплачиваемая пенсия равна количеству отработанных лет, умноженному на заработную плату участника при выходе на пенсию, умноженную на коэффициент, известный как коэффициент начисления . Окончательная накопленная сумма доступна в виде ежемесячной пенсии или единовременной выплаты, но обычно ежемесячно.

В США в разделе под планом с установленными выплатами понимается любой пенсионный план, который не является планом с установленными взносами (см. ниже), где планом с установленными взносами является любой план с индивидуальными счетами. Традиционный пенсионный план, определяющий работника размер вознаграждения при его выходе на пенсию, представляет собой план с установленными выплатами. В США корпоративные планы с установленными выплатами, наряду со многими другими типами планов с установленными выплатами, регулируются Законом о пенсионном обеспечении сотрудников 1974 года (ERISA). [11]

В Соединенном Королевстве пособия обычно индексируются с учетом инфляции (известный как индекс розничных цен (RPI)), как того требует закон для зарегистрированных пенсионных планов. [12] Инфляция во время выхода на пенсию работника влияет на покупательную способность пенсии; чем выше уровень инфляции, тем ниже покупательная способность фиксированной годовой пенсии. Этот эффект можно смягчить, обеспечив ежегодное увеличение пенсии на уровне инфляции (обычно ограниченной, например, 5% в любой конкретный год). Этот метод выгоден для работника, поскольку в некоторой степени стабилизирует покупательную способность пенсий.

Если пенсионный план допускает досрочный выход на пенсию, выплаты часто уменьшаются, чтобы признать, что пенсионеры будут получать выплаты в течение более длительных периодов времени. В Соединенных Штатах в соответствии с Законом о пенсионном обеспечении сотрудников от 1974 года любой понижающий коэффициент, меньший или равный актуарному коэффициенту снижения досрочного выхода на пенсию. приемлемым является [13]

Многие планы DB включают положения о досрочном выходе на пенсию, чтобы стимулировать сотрудников выходить на пенсию раньше, до достижения нормального пенсионного возраста (обычно 65 лет). Компании предпочитают нанимать более молодых сотрудников с более низкой заработной платой. Некоторые из этих положений имеют форму дополнительных временных или дополнительных пособий , которые выплачиваются до определенного возраста, обычно до достижения обычного пенсионного возраста. [14]

Из-за изменений в пенсионном обеспечении с течением времени многие пенсионные системы, в том числе в Алабаме , Калифорнии , Индиане и Нью-Йорке , перешли на многоуровневую систему. [15] В качестве упрощенного примера предположим, что есть три сотрудника, которые платят взносы в государственную пенсионную систему: Сэм, Вероника и Джессика. Государственная пенсионная система имеет три уровня: уровень I, уровень II и уровень III. Эти три уровня основаны на дате приема на работу сотрудника (т. е. уровень I охватывает период с 1 января 1980 г. (и ранее) по 1 января 1995 г., уровень II — с 2 января 1995 г. по 1 января 2010 г., а уровень III — с 1 января 2010 г. по настоящее время) и имеют разные льготы. положения (например, сотрудники уровня I могут выйти на пенсию в возрасте 50 лет с 80% льгот или подождать до 55 лет с полным пособием, сотрудники уровня II могут выйти на пенсию в возрасте 55 лет с 80% льгот или подождать до 60 лет для получения полного пособия, сотрудники уровня III могут выйти на пенсию в возрасте 65 с полными льготами). Таким образом, на Сэма, нанятого в июне 1983 года, будут распространяться положения схемы Tier I, тогда как Веронике, нанятой в августе 1995 года, будет разрешено выйти на пенсию в возрасте 60 лет с полным набором льгот, а Джессике, нанятой в декабре 2014 года, не будет иметь возможность выйти на пенсию с полным обеспечением до тех пор, пока ей не исполнится 65 лет.

Финансирование БД

[ редактировать ]Планы с установленными выплатами могут быть накопительными или ненакопительными .

В необеспеченной пенсии с установленными выплатами активы не откладываются, а выплаты выплачиваются работодателем или другим пенсионным спонсором по мере их выплаты. Пенсионные программы, предоставляемые государством в большинстве стран мира, не финансируются, а пособия выплачиваются непосредственно из текущих взносов и налогов работников. Этот метод финансирования известен как оплата по мере использования или PAYGO . [16] Системы социального обеспечения многих европейских стран не финансируются, [17] льготы выплачиваются непосредственно из текущих налогов и взносов на социальное обеспечение, хотя в некоторых странах существуют гибридные системы, которые частично финансируются. Испания создала Резервный фонд социального обеспечения, а Франция — Пенсионный резервный фонд ; В Канаде пенсионный план, основанный на заработной плате (CPP), частично финансируется, а активы управляются Инвестиционным советом CPP США , тогда как система социального обеспечения частично финансируется за счет инвестиций в специальные казначейские облигации США.

В накопительном плане взносы работодателя, а иногда и участников плана инвестируются в фонд для покрытия пособий. Все планы должны каким-либо образом финансироваться, даже если они предусматривают оплату по мере использования, поэтому этот тип плана более точно известен как предварительно финансируемый или полностью финансируемый . Будущие доходы от инвестиций и будущие выплаты, которые будут выплачиваться, заранее неизвестны, поэтому нет никакой гарантии, что определенного уровня взносов будет достаточно для покрытия пособий. Как правило, подлежащие уплате взносы регулярно пересматриваются при оценке активов и обязательств плана, проводимой актуарием, чтобы гарантировать, что пенсионный фонд выполнит будущие платежные обязательства. Это означает, что в пенсии с установленными выплатами инвестиционный риск и инвестиционное вознаграждение обычно берут на себя спонсор/работодатель, а не физическое лицо. Если план недостаточно финансируется, у спонсора плана может не хватить финансовых ресурсов для продолжения финансирования плана.

Критика БД

[ редактировать ]Этот раздел нуждается в дополнительных цитатах для проверки . ( Октябрь 2015 г. ) |

Традиционные планы планов с установленными выплатами (из-за их обычно фиксированной ставки начисления и сокращения времени дисконтирования процентов по мере приближения людей к пенсионному возрасту), как правило, демонстрируют J-образную модель начисления пособий, при которой приведенная стоимость пособий на ранних этапах растет довольно медленно. в карьере работника и значительно ускоряется в середине карьеры: иными словами, финансирование пенсии для пожилых сотрудников обходится дороже, чем для более молодых («возрастная предвзятость»). Пенсии с установленными выплатами, как правило, менее переносимы , чем планы с установленными взносами, даже если план допускает единовременное денежное пособие при прекращении действия. Однако большинство планов выплачивают свои пособия в виде аннуитета, поэтому пенсионеры не несут риска низкой доходности инвестиций по взносам или возможности пережить свой пенсионный доход. Неограниченный характер этих рисков для работодателя является причиной, по которой многие работодатели в последние годы перешли от планов с установленными выплатами к планам с установленными взносами. Риски для работодателя иногда можно смягчить за счет дискреционных элементов в структуре пособий, например, путем увеличения размера накопленных пенсий как до, так и после выхода на пенсию.

Возрастная предвзятость, снижение мобильности и открытый риск делают планы с установленными выплатами более подходящими для крупных работодателей с менее мобильной рабочей силой, таких как государственный сектор (который имеет бессрочную поддержку со стороны налогоплательщиков). Это в сочетании с отсутствием дальновидности со стороны работодателей означает, что значительная часть рабочей силы остается в неведении относительно будущих инвестиционных схем.

Планы с установленными выплатами иногда критикуют как патерналистские, поскольку они позволяют работодателям или попечителям планов принимать решения о типе льгот, семейной структуре и образе жизни своих сотрудников. Однако в большинстве случаев и для большинства сотрудников они, как правило, более ценны, чем планы с установленными взносами (в основном потому, что работодатель склонен платить более высокие взносы, чем в рамках планов с установленными взносами), поэтому такая критика редко бывает резкой.

«Стоимость» плана с установленными выплатами подсчитать нелегко, и для этого требуется актуарий или актуарное программное обеспечение. Однако даже при использовании самых лучших инструментов стоимость плана с установленными выплатами всегда будет оценкой, основанной на экономических и финансовых предположениях. Эти предположения включают средний возраст выхода на пенсию и продолжительность жизни сотрудников, доходы, которые будут получены от инвестиций пенсионного плана, а также любые дополнительные налоги или сборы, например, требуемые Корпорацией по гарантиям пенсионных пособий в США. выгода относительно надежна, но ее вклад неопределенен, даже если его оценивает профессионал. Это имеет серьезные финансовые соображения и риски для работодателя, предлагающего пенсионный план.

Одна из растущих проблем, связанных с планами с установленными выплатами, заключается в том, что уровень будущих обязательств будет превышать стоимость активов, принадлежащих плану. С этой дилеммой «недофинансирования» может столкнуться любой тип плана с установленными выплатами, частный или государственный, но наиболее остро она стоит в государственных и других государственных планах, где политическое давление и менее строгие стандарты бухгалтерского учета могут привести к чрезмерным обязательствам перед сотрудниками и пенсионерами, но неадекватные взносы. Многие штаты и муниципалитеты в Соединенных Штатах Америки и Канаде сейчас сталкиваются с хроническим пенсионным кризисом. [1] [18] [19]

Планы с установленными взносами

[ редактировать ]План с установленными взносами (DC) — это пенсионный план, в котором работодатели откладывают определенную долю (т. е. взносы) заработка работника (например, 5%) на инвестиционный счет, и работник получает эти сбережения и любые накопленные инвестиционные доходы при выход на пенсию. [20] Эти взносы перечисляются на индивидуальный счет каждого участника. Вклады инвестируются, например, на фондовом рынке, а доходы от инвестиций (которые могут быть положительными или отрицательными) зачисляются на счет физического лица. При выходе на пенсию счет участника используется для предоставления пенсионных пособий, иногда путем приобретения аннуитета, который затем обеспечивает регулярный доход. Планы с установленными взносами получили широкое распространение во всем мире в последние годы и в настоящее время являются доминирующей формой плана в частном секторе во многих странах. Например, количество планов с установленными выплатами в США неуклонно сокращается, поскольку все больше и больше работодателей рассматривают пенсионные взносы как большие расходы, которых можно избежать, расформировав план с установленными выплатами и вместо этого предложив план с установленными взносами.

Внесенные деньги могут быть либо за счет отсрочки заработной платы сотрудника, либо за счет взносов работодателя. Перенос пенсий с установленными взносами юридически ничем не отличается от переносимости планов с установленными выплатами. Однако из-за стоимости администрирования и простоты определения ответственности спонсора плана для планов с установленными взносами (вам не нужно платить актуарию для расчета эквивалента единовременной выплаты, как вы делаете для планов с установленными выплатами) на практике планы с установленными взносами стать вообще портативным.

В плане с установленными взносами инвестиционный риск и инвестиционное вознаграждение принимает на себя каждый человек/сотрудник/пенсионер, а не спонсор/работодатель, и эти риски могут быть существенными. [21] Кроме того, участники не обязательно приобретают аннуитеты на свои сбережения после выхода на пенсию и несут риск потери своих активов. (Например, в Соединенном Королевстве юридическим требованием является [ нужно обновить ] использовать большую часть фонда для приобретения аннуитета.)

«Стоимость» плана с установленными взносами легко рассчитать, но выгода от плана с установленными взносами зависит от баланса счета на момент, когда сотрудник собирается использовать активы. Таким образом, для этой схемы вклад известен , но выгода неизвестна (пока не рассчитана).

Несмотря на то, что участник плана с установленными взносами обычно контролирует инвестиционные решения, спонсор плана сохраняет значительную степень фидуциарной ответственности за инвестирование активов плана, включая выбор вариантов инвестирования и административных поставщиков.

Примеры постоянного тока

[ редактировать ]В Соединенных Штатах юридическое определение плана с установленными взносами — это план, предусматривающий индивидуальный счет для каждого участника и льготы, основанные исключительно на сумме, внесенной на счет, плюс или минус доход, прибыль, расходы и убытки, отнесенные на счет. счет (см. ). Примеры планов с установленными взносами в США включают индивидуальные пенсионные счета (IRA) и планы 401(k) . В таких планах работник в той или иной степени несет ответственность за выбор видов инвестиций , на которые направляются средства пенсионного плана. Это может варьироваться от выбора одного из небольшого числа заранее определенных взаимных фондов до выбора отдельных акций или других финансовых активов. Большинство самостоятельных пенсионных планов характеризуются определенными налоговыми преимуществами , а некоторые предусматривают, что часть взносов работника будет соответствовать работодателю. В обмен на это средства в таких планах не могут быть сняты инвестором до достижения определенного возраста — обычно года, когда сотруднику исполняется 59,5 лет (за небольшим количеством исключений) — без существенного штрафа.

Сторонники планов с установленными взносами отмечают, что каждый сотрудник имеет возможность адаптировать инвестиционный портфель к своим индивидуальным потребностям и финансовому положению, включая выбор размера вклада, если вообще что-либо вносить. Однако другие утверждают, что эти очевидные преимущества могут также помешать некоторым работникам, которые могут не обладать финансовой подкованностью, чтобы выбрать правильные инвестиционные инструменты или не обладать дисциплиной, чтобы добровольно вносить деньги на пенсионные счета.

В США на планы с установленными взносами распространяются ограничения IRS на размер взноса, известные как лимит раздела 415. В 2009 году общая сумма отсрочки, включая взносы работника и взносы работодателя, была ограничена 49 000 долларов США или 100% компенсации, в зависимости от того, что меньше. Лимит только для сотрудников в 2009 году составлял 16 500 долларов США с догоном в 5 500 долларов США. Эти цифры обычно увеличиваются каждый год и индексируются для компенсации последствий инфляции. В 2015 году лимиты были увеличены до 53 000 и 18 000 долларов США. [22] соответственно.

Примерами пенсионных схем с установленными взносами в других странах являются индивидуальные пенсии в Великобритании и предлагаемый Национальный фонд трудовых сбережений (NEST), планы Ристера в Германии, система пенсионного обеспечения в Австралии и схема KiwiSaver в Новой Зеландии. Индивидуальные планы пенсионных накоплений также существуют в Австрии, Чехии, Дании, Греции, Финляндии, Ирландии, Нидерландах, Словении и Испании. [23]

Пенсии с разделением риска

[ редактировать ]Многие развитые страны выходят за рамки планов DB & DC и принимают новые схемы коллективного распределения рисков, в которых участники плана объединяют свои вклады и в большей или меньшей степени разделяют инвестиционный риск и риск долголетия .

Для этих планов существует несколько соглашений об именах, отражающих тот факт, что будущие выплаты являются целью или амбициями спонсора плана, а не гарантией. Общие соглашения об именах включают:

- Определенные планы амбиций

- Планы целевых льгот

- Схемы коллективных установленных взносов

- Тонтин Пансионы

Примеры пенсионных спонсоров с разделением рисков

[ редактировать ]- Канада: Пенсионный план здравоохранения Онтарио (HOOPP)

- США: Инвестиционный совет штата Висконсин.

- США: ТИАА

- Великобритания: Royal Mail Пенсионный фонд

- Нидерланды: Фонд Пенсионного фонда ABP

- Дания: Arbejdsmarkedets Tilægspension

Финансирование

[ редактировать ]Этот раздел может потребовать редактирования для использования больших цитат и, возможно, оригинальных исследований . ( Март 2024 г. ) |

Пенсии с установленными взносами по определению финансируются, поскольку «гарантия», предоставляемая работникам, заключается в том, что определенные (определенные) взносы будут выплачиваться в течение трудовой жизни человека.

Есть много способов финансировать пенсию и накопить на пенсию. Пенсионные планы могут быть созданы работодателем, соответствующим денежным взносам каждый месяц, государством или лично через пенсионную схему с финансовым учреждением, таким как банк или брокерская фирма. Пенсионные планы часто предусматривают налоговые льготы в зависимости от страны и типа плана. [ нужна ссылка ]

Например, канадцы имеют возможность открыть зарегистрированный план пенсионных накоплений (RRSP), а также ряд пенсионных программ для сотрудников и государственных пенсионных программ. Этот план позволяет помечать взносы на этот счет как необлагаемый налогом доход и оставаться необлагаемыми налогом до момента снятия. Правительства большинства стран будут предоставлять консультации по пенсионным схемам. [ нужна ссылка ]

Структура финансирования

[ редактировать ]Устойчивость социальных и государственных пенсий во многом зависит от законодательства. Некоторые из них определили фонды, но они содержат, по сути, государственные облигации — форму « долговой расписки » государства, которая может иметь не более высокий рейтинг, чем обещание государства выплачивать будущие пенсии. [24]

Профессиональные пенсии обычно предоставляются на основе трудовых договоров между работниками и работодателями, и их структура финансирования должна соответствовать требованиям законодательства. В юрисдикциях общего права закон требует, чтобы пенсии предварительно финансировались в трастах, с рядом требований, гарантирующих, что доверительные управляющие действуют в наилучших интересах бенефициаров. На эти юрисдикции приходится более 80% активов частных пенсионных планов по всему миру. [25] Из $50,7 трлн мировых активов в 2019 году $32,2 трлн находились в планах США, следующими по величине являются Великобритания ($3,2 трлн), Канада ($2,8 трлн), Австралия ($1,9 трлн), Сингапур ($0,3 трлн), Гонконг и Ирландия. (каждый примерно по 0,2 триллиона долларов США), Новая Зеландия, Индия, Кения, Нигерия, Ямайка и т. д. [ нужна ссылка ]

Юрисдикции гражданского права с установленными законом трастовыми механизмами для пенсионного обеспечения включают Нидерланды (1,8 трлн долларов США), Японию (1,7 трлн долларов США), Швейцарию (1,1 трлн долларов США), Данию (0,8 трлн долларов США), Швецию, Бразилию и Южную Корею (каждая по 0,5 трлн долларов США), Германию. , Франция, Израиль, КНР, Мексика, Италия, Чили, Бельгия, Испания и Финляндия (каждая примерно по 0,2 триллиона долларов США) и т. д. Без обширного корпуса общего права, на который можно опираться, статутные трасты, как правило, являются более единообразными и жестко регулируемыми. [ нужна ссылка ]

Однако пенсионные активы сами по себе не являются полезным показателем общего распределения профессиональных пенсий по всему миру. Следует отметить, что четыре крупнейшие экономики (Германия, Франция, Италия и Испания) имеют очень мало пенсионных активов. Тем не менее, с точки зрения типичного замещения чистого дохода после выхода на пенсию, эти страны занимают хорошие позиции по сравнению со странами, имеющими пенсионные активы. [26] Эти и другие страны представляют принципиально иной подход к пенсионному обеспечению, часто называемый «солидарностью между поколениями». [27]

Солидарность между поколениями в той или иной степени действует в любой стране с системой социального обеспечения с установленными выплатами, но она становится более противоречивой, когда применяется к высокому уровню профессионального дохода. Почему молодое поколение должно платить за исполнительные пенсии, в получении которых они сами не уверены? Работодатели искали способы обойти эту проблему посредством предварительного финансирования, но в странах гражданского права они часто были ограничены имеющимися законными средствами. Подходящее легальное транспортное средство в идеале должно обладать тремя качествами. Во-первых, оно должно убедить сотрудников в том, что активы действительно защищены в их интересах. Во-вторых, взносы в транспортное средство должны быть освобождены от налогообложения для работодателя (или, по крайней мере, налоговый вычет должен быть уже обеспечен). И в-третьих, в той степени, в которой он профинансировал пенсионные обязательства, работодатель должен иметь возможность уменьшить обязательство, указанное в его балансовом отчете. [28] [29] [30]

В отсутствие соответствующего закона предпринимались попытки изобрести подходящие транспортные средства с разной степенью успеха. Самый заметный случай произошел в Германии, где до конца 20-го века большая часть профессиональных пенсий представляла собой необеспеченные («зарезервированные») обещания работодателей. Изменения начались в 1983 году. [31] [32] [33]

История

[ редактировать ]В классическом мире римляне предлагали ветеранам-легионерам (центурионам) военные пенсии, обычно в форме земельного гранта или специального, часто полугосударственного, назначения. Август Цезарь (63 г. до н. э. – 14 г. н. э.) [34] представил одну из первых узнаваемых пенсионных схем в истории со своей военной казной. В 13 г. до н.э. Август создал пенсионный план, согласно которому отставные солдаты должны были получать пенсию (минимум 3000 динариев единовременной выплатой, что в то время примерно в 13 раз превышало годовую зарплату легионеров) после 16 лет службы в легионе и четыре года в военном запасе. Выходящим в отставку солдатам сначала платили из общих доходов, а затем из специального фонда ( aeririum militare ), созданного Августом в 5 или 6 году нашей эры. [35] Это была попытка подавить восстание в Римской империи, которая в то время столкнулась с милитаристскими беспорядками.

Фонды вдов были одними из первых появившихся пенсионных фондов. Например, герцог Эрнест Благочестивый Готский . в Германии основал фонд вдов для духовенства в 1645 году и еще один для учителей в 1662 году [36] «Примерно в начале восемнадцатого века по всей Европе были установлены различные схемы обеспечения вдов министров: некоторые из них основывались на единой премии, другие - на ежегодных премиях, которые должны были распределяться в качестве пособий в том же году». [37]

Современные формы пенсионных систем были впервые введены в конце 19 века. Германия была первой страной, которая ввела универсальную пенсионную программу для работников. [38]

Германия

[ редактировать ]В рамках Отто фон Бисмарка социального законодательства Закон о страховании по старости и инвалидности . в 1889 году был принят и реализован [39] Программа пенсий по старости, финансируемая за счет налога на рабочих, изначально была разработана для предоставления пенсионного аннуитета работникам, достигшим 70-летнего возраста, хотя в 1916 году этот размер был снижен до 65 лет. В отличие от страхования от несчастных случаев и медицинского страхования, эта программа С самого начала охватывал промышленных, аграрных, ремесленников и слуг и находился под непосредственным контролем государства. [40]

Положения об обязательной государственной пенсии в Германии основаны на распределительной (или перераспределительной) модели. Средства, вносимые вкладчиками (работниками и работодателями), не сохраняются и не инвестируются, а используются для погашения текущих пенсионных обязательств.

Недавно правительство Германии подверглось критике из-за надвигающейся катастрофы, вызванной непомерным налоговым бременем, вызванным пенсиями государственных служащих. В исследовании, проведенном по заказу Ассоциации налогоплательщиков профессором Берндом Раффельхюшеном из Исследовательского центра генерирующих контрактов Университета Фрайбурга, говорится, что к 2050 году государству придется потратить от 1,3 до 1,4 триллиона евро на снабжение своих государственных служащих. Таким образом, большая часть этой суммы, около 870 миллиардов евро, тратится на пенсии. [41] [42]

Финансовые отчеты федерального правительства за 2016 год уже показывают масштабы этой катастрофы. Согласно этому, ожидаемые расходы на пенсии и субсидии на лечение для ряда федеральных госслужащих по итогам 2016 года составят 647 млрд евро в течение следующих десяти лет. Это на 63 миллиарда евро больше, чем в предыдущем году – рост на десять процентов всего за один год.

Сумма делится на:

- Пенсионные обязательства в размере 477,96 млрд евро (плюс 9,7 процента) и

- Обязательства по оказанию помощи составляют 169,02 миллиарда евро (плюс 13,4 процента). [41] [42]

На чиновников, судей и солдат приходится 238,4 миллиарда евро из ожидаемых пенсионных расходов в почти 478 миллиардов евро. Кроме того, существуют проблемы, унаследованные со времен крупных государственных компаний: федеральное правительство должно выплатить 171 миллиард евро на пенсии по старости бывшим почтовым чиновникам и 68,5 миллиардов евро бывшим железнодорожным чиновникам.

Проблема: в то время как правительство проповедует частное пенсионное обеспечение работников, само государство не смогло создать адекватные резервы для волны пенсий в ближайшие годы. Федеральное правительство пытается создать подушку безопасности с 2007 года. Однако на данный момент к 2018 году эта сумма составила лишь 14 миллиардов евро. Профессор Бернд Раффельхюшен раскритиковал то, что государство на протяжении десятилетий брало на себя высокие пенсионные обязательства, «но первоначально не делало этого». создавать резервы на длительное время».

Пенсии, таким образом, представляют собой значительное бремя для государственного бюджета. Как подсчитал в своем исследовании в 2005 году профессор Бернд Раффельхюшен, текущая стоимость пенсионного бремени федеральных земель составляет 1,797 млрд евро, что превышает общий государственный долг Германии.

В различных федеральных землях предпринимаются усилия по обеспечению пенсионных расходов путем создания пенсионных фондов для вновь принятых на работу государственных служащих. Однако налоговых послаблений следует ожидать только тогда, когда вновь нанятые чиновники уйдут на пенсию. Доля налоговых поступлений, необходимых для выплаты пенсий, увеличится примерно с 10% в 2001 году во многих федеральных землях до более 20% в 2020 году. В крайнем случае города-государства Гамбург будет использован каждый четвертый евро дохода. для финансирования пенсий своим вышедшим на пенсию государственным служащим.

Ирландия

[ редактировать ]История пенсионного обеспечения в Ирландии восходит к Закону Брегона, налагающему на родственную группу юридическую ответственность заботиться о своих престарелых, слепых, глухих, больных или безумных членах. [43] Подробнее о пенсионных фондах и раннем ирландском законодательстве см. Ф. Келли, «Руководство по раннему ирландскому праву» (Дублин, Дублинский институт перспективных исследований , 1988). В 2010 году в Ирландии действовала более 76 291 пенсионная программа. [44]

В январе 2018 года была объявлена квалификационная система «подхода к совокупным взносам», вступающая в силу с марта 2018 года для тех пенсионеров, которые достигли государственного пенсионного возраста после 1 сентября 2012 года. Новая система требует, чтобы человек имел 40-летний стаж или взносы для получения полная ставка и минимальный общий период уплаченных взносов 520 недель с десятилетним полным покрытием. Государственная пенсия выплачивается с 66 лет, с увеличением возраста до 67 лет в 2021 году и до 68 лет в 2028 году. [45]

Испания

[ редактировать ]История пенсионного обеспечения в Испании началась в 1908 году с создания Института национального страхования (INP) и разработки пенсий по старости по схеме бесплатного членства, субсидируемой государством. Хотя в 1919 году пенсионная система стала обязательной, а в 1931 году была предпринята попытка унифицировать различные отрасли страхования, ИЯФ не смог обеспечить, чтобы пенсии действовали как немедленная мера по исправлению проблемы старости, которая была очевидна в то время. Государственное вмешательство в систему социального страхования в Испании в эти годы во многом определялось провалом частных инициатив, таких как Сберегательно-пенсионный фонд Барселоны.

Обязательный выход на пенсию работников (ROO) был первым обязательным социальным страхованием в Испании и был нацелен на наемных работников в возрасте от 16 до 65 лет, зарабатывавших не более 4000 песет в год. За этим последовало создание системы социального обеспечения в 1963 году, досрочный выход на пенсию и возможность частичного выхода на пенсию в 1978 году и специальный режим для самозанятых работников в 1985 году. [46]

Со временем были внесены различные реформы и корректировки, такие как реформа 1995 года, которая установила фактор устойчивости, и реформа 2011 года, которая повысила пенсионный возраст с 65 до 67 лет. [47] В настоящее время пенсионная система в Испании все еще находится на стадии обсуждения, чтобы обеспечить ее долгосрочную устойчивость с помощью таких предложений, как внедрение частных пенсионных планов и пересмотр условий доступа к государственным пенсиям.

Великобритания

[ редактировать ]

Упадок феодальной системы и образование национальных государств по всей Европе привели к возрождению постоянных армий, подчинявшихся государствам. Следовательно, шестнадцатый век в Англии ознаменовал создание стандартизированной системы военных пенсий. Во время своей сессии 1592–1593 годов парламент установил выплаты по инвалидности или «помощь для душ… [которые] путешествовали по жизни и потеряли конечности или вывели из строя свое тело» на службе Короне. Эта пенсия снова была щедрой по современным стандартам, хотя ежегодные пенсии не должны были превышать десяти фунтов для «рядовых» или двадцати фунтов для «лейтенантов». [35]

Начало современной государственной пенсии положил Закон о пенсиях по старости 1908 года , который предусматривал выплату 5 шиллингов (0,25 фунта стерлингов) в неделю для лиц старше 70 лет, чей годовой доход не превышает 31,50 фунта стерлингов. Это совпало с созданием Королевской комиссии по законам о бедных и помощи бедным в 1905-09 годах и стало первым шагом в либеральных реформах социального обеспечения к завершению системы социального обеспечения с безработицей и медицинским страхованием на основе Закона о национальном страховании 1911 года .

В 1921 году Закон о финансах ввел налоговые льготы по пенсионным взносам в соответствии со сбережениями и страхованием жизни. Как следствие, общий размер фонда увеличился, поскольку теперь к пенсии добавился и подоходный налог. [48]

Затем, в 1978 году, Государственная пенсионная программа, зависящая от заработка (SERPS), заменила поэтапную пенсионную схему 1959 года, предоставляя пенсию, связанную с заработком, в дополнение к базовой государственной пенсии. Работники и работодатели имели возможность делать взносы в нее в период с 6 апреля 1978 г. по 5 апреля 2002 г., когда она была заменена второй государственной пенсией .

После Второй мировой войны Закон о национальном страховании 1946 года завершил всеобщее страхование социального обеспечения, введя государственную пенсию для всех на накопительной основе, причем право на нее получали мужчины в 65 лет, а женщины в 60 лет. [48] [49] Закон о национальной помощи 1948 года ( 11 и 12 Geo. 6. c. 29) формально отменил закон о бедных и предоставил минимальный доход тем, кто не платит национальное страхование.

В начале 1990-х годов была создана существующая основа для государственных пенсий в Законе о взносах и пособиях по социальному страхованию 1992 года о пенсионном обеспечении и других фондах (подтверждении) 1992 . года и Законе 1993 года и Закон о пенсиях 1995 года .

В 2002 году Пенсионная комиссия была создана как межпартийный орган для проверки пенсий в Соединенном Королевстве. Первым законом, который последовал за этим, был Закон о пенсиях 2004 года , который обновил регулирование, заменив OPRA на Регулятор пенсионного обеспечения и ослабив строгость требований к минимальному финансированию пенсий, одновременно обеспечив защиту неплатежеспособных предприятий. Важным обновлением государственной пенсии стал Закон о пенсиях 2007 года , который уравнял и повысил пенсионный возраст. После этого Закон о пенсиях 2008 года ввел автоматическое зачисление на профессиональные пенсии и создал публичного конкурента, призванного стать недорогим и эффективным управляющим фондом, под названием Национальный фонд трудовых сбережений (или «Гнездо»).

Соединенные Штаты

[ редактировать ]

Первые «американские» пенсии появились в 1636 году, когда колония Плимут , а впоследствии и другие колонии, такие как Вирджиния, Мэриленд (1670-е годы) и Нью-Йорк (1690-е годы), предложили первую колониальную пенсию. Генеральная ассамблея Компании Вирджиния затем одобрила резолюцию, известную как Закон Вирджинии IX 1644 года, в которой говорилось, что «...все раненые или искалеченные люди получают помощь и помощь со стороны нескольких округов, где такие люди проживают или населяют». [51] Кроме того, во время войны короля Филиппа , также известной как Первая индейская война, этот Закон был распространен на вдов и сирот в Законе Вирджинии 1675 года. [52] [53]

Государственные пенсии начались с различных «обещаний», неформальных и законодательных, данных ветеранам Войны за независимость и, в более широком смысле, Гражданской войны . Они были значительно расширены и начали предлагаться правительствами ряда штатов и местных органов власти в начале прогрессивной эпохи в конце девятнадцатого века. [54] [55]

Федеральные гражданские пенсии предлагались в рамках Пенсионной системы государственной службы (CSRS), сформированной в 1920 году. CSRS предоставляла пенсии, пособия по инвалидности и пособия по случаю потери кормильца большинству гражданских служащих в федеральном правительстве США до создания нового федерального агентства - Управления по выходу на пенсию федеральных служащих. Система (ФЕРС), 1987 г. [ нужна ссылка ]

Пенсионные планы стали популярны в Соединенных Штатах во время Второй мировой войны , когда замораживание заработной платы запретило прямое повышение заработной платы работникам. План с установленными выплатами был самым популярным и распространенным типом пенсионного плана в Соединенных Штатах на протяжении 1980-х годов; с тех пор планы с установленными взносами стали более распространенным типом пенсионных планов в США и многих других западных странах. [ нужна ссылка ]

В апреле 2012 года Пенсионный фонд Северных Марианских островов подал заявление о в соответствии с главой 11 защите от банкротства . Пенсионный фонд представляет собой пенсионный план с установленными выплатами и лишь частично финансировался государством, имея активы всего в 268,4 миллиона долларов и обязательства в размере 911 миллионов долларов . План имел низкую доходность инвестиций и структуру льгот, которая была увеличена без увеличения финансирования. [56] По данным Pensions and Investments , это «по-видимому, первый» государственный пенсионный план США, объявивший о банкротстве. [56]

Текущие проблемы

[ редактировать ]

Старение населения

[ редактировать ]Растущей проблемой для многих стран является старение населения . Поскольку уровень рождаемости падает, а продолжительность жизни увеличивается, все большую часть населения составляют пожилые люди. В результате на каждого пенсионера приходится меньше работников. Во многих развитых странах это означает, что государственные пенсии и пенсии государственного сектора потенциально могут стать тормозом для их экономики, если пенсионные системы не будут реформированы или налоги не будут повышены. Одним из методов реформирования пенсионной системы является повышение пенсионного возраста. Двумя исключениями являются Австралия и Канада , где пенсионная система, по прогнозам, будет платежеспособной в обозримом будущем. [ нужна ссылка ] В Канаде, например, для достижения этой цели в 1998 году годовые выплаты были увеличены примерно на 70%. Эти две страны также имеют преимущество в виде относительной открытости для иммиграции: иммигранты, как правило, находятся в трудоспособном возрасте. Однако их население растёт не так быстро, как в США, где высокий уровень иммиграции дополняется одним из самых высоких показателей рождаемости среди западных стран. Таким образом, население США стареет не так сильно, как в Европе, Австралии или Канаде.

Недофинансирование

[ редактировать ]Еще одной растущей проблемой является недавняя тенденция штатов и предприятий в Соединенных Штатах намеренно недофинансировать свои пенсионные схемы, чтобы переложить расходы на федеральное правительство. Например, в 2009 году у большинства штатов необеспеченные пенсионные обязательства превышали весь заявленный государственный долг. Брэдли Белт , бывший исполнительный директор PBGC ( Корпорации по гарантиям пенсионных пособий , федерального агентства, которое страхует частные пенсионные планы с установленными выплатами в случае банкротства), свидетельствовал перед слушаниями в Конгрессе в октябре 2004 года: «Я особенно обеспокоен с искушением и растущей тенденцией использовать фонд пенсионного страхования как средство получения беспроцентного и безрискового кредита, чтобы позволить компаниям провести реструктуризацию. К сожалению, текущие расчеты, похоже, заключаются в перекладывании пенсионных обязательств на другие. плательщиков премий или потенциальных налогоплательщиков — это путь наименьшего сопротивления, а не последнее средство». [ нужна ссылка ]

Проблемы еще больше усугубились кредитным кризисом, наступившим после 2007 года. Общий объем финансирования 100 крупнейших корпоративных пенсионных планов страны сократился на 303 миллиарда долларов в 2008 году, увеличившись с профицита в 86 миллиардов долларов в конце 2007 года до дефицита в 217 миллиардов долларов в конце 2008 года. [57]

Гендерный разрыв

[ редактировать ]Неравенство между мужчинами и женщинами в плане пенсий является серьезной проблемой во всем мире. [ нужна ссылка ]

В этом смысле страны Евросоюза и ОЭСР не являются исключением. Согласно отчету Европейской комиссии за 2015 год , средний гендерный разрыв в пенсиях в ЕС-28 в 2014 году составил 40,2%. [ нужна ссылка ] Это означает, что мужчины в возрасте 65–74 лет в среднем получают пенсии на 40,2% выше, чем у женщин той же возрастной группы. Этот разрыв намного больше, чем гендерный разрыв в оплате труда (16,1%) и гендерный разрыв в годовом заработке (23,0%) в 2014 и 2010 годах соответственно. [ нужна ссылка ] Странами с самым высоким гендерным разрывом в пенсионном обеспечении являются Кипр, Германия, Нидерланды и Австрия, а в 14 странах-членах ЕС гендерный разрыв в пенсионном обеспечении составляет не менее 30%. [ нужна ссылка ] Однако в странах Восточной Европы гендерный разрыв в пенсионном обеспечении меньший из-за менее выраженных гендерных различий в использовании неполного рабочего времени . [58] В странах ОЭСР женщины в возрасте 65 лет и старше получают около 74% пенсионного дохода мужчин как из государственных, так и из частных пенсионных источников. [ нужна ссылка ] Гендерный разрыв в пенсионном обеспечении в странах ОЭСР варьируется от 3% в Эстонии до 47% в Японии. [59] Несмотря на некоторый прогресс в некоторых странах за прошедшие годы, гендерный разрыв в пенсионном обеспечении остается серьезной проблемой во многих странах.

Что касается возможных причин феномена пенсионного гендерного разрыва, то, вероятно, женщины больше страдают из-за гендерной сегрегации на рынке труда и неравномерного разделения ролей по уходу в домохозяйствах. Кроме того, женщины, как правило, более зависимы от базовых пенсий, что делает их более уязвимыми к снижению этих видов пенсий в пользу профессиональных. Более того, тот факт, что во многих нынешних пенсионных системах требуется минимум 40 лет работы для формирования профессиональных пенсий или наказания за неполную занятость, а также ограниченные услуги по уходу, которые многие из них предлагают для младенцев, означает, что женщины из-за необходимости прерывающие свою трудовую деятельность по беременности и родам, находятся в невыгодном положении по сравнению с мужчинами в плане получения пенсий; что усугубляется тем, что профессиональные пенсии приобретают все больший вес по сравнению с базовыми пенсиями в нынешней структуре. [60] [61] Более низкий уровень занятости и гендерный разрыв в оплате труда из-за более низкой заработной платы и перерывов в карьере также являются факторами, способствующими гендерному разрыву в пенсионном обеспечении. Кроме того, индивидуальные и профессиональные пенсии часто основаны на актуарной справедливости, что наказывает женщин дифференцированными по признаку пола ставками. [62] Наконец, культурные и поведенческие факторы, такие как отсутствие доступа к образованию и гендерные ожидания, также могут способствовать гендерному разрыву в оплате труда и гендерному разрыву в пенсионном обеспечении. [63]

Экономические проблемы

[ редактировать ]Экономическая неопределенность также может стать причиной для беспокойства в ближайшем будущем. По состоянию на апрель 2023 года мировая экономика в последние годы была нестабильной, и это может оказать существенное влияние на пенсионные планы. Например, низкие процентные ставки могут затруднить пенсионным фондам получение прибыли от своих инвестиций, что, в свою очередь, может привести к снижению пособий для пенсионеров. Кроме того, экономический спад может привести к повышению уровня безработицы , что может привести к снижению взносов в пенсионные планы. В этот недавний период экономической неопределенности наблюдался рост числа самозанятых работников. [64] Таким образом, рост экономики свободного заработка и увеличение числа самозанятых работников усложнили предоставление пенсионных пособий растущему сегменту рабочей силы из-за того, что многие из этих работников не имеют доступа к работодателю. -спонсируемые пенсионные планы, что затрудняет накопление средств на пенсию.

Столбы

[ редактировать ]Большинство национальных пенсионных систем основаны на многокомпонентных схемах, чтобы обеспечить большую гибкость и финансовую безопасность пожилым людям, в отличие от использования одной единственной системы. В целом можно выделить три основные функции пенсионных систем: сберегательную, перераспределительную и страховую. Согласно докладу Всемирного банка под названием «Предотвращение кризиса старости», странам следует рассмотреть возможность разделения сберегательных и перераспределительных функций при создании пенсионных систем и размещения их под различными механизмами финансирования и управления по трем основным направлениям.

Основы обеспечения дохода в старости: [65]

| Характеристики | Обязательный компонент, управляемый государством | Обязательный компонент, управляемый частным образом | Добровольный компонент |

|---|---|---|---|

| Финансирование | Финансируемый за счет налогов | Регулируемый, полностью финансируемый | Полностью финансируется |

| Форма | Гарантия минимальной пенсии или фиксированная пенсия с проверкой нуждаемости | План личных сбережений или профессиональный план | План личных сбережений или профессиональный план |

| Цели | Перераспределение плюс сострахование | Сбережения плюс сострахование | Сбережения плюс сострахование |

Однако эта типология носит скорее предписывающий, чем описательный характер, и большинство специалистов обычно относят все государственные программы к первому уровню, включая государственные схемы, связанные с доходами, что не соответствует первоначальному определению первого уровня. [66]

Нулевой столб

[ редактировать ]Этот компонент, не предусматривающий уплаты взносов, был введен совсем недавно с целью снижения уровня бедности среди пожилых людей и создания благоприятных финансовых условий. Обычно оно финансируется государством и осуществляется в форме базовых пенсионных программ или социальной помощи. [67] [68] В некоторых типологиях нулевой и первый уровень частично совпадают. [66]

Первый столп

[ редактировать ]Компонент 1, иногда называемый общественным компонентом или первым уровнем , отвечает цели предотвращения бедности пожилых людей, обеспечения определенного абсолютного минимального дохода на основе солидарности и замены некоторой части пожизненного предпенсионного дохода. Он финансируется по перераспределительному принципу без создания крупных резервов и принимает форму обязательных взносов, привязанных к заработкам, таких как минимальные пенсии в рамках планов, связанных с заработком, или отдельных целевых программ пенсионного дохода. Они предоставляются государственным сектором и обычно финансируются по принципу «оплата по мере использования».

Второй столп

[ редактировать ]Компонент 2, или второй уровень, построенный на основе планов с установленными выплатами и установленными взносами с независимым управлением инвестициями, направлен на защиту пожилых людей от относительной бедности и предоставляет вкладчикам дополнительные выплаты к доходам от первого уровня. [67] Таким образом, второй уровень выполняет страховую функцию. Помимо DB и DC, другими типами пенсионных схем второго уровня являются условные счета , известные также как условно-определенные взносы (реализованные, например, в Италии, Латвии, Польше и Швеции) или профессиональные пенсионные схемы (применяемые, например, в Эстонии, Германии и Норвегии). [67]

Третий столп

[ редактировать ]Третий уровень состоит из добровольных взносов в различных формах, включая профессиональные или частные планы сбережений, а также продукты для частных лиц.

Четвертый столп

[ редактировать ]Четвертый компонент обычно исключается из классификаций, поскольку он обычно не имеет правовой основы и состоит из «неформальной поддержки (например, семьи), других формальных социальных программ (таких как здравоохранение или жилье) и других индивидуальных активов (таких как жилье и жилье). право собственности и обратная ипотека)». [68] [69]

Эти пять столпов и их основные критерии суммированы в таблице ниже Хольцмана и Хинца.

Многокомпонентная пенсионная таксономия: [68]

| Столб | Цели | Характеристики | Участие |

|---|---|---|---|

| 0 | Защита от бедности пожилых людей | «Базовая» или «социальная пенсия», по крайней мере, социальная помощь, универсальная или с проверкой нуждаемости. | Универсальный или остаточный |

| 1 | Защита от бедности пожилых людей и сглаживание потребления | Государственный пенсионный план, государственное управление, установленные выплаты или условно установленные взносы | мандатный |

| 2 | Сглаживание потребления и защита бедности пожилых людей посредством минимальной пенсии | Профессиональные или персональные пенсионные планы, полностью финансируемые установленные выплаты или полностью финансируемые установленные взносы | мандатный |

| 3 | Сглаживание потребления | Профессиональные или персональные пенсионные планы, частично или полностью финансируемые установленные выплаты или накопительные установленные взносы | Добровольный |

| 4 | Защита от бедности пожилых людей и сглаживание потребления | Доступ к неформальным (например, поддержка семьи), другим формальным социальным программам (например, здравоохранение) и другим индивидуальным финансовым и нефинансовым активам (например, домовладению) | Добровольный |

Влияние правительства

[ редактировать ]Правительство может использовать четыре различных канала финансирования пенсионных выплат. Эта экономическая политика заключается в следующем: [70]

- Снижение реальных пенсий,

- Увеличение социального вклада сотрудников,

- Увеличение социальных взносов работодателя,

- Повышение пенсионного возраста.

Эти каналы использовались многими правительствами для реализации новых пенсионных реформ. В прошлом они иногда использовались одновременно (два или три канала одновременно использовались для пенсионной реформы) или целенаправленно (на определенную группу лиц, например, в определенном секторе бизнеса).

Пенсии по возрасту представляют собой значительные суммы денег. Например, во Франции это около 300 миллиардов евро в год, а именно 14-15% французского ВВП. Поэтому очень интересно и познавательно проиллюстрировать влияние этих различных каналов на финансирование пенсионных выплат, особенно в наши дни, когда в разных странах происходит множество протестов против новых пенсионных реформ или против желания изменить национальный пенсионный процесс. [71]

Моделирование этой экономической политики полезно для понимания каждого механизма, связанного с этими каналами. Четыре различных канала финансирования пенсий будут последовательно смоделированы и позволят объяснить их влияние на основные экономические переменные, представленные ниже, с восьмилетним горизонтом. Некоторые программы макроэкономического моделирования позволяют их рассчитывать и отображать. Реализация этих экономических потрясений и их механизмы будут проанализированы в следующих разделах. [72]

Снижение реальных пенсий

[ редактировать ]Этот экономический шок приведет к постоянному снижению суммы реальных пенсий, выплачиваемых пенсионерам, например, на 1 пункт ВВП . Таким образом, трансферты от государственной власти домохозяйствам сокращаются на 1 пункт ВВП. В случае Франции (учитывая, что на пенсионные выплаты приходится 14–15% ВВП) это падение массовых пенсионных выплат на 7,5%.

Это оказывается шоком спроса домохозяйства , поскольку доступный доход снижается в краткосрочной перспективе. Такое падение покупательной способности означает уменьшение потребления и спроса в целом. В этом случае деятельность будет иметь негативное влияние. Однако состояние счета текущих операций улучшается, поскольку импорт снижается в результате сокращения внутреннего спроса. В среднесрочной перспективе, поскольку такое сокращение потребления и спроса приведет к росту безработицы . Индекс цен снижается по мере падения потребительских цен. Как следствие, экспорт увеличивается. Реальная стоимость рабочей силы падает, увеличивая, таким образом, прибыль компаний, что ограничивает деградацию инвестиций. Падение потребления остается выше, чем увеличение текущего счета, что приводит к снижению ВВП. Сальдо государственных финансов увеличивается в результате уменьшения пенсионных пособий, выплачиваемых пенсионерам. Однако пособия по безработице увеличиваются и на фоне падения потребления и доходов домохозяйств, что влечет за собой падение доходов, получаемых государственным управлением от подоходного налога и НДС. [72]

Увеличение социального вклада сотрудников

[ редактировать ]Этот экономический шок предполагает постоянное увеличение социального вклада сотрудников, например, на 2 пункта. Этот социальный взнос расходуется домохозяйствами как доля получаемой ими массовой заработной платы.

Это оказывается шоком спроса, поскольку располагаемый доход домохозяйства снижается в краткосрочной перспективе. Действительно, доход, воспринимаемый работниками, снижается в результате увеличения социального вклада работников. Как и в предыдущем канале, падение покупательной способности приводит к уменьшению потребления и спроса в целом. Это означает падение активности. Однако состояние текущего счета улучшается, поскольку импорт сокращается из-за сокращения внутреннего спроса. В среднесрочной перспективе последствия аналогичны снижению реальных пенсий. Занятость и индекс цен снижаются. Экспорт увеличивается, а падение инвестиций ограничено. ВВП тоже снижается. Наконец, в краткосрочной перспективе сальдо государственных финансов увеличивается, но быстро ограничивается (но продолжает увеличиваться) по мере снижения поступлений от НДС и подоходного налога и роста безработицы. [72]

Увеличение социальных взносов работодателя

[ редактировать ]Этот экономический шок приведет к постоянному увеличению социального вклада работодателей, например, на 2 пункта. Этот социальный взнос расходуется работодателем как часть массовой заработной платы, выплачиваемой каждому работнику.

Это оказывается шоком для экономики предложения . Действительно, рост стоимости рабочей силы снижает спрос на рабочую силу и увеличивает издержки производства. Конкурентоспособность снижается , что приводит к падению покупательной способности. Затем происходит потеря рабочих мест: безработица резко возрастает. Этот шок также является инфляционным , поскольку потребительские цены домохозяйств растут. корпораций Поскольку прибыльность падает, экспорт и инвестиции компаний также падают. Счет текущих операций падает, и этот шок не является экспансионистским : ВВП снижается. Наконец, баланс государственных финансов улучшился, но меньше, чем планировалось. Действительно, социальный вклад работодателей увеличивается, но оказывается меньше, чем ожидалось, поскольку растет безработица. Кроме того, подоходный налог ниже, чем до шока, увеличиваются социальные взносы работников и увеличиваются расходы на пособия по безработице. [72]

Повышение пенсионного возраста

[ редактировать ]Этот экономический шок предполагает повышение пенсионного возраста . Для этого предполагается постоянное увеличение трудоспособного возраста, например, на 2%, и сокращение числа пенсионеров на эквивалентную сумму. Для этого последнего шага это равносильно уменьшению глобальных реальных пенсий на определенное количество пунктов ВВП. Чтобы найти это точное число для моделирования, мы можем предположить, что люди живут в среднем 80 лет, учатся 20 лет и являются пенсионерами в течение 20 лет. Как следствие, увеличение ожидаемой продолжительности жизни на работе на 2% означает уменьшение ожидаемой продолжительности жизни на пенсии на 4%. Реальные пенсии составляют во всем мире определенный процент ВВП в зависимости от выбранной страны. Зная это, вы, наконец, сможете найти определенное количество пунктов ВВП, чтобы смоделировать уменьшение количества пенсионеров. Например, во Франции реальные пенсии составляют в мире около 15% ВВП. Наконец, -4% от 15% означает снижение на 0,6 пункта ВВП.

В краткосрочной перспективе этот шок рабочей силы (политика предложения) приводит к росту безработицы, что отрицательно влияет на покупательную способность домохозяйств. Потребление снижается вместе со спросом в целом, что приводит к снижению активности. Однако состояние текущего счета улучшается, поскольку импорт сокращается из-за падения внутреннего спроса. В среднесрочной перспективе из-за роста безработицы валовая заработная плата и реальная стоимость рабочей силы постепенно снижаются. Это приводит к постепенному увеличению занятости и, следовательно, к постепенному снижению безработицы. Потребительские цены домохозяйств снижаются: этот шок является дефляционным . Повышается конкурентоспособность, что приводит к созданию рабочих мест и росту экономической активности. ВВП увеличивается, и поэтому этот шок носит экспансионистский характер. Финансовые возможности администрации, улучшенные в краткосрочной перспективе, оказываются ограниченными в среднесрочной перспективе. Действительно, падение цен уменьшает налоговую базу, особенно доходы домохозяйств. [72]

Пенсионные системы по странам

[ редактировать ]

См. также

[ редактировать ]- Уход за пожилыми людьми

- Финансовый консультант и финансовый консультант, работающий только за вознаграждение

- Поколенческий учет

- Пенсионное финансирование

- Пенсионная модель

- Пенсионный кризис

- Государственный долг

- Планирование выхода на пенсию

Специфический:

- Кодекс о банкротстве

- Движение ветчины и яиц , пенсионное предложение Калифорнии 1930-40-х годов.

- Индивидуальный пенсионный план (ИПП)

- Центр пенсионного права

- Резервный фонд

- Рот 401(к)

- Программа пенсионного обеспечения университетов

Ссылки

[ редактировать ]- ^ Jump up to: а б Томас П. Лемке, Джеральд Т. Линс (2010). ERISA для управляющих капиталом . Томсон Рейтер . ISBN 9780314902023 . Проверено 11 октября 2015 г.

- ^ «Поиск в WordNet — 3.1» . Princeton.edu .

- ^ «Промышленные суперфонды — Главная» . Industrysuper.com . Проверено 17 сентября 2010 г.

- ^ «Карта страны» . pension-watch.net .

- ^ «Новозеландское пенсионное обеспечение» . www.workandincome.govt.nz .

- ^ Уиллмор, Ларри (апрель 2003 г.). «Универсальные пенсии на Маврикии: уроки для остальных из нас». ССНР 398280 . Документ для обсуждения ДЭСВ Организации Объединенных Наций № 32. два : 10.2139/ssrn.398280 .

- ^ «Пенсия по старости» . ГЦИС . Проверено 7 апреля 2013 г.

- ^ «Закон о пенсионном обеспечении сотрудников (ERISA)» . ДОЛ . Проверено 28 апреля 2023 г.

- ^ «Разъяснение планов с установленными выплатами и планов с установленными взносами» . Инвестопедия . Проверено 28 апреля 2023 г.

- ^ Грубер, Дж. (2010) Государственные финансы и государственная политика, Worth Publishers. G-3 (Глоссарий)

- ^ Лемке и Линс, ERISA для управляющих капиталом , §1:2 (Thomson West, изд. 2013 г.).

- ^ «Консультационная служба по пенсионному обеспечению» . Консультативная служба по пенсионному обеспечению. Архивировано из оригинала 28 мая 2010 года . Проверено 17 сентября 2010 г.

- ^ Фостер, Энн К. «Положения о досрочном выходе на пенсию в пенсионных планах с установленными выплатами» (PDF) . bls.gov . Архивировано (PDF) из оригинала 6 декабря 2003 г.

- ^ Шульман, Гэри А. (1999). Квалифицированный справочник приказов по семейным отношениям . Издательство Aspen Online. стр. 199–200. ISBN 978-0-7355-0665-7 .

- ^ Бауэр, Элизабет (7 июня 2019 г.). «Еще поучительные истории из Иллинойса: пенсии второго уровня (и почему актуарии имеют значение)» . Форбс . Проверено 19 июля 2020 г.

- ^ «Необеспеченные пенсионные планы» . ОЭСР Глоссарий статистических терминов . Проверено 26 января 2009 г.

- ↑ «Falling Short» The Economist , 7 апреля 2011 г. Проверено 30 сентября 2012 г.

- ^ Тафтс, Уильям; Фэрбенкс, Ли (2011), Пенсионный Понци: Как профсоюзы государственного сектора обанкротили канадское здравоохранение, образование и вашу пенсию , Миссиссога, Онтарио: Wiley, стр. 210, ISBN 978-1118098738 , заархивировано из оригинала 28 мая 2014 г. , получено 28 мая 2014 г.

- ^ Уолш, Мэри (14 апреля 2018 г.). «Ежемесячная пенсия в размере 76 000 австралийских долларов: почему в штатах и городах не хватает денег» . Нью-Йорк Таймс . Проверено 1 мая 2018 г.

Орегон – как и многие другие штаты и города, включая Нью-Джерси, Кентукки и Коннектикут – оказался в ловушке финансового кризиса, созданного им самим. Ее экономика растет, но стоимость государственной пенсионной системы растет быстрее.

- ^ Грубер, Дж. Государственные финансы и государственная политика, Worth Publishers. G-3 (Глоссарий)

- ^ Кэннон, Эдмунд; Ян Тонкс (2012). «Ценность и риск пенсионных схем с установленными взносами: международные данные» (PDF) . Журнал риска и страхования . 80 : 95–119. дои : 10.1111/j.1539-6975.2011.01456.x . hdl : 10036/86956 . S2CID 7975555 . Архивировано (PDF) из оригинала 30 апреля 2019 г.

- ^ «IRS объявляет об ограничениях пенсионного плана на 2015 год; налогоплательщики могут внести до 18 000 долларов в свои планы 401 (k) в 2015 году» .

- ^ Комитет экономической политики и Европейская комиссия (2006 г.). Влияние старения на государственные расходы . ЕВРОСОЮЗ. [ нужна полная цитата ]

- ^ ААРП. «Как финансируется социальное обеспечение?» . ААРП . Проверено 1 августа 2021 г.

- ^ «Пенсии – Частные пенсионные активы – Данные ОЭСР» . ОЭСР . Проверено 1 августа 2021 г.

- ^ «Краткий обзор пенсий: коэффициенты замещения пенсий» . stats.oecd.org . Проверено 2 августа 2021 г.

- ^ Бауэр, Элизабет. «Что такое солидарность поколений и почему она важна для французов и для нас?» . Форбс . Проверено 2 августа 2021 г.

- ^ трейдинг, полная биография Эрик Уайтсайд — создатель блога Capitalist Fool, в котором он имеет более чем 40-летний опыт работы; инвестирование; Уайтсайд, финансы Узнайте о нашей редакционной политике Эрик. «Как работают пенсионные фонды?» . Инвестопедия . Проверено 2 августа 2021 г.

{{cite web}}: CS1 maint: числовые имена: список авторов ( ссылка ) - ^ «Плановые активы» . xplaind.com . 4 ноября 2020 г. Проверено 2 августа 2021 г.

- ^ «Обеспечение пенсий, основанных работодателем: международная перспектива» . Пенсионный исследовательский совет . 23 июля 2015 года . Проверено 2 августа 2021 г.

- ^ Кляйн, Джеймс П.; Практикующий юридический институт (1985). Иностранные пенсионные планы, 1985 г.: новые правила в соответствии с разделом 404A IRC . Нью-Йорк, штат Нью-Йорк: Институт практикующего права. OCLC 12414718 .

- ^ Иностранные пенсионные планы, 1985 г.: Новые правила в соответствии с разделом 404A IRC . Практикующий юридический институт. 1985. стр. Поиск "Договор обеспечения".

- ^ Налоги Международные . Налоги Международные. 1985.

- ^ «Кем был Август Цезарь?» . Культура . 20 мая 2019 г. Архивировано из оригинала 21 мая 2019 г.

- ^ Jump up to: а б Кларк Р.Л., Крейг Л.А., Уилсон Дж.В. История пенсий государственного сектора в США (PDF) . Филадельфия, Пенсильвания: Издательство Пенсильванского университета.

- ^ Хаберман, Стивен (1995). История актуарной науки . Том. 1. Лондон: Уильям Пикеринг. стр. xlviii. ISBN 978-1-85196-160-3 . OCLC 468359649 .

- ^ Хальд, А. (1990). История вероятности и статистики и их применение до 1750 года . Джон Уайли и сыновья. ISBN 978-0-471-50230-2 . OCLC 19629739 .

- ^ Хинрикс, Карл; Линч, Джулия Ф. (2021). «28 пенсий по старости». В Беланде, Даниэль; Лейбфрид, Стефан; Морган, Кимберли Дж.; Обингер, Герберт (ред.). Оксфордский справочник государства всеобщего благосостояния . Издательство Оксфордского университета. стр. 491–505. дои : 10.1093/oxfordhb/9780198828389.013.28 . ISBN 978-0-19-882838-9 .

- ^ Джанассо, Александр. «Краткая история пенсий» . Дэвидсон Управление активами . Проверено 29 июня 2015 г.

- ^ Холборн, Хаджо: История современной Германии - 1840–1945: Издательство Принстонского университета; 1969 год; стр. 291–93.

- ^ Jump up to: а б "Риск триллионами! 1,5 миллиона госслужащих скоро уйдут на пенсию - кто за это заплатит?" . ФОКУС Онлайн (на немецком языке) . Проверено 28 апреля 2020 г.

- ^ Jump up to: а б «Пенсионное бремя федеральных земель в сравнении: статус-кво и будущее развитие» . freidok.uni-freiburg.de . Проверено 28 апреля 2020 г.

- ^ Линн, Теодор Г.; Кларк, Бланэйд Дж. (19 августа 2010 г.). «Ирландская система корпоративного управления». ССНР 1661617 . два : 10.2139/ssrn.1661617 .

- ^ «Годовой отчет Пенсионного управления» . pensionsboard.ie . 2010. Архивировано из оригинала 5 января 2012 года . Проверено 15 декабря 2011 г.

- ^ «Результаты пенсионного моделирования: Ирландия» . Пенсия вкратце . ОЭСР. 19 ноября 2019 г. doi : 10.1787/888934043359 . Проверено 18 апреля 2022 г.

- ^ Теран, Александр Элу (13 января 2006 г.). «Первые государственные пенсии по старости в Испании. Исследование Ретиро Обреро, 1909-1936» . Журнал промышленной истории : 33–68. ISSN 2385-3247 .

- ^ Государственный секретарь социального обеспечения (2019 г.). «История социального обеспечения» . Социальное обеспечение: Познакомьтесь с нами (на испанском языке).

- ^ Jump up to: а б «Пенсионная шкала - полная история пенсий» . 22 февраля 2023 г.

- ^ «Краткая история пенсий – исправьте мою пенсию» . 27 февраля 2018 г.

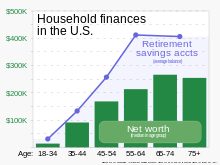

- ^ Дагер, Вероника; Тергесен, Энн; Эттенхайм, Рози (31 марта 2023 г.). «Вот как выглядит выход на пенсию в Америке в шести диаграммах» . Уолл Стрит Джорнал . Архивировано из оригинала 31 марта 2023 года.

(Для среднего остатка на счете пенсионных сбережений домохозяйства:) Оценка остатков на счетах с установленными взносами 401 (k), IRA, Keogh и других на основе данных за 2019 год. Источник: Институт исследования пособий работникам. . . . (Для медианного состояния:) Источник: Федеральная резервная система.

- ^ Законы Хенинга Вирджинии, Том. Я, стр. 287

- ^ Законы Хенинга Вирджинии, Том. II, стр. 324 и стр. 331

- ^ Первые американские колониальные пенсии , законы и истории, 18 ноября 2017 г. , дата обращения 29 апреля 2020 г.

- ^ Дэвис, МЫ (1948). Ветераны мексиканской войны как организованная группа. Исторический обзор долины Миссисипи, 35 (2), 221–238.

- ^ Коста, DL (1995). Пенсии и выход на пенсию: свидетельства ветеранов союзной армии. Ежеквартальный экономический журнал, 110 (2), 297–319.

- ^ Jump up to: а б Меркадо, Дарла (19 апреля 2012 г.). «Во-первых, государственный пенсионный план объявляет о банкротстве» . Пенсии и инвестиции . Проверено 28 апреля 2012 г.

- ^ «Активы крупнейших пенсионных планов США упали на 217 миллиардов долларов» . USA Today со ссылкой на доклад Уотсона Уайетта . 10 марта 2009 г.

- ^ Самек Лодовичи, Мануэла; Друфука, Серена; Патрицио, Моника; Пеше, Флавия (2016). Гендерный пенсионный разрыв: различия между матерями и женщинами без детей . Политический департамент Комитета Европейского парламента по правам женщин и гендерному равенству. стр. 28–32.

- ^ ОДЕЖД (2021). «Глава 1: Оценка гендерного разрыва в пенсионных накоплениях» . На пути к улучшению результатов пенсионных накоплений для женщин . Издательство ОКДЕ.

- ^ Фрерикс, Патрисия; Майер, Роберт Л.; Де Грааф, Виллиброрд (2007). «Европейские пенсионные реформы: индивидуализация, приватизация и гендерный пенсионный разрыв» . Социальная политика . 14 (2): 212–237. дои : 10.1093/sp/jxm008 . ССНН 1447686 .

- ^ Фрерикс, П.; Майер, Р.; Де Грааф, В. (октябрь 2006 г.). «Изменение структуры пенсионного обеспечения: последствия для голландских и датских женщин» . Социальная политика и управление . 40 (5): 475–492. дои : 10.1111/j.1467-9515.2006.00500.x .

- ^ «Ситуация с гендерным разрывом в оплате труда в ЕС» . Commission.europa.eu . Проверено 28 апреля 2023 г.

- ^ ОДЕЖД (2021). «Глава 2: Понимание гендерного пенсионного разрыва, помимо факторов рынка труда, посредством обзора литературы». На пути к улучшению результатов пенсионных накоплений для женщин . Издательство ОКДЕ.

- ^ «Самозанятость растет | Знания для политики» . Knowledge4policy.ec.europa.eu . Проверено 28 апреля 2023 г.

- ^ Предотвращение кризиса старости: политика защиты пожилых людей и содействия экономическому росту (PDF) (отчет). Отчет Всемирного банка по исследованию политики. Нью-Йорк: Издательство Оксфордского университета. 1994. ISBN 0-19-520996-6 . ISSN 1020-0851 .

- ^ Jump up to: а б ОЭСР (2006). «Типология пенсионной системы». Краткий обзор пенсий ОЭСР, 2005 г.: государственная политика в странах ОЭСР . Париж: Издательство ОЭСР. стр. 21–25. doi : 10.1787/pension_glance-2005-3-en . ISBN 9789264018716 .

- ^ Jump up to: а б с Терзиев, Венелин. (2019). Историческое развитие и характеристики пенсионных систем. 5. 124-135.

- ^ Jump up to: а б с Хольцманн Р., Хинц Р., фон Герсдорф Х., Гилл И., Импавидо Г., Мусалем А.Р.,… Суббарао К. (2005). Поддержка доходов по старости в 21 веке: международный взгляд на пенсионные системы и реформу (стр. 10–10). Северо-Западный Вашингтон, округ Колумбия, США: Международный банк реконструкции и развития / ВСЕМИРНЫЙ БАНК. Получено с http://siteresources.worldbank.org/INTPENSIONS/Resources/Old_Age_Inc_Supp_Full_En.pdf.

- ^ «Добро пожаловать в Интранет Всемирного банка» (PDF) . Архивировано (PDF) из оригинала 12 июня 2013 года.

- ^ «Перспективы: Пенсионная реформа: рычаги действия» . Le Monde.fr (на французском языке). 21 января 2003 года . Проверено 13 апреля 2021 г.

- ^ Барр, Николас; Даймонд, Питер (весна 2006 г.). «Экономика пенсионного обеспечения». Оксфордский обзор экономической политики . 22 (1): 15–39. doi : 10.1093/oxrep/grj002 . ISSN 0266-903X .

- ^ Jump up to: а б с д и «Макроэкономические эффекты балансирующих рычагов пенсионной системы с использованием модели OFCE e-mod.fr» (PDF) . Архивировано (PDF) из оригинала 10 декабря 2019 года.

Дальнейшее чтение

[ редактировать ]- Франко Модильяни ; Арун Муралидхар (2 августа 2004 г.). Переосмысление пенсионной реформы . Издательство Кембриджского университета. ISBN 978-0-521-83411-7 .

- Грюневальд А. 2021. « Из пособий и бенефициаров: историческое происхождение пенсий по старости с точки зрения политического режима ». Сравнительные политические исследования .