Пузырь недвижимости

В этой статье есть несколько проблем. Пожалуйста, помогите улучшить его или обсудите эти проблемы на странице обсуждения . ( Узнайте, как и когда удалять эти шаблонные сообщения )

|

Пузырь недвижимости или пузырь недвижимости (или пузырь жилья на рынках жилья ) — это тип экономического пузыря , который периодически возникает на местных или глобальных рынках недвижимости и обычно следует за земельным бумом. [1] Земельный бум — это быстрый рост рыночных цен на недвижимость, например жилье, пока они не достигнут неприемлемого уровня, а затем начнут снижаться. Этот период, предшествующий краху, также известен как пена. На вопросы о том, можно ли выявить и предотвратить пузыри недвижимости и имеют ли они более широкое макроэкономическое отвечают по-разному значение, школы экономической мысли , как подробно описано ниже. [1]

Пузыри на рынках жилья более критичны, чем пузыри на фондовом рынке . Исторически сложилось так, что обвалы цен на акции происходят в среднем каждые 13 лет, длятся 2,5 года и приводят к потере примерно 4 процентов ВВП . Падения цен на жилье случаются реже, но длятся почти в два раза дольше и приводят к вдвое большим потерям производства ( IMF World Economic Outlook, 2003). Недавнее лабораторное экспериментальное исследование [2] также показывает, что по сравнению с финансовыми рынками рынки недвижимости характеризуются более длительными периодами бума и спада. Цены снижаются медленнее, поскольку рынок недвижимости менее ликвиден.

Финансовый кризис 2007–2008 годов был вызван лопнувшими «пузырями» недвижимости, начавшимися в различных странах в 2000-е годы. [3]

Выявление и профилактика

[ редактировать ]Эта статья нуждается в дополнительных цитатах для проверки . ( июнь 2013 г. ) |

Как и в случае со всеми типами экономических пузырей , существуют разногласия по поводу того, можно ли идентифицировать или предсказать пузырь на рынке недвижимости, а затем, возможно, его предотвратить. Спекулятивные пузыри — это устойчивые, систематические и увеличивающиеся отклонения фактических цен от их фундаментальных значений. [4] Пузыри на рынке недвижимости бывает трудно выявить даже в момент их возникновения из-за сложности определения внутренней стоимости недвижимости. Как и в случае с другими среднесрочными и долгосрочными экономическими тенденциями, точное предсказание будущих пузырей оказалось трудным. [1]

В сфере недвижимости основные показатели можно оценить на основе доходности от аренды (где недвижимость затем рассматривается аналогично акциям и другим финансовым активам ) или на основе регрессии фактических цен на набор переменных спроса и/или предложения. [5] [6]

Американский экономист Роберт Шиллер из Индекса цен на жилье Кейса – Шиллера, включающего цены на жилье в 20 крупных городах США, указал 31 мая 2011 года, что «двойное падение цен на жилье [подтверждено]» [7] и британский журнал The Economist утверждают , что индикаторы рынка жилья можно использовать для выявления пузырей на рынке недвижимости. Некоторый [ ВОЗ? ] утверждают далее, что правительства и центральные банки могут и должны принимать меры, чтобы предотвратить образование пузырей или сдуть существующие пузыри. [8]

Налог на стоимость земли (LVT) может быть введен для предотвращения спекуляций землей. Пузыри на рынке недвижимости направляют сбережения на деятельность по поиску ренты, а не на другие инвестиции. Налог на стоимость земли устраняет финансовые стимулы удерживать неиспользуемую землю исключительно ради повышения цен, делая больше земли доступной для продуктивного использования. [9] При достаточно высоком уровне налог на стоимость земли приведет к падению цен на недвижимость за счет устранения арендной платы за землю, которая в противном случае была бы « капитализирована » в цену недвижимости. Он также поощряет землевладельцев продавать или отказываться от прав собственности на участки, которые они не используют, тем самым не позволяя спекулянтам накапливать неиспользуемую землю.

Макроэкономическое значение

[ редактировать ]В некоторых школах неортодоксальной экономики , напротив, пузыри на рынке недвижимости считаются критически важными и фундаментальной причиной финансовых кризисов и последующих экономических кризисов .

Преобладающая экономическая точка зрения заключается в том, что рост цен на жилье практически не оказывает влияния на благосостояние , а именно, не влияет на потребительское поведение домохозяйств, не желающих его продавать. Цена дома становится компенсацией более высоких неявных затрат на аренду за владение. Рост цен на жилье может оказать негативное влияние на потребление за счет увеличения инфляции арендной платы и более высокой склонности к сбережениям в условиях ожидаемого повышения арендной платы. [10]

В некоторых школах неортодоксальной экономической теории, особенно в австрийской экономике и посткейнсианской экономике , пузыри недвижимости рассматриваются как пример кредитных пузырей (уничижительно [11] спекулятивные пузыри ), поскольку владельцы недвижимости обычно используют заемные деньги для покупки недвижимости в форме ипотечных кредитов . Затем утверждается, что они вызывают финансовые и, следовательно, экономические кризисы. Сначала это доказывается эмпирически: за многочисленными пузырями на рынке недвижимости последовали экономические спады, и утверждается, что между ними существует причинно-следственная связь.

Посткейнсианская теория дефляции долга взяв кредитную линию под залог собственного капитала рассматривает взгляд со стороны спроса, утверждая, что владельцы недвижимости не только чувствуют себя богаче, но и берут взаймы, чтобы (i) потреблять в счет возросшей стоимости своей собственности – например, . ; или (ii) спекулировать, покупая недвижимость на заемные деньги в ожидании, что ее стоимость вырастет. Когда пузырь лопается, снижается стоимость собственности, но не уровень долга. бремя погашения или невыполнения обязательств по кредиту подавляет совокупный спрос Утверждается, что и является непосредственной причиной последующего экономического спада.

Индикаторы рынка жилья

[ редактировать ]

Пытаясь выявить пузыри до того, как они лопнут, экономисты разработали ряд финансовых коэффициентов и экономических показателей , которые можно использовать для оценки справедливой стоимости домов в данном районе. Сравнивая нынешние уровни с предыдущими уровнями, которые оказались неустойчивыми в прошлом ( т.е. привели к краху или, по крайней мере, сопровождали его), можно сделать обоснованное предположение о том, переживает ли данный рынок недвижимости пузырь. Индикаторы описывают два взаимосвязанных аспекта жилищного пузыря: компонент оценки и компонент долга (или кредитного плеча). Компонент оценки измеряет, насколько дороги дома по сравнению с тем, что может себе позволить большинство людей, а компонент долга измеряет, насколько задолженными становятся домохозяйства, покупающие их ради дома или получения прибыли (а также какой риск накапливают банки, кредитуя их). Базовый обзор динамики показателей жилищного строительства в городах США предоставлен Business Week . [12] См. также: Экономика недвижимости и тенденции в сфере недвижимости .

Меры по обеспечению доступности жилья

[ редактировать ]- Соотношение цены и дохода является основным показателем доступности жилья в данном районе. Обычно это отношение медианных цен на жилье к медианным располагаемым доходам семьи , выраженное в процентах или в годах дохода. Иногда он составляется отдельно для покупателей, впервые покупающих недвижимость , и называется достижимостью . [ нужна ссылка ] Этот коэффициент, применяемый к физическим лицам, является основным компонентом решений по ипотечному кредитованию. [ нужна ссылка ] Согласно предварительным расчетам Goldman Sachs , сравнение средних цен на жилье со средним доходом домохозяйств показывает, что жилье в США в 2005 году было переоценено на 10%. «Однако эта оценка основана на средней ставке по ипотечным кредитам около 6%, и мы ожидаем, что ставки вырастут», - написала экономическая группа фирмы в недавнем отчете. [ когда? ] отчет. [13] По данным Goldman, повышение ставок по ипотечным кредитам на один процентный пункт приведет к снижению справедливой стоимости жилья на 8%. [ нужна ссылка ]

- Отношение депозита к доходу — это минимальный необходимый первоначальный взнос для типичной ипотеки. [ указать ] , выраженный в месяцах или годах дохода. Это особенно важно для тех, кто впервые покупает недвижимость, не имея собственного капитала ; если первоначальный взнос станет слишком высоким, эти покупатели могут оказаться «вытеснеными» с рынка. Например, по состоянию на 2004 г. [update] это соотношение было равно одному году дохода в Великобритании. [14]

США Другой вариант — это то, что Национальная ассоциация риэлторов в своих публикациях называет «индексом доступности жилья». [15] (Некоторые аналитики поставили под сомнение правильность методологии NAR, поскольку она не учитывает инфляцию. [16] ). - Индекс доступности измеряет соотношение фактической ежемесячной стоимости ипотеки к реальному доходу. Он больше используется в Соединенном Королевстве, где почти все ипотечные кредиты являются переменными и привязаны к ставкам банковских кредитов. Он предлагает гораздо более реалистичную меру способности домохозяйств позволить себе жилье, чем соотношение цены сырой нефти к доходу. Однако его сложнее рассчитать, и поэтому эксперты все еще чаще используют соотношение цены к доходу. [ ВОЗ? ] В последние годы, [ когда? ] практика кредитования смягчилась, что позволило брать взаймы большие суммы дохода.

- Медианный мультипликатор измеряет отношение медианной цены дома к медианному годовому доходу домохозяйства. Этот показатель исторически колебался в районе значения 3,0 или меньше, но в последние годы [ когда? ] резко возросла, особенно на рынках с серьезными ограничениями государственной политики в области земли и развития. [17]

Меры по жилищному долгу

[ редактировать ]- Отношение жилищного долга к доходу или коэффициент обслуживания долга представляет собой отношение выплат по ипотечным кредитам к располагаемому доходу. Когда это соотношение становится слишком высоким, домохозяйства становятся все более зависимыми от растущей стоимости недвижимости для обслуживания своего долга. Вариант этого показателя измеряет общие затраты на владение жильем, включая выплаты по ипотеке, коммунальные услуги и налоги на недвижимость, как процент от ежемесячного дохода типичного домохозяйства до уплаты налогов; например, см. отчеты RBC Economics по канадским рынкам. [18]

- Отношение жилищного долга к собственному капиталу (не путать с соотношением корпоративного долга к собственному капиталу ), также называемое кредитом к стоимости , представляет собой отношение ипотечного долга к стоимости базовой недвижимости; он измеряет финансовый рычаг . Это соотношение увеличивается, когда домовладелец берет вторую ипотеку или кредит под залог собственного капитала, используя накопленный капитал в качестве залога. Коэффициент больше 1 означает, что собственный капитал отрицательный.

Меры по владению жильем и аренде

[ редактировать ]- Пузыри можно определить, когда рост цен на жилье превышает рост арендной платы. В США арендная плата в период с 1984 по 2013 год стабильно росла примерно на 3% в год, тогда как в период с 1997 по 2002 год цены на жилье росли на 6% в год. В период с 2011 по третий квартал 2013 года цены на жилье выросли на 5,83%, а арендная плата выросла на 2%. [19]

- Коэффициент владения – это доля домохозяйств, которые владеют своими домами, а не снимают их в аренду . Он имеет тенденцию неуклонно расти вместе с доходами. Кроме того, правительства часто принимают такие меры, как снижение налогов или субсидирование финансирования, чтобы поощрять и облегчать владение жильем . [20] Если рост собственности не поддерживается ростом доходов, это может означать, что либо покупатели пользуются низкими процентными ставками (которые в конечном итоге должны снова вырасти по мере того, как экономика нагревается), либо что ипотечные кредиты выдаются заемщикам более либерально. с плохой кредитной историей. Таким образом, высокий уровень владения в сочетании с увеличением уровня субстандартного кредитования может сигнализировать о более высоких уровнях долга, связанных с пузырями.

- Отношение цены к прибыли или коэффициент P/E — это общий показатель, используемый для оценки относительной стоимости акций . Чтобы вычислить коэффициент P/E для арендованного дома, разделите цену дома на его потенциальную прибыль или чистый доход , который представляет собой рыночную годовую арендную плату за дом за вычетом расходов, которые включают налоги на содержание и имущество. Эта формула:

- Отношение цены дома к прибыли обеспечивает прямое сравнение с коэффициентами P/E, используемыми для анализа других способов использования денег, вложенных в дом. Сравните это соотношение с более простым, но менее точным соотношением цены и арендной платы, приведенным ниже.

- Соотношение цены и арендной платы представляет собой среднюю стоимость владения, деленную на полученный доход от аренды (при покупке для сдачи в аренду) или расчетную арендную плату (при покупке для проживания):

- Последний часто измеряется с использованием цифр «эквивалентной арендной платы владельца», публикуемых Бюро статистики труда . на рынке недвижимости Его можно рассматривать как эквивалент соотношения цены и прибыли ; другими словами, он измеряет, сколько покупатель платит за каждый доллар полученного дохода от аренды (или доллар, сэкономленный на арендных расходах). Рента, как и корпоративные и личные доходы, обычно очень тесно связана с фундаментальными показателями спроса и предложения ; редко можно увидеть неустойчивый «пузырь арендной платы» (или «пузырь доходов», если уж на то пошло). [ нужна ссылка ] Поэтому быстрый рост цен на жилье в сочетании с рынком аренды квартир может сигнализировать о начале пузыря. По состоянию на октябрь 2004 года соотношение цены и арендной платы в США было на 18% выше, чем его долгосрочный средний показатель. [21]

- Валовой доход от аренды — показатель, используемый в Соединенном Королевстве, — это общая годовая валовая арендная плата, деленная на стоимость дома и выраженная в процентах:

- Это обратное соотношение цены дома к арендной плате. Чистый доход от аренды вычитает расходы арендодателя (а иногда и предполагаемую сумму арендной платы) из валовой арендной платы перед выполнением вышеуказанного расчета; это обратная величина коэффициента P/E дома.

- Поскольку арендная плата поступает в течение года, а не в его конце, как валовая, так и чистая доходность от аренды, рассчитанная выше, несколько меньше, чем истинная доходность от аренды, полученная с учетом ежемесячного характера арендных платежей.

- Уровень заполняемости (напротив: доля вакантных площадей ) — это количество занятых единиц жилья, деленное на общее количество единиц жилья в данном регионе (в коммерческой недвижимости, обычно выражаемое в единицах площади (т. е. в квадратных метрах , акрах и т. д.) для зданий разного класса). Низкая заполняемость означает, что рынок находится в состоянии избытка предложения, вызванного спекулятивным строительством и покупками. В этом контексте цифры спроса и предложения могут вводить в заблуждение: спрос на продажу превышает предложение, а спрос на аренду — нет. [ нужна ссылка ]

Индексы цен на жилье

[ редактировать ]

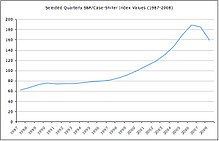

Показатели цен на жилье также используются для выявления пузырей на рынке жилья; они известны как индексы цен на жилье (HPI).

Известная серия индексов потребительских цен для Соединенных Штатов — это индексы Кейса-Шиллера , разработанные американскими экономистами Карлом Кейсом , Робертом Дж. Шиллером и Алланом Вайсом . Согласно индексу Кейса-Шиллера, пик жилищного пузыря в США пришелся на второй квартал 2006 года (второй квартал 2006 года).

Список пузырей на рынке недвижимости

[ редактировать ]От окончания холодной войны до Великой рецессии 2008 года

[ редактировать ]Крах японского пузыря цен на активы, начавшийся в 1990 году, нанес серьезный ущерб японской экономике . [22] Катастрофа 2005 года затронула Шанхай , . крупнейший город Китая [23]

По состоянию на 2007 год [update]пузыри на рынке недвижимости существовали в недавнем прошлом или считалось, что они все еще существуют во многих частях мира. [24] включая Аргентину , [25] Новая Зеландия , Ирландия , Испания , Ливан , Польша , [26] и Хорватия . [27] Тогдашний председатель Федеральной резервной системы США Алан Гринспен заявил в середине 2005 года, что «как минимум есть небольшая «пена» (на рынке жилья США)… трудно не видеть, что существует множество локальных пузырей». [28] Журнал Economist , писавший в то же время, пошел еще дальше, заявив, что «мировой рост цен на жилье является самым большим пузырем в истории». [29]

Во Франции экономист Жак Фригит каждый год публикует исследование под названием «Эволюция цен, стоимости и количества продаж недвижимости во Франции с 19 века». [30] демонстрируя высокий рост цен с 2001 года. Тем не менее, экономисты обсуждают существование пузыря на рынке недвижимости во Франции. [31] За пузырями на рынке недвижимости неизменно следует резкое снижение цен (также известное как обвал цен на жилье ), что может привести к тому, что многие владельцы будут брать ипотечные кредиты, превышающие стоимость их домов. [32] 11,1 миллиона жилых объектов, или 23,1% всех домов в США, имели отрицательный капитал . По состоянию на 31 декабря 2010 года [33] осталась примерно на 35% ниже пика середины 2007 года Стоимость коммерческой недвижимости в Соединенном Королевстве . В результате банки стали менее охотно держать большие суммы долгов, обеспеченных недвижимостью, что, вероятно, является ключевой проблемой, влияющей на восстановление мировой экономики в краткосрочной перспективе.

К 2006 году считалось, что большинство регионов мира находятся в состоянии пузыря, хотя эта гипотеза, основанная на наблюдении аналогичных закономерностей на рынках недвижимости в самых разных странах, [34] был предметом споров. К таким моделям относятся модели завышения курса и, как следствие, чрезмерные заимствования, основанные на этих завышенных курсах. [35] [36] Кризис субстандартного ипотечного кредитования в США в 2007–2010 годах, наряду с его последствиями и последствиями для экономики различных стран, предполагает, что эти тенденции могут иметь некоторые последствия. [ который? ] общие характеристики. [24]

Для отдельных стран см.:

- Жилищный пузырь в странах Балтии

- Пузырь британской недвижимости

- Пузырь на рынке недвижимости Канады

- Пузырь недвижимости в Китае – 2005–2011 гг.

- Пузырь недвижимости в Дании – 2001–2006 гг.

- Пузырь недвижимости в Ирландии – 1999–2006 гг.

- Пузырь цен на активы в Японии – 1986–1991 гг.

- Ливанский пузырь на рынке недвижимости

- Пузырь недвижимости в Польше – 2002–2008 гг.

- Пузырь на рынке недвижимости Румынии

- Пузырь недвижимости в Испании – 1985–2008, 2008–2014 гг.

- Жилищный пузырь в США – 1997–2006 гг. [37]

С Великой рецессии 2008 года по настоящее время

[ редактировать ]Этот раздел нуждается в расширении . Вы можете помочь, добавив к нему . ( февраль 2022 г. ) |

- Пузырь на рынке недвижимости Австралии

- Пузырь британской недвижимости

- Пузырь на рынке недвижимости Канады

- Пузырь на рынке недвижимости Новой Зеландии

Пузырь на рынке недвижимости США, 2012 – настоящее время

[ редактировать ]Этот раздел необходимо обновить . ( март 2020 г. ) |

Автор газеты Washington Post Лиза Стертевант считает, что ее аудитория будет покупать статьи, рассказывающие им, что рынок жилья в 2013 году не свидетельствовал о жилищном пузыре. «Критическая разница между нынешним рынком и перегретым рынком середины прошлого десятилетия заключается в характере ипотечного рынка. Более строгие стандарты андеррайтинга ограничили круг потенциальных покупателей жилья теми, кто наиболее квалифицирован и, скорее всего, сможет заплатить. возврат кредитов. На этот раз спрос более тесно связан с фундаментальными показателями рынка, и рост цен, который мы наблюдаем в последнее время, является «реальным». Или «более реальный». [38] Другие недавние исследования показывают, что менеджеры среднего звена в секьюритизированных финансах не проявляют осведомленности о проблемах на рынках жилья в целом. [39]

Экономист Дэвид Стокман считает, что второй пузырь на рынке жилья начался в 2012 году и продолжает раздуваться по состоянию на февраль 2013 года. [40] Жилищный фонд начал сокращаться с начала 2012 года, когда инвесторы хедж-фондов и частные инвестиционные компании покупали дома на одну семью в надежде сдать их в аренду в ожидании восстановления жилищного строительства. [41] Из-за политики QE3 процентные ставки по ипотечным кредитам колеблются на рекордно низком уровне, что приводит к росту стоимости недвижимости. В таких мегаполисах, как район залива Сан-Франциско и Лас-Вегас, цены на жилье неестественно выросли на 25% за год. [42]

После пандемии COVID-19 на рынке жилья в США наблюдался значительный рост цен на жилье. [43] вызвано серьезным дисбалансом спроса и предложения. Пандемия нарушила цепочки поставок и замедлила жилищное строительство, что привело к нехватке доступного жилья. Этот дефицит в сочетании с увеличением стоимости заимствований из-за повышения процентных ставок Федеральной резервной системой способствовал резкому росту цен. Эксперты отмечают, что текущий рост цен основан на рыночных принципах, а не на спекулятивном поведении, подчеркивая сохраняющуюся проблему доступности жилья. [44] .

Пузырь на рынке недвижимости Еврозоны Пандемия COVID

[ редактировать ]Цены на жилье в еврозоне резко выросли во время пандемии COVID. [45]

Например, в Праге человеку понадобится 17,3 года зарплаты, чтобы купить квартиру площадью 70 кв.м. [46]

См. также

[ редактировать ]- Акт вместо обращения взыскания

- Поместье (земля)

- Консультант по выкупу

- Чонсе

- Оценка недвижимости

- Экономика недвижимости

- Цены на недвижимость

- Недвижимость

- Бизнес в сфере недвижимости

- 2008–2014 Кризис на рынке недвижимости Испании.

Ссылки

[ редактировать ]- ^ Jump up to: а б с Майер, Кристофер (сентябрь 2011 г.). «Жилищные пузыри: обзор» . Ежегодный обзор экономики . 3 (1): 559–577. doi : 10.1146/annurev. Economics.012809.103822 . ISSN 1941-1383 .

- ^ Икромов, Нуриддинг и Абдулла Явас, 2012a, «Характеристики активов, периоды бума и спада: экспериментальное исследование». Экономика недвижимости . 40, 508–535.

- ^ Кляйн, Эзра (28 мая 2009 г.). «Билл Клинтон и жилищный пузырь» . Вашингтон Пост . Проверено 22 сентября 2011 г.

- ^ Брукс, Крис ; Кацарис, Апостол (2005). «Торговые правила прогнозирования краха спекулятивных пузырей для композитного индекса S&P 500» (PDF) . Журнал бизнеса . 78 (5): 2003–2036. дои : 10.1086/431450 . ISSN 0740-9168 .

- ^ Ннеджи, Огонна; Брукс, Крис ; Уорд, Чарльз (2013). «Внутренние и рациональные спекулятивные пузыри на рынке жилья США 1960-2011». Журнал исследований недвижимости . 35 (2): 121–151. дои : 10.1080/10835547.2013.12091360 . ISSN 0896-5803 .

- ^ Ннеджи, Огонна; Брукс, Крис ; Уорд, Чарльз WR (2013). «Динамика цен на жилье и их реакция на макроэкономические изменения» (PDF) . Экономическое моделирование . 32 : 172–178. дои : 10.1016/j.econmod.2013.02.007 . ISSN 0264-9993 .

- ^ Кристи, Лес (31 мая 2011 г.). «Цены на жилье: подтверждено двойное падение» . CNN Деньги .

- ^ «Рынки жилья сталкиваются с жестоким сжатием» . Экономист . ISSN 0013-0613 . Проверено 16 февраля 2023 г.

- ^ Ветцель, Дэйв (20 сентября 2004 г.). «Дело о налогообложении земли» . Новый государственный деятель . Архивировано из оригинала 14 августа 2007 года . Проверено 13 июня 2008 г.

- ^ Ночера, Андреа (июнь 2017 г.). «Цены на жилье и денежно-кредитная политика в зоне евро: структурный VAR-анализ» (PDF) . Европейский центральный банк - Рабочие документы (2073).

- ^ «Спекулятивный пузырь: что это такое и как он работает» . Инвестопедия . Проверено 11 апреля 2024 г.

- ^ «Интерактивная таблица: насколько динамичен ваш рынок жилья?» . Деловая неделя . 11 апреля 2005 года. Архивировано из оригинала 30 ноября 2007 года . Проверено 23 июня 2009 г.

- ^ искать.поместье

- ^ «Дом-БезопасностьНациональная Ипотечная Компания» . snmcblog.com . Проверено 6 января 2017 г.

- ^ «Ресурс доступного жилья в сфере недвижимости: Индекс доступности жилья» . Национальная ассоциация риэлторов . Проверено 23 июня 2009 г.

- ^ искать.поместье

- ^ «10-е ежегодное исследование доступности жилья Demographia International: 2014» (PDF) . Проверено 11 ноября 2014 г.

- ↑ Отчет от 2 июня 2005 г.

- ^ Уоллисон, Питер Дж. (5 января 2014 г.), «Пузырь вернулся» , The New York Times , Нью-Йорк, стр. A15 , получено 14 апреля 2014 г.

- ^ Руководство по инвестициям в жилую недвижимость и бизнесу для иностранцев в США . Лулу.com . 1 января 2006 г. ISBN. 978-0-73-976778-8 .

- ^ Крайнер, Джон; Вэй, Чишен (1 октября 2004 г.). «Цены на жилье и фундаментальная стоимость» . Федеральный резервный банк Сан-Франциско .

- ^ Факлер, Мартин (25 декабря 2005 г.). «Возьмите это из Японии: пузыри причиняют боль» . Нью-Йорк Таймс . Проверено 23 июня 2009 г.

- ^ Ли, Дон (8 января 2006 г.). «Домашний бум рухнул» . Лос-Анджелес Таймс . Проверено 23 июня 2009 г.

- ^ Jump up to: а б Путленд, Гэвин Р. (1 июня 2009 г.). «От субстандартного к терригенному: рецессия начинается дома» . Группа исследования стоимости земли . Проверено 23 июня 2009 г.

- ^ «Хорошие времена снова здесь» . Глобальный справочник по недвижимости. 28 февраля 2008 года . Проверено 23 июня 2009 г.

- ^ «Конец бума цен на жилье в Польше» . Глобальный справочник по недвижимости. 25 августа 2008 года . Проверено 23 июня 2009 г.

- ^ «Цены на недвижимость на Адриатическом побережье растут, в Загребе падают» . Глобальный справочник по недвижимости. 19 августа 2008 года . Проверено 23 июня 2009 г.

- ^ Леонхардт, Дэвид (25 декабря 2005 г.). «2005: Одним словом: Пенистый» . Нью-Йорк Таймс . Проверено 23 июня 2009 г.

- ^ «Глобальный жилищный бум» . Экономист . 16 июня 2005 г.

- ^ «Рынок жилья Франции и его среда с 1800 года» . Генеральный совет по окружающей среде и устойчивому развитию . Проверено 21 декабря 2016 г.

- ^ «Пузырь на рынке недвижимости: о чем мы говорим и чего нам следует опасаться?» . Идеал-инвестор . Проверено 21 декабря 2016 г.

- ^ Келлингтон, Том (25 мая 2021 г.). «Что происходит, когда лопаются пузыри на рынке недвижимости?» . Деловая газета . Проверено 26 мая 2021 г.

- ^ Филио, Джейсон (8 марта 2011 г.). «Подводная ипотека снова превысила 11 миллионов в четвертом квартале» . CoreLogic . Проверено 14 апреля 2014 г.

- ^ «Цены на жилье по всему миру» . Глобальный справочник по недвижимости . Проверено 23 июня 2009 г.

- ^ «Заголовки в финансовой прессе варьировались от «Спад рынка недвижимости вызывает опасения в Китае» до «Коррекция рынка недвижимости в Китае будет болезненной, но полезной» (Financial Times, 2014e, стр. 3). Спрос на жилье растет из-за более высоких доходов, быстрого урбанизация и стратегия сельской миграции Китая в города»

- ^ «Взлёты и падения рынка недвижимости и его связи с остальной экономикой Китая» . Недвижимость, строительство и экономическое развитие в странах с формирующимся рынком . 2015. стр. 108–124. дои : 10.4324/9781315762289-13 . ISBN 9781315762289 .

- ^ Баджадж, Викас; Леонхардт, Дэвид (18 декабря 2008 г.). «Налоговые льготы, возможно, способствовали возникновению жилищного пузыря» . Нью-Йорк Таймс . Проверено 6 мая 2012 г.

- ^ Стертевант, Лиза А. (26 марта 2013 г.). «Рынок жилья в Вашингтоне снова бурлит?» . Вашингтон Пост .

- ↑ Уолл-стрит и жилищный пузырь , Принстонский университет, сентябрь 2013 г.

- ^ «Это жилищный пузырь 2.0: Дэвид Стокман» . Яху Финанс . 4 февраля 2013 г.

- ^ StreetAuthority (15 января 2013 г.). «Почему Blackstone купила 16 000 домов» . ИщуAlpha.com . Проверено 6 января 2017 г.

- ^ «Возвращение цен на жилье в Калифорнии» . NBCLosAngeles.com . 29 января 2013 года . Проверено 6 января 2017 г.

- ^ Бек, Рэй Хартли (23 августа 2023 г.). «Как COVID-19 повлиял на рынок жилья?» . Банкрот . Проверено 29 июля 2024 г.

- ^ Новости, ABC «Цены на жилье растут. Это очередной пузырь?» . Новости АВС . Проверено 29 июля 2024 г.

{{cite web}}:|last=имеет общее имя ( справка ) - ^ Баттистини, Никколо; Фаладжиарда, Маттео; Гарейс, Йоханнес; Хакманн, Анджелина; Рим, Морено (9 ноября 2021 г.). «Рынок жилья еврозоны во время пандемии COVID-19» .

- ^ «Доступность жилья снова ухудшилась. За новую квартиру в Праге нужно 17,3 годовой зарплаты» . www.central-group.cz (на чешском языке). 14 июня 2022 года. Архивировано из оригинала 12 октября 2022 года . Проверено 19 августа 2023 г.

Дальнейшее чтение

[ редактировать ]- Джон Калверли (2004), Пузыри и как в них выжить , Н. Брили. ISBN 1-85788-348-9

- Роберт Дж. Шиллер (2005). Иррациональное изобилие , 2-е изд. Издательство Принстонского университета. ISBN 0-691-12335-7 .

- Джон Р. Тэлботт (2003). Грядущий крах на рынке жилья , Нью-Йорк: McGraw-Hill, Inc. ISBN 0-07-142220-X .

- Эндрю Тобиас (2005). Единственное руководство по инвестициям, которое вам когда-либо понадобится (обновленное издание), Harcourt Brace and Company. ISBN 0-15-602963-4 .

- Эрик Тайсон (2003). Личные финансы для чайников , 4-е изд., Фостер-Сити, Калифорния: IDG Books. ISBN 0-7645-2590-5 .

- Бертон Г. Малкиел (2003). Путеводитель по инвестированию на случайной прогулке: десять правил финансового успеха , Нью-Йорк: WW Norton and Company, Inc. ISBN 0-393-05854-9 .

- Элизабет Уоррен и Амелия Уоррен Тьяги (2003). Ловушка двух доходов: почему матери и отцы из среднего класса разоряются , Нью-Йорк: Основные книги. ISBN 0-465-09082-6 .