Проверять

| Часть серии о финансовых услугах. |

| Банковское дело |

|---|

|

| Часть серии о |

| Нумизматика изучение валюты |

|---|

|

Чек ( ( британский английский или чек ) американский английский ); Это документ, который предписывает банку , строительному кооперативу (или кредитному союзу ) выплатить определенную сумму денег со счета человека лицу, на имя которого был выписан чек. Лицо, выписывающее чек, известное как чекодатель , имеет транзакционный банковский счет (часто называемый текущим, чековым, чековым, чековым или акционным счетом), на котором хранятся деньги. Чеканщик записывает различные детали, включая денежную сумму, дату и получателя платежа на чеке , и подписывает его, приказывая своему банку, известному как плательщик , выплатить указанную сумму денег получателю платежа.

Хотя формы чеков использовались с древних времен, по крайней мере, с 9-го века, они стали очень популярным безналичным методом осуществления платежей в 20-м веке, и использование чеков достигло своего пика. Ко второй половине 20 века, когда обработка чеков стала автоматизированной, ежегодно выдавались миллиарды чеков; эти объемы достигли пика примерно в начале 1990-х годов. [1] С тех пор использование чеков сократилось, и их заменили электронные платежные системы, такие как дебетовые и кредитные карты . Во все большем числе стран чеки либо превратились в маргинальную платежную систему , либо полностью прекратили свое существование. [2] [3]

Характер чека [ править ]

Чек — это оборотный инструмент, дающий финансовому учреждению указание выплатить определенную сумму в определенной валюте с определенного транзакционного счета, открытого на имя чекодателя в этом учреждении. Векселедателем и получателем платежа могут быть физические или юридические лица . Чеки являются ордерными инструментами и, как правило, не подлежат оплате просто на предъявителя, как инструменты на предъявителя , а должны быть выплачены получателю платежа. В некоторых странах, например в США, получатель платежа может индоссировать чек, что позволяет ему указать третье лицо, которому он должен быть выплачен.

Чеки — это разновидность векселей , которые были разработаны как способ осуществления платежей без необходимости носить с собой большие суммы денег. Бумажные деньги произошли от векселей , еще одной формы оборотного инструмента, похожего на чеки, поскольку изначально они представляли собой письменное распоряжение выплатить определенную сумму тому, кто имел ее в своем распоряжении (« предъявитель »).

Орфография и этимология [ править ]

Проверьте оригинальное написание на английском языке . [4] [5] Считается, что новое написание «чек» (от французского « check ») вошло в употребление примерно в 1828 году, когда этот переход сделал Джеймс Уильям Гилбарт в своем «Практическом трактате о банковском деле» . [5] Написания check , check и check использовались как взаимозаменяемые с 17 по 20 век. [6] Однако с 19 века в Содружестве правописания и Ирландии проверка (от французского слова chèque ) стала стандартом для финансового инструмента, тогда как чек используется только для других значений, что позволяет различать два определения в письменной форме. [номер 1]

В американском английском обычное написание обоих слов — check . [8]

Этимологические словари объясняют, что финансовое значение чека происходит от «проверки против подделки», при этом слово «чек» используется для обозначения «контроля», происходящего от чека, используемого в шахматах , термина, пришедшего в английский язык через французский, латынь, арабский язык. и, в конечном счете, от персидского слова шах , или « царь ». [9] [10]

История [ править ]

Чек берет свое начало в древней банковской системе, в которой банкиры по просьбе своих клиентов отдавали приказы о выплате денег определенным получателям. Такой ордер назывался переводным векселем . Использование векселей облегчило торговлю, избавив торговцев от необходимости носить с собой большое количество валюты (например, золота) для покупки товаров и услуг.

Ранние годы [ править ]

Существуют ранние свидетельства использования переводных векселей. В Индии во времена Империи Маурьев (с 321 по 185 гг. до н. э.) использовался коммерческий инструмент, называемый адеша, который представлял собой приказ банкиру, требующему от него выплатить деньги по векселю третьему лицу. [11]

Считается, что древние римляне использовали раннюю форму проверки, известную как прескрипции, в I веке до нашей эры. [12] [ ISBN отсутствует ]

Начиная с третьего века нашей эры банки на территории Персии начали выдавать аккредитивы. [13] Эти буквы назывались чак , что означает «документ» или «контракт». [14] Чак который стал сакком, позже использовался торговцами в Аббасидском халифате и других землях, находящихся под властью арабов. [15] Перевозка бумажного сакка была более безопасной, чем перевозка денег. В девятом веке купец в одной стране мог обналичить сакк, выписанный на его банк в другой стране. [16] Персидский поэт Фердоуси несколько раз использовал термин «чек» в своей знаменитой книге «Шахнаме», говоря о династии Сасанидов.

Ибн Хавкал , живший в 10 веке, записывает использование чека, выписанного на Аудагосте , на сумму 42 000 динаров . [17] [18]

В 13 веке был разработан переводной вексель в Венеции как юридическое средство, позволяющее осуществлять международную торговлю без необходимости перевозить большое количество золота и серебра. Впоследствии их использование распространилось на другие европейские страны.

В начале 1500-х годов, чтобы защитить большие скопления наличных денег, люди в Голландской Республике начали хранить свои деньги у «кассиров». Эти кассиры хранили деньги за комиссию. Конкуренция заставила кассиров предлагать дополнительные услуги, включая выплату денег любому лицу, имеющему на это письменное распоряжение вкладчика. Они сохранили записку в качестве доказательства оплаты. Эта концепция распространилась в Англии и других странах. [19]

Современная эпоха [ править ]

К 17 веку векселя использовались для внутренних расчетов в Англии. Затем начали развиваться чеки, разновидность векселей. Первоначально их называли выписанными векселями , поскольку они позволяли клиенту использовать средства, имеющиеся у него на счете в банке, и требовали немедленной оплаты. Они были написаны от руки, и один из самых ранних из сохранившихся до сих пор был нарисован на лицах господ Морриса и Клейтона, писцов и банкиров из лондонского Сити , и датирован 16 февраля 1659 года. [20]

В 1717 году Банк Англии впервые применил предварительно напечатанную форму. Эти формы были распечатаны на «чековой бумаге», чтобы предотвратить мошенничество, и клиенты должны были присутствовать лично и получить пронумерованную форму у кассира. После выписки чек был возвращен в банк для оплаты. Подавление банкнот в Англии восемнадцатого века еще больше способствовало использованию чеков. [21]

Примерно до 1770 года между лондонскими банками происходил неофициальный обмен чеками. Клерки каждого банка посещали все остальные банки, чтобы обменять чеки, одновременно подсчитывая балансы между ними, пока они не расплатились друг с другом. Ежедневная оплата чеков началась примерно в 1770 году, когда банковские служащие встретились в таверне Five Bells на Ломбард-стрит в лондонском Сити, чтобы обменять все свои чеки в одном месте и оплатить остатки наличными. Это была первая расчетная палата банкиров .

Провинциальные клиринговые палаты были созданы в крупных городах по всей Великобритании для облегчения клиринга чеков банков в том же городе. Бирмингем, Брэдфорд, Бристоль, Халл, Лидс, Лестер, Ливерпуль, Манчестер, Ньюкасл, Ноттингем, Шеффилд и Саутгемптон имели свои собственные расчетные палаты. [22]

В Америке Банк Нью-Йорка начал выпускать чеки после его основания Александром Гамильтоном в 1784 году. [23] Самый старый сохранившийся образец полной американской чековой книжки 1790-х годов был обнаружен семьей в Нью-Джерси. Эти документы в некотором смысле похожи на современные чеки: некоторые данные предварительно напечатаны на листах бумаги, а также пустые места, где при необходимости другая информация может быть написана от руки. [24]

Считается, что Коммерческий банк Шотландии был первым банком, который в 1811 году персонализировал чеки своих клиентов, напечатав имя владельца счета вертикально вдоль левого края. В 1830 году Банк Англии ввел в обращение книги 50, 100 и 200 форм и экземпляров, переплетенные или сшитые. Эти чековые книжки стали обычным форматом для выдачи чеков клиентам банков.

В конце 19 века в нескольких странах были официально приняты законы о чеках. Великобритания приняла Закон о переводных векселях 1882 года , а Индия приняла Закон о оборотных инструментах 1881 года ; [25] оба из которых охватывали чеки.

В 1931 году была предпринята попытка упростить международное использование чеков Женевской конвенцией об унификации права, касающегося чеков. [26] К конвенции присоединились многие государства Европы и Южной Америки, а также Япония. Однако страны, в том числе США и члены Британского Содружества, не участвовали, и поэтому было очень сложно использовать чеки через границы стран.

стандарт машиночитаемых символов ( MICR В 1959 году в США был согласован и запатентован ) для использования с чеками. Это открыло путь для первых автоматических считывающих/сортировочных машин для клиринга чеков. По мере роста автоматизации в последующие годы произошли кардинальные изменения в способах обработки и обработки чеков. Объемы чеков продолжали расти; В конце 20-го века чеки были самым популярным безналичным методом осуществления платежей: ежегодно обрабатывались миллиарды таких чеков. В большинстве стран пик объемов чеков пришелся на конец 1980-х или начало 1990-х годов, после чего электронные способы оплаты стали более популярными, а использование чеков сократилось.

В 1969 году в нескольких странах были введены гарантийные карты для чеков , позволяющие продавцам подтвердить, что чек будет принят к оплате при использовании в торговой точке . Чекагат подписывал чек перед продавцом, который сравнивал подпись с подписью на карте, а затем писал номер чека-гарантийной карты на обратной стороне чека. такие карты, как правило, были сняты с производства и заменены дебетовыми картами Начиная с середины 1990-х годов .

С середины 1990-х годов во многих странах были приняты законы, разрешающие сокращение чеков , при которых физический чек преобразуется в электронную форму для передачи банку-плательщику или клиринговой палате. Это устраняет громоздкое физическое представление и экономит время и затраты на обработку.

В 2002 году система Eurocheque была прекращена и заменена внутренними клиринговыми системами. Старые еврочеки все еще можно было использовать, но теперь они обрабатывались национальными клиринговыми системами. В то время несколько стран воспользовались возможностью полностью отказаться от использования чеков. По состоянию на 2010 год многие страны либо полностью отказались от использования чеков, либо дали понять, что сделают это в будущем.

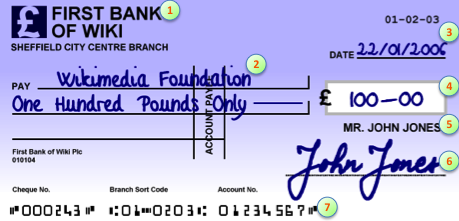

Части чека [ править ]

- плательщик

- Получатель платежа

- Дата выдачи

- Сумма валюты

- Ящик

- Подпись векселедателя

- Машиночитаемая информация о маршрутизации и учетной записи

Четыре основных пункта чека:

- Векселедатель : физическое или юридическое лицо, чей транзакционный счет должен быть открыт. Обычно имя и счет чекодателя предварительно напечатаны на чеке, и чекодатель обычно является подписавшим лицом.

- Получатель : физическое или юридическое лицо, которому должна быть выплачена сумма.

- Плательщик : банк или другое финансовое учреждение, которому чек может быть предъявлен к оплате. Обычно это предварительно напечатано на чеке.

- Сумма : сумма в валюте. Сумма и валюта (например, доллары, фунты и т. д.) обычно должны быть написаны прописью и цифрами. Валютой обычно является местная валюта, но может быть и иностранная валюта.

По мере увеличения использования чеков в 19 и 20 веках были добавлены дополнительные элементы для повышения безопасности или упрощения обработки чеков для финансового учреждения. Для авторизации чека требовалась подпись чекодателя, и это основной способ аутентификации чека. Во-вторых, стало принято писать сумму как прописью, так и цифрами, чтобы избежать ошибок и затруднить обманное изменение суммы после выписки чека. Запись суммы прописью не является обязательным по закону, хотя некоторые банки отказываются принимать чеки, на которых сумма не указана ни цифрами, ни прописью.

Была добавлена дата выдачи, и чеки могут стать недействительными через определенное время после выдачи. В США и Канаде, [27] [28] чек обычно действителен в течение шести месяцев после даты выдачи, после чего он становится чеком с просроченной датой , но это зависит от того, где чек выписан. В Австралии чек обычно действителен в течение пятнадцати месяцев с даты проверки. [29] Чек, дата выдачи которого находится в будущем ( датированный более поздним числом) чек, , возможно, не сможет быть предъявлен до тех пор, пока эта дата не пройдет. В некоторых странах выписка чека с датой публикации может быть просто проигнорирована или является незаконной. И наоборот, у ранее выданного чека дата выдачи находится в прошлом.

Был добавлен номер чека и выпущены чековые книжки так, чтобы номера чеков были последовательными. Это позволило банкам выявить некоторые элементарные случаи мошенничества и гарантировать, что один чек не будет предъявлен дважды.

В некоторых странах, например в США, чеки могут содержать строку для заметок, в которой для удобства можно указать цель чека, не затрагивая официальные части чека. В Соединенном Королевстве строка для заметок недоступна, и такие заметки могут быть написаны на обратной стороне чека.

В США вверху (если чек ориентирован вертикально) обратной стороны чека обычно имеется одна или несколько пустых строк с надписью что-то вроде «Подтвердить здесь».

Начиная с 1960-х годов, машиночитаемая информация о маршрутизации и счетах добавлялась в нижнюю часть чеков в формате MICR , что позволяло автоматически сортировать и маршрутизировать чеки между банками и привело к созданию автоматизированных центральных клиринговых служб. Информация, представленная внизу чека, зависит от страны, а стандарты устанавливаются системой клиринга чеков каждой страны. Это означает, что получателю платежа больше не нужно идти в банк, выпустивший чек, вместо этого он может положить его в свой банк или любой другой банк, и чек будет направлен обратно в банк-отправитель, а средства будут переведены в его собственный банк. счет.

В США дно 5 ⁄ 8 дюймов (16 мм) [30] проверки зарезервирован только для символов MICR. Вторжение в зону MICR может вызвать проблемы при прохождении чека через расчетную палату, что потребует от кого-то распечатать корректирующую полосу чека MICR. [31] и приклейте его к чеку. Многие новые банкоматы не используют депозитные конверты и фактически сканируют чек в момент его внесения и отклоняют его. [32] проверки из-за нарушений почерка, мешающих чтению MICR. Это может вызвать значительные неудобства, поскольку вкладчику, возможно, придется несколько дней ждать открытия банка, и ему может быть трудно добраться до банка, даже когда он открыт; это может задержать доступность части депозита, которую их банк предоставляет немедленно, а также остатка депозита. Условия обслуживания многих мобильных депозитов (камеры мобильных телефонов) также требуют, чтобы раздел MICR был читабельным. Не все символы MICR были напечатаны во время выписки чека, поскольку дополнительные символы будут напечатаны позже для кодирования суммы; таким образом, небрежная подпись может скрыть символы, которые позже будут там напечатаны. Поскольку символы MICR больше не обязательно печатаются магнитными чернилами и будут сканироваться оптическими, а не магнитными средствами, читатели не смогут отличить чернила ручки от предварительно напечатанных магнитных чернил; эти изменения позволяют печатать чеки на обычных домашних и офисных принтерах, не требуя предварительно распечатанных форм чеков, разрешают фиксацию депозитов в банкоматах, позволяют мобильные депозиты и облегчают создание электронных копий чеков.

чек Для дополнительной защиты может быть перечеркнут , который ограничивает использование чека, поэтому средства должны быть переведены на банковский счет. Формат и формулировка варьируются от страны к стране, но обычно две параллельные линии могут располагаться либо вертикально поперек чека, либо в верхнем левом углу. Кроме того, слова «или на предъявителя» не должны использоваться, а если они заранее напечатаны на чеке, их следует зачеркнуть в строке получателя платежа. Если на чеке есть надпись «Получатель платежа по счету» или что-то подобное, то чек можно оплатить только на банковский счет лица, первоначально указанного в качестве получателя платежа, поэтому он не может быть индоссирован на другого получателя платежа.

Прикрепленные документы [ править ]

Чеки иногда включают в себя дополнительные документы. Страница чековой книжки может состоять как из самого чека, так и из корешка или корешок - при выписке чека отделяется только сам чек, а корешок сохраняется в чековой книжке как запись о чеке. Альтернативно, чеки могут записываться на копировальной бумаге позади каждого чека, на листах бухгалтерской книги между чеками или на обратной стороне чековой книжки, или в совершенно отдельном регистре транзакций, который поставляется вместе с чековой книжкой.

Когда чек отправляется по почте, к нему может быть приложено отдельное письмо или « уведомление о денежном переводе », чтобы проинформировать получателя о цели чека – формально, на какой счет дебиторской задолженности зачислять средства. Это часто делается формально с использованием квитанции при оплате счета или неофициально посредством письма при отправке специального чека.

Использование [ править ]

Сторонами обычных чеков обычно являются чекодатель , вкладчик, выписывающий чек; трассат – финансовое учреждение, которому чек может быть предъявлен к оплате; и получатель платежа - организация, которой чекодатель выдает чек. Чеканщик выписывает или выписывает чек, что также называется выпиской чека , особенно в США. Также может быть бенефициар - например, при передаче чека хранителю брокерского счета получатель платежа будет хранителем, но на чеке может быть пометка «F/B/O» («в пользу»). бенефициар.

В конечном счете, существует также по крайней мере один индоссат , которым обычно является финансовое учреждение, обслуживающее счет получателя платежа, или, в некоторых обстоятельствах, может быть третья сторона, которой получатель платежа должен или желает передать деньги.

Получатель платежа, который принимает чек, обычно помещает его на счет в банке получателя платежа и просит банк обработать чек. В некоторых случаях получатель платежа относит чек в отделение банка-плательщика и обналичивает чек там. Если в банке-чекодателе отказано в выдаче чека (или банк-плательщик возвращает чек в банк, в котором он был депонирован) из-за недостаточности средств для оплаты чека, то говорят, что чек не принят к оплате . После того, как чек одобрен и все соответствующие счета зачислены, на чеке проставляется какой-либо знак гашения, например штамп «оплачено». Теперь чек является аннулированным . Погашенные чеки сохраняются в досье владельца счета. Владелец счета может запросить копию погашенного чека в качестве доказательства платежа. Это известно как цикл клиринга чеков.

Чеки могут быть утеряны или сбились с пути в течение цикла, или могут быть отложены, если необходима дополнительная проверка в случае подозрения на мошенничество. Таким образом, чек может быть возвращен через некоторое время после его внесения.

Из-за обеспокоенности по поводу количества времени, которое потребовалось Чековой и кредитной клиринговой компании для клиринга чеков, Управление добросовестной торговли Соединенного Королевства в 2006 году создало рабочую группу для изучения цикла клиринга чеков. В их отчете говорится, что время клиринга можно сократить, но затраты, связанные с ускорением цикла клиринга чеков, не могут быть оправданы, учитывая, что использование чеков сокращается. [33] Однако они пришли к выводу, что самой большой проблемой является неограниченное время, которое банк может потратить на аннулирование чека. Чтобы решить эту проблему, были внесены изменения, так что максимальный срок после депонирования чека, в течение которого он может быть оплачен, составлял шесть дней, что было известно как принцип «определенности судьбы».

Преимущество использования чеков вместо операций с дебетовыми картами для чекодателя заключается в том, что он знает, что банк чекодателя выдаст деньги только через несколько дней. Оплата чеком без достаточного количества средств, обеспечивающих его, а затем внесение депозита на счет, на который выписан чек, для покрытия суммы чека, называется « кайтингом » или «плавающим» и, как правило, является незаконным в США, но применимое законодательство редко применяются к исполнению, если только чекодатель не использует несколько текущих счетов в нескольких учреждениях для увеличения задержки или кражи средств.

Снижение использования [ править ]

Использование чеков снижается с 1990-х годов, как для транзакций в точках продаж (для которых кредитные карты , дебетовые карты или мобильные платежные приложения становятся все более предпочтительными), так и для платежей третьим лицам (например, оплата счетов), где снижение ускорилось. появлением телефонного банкинга, онлайн-банкинга и мобильного банкинга . Поскольку чеки являются бумажными, обработка чеков обходится банкам дороже по сравнению с электронными платежами, поэтому банки во многих странах в настоящее время не поощряют использование чеков, либо взимая плату за чеки, либо делая альтернативы более привлекательными для клиентов. В частности, обработка денежных переводов требует больше усилий и отнимает много времени. Чек необходимо вручить лично или отправить по почте. Рост числа банкоматов (банкоматов) означает, что небольшие суммы наличных часто легко доступны, поэтому иногда вместо этого нет необходимости выписывать чек на такие суммы. Ряд стран объявили или уже завершили прекращение использования чеков как средства платежа. [2] [3]

в Азии Упадок

Во многих азиатских странах чеки никогда широко не использовались и, как правило, использовались только богатыми людьми, при этом наличные для большинства платежей использовались , за исключением Индии, где использование чеков было преобладающим. Там, где использовались чеки, их количество быстро сокращалось: к 2009 году использование потребительских чеков было незначительным в Японии, Южной Корее и Тайване . Эта тенденция к снижению была ускорена развитой инфраструктурой финансовых услуг на этих развитых рынках. Во многих развивающихся странах Азии наблюдается рост использования электронных платежных систем, что в целом «перепрыгивает» через менее эффективную систему расчетов. [34]

в Европе Упадок

В большинстве европейских стран чеки в настоящее время используются редко или полностью отменены, даже для платежей третьим лицам, за исключением Великобритании, Франции и Ирландии. В большинстве стран Западной Европы для предприятий было стандартной практикой публиковать свои банковские реквизиты в счетах-фактурах, чтобы облегчить получение платежей по жиро . Даже до появления онлайн-банкинга в некоторых странах было возможно совершать платежи третьим лицам с помощью банкоматов, которые могут точно и быстро фиксировать суммы счетов, сроки оплаты и банковские реквизиты получателя платежа с помощью считывателя штрих-кодов, чтобы уменьшить необходимость ввода кода. При использовании чека обязанность инициировать платеж лежит на получателе платежа, тогда как при переводе жиро ответственность за осуществление платежа лежит на плательщике.

В Великобритании, Франции и Ирландии продолжали использоваться чеки, поскольку оплата чеками была бесплатна для потребителя. Однако с 2000 года в этих странах также наблюдается значительный спад. С 2001 года предприятия в Соединенном Королевстве осуществляли больше электронных платежей, чем платежей чеками. В 2011 году Платежный совет Великобритании объявил, что чеки будут продолжаться до тех пор, пока они будут нужны клиентам, отменив предыдущую цель по поэтапному отказу от чеков к 2018 году. [35]

Франция по-прежнему значительно опережает своих европейских коллег в использовании платежей чеками, как видно из данных 2020 года, когда, по оценкам, было произведено более 1 миллиарда платежей чеками, по сравнению с Италией, страной, которая занимает второе место по количеству платежей с менее чем 1 миллиардом платежей. 100 миллионов. [36]

в Упадок Америке Северной

Соединенные Штаты в значительной степени полагались на чеки из-за удобства, которое они предоставляют плательщикам, а также из-за отсутствия системы больших объемов электронных платежей на небольшие суммы. [37] По оценкам, в 2012 году в США было выплачено 18,3 миллиарда чеков на сумму 25,9 триллиона долларов. [38] Однако даже в США использование чеков значительно сократилось.

Использование чеков в Канаде меньше, чем в США, и оно быстро снижается по настоянию Канадской банковской ассоциации. [39] Правительство Канады утверждает, что отправить чек по почте в 6,5 раз дороже, чем внести прямой депозит. Канадская платежная ассоциация сообщила, что в 2012 году на использование чеков в Канаде приходилось лишь 40% от общего объема финансовых транзакций. [40]

в Океании Упадок

И Австралия, и Новая Зеландия активно использовали чеки во второй половине 20 века. Однако, следуя мировым тенденциям, в обеих странах наблюдается значительное снижение использования чеков.

В Австралии, следуя мировым тенденциям, использование чеков продолжает сокращаться. В 1994 году стоимость ежедневных операций с чеками составила 25 миллиардов австралийских долларов; к 2004 году эта цифра упала до всего лишь 5 миллиардов австралийских долларов, почти все из которых приходились на транзакции B2B . Использование личных чеков практически отсутствует благодаря давнему использованию системы EFTPOS , BPAY , электронных переводов и дебетовых карт. В стратегическом плане австралийских платежных систем говорится, что чеки будут отменены к 2030 году. [41]

В Новой Зеландии платежи чеками сократились с середины 1990-х годов в пользу электронных методов оплаты и были полностью прекращены в 2020 году. В 1993 году на чеки приходилось более половины транзакций через национальную банковскую систему, в среднем 130 операций в год. чеков на душу населения. К 2006 году чеки значительно отставали от транзакций по EFTPOS ( дебетовым картам ) и электронных кредитов, составляя лишь девять процентов транзакций, что составляет в среднем 41 транзакцию с чеками на душу населения. [42] Большинство розничных магазинов больше не принимают чеки; те, которые действительно требуют, чтобы они могли быть приняты в качестве оплаты, часто требуют удостоверения личности государственного образца или выданной в магазине «чековой идентификационной карты».

Альтернативы проверкам [ править ]

Платежные системы, кроме чеков, включают:

- Наличные

- дебетовой картой Платежи

- по кредитной карте Платежи

- Прямой дебет (инициированный получателем платежа)

- Прямой кредит (инициированный плательщиком), ACH в США, жиро в Европе, прямой въезд в Австралии

- Банковский перевод (местный и международный) через банки и кредитные союзы или через крупных частных поставщиков, таких как Western Union и MoneyGram.

- Электронные платежи по счетам с помощью интернет-банкинга

- Службы онлайн-платежей , например WeChat Pay , Alipay , PayPal , Venmo , унифицированный интерфейс платежей , PhonePe , Paytm и Worldpay.

- Денежные переводы или почтовые переводы

Вариации регулярных проверок [ править ]

Помимо обычных чеков, был разработан ряд вариантов для удовлетворения конкретных потребностей или решения проблем при использовании обычных чеков.

Кассовые чеки и банковские тратты [ править ]

Кассовые чеки и банковские векселя , также известные как банковские чеки , банковские чеки или казначейские чеки , представляют собой чеки, выданные под средства финансового учреждения, а не индивидуального владельца счета. Обычно термин «кассовый чек» используется в США, а «банковский чек» — в Великобритании и большей части стран Содружества. Механизм немного отличается от страны к стране, но, как правило, банк, выдающий чек или тратту, распределяет средства в момент выставления чека. Это дает гарантию, за исключением банкротства банка, что он будет выполнен. Кассовые чеки считаются такими же хорошими, как и наличные деньги, но они по-прежнему остаются чеками, и это заблуждение иногда используется мошенниками. Потерянный или украденный чек можно остановить, как и любой другой чек, поэтому оплата не является полностью гарантированной.

Сертифицированный чек [ править ]

Когда выписывается сертифицированный чек , банк, управляющий счетом, проверяет, что на счету чекодателя в настоящее время имеется достаточно средств для оплаты чека. Эти средства затем сохраняются на внутреннем счете банка до тех пор, пока чек не будет обналичен или возвращен получателем платежа. Таким образом, сертифицированный чек не может «отскочить», и его ликвидность аналогична наличным деньгам, если не произойдет банкротства банка. Банк указывает на этот факт, делая отметку на лицевой стороне чека (технически называемую акцептом ) .

Расчет заработной платы [ править ]

Чек, используемый для выплаты заработной платы, может называться чеком заработной платы . Даже когда использование чеков для выплаты заработной платы стало редким, словарь «чек на оплату» по-прежнему оставался широко используемым для описания выплаты заработной платы. Чеки на заработную плату, выдаваемые военными солдатам или некоторыми другими государственными организациями своим сотрудникам, бенефициарам и кредиторам, называются варрантами .

Ордера [ править ]

Варранты выглядят как чеки и проходят через банковскую систему как чеки, но не выписываются против очищенных средств на депозитном счете . Чек отличается от варранта тем, что варрант не обязательно подлежит оплате по требованию и не может быть оборотным. [43] Они часто выпускаются государственными организациями, например военными, для выплаты заработной платы или поставщикам. В данном случае они представляют собой указание казначейству организации произвести оплату держателю варранта по требованию или после установленной даты погашения.

Дорожный чек [ править ]

Дорожный чек предназначен для того, чтобы позволить лицу, подписавшему его, произвести безусловный платеж кому-либо в результате оплаты эмитенту этой привилегии. Дорожные чеки обычно можно заменить, если они потеряны или украдены, и люди часто использовали их в отпуске вместо наличных, поскольку многие предприятия раньше принимали дорожные чеки в качестве валюты. Использование кредитных или дебетовых карт начало заменять дорожные чеки в качестве стандарта отпускных денег из-за их удобства и дополнительной безопасности для розничного продавца. В результате многие предприятия больше не принимают дорожные чеки.

Деньги или почтовый перевод [ править ]

Чек, продаваемый почтовым отделением, банком или торговцем, например продуктовым магазином, для оплаты в пользу третьего лица, называется денежным переводом или почтовым переводом . Они оплачиваются заранее при оформлении заказа, гарантируются выдавшим их учреждением и могут быть выплачены только указанному третьему лицу. До появления электронных способов оплаты это был распространенный способ отправки платежей на небольшую сумму третьим лицам, позволяющий избежать рисков, связанных с отправкой наличных по почте.

Негабаритные чеки [ править ]

Чеки негабаритного размера , также часто называемые чеками на новизну , часто используются на общественных мероприятиях, таких как пожертвование денег на благотворительность, объявление государственных грантов, [44] или раздачу призов, например, в лотереях или лотереях Информационной палаты издателей . Размер чеков обычно составляет 18 на 36 дюймов (46 × 91 см); [45] однако, согласно Книге рекордов Гиннеса , самый большой из когда-либо существовавших - 12 на 25 метров (39 футов × 82 фута). [46] До недавнего времени [ когда? ] [ нужна ссылка ] Независимо от размера, такие чеки все равно можно обменять на денежную стоимость, если они будут состоять из тех же частей, что и обычный чек, хотя обычно чек большого размера хранится как сувенир, а обычный чек предоставляется. [47] Любой банк может взимать дополнительную плату за оплату чека слишком большой суммы. Большинству банков необходимо, чтобы машиночитаемая информация в нижней части чеков считывалась в электронном виде, поэтому из-за стандартизированного оборудования могут быть разрешены только очень ограниченные размеры.

Платежные ваучеры [ править ]

В США некоторые программы государственной помощи, такие как Специальная программа дополнительного питания для женщин, младенцев и детей или Помощь семьям с детьми-иждивенцами, предоставляют своим бенефициарам ваучеры , которые действительны до определенной денежной суммы для покупки продуктов питания, считающихся право на участие в конкретной программе. Ваучер можно депонировать, как и любой другой чек, в супермаркете, участвующем в акции, или в другом утвержденном предприятии.

Чеки по всему миру [ править ]

Австралия [ править ]

Закон об австралийских чеках 1986 года является сводом законов, регулирующих выдачу чеков и платежных поручений в Австралии. Процедурные и практические вопросы, регулирующие оформление чеков и платежных поручений, решаются Австралийской ассоциацией клиринга платежей (APCA).

В 1999 году банки внедрили систему, позволяющую быстрее оплачивать чеки путем электронной передачи информации о чеках; это сократило время оформления с пяти до трех дней. Раньше чеки необходимо было физически доставить в банк-плательщик до начала обработки, а непринятые чеки физически возвращались.

В июне 2023 года правительство Австралии объявило, что собирается постепенно отказаться от использования чеков к 2030 году. [3]

Канада [ править ]

В Канаде стандарты и обработка чеков контролируются Payments Canada . [48] [49] Канадские чеки по закону могут быть выписаны на английском, французском или языке инуктитут . В течение некоторого времени в Канаде также существовал телечек, который представлял собой бумажное платежное средство, напоминающее чек, за исключением того, что он не создается и не подписывается плательщиком — вместо этого он создается (и может быть подписан) третьей стороной от имени плательщик. Согласно Правилам CPA, они были запрещены в клиринговой системе с 1 января 2004 года. [50]

Использование чеков в Канаде меньше, чем в США, и с 2000 года оно быстро снижается по настоянию Канадской банковской ассоциации. [51] Правительство Канады утверждает, что отправить чек по почте в 6,5 раз дороже, чем внести прямой депозит. Канадская платежная ассоциация сообщила, что в 2012 году на использование чеков в Канаде приходилось лишь 40% от общего объема финансовых транзакций. [52] Система Interac , которая позволяет осуществлять мгновенные переводы средств с помощью чипа или магнитной полосы и PIN-кода , широко используется торговцами до такой степени, что лишь немногие обычные торговцы принимают чеки.

Правительство Канады начало поэтапную отмену всех государственных проверок с апреля 2016 года. [53]

Индия [ править ]

Чеки были впервые использованы в Индии Банком Индостана, первым акционерным банком, основанным в 1770 году. В 1881 году был принят Закон о оборотных инструментах (Закон NI). [54] был принят в Индии, официально закрепивший использование и характеристики таких инструментов, как чек, переводной вексель и простой вексель. Закон NI обеспечил правовую основу для безналичных бумажных платежных инструментов в Индии. [25] В 1938 году Ассоциация клиринговых банков Калькутты, крупнейшая ассоциация банкиров того времени, создала клиринговую палату. [25]

Начиная с 2010 года Резервный банк Индии (RBI) вместе с Национальной платежной корпорацией Индии (NPCI) опробовал систему усечения чеков (CTS). В рамках CTS чеки больше не передаются физически в разные клиринговые палаты. Они обрабатываются в банке, где они предъявлены, где изображение чека с помощью распознавания символов магнитными чернилами (MICR) фиксируется и передается в цифровом виде. [55] [56]

В 2009 году чеки по-прежнему широко использовались в качестве платежного средства в торговле, а также отдельными лицами для оплаты счетов за коммунальные услуги и других физических лиц. Одна из причин заключалась в том, что банки обычно бесплатно предоставляли чеки владельцам своих индивидуальных счетов. Однако в настоящее время чеки редко принимаются в точках продаж розничных магазинов, где наличные и карты предпочтительными способами оплаты являются . Электронный перевод платежей продолжал набирать популярность в Индии, и, как и в других странах, это привело к последующему сокращению объемов выдаваемых каждый год чеков. В 2009 году Резервный банк Индии сообщил, что использование чеков сократилось на пять процентов по сравнению с предыдущим годом. [ нужна ссылка ] В 2019 году Резервный банк Индии сообщил, что, хотя использование чеков продолжало снижаться, это снижение было медленным. Банк объяснил медленные темпы снижения тем фактом, что объем чеков на короткое время увеличился после демонетизации в 2016 году, а затем продолжил падать, а также эффективностью системы клиринга чеков в Индии. [57]

Израиль [ править ]

Чеки широко использовались на розничном рынке, между людьми и для других расчетов. Закон гласит, что платежи наличными не могут превышать 6000 шекелей , поэтому оплата чеком является законным сроком при достижении этого максимума. Можно было расплатиться в кассе супермаркета или магазина чеком или выдать чек на ежегодную оплату обучения за ребенка. Счета за коммунальные услуги и налог на имущество можно оплатить чеком в почтовом отделении. Более того, обычно после подписания договора аренды арендатор выдает двенадцать чеков с более поздней датой арендодателю : один чек в месяц срока аренды; дополнительные чеки, подписанные арендатором, с открытой датой и суммой для коммунальных предприятий, чтобы гарантировать, что арендатор не оставит долгов.

Десять отклоненных чеков в течение года приведут к ограничению чеков по счету, и банк будет отклонять новые чеки в течение года. Если владелец счета продолжит выписывать чеки в течение периода ограничения, счетам этого человека в израильских банках будет отказано в выдаче чеков.

Япония [ править ]

В Японии чеки называются когитте ( 小切手 ) и регулируются законом когитте. [ и ] .

чеки называются Фуватари Когитте. Отмененные [ и ] 小切手 ) . Если владелец счета отклонит два чека за шесть месяцев, банк приостановит действие счета на два года. Если счет принадлежит публичной компании, ее акции также будут отстранены от торгов на бирже, что может привести к банкротству.

Новая Зеландия [ править ]

Законодательство, касающееся конкретных инструментов, включает Закон о чеках 1960 года, являющийся частью Закона о переводных векселях 1908 года, который кодифицирует аспекты, связанные с инструментом оплаты чеками, в частности, процедуры индоссамента, предъявления и оплаты чеков. Поправка 1995 года предусматривала электронное представление чеков и устранила предыдущее требование о физической доставке чеков банку-плательщику, открыв путь для усечения и отображения чеков.

В Новой Зеландии чеки, когда-то принятые к оплате, обрабатывались в электронном виде вместе с другими инструментами розничных платежей. Дело Homeguard против Kiwi Packaging часто упоминается в качестве прецедентного права в отношении банковских операций по выставленным чекам в качестве полного урегулирования спорных счетов. [58]

В Новой Зеландии с середины 1990-х годов количество платежей чеками сократилось в пользу электронных способов оплаты. В 1993 году на чеки приходилось более половины транзакций через национальную банковскую систему, при этом в среднем на душу населения приходилось 130 чеков в год. К 2006 году чеки значительно отставали от транзакций по EFTPOS ( дебетовым картам ) и электронных кредитов, составляя лишь девять процентов транзакций, что составляет в среднем 41 транзакцию с чеками на душу населения. [59] Кивибанк прекратил принимать чеки к оплате 28 февраля 2020 года. [60] за ним последовал ANZ 31 мая 2021 года. Westpac и BNZ прекратили принимать чеки 25 и 30 июня 2021 года соответственно; ASB был последним крупным банком, который отказался от чеков 27 августа 2021 года. [2] [61]

В 2020 году банки Новой Зеландии начали постепенно отказываться от чеков, и они больше не принимаются в качестве оплаты. Все перешли на другие виды платежных систем. [62] [63]

Польша [ править ]

Польша отказалась от использования чеков в 2006 году, главным образом из-за их недостаточной популярности из-за широкого распространения кредитных и дебетовых карт . Электронные платежи по всему Европейскому Союзу стали быстрыми и недорогими — обычно бесплатными для потребителей.

Турция [ править ]

В Турции чеки обычно использовались только для коммерческих операций, и использование чеков, датированных более поздним числом, разрешено законом. [64]

Соединенное Королевство [ править ]

В Соединенном Королевстве все чеки должны соответствовать отраслевому стандарту с подробным макетом и шрифтом (« Стандарт 3 чековой и кредитной клиринговой компании (C&CCC) 3»), быть напечатаны на бумаге определенной плотности (CBS1) и содержать четко определенные функции безопасности. .

С 1995 года все принтеры чеков должны быть членами Схемы аккредитации принтеров чеков (CPAS). Схема управляется Чековой и кредитной клиринговой компанией и требует, чтобы все чеки, используемые в британском клиринговом процессе, производились аккредитованными типографиями, которые приняли строгие стандарты безопасности.

Правила, касающиеся перекрестных чеков, изложены в разделе 1 Закона о чеках 1992 года и запрещают обналичивание чеков или перевод их на счета третьих лиц. На перечеркнутом чеке слова «только получатель платежа» (или аналогичные) печатаются между двумя параллельными вертикальными линиями в центре чека. Это делает чек непередаваемым и позволяет избежать индоссамента и оплаты чеков на счет, отличный от счета указанного получателя платежа. Пересечение чеков в основном гарантирует, что деньги будут зачислены на счет предполагаемого получателя чека.

Из-за обеспокоенности по поводу количества времени, которое требуется банкам для клиринга чеков, Управление добросовестной торговли Соединенного Королевства в 2006 году создало рабочую группу для изучения цикла клиринга чеков. Они подготовили отчет [33] рекомендации по максимальному времени клиринга чеков, которые были введены в Великобритании с ноября 2007 года. [65] В отчете дата появления кредита на счете получателя (обычно день зачисления) обозначалась буквой «Т». В момент «Т + 2» (через два рабочих дня) эта сумма будет учитываться при расчете процентов по кредиту или процентов по овердрафту на счете получателя. В «Т+4» клиенты смогут снять средства на текущих счетах или в «Т+6» на сберегательных счетах (правда, зачастую это происходит раньше, по усмотрению банка). «Т + 6» — это последний день, когда чек может быть возвращен без разрешения получателя — это известно как «определенность судьбы». До введения этого стандарта (также известного как 2-4-6 для текущих счетов и 2-6-6 для сберегательных счетов) единственным способом узнать «судьбу» чека была «Специальная презентация», которая позволяла обычно включают комиссию, когда банк плательщика связывается с банком получателя платежа, чтобы узнать, есть ли у получателя платежа эти деньги на данный момент. «Специальная презентация» была указана во время внесения депозита.

Объемы чеков достигли пика в 1990 году, когда было выплачено четыре миллиарда чеков. Из них 2,5 миллиарда были очищены через межбанковский клиринг, управляемый C&CCC, а остальные 1,5 миллиарда представляли собой внутренние чеки, которые были либо оплачены в филиал, в котором они были выписаны, либо обработаны внутрибанковски, минуя клиринг. Когда объемы начали падать, проблемы, с которыми столкнулись клиринговые банки, носили иной характер: как извлечь выгоду из технологических усовершенствований в условиях ухудшения деловой среды.

Хотя Великобритания не приняла евро в качестве своей национальной валюты, в отличие от других европейских стран в 1999 году, многие банки начали предлагать счета в евро с чековыми книжками, в основном для бизнес-клиентов. Чеки можно использовать для оплаты определенных товаров и услуг в Великобритании. В том же году C&CCC создал в Великобритании систему клиринга чеков в евро для обработки чеков, номинированных в евро, отдельно от чеков в фунтах стерлингов.

Великобритании Платежный совет с 30 июня 2011 года отозвал существующую схему гарантийных карт чеков . в Великобритании [66] Эта услуга позволяла гарантировать чеки в точках продаж на определенную сумму, обычно 50 или 100 фунтов стерлингов, при подписании перед продавцом дополнительной гарантийной карты чека. Это произошло после длительного периода снижения их использования в пользу дебетовых карт .

В декабре 2009 года Платежный совет объявил о своем намерении полностью отказаться от использования чеков в Великобритании к октябрю 2018 года при условии, что будут разработаны адекватные альтернативы. [67] Они намеревались проводить ежегодные проверки хода работы других платежных систем, а окончательный пересмотр решения должен был состояться в 2016 году. [68] Однако в 2011 году это решение было отменено после громкой общественной, политической и промышленной оппозиции, и проверки по-прежнему используются. [69] [70]

С 2001 года предприятия в Соединенном Королевстве совершают больше электронных платежей, чем чеков. Число автоматизированных платежей выросло с 753 миллионов в 1995 году до 1,1 миллиарда в 2001 году, а количество чеков сократилось за тот же период с 1,14 до 1,1 миллиарда платежей. [71] Большинство британских коммунальных компаний взимают более низкие цены с клиентов, которые платят прямым дебетом , чем при использовании других способов оплаты.

Подавляющее большинство британских ритейлеров больше не принимают чеки в качестве средства платежа. В сентябре 2005 года компания Shell объявила, что больше не будет принимать чеки на своих заправочных станциях в Великобритании, и это изменение повторили другие крупные розничные продавцы топлива. [72] В течение года Asda , Boots , Currys и WH Smith прекратили прием чеков. [73] [74]

В 2016 году в Соединенном Королевстве было обработано 432 миллиона межбанковских чеков и кредитных позиций на сумму 472 миллиарда фунтов стерлингов. [75] В 2017 году для платежей и получения наличных было использовано 405 миллионов чеков на сумму 356 миллиардов фунтов стерлингов, в среднем 1,2 миллиона чеков в день, причем только в Северной Ирландии клиринг проводится более 10 миллионов. Чеково-кредитная клиринговая компания отметила, что чеки по-прежнему высоко ценятся для оплаты счетов торговцев и коммунальных услуг, а также играют жизненно важную роль в бизнесе, клубах и обществах: девять из 10 предприятий утверждают, что они получали или производили оплату чеками на ежемесячно. [76] В 2022 году для осуществления платежей в Великобритании было использовано 150 миллионов чеков по сравнению с 1,6 миллиарда платежей в 2006 году. [77] По оценкам UK Finance , в 2031 году только 0,2% платежей (70 миллионов транзакций) будут осуществляться чеками. [77]

в Великобритании В июне 2014 года, после успешного судебного разбирательства, проведенного Barclays , правительство Великобритании дало добро на систему усечения чеков , позволяющую людям платить по чеку, фотографируя его, а не физически помещая бумажный чек на хранение в банк. банк. [78] В период с 2017 по 2019 год схема Barclays была развернута по всей стране как система клиринга изображений , которая ускорила обработку чеков, сократила время клиринга и позволила клиентам вносить их в банкоматы, а также через мобильные и онлайн-банковские приложения. [79] [80] Мобильный банкинг модернизировал использование чеков; депонировали 3,8 миллиона чеков за первые 6 месяцев 2021 года клиенты Lloyds Bank . [81] Тем не менее в 2020–2021 годах использование чеков сократилось на 19% в годовом исчислении. [77]

Чеки по-прежнему считаются безопасным и надежным средством платежа: объем мошенничества с чеками в Великобритании в 2020 году составил всего 12,3 миллиона фунтов стерлингов при 185 миллионах транзакций. За тот же период мошенничество с авторизованными онлайн-платежами составило 479 миллионов фунтов стерлингов в рамках 4,1 миллиарда онлайн-платежей. Таким образом, в коммерческих транзакциях предприятий наблюдается возрождение популярности проверок, позволяющих избежать возможности фишингового мошенничества. [81]

США [ править ]

Этот раздел необходимо обновить . Причина: источники использования старше 10 лет. ( июль 2023 г. ) |

В Соединенных Штатах чеки называются чеками и регулируются статьей 3 Единообразного коммерческого кодекса , относящейся к категории оборотных инструментов . [82]

- Чек заказа — наиболее распространенная форма в США — подлежит оплате только указанному получателю платежа или индоссату , поскольку он обычно содержит формулировку «Оплата заказу (имя)».

- Чек на предъявителя подлежит оплате любому, кто владеет документом : это может быть в том случае, если в чеке не указан получатель платежа или он подлежит оплате «предъявителю», «наличными» или «порядку наличных». или если чек подлежит оплате лицу, не являющемуся физическим или юридическим лицом, например, если в строке получателя платежа указано «С Днем Рождения».

- Встречный чек — это чек, который банк выдает владельцу счета лично. Обычно это делается для клиентов, которые открыли новый счет или у которых закончились персональные чеки. Ему может не хватать обычных функций безопасности.

В США терминология чека исторически менялась в зависимости от типа финансового учреждения, на которое он выписан. В случае сберегательно-ссудной ассоциации это был оборотный порядок вывода средств (сравните счет «Переговорный порядок вывода средств» ); если кредитный союз, то это был вексель на акции. «Проверки» были связаны с дипломированными коммерческими банками. Однако общее использование все больше соответствует более поздним версиям статьи 3, где проверка означает любой или все из этих оборотных инструментов. Определенные типы чеков, выписанных на государственные учреждения, особенно чеки на заработную плату, можно назвать варрантами .

Внизу каждого чека указан номер маршрута/счета в формате MICR . представляет Транзитный номер маршрута ABA собой девятизначный номер, первые четыре цифры которого идентифицируют Федерального резервного банка США центр обработки чеков . За ним следуют цифры с 5 по 8, обозначающие конкретный банк, обслуживаемый этим центром обработки чеков. Цифра 9 — это проверочная цифра , вычисляемая по сложному алгоритму из предыдущих восьми цифр. [83]

- Обычно за номером маршрутизации следует группа из восьми или девяти цифр MICR, которая указывает конкретный номер счета в этом банке. Номер счета присваивается различными банками независимо.

- Обычно за номером счета следует группа из трех или четырех цифр MICR, которая указывает конкретный номер чека этого счета.

- Номер маршрута в направлении, также известный как транзитный номер, состоит из знаменателя, отражающего первые четыре цифры номера маршрута, и числителя, записанного через дефис, также известного как номер ABA, в котором первая часть представляет собой код города (1–49). ), если учетная запись находится в одном из 49 конкретных городов, или код штата (50–99), если она не находится ни в одном из этих конкретных городов; вторая часть числителя, записанного через дефис, отражает цифры с 5 по 8 номера маршрута с удаленными ведущими нулями. [83]

Проект представляет собой США Единого торгового кодекса любой переводной вексель, подлежащий оплате по требованию или позднее. Если оплата производится по требованию, то это « тратта до востребования », а если выписана на финансовое учреждение, то это чек.

Электронный чек или заменитель чека был официально принят в США в 2004 году с принятием «Закона о клиринге чеков для 21 века» (или Закона о чеках 21 ). Это позволило создать электронные чеки и перевести ( усечь ) бумажные чеки в электронные замены, сократив стоимость и время обработки.

Спецификация чеков США приведена в Техническом отчете 2 X9 комитета ANSI. [84]

В 2002 году США все еще в значительной степени полагались на чеки из-за удобства, предоставляемого плательщикам, а также из-за отсутствия системы больших объемов электронных платежей на небольшие суммы. [37] На практике переводы на сумму менее пяти долларов чрезвычайно дороги, а транзакции на сумму менее 50 центов невозможны (комиссия за транзакцию поглощает платеж или превышает его). Единственными методами, обычно доступными для частных лиц и малого бизнеса для осуществления электронных платежей, являются электронные переводы средств (EFT) или прием кредитных карт. Для платежей EFT требуется коммерческий текущий счет (который часто имеет более высокие комиссии и минимальные остатки, чем отдельные счета) и подписку на услугу EFT стоимостью от 10 до 25 долларов в месяц плюс 10 центов за транзакцию (что делает транзакции на сумму 10 центов или меньше невозможными). а транзакции стоимостью менее 1 доллара очень дороги.) Платежи по кредитным картам обходятся получателю (или плательщику) в 33 цента плюс 3% от транзакции, что делает транзакции на сумму 33 цента или меньше невозможными, а транзакции на сумму 1 доллар или меньше имеют как минимум 30% обслуживания. заряжать. Как правило, платежи чеком (при условии, что у плательщика есть средства на счету) и получатель вносит их на свой банковский счет, независимо от суммы, имеют нулевую плату за обслуживание для обеих сторон.

С 2002 года снижение использования чеков, наблюдаемое во всем мире, началось и в США. Чеки, хотя и не так распространены, как раньше, еще далеки от полного исчезновения в США. [85]

По оценкам, в 2012 году в США было выплачено 18,3 миллиарда чеков на сумму 25,9 триллиона долларов. [86]

К 2001 году в США ежегодно выписывалось около 70 миллиардов чеков. [37] хотя около 17 миллионов взрослых американцев не имеют банковских счетов . [87] Некоторые компании, которым человек платит чеком, превращают его в Автоматизированную клиринговую палату (ACH) или электронную транзакцию. Банки пытаются сэкономить время на обработке чеков, отправляя их между банками в электронном виде. Клиринг чеков обычно осуществляется через брокера электронных чеков, такого как The Clearing House , Viewpointe LLC или Федеральные резервные банки. Копии чеков хранятся в банке или у брокера сроком до 99 лет, поэтому размер некоторых архивов чеков достигает 20 петабайт . Доступ к этим архивам теперь доступен по всему миру, поскольку большая часть банковских программ теперь осуществляется за рубежом. [ нужна ссылка ] Многие коммунальные услуги и большинство кредитных карт также позволяют клиентам производить оплату, предоставляя банковскую информацию и получая платеж со счета клиента ( прямой дебет ). Многие люди в США оплачивают свои счета или переводят деньги с помощью бумажных денежных переводов , поскольку они имеют преимущества в безопасности по сравнению с отправкой наличных по почте и не требуют доступа к банковскому счету. [37]

Проверка мошенничества [ править ]

Чеки были заманчивой целью для преступников с целью украсть деньги или товары у их чекадателя, получателя средств или банков. За прошедшие годы был принят ряд мер по борьбе с мошенничеством. Они варьируются от таких вещей, как выписка чека, чтобы его было трудно изменить после его выписки, до таких механизмов, как пересечение чека, чтобы его можно было оплатить только на счет другого банка, обеспечивая некоторую отслеживаемость. Однако присущие чекам как методу оплаты недостатки безопасности, такие как использование только подписи в качестве основного метода аутентификации и неизвестность, будут ли получены средства до завершения клирингового цикла, сделали их уязвимыми для ряда различных типов мошенничества. мошенничество.

Хищение [ править ]

Использование периода плавающего движения ( чек-кайтинг ) для задержки уведомления о несуществующих средствах. Часто это связано с попытками убедить продавца или другого получателя в надежде, что получатель не заподозрит, что чек не будет оплачен, давая время мошеннику исчезнуть.

Подделка [ править ]

Иногда подделка является предпочтительным методом обмана банка. Одна из форм подделки включает использование законных чеков жертвы, которые были либо украдены, а затем обналичены, либо изменение чека, законно выписанного преступнику, путем добавления слов или цифр для увеличения суммы.

Кража личных данных [ править ]

Поскольку чеки включают важную личную информацию (имя, номер счета, подпись и в некоторых странах номер водительского удостоверения, адрес или номер телефона владельца счета), их можно использовать для кражи личных данных . Эта практика была прекращена, поскольку кража личных данных стала широко распространенной.

Неоплаченные чеки [ править ]

Неоплаченный чек — это буквально тот, по которому платеж не был оплачен. т.е. платеж был отклонен банком плательщика по множеству различных причин. В просторечии его называют отскоком . Такой чек не может быть выкуплен по его стоимости и ничего не стоит; они также известны как чек RDI (возвращенный депозит) или чек NSF ( недостаточные средства ). Чеки обычно не принимаются к оплате, потому что счет чекодателя был заморожен или ограничен, или потому, что на момент погашения чека на счете чекодателя недостаточно средств. Говорят, что чек, выписанный на счет с недостаточными средствами, отклонен , и его можно назвать резиновым чеком . [88] Банки обычно взимают с клиентов плату за выдачу непринятого чека, а в некоторых юрисдикциях такое действие является уголовным преступлением. Чекодатель может также выдать остановку по чеку, давая финансовому учреждению указание не оплачивать конкретный чек.

В Англии и Уэльсе их обычно возвращают с пометкой «Обратиться к кассиру» — указание связаться с лицом, выписавшим чек, для получения объяснений, почему чек не был оплачен. Эта формулировка была введена после того, как банку был предъявлен иск за клевету после того, как он вернул чек с фразой «Недостаточно средств» после допущенной ошибки — суд постановил, что, поскольку средств было достаточно, заявление было явно ложным и нанесло ущерб репутации банка. лицо, выдающее чек. Несмотря на использование этой пересмотренной фразы, успешные иски о клевете, возбужденные против банков отдельными лицами, по-прежнему были связаны с аналогичными ошибками. [89]

В Шотландии чек действует как уступка суммы денег получателю платежа. Таким образом, если чек не принимается в Шотландии, средства, имеющиеся на банковском счете, «прикрепляются» и замораживаются до тех пор, пока на счет не будет зачислено достаточно средств для оплаты чека, чекодатель забирает чек и передает его в банка, или чекодатель получает письмо от получателя платежа, в котором говорится, что он больше не заинтересован в чеке.

Чек также может быть признан недействительным, поскольку он просрочен или не обналичен в течение «недействительного срока после даты». На многих чеках напечатано явное уведомление о том, что через некоторое время он становится недействительным. В США Единый торговый кодекс не требует от банков соблюдения stale-dated check — чек, выданный через шесть месяцев после его даты. [27]

Отчеты потребителей [ править ]

В Соединенных Штатах некоторые агентства по информированию потребителей, такие как ChexSystems , Early alert Services и TeleCheck, предоставляют услуги проверки чеков , которые отслеживают, как люди управляют своими текущими счетами. Банки используют эти агентства для проверки претендентов на открытие текущего счета, а тем, у кого низкий дебетовый рейтинг, отказывают, поскольку банки не могут позволить себе счета с перерасходом средств. [90] [91] [92]

В Соединенном Королевстве, как и в случае с другими статьями, такими как прямое дебетование или постоянные поручения , о непринятых чеках можно сообщить в кредитном деле клиента, хотя и не индивидуально, и это не происходит повсеместно среди банков. Неоплаченные платежи с текущих счетов могут быть отмечены в кредитном отчете клиента так же, как и пропущенные платежи.

Ящик с замком [ править ]

Обычно, когда клиенты оплачивают счета чеками (например, счета за газ или воду), почта попадает в « сейф » в почтовом отделении. Там банк заберет всю почту, отсортирует ее, вскроет, выдаст чеки и извещения о денежных переводах , обработает все это с помощью электронного оборудования и отправит средства на соответствующие счета. В современных системах, воспользовавшись Законом о чеках 21 , как в США, многие чеки преобразуются в электронные объекты, а бумажные документы уничтожаются.

См. также [ править ]

- Аллонж - листок бумаги, прикрепленный к чеку, используемый для его подтверждения, когда места недостаточно.

- Пустой чек – проверьте, где сумма оставлена пустой.

- Сертифицированный чек – гарантированный банком.

- E-cheque – электронный перевод средств.

- Хунди – исторический индийский чековый инструмент.

- Проверка труда - политическая концепция распределения товаров в обмен на работу.

- Договорная корова - городская легенда, в которой корова использовалась в качестве чека.

- Замена чека – процесс сканирования бумажных чеков и преобразования их в электронные платежи.

- Транзитный чек – чек, выписанный в другом банке, чем тот, в котором он предъявлен к оплате.

- Дорожный чек – предоплаченный чек, который можно использовать для оплаты в магазинах.

- Чек о заработной плате железнодорожников - идентификатор, используемый для получения пакетов заработной платы железнодорожников.

- Гарантия платежа

Примечания [ править ]

- ^ Джеймс Уильям Гилбарт в 1828 году объясняет в сноске: «Большинство писателей проверяют правописание » . потому что она лишена двусмысленности и аналогична казначейству , Я принял приведенную выше форму , королевской казне. Он также используется Банком Англии «Чековая касса». [7]

Ссылки [ править ]

- ^ «Факты и цифры о чеках и банковских траттах» . Администрация платежей Великобритании (UKPA). 2010. Архивировано из оригинала 13 июня 2010 года . Проверено 30 июня 2010 г.

- ^ Jump up to: Перейти обратно: а б с Эдмундс, Сьюзен (13 мая 2020 г.). «BNZ, ANZ, Westpac постепенно отказываются от использования чеков» . Вещи . Проверено 15 мая 2020 г.

- ^ Jump up to: Перейти обратно: а б с «Чеки будут постепенно сокращаться к 2030 году, поскольку использование мобильных кошельков стремительно растет» . Новости АВС . 7 июня 2023 г.

- ^ Конрад, Иордания (22 июля 2016 г.). «Чек против чека: в чем разница?» . Объяснение письма . Архивировано из оригинала 25 июля 2016 года . Проверено 17 мая 2022 г.

- ^ Jump up to: Перейти обратно: а б Эллингер, Питер (август 1981 г.). «Глава 4: Оборотные инструменты». У Зигеля, Джейкоб С. (ред.). Международная энциклопедия сравнительного правоведения . Том. IX: Коммерческие операции и учреждения. Спрингер. п. 26. ISBN 978-90-286-0291-5 .

Казалось бы, современное написание, т.е. чек вошел в употребление примерно в 1828 году, когда этот переход был сделан Гилбартом , «Практический трактат о банковском деле» (Лондон, 1828 г.) 14. Холден 209 указывает, что Читти , «О векселях», использовал старое написание, а именно. проверьте, до ред. 10 в 1859 году. Приверженность «проверке» в США является похвальным проявлением независимого консерватизма.

- ^ «Чек, чек» . Оксфордский словарь английского языка . Лондон: Издательство Оксфордского университета . 2009. с. 350.

- ^ Гилбарт, Джеймс Уильям (1828). Практический трактат по банковскому делу, содержащий отчет о банках Лондона и графства... взгляд на акционерные банки, банки-филиалы Банка Англии и т. д. (2-е изд.). Лондон: Э. Уилсон. п. 115.

- ^ «Определение чека» . Словарь Merriam-Webster.com . Проверено 29 июля 2015 г.

- ^ Харпер, Дуглас. «проверка (№ 1)» . Интернет-словарь этимологии . Архивировано из оригинала 9 марта 2013 года . Проверено 19 мая 2014 г.

- ^ "проверять" . Dictionary.com Полный . Случайный дом. Архивировано из оригинала 2 апреля 2014 года . Проверено 19 мая 2014 г.

- ^ «Публикации» . Резервный банк Индии. 12 декабря 1998 года. Архивировано из оригинала 20 января 2019 года . Проверено 17 мая 2022 г.

- ^ Дюрант, Уилл (1944). Цезарь и Христос: история римской цивилизации и христианства от их зарождения до 325 года нашей эры . История цивилизации. Том. 3. Нью-Йорк: Саймон и Шустер. п. 749.

- ^ Сафари, Мейсам (2013). «Договорные структуры и схемы погашения ценных бумаг Сукук» (PDF) . Международный журнал банковского дела и финансов . 10 (2). дои : 10.32890/ijbf2013.10.2.8475 . S2CID 155043129 . ССНН 2386365 .

В III веке нашей эры финансовые фирмы в Персии (ныне известной как Иран) и на других территориях персидской династии Сасанидов выпускали аккредитивы, известные как «чак».

- ^ Илья Якубович. (2012). Журнал Американского восточного общества, 132 (1), 116. doi : 10.7817/jameroriesoci.132.1.0116

- ^ Глабб, Джон Бэгот (1988). Краткая история арабских народов . Дорсет Пресс. п. 105. ИСБН 978-0-88029-226-9 . OCLC 603697876 .

- ^ «Как исламские изобретатели изменили мир» . Независимый . 11 марта 2006 г. Архивировано из оригинала 17 мая 2008 г. Проверено 29 июля 2015 г.

- ^ Кратли, Грациано; Лайдон, Гислен (2011). Транссахарская книжная торговля: рукописная культура, арабская грамотность и интеллектуальная история в мусульманской Африке . Издательство «Брилл» . ISBN 9789004187429 .

- ^ Левцион, Неемия (1968). «Ибн-Хаукал, чек и Авдагхост». Журнал африканской истории . 9 (2): 223–333. дои : 10.1017/S0021853700008847 . JSTOR 179561 . S2CID 162076182 .

- ^ «Руководство по проверкам и проверке мошенничества» (PDF) . Банк Ваховия . 2003. с. 4. Архивировано из оригинала (PDF) 28 сентября 2011 года.

- ^ Чеково-кредитная клиринговая компания (2009). «Чеки и клиринг чеков: историческая перспектива» (PDF) . п. 2. Архивировано из оригинала (PDF) 20 мая 2020 г. Проверено 19 июня 2010 г.

- ^ Федеральный резервный банк Атланты, Эволюция чека как средства платежа: исторический обзор , 2008 г. [ мертвая ссылка ] . Архивировано 19 октября 2012 года в Wayback Machine.

- ^ История чеков. Архивировано 27 июля 2020 г. в Wayback Machine - Barclays, 2020 г.

- ^ «Дометт, Генри Уильямс. История Банка Нью-Йорка, 1784–1884 (1884)» . 21 июля 2010 года . Проверено 23 января 2018 г.

- ^ «Недавно обнаруженная старейшая сохранившаяся американская чековая книжка» . Rarebookbuyer.com . 12 июля 2014 года. Архивировано из оригинала 26 декабря 2015 года . Проверено 23 января 2018 г.

- ^ Jump up to: Перейти обратно: а б с «Эволюция платежных систем в Индии» . www.rbi.org.in. 12 декабря 1998 г. Архивировано из оригинала 27 апреля 2006 г.

- ^ «1 — Прогрессивное развитие права международной торговли: доклад Генерального секретаря Организации Объединенных Наций, 1966 год» . www.jus.uio.no. 1966. Архивировано из оригинала 14 сентября 2010 года . Проверено 29 июля 2015 г.

- ^ Jump up to: Перейти обратно: а б «Единый торговый кодекс § 4-404» . Институт правовой информации . Конгресс США . Проверено 17 мая 2022 г.

Банк не обязан перед клиентом, имеющим текущий счет, оплачивать чек, за исключением заверенного чека, который представлен более чем через шесть месяцев после его даты, но он может списать со счета своего клиента платеж, произведенный впоследствии добросовестно. .

- ^ «Часто задаваемые вопросы по клирингу чеков, вопрос 7» . Канадская платежная ассоциация. Архивировано из оригинала 10 июня 2011 года . Проверено 1 июля 2011 г.

- ^ «Руководство по правовым вопросам для малого бизнеса: как долго действителен чек?» . Департамент инноваций, промышленности, науки и исследований. 4 июля 2008 г. Архивировано из оригинала 14 сентября 2010 г. Проверено 26 мая 2009 г.

- ^ Справочник по основам MICR (PDF) . Группа Троя. 2015. стр. 1–5. Архивировано из оригинала (PDF) 21 апреля 2015 года.

- ^ «Артикул: USCST850 MICR 1-1/8 дюйма × 8-1/2 дюйма, корректирующие полоски для проверки» . Предложение банков США. Архивировано из оригинала 29 марта 2016 года . Проверено 23 января 2018 г.

- ^ «Часто задаваемые вопросы по депозитным банкоматам Федерального кредитного союза CPM» . Архивировано из оригинала 16 октября 2016 года . Проверено 20 марта 2016 г.

- ^ Jump up to: Перейти обратно: а б «Отчет рабочей группы по чекам» (PDF) . Лондон: Управление добросовестной торговли. Ноябрь 2006 г. с. 297. Архивировано из оригинала (PDF) 19 марта 2009 года . Проверено 26 мая 2009 г.

- ^ « Движение «зеленых платежей» окажет влияние на американскую платежную систему» . euromonitor.com. 4 мая 2010 года. Архивировано из оригинала 21 августа 2010 года . Проверено 24 июля 2010 г.

- ^ «Почему чеки еще не совсем умерли» . Файнэншл Таймс. 30 июля 2021 г.

- ^ «Общее количество платежей чеками в 27 странах Европы с 2000 по 2020 год» . 9 сентября 2021 г. Проверено 17 сентября 2022 г.

- ^ Jump up to: Перейти обратно: а б с д Организация экономического сотрудничества и развития , под ред. (2002). Будущее денег . Париж: ОЭСР. стр. 76–79. ISBN 978-92-64-19672-8 .

- ^ «Исследование платежей Федеральной резервной системы за 2013 год» . Услуги Федерального резервного банка . Архивировано из оригинала 9 июля 2015 года . Проверено 8 июля 2015 г.

- ^ «Архивная копия» . Архивировано из оригинала 18 января 2017 года . Проверено 17 января 2017 г.

{{cite web}}: CS1 maint: архивная копия в заголовке ( ссылка ) - ^ «Изучение канадских способов оплаты и тенденций» (PDF) . Канадская платежная ассоциация. Октябрь 2012 г. Архивировано из оригинала (PDF) 29 октября 2013 г. . Проверено 24 октября 2013 г.

- ^ «Австралийцы все еще используют чеки?» . 2022 . Проверено 1 февраля 2024 г.

- ^ «Платежные и расчетные системы в Новой Зеландии» . Резервный банк Новой Зеландии . Март 2008 года . Проверено 19 сентября 2010 г.

- ^ "Проверять" . Словарь терминов бухгалтерского учета . AZ-Dictionaries.com. 2005. Архивировано из оригинала 7 марта 2009 года . Проверено 26 мая 2009 г.

- ^ Карп, Пол; Ремейкис, Эми (9 марта 2020 г.). «Шесть грантов на общую сумму 260 тысяч долларов были утверждены на маргинальном месте Лонгмана до выборов» . Хранитель . Проверено 9 ноября 2023 г.

- ^ «Большие чеки» . Компания Мегапринт . Проверено 26 мая 2009 г.

- ^ «День GWR — Кувейт: действительно большая сумма» . Книги рекордов Гиннесса. 2009. Архивировано из оригинала 6 января 2009 года . Проверено 26 мая 2009 г.

- ^ Холден, Льюис (2009). «Чек есть чек, на чем бы он ни был напечатан» . Bankrate, Inc. Архивировано из оригинала 14 сентября 2010 года . Проверено 26 мая 2009 г.

- ^ «Оплата чеком» . Платежи Канада. 8 августа 2016 г. Проверено 26 ноября 2016 г.

- ^ «Стандарт 006 – Спецификации платежных позиций, закодированных MICR» (PDF) . Канадская платежная ассоциация. 2015. Архивировано из оригинала (PDF) 27 ноября 2016 года . Проверено 26 ноября 2016 г.

- ^ «Запрет телечеков в АССР» (PDF) . Платежи Канада. 1 июня 2003 года . Проверено 26 ноября 2016 г.

- ^ «B2B и мобильные платежи: путь вперед» . Канадская ассоциация банкиров. 7 июня 2012 года. Архивировано из оригинала 18 января 2017 года . Проверено 17 января 2017 г.

- ^ «Изучение канадских способов оплаты и тенденций» (PDF) . Канадская платежная ассоциация. Октябрь 2012 г. Архивировано из оригинала (PDF) 29 октября 2013 г. . Проверено 24 октября 2013 г.

- ^ «Правительство Канады постепенно отказывается от печатных чеков» . businesschief.com . 19 мая 2020 г. Проверено 22 октября 2023 г.

- ^ «Закон об оборотных инструментах 1881 года» . Справочник юристов . Проверено 18 декабря 2022 г.

- ^ Дубей, Навнеет (5 апреля 2021 г.). «Что такое система усечения чеков и какую пользу она вам дает?» . мята . Проверено 16 мая 2022 г.

- ^ «CTS - Часто задаваемые вопросы | НПЦи» . www.npci.org.in. Проверено 16 мая 2022 г.

- ^ «Индия в конце списка: наименьшее сокращение использования банковских чеков» . 5 июня 2019 года . Проверено 18 декабря 2022 г.

- ^ Homeguard против Kiwi Packaging [1981] 2 NZLR 322

- ^ «Платежные и расчетные системы в Новой Зеландии» . Резервный банк Новой Зеландии. Март 2008 года . Проверено 19 сентября 2010 г.

- ^ Лок, Гарри (28 февраля 2020 г.). «Выписка Кивибанка: последний день, когда клиенты могут расплатиться чеками» . Радио Новой Зеландии . Проверено 15 мая 2020 г.

- ^ «ASB постепенно откажется от использования чеков» . Радио Новой Зеландии . 16 мая 2020 г. Проверено 16 мая 2020 г.

- ^ «Постепенный отказ от чеков в Новой Зеландии – вы готовы?» . Поэтапный отказ от чеков в Новой Зеландии – готовы ли вы? | Варнтиге . Проверено 18 декабря 2022 г.

- ^ «Министерство постепенно отказывается от оплаты чеками | Министерство юстиции Новой Зеландии» .

- ^ « Закон о внесении изменений в закон о чеках» (на турецком языке). Официальный вестник TC . 3 февраля 2012 г.

- ^ Майлз, Бригналл (30 ноября 2007 г.). «Изменения в чеках оставляют потребителей в стороне» . Хранитель . Лондон . Проверено 26 мая 2009 г.

- ^ «Гарантийные карты RIP Check» . Новости Би-би-си . 29 июня 2011 г.

- ^ «Пресс-релизы» . Платежный совет. Архивировано из оригинала 20 января 2010 года . Проверено 3 июня 2013 г.

- ^ «Чеки будут отменены в 2018 году» . Новости Би-би-си . 16 декабря 2009 года . Проверено 16 декабря 2009 г.

- ^ «В конце концов, чеки не подлежат аннулированию, говорят банки» . Новости Би-би-си . 12 июля 2011 г.

- ^ «Планы прекращения проверок подверглись критике со стороны банков» . Новости Би-би-си . 11 декабря 2010 года . Проверено 12 декабря 2010 г.

- ^ «Популярность чеков падает» . Новости Би-би-си . Лондон. 25 июля 2002 года . Проверено 26 мая 2009 г.

- ^ «Shell запрещает оплату чеками» . Новости Би-би-си . Лондон. 10 сентября 2005 г. Проверено 26 мая 2009 г.

- ^ «Чеки приносят пользу Asda» . Хранитель . Лондон. Ассоциация прессы. 3 апреля 2006 г. Проверено 26 мая 2009 г.

- ^ «Розничный торговец на главной улице запрещает чеки» . Новости Би-би-си . Лондон. 12 сентября 2006 г. Проверено 26 мая 2009 г.

- ^ «Статистика платежей Великобритании за 2016 год» (PDF) . Платежи Великобритания . Архивировано из оригинала (PDF) 7 января 2017 года . Проверено 30 сентября 2019 г.

- ^ «Чековый рынок 2018» . Чеково-кредитная клиринговая компания . Проверено 30 сентября 2019 г.

- ^ Jump up to: Перейти обратно: а б с «Чековый рынок 2018» (PDF) . Финансы Великобритании . Архивировано (PDF) из оригинала 16 мая 2023 года . Проверено 21 июня 2023 г.

- ^ «План фото чека получает добро» . Новости Би-би-си . 25 июня 2014 г.

- ^ «ОБЗОР ПЛАТЕЖНЫХ РЫНКОВ Великобритании ЗА 2022 ГОД» (PDF) . Финансы Великобритании. Август 2022. с. 6 . Проверено 22 июля 2023 г.

- ^ «Система очистки изображений» . www.wearepay.uk . Pay.uk. Проверено 22 июля 2023 г.

- ^ Jump up to: Перейти обратно: а б Кук, Линдси (30 июля 2021 г.). «Почему чеки еще не совсем умерли» . Файнэншл Таймс . Проверено 22 июля 2023 г.

- ^ «UCC – Статья 3 – Оборотные инструменты» . Корнеллская юридическая школа . Проверено 29 июля 2015 г.

- ^ Jump up to: Перейти обратно: а б «Внутренние номера проверок» . Supersat-tech.livejournal.com. Архивировано из оригинала 21 сентября 2007 года.

- ^ «X9 TR-2:2005 Понимание, разработка и производство проверок» . АНСИ. 2005 . Проверено 27 ноября 2016 г.

- ^ «Исследование платежей Федеральной резервной системы — годовое приложение за 2018 год» . Федеральная резервная система . Проверено 17 мая 2019 г.

- ^ «Исследование платежей Федеральной резервной системы за 2013 год» . Федеральная резервная система . Архивировано из оригинала 9 июля 2015 года . Проверено 8 июля 2015 г.

- ^ Эллис, Дэвид (2 декабря 2009 г.). «17 миллионов американцев не имеют банковского счета» . Новости CNN . Проверено 3 сентября 2011 г.

- ^ Гарнер, Брайан А. (1995). Словарь современного юридического употребления (2-е изд.). Издательство Оксфордского университета. п. 953 . ISBN 978-0-19-507769-8 .

- ^ «Отклоненные чеки приносят ущерб от клеветы» . Независимый . Великобритания. 21 июля 1992 года . Проверено 24 сентября 2009 г.

- ^ Тугенд, Алина (24 июня 2006 г.). «Балансирование чековой книжки — это не расчет. Это сложнее» . Нью-Йорк Таймс . Проверено 23 января 2018 г.

- ^ Блейк Эллис (16 августа 2012 г.). «Клиенты банка – вас отслеживают» . CNNMoney . Проверено 29 июля 2015 г.

- ^ «CFPB будет контролировать агентства кредитной отчетности» . CNNMoney . Проверено 29 июля 2015 г.

Внешние ссылки [ править ]

СМИ, связанные с чеками, на Викискладе?

СМИ, связанные с чеками, на Викискладе?