Денежно-кредитная политика США

| Эта статья является частью серии, посвященной |

| Банковское дело в Соединенные Штаты |

|---|

Денежно -кредитная политика Соединенных Штатов представляет собой набор мер, которым следует Федеральная резервная система для достижения двойной цели: высокой занятости и стабильной инфляции . [1]

США Центральный банк , Федеральная резервная система , в просторечии известная как «ФРС», была создана в 1913 году Законом о Федеральной резервной системе в качестве денежно-кредитного органа Соединенных Штатов . Федеральной резервной системы Следовательно, Совет управляющих вместе с Федеральным комитетом открытого рынка (FOMC) являются основными арбитрами денежно-кредитной политики в Соединенных Штатах.

Конгресс США установил три ключевые цели денежно-кредитной политики в Законе о Федеральной резервной системе: максимизация занятости, стабилизация цен и сдерживание долгосрочных процентных ставок. Поскольку долгосрочные процентные ставки остаются умеренными в стабильной экономике с низкой ожидаемой инфляцией, последняя цель будет достигнута автоматически вместе с первыми двумя, так что эти цели часто называют двойным мандатом: содействие максимальной занятости и стабильным ценам. . ФРС реализует свою цель по стабильным ценам, следуя целевому показателю инфляции в среднем на уровне 2% годовой инфляции. [1]

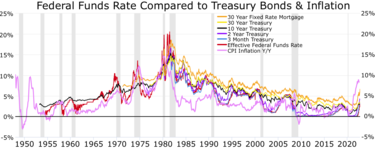

Основным инструментом денежно-кредитной политики Федеральной резервной системы является целевая ставка по федеральным фондам . Корректируя эту цель, ФРС влияет на широкий диапазон рыночных процентных ставок и, в свою очередь, косвенно влияет на цены акций , благосостояние валют и курсы обмена . Через эти переменные денежно-кредитная политика влияет на расходы , инвестиции , производство , занятость и инфляцию в Соединенных Штатах. Эти каналы в совокупности известны как механизм денежной трансмиссии . Эффективная денежно-кредитная политика дополняет налогово-бюджетную политику для поддержки экономической стабильности , смягчая воздействие деловых циклов .

Помимо проведения денежно-кредитной политики, перед Федеральной резервной системой поставлена задача способствовать стабильности финансовой системы и регулировать финансовые учреждения , а также выступать в качестве кредитора последней инстанции . [2] [3] Кроме того, ФРС должна способствовать безопасности и эффективности платежной и расчетной системы , а также способствовать защите потребителей и развитию общества. [1]

Процентные ставки и механизм передачи

[ редактировать ]

Денежно-кредитная политика работает путем стимулирования или подавления общего спроса на товары и услуги в экономике, который будет иметь тенденцию увеличиваться, соответственно уменьшая занятость и инфляцию. Основным средством Федеральной резервной системы для достижения этой цели является соответствующая корректировка целевой ставки по федеральным фондам (FFR). [4] Изменения в целевых ставках по федеральным фондам обычно влияют на процентные ставки, которые банки и другие кредиторы взимают по кредитам фирмам и домохозяйствам, что, в свою очередь, влияет на частные инвестиции и потребление . Изменения процентных ставок также влияют на цены активов, таких как цены на акции и цены на жилье , которые снова влияют на решения домохозяйств о потреблении через эффект богатства . Кроме того, международные разницы процентных ставок влияют на обменные курсы и, следовательно, на экспорт и импорт США . Потребление, инвестиции и чистый экспорт являются важными компонентами совокупного спроса. [4]

Следовательно, снижая ставку по федеральным фондам, Федеральная резервная система может стимулировать совокупный спрос, повышая уровень занятости и инфляции, когда инфляция не достигает целевого показателя годовой инфляции в 2%. И наоборот, когда инфляция слишком высока, ФРС может ужесточить денежно-кредитную политику, повысив ставку по федеральным фондам, что снизит экономическую активность и, следовательно, снизит инфляцию. [5] Различные каналы, описанные выше, через которые действия Федеральной резервной системы влияют на общий уровень процентных ставок и, следовательно, на экономику в целом, в совокупности называются механизмом денежно-кредитной трансмиссии . [4]

В некоторых случаях ФРС может поднять FFR до такой степени, что краткосрочные процентные ставки вырастут настолько, что превзойдут облигации с более длинным сроком погашения , вызывая перевернутую кривую доходности . Этот сценарий обычно предшествует рецессии, которая носит дефляционный характер. [6] [7]

Инструменты реализации и политики

[ редактировать ]Ставка по федеральным фондам представляет собой рыночную процентную ставку, представляющую собой ставку, по которой банки и кредитные союзы ссужают друг другу резервные остатки в одночасье на необеспеченной основе. Следовательно, ФРС не определяет эту ставку напрямую, но с течением времени использовала различные способы влияния на ставку. До финансового кризиса 2007–2008 годов ФРС полагалась на операции на открытом рынке , то есть продажу и покупку ценных бумаг на открытом рынке, чтобы скорректировать предложение резервных остатков, чтобы поддерживать FFR близко к цели ФРС. [8] Однако с 2008 года фактическое проведение денежно-кредитной политики значительно изменилось: вместо этого используются различные администрируемые процентные ставки (т. е. процентные ставки, которые устанавливаются непосредственно ФРС, а не определяются рыночными силами спроса и предложения). [9] ) в качестве основных инструментов для направления краткосрочных рыночных процентных ставок в соответствии с целями политики ФРС, [1] который с декабря 2008 года выражался в диапазоне 25 базисных пунктов . [8]

Нынешний режим реализации, который развился после финансового кризиса, называется «режимом достаточных резервов» в отличие от прежнего режима ограниченных резервов. В 2019 году ФРС объявила, что продолжит использовать этот режим внедрения в долгосрочной перспективе. [9] Центральными инструментами политики ФРС являются процентная ставка по резервным остаткам (IORB) и ставка предложения по соглашению обратного РЕПО овернайт (ставка ON RRP). Им регулируются ставки, которые ФРС платит по средствам, которые коммерческие банки держат на своих резервных счетах в ФРС, и средствам, которые крупные небанковские финансовые учреждения депонируют в ФРС, соответственно. Эти ставки устанавливают нижний предел ставок, по которым банки готовы кредитовать избыточные денежные средства другим участникам частного рынка. В то же время ФРС использует дисконтное окно , в котором она кредитует банки по учетной ставке (третья администрируемая ставка), которая устанавливает потолок ставки по федеральным фондам, поскольку банки вряд ли будут брать займы где-либо еще под более высокий процент. ставка, чем ставка дисконтирования. Операции на открытом рынке больше не используются для управления валютным резервом, но по-прежнему являются частью общего инструментария денежно-кредитной политики, поскольку они используются для постоянного поддержания достаточного запаса резервов. [1]

Подводя итог, можно сказать, что инструментами политики в нынешнем режиме достаточных резервов являются: [1]

- Проценты по резервным остаткам (IORB) — администрируемая процентная ставка, выплачиваемая по средствам, которые коммерческие банки держат на своих резервных счетах в ФРС.

- Механизм обратного РЕПО овернайт (ON RRP) — предложение ФРС многим крупным небанковским финансовым учреждениям размещать средства в ФРС и получать проценты.

- Дисконтное окно – кредитование ФРС банков по учетной ставке.

- Операции на открытом рынке – покупка и продажа ценных бумаг ФРС для поддержания достаточного запаса резервов.

Резервные требования, которые раньше использовались в качестве инструмента политики для манипулирования денежной массой и, в свою очередь, рыночными процентными ставками, больше не используются в качестве инструмента политики, и действительно в марте 2020 года были фактически отменены, когда нормативы резервных требований ФРС были установлены на уровне ноль. [9]

Денежная масса

[ редактировать ]

Денежно-кредитная политика также в целом влияет на денежную массу . Иногда изменения в показателях денежной массы были тесно связаны с важными экономическими переменными, такими как рост ВВП и инфляция, и Федеральная резервная система ранее использовала эти показатели в качестве важного руководства при проведении денежно-кредитной политики. Однако в последние десятилетия эти отношения были весьма нестабильными, и важность денежной массы в этом отношении с годами, как следствие, уменьшилась. Сегодня Федеральный комитет по открытому рынку рассматривает данные о денежной массе как лишь часть широкого спектра различных финансовых и экономических данных, которые формируют основу для решений Комитета по денежно-кредитной политике. [10]

Совокупная денежная масса экономики представляет собой сумму

- Деньги М0, или денежная база - «доллары» в валюте и банковские денежные остатки, зачисленные вкладчикам центрального банка и обеспеченные активами центрального банка,

- плюс деньги М1, М2, М3 - «доллары» в виде остатков банковских денег , зачисленных вкладчикам банков и обеспеченных активами и инвестициями банка.

Таким образом, денежная масса имеет разные компоненты, обычно подразделяемые на «узкие» и «широкие» деньги, отражающие различную степень ликвидности («расходуемости») каждого типа, поскольку более широкие формы денег могут быть преобразованы в узкие формы денег. (или могут быть легко приняты другими людьми в качестве денег, например, личные чеки). [11] Например, депозиты до востребования технически представляют собой обещания выплатить по требованию, тогда как сберегательные депозиты представляют собой обещания выплатить с учетом некоторых ограничений на снятие средств, а депозитные сертификаты представляют собой обещания выплатить только в определенные указанные даты; каждая из них может быть конвертирована в деньги, но «узкие» формы денег конвертируются легче.

В настоящее время Федеральная резервная система напрямую контролирует только самую узкую форму денег — наличные деньги в обращении; Федеральная резервная система косвенно влияет на предложение других видов денег. До 2020 года Федеральная резервная система также использовала резервные требования , что позволяло ей напрямую обеспечивать минимум резервных остатков коммерческих банков, которые вместе с непогашенными денежными средствами составляют денежную базу (известную также как М0). [11] Однако в марте 2020 года ФРС снизила нормативы резервных требований до нуля, фактически отказавшись от этого инструмента и вместо этого полагаясь на процентные ставки по резервам, чтобы влиять на поведение коммерческих банков. [9] [12]

Широкая денежная масса включает в себя деньги, хранящиеся на депозитах в банках и в других формах, созданных в финансовой системе. Основы экономики также учат, что денежная масса сокращается при погашении кредитов; [13] [14] однако денежная масса не обязательно уменьшится в зависимости от создания новых кредитов и других эффектов. Помимо кредитов, инвестиционная деятельность коммерческих банков и Федеральной резервной системы также увеличивает и уменьшает денежную массу. [15] Обсуждение «денег» часто путает различные меры и может привести к ошибочным комментариям по денежно-кредитной политике и неправильному пониманию политических дискуссий. [16]

Структура современных институтов США

[ редактировать ]ФРС в основном занимается политикой, связанной с выдачей кредитов (включая резервную ставку и процентные ставки ), а также другой политикой, которая определяет размер и темпы роста денежной массы (например, покупка и продажа государственных облигаций), тогда как Казначейство занимается непосредственно чеканкой и печатью, а также составлением государственного бюджета.

Федеральная резервная система

[ редактировать ]Денежно-кредитная политика в США определяется и реализуется Федеральной резервной системой США , обычно называемой Федеральной резервной системой. Основанная в 1913 году Законом о Федеральной резервной системе для выполнения функций центрального банка. [17] Федеральная резервная система является квазигосударственным учреждением. Якобы Федеральные резервные банки представляют собой 12 частных банковских корпораций; [18] [19] [20] они независимы в своей повседневной деятельности, но законодательно подотчетны Конгрессу под эгидой Совета управляющих Федеральной резервной системы .

Совет управляющих — это независимое правительственное учреждение, состоящее из семи должностных лиц и их вспомогательного персонала, насчитывающего более 1800 сотрудников, штаб-квартира которого находится в Вашингтоне, округ Колумбия. [21] Он независим в том смысле, что в настоящее время Совет действует без официальных обязательств принимать запросы или рекомендации любого выборного должностного лица относительно действий в отношении денежной массы . [22] и его методы финансирования также сохраняют независимость. Губернаторы назначаются Президентом Соединенных Штатов , и кандидатуры должны быть утверждены Сенатом США . [23] Существует очень сильный экономический консенсус в отношении того, что независимость от политического влияния полезна для денежно-кредитной политики. [24]

Федеральный комитет открытого рынка (FOMC) состоит из Совета управляющих Федеральной резервной системы и пяти из 12 президентов Федерального резервного банка; Денежно-кредитная политика реализуется всеми двенадцатью региональными федеральными резервными банками . Президенты федеральных резервных банков назначаются соответствующим советом директоров каждого банка, но также должны быть одобрены советом управляющих Федеральной резервной системы. Обычно считается, что председатель Федеральной резервной системы занимает наиболее важную должность, за ней следует президент Федерального резервного банка Нью-Йорка. [23] Федеральная резервная система в основном финансируется за счет процентов, получаемых от Казначейства США по ее портфелю ценных бумаг, и ФРС имеет широкие полномочия при составлении собственного бюджета. [25] но исторически сложилось так, что почти все проценты, собираемые Федеральной резервной системой, ежегодно возвращаются правительству. [26]

политики Федеральной резервной системы, Сегодняшние цели денежно -кредитной направленные на поддержание стабильных цен и низкого уровня безработицы, заменили прошлую практику в рамках золотого стандарта , когда главной заботой был золотой эквивалент местной валюты, или в рамках золотовалютного стандарта, где проблемой фиксирует обменный курс по отношению к другой конвертируемой в золото валюте (ранее практиковавшаяся во всем мире в соответствии с Бреттон-Вудским соглашением 1944 года посредством фиксированных обменных курсов по отношению к доллару США).

ФРС реализует свою цель по стабильному уровню цен как целевой показатель годовой инфляции в 2%. В августе 2020 года, после многолетнего недостижения целевого показателя инфляции в 2%, ФРС объявила, что позволит инфляции временно подняться выше, чтобы достичь целевого уровня в 2% в долгосрочной перспективе. [27] [28]

Казначейство США

[ редактировать ]

Казначейство является высшим органом по вопросам налогово-бюджетной политики и отвечает за печать и чеканку банкнот федерального резерва и казначейских облигаций . Ценная бумага Казначейства США представляет собой долговую расписку правительства США. Это государственный долговой инструмент, выпущенный Министерством финансов США для финансирования государственных расходов в качестве альтернативы налогообложению. Казначейские ценные бумаги часто называют просто «казначейскими ценными бумагами». С 2012 года управление государственным долгом осуществляет Бюро фискальной службы , пришедшее на смену Бюро государственного долга .

Частные коммерческие банки

[ редактировать ]Когда деньги кладутся в банк, их затем можно одолжить другому человеку. Если первоначальный депозит составлял 100 долларов и банк выдал взаймы 100 долларов другому клиенту, денежная масса увеличилась на 100 долларов. Однако, поскольку вкладчик может попросить вернуть деньги, банки должны поддерживать минимальные резервы для обслуживания потребностей клиентов. Если резервные требования составляют 10%, то в предыдущем примере банк может ссудить 90 долларов, и, таким образом, денежная масса увеличится всего на 90 долларов. Таким образом, резервные требования действуют как предел этого мультипликативного эффекта. Поскольку резервные требования применяются только к более узким формам создания денег (соответствующим М1), но не применяются к определенным типам депозитов (например, срочным депозитам ), резервные требования играют ограниченную роль в денежно-кредитной политике. [29]

Создание денег

[ редактировать ]По состоянию на ноябрь 2021 года правительство США поддерживает в обращении по всему миру более 2214,3 млрд долларов США в наличных деньгах (в основном банкноты Федеральной резервной системы). [30] по сравнению с суммой менее 30 миллиардов долларов в 1959 году. Ниже приводится схема процесса, который в настоящее время используется для контроля количества денег в экономике. Количество денег в обращении обычно увеличивается, чтобы удовлетворить потребности в деньгах, вызванные ростом производства в стране . Процесс создания денег обычно происходит следующим образом:

- Банки проводят свои ежедневные транзакции. Из общей суммы денег, размещенных в банках, значительная и предсказуемая часть часто остается на депозитах и может называться «основными депозитами». Банки используют большую часть «недвижимых» денег (своей стабильной или «основной» депозитной базы), выдавая их взаймы. [31] Банки имеют юридическое обязательство держать определенную часть денег на банковских депозитах. постоянно [32]

- Чтобы собрать дополнительные деньги для покрытия чрезмерных расходов, Конгресс увеличивает размер государственного долга , выпуская ценные бумаги, обычно в форме казначейских облигаций. [33] (см. Безопасность Казначейства США ). Он предлагает на продажу казначейские ценные бумаги, а кто-то в обмен платит правительству деньги. Банки часто являются покупателями этих ценных бумаг, и эти ценные бумаги в настоящее время играют решающую роль в этом процессе.

- , состоящий из 12 человек Федеральный комитет по открытому рынку , в который входят главы Федеральной резервной системы (семь федеральных губернаторов и пять президентов банков), собирается восемь раз в год, чтобы определить, как они хотели бы повлиять на экономику. [34] Они создают план, называемый «денежно-кредитной политикой» страны, который устанавливает цели для таких вещей, как процентные ставки. [35]

- Каждый рабочий день Федеральная резервная система участвует в операциях на открытом рынке . [36] Если Федеральная резервная система захочет увеличить денежную массу, она будет анонимно покупать ценные бумаги (например, казначейские облигации США) у банков в обмен на доллары. Если Федеральная резервная система захочет сократить денежную массу, она будет продавать ценные бумаги банкам в обмен на доллары, выводя эти доллары из обращения. [37] [38] Когда Федеральная резервная система совершает покупку, она зачисляет средства на резервный счет продавца (в Федеральной резервной системе). Деньги, которые он вносит на счет продавца, не переводятся из каких-либо существующих фондов, поэтому именно в этот момент Федеральная резервная система создала деньги высокой мощности .

- Посредством операций на открытом рынке Федеральная резервная система влияет на свободные резервы коммерческих банков страны. [39] Анна Шварц объясняет, что «если Федеральная резервная система увеличивает резервы, один банк может выдавать кредиты в размере своих избыточных резервов, создавая равное количество депозитов». [37] [38] [40]

- Поскольку у банков больше свободных резервов, они могут давать деньги взаймы, поскольку хранение денег будет означать принятие стоимости упущенных процентов. [39] [41] Когда кредит предоставляется, человеку обычно предоставляются деньги путем добавления к балансу на его банковском счете. [42]

- Именно таким образом мощные деньги Федеральной резервной системы умножаются в большую сумму широких денег посредством банковских кредитов; как написано в конкретном тематическом исследовании, «по мере того, как банки увеличивают или уменьшают кредиты, (широкая) денежная масса страны увеличивается или уменьшается». [14] После предоставления этих дополнительных средств получатель имеет возможность снять физическую валюту (долларовые купюры и монеты) из банка, что уменьшит сумму денег, доступную для дальнейшего перекредитования (и создания денег) в банковской системе. [43]

- Во многих случаях владельцы счетов запрашивают снятие наличных, поэтому банки должны иметь под рукой запас наличных. Когда банки считают, что им нужно больше наличных денег, чем они имеют на руках, они могут запросить наличные в Федеральной резервной системе. В свою очередь, Федеральная резервная система рассматривает эти запросы и размещает заказ на печатные деньги в Министерстве финансов США. [44] Министерство финансов отправляет эти запросы в Бюро гравировки и печати (для изготовления долларовых банкнот ) и в Бюро монетного двора (для штамповки монет).

- Казначейство США продает эти недавно напечатанные деньги Федеральной резервной системе по стоимости печати. [45] Это около 6 центов за купюру любого номинала . [46] Помимо расходов на печать, Федеральная резервная система должна предоставить залог (обычно государственные ценные бумаги, такие как казначейские облигации) для ввода в обращение новых денег, которые не заменяют старые банкноты. [47] Эти напечатанные деньги затем могут быть распределены по банкам по мере необходимости.

Хотя Федеральная резервная система разрешает и распределяет валюту, печатаемую Казначейством (основной компонент узкой денежной базы), широкая денежная масса в первую очередь создается коммерческими банками посредством механизма денежного мультипликатора . [40] [42] [48] [49] В одном учебнике этот процесс описывается следующим образом:

«ФРС» контролирует денежную массу в Соединенных Штатах, контролируя объем кредитов, выдаваемых коммерческими банками. Новые кредиты обычно представляют собой увеличение остатков на текущих счетах, а поскольку чековые депозиты являются частью денежной массы, денежная масса увеличивается при выдаче новых кредитов... [50]

Этот тип денег конвертируется в наличные, когда вкладчики запрашивают снятие наличных, что потребует от банков ограничения или сокращения их кредитования. [51] [43] Подавляющее большинство широкой денежной массы во всем мире представляет собой текущие непогашенные кредиты банков различным должникам . [50] [52] [53] Очень небольшое количество американской валюты все еще существует в виде « банкнот Соединенных Штатов », которые не имеют существенных экономических отличий от банкнот Федеральной резервной системы в их использовании, хотя они значительно отличаются в методе выпуска в обращение. Валюте, распространяемой Федеральной резервной системой, было присвоено официальное название « Банноты Федеральной резервной системы ». [54]

Неопределенности

[ редактировать ]Федеральная резервная система описывает некоторые неопределенности, связанные с принятием решений по денежно-кредитной политике: [55]

- Хотя эти варианты политики кажутся достаточно простыми, разработчики денежно-кредитной политики регулярно сталкиваются с определенными заметными неопределенностями. Во-первых, фактическое положение экономики и рост совокупного спроса в любой момент времени известны лишь частично, поскольку ключевая информация о расходах, производстве и ценах становится доступной лишь с задержкой. Таким образом, политики должны полагаться на оценки этих экономических переменных при оценке соответствующего курса политики, осознавая, что они могут действовать на основе вводящей в заблуждение информации. Во-вторых, никогда неясно, как именно та или иная корректировка ставки по федеральным фондам повлияет на рост совокупного спроса – с точки зрения как общей величины, так и сроков ее воздействия. Экономические модели могут предоставить практические правила того, как будет реагировать экономика, но эти практические правила подвержены статистическим ошибкам. В-третьих, рост совокупного предложения, часто называемый ростом потенциального объема производства, не может быть измерен с уверенностью.

- На практике, как отмечалось ранее, политики денежно-кредитной политики не располагают самой свежей информацией о состоянии экономики и ценах. Полезная информация ограничена не только задержками в сборе и доступности ключевых данных, но и более поздними изменениями, которые могут существенно изменить картину. Таким образом, хотя разработчики денежно-кредитной политики в конечном итоге смогут компенсировать последствия неблагоприятных шоков спроса для экономики, пройдет некоторое время, прежде чем шок будет полностью признан и, учитывая лаг между политическими действиями и эффектом этих действий на экономику, пройдет некоторое время, прежде чем они будут полностью признаны. совокупный спрос — еще больше времени, прежде чем ему будут противодействовать. Добавьте к этому неопределенность относительно того, как экономика отреагирует на смягчение или ужесточение политики определенного масштаба, и нетрудно увидеть, как экономика и цены могут отклониться от желаемого пути на определенный период времени.

- Уставные цели максимальной занятости и стабильных цен легче достичь, если общественность понимает эти цели и верит, что Федеральная резервная система примет эффективные меры для их достижения.

- Хотя цели денежно-кредитной политики четко прописаны в законе, средства достижения этих целей не определены. Изменения целевой ставки по федеральным фондам FOMC требуют некоторого времени, чтобы повлиять на экономику и цены, и часто далеко не очевидно, достигнет ли выбранный уровень ставки по федеральным фондам этих целей.

Мнения Федеральной резервной системы

[ редактировать ]Некоторые экономисты хвалят Федеральную резервную систему, но она является объектом резкой критики со стороны других экономистов, законодателей, а иногда и представителей широкой общественности. Бывший председатель Федеральной резервной системы Бен Бернанке — один из ведущих академических критиков политики Федеральной резервной системы во время Великой депрессии . [56]

Достижения

[ редактировать ]Одной из функций центрального банка является содействие перемещению средств через экономику, а Федеральная резервная система в значительной степени отвечает за эффективность банковского сектора. Были также конкретные случаи, которые привлекли внимание общественности к Федеральной резервной системе. Например, считается, что после краха фондового рынка в 1987 году действия ФРС способствовали восстановлению экономики. Кроме того, заслуга Федеральной резервной системы в снижении напряженности в деловом секторе благодаря заверениям, данным после террористических атак 11 сентября на Соединенные Штаты. [57]

Критика

[ редактировать ]Федеральная резервная система была объектом различной критики , включая подотчетность, эффективность, непрозрачность, неадекватное банковское регулирование и потенциальное искажение рынка . Политику Федеральной резервной системы также критиковали за то, что она прямо или косвенно приносит пользу крупным банкам, а не потребителям. Например, что касается реакции Федеральной резервной системы на финансовый кризис 2007–2010 годов, нобелевский лауреат Джозеф Стиглиц США объяснил, как Федеральная резервная система реализует еще одну монетарную политику – создание валюты – как метод борьбы с ловушкой ликвидности . [58]

Создав 600 миллиардов долларов и вложив их непосредственно в банки, Федеральная резервная система намеревалась побудить банки финансировать больше внутренних кредитов и рефинансировать ипотечные кредиты. Однако вместо этого банки тратили деньги в более прибыльных областях, инвестируя на международном уровне в развивающиеся рынки. Банки также инвестировали в иностранную валюту, что, как указывают Стиглиц и другие, может привести к валютным войнам , в то время как Китай перенаправит свои валютные запасы из Соединенных Штатов. [59]

Аудит

[ редактировать ]К Федеральной резервной системе предъявляются иные требования по прозрачности и аудиту, чем к другим правительственным учреждениям, что, как утверждают ее сторонники, является еще одним элементом независимости ФРС. Хотя Федеральная резервная система по закону обязана публиковать проверенную независимым аудитом финансовую отчетность, , с 1999 года, Федеральная резервная система не подвергается аудиту так же, как другие правительственные учреждения. Может возникнуть некоторая путаница, поскольку существует множество типов аудитов, в том числе: расследования или аудиты по фактам мошенничества; и финансовый аудит, который представляет собой аудит бухгалтерской отчетности; существуют также аудиты соответствия, эксплуатации и информационных систем.

Годовые финансовые отчеты Федеральной резервной системы проверяются внешним аудитором. Подобно другим правительственным учреждениям, Федеральная резервная система имеет Управление Генерального инспектора, мандат которого включает проведение и контроль «независимых и объективных аудитов, расследований, инспекций, оценок и других проверок программ и операций Совета». [60] Проверки и проверки Генерального инспектора доступны на веб-сайте Федеральной резервной системы. [61] [62]

Счетная палата правительства (GAO) имеет право проводить проверки в определенных областях деятельности, которые исключены из проверок GAO; другие области могут подвергаться проверке по специальному запросу Конгресса и включают банковский надзор, деятельность по государственным ценным бумагам и деятельность платежных систем. [63] [64] GAO специально ограничивает любые полномочия в отношении операций денежно-кредитной политики ; [63] Газета «Нью-Йорк Таймс» сообщила в 1989 году, что «такие операции теперь защищены от внешнего аудита, хотя ФРС влияет на процентные ставки посредством покупки казначейских ценных бумаг на сотни миллиардов долларов». [65] Как упоминалось выше, именно в 1999 году в закон, регулирующий деятельность Федеральной резервной системы, были внесены поправки, чтобы формализовать уже существовавшую ежегодную практику назначения независимого аудита финансовой отчетности Федеральным резервным банкам и Совету директоров; [66] Однако ограничения GAO на аудит денежно-кредитной политики сохранялись. [64]

Надзор Конгресса за операциями денежно-кредитной политики, внешними операциями иОперации FOMC осуществляются посредством требования о предоставлении отчетов и посредством полугодовых слушаний по денежно-кредитной политике. [64] Ученые признали, что слушания не оказались эффективным средством усиления надзора за Федеральной резервной системой, возможно, потому, что «конгрессмены предпочитают критиковать автономную и скрытную ФРС за экономические неудачи, а не разделить ответственность за эту неудачу с полностью подотчетным Центральным банком». ", хотя Федеральная резервная система также последовательно лоббировала сохранение своей независимости и свободы действий. [67]

Достижение более широких экономических целей

[ редактировать ]По закону целями денежно-кредитной политики ФРС являются: высокая занятость, устойчивый рост и стабильные цены. [68]

Критики говорят, что денежно-кредитная политика в Соединенных Штатах не достигла последовательного успеха в достижении целей, которые были делегированы Конгрессом Федеральной резервной системе. Конгресс начал рассматривать больше вариантов макроэкономического влияния, начиная с 1946 года (после Второй мировой войны), когда Федеральная резервная система получила конкретные мандаты в 1977 году (после того, как страна пережила период стагфляции ).

На протяжении всего периода действия Федеральной резервной системы относительный вес, придаваемый каждой из этих целей, менялся в зависимости от политических событий. [ нужна ссылка ] В частности, теории кейнсианства и монетаризма оказали большое влияние как на теорию, так и на реализацию денежно-кредитной политики, а «преобладающая мудрость» или консенсусное мнение экономического и финансового сообществ с годами изменились. [69]

- Эластичная валюта (величина денежного мультипликатора): успех денежно-кредитной политики зависит от способности сильно влиять на предложение денег, доступных гражданам. Если валюта очень «эластична» (то есть имеет более высокий денежный мультипликатор, что соответствует тенденции финансовой системы создавать более широкую денежную массу для данного количества базовой денежной базы), планы по расширению денежной массы и обеспечению роста являются проще реализовать. Низкая эластичность была одним из многих факторов, которые способствовали углублению Великой депрессии : когда банки сокращали кредитование, денежный мультипликатор падал, и в то же время Федеральная резервная система сужала денежную базу. Депрессия конца 1920-х годов обычно считается худшей в истории страны, а Федеральную резервную систему критиковали за денежно-кредитную политику, которая усугубила депрессию. [70] Частично для облегчения проблем, связанных с депрессией, Соединенные Штаты перешли от золотого стандарта и теперь используют бумажную валюту; Считается, что эластичность значительно возросла. [71]

- Высокая занятость. Безработица время от времени значительно возрастала, несмотря на усилия Федеральной резервной системы. [72] Эти периоды включают в себя рецессию начала 1990-х годов, вызванную кризисом сбережений и кредитов , лопнувший пузырь доткомов и лопнувший в 2006 году пузырь на рынке жилья, а также финансовый кризис субстандартной ипотеки в 2007 году . В некоторых случаях Федеральная резервная система намеренно жертвовала уровнем занятости, чтобы обуздать растущую инфляцию, как это было в случае рецессии начала 1980-х годов , которая была вызвана для смягчения проблемы стагфляции .

- Стабильные цены. Хотя некоторые экономисты считают любую постоянную инфляцию признаком нестабильности цен, [74] политики могли бы удовлетвориться 1 или 2%; [75] Однако консенсус о «стабильности цен», представляющий собой долгосрочную инфляцию на уровне 1–2%, является относительно недавним событием и изменением, которое произошло в других центральных банках по всему миру. Инфляция в среднем увеличивалась на 4,2% ежегодно после принятия мандатов в 1977 году; Историческая инфляция с момента создания Федеральной резервной системы в 1913 году составляла в среднем 3,4%. [76] Напротив, некоторые исследования показывают, что средняя инфляция за 250 лет до появления системы была около нуля процентов, хотя, вероятно, в этот период были более резкие скачки вверх и вниз по сравнению с более поздними временами. [77] Центральные банки в некоторых других странах, особенно немецкий Бундесбанк , имели значительно лучшие показатели достижения ценовой стабильности, опираясь на опыт двух эпизодов гиперинфляции страны и экономического коллапса при предыдущем центральном банке .

Инфляция во всем мире значительно снизилась с тех пор, как бывший председатель Федеральной резервной системы Пол Волкер начал свой пост в 1979 году, период, который был назван Великой умеренностью; некоторые комментаторы объясняют это улучшением денежно-кредитной политики во всем мире, особенно в Организации экономического сотрудничества и развития. [78] [79] BusinessWeek отмечает, что инфляция была относительно низкой с середины 1980-х годов. [80] и именно в это время Волкер написал (в 1995 году): «Это отрезвляющий факт, что выдающееся положение центральных банков [таких как Федеральная резервная система] в этом столетии совпало с общей тенденцией к увеличению инфляции, а не к ее снижению. И по большому счету, если первостепенной целью является стабильность цен, мы добились большего с золотым стандартом девятнадцатого века и пассивными центральными банками, с валютным управлением или даже со «свободной банковской деятельностью».

- Устойчивый рост . Рост экономики может оказаться неустойчивым, поскольку способность домохозяйств экономить деньги в целом снижается. [81] и долг домохозяйств постоянно растет. [82]

Причины Великой депрессии

[ редактировать ]

Монетаристы полагают, что Великая депрессия началась как обычная рецессия, но значительные политические ошибки монетарных властей (особенно Федеральной резервной системы ) привели к сокращению денежной массы, что значительно усугубило экономическую ситуацию, в результате чего рецессия переросла в Великую депрессию. .

Общественное замешательство

[ редактировать ]Концепции, связанные с денежно-кредитной политикой, могут быть неправильно поняты широкой публикой, о чем свидетельствует объем литературы по таким темам, как «заговор Федеральной резервной системы» и «мошенничество Федеральной резервной системы». [83]

Федеральная резервная система создала библиотеку информации на своих веб-сайтах, однако многие эксперты говорят об общем уровне общественного замешательства, которое все еще существует по теме экономики; Однако такое непонимание макроэкономических вопросов и денежно-кредитной политики существует и в других странах. Критики ФРС широко считают эту систему « непрозрачной », а один из самых ярых противников ФРС своего времени, конгрессмен Луи Т. Макфадден , даже зашел так далеко, что сказал: «Федеральная резервная система приложила все усилия, чтобы совет скрывать свои полномочия...» [84] [ ненадежный источник? ]

С другой стороны, есть много экономистов, которые поддерживают необходимость независимого центрального банковского органа, а некоторые создали веб-сайты, целью которых является прояснение путаницы в отношении экономики и операций Федеральной резервной системы. Сам веб-сайт Федеральной резервной системы публикует различную информацию и обучающие материалы для самой разной аудитории.

Критика вмешательства правительства

[ редактировать ]Некоторые экономисты, особенно принадлежащие к неортодоксальной австрийской школе , критикуют идею даже установления денежно-кредитной политики, полагая, что она искажает инвестиции. Фридрих Хайек получил Нобелевскую премию за разработку австрийской теории экономического цикла .

Вкратце, теория утверждает, что искусственное вливание кредита из такого источника, как центральный банк, такой как Федеральная резервная система, посылает предпринимателям ложные сигналы о необходимости участвовать в долгосрочных инвестициях из-за благоприятно низкой процентной ставки. Однако всплеск предпринятых инвестиций представляет собой искусственный бум или пузырь, поскольку низкая процентная ставка была достигнута за счет искусственного расширения денежной массы, а не за счет сбережений. Таким образом, объем реальных сбережений и ресурсов не увеличился и не оправдывает предпринятые инвестиции.

Эти инвестиции, которые правильнее называть «неправильными инвестициями», осознаются как неустойчивые, когда искусственный кредитный кран перекрывается и процентные ставки растут. Неправильные инвестиции и неустойчивые проекты ликвидируются, что является рецессией. Теория показывает, что проблема заключается в искусственном буме, который, в первую очередь, вызывает неправильные инвестиции, ставшие возможными благодаря искусственному вливанию кредитов, а не за счет сбережений.

Согласно австрийской экономической теории, без государственного вмешательства процентные ставки всегда будут представлять собой равновесие между временными предпочтениями заемщиков и сберегателей, и это равновесие просто искажается вмешательством правительства. Это искажение, по их мнению, является причиной экономического цикла . Некоторые австрийские экономисты – но далеко не все – также поддерживают полную резервную банковскую систему , гипотетическую финансово-банковскую систему, в которой банки не могут кредитовать депозиты. Другие могут выступать за свободное банковское дело , согласно которому правительство воздерживается от любого вмешательства в то, что люди могут использовать в качестве денег, или в том, в какой степени банки создают деньги посредством депозитного и кредитного цикла.

Резервные требования

[ редактировать ]Федеральная резервная система регулирует банковскую деятельность, и одним из нормативных актов, находящихся под ее прямым контролем, является требование к резервам, которое определяет, сколько денег банки должны хранить в резервах по сравнению со своими депозитами до востребования. Банки используют свое наблюдение о том, что большинство депозитов не запрашиваются владельцами счетов одновременно.

До марта 2020 года Федеральная резервная система требовала, чтобы банки держали на руках 10% своих депозитов, но в марте 2020 года резервные требования были снижены до нуля. [85] [86] В некоторых странах нет обязательных резервных требований на национальном уровне — банки используют свои собственные ресурсы, чтобы определить, что держать в резерве, однако их кредитование обычно ограничивается другими правилами. [87] При прочих равных условиях более низкие проценты резервов увеличивают вероятность массового изъятия средств из банков , такого как массовые изъятия средств в 1931 году . Низкие резервные требования также допускают большее расширение денежной массы за счет действий коммерческих банков — в настоящее время частная банковская система создала большую часть широкой денежной массы в долларах США за счет кредитной деятельности.Реформу денежно-кредитной политики, призывающую к 100% резервам, защищали такие экономисты, как: Ирвинг Фишер , [88] Фрэнк Найт , [89] многие экономисты-экологи, а также экономисты Чикагской школы и Австрийской школы . Несмотря на призывы к реформе, в Соединенных Штатах сохранилась почти повсеместная практика банковского дела с частичным резервированием.

Денежно-кредитная политика и долг

[ редактировать ]В 2005 году Федеральная резервная система владела примерно 9% государственного долга. [90] в качестве активов против ответственности за печатные деньги. В предыдущие периоды Федеральная резервная система использовала другие долговые инструменты, такие как долговые ценные бумаги, выпущенные частными корпорациями. В периоды, когда государственный долг Соединенных Штатов значительно снижался (как это произошло в 1999 и 2000 финансовых годах), эксперты по денежно-кредитной политике и финансовым рынкам изучали практические последствия наличия «слишком малого» государственного долга: как Федеральная резервная система, так и Финансовые рынки широко используют информацию о ценах, кривую доходности и так называемую безрисковую ставку . [91]

Эксперты надеются, что другие активы могут занять место государственного долга в качестве базового актива для обеспечения банкнот Федеральной резервной системы, а Алан Гринспен , долгое время возглавлявший Федеральную резервную систему, сказал: «Я уверен, что финансовые рынки США, которые являются наиболее инновационными и эффективными в мире, могут легко адаптироваться к погашению долга казначейства, создавая частные альтернативы со многими характеристиками, которые участники рынка ценят в казначейских ценных бумагах». [92] В принципе, правительство по-прежнему может выпускать долговые ценные бумаги в значительных количествах, не имея при этом чистого долга, а значительные объемы государственных долговых ценных бумаг также принадлежат другим государственным учреждениям.

Хотя правительство США в целом получает доход от сеньоража , существуют затраты, связанные с поддержанием денежной массы. [53] [93] Ведущий экономист-эколог и теоретик устойчивого состояния Герман Дейли утверждает, что «более 95% нашей [широкой] денежной массы [в Соединенных Штатах] создается частной банковской системой (депозиты до востребования) и приносит проценты как условие ее существования». ", [53] вывод, сделанный на основе окончательной зависимости Федеральной резервной системы от возросшей активности в области кредитования с частичным резервированием, когда она осуществляет операции на открытом рынке. [94] Экономист Эрик Миллер критикует логику Дейли, поскольку деньги создаются в банковской системе в ответ на спрос на деньги: [95] что оправдывает затраты. [ нужна ссылка ]

Таким образом, использование экспансионистских операций на открытом рынке обычно приводит к увеличению долга в частном секторе общества (в виде дополнительных банковских депозитов). [96] Частная банковская система взимает с заемщиков проценты как стоимость заимствования денег. [14] [42] [97] Затраты по процентам несут те, кто взял взаймы, [14] [42] и без этих заимствований операции на открытом рынке не смогли бы поддержать широкую денежную массу. [41] хотя можно использовать альтернативные варианты реализации денежно-кредитной политики. Вкладчикам средств в банковской системе выплачиваются проценты на их сбережения (или предоставляются другие услуги, такие как привилегии текущего счета или физическая безопасность их «наличных денег») в качестве компенсации за «предоставление взаймы» своих средств банку.

Увеличение (или сокращение) денежной массы соответствует росту (или сокращению) процентного долга в стране. [14] [41] [53]

Критика участия частного сектора

[ редактировать ]Исторически и по сей день различные социальные и политические движения (например, социальный кредит ) критиковали участие частного сектора в «создании денег», утверждая, что только правительство должно иметь право «зарабатывать деньги». Некоторые сторонники также поддерживают полное банковское резервирование или другие неортодоксальные подходы к денежно-кредитной политике. Могут использоваться различные термины, в том числе «долговые деньги», которые могут иметь эмоциональный или политический подтекст. Ведущие экономисты обычно считают их сродни теориям заговора и игнорируют в академической литературе по денежно-кредитной политике. [ нужна ссылка ]

См. также

[ редактировать ]- История денежно-кредитной политики в США

- Бесплатное банковское обслуживание

- Современная денежная теория

- Казначейские векселя

- Банковский кризис в США 2023 г.

Ссылки

[ редактировать ]- ^ Jump up to: а б с д и ж «Разъяснение ФРС: что делает Центральный банк» (PDF) . www.federalreserve.gov . Публикация Федеральной резервной системы. Август 2021 года . Проверено 3 августа 2023 г.

- ^ «Совет Федеральной резервной системы – цели и функции» .

- ^ «Цели и функции Федеральной резервной системы — Раздел 3» (PDF) . Federalreserve.gov .

- ^ Jump up to: а б с «Совет Федеральной резервной системы – денежно-кредитная политика: каковы ее цели? Как она работает?» . Совет управляющих Федеральной резервной системы . 29 июля 2021 г. Проверено 1 августа 2023 г.

- ^ «Цель ФРС по инфляции — это выдуманная цифра, не имеющая каких-либо конкретных доказательств. В этом-то и суть» .

- ^ «Инвертированная кривая доходности: определение, что она может сказать инвесторам и примеры» .

- ^ «Вот что означает перевернутая кривая доходности для вашего портфеля» . CNBC .

- ^ Jump up to: а б «Операции на открытом рынке» . www.federalreserve.gov . Федеральная резервная система. 26 июля 2023 г. Проверено 4 августа 2023 г.

- ^ Jump up to: а б с д Ихриг, Джейн; Вайнбах, Гретхен К.; Волла, Скотт А. (сентябрь 2021 г.). «Обучение взаимосвязи между банками и ФРС: денежный мультипликатор RIP» . www.research.stlouisfed.org . Федеральный резервный банк Сент-Луиса . Проверено 31 июля 2023 г.

- ^ «Какова денежная масса? Это важно?» . Совет управляющих Федеральной резервной системы . Проверено 31 июля 2023 г.

- ^ Jump up to: а б «Блоггинг Великой депрессии» . 17 января 2008 г. Архивировано из оригинала 28 мая 2014 г. Проверено 7 февраля 2016 г. Пол Кругман, «Блог о Великой депрессии», 17 января 2008 г.: «Денежная база создается или уничтожается только действиями ФРС.

- ^ Ихриг, Джейн; Волла, Скотт А. (август 2020 г.). «Новые инструменты денежно-кредитной политики ФРС» . www.research.stlouisfed.org . Федеральный резервный банк Сент-Луиса . Проверено 31 июля 2023 г.

- ^ Эверетт, Рэй, доктор «Экономика: теория и практика» (Седьмое изд.). John Wiley & Sons, Inc. Архивировано из оригинала 13 сентября 2008 г. Проверено 11 января 2008 г.

{{cite journal}}: Для цитирования журнала требуется|journal=( помощь ) CS1 maint: несколько имен: список авторов ( ссылка ) - ^ Jump up to: а б с д и «Пример: Федеральная резервная система и денежно-кредитная политика» . Проверено 11 января 2008 г.

По мере того, как банки увеличивают или уменьшают кредиты, денежная масса страны увеличивается или уменьшается.

- ^ Кейси, JA (ноябрь 1976 г.). «Кредиты коммерческих банков и денежная масса» (PDF) . Ежемесячный обзор . Федеральный резервный банк Канзас-Сити: 3. Архивировано из оригинала (PDF) 10 ноября 2013 г. Проверено 25 января 2008 г.

Банковское кредитование, однако, является лишь одним из нескольких источников потенциального увеличения денежной массы в узком смысле этого слова. Другим источником является инвестиционная деятельность коммерческих банков. Как и в случае с кредитами, когда банки приобретают инвестиции, такие как ценные бумаги правительства США , общественность может использовать полученные средства для увеличения своих балансов M1. Третьим источником потенциального увеличения денежных остатков является деятельность Федеральной резервной системы по приобретению активов. Когда Федеральная резервная система покупает ценные бумаги правительства США, доходы потенциально могут быть использованы населением для пополнения своих балансов M1.

- ^ «Файнэншл Таймс» . Архивировано из оригинала 26 декабря 2007 г. Проверено 3 февраля 2008 г. Виллем Буйтер, профессор Лондонской школы экономики, «Да здравствует долг», Financial Times, «Блог Maverecon», 13 октября 2007 г.».

- ^ Флаэрти, Эдвард (6 марта 2003 г.). «Краткая история центрального банка в Соединенных Штатах» . Кафедра гуманитарной информатики. Архивировано из оригинала 13 декабря 2004 г. Проверено 1 февраля 2008 г.

- ^ «Является ли Федеральная резервная система частной корпорацией?» . Федеральный резервный банк Сан-Франциско . Проверено 12 января 2008 г.

12 федеральных резервных банков зарегистрированы как частные корпорации

- ^ «Льюис против Соединенных Штатов, 680 F.2d 1239 (9-й округ 1982 г.)» . Архивировано из оригинала 15 апреля 2013 г. Проверено 17 февраля 2008 г.

Суд заявил: «Изучая организацию и функции федеральных резервных банков и применяя соответствующие факторы, мы приходим к выводу, что резервные банки не являются федеральными инструментами для целей FTCA, а являются независимыми, частными и контролируемыми на местном уровне корпорациями».

- ^ «Часто задаваемые вопросы: совет управляющих» . Федеральный резервный банк Ричмонда . Проверено 6 января 2008 г.

- ^ «Совет Федеральной резервной системы – цели и функции» . Federalreserve.gov . Архивировано из оригинала 15 июня 2013 года.

- ^ Стивенсон, Ричард В. (27 марта 1996 г.). «Гринспен называет ФРС «чрезвычайно хорошо управляемой» » . Нью-Йорк Таймс . Проверено 6 января 2008 г.

- ^ Jump up to: а б Хассетт, Кевин. «Как работает ФРС» . Американский институт предпринимательства по исследованиям государственной политики. Архивировано из оригинала 23 декабря 2007 г. Проверено 12 января 2008 г.

- ^ «Назначения ФРС» .

- ^ «Федеральная резервная система: профицит счета» . Главное бухгалтерское управление США. Архивировано из оригинала 1 августа 2012 г. Проверено 12 января 2008 г.

- ^ «Общественный взгляд: веб-сайт Ассоциации политических исследований» . Архивировано из оригинала 27 апреля 2004 г. Проверено 1 февраля 2008 г. Эдвард Флаэрти, факультет экономики Чарльстонского колледжа (Южная Каролина), «Разоблачение теорий заговора Федеральной резервной системы», Public Eye (Political Research Associates).

- ^ Кокс, Джефф (27 августа 2020 г.). «Пауэлл объявляет о новом подходе ФРС к инфляции, который может удерживать ставки на низком уровне дольше» . CNBC .

- ^ «Выступление председателя Пауэлла о новых экономических проблемах и обзоре денежно-кредитной политики ФРС» . Совет управляющих Федеральной резервной системы .

- ^ «Резервные требования», Fedpoints, Федеральный резервный банк Нью-Йорка.

- ^ «ФРС – Показатели денежной массы – Выпуск H.6 – 28 декабря 2021 г.» . www.federalreserve.gov . Проверено 14 января 2022 г.

- ^ Шенк, Роберт, доктор философии. «От товарных денег к банковским долгам» . Проверено 7 января 2008 г.

{{cite web}}: CS1 maint: несколько имен: список авторов ( ссылка ) - ^ «Резервные требования» . Проверено 7 января 2008 г.

- ^ «Часто задаваемые вопросы о государственном долге» . Министерство финансов США, Бюро государственного долга. Архивировано из оригинала 9 января 2008 г. Проверено 6 января 2008 г.

- ^ «Бежевая книга Федеральной резервной системы» . Федеральный резервный банк Миннеаполиса. Архивировано из оригинала 5 декабря 2007 г. Проверено 6 января 2008 г.

- ^ «Федеральная резервная система, денежно-кредитная политика и экономика» . Федеральный резервный банк Далласа. Архивировано из оригинала 22 декабря 2007 г. Проверено 6 января 2008 г.

- ^ Дэвис, Фил. «Точно в цель» . Архивировано из оригинала 18 декабря 2007 г. Проверено 7 января 2008 г.

Федеральный резервный банк Миннеаполиса

- ^ Jump up to: а б «Операции на открытом рынке» . Федеральный резервный банк Нью-Йорка . Проверено 11 января 2008 г.

Операции на открытом рынке позволяют Федеральной резервной системе влиять на резервные остатки в банковской системе.

- ^ Jump up to: а б «Первые 90 лет Федерального резервного банка Бостона» . Федеральный резервный банк Бостона. Архивировано из оригинала 17 ноября 2007 года . Проверено 11 января 2008 г.

Операции на открытом рынке становятся основным инструментом проведения денежно-кредитной политики, при этом изменения учетной ставки и резервных требований используются в качестве периодических дополнений.

- ^ Jump up to: а б «Резервные требования» . Проверено 10 января 2008 г.

Федеральный резервный банк Нью-Йорка

- ^ Jump up to: а б Шварц, Анна Дж . «Денежная масса» . Краткая энциклопедия экономики . Проверено 11 января 2008 г.

Если Федеральная резервная система увеличивает резервы, один банк может выдавать кредиты в размере своих избыточных резервов, создавая равное количество депозитов.

- ^ Jump up to: а б с Саймонс, Говард Л. «Не вините (или не доверяйте) ФРС» . Архивировано из оригинала 13 мая 2006 г. Проверено 11 января 2008 г.

Операции Федеральной резервной системы на открытом рынке влияют на уровень свободных резервов в банковской системе. Именно кредитование этих свободных резервов по всей банковской системе расширяет предложение кредита.

- ^ Jump up to: а б с д Николс, Дороти М. (май 1961 г.). Современная денежная механика (PDF) . Федеральный резервный банк Чикаго. п. 3. Архивировано из оригинала (PDF) 16 мая 2008 г. Проверено 11 января 2008 г.

Фактический процесс создания денег происходит главным образом в банках. Как отмечалось ранее, чековые обязательства банков представляют собой деньги. Эти обязательства являются счетами клиентов. Они увеличиваются, когда клиенты вносят наличные деньги и чеки, а также когда доходы от кредитов, предоставленных банками, зачисляются на счета заемщиков.

Альтернативный URL - ^ Jump up to: а б «Денежный мультипликатор» . Проверено 11 января 2008 г.

... заемщики также склонны конвертировать чековые депозиты в валюту.

- ^ «Информационные бюллетени: валюта и монеты» . Министерство финансов США. Архивировано из оригинала 11 января 2008 г. Проверено 22 января 2008 г.

- ^ «Раздача валюты и монет» . www.treasury.gov . Проверено 03 января 2022 г.

- ^ «Факты о деньгах» . Казначейство США, Бюро гравировки и печати. Архивировано из оригинала 28 сентября 2007 года . Проверено 6 января 2008 г.

- ^ Федеральный резервный банк Нью-Йорка, Годовой отчет за 2007 год. Архивировано 19 октября 2012 года, в Wayback Machine , Примечание h: Примечания Федеральной резервной системы (стр. 12): «Закон о Федеральной резервной системе предусматривает, что залоговое обеспечение, предлагаемое Резервным банком. ...должна быть по крайней мере равна сумме банкнот, запрошенных таким Резервным банком».

- ^ Шенк, Роберт Э., доктор философии. «От товарных денег к банковским долгам» . Проверено 11 января 2008 г.

Создание денег было побочным продуктом выдачи кредита.

{{cite web}}: CS1 maint: несколько имен: список авторов ( ссылка ) - ^ Маршалл, Дэвид. «Истоки использования казначейского долга в операциях на открытом рынке: уроки для настоящего» (PDF) . Федеральный резервный банк Чикаго. п. 2. Архивировано из оригинала (PDF) 29 мая 2008 г. Проверено 4 февраля 2008 г.

Таким образом, в близком приближении стоимость каждого доллара М0 в обращении соответствует на балансе ФРС ценным бумагам Казначейства США стоимостью в один доллар, приобретенным посредством покупок на открытом рынке.

- ^ Jump up to: а б Мингс, Терли; Марлин, Мэтью. «Исследование экономики: принципы, концепции и приложения» (шестое изд.). Компании МакГроу-Хилл.

{{cite journal}}: Для цитирования журнала требуется|journal=( помощь ) - ^ Каннингем, Стив, доктор философии. «ECON 111 Принципы макроэкономики: конспекты лекций» . Кентский государственный университет. Архивировано из оригинала 29 мая 2008 г. Проверено 7 января 2008 г.

{{cite journal}}: Для цитирования журнала требуется|journal=( помощь ) CS1 maint: несколько имен: список авторов ( ссылка ) - ^ Рой, Удаян. «Введение в экономику» . Университет Лонг-Айленда. Архивировано из оригинала 29 мая 2008 г. Проверено 12 января 2008 г.

В конечном итоге все вновь напечатанные деньги должны попасть в обязательные резервы.

- ^ Jump up to: а б с д Дэйли, Герман . «Экологическая экономика: концепция масштаба и ее связь с распределением, распределением и неэкономическим ростом» (PDF) . Университет Мэриленда. Архивировано из оригинала (PDF) 21 сентября 2006 г. Проверено 11 января 2008 г.

- ^ «Как валюта попадает в обращение» . Федеральный резервный банк Нью-Йорка . Проверено 11 января 2008 г.

Практически все используемые банкноты являются банкнотами Федеральной резервной системы.

- ^ BoG 2005 , стр. 18–21.

- ↑ Джозеф Мейсон, Али Анари и Джеймс Колари, «Запас закрытых банковских депозитов, продолжительность эффектов кредитного канала и устойчивость Великой депрессии в США». Архивировано 9 июня 2011 г., в Wayback Machine : «С тех пор, как Бен Бернанке ( 1983) основополагающая статья под названием «Немонетарные последствия финансового кризиса в распространении Великой депрессии»...

- ^ «Финансовая нестабильность и Федеральная резервная система как поставщик ликвидности» . Архивировано из оригинала 11 октября 2006 года . Проверено 6 января 2008 г.

- ^ Стиглиц, Джозеф (5 ноября 2010 г.). «Новый стимул ФРС на сумму 600 миллиардов долларов усиливает опасения по поводу валютной войны в США» . Демократия сейчас . Проверено 5 ноября 2010 г.

- ^ Уитли, Джонатан; Гарнхэм, Питер (5 ноября 2010 г.). «Бразилия в состоянии тревоги о «валютной войне»» . Файнэншл Таймс . Архивировано из оригинала 10 декабря 2022 г. Проверено 5 ноября 2010 г.

- ^ «OIG: Офис генерального инспектора» . oig.federalreserve.gov . Архивировано из оригинала 11 апреля 2009 года.

- ^ FRB: OIG – Полный список отчетов OIG . 2007. Архивировано 2 октября 2013 года в Wayback Machine.

- ^ «Совет Федеральной резервной системы (Сенат – 26 марта 1996 г.)» . Проверено 6 января 2008 г.

- ^ Jump up to: а б «Архивная копия» (PDF) . Архивировано (PDF) из оригинала 3 марта 2016 г. Проверено 2 февраля 2008 г.

{{cite web}}: CS1 maint: архивная копия в заголовке ( ссылка ) Чарльз Боушер, «Аудит Федеральной резервной системы: ограничения доступа GAO», заявление Чарльза Баушера, генерального контролера США, 27 октября 1993 г. - ^ Jump up to: а б с Смейл, Полина. «Структура и функции Федеральной резервной системы» (PDF) . Исследовательская служба Конгресса. п. 6. Архивировано из оригинала 29 мая 2008 г. Проверено 1 февраля 2008 г.

{{cite web}}: CS1 maint: bot: исходный статус URL неизвестен ( ссылка ) - ^ Учитель, Луи (24 августа 1989 г.). «Конгресс продвигается к снятию секретности в Федеральной резервной системе» . Нью-Йорк Таймс . Архивировано из оригинала 12 июля 2012 г. Проверено 6 января 2008 г.

- ^ «Архивная копия» . Архивировано из оригинала 18 февраля 2012 г. Проверено 2 февраля 2008 г.

{{cite web}}: CS1 maint: архивная копия в качестве заголовка ( ссылка ) Закона о Федеральной резервной системе, раздел 11b ([12 USC 248b.]). - ^ Гаврилески, Томас М. (1995). Давление на американскую монетарную политику . Спрингер. п. 113. ИСБН 978-0-7923-9561-4 . Проверено 1 февраля 2008 г.

- ^ «Денежно-кредитная политика» . Федеральный резервный банк Нью-Йорка. Архивировано из оригинала 8 декабря 2007 года . Проверено 6 января 2008 г.

- ^ История Федеральной резервной системы, Том 1: 1913–1951 — Аллан Х. Мельцер — Google Книги . Архивировано из оригинала 14 ноября 2012 г. Проверено 18 мая 2016 г. Аллан Х. Мецлер, История Федеральной резервной системы.

- ^ Бернанке, Бен С. «Деньги, золото и Великая депрессия» . Совет Федеральной резервной системы . Проверено 6 января 2008 г.

- ^ «Эволюция банковского дела в рыночной экономике» . Проверено 6 февраля 2008 г.

- ^ «Расширение и сокращение делового цикла» . Национальное бюро экономических исследований, Inc. Архивировано из оригинала 12 октября 2007 г. Проверено 6 февраля 2008 г.

- ↑ Покупательная способность денег в Соединенных Штатах с 1774 по 2006 год. Архивировано 19 июля 2016 года на сайте Wayback Machine с сайта Measureworth.com.

- ^ «Низкая инфляция или ее отсутствие» . Архивировано из оригинала 3 ноября 2007 г. Проверено 6 января 2008 г.

- ^ Андерсон, Ричард Г. (2006). «Экономические издержки инфляции: насколько велики? Насколько надежны?» . Федеральный резервный банк Сент-Луиса – региональный экономист . Проверено 6 января 2008 г. [ постоянная мертвая ссылка ]

- ^ «Индекс потребительских цен, 1913–» . Федеральный резервный банк Миннеаполиса. Архивировано из оригинала 12 августа 2007 г. Проверено 6 января 2008 г.

- ^ Сар, Роберт. «Коэффициенты пересчета инфляции для 1665 долларов к расчетному состоянию на 2017 год» . Архивировано из оригинала 30 декабря 2007 г. Проверено 6 января 2008 г.

- ↑ Джон Тейлор, «Денежно-кредитная политика и длительный бум». Архивировано 11 октября 2016 г., в Wayback Machine , Обзор Федерального резервного банка Сент-Луиса, ноябрь – декабрь 1998 г.

- ^ Питер М. Саммерс, «Что вызвало большую умеренность? Некоторые данные из разных стран». Архивировано 31 октября 2013 года, в Wayback Machine , Федеральный резервный банк Канзас-Сити: «Наиболее распространенные объяснения повышения стабильности выпуска включают улучшение денежно-кредитной политики. "

- ^ Гош, Палаш Р. «СОВЕТЫ инвестору по борьбе с инфляцией» . Архивировано из оригинала 28 июня 2006 года.

Годовой уровень инфляции был относительно низким с середины 1980-х годов.

- ^ «Личная норма сбережений» . Министерство торговли США, Бюро экономического анализа. Архивировано из оригинала 17 декабря 2007 г. Проверено 6 января 2008 г.

- ^ Ходжес, Майкл В. «Серия дедушкиных экономических отчетов» . Архивировано из оригинала 17 января 2008 г. Проверено 6 января 2008 г.

- ^ Шмитт, Элизабет Данн. «Мифы против реальности для Федеральной резервной системы США» . Архивировано из оригинала 28 сентября 2008 г. Проверено 9 января 2008 г.

Профессор экономики

- ^ «Поразительное разоблачение» . Проверено 6 января 2008 г.

- ^ «Совет управляющих Федеральной резервной системы» . Архивировано из оригинала 2 декабря 2012 г.

В апреле 2007 года резервные требования составляли 10% по транзакционным депозитам и 0% по срочным депозитам.

- ^ «Инструменты политики — резервные требования» . Федеральная резервная система . 3 февраля 2021 г. . Проверено 16 марта 2021 г.

- ^ Клинтон, Кевин (1997). «Реализация денежно-кредитной политики в режиме с нулевыми резервными требованиями» . Рабочие документы сотрудников . Архивировано из оригинала 4 марта 2016 г. Проверено 15 сентября 2013 г. Кевин Клинтон, Банк Канады: «Реализация денежно-кредитной политики в режиме с нулевыми резервными требованиями», Рабочий документ Банка Канады 97–8, 1997 г. «В ряде стран сейчас нет требований, таких как Австралия, Бельгия, Канада, Швеция и Великобритания».

- ^ Фишер, Ирвинг (1997). 100% Деньги . Pickering & Chatto Ltd. ISBN 978-1-85196-236-5 .

- ^ Дейли, Герман Э; Фарли, Джошуа (2004). Экологическая экономика: принципы и приложения . Остров Пресс. п. 250. ИСБН 1-55963-312-3 .

- ^ «Кто является крупнейшим держателем государственного долга США?» . Федеральный резервный банк Сан-Франциско. Архивировано из оригинала 2 ноября 2011 года . Проверено 6 января 2008 г.

- ^ Томас Пэлли, «Дело против профицита бюджета, архивировано 13 апреля 2016 г., в Wayback Machine », Challenge, ноябрь – декабрь 2001 г., 13–27: «... процентная ставка, подлежащая уплате по государственному долгу, устанавливает чистую безрисковая процентная ставка, которая обеспечивает ориентир для всей системы».

- ^ «Что произойдет с ФРС, если государственный долг будет погашен?» . Федеральный резервный банк Сан-Франциско. Архивировано из оригинала 26 мая 2008 г. Проверено 6 января 2008 г.

- ^ Джозеф Х. Хаслаг, 1998. «Сеньоражные доходы и денежно-кредитная политика: некоторые предварительные данные. Архивировано 6 октября 2006 года в Wayback Machine », Обзор экономической и финансовой политики, Федеральный резервный банк Далласа, выпуск Q III, страницы 10-20. .

- ^ Дейли, Герман Э (2007). Экологическая экономика и устойчивое развитие, Избранные очерки . Издательство Эдварда Элгара. ISBN 978-1-84720-101-0 .

- ^ Миллер, Эрик (27 августа 2004 г.). «Трактат об экологической экономике денег» (PDF) . Йоркский университет: 72. Архивировано из оригинала (PDF) 15 июля 2007 г .. Проверено 26 января 2008 г.

Рост бумажных денег с частичным резервированием лучше понимать как ответ на финансовые потребности экономической деятельности, а не как причину этой деятельности.

{{cite journal}}: Для цитирования журнала требуется|journal=( помощь ) - ^ Кальво, Гильермо А; Рейнхарт, Кармен М. «Когда приток капитала внезапно прекращается: последствия и варианты политики» (PDF) . Международный валютный фонд: 20. Архивировано из оригинала (PDF) 29 мая 2008 г. Проверено 4 февраля 2008 г.

{{cite journal}}: Для цитирования журнала требуется|journal=( помощь ) - ^ МакКоннелл, К.; Брю, С. (2005). Микроэкономика: принципы, проблемы и политика . МакГроу-Хилл Профессионал. п. 303. ИСБН 0-07-287561-5 . Проверено 6 февраля 2008 г. .

Внешние ссылки

[ редактировать ]- Совет управляющих Федеральной резервной системы

- Федеральный резервный банк Нью-Йорка

- Норма сбережений, а именно ставка ФРС с 1954 г. Историческая взаимосвязь между нормой сбережений и ставкой ФРС - с 1954 г.

- Поведение ставок ФРС США при различных президентах с 1954 года

- Заработная плата и льготы: реальная заработная плата (1964–2004 гг.)