Финансы

| Часть серии о |

| Финансы |

|---|

|

Финансы к изучению и дисциплине денег относятся к денежным ресурсам, а также , валюты и основных средств . [а] Как предмет исследования он связан с экономикой , которая изучает производство , распределение и потребление товаров и услуг , но отличается от нее . [б] По объему финансовой деятельности в финансовых системах дисциплину можно разделить на личные , корпоративные и государственные финансы .

этих финансовых системах активы покупаются, продаются или торгуются как финансовые инструменты , такие как валюты , кредиты , облигации , акции акции , опционы , В , фьючерсы и т. д. Активы также могут храниться , инвестироваться и страховаться для максимизации стоимости и минимизации. потеря. На практике риски всегда присутствуют в любых финансовых действиях и организациях.

Из-за своей широкой сферы применения в сфере финансов существует широкий спектр подполей. активами , деньгами , рисками и Управление инвестициями направлено на максимизацию стоимости и минимизацию волатильности . Финансовый анализ оценивает жизнеспособность, стабильность и прибыльность действия или организации. Некоторые области являются междисциплинарными, например , математические финансы , финансовое право , финансовая экономика , финансовый инжиниринг и финансовые технологии . Эти области являются основой бизнеса и бухгалтерского учета . В некоторых случаях теории в финансах могут быть проверены с использованием научного метода , охватываемого экспериментальными финансами .

Ранняя история финансов параллельна ранней истории денег , которая является доисторической . Древние и средневековые цивилизации включили в свою экономику основные функции финансов, такие как банковское дело, торговля и бухгалтерский учет. В конце 19 века мировая финансовая система сформировалась .

В середине 20-го века финансы стали отдельной академической дисциплиной. [с] отдельно от экономики. [1] Первые докторские программы в области финансов были созданы в 1960-х и 1970-х годах. [2] Сегодня финансы также широко изучаются в рамках ориентированных на карьеру программ бакалавриата и магистратуры, . [3] [4]

Финансовая система

[ редактировать ]

Как уже говорилось, финансовая система состоит из потоков капитала, которые происходят между отдельными людьми и домохозяйствами ( личные финансы ), правительствами ( государственные финансы ) и предприятиями ( корпоративные финансы ). Таким образом, «финансы» изучают процесс направления денег от вкладчиков и инвесторов к организациям, которые в них нуждаются. [д] У вкладчиков и инвесторов есть деньги, которые могут приносить проценты или дивиденды, если их продуктивно использовать. Частные лица, компании и правительства должны получать деньги из какого-либо внешнего источника, например, в виде займов или кредитов, когда им не хватает средств для ведения своей деятельности.

Как правило, предприятие, доходы которого превышают его расходы, может одолжить или инвестировать избыток, намереваясь получить справедливую прибыль. Соответственно, предприятие, у которого доходы меньше расходов, может привлечь капитал обычно одним из двух способов: (i) путем займа в форме кредита (частные лица) или путем продажи государственных или корпоративных облигаций ; (ii) корпорацией, продающей акции , также называемые акциями или акциями (которые могут принимать различные формы: привилегированные акции или обыкновенные акции ). Владельцами как облигаций, так и акций могут быть институциональные инвесторы — финансовые учреждения, такие как инвестиционные банки и пенсионные фонды , — или частные лица, называемые частными инвесторами или розничными инвесторами. (См. Участники финансового рынка .)

Кредитование , часто является косвенным, через финансового посредника , такого как банк , или через покупку векселей или облигаций ( корпоративных облигаций государственных облигаций или взаимных облигаций) на рынке облигаций . Кредитор получает проценты, заемщик платит более высокие проценты, чем получает кредитор, а финансовый посредник получает разницу за организацию кредита. [6] [7] [8] Банк агрегирует деятельность множества заемщиков и кредиторов. Банк принимает депозиты от кредиторов, по которым выплачивает проценты. Затем банк кредитует эти депозиты заемщикам. Банки позволяют заемщикам и кредиторам разного размера координировать свою деятельность.

Инвестирование обычно предполагает покупку акций , например, отдельных ценных бумаг или через взаимный фонд . Акции обычно продаются корпорациями инвесторам, чтобы привлечь необходимый капитал в форме « долевого финансирования », в отличие от долгового финансирования, описанного выше. Финансовыми посредниками здесь являются инвестиционные банки . Инвестиционные банки находят первоначальных инвесторов и способствуют листингу ценных бумаг, обычно акций и облигаций. Кроме того, они содействуют обмену ценными бумагами , что позволяет впоследствии торговать ими, а также различным поставщикам услуг, которые управляют эффективностью или риском этих инвестиций. К последним относятся взаимные фонды , пенсионные фонды , управляющие активами и биржевые брокеры , обычно обслуживающие розничных инвесторов (частных лиц).

Межинституциональная торговля и инвестиции, а также управление фондами в этом масштабе называются «оптовыми финансами». Учреждения здесь расширяют предлагаемые продукты , включая соответствующую торговлю, включая индивидуальные опционы , свопы и структурированные продукты , а также специализированное финансирование ; эта « финансовая инженерия » по своей сути является математической , и эти институты являются основными работодателями «квантов» (см. ниже ). В этих учреждениях управление рисками , нормативный капитал и соблюдение требований важную роль играют .

Области финансов

[ редактировать ]Как уже отмечалось, финансы в целом включают три области: личные финансы, корпоративные финансы и государственные финансы.Они, в свою очередь, пересекаются и используют различные виды деятельности и субдисциплины — в основном инвестиции , управление рисками и количественное финансирование .

Личные финансы

[ редактировать ]

Личные финансы относятся к практике составления бюджета, обеспечивающей наличие достаточного количества средств для удовлетворения основных потребностей, при этом обеспечивая лишь разумный уровень риска потерять указанный капитал. Личные финансы могут включать оплату образования, финансирование товаров длительного пользования, таких как недвижимость и автомобили, покупку страховки , инвестирование и накопление на пенсию . [9] Личные финансы могут также включать оплату кредита или других долговых обязательств. Основными областями личных финансов считаются доходы, расходы, сбережения, инвестирование и защита. Следующие шаги, изложенные Советом по стандартам финансового планирования, [10] предполагают, что человек поймет потенциально безопасный план личных финансов после:

- Приобретение страховки для обеспечения защиты от непредвиденных личных событий;

- Понимание влияния налоговой политики, субсидий или штрафов на управление личными финансами;

- Понимание влияния кредита на индивидуальное финансовое положение;

- Разработка плана накопления или финансирования крупных покупок (авто, образование, дом);

- Планирование безопасного финансового будущего в условиях экономической нестабильности;

- Открытие текущего или сберегательного счета;

- Подготовка к выходу на пенсию или другим долгосрочным расходам. [11]

Корпоративные финансы

[ редактировать ]Корпоративные финансы касаются действий, которые предпринимают менеджеры для увеличения стоимости фирмы для акционеров, источников финансирования и структуры капитала корпораций, а также инструментов и анализа, используемых для распределения финансовых ресурсов. Хотя корпоративные финансы в принципе отличаются от управленческих финансов, которые изучают финансовый менеджмент всех фирм, а не только корпораций, эти концепции применимы к финансовым проблемам всех фирм. [12] и эту область затем часто называют «финансами бизнеса».

Как правило, «корпоративные финансы» относятся к долгосрочной цели максимизации стоимости активов предприятия , его акций и его прибыли акционерам , а также баланса риска и прибыльности . Это влечет за собой [13] три основных направления:

- Составление бюджета капиталовложений : выбор проектов для инвестирования. Здесь точное определение стоимости имеет решающее значение, поскольку суждения о стоимости активов могут быть решающими. [14]

- Дивидендная политика : использование «избыточных» средств — они должны быть реинвестированы в бизнес или возвращены акционерам.

- Структура капитала : принятие решения о сочетании используемого финансирования — здесь попытка найти оптимальное сочетание капитала, состоящее из долговых обязательств и стоимости капитала .

Последнее создает связь с инвестиционно-банковской деятельностью и торговлей ценными бумагами , как указано выше, поскольку привлеченный капитал обычно включает долговые обязательства, то есть корпоративные облигации , и акционерный капитал , часто котирующийся на бирже .Об управлении рисками внутри корпораций см. ниже .

Финансовые менеджеры — т.е. в отличие от корпоративных финансистов — уделяют больше внимания краткосрочным элементам прибыльности, денежного потока и « управлению оборотным капиталом » ( запасами , кредитами и дебиторами ), гарантируя, что фирма может безопасно и прибыльно осуществлять свои финансовые и финансовые операции. оперативные цели; то есть, что это: (1) может обслуживать как погашение краткосрочного долга с наступающим сроком, так и запланированные платежи по долгосрочному долгу, и (2) имеет достаточный денежный поток для покрытия текущих и предстоящих операционных расходов . (См. «Финансовый менеджмент» и «Финансовое планирование и анализ» .)

Государственные финансы

[ редактировать ]

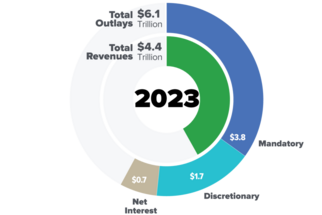

Государственные финансы описывают финансы как связанные с суверенными государствами, субнациональными образованиями и соответствующими государственными организациями или агентствами. Обычно он охватывает долгосрочную стратегическую перспективу в отношении инвестиционных решений, которые влияют на государственные предприятия. [15] Эти долгосрочные стратегические периоды обычно охватывают пять или более лет. [16] Государственные финансы в первую очередь связаны с: [17]

- Определение необходимых расходов субъекта государственного сектора;

- Источник(и) дохода этой организации ;

- процесс Бюджетный ;

- суверенных Выпуск долговых обязательств или муниципальных облигаций для проектов общественных работ .

Центральные банки, такие как банки Федеральной резервной системы в США и Банк Англии в Великобритании , являются сильными игроками в сфере государственных финансов. Они выступают в качестве кредиторов последней инстанции , а также оказывают сильное влияние на денежно-кредитные условия в экономике. [18]

Финансирование развития , которое связано с этим, касается инвестиций в проекты экономического развития , предоставляемые (квази) государственным учреждением на некоммерческой основе; в противном случае эти проекты не смогли бы получить финансирование .Государственно -частное партнерство в основном используется для инфраструктурных проектов: компания частного сектора предоставляет финансирование авансом, а затем получает прибыль от налогоплательщиков или пользователей.

Управление инвестициями

[ редактировать ]

Управление инвестициями [12] Это профессиональное управление активами различных ценных бумаг (обычно акций и облигаций), а также других активов, таких как недвижимость, товары и альтернативные инвестиции , для достижения определенных инвестиционных целей в интересах инвесторов.

Как указано выше, инвесторами могут быть учреждения, такие как страховые компании, пенсионные фонды, корпорации, благотворительные организации, образовательные учреждения или частные инвесторы, либо напрямую через инвестиционные контракты, либо, что чаще, через схемы коллективного инвестирования, такие как взаимные фонды, биржевые фонды , или REIT .

В основе инвестиционного менеджмента [12] Распределение активов — диверсификация риска между этими классами активов клиента и между отдельными ценными бумагами в каждом классе активов — в зависимости от инвестиционной политики , в свою очередь, является функцией профиля риска, инвестиционных целей и инвестиционного горизонта (см. «Профиль инвестора» ). Здесь:

- Оптимизация портфеля — это процесс выбора лучшего портфеля с учетом целей и ограничений клиента.

- Фундаментальный анализ – это подход, обычно применяемый при оценке отдельных ценных бумаг.

- Технический анализ – это прогнозирование будущих цен на активы на основе прошлых данных. [19]

портфельного менеджера — Наложенный выше стиль инвестирования в широком смысле активный и пассивный , стоимость и рост , малая капитализация против большой капитализации — и инвестиционная стратегия .

В хорошо диверсифицированном портфеле достигнутые инвестиционные результаты , как правило, во многом зависят от выбранного набора активов, тогда как отдельные ценные бумаги оказывают меньшее влияние. Конкретный подход или философия также будут иметь значение в зависимости от того, в какой степени они дополняют рыночный цикл .Управление рисками здесь обсуждается непосредственно ниже.

Количественный фонд управляется с использованием компьютерных математических методов (все чаще машинного обучения ) вместо человеческого суждения. Фактическая торговля обычно автоматизируется с помощью сложных алгоритмов .

Управление рисками

[ редактировать ]

Управление рисками , в целом, представляет собой исследование того, как контролировать риски и сбалансировать возможность получения прибыли; это процесс измерения риска, а затем разработки и реализации стратегий по управлению этим риском. Управление финансовыми рисками [20] [21] Это практика защиты корпоративной стоимости от финансовых рисков , часто путем «хеджирования» их воздействия с помощью финансовых инструментов. Особое внимание уделяется кредитному и рыночному риску, а в банках через регулятивный капитал включается операционный риск.

- Кредитный риск – это риск неисполнения обязательств по долгу , который может возникнуть из-за неуплаты заемщиком необходимых платежей;

- Рыночный риск связан с потерями, возникающими в результате изменений рыночных переменных, таких как цены и обменные курсы;

- Операционный риск связан с сбоями во внутренних процессах, людях и системах или с внешними событиями.

Управление финансовыми рисками связано с корпоративными финансами. [12] двумя способами. Во-первых, подверженность фирмы рыночному риску является прямым результатом предыдущих капиталовложений и решений о финансировании; в то время как кредитный риск возникает из-за кредитной политики предприятия и часто решается посредством кредитного страхования и резервирования . фирмы Во-вторых, обе дисциплины имеют общую цель – повысить или, по крайней мере, сохранить экономическую ценность , и в этом контексте [22] перекрывается также с управлением рисками предприятия , как правило, с областью стратегического управления . Здесь предприятия уделяют много времени и усилий прогнозированию , аналитике и мониторингу эффективности . (См. ALM и управление казначейством .)

Для банков и других оптовых учреждений, [23] Управление рисками фокусируется на управлении и, при необходимости, хеджировании различных позиций, занимаемых организацией (как торговых позиций, так и долгосрочных рисков ), а также на расчете и мониторинге результирующего экономического капитала и нормативного капитала в соответствии с Базелем III . Расчеты здесь математически сложны и относятся к области количественных финансов , как показано ниже. Кредитный риск присущ банковской деятельности, но, кроме того, эти учреждения подвержены кредитному риску контрагента . Банки обычно используют среднего офиса «группы риска» , тогда как группы риска фронт-офиса предоставляют клиентам «услуги» (или «решения») по рискам.

В дополнение к диверсификации, фундаментальной особенности снижения рисков, инвестиционные менеджеры будут применять различные методы хеджирования по мере необходимости. [12] они могут относиться к портфелю в целом или к отдельным акциям . Портфели облигаций часто (вместо этого) управляются посредством сопоставления денежных потоков или иммунизации , в то время как для портфелей и позиций деривативов трейдеры используют «греков» для измерения, а затем компенсации чувствительности. Параллельно менеджеры — активные и пассивные — будут отслеживать ошибки отслеживания , тем самым сводя к минимуму и предотвращая любое отставание от «эталона» .

Количественные финансы

[ редактировать ]

Количественные финансы, также называемые «математическими финансами», включают в себя те виды финансовой деятельности, где сложная математическая модель . требуется [24] и, таким образом, перекрывает некоторые из вышеперечисленных.

Количественные финансы как специализированная область практики включают в себя в основном три субдисциплины; лежащая в основе теория и методы обсуждаются в следующем разделе:

- Количественные финансы часто являются синонимом финансового инжиниринга . Эта область обычно лежит в основе ориентированного на клиента бизнеса банка по деривативам — предоставление индивидуальных внебиржевых контрактов и «экзотических» контрактов , а также разработка различных упомянутых структурированных продуктов и решений — и включает в себя моделирование и программирование для поддержки первоначальной торговли, а также ее последующего хеджирования и управления. .

- количественное финансирование также значительно перекрывает управление финансовыми рисками в банковской сфере Как уже упоминалось, как в отношении этого хеджирования, так и в отношении экономического капитала, а также соблюдения правил и требований Базеля к капиталу / ликвидности .

- количественных фондах «Кванты» также несут ответственность за разработку и реализацию инвестиционных стратегий в упомянутых ; они также участвуют в количественном инвестировании в более широком смысле, в таких областях, как формулирование торговой стратегии , а также в автоматической торговле , высокочастотной торговле , алгоритмической торговле и программной торговле .

Финансовая теория

[ редактировать ]Формула оценки DCF широко применяется в бизнесе и финансах с момента ее формулирования в 1938 году . Здесь, чтобы получить стоимость фирмы , ее прогнозируемые свободные денежные потоки дисконтируются к текущему моменту с использованием средневзвешенной стоимости капитала в качестве коэффициента дисконтирования.Для оценки акций инвесторы используют соответствующую модель дисконтирования дивидендов . |

Финансовая теория изучается и развивается в рамках дисциплин менеджмента , (финансовой) экономики , бухгалтерского учета и прикладной математики .Абстрактно, [12] [25] финансы связаны с инвестированием и размещением активов и пассивов в «пространстве и времени»; т.е. речь идет о проведении оценки и распределении активов сегодня, на основе риска и неопределенности будущих результатов, при этом соответствующим образом учитывая временную стоимость денег . Определение текущей стоимости этих будущих ценностей, «дисконтирование», должно осуществляться с использованием ставки дисконтирования, соответствующей риску , что, в свою очередь, является основным направлением финансовой теории. [26] Поскольку финансовая теория имеет корни во многих дисциплинах, включая математику, статистику, экономику, физику и психологию, ее можно рассматривать как смесь искусства и науки . [27] и в настоящее время предпринимаются соответствующие усилия по составлению списка нерешенных проблем в области финансов .

Управленческие финансы

[ редактировать ]

Управленческие финансы [29] — это отрасль финансов, которая занимается финансовыми аспектами управления компанией и финансовым аспектом принятия управленческих решений в более широком смысле.Он обеспечивает теоретическую основу практики для описанной выше , касающейся управленческого применения различных финансовых методов .Преподаватели, работающие в этой области, обычно работают на финансовых факультетах бизнес-школ , в области бухгалтерского учета или управления .

Рассмотренные и разработанные инструменты в основном относятся к управленческому учету и корпоративным финансам : первые позволяют руководству лучше понимать и, следовательно, действовать на основе финансовой информации, касающейся прибыльности и производительности; последние, как и выше, касаются оптимизации общей финансовой структуры, включая ее влияние на оборотный капитал.Таким образом, ключевые аспекты управленческого финансирования включают в себя:

- Финансовое планирование и прогнозирование

- Капитальное бюджетирование

- Структура капитала

- Управление оборотным капиталом

- Управление рисками

- Финансовый анализ и отчетность.

Однако дискуссия распространяется на бизнес-стратегию в более широком смысле, подчеркивая соответствие общим стратегическим целям компании; и аналогичным образом включает в себя управленческие аспекты планирования, руководства и контроля.

Финансовая экономика

[ редактировать ]

Финансовая экономика [31] это раздел экономики , который изучает взаимосвязь финансовых переменных , таких как цены , процентные ставки и акции, в отличие от реальных экономических переменных, то есть товаров и услуг . Таким образом, основное внимание уделяется ценообразованию, принятию решений и управлению рисками на финансовых рынках . [31] [25] и создает многие из широко используемых финансовых моделей . ( Финансовая эконометрика — это раздел финансовой экономики, который использует эконометрические методы для параметризации предлагаемых взаимосвязей.)

Дисциплина имеет два основных направления: [25] ценообразование активов и корпоративные финансы; первый представляет собой точку зрения поставщиков капитала, т.е. инвесторов, а второй — пользователей капитала; соответственно:

- Теория ценообразования активов разрабатывает модели, используемые для определения ставки дисконтирования, соответствующей риску, а также для ценообразования деривативов; и включает теорию портфеля и инвестиций, применяемую в управлении активами. По сути, анализ исследует, как рациональные инвесторы будут применять риск и возвращаться к проблеме инвестиций в условиях неопределенности, создавая ключевую « Фундаментальную теорему ценообразования активов ». Здесь двойные предположения о рациональности и рыночной эффективности приводят к современной портфельной теории ( CAPM ) и к теории Блэка-Шоулза для оценки опционов . На более продвинутых уровнях – и часто в ответ на финансовые кризисы – исследование затем расширяет эти «неоклассические» модели , включив в них явления, в которых их предположения не верны, или на более общие условия.

- Большая часть теории корпоративных финансов , напротив, рассматривает инвестиции в условиях « определенности » ( теорема разделения Фишера , «теория инвестиционной стоимости» и теорема Модильяни-Миллера ). Здесь разрабатываются теория и методы принятия решений о финансировании, дивидендах и структуре капитала, обсуждавшихся выше. Недавняя разработка заключается в включении неопределенности и непредвиденных обстоятельств (и, следовательно, различных элементов ценообразования активов) в эти решения, используя, например, анализ реальных опционов .

Финансовая математика

[ редактировать ]

Финансовая математика [33] это область прикладной математики, связанная с финансовыми рынками ; Докторская диссертация Луи Башелье , защищенная в 1900 году, считается первой научной работой в этой области. Эта область в основном сосредоточена на моделировании деривативов — с большим упором на моделирование процентных ставок и кредитного риска — в то время как другие важные области включают страховую математику и количественное управление портфелем .Кроме того, разработанные методы применяются для ценообразования и хеджирования широкого спектра ценных бумаг , обеспеченных активами , государственных и корпоративных ценных бумаг.

Как указано выше , с точки зрения практики эта область называется количественными финансами и/или математическими финансами и включает в себя в основном три обсуждаемые области.Основными математическими инструментами и методами являются соответственно:

- для деривативов, [34] Ито стохастическое исчисление , моделирование и уравнения в частных производных ; см. в стороне обсуждение прототипа Блэка-Шоулза и различных числовых методов, применяемых сейчас.

- для управления рисками, [23] стоимость под риском , стресс-тестирование и анализ «чувствительности» (с применением «греков»); лежащая в основе математика включает смешанные модели , PCA , кластеризацию волатильности и копулы . [35]

- в обеих этих областях, и особенно при решении портфельных задач, количественные специалисты используют сложные методы оптимизации.

Математически они разделяются на две аналитические ветви :При ценообразовании деривативов используется нейтральная к риску вероятность (или вероятность арбитражного ценообразования ), обозначаемая буквой «Q»;в то время как управление рисками и портфелем обычно использует физическую (или фактическую, или актуарную) вероятность, обозначаемую буквой «P».Они взаимосвязаны посредством вышеизложенной « Фундаментальной теоремы ценообразования активов ».

Этот предмет тесно связан с финансовой экономикой, которая, как уже отмечалось, касается большей части базовой теории, используемой в финансовой математике: как правило, финансовая математика выводит и расширяет предлагаемые математические модели . Вычислительные финансы — это раздел (прикладной) информатики , который занимается проблемами, представляющими практический интерес в области финансов, и особенно [33] подчеркивает применяемые здесь численные методы .

Экспериментальное финансирование

[ редактировать ]Экспериментальное финансирование [36] Целью создания различных рыночных условий и сред для экспериментального наблюдения и предоставления линзы, через которую наука может анализировать поведение агентов и результирующие характеристики торговых потоков, распространения и агрегирования информации, механизмов установления цен и процессов возврата. Исследователи экспериментальных финансов могут изучить, в какой степени существующая теория финансовой экономики дает обоснованные прогнозы и, следовательно, доказать их, а также попытаться открыть новые принципы, на основе которых такая теория может быть расширена и применена к будущим финансовым решениям. Исследования могут продолжаться путем проведения торговых симуляций или установления и изучения поведения людей в искусственных, конкурентных, рыночных условиях.

Поведенческие финансы

[ редактировать ]Поведенческие финансы изучают, как психология инвесторов или менеджеров влияет на финансовые решения и рынки. [37] и актуален при принятии решения, которое может повлиять как отрицательно, так и положительно на одну из их сфер. Благодаря более глубоким исследованиям поведенческих финансов можно связать то, что на самом деле происходит на финансовых рынках, с анализом, основанным на финансовой теории. [38] Поведенческие финансы за последние несколько десятилетий превратились в неотъемлемый аспект финансов. [39]

Поведенческие финансы включают в себя такие темы, как:

- Эмпирические исследования, демонстрирующие существенные отклонения от классических теорий;

- Модели того, как психология влияет на торговлю и цены;

- Прогнозирование на основе этих методов;

- Исследования экспериментальных рынков активов и использование моделей для прогнозирования экспериментов.

Направление поведенческих финансов было названо количественными поведенческими финансами , которые используют математическую и статистическую методологию для понимания поведенческих предубеждений в сочетании с оценкой.

Экологическое финансирование

[ редактировать ]Квантовые финансы

[ редактировать ]Квантовые финансы — это междисциплинарная область исследований, в которой применяются теории и методы, разработанные квантовыми физиками и экономистами, для решения проблем в области финансов. Это раздел эконофизики .Теория финансов в значительной степени основана на ценообразовании финансовых инструментов, таких как цена опционов на акции . Многие проблемы, стоящие перед финансовым сообществом, не имеют известного аналитического решения. В результате получили распространение численные методы и компьютерное моделирование для решения этих проблем. Эта область исследований известна как вычислительные финансы . Многие вычислительные финансовые задачи имеют высокую степень вычислительной сложности и медленно сходятся к решению на классических компьютерах. В частности, когда дело доходит до ценообразования опционов, возникает дополнительная сложность, связанная с необходимостью реагировать на быстро меняющиеся рынки. Например, чтобы воспользоваться преимуществами неточно оцененных опционов на акции, расчет должен завершиться до следующего изменения на почти постоянно меняющемся фондовом рынке. В результате финансовое сообщество всегда ищет способы преодолеть проблемы с производительностью, возникающие при ценообразовании. Это привело к исследованию, которое применяет альтернативные вычислительные методы в финансах. Наиболее часто используемыми квантовыми финансовыми моделями являются квантовая непрерывная модель, квантовая биномиальная модель, многошаговая квантовая биномиальная модель и т. д.

История финансов

[ редактировать ]Зарождение финансов можно отнести к началу государственного образования и торговли в эпоху бронзы . Самые ранние исторические свидетельства финансов датируются примерно 3000 годом до нашей эры. Банковское дело зародилось в Западной Азии, где храмы и дворцы использовались как безопасные места для хранения ценностей. Первоначально единственной ценностью, которую можно было сдать на хранение, было зерно, но со временем были включены крупный рогатый скот и драгоценные материалы. В тот же период шумерский город Урук в Месопотамии поддерживал торговлю путем кредитования, а также использования процентов. По-шумерски слово «интерес» звучало как «мас », что переводится как «теленок». В Греции и Египте слова «токос» и «мс» , обозначающие проценты , означали «родить». В этих культурах проценты обозначали ценное увеличение и, казалось, рассматривались с точки зрения кредитора. [43] Кодекс Хаммурапи (1792–1750 гг. До н.э.) включал законы, регулирующие банковские операции. Вавилоняне привыкли взимать проценты по ставке 20 процентов в год. К 1200 г. до н.э. ракушки каури использовались как форма денег в Китае .

Использование монет как средства обозначения денег началось между 700 и 500 годами до нашей эры. [44] Геродот упоминает об использовании необработанных монет в Лидии около 687 г. до н. э., а к 640 г. до н. э. лидийцы начали более широко использовать монетные деньги и открыли постоянные розничные магазины. [45] Вскоре после этого города классической Греции , такие как Эгина , Афины и Коринф , начали чеканить свои собственные монеты между 595 и 570 годами до нашей эры. Во времена Римской республики проценты были объявлены вне закона реформами Lex Genucia в 342 г. до н.э., хотя это положение практически не соблюдалось. При Юлии Цезаре был установлен потолок процентных ставок в размере 12%, а намного позже при Юстиниане он был снижен еще больше до 4–8%. [46]

Первый обмен произошел в Бельгии в 1531 году. [47] С тех пор были созданы такие популярные биржи, как Лондонская фондовая биржа (основана в 1773 году) и Нью-Йоркская фондовая биржа (основана в 1793 году). [48] [49]

См. также

[ редактировать ]Примечания

[ редактировать ]- ^ Ниже приведены определения финансов , сформулированные указанными авторами:

- Фама и Миллер : «Теория финансов занимается тем, как отдельные лица и фирмы распределяют ресурсы во времени. В частности, она пытается объяснить, как решения проблем, возникающих при распределении ресурсов во времени, облегчаются существованием рынков капитала (которые обеспечивают средство для отдельных экономических агентов обменивать ресурсы, доступные в разные моменты времени) и фирм (которые своими производственно-инвестиционными решениями предоставляют людям средства для физического преобразования текущих ресурсов в ресурсы, которые будут доступны в будущем) ."

- Гутманн и Дугалл : «Финансы занимаются сбором средств и управлением ими, а также отношениями между частными предприятиями, стремящимися к прибыли, с одной стороны, и группами, которые поставляют средства, с другой. Эти группы, включающие инвесторов и спекулянтов, — Это капиталисты или владельцы собственности, а также те, кто вкладывает краткосрочный капитал, вкладывает свои деньги в сферу торговли и промышленности и взамен ожидает потока доходов».

- Дрейк и Фабоцци : «Финансы — это применение экономических принципов к принятию решений, которое предполагает распределение денег в условиях неопределенности».

- Ф. В. Паиш : «Финансы можно определить как положение денег в тот момент, когда они необходимы».

- Джон Дж. Хэмптон : «Термин финансы можно определить как управление денежными потоками через организацию, будь то корпорация, школа, банк или государственное учреждение».

- Говард и Аптон : «Финансы можно определить как ту административную область или набор административных функций в организации, которые связаны с организацией каждого долга и кредита, чтобы организация могла иметь средства для достижения целей как можно более удовлетворительно».

- Пабло Фернандес : «Финансы — это профессия, которая требует междисциплинарной подготовки и может помочь менеджерам компаний принимать обоснованные решения о финансировании, инвестициях, непрерывности и других вопросах, которые влияют на приток и отток денег, а также на риск компании. Это также помогает люди и учреждения разумно инвестируют и планируют вопросы, связанные с деньгами».

- ^ Дисциплина финансовой экономики объединяет эти две области.

- ↑ Первый академический журнал The Journal of Finance начал публиковаться в 1946 году.

- ^ Таким образом, финансы позволяют производству и потреблению в обществе действовать независимо друг от друга. Без использования финансового распределения производство должно было бы происходить в то же время и в том же пространстве, что и потребление. Благодаря финансам расстояния во времени между производством и потреблением. становятся возможными [5]

Ссылки

[ редактировать ]- ^ Хейс, Адам. «Финансы» . Инвестопедия . Архивировано из оригинала 19 декабря 2020 г. Проверено 3 августа 2022 г.

- ^ Гиппель, Дженнифер К. (7 ноября 2012 г.). «Революция в финансах?» . Австралийский журнал менеджмента . 38 (1): 125–146. дои : 10.1177/0312896212461034 . ISSN 0312-8962 . S2CID 154759424 .

- ^ «Финансы». Архивировано 31 января 2023 г. в Wayback Machine , UCAS . Тематическое руководство

- ^ Энтони П. Карневейл, Бан Чеа, Эндрю Р. Хэнсон (2015). «Экономическая ценность специальностей колледжа». Архивировано 8 ноября 2022 г. в Wayback Machine . Джорджтаунский университет .

- ^ Аллен, Майкл; Прайс, Джон (2000). «Монетизированное время-пространство: деривативы – «новое воображаемое» денег?» . Экономика и общество . 29 (2): 264–284. дои : 10.1080/030851400360497 . S2CID 145739812 . Архивировано из оригинала 20 марта 2022 года . Проверено 3 июня 2022 г.

- ^ См., например, Банк Финляндии . «Финансовая система» . Архивировано из оригинала 2 июня 2020 г. Проверено 18 мая 2020 г.

- ^ «Представляем финансовую систему | Безграничная экономика» . Courses.lumenlearning.com . Архивировано из оригинала 28 июля 2020 г. Проверено 18 мая 2020 г.

- ^ «Что такое финансовая система?» . Экономика . Архивировано из оригинала 31 июля 2020 г. Проверено 18 мая 2020 г.

- ^ Издательство, Спиди (25 мая 2015 г.). Финансы (Быстрые учебные пособия) . ООО Спиди Паблишинг. ISBN 978-1-68185-667-4 .

- ^ Сноудон, Майкл, изд. (2019), «Совет по стандартам финансового планирования», Справочник по компетенциям финансового планирования , John Wiley & Sons, Ltd, стр. 709–735, doi : 10.1002/9781119642497.ch80 , ISBN 9781119642497 , S2CID 242623141

- ^ Кентон, Уилл. «Личные финансы» . Инвестопедия . Архивировано из оригинала 18 августа 2000 г. Проверено 20 января 2020 г.

- ^ Перейти обратно: а б с д и ж Памела Дрейк и Фрэнк Фабоцци (2009). Что такое финансы? Архивировано 23 февраля 2023 г. в Wayback Machine.

- ^ См. Асват Дамодаран , Корпоративные финансы: основные принципы. Архивировано 17 октября 2016 г. в Wayback Machine.

- ^ Айронс, Роберт (июль 2019 г.). Фундаментальные принципы финансов . Google Книги: Рутледж. ISBN 9781000024357 . Архивировано из оригинала 11 ноября 2021 года . Проверено 3 апреля 2021 г.

- ^ Досс, Дэниел; Самралл, Уильям; Джонс, Дон (2012). Стратегическое финансирование организаций уголовного правосудия (1-е изд.). Бока-Ратон, Флорида: CRC Press. п. 23. ISBN 978-1439892237 .

- ^ Досс, Дэниел; Самралл, Уильям; Джонс, Дон (2012). Стратегическое финансирование организаций уголовного правосудия (1-е изд.). Бока-Ратон, Флорида: CRC Press. стр. 53–54. ISBN 978-1439892237 .

- ^ Киоко, Шэрон; Марлоу, Джастин (2016). Финансовая стратегия для государственных менеджеров . Фонд Ребуса. ISBN 978-1-927472-59-0 . Архивировано из оригинала 15 июня 2022 г. Проверено 5 июля 2022 г.

- ^ Совет управляющих Федеральной резервной системы США. Миссия Федеральной резервной системы. Federalreserve.gov, доступ: 16 января 2010 г. (Архивировано WebCite в архиве 14 января 2010 г. в Wayback Machine )

- ^ Хан, Юфэн; Лю, Ян; Чжоу, Гофу; Чжу, Инцзы (21 мая 2021 г.). «Технический анализ на фондовом рынке: обзор» . Документы ССРН . Рочестер, Нью-Йорк. дои : 10.2139/ssrn.3850494 . S2CID 235195430 . ССНН 3850494 .

- ^ Питер Ф. Кристофферсен (22 ноября 2011 г.). Элементы управления финансовыми рисками . Академическая пресса. ISBN 978-0-12-374448-7 .

- ^ Аллан М. Мальц (13 сентября 2011 г.). Управление финансовыми рисками: модели, история и институты . Джон Уайли и сыновья. ISBN 978-1-118-02291-7 .

- ^ Джон Хэмптон (2011). Справочник АМА по управлению финансовыми рисками . Американская ассоциация менеджмента . ISBN 978-0814417447

- ^ Перейти обратно: а б См. в целом, Рой Э. ДеМео (Северная Дакота) Количественное управление рисками: VaR и другие. Архивировано 12 ноября 2021 г. в Wayback Machine.

- ^ См. обсуждение здесь: «Карьера в области прикладной математики» (PDF) . Общество промышленной и прикладной математики . Архивировано (PDF) из оригинала 05 марта 2019 г.

- ^ Перейти обратно: а б с См. обсуждение теории финансов Фамы и Миллера в разделе «Примечания» .

- ^ «Финансы». Архивировано 22 декабря 2019 г. в финансовом словаре Wayback Machine Farlex. 2012 год

- ^ «Финансы» . Инвестопедия . 23 мая 2023 г. . Проверено 1 июля 2023 г.

- ^ А. Пинкасович (2021). Использование деревьев решений в финансах. Архивировано 10 декабря 2021 г. на Wayback Machine.

- ^ «Управленческие финансы» . НаукаДирект .

- ^ В. Кентон (2021). «Гарри Марковиц». Архивировано 26 ноября 2021 г. в Wayback Machine ,investopedia.com.

- ^ Перейти обратно: а б Обзор см. в разделе «Финансовая экономика» , заархивировано 4 июня 2004 г. в Wayback Machine , Уильям Ф. Шарп (рукопись Стэнфордского университета).

- ^ «История формулы Блэка-Шоулза». Архивировано 26 ноября 2021 г. в Wayback Machine , Priceonomics.com.

- ^ Перейти обратно: а б Область исследований: финансовая математика и инженерия. Архивировано 16 мая 2022 г. в Wayback Machine , Общество промышленной и прикладной математики.

- ^ Обзор см. в разделе «Финансовые модели» , заархивировано 13 ноября 2021 г. в Wayback Machine от Майкла Мастро (2013). Оценка производных финансовых инструментов и рынка энергии , John Wiley & Sons. ISBN 978-1118487716 .

- ^ См., например, III.A.3, в Кэрол Александер, изд. (январь 2005 г.). Справочник профессиональных риск-менеджеров . Публикации PRMIA. ISBN 978-0976609704

- ^ Блумфилд, Роберт и Андерсон, Алисса. «Экспериментальное финансирование». Архивировано 4 марта 2016 г. в Wayback Machine . В книге Бейкер, Х. Кент, и Нофсингер, Джон Р., ред. Поведенческие финансы: инвесторы, корпорации и рынки. Том. 6. Джон Уайли и сыновья, 2010. стр. 113–131. ISBN 978-0470499115

- ^ Глейзер, Маркус и Вебер, Мартин и Ноэт, Маркус. (2004). «Поведенческие финансы». Архивировано 9 февраля 2023 г. в Wayback Machine , стр. 527–546 в «Справочнике по суждениям и принятию решений» , Blackwell Publishers. ISBN 978-1-405-10746-4

- ^ Захера, Сайед Алия; Бансал, Рохит (08 мая 2018 г.). «Проявляют ли инвесторы поведенческие предубеждения при принятии инвестиционных решений? Систематический обзор» . Качественные исследования финансовых рынков . 10 (2): 210–251. doi : 10.1108/QRFM-04-2017-0028 . ISSN 1755-4179 . Архивировано из оригинала 8 апреля 2022 г. Проверено 8 апреля 2022 г.

- ^ Шефрин, Херш (2002). За пределами жадности и страха: понимание поведенческих финансов и психологии инвестирования . Нью-Йорк: Издательство Оксфордского университета. п. ix. ISBN 978-0195304213 . Проверено 8 мая 2017 г.

рост поведенческих финансов.

- ^ Чесни, Марк; Гейссенс, Джонатан; Пана, Анка Клаудия; Таскини, Лука (2016). Экологическое финансирование и инвестиции . Тексты Спрингера по бизнесу и экономике. дои : 10.1007/978-3-662-48175-2 . ISBN 978-3-662-48174-5 .

- ^ Перейти обратно: а б Сандор 2012 .

- ^ Линненлюке, Мартина К.; Смит, Том; Макнайт, Брент (декабрь 2016 г.). «Экологическое финансирование: программа исследований междисциплинарных финансовых исследований». Экономическое моделирование . 59 : 124–130. дои : 10.1016/j.econmod.2016.07.010 .

- ^ Фергюссон, Ниал. Восхождение денег . США: Книги Пингвина.

- ^ «babylon-coins.com» . babylon-coins.com . Архивировано из оригинала 15 июня 2021 г. Проверено 13 мая 2021 г.

- ^ «Геродот о Лидии» . Энциклопедия всемирной истории . Архивировано из оригинала 13 мая 2021 г. Проверено 13 мая 2021 г.

- ^ «История запрета ростовщичества — ИсламиСити» . www.islamicity.org . Архивировано из оригинала 9 апреля 2023 г. Проверено 9 апреля 2023 г.

- ^ «Handelsbeurs» [Выставка-ярмарка]. Посетите Антверпен (на голландском языке) . Проверено 2 сентября 2022 г.

«Новая биржа» была построена в 1531 году, потому что «Старая биржа» на Хофстраат стала слишком маленькой. Это была первая фондовая биржа, когда-либо построенная специально для этой цели, а впоследствии ставшая образцом для всех биржевых зданий в мире.

- ^ «Наша история» . Лондонская фондовая биржа . Архивировано из оригинала 2 сентября 2022 года . Проверено 2 сентября 2022 г.

- ^ «Исследовательские справочники: Уолл-стрит и фондовые биржи: исторические ресурсы: фондовые биржи» . Библиотека Конгресса . Архивировано из оригинала 4 августа 2022 года . Проверено 2 сентября 2022 г.

Дальнейшее чтение

[ редактировать ]- Грэм, Бенджамин ; Джейсон Цвейг (08 июля 2003 г.) [1949]. Разумный инвестор . Уоррен Э. Баффет (соавтор) (изд. 2003 г.). ХарперКоллинз . передняя крышка. ISBN 0-06-055566-1 .

- Грэм, Бенджамин; Додд, Дэвид Лефевр (1934). Анализ безопасности: классическое издание 1934 года . Макгроу-Хилл Образование . ISBN 978-0-070-24496-2 . LCCN 34023635 .

- Богатый папа, бедный папа : Чему богатые учат своих детей о деньгах, чего не учат бедные и средний класс! Роберт Кийосаки и Шэрон Лектер . Бизнес-книги Уорнера , 2000. ISBN 0-446-67745-0

- Богл, Джон Богл (2007). Маленькая книга об инвестировании со здравым смыслом: единственный способ гарантировать вашу справедливую долю прибыли на фондовом рынке . Джон Уайли и сыновья. стр. 216 . ISBN 9780470102107 .

- Баффет, В .; Каннингем, Луизиана (2009). Очерки Уоррена Баффета: уроки для инвесторов и менеджеров . John Wiley & Sons (Азия) Pte Limited . ISBN 978-0-470-82441-2 .

- Стэнли, Томас Дж .; Данко, WD (1998). Миллионер по соседству . Галерея Книги . ISBN 978-0-671-01520-6 . LCCN 98046515 .

- Сорос, Джордж (1988). Алхимия финансов: чтение мыслей рынка . Книга Пробный камень. Саймон и Шустер . ISBN 978-0-671-66238-7 . LCCN 87004745 .

- Фишер, Филип Артур (1996). Обыкновенные акции и необыкновенные прибыли и другие сочинения . Инвестиционная классика Wiley. Уайли . ISBN 978-0-471-11927-2 . LCCN 95051449 .

Внешние ссылки

[ редактировать ]- Определение финансов ( Инвестопедия )

- Гипертекстовый финансовый глоссарий ( Кэмпбелл Харви )

- Финансовый глоссарий (Vernimmen et. al. )

- Ресурсы корпоративных финансов ( Асват Дамодаран )

- Ресурсы по финансовому менеджменту ( Джеймс Ван Хорн )

- Ресурсы по личным финансам ( Комиссия по финансовой грамотности и образованию , mymoney.gov)

- Ресурсы по государственным финансам. Архивировано 2 июня 2023 г. в Wayback Machine (Ресурсный центр по управлению и социальному развитию, gsdrc.org).

- Ресурсы по управлению рисками ( Институт глобальных рисков )

![{\displaystyle \sum _{t=1}^{n}{\frac {FCFF_{t}}{(1+WACC_{t})^{t}}}+{\frac {\left[{\frac {FCFF_{n+1}}{(WACC_{n+1}-g_{n+1})}}\right]}{(1+WACC_{n})^{n}}}}](https://wikimedia.org/api/rest_v1/media/math/render/svg/a22b05672cab39b95519d0347e9a4892559f1531)

![{\displaystyle {\begin{aligned}C(S,t)&=N(d_{1})SN(d_{2})Ke^{-r(Tt)}\\d_{1}&={\ frac {1}{\sigma {\sqrt {Tt}}}}\left[\ln \left({\frac {S}{K}}\right)+\left(r+{\frac {\sigma ^{ 2}}{2}}\right)(Tt)\right]\\d_{2}&=d_{1}-\sigma {\sqrt {Tt}}\\\end{aligned}}}](https://wikimedia.org/api/rest_v1/media/math/render/svg/f6ed0aef39b1aee3a602de0faf6224848c506363)