Акциз

| Часть серии о |

| Налогообложение |

|---|

|

| Аспект фискальной политики |

Акциз , или акцизный налог — это любая пошлина на промышленные товары которая обычно взимается в момент производства для внутреннего потребления, а не при продаже. Таким образом, за потребление определенных продуктов необходимо платить плату. Акцизы часто связаны с таможенными пошлинами , которые взимаются с уже существующих товаров, когда они пересекают установленную границу в определенном направлении; Таможенные пошлины взимаются с товаров, которые становятся объектами налогообложения на границе , а акцизы взимаются с товаров, которые появились внутри страны .

Акциз считается косвенным налогом , а это означает, что производитель или продавец, который платит сбор правительству, как ожидается, попытается возместить свои убытки за счет повышения цены, уплачиваемой конечным покупателем товаров. Таким образом, акциз — это налог, который относится к количеству, а не к стоимости, в отличие от налога на добавленную стоимость, который касается стоимости товара или услуги. Акцизы обычно взимаются в дополнение к косвенным налогам, таким как налог с продаж или налог на добавленную стоимость (НДС). Обычно акциз отличается от налога с продаж или НДС по трем признакам:

- акциз обычно представляет собой налог на единицу продукции , стоимость которого равна определенной сумме за объем или единицу приобретенного товара, тогда как налог с продаж или налог на добавленную стоимость представляет собой адвалорный налог и пропорционален цене товара,

- Акциз обычно применяется к узкому кругу продуктов, и

- акциз обычно выше и составляет более высокую долю розничной цены целевых продуктов.

Типичными примерами акцизов являются налоги на алкоголь и алкогольные напитки; налог на алкоголь, например, может состоять из сбора в размере n евро за гектолитр проданного алкоголя; промышленные табачные изделия (сигары, сигареты и т. д.), энергетические продукты (нефть, газ и т. д.), транспортные средства или так называемые «роскошные» товары. Цель законодателя состоит в том, чтобы препятствовать потреблению продуктов, которые, по его мнению, имеют отрицательные внешние эффекты, но иногда акцизным сбором взимается также чай или кофе (иногда называемый налогом на грех ).

Совсем недавно акцизный сбор был введен на определенные виды транспорта, считающиеся загрязняющими (например, воздушный транспорт), или на потребление продуктов, образующих загрязняющие отходы, которые мало или вообще не перерабатываются или вредны для окружающей среды (например, электроника). продукты, определенная пластиковая упаковка и т. д.).

Это старейшие источники доходов правительств по всему миру. В 2020 году налоги на потребление составили в среднем 30% общих налоговых поступлений в странах ОЭСР, что эквивалентно 9,9% ВВП в этих странах.

История и обоснование

[ редактировать ]Акциз засвидетельствован на английском языке с конца 15 века. и был заимствован из среднеголландского echijns , excijs (откуда также современный голландский accijns ), значение которого засвидетельствовано в начале 15 века в значении «акциз на вино или пиво», что, по-видимому, было изменено из более раннего (13 век) assise, assijs , что означало просто налог на потребление и связан со средневековым латинским акцизией, ассизией, ассисой «налог, акцизный сбор». Точное происхождение неясно и предположительно связано с загрязнением нескольких корней. [ 2 ]

был введен в Англию из Нидерландов в середине 17 века при пуританском режиме как налог, акцизный сбор, взимаемый с напитков в году . 1650 Акциз ограничения были отменены, но акциз был вновь введен в соответствии с Законом об отмене землевладения 1660 года вместо ренты для аренды земель, находящихся в королевской собственности, которые еще не стали сокаджем . Хотя количество затронутых арендаторов было ограниченным, акциз взимался в более широком смысле; в то время считалось, что между богатыми производителями затронутых товаров и богатыми арендаторами королевских земель существует грубая переписка.

Акцизы и налоги продолжали служить как политическим, так и финансовым целям. Общественная безопасность и здоровье, общественная мораль, защита окружающей среды и национальная оборона – все это является обоснованием введения акциза. В защиту акцизов на крепкие напитки Адам Смит писал: «В течение некоторого времени политика Великобритании заключалась в том, чтобы препятствовать потреблению спиртных напитков из-за их предполагаемой тенденции разрушать здоровье и развращать мораль населения». простые люди». [ 3 ] Сэмюэл Джонсон был менее лестным в своем словаре 1755 года :

ЭКСИ'С. ns ... Ненавистный налог, взимаемый с товаров и присуждаемый не обычными судьями по вопросам собственности, а несчастными, нанятыми теми, кому выплачивается акциз. [ 4 ]

В качестве сдерживающего фактора акциз обычно направлен на устранение трех широких категорий вреда:

- риски для здоровья от злоупотребления токсичными веществами (что делает это своего рода налогом на роскошь ); обычно это включает табак и алкоголь

- экологический ущерб (таким образом, действуя как « зеленый налог» ); обычно это включает в себя ископаемое топливо (например, бензин )

- социально вредная / морально нежелательная деятельность (что делает ее своего рода налогом на порок или налогом на грех ); обычно это включает в себя азартные игры и может включать проституцию (включая вымогательство и сутенерство ) в местах, где это разрешено законом.

Доходы, полученные за счет акцизов, могут быть направлены на возмещение конкретных социальных издержек, обычно связанных с продуктом или услугой, с которых они взимаются. Например, доходы от налога на табак могут быть потрачены на государственные кампании по борьбе с курением или на здравоохранение при раке, сердечных заболеваниях, сосудистых заболеваниях, заболеваниях легких и так далее.

В некоторых странах акциз взимается также с некоторых товаров исключительно в карательных целях. Многие штаты США вводят акциз на незаконные вещества; [ 5 ] эти места не рассматривают это как источник дохода, а вместо этого рассматривают это как средство назначения более строгого наказания, привлекая осужденных преступников к обвинению в уклонении от уплаты налогов .

Теоретические основы специального налогообложения

[ редактировать ]Экономический анализ акцизных налогов берет свое начало с Аткинсона и Стиглица в 1976 году, заявивших, что если бы подоходные налоги были оптимальными, не было бы необходимости в конкретных налогах. Но «если подоходное налогообложение не является оптимальным, акцизные сборы должны сыграть свою роль, поскольку они являются относительно эффективными источниками доходов, улучшить распределение ресурсов за счет интернализации внешних издержек, связанных с потреблением или производством подакцизных товаров, препятствовать потреблению продуктов, считающихся вредны, служить заменой для взимания с участников дорожного движения стоимости услуг, предоставляемых государством, или способствовать прогрессивному налогообложению». [ 6 ] Вот как Сийбрен Кноссен излагает пять основных причин использования акцизных сборов:

- Аспекты эффективности повышения доходов. Это основано на классическом аргументе «правила Рэмси». Это означает, что в определенных случаях оптимально дифференцировать ставки налога на потребление в соответствии с ценовой эластичностью каждого облагаемого налогом товара или услуги.

- Проблемы коррекции экстерналий. Это надбавки к стоимости, которые потребители или производители определенных товаров возлагают на общество в целом, но которые не отражаются в цене. Другими словами, существует отрицательный внешний эффект, и, следовательно, должен быть специальный налог, который попытается его исправить. С экономической точки зрения это означает, что «предельные издержки действия отдельного потребителя или производителя меньше, чем предельные издержки его действия для общества, и в результате человек занимается большей деятельностью, чем социально оптимально». [ 6 ] В основе этого лежит налог теория Пигу: Пигу — это метод, который пытается интернализировать отрицательные внешние эффекты для достижения равновесия Нэша и оптимальной эффективности по Парето . Налог обычно устанавливается правительством для корректировки нежелательного или неэффективного рыночного результата и устанавливается равным внешним предельным издержкам отрицательных внешних эффектов.

- Информационные сбои и аргументы, исправляющие интернализацию. Это относится к тому факту, что недостаток информации или образования о потреблении определенных вредных продуктов должен быть исправлен путем государственного вмешательства посредством введения конкретных налогов. Так обстоит дело, например, с алкоголем, табаком или сладкими продуктами. Из-за вреда, который они наносят здоровью, и болезней, которые они вызывают у людей, решено облагать их особым налогом.

- Особенности начисления пособий. Речь идет о конкретных налогах, получаемых от использования государственных инфраструктур для покрытия затрат на их строительство и содержание. Самый яркий пример – это дороги, где мы видим потребление дорожной инфраструктуры, экологические издержки ее использования, затраты на пробки, относящиеся к стоимости дополнительного времени, налагаемого на водителей, и затраты в результате аварий. Это будет финансироваться за счет конкретных налогов, таких как лицензирование транспортных средств, дорожный налог, налоги на топливо и т. д.

- Аспекты повышения прогрессивности. Включены акцизные сборы на дорогостоящую продукцию, т.е. предметы роскоши. Таким образом, потребление определенных продуктов, которые доступны только людям с высокими доходами, облагается налогом, что усиливает систему прогрессивного налогообложения, основанную на их потреблении.

Цели налогообложения

[ редактировать ]Табак, алкоголь и бензин

[ редактировать ]Это три основные цели акцизного налогообложения в большинстве стран мира. Это предметы повседневного массового использования (даже, возможно, «необходимые»), которые приносят правительствам значительные доходы. Первые два считаются легальными наркотиками, которые являются причиной многих заболеваний (например, рака легких , цирроза печени ), которые употребляются большими слоями населения, и оба из них широко признаны вызывающими привыкание . Между тем, бензин (или бензин), а также дизельное топливо и некоторые другие виды топлива облагаются акцизным налогом главным образом потому, что они загрязняют окружающую среду, а также для сбора средств на поддержку транспортной инфраструктуры.

Каннабис

[ редактировать ]После легализации немедицинского каннабиса в США штаты с созданными легальными рынками ввели новые акцизные сборы на продажу продуктов каннабиса . Эти налоги использовались для поддержки инициатив по легализации путем увеличения доходов на общие расходы. [ 7 ]

Наркотики

[ редактировать ]Некоторые штаты США облагают налогом операции, связанные с незаконными наркотиками. [ 5 ]

Играть в азартные игры

[ редактировать ]на азартные игры Сегодня во многих странах лицензии облагаются акцизами. В Англии 18-го века и в течение короткого времени в Британской Северной Америке азартные игры сами по себе какое-то время также облагались налогом в виде гербового сбора , в соответствии с которым гербовая марка должна была помещаться на пиковый туз в каждой колоде. карт, чтобы продемонстрировать, что пошлина была уплачена (отсюда и сложный дизайн, который в результате появился на этой карте во многих колодах). Поскольку гербовый сбор первоначально предназначался только для применения к документам (и карты были отнесены к этой категории), тот факт, что игральные кости также облагались гербовым сбором (и фактически были единственным небумажным предметом, перечисленным в соответствии с Законом о гербовых сборах 1765 года ), предполагает что его введение в карты и кости можно рассматривать как своего рода акциз на азартные игры. [ 8 ]

Прибыль букмекерских контор облагается Общим налогом на ставки в Соединенном Королевстве.

Проституция

[ редактировать ](2009 г.) было предложено облагать проституцию акцизным налогом В отдельных законопроектах в Парламенте Канады (2005 г.) и Законодательном собрании Невады - предложенные формулировки:

- «5.5 Введение акцизного налога на проституцию, публичные дома облагаются налогом и передаются дальше». (Канада) [ 9 ]

- «Настоящим взимается акцизный налог с каждого посетителя, который пользуется услугами проститутки, в размере 5 долларов США за каждый календарный день или его часть, в течение которых покровитель пользуется услугами проститутки этой проститутки». (Невада) [ 10 ]

Вредные продукты

[ редактировать ]Акцизные налоги на вредные для здоровья продукты включают специальные налоги на высококалорийные и бедные питательными веществами пищевые продукты, вредные для здоровья. Как и в случае с экологическими налогами, они предназначены не для увеличения доходов, а для изменения поведения потребителей в сторону потребления продуктов питания, полезных для здоровья человека. К ним относятся налогообложение конкретных продуктов, таких как фаст-фуд или напитки с высоким содержанием сахара. Например, Всемирная организация здравоохранения указала, что налог на сладкие напитки должен составлять не менее 20%, чтобы эта мера оказала реальное влияние на ожирение и сердечно-сосудистые заболевания. К странам, в которых уже введены специальные налоги на сладкие напитки, относятся Норвегия, Венгрия, Финляндия и Франция. Введение этих специальных налогов на вредные для здоровья продукты не только оказывает краткосрочное воздействие с точки зрения сокращения потребления, но считается, что в долгосрочной перспективе оно также окажет положительное влияние на состояние благосостояния стран с общественным здравоохранением. Другими словами, если общество улучшит свои привычки потребления, оно станет более здоровым в будущем, а болезни, возникающие в результате потребления нездоровых продуктов, будут предотвращены. Это снизит потребность в медицинских услугах, которые финансируются государством и, следовательно, означают снижение расходов правительства на здравоохранение. [ 11 ]

Экологически вредные продукты

[ редактировать ]В последние годы рассматривается возможность введения или повышения акцизов на некоторые существующие потребительские товары, производство которых приводит к нанесению экологического ущерба. Объявление климатической чрезвычайной ситуации международными организациями, такими как ООН и ОЭСР, предупреждает, что нынешняя модель производства оказывает и будет иметь негативное воздействие на жизнь на планете из-за нынешнего высокого уровня загрязнения. Вот почему одним из способов интернализации негативных внешних эффектов, возникающих в результате производственной деятельности, является включение специальных налогов на определенные продукты, которые являются основной причиной. К ним относятся энергия, углеводороды и некоторые виды транспорта. Цель состоит в том, чтобы сократить их потребление и в то же время получить доход для смягчения негативных последствий их потребления. Таким образом, это акцизные налоги, которые служат не только для простого увеличения доходов, но и для других целей. [ 12 ]

Другие типы

[ редактировать ]Соль, бумага и кофе

[ редактировать ]Одним из самых печально известных налогов за всю историю была французская соль . Хотя это был налог с продаж, а не акциз, в некоторых странах соль подлежала акцизному налогу наряду со многими другими веществами, которые в современном мире показались бы довольно необычными, такими как бумага и кофе . Фактически, соль была обложена налогом еще во втором веке. [ 13 ] [ нужны разъяснения ] и уже в двадцатом. [ 14 ]

Было приведено много разных причин налогообложения таких веществ, но обычно – если не явно – они вращались вокруг исторической редкости этого вещества и, соответственно, высокой стоимости в то время; правительства явно чувствовали себя имеющими право на долю прибыли, которую на них получали торговцы. [ 15 ]

Оконный и связанный с ним налог

[ редактировать ]Налог на окна был введен как форма подоходного налога , которая технически сохраняла финансовую конфиденциальность человека, мотивируя это тем, что более богатые люди будут иметь более просторные дома и, следовательно, будут иметь больше окон. Более того, в отличие от доходов, окна нелегко спрятать. Налоги по тому же принципу включают налог на очаги , налог на кирпич и налог на обои . Акциз взимается в месте производства; Таким образом, в случае налога на очаг и налога на окна их статус как акцизного налога зависит от того, можно ли с философской точки зрения сказать, что окно/очок действительно существует до того, как очаг/окно будут установлены на участке. Хотя технически эти налоги являются акцизными, на самом деле они являются всего лишь заменой прямых налогов, а не взимаются по обычным причинам, связанным с акцизами.

Все эти налоги привели к уклонению от уплаты налогов, что оказало существенное влияние на общество и архитектуру. Люди намеренно замуровывали окна, чтобы избежать налога на окна, использовали кирпичи гораздо большего размера, чтобы уменьшить свою ответственность за налог на кирпич, или покупали простую бумагу и заклеивали ее позже, чтобы избежать налога на обои. Некоторые бедняки даже заставляли себя жить в холодных темных комнатах, чтобы не платить эти налоги. [ 16 ] [ 17 ] Напротив, чрезвычайно богатые люди иногда выставляли напоказ свою способность платить налог, чтобы продемонстрировать свое богатство, наводняя свои дома окнами - вплоть до установки фальшивых - используя тонкую кирпичную кладку, покрывая свои интерьеры обоями. и наличие нескольких каминов в каждой комнате.

Газеты и реклама

[ редактировать ]Газеты облагались налогом в Соединенном Королевстве с 1712 по 1853 год. Первоначальный налог был увеличен Законом о гербовых марках 1814 года , когда он был установлен на уровне 4 пенсов за экземпляр. Поскольку это сделало его чрезвычайно дорогим для семей рабочего класса (цена газеты увеличилась вдвое), его уничижительно называли « налогом на знания », когда людей заставляли брать газеты напрокат на почасовой основе или же объединять деньги. вместе, чтобы покупать и делиться. В результате сложилась ситуация, когда даже устаревшие газеты пользовались большим спросом. [ 18 ] [ 19 ]

Пошлина за рекламу также предусмотрена в тех же законах и также взимается из расчета «за единицу», независимо от размера или характера рекламы. До 1833 года стоимость составляла 3 шиллинга 6 пенсов, после чего она была снижена до 1 шиллинга 6 пенсов. [ 20 ] [ 21 ]

Механизм реализации

[ редактировать ]

Акцизный сбор часто применяется путем прикрепления акцизных марок к продаваемой продукции. в случае с табаком или алкоголем Например, производителям может быть выдано (или предложено купить) определенное количество акцизных марок от правительства , а затем они обязаны прикреплять одну к каждой пачке сигарет или бутылке спиртных напитков .

Одним из наиболее ярких примеров этого является развитие Пикового Туза как особенно сложной карты с тех пор, как на нем была обязательна печать для игры в карты .

Государственная монополия , такая как алкогольная монополия , является еще одним методом обеспечения уплаты акциза.

По всему миру

[ редактировать ]Примеры и перспективы этого западного мира могут не отражать всемирный взгляд на предмет . ( Апрель 2018 г. ) |

Австралия

[ редактировать ]Австралийское налоговое управление описывает акциз как «налог, взимаемый с определенных видов товаров, производимых или производимых в Австралии. К ним... относятся алкоголь, табак, нефть и альтернативные виды топлива». [ 22 ]

В Австралии значение слова «акциз» не просто академическое, оно было предметом многочисленных судебных дел. Высокий суд Австралии неоднократно постановлял, что налог может быть «акцизом» независимо от того, имеют ли облагаемые налогом товары отечественного или иностранного происхождения; совсем недавно, в деле Ха против Нового Южного Уэльса (1997 г.), большинство членов Суда поддержали мнение о том, что акциз является «внутренним налогом на этапе производства, изготовления, продажи или распределения товаров», и широко рассмотрели своего рода «шаг», который, если облагается налогом, превратит этот налог в акциз.

Канада

[ редактировать ]Акцизные сборы в Канаде являются важным источником дохода как для федерального правительства, так и для правительства провинции . Они используются для увеличения доходов и отговорки канадских граждан к использованию или потреблению вредных товаров, таких как алкоголь или табак. Акцизные налоги в Канаде появились в 17 веке, когда французское колониальное правительство ввело налог на торговлю мехом, чтобы увеличить доходы для строительства инфраструктуры. Позже британский колонизатор ввел налоги на табак, алкоголь, сахар и чай. Сегодня типы налогов, взимаемых федеральным правительством, различаются, но наиболее заметные из них можно разделить на три категории:

- Налог на алкоголь: существует акцизный налог на пиво (37,01 доллара США за гектолитр), вино (0,731 доллара США за литр) и спиртные напитки (13,864 доллара США за литр абсолютного этилового спирта).

- Налог на табак: федеральный акцизный налог на сигареты составляет 0,79162 доллара США за 5 сигарет. Существуют также акцизные сборы на табачные палочки, сигары и даже на марихуану, которая легализована в Канаде.

- Налог на топливо: существует налог на некоторые нефтепродукты, неэффективные транспортные средства и даже кондиционеры. Самое главное — налог на такое топливо, как дизельное топливо (0,04 доллара США за литр), неэтилированный бензин (0,10 доллара США) или авиационное топливо (0,04 доллара США). [ 23 ]

Однако в эти акцизные сборы внесены небольшие корректировки, которые варьируются от провинции к провинции.

Германия

[ редактировать ]Акцизы в Германии являются важным источником государственных доходов. Они взимаются с различных товаров и служат для улучшения здоровья населения , защиты окружающей среды и финансирования социальных программ. Ставки этих налогов часто корректируются для обеспечения достижения своих целей. В Германии взимаются следующие акцизы: [ нужна ссылка ]

- энергия:

- бензин: 0,6545 евро/л (около 0,073 евро/кВтч)

- дизельное топливо: 0,4704 евро/л (около 0,047 евро/кВтч)

- Сжиженный нефтяной газ: 0,166 евро/кг (около 0,0896 евро/л или 0,0129 евро/кВтч)

- СПГ: 0,1803 евро/кг (около 0,0139 евро/кВтч)

- печное топливо: 0,13 евро/кг (около 0,0119 евро/кВтч)

- электричество:

- по умолчанию: 0,0205 евро/кВтч.

- для поездов, трамваев и т. д.: 0,01142 евро/кВтч.

- ядерное топливо:

- 145 евро/г

- полуфабрикаты при производстве алкогольных напитков:

- по умолчанию: 1,53 евро/л

- содержание алкоголя < 15%: 1,02 евро/л.

- промежуточные продукты при производстве шампанского: 1,36 евро/л.

- табак:

- сигареты: 0,0982 евро/сигарета + 21,69% от розничной цены.

- трубочный табак: 15,66 евро/кг + 13,13% от цены брутто.

- сигары: 0,014 евро/сигара + 1,47% от цены брутто.

- кофе:

- жареный: 2,19 евро/кг

- мгновенное: 4,78 евро/кг.

- пиво: в. 0,094 €/л, зависит от сорта пива

- духи

- шампанское:

- содержание алкоголя < 6%: 0,51 евро/л.

- содержание алкоголя >= 6%: 1,36 евро/л

- алкогольные напитки: 0,0555 евро/л чистого спирта

Франция

Во Франции налог на внутреннее потребление энергетических продуктов (TICPE), а также налог на табак и алкоголь представляют собой акцизные сборы. Они взимаются таможней, как и портовые сборы в заморских департаментах.

Во Франции транспортировка алкоголя (или табачных изделий и других товаров, облагаемых этим налогом) сверх относительно небольшого количества, даже частными лицами для собственного потребления, облагается этим налогом (также известным как «акцизный сбор») для например, за перевозку алкоголя в бочках (данный налог может взиматься при пересечении границы, где количество алкоголя выше определенного уровня будет уплачено таможенным органам). Именно это понятие порогового значения перевозимого количества (а не фактического использования, для которого оно будет использовано) позволяет предполагать и различать личное владение и коммерческое использование (и этот налог должен быть уплачен до транспортировки, даже в В случае покупки по счету в крупной торговой точке, предназначенной для частных лиц, этот налог необходимо уплатить до перевозки автомобиля, даже если автомобиль приобретен по счету в крупной торговой точке для личного использования. этого, но его можно оштрафовать или конфисковать, если «налоговая марка» (представленная налоговой капсулой, известной как «CRD» или «капсула представительства права») не предъявлена при досмотре транспортного средства таможенной службой в любой точке страны. страны, а не только на границах, или даже если транспортное средство было установлено, что транспортное средство было перевезено службой полиции или жандармерии во время любой официальной проверки или отчета в случае нарушения правил дорожного движения или несчастного случая, независимо от того, по его вине или нет.) Обосновать этот налог во время перевозки должен водитель транспортного средства, или компания, нанявшая водителя, если транспортное средство используется в профессиональных целях.

Дополнительные налоги (аналогично акцизам) во Франции взимаются:

- на спиртные напитки с высокой крепостью алкоголя (более 18 градусов), смешанные напитки, содержащие более 1% алкоголя («премикс») и на табак, в прямую пользу фондов медицинского страхования,

- на питьевую воду, поставляемую операторами государственных концессий (акцизный сбор затем уплачивается оператором государственному бассейновому агентству и/или местному органу власти),

- на скважины, пробуренные частными лицами (например, рытье колодцев) или на определенные установки, требующие разрешения и регулярного мониторинга (например, частные установки по очистке сточных вод), мониторинг которых является обязанностью бассейновых агентств по сохранению ресурсов питьевой воды, эти налоги взимаются налоговыми органами до выдачи разрешения на строительство,

- при вырубке деревьев на частных участках охраняемых лесов (данный налог может быть зачтен за счет программ пересадки) или косвенно налоговыми органами от имени третьих лиц:

- на все электронные продукты или продукты, которые трудно переработать из-за их экологической токсичности и неразлагаемости (широко известный как «эконалог»), в пользу фонда для финансирования их переработки и исследований в этой области,

- на пассажирском воздушном транспорте в пользу международного фонда развития,

- на цифровых или аналоговых носителях данных, допускающих тиражирование (магнитные ленты, жесткие диски, физические носители записи и все энергонезависимые запоминающие устройства) в фонд для артистов и медиа-продюсеров (музыкальные издания, фильмы, книги, программное обеспечение), предназначенный для компенсации законного права для частного копирования.

Индия

[ редактировать ]В Индии почти все продукты облагаются акцизом. [ нужна ссылка ] при условии выполнения следующих четырех условий:

- Должно быть производство

- Производство находилось в Индии (за исключением особой экономической зоны).

- Результатом производства должен стать товар

- Произведенные таким образом товары должны быть подакцизными (это означает, что товары должны быть указаны в законе о центральном акцизном тарифе 1985 г.).

Акцизный налог в Индии обычно взимается с производства и производства, а не с продажи товаров и услуг. Это означает, что налоги платит производитель, но в конечном итоге бремя налога несет потребитель. Индия также внедрила систему, которая позволяет компаниям платить этот налог ежемесячно, используя онлайн-портал ACES (автоматизация центрального акциза и налога на услуги). Налоги здесь в основном рассчитываются как адвалорные налоги, хотя в некоторых особых случаях применяются ставки. Первые акцизные сборы были введены в британскую колониальную эпоху в середине 19 века для получения доходов за счет налогообложения товаров . Затем, после обретения независимости в 1947 году, страна претерпела множество изменений и сегодня использует систему налога на товары и услуги (GST), введенную в 2017 году. Акцизные налоги в Индии можно разделить на следующие основные категории:

- Базовый акцизный сбор (BED): этот налог рассчитывается как процент от оценочной стоимости товаров и взимается с производства в Индии.

- Дополнительный акцизный сбор (AED): этот налог также рассчитывается как процент от оценочной стоимости и взимается с таких продуктов, как табак, пан масала или газированная вода.

- Специальный акцизный сбор (SED): этот налог взимается с таких товаров, как алкоголь, нефтепродукты или табак, а также взимается в процентах от стоимости товара. [ 24 ]

Есть также еще несколько категорий, таких как налог на услуги или сбор за образование. Однако многие из этих налогов были включены в налог на товары и услуги.

Индонезия

[ редактировать ]В Индонезии табачные изделия (в том числе электронные сигареты ) и алкогольные напитки. акцизными сборами облагаются [ 25 ] Подслащенные напитки и полиэтиленовые пакеты будут облагаться акцизом с 2024 года. [ 26 ]

Китай

[ редактировать ]В Китае акцизный налог взимается как с производства, так и с продажи определенных товаров или услуг. Акцизные налоги присутствовали в Китае со времен династий Мин и Цин , но они взимались только с таких товаров, как чай или шелк, которые считались скорее предметами роскоши. В современном Китае это в значительной степени распространилось на акцизы на алкоголь, табак, нефть или телекоммуникации. Примерами акцизов Китая могут быть:

- Налог на алкоголь: Налоги на алкоголь варьируются в зависимости от типа алкоголя и содержания в нем алкоголя.

- Налог на топливо : В Китае налог на топливо различен для каждого типа топлива. Например, акциз на бензин составляет 1,52 юаня за литр, а на дизельное топливо – 1,2 юаня за литр.

- Налог на табак: Налог на табак на самом деле является адвалорным налогом, что означает, что он основан на розничной цене товара, а не на количестве. Например, налог на сигареты колеблется от 5 до 56 % в зависимости от типа сигарет. Помимо этого, существует также налог на добавленную стоимость сигарет (13%). Это можно объяснить усилиями китайского правительства по сокращению курения и улучшению здоровья населения. [ 27 ]

Есть еще много товаров, облагаемых акцизными налогами, таких как автомобили, другие транспортные средства и предметы роскоши. Акцизы в целом подвергались резкой критике за то, что они были регрессивными (непропорциональными для граждан с низкими доходами), поэтому правительство предприняло шаги для улучшения ситуации, такие как повышение налогов на роскошные автомобили.

Япония

[ редактировать ]Акцизы в Японии — это вид налога на потребление, который взимается с определенных товаров и услуг во время покупки. Основная цель акцизов в Японии — отговорить людей от употребления вредных продуктов или покупки предметов роскоши. Япония вводит акцизные налоги с середины 19-го века, когда ей нужны были деньги для их быстрой модернизации и роста. Например, один из первых акцизов на табак был введен в 1898 году, и это помогло собрать средства на русско-японскую войну . Сегодня большая часть акцизов в Японии заменена налогом на потребление. Ставка налога на потребление составляет 10% с 2019 года, однако она взимается с различных товаров, а для таких товаров, как алкоголь, табак или топливо, есть исключения. [ 28 ]

Великобритания

[ редактировать ]взимаются следующие формы акцизов В Соединенном Королевстве на товары и услуги :

- Пошлина с авиапассажиров ( Закон о финансах 1994 г. )

- Совокупный сбор ( Закон о финансах 2001 г. )

- Пошлины на алкоголь ( пошлина на пиво , пошлина на вино , пошлина на сидр , пошлина на спиртные напитки ) ( Закон о пошлинах на алкогольные напитки 1979 года )

- Bingo Duty ( Закон об обязанностях по размещению ставок и азартным играм 1981 г. )

- Сбор за изменение климата ( Закон о финансах 2000 г. )

- Обязанности в отношении азартных игр ( Общие обязанности по размещению ставок , Обязанности по размещению ставок в пуле , Обязанности по удаленным играм ) ( Закон о финансах 2014 г. )

- Сбор с пользователей дорог для грузовых автомобилей ( Закон о сборах с пользователей дорог для грузовых автомобилей 2013 г. )

- Пошлина на углеводородную нефть ( Закон о пошлинах на углеводородную нефть 1979 г. )

- Налог на свалку ( Закон о финансах 1996 г. )

- Обязанность по предоставлению компьютерных игр ( Закон о финансах 2012 г. ) (бывшая обязанность по лицензированию игровых автоматов)

- Пошлина на табачные изделия ( Закон о пошлинах на табачные изделия 1979 г. )

- Акциз на транспортные средства ( Закон об акцизах и регистрации транспортных средств 1994 г. )

Акцизный налог — это косвенный налог, созданный в Соединенном Королевстве во время Первой английской революции, также известный как «гербовый сбор», который применялся к широкому спектру товаров, особенно к импорту. Исторически сложилось так, что его собирал Акцизный совет , который впоследствии был объединен с Налоговым управлением (отвечающим за сбор прямых налогов ). Ввиду более высокой вероятности участия организованной преступности в попытках уклонения от акциза и ее связи с контрабандой по сравнению с попытками уклонения от прямого налогообложения, Акцизное управление позже было объединено с Таможенным управлением, чтобы сформировать Таможенную службу Ее Величества и Акциз . В этой комбинированной форме Таможня и акцизные сборы отвечали за управление импортом и экспортом товаров и услуг в Великобританию, и ее сотрудники обладали большими полномочиями по доступу, аресту и конфискации, чем полиция.

18 апреля 2005 года Таможенная и акцизная служба была снова объединена с Налоговой службой и образовался новый департамент - Налоговая и таможенная служба Ее Величества (HMRC). Огромный контраст между полномочиями сотрудников налоговой и таможенной и акцизной служб поначалу вызвал ряд трудностей на начальном этапе существования новой организации. Многие функции мониторинга и проверки, а также соответствующие полномочия были позже выделены в новое Пограничное агентство Великобритании , в то время как оставшаяся организация теперь отвечает лишь за финансовые аспекты сбора.

Соединенные Штаты

[ редактировать ]В Соединенных Штатах термин «акциз» имеет как минимум два значения: (A) любой налог, кроме налога на имущество или подушевого налога (т. е. акциз является косвенным налогом в смысле конституционного права), или (B) налог на языке закона, вводящего этот налог, это просто называется акцизом (акциз в смысле статутного права, иногда называемый «разным акцизом»). Акциз по определению (А) не обязательно совпадает с акцизом по определению (В).

Акциз (согласно определению B) определяется как «налог на производство, продажу или лицензию или устав на ведение бизнеса в отличие от налога на недвижимость, доходы или имущество». [ 29 ]

И федеральное правительство, и правительство штата взимают акцизные сборы с таких товаров, как алкоголь, моторное топливо и табачные изделия. Законы федерального правительства и правительств некоторых штатов устанавливают акцизы. [ 30 ] [ 31 ] известный как подоходный налог. Несмотря на то, что федеральные акцизы географически единообразны, акцизы штатов значительно различаются. Налоги составляют значительную часть розничных цен на алкоголь и табачные изделия.

Местные органы власти также могут вводить акцизный налог. Например, в городе Анкоридж на Аляске взимается налог на сигареты в размере 1,30 доллара за пачку, что превышает федеральный акцизный налог и акцизный налог штата. В 2011 году федеральный акцизный налог США на бензин составлял 18,4 цента за галлон (4,86 цента/л) и 24,4 цента за галлон (6,45 цента/л) на дизельное топливо . [ 32 ]

Евросоюз

[ редактировать ]В Европейском Союзе вопрос гармонизации акцизных сборов рассматривался с самого начала. Однако первым препятствием была большая неоднородность этих налогов в разных государствах-членах. Акцизный сбор был введен в Европейском Союзе Директивой Совета 92/12/EEC от 25 февраля 1992 года об общих положениях в отношении продуктов, подлежащих акцизному сбору, а также о хранении, перемещении и мониторинге таких продуктов, которая вступила в силу 1 января. 1993 год с появлением единого рынка. Эта Директива была отменена и заменена 1 апреля 2010 г. Директивой Совета 2008/118/EC от 16 декабря 2008 г., касающейся общего порядка акцизного сбора и отмены Директивы 92/12/EEC. Согласно Директиве, акцизным налогом облагаются следующие продукты:

- минеральные масла;

- алкоголь и алкогольные напитки;

- изготовленный табак.

Кроме того, Директива позволяет государствам-членам ЕС применять акцизные сборы к продуктам, отличным от упомянутых выше, при условии, что такое налогообложение не приводит к возникновению формальностей при пересечении границы. Из-за разногласий между странами и невозможности достижения соглашения, согласно которому налог был бы фиксированным и одинаковым для всех стран-членов, было решено вмешаться в акцизные сборы двумя способами. Во-первых, путем установления одинаковой минимальной ставки налога для всех стран-членов и, во-вторых, путем установления долгосрочной цели, к которой должны стремиться все страны-члены.

Акцизный сбор не взимается до тех пор, пока подакцизная продукция не покинет налоговый склад и не будет исключена из соответствующих соглашений о приостановлении действия акцизного налога. Однако во избежание взимания (и, возможно, возмещения) акцизного сбора каждый раз, когда товары перемещаются в ходе торговли, директива также предусматривает систему перемещения в рамках соглашения о приостановке. В рамках этой системы подакцизные товары могут пересылаться с одного налогового склада на другой без взимания акциза. Товары перемещаются между налоговыми складами под сопроводительным распорядительным документом (АСД), который заверяется печатью таможни страны отправления и таможни страны прибытия, откуда она возвращается эмитенту. В настоящее время перемещения отслеживаются в электронном виде через электронную систему контроля движения акцизов (EMCS) Сообщества.

Директива также предусматривает, что частные лица могут платить акциз в стране, в которой они покупают продукцию, при условии, что они перевозят ее самостоятельно. Кроме того, в целях предотвращения мошеннического оборота директива также устанавливает, что хранение подакцизной продукции в коммерческих целях в одной стране приводит к взиманию там акцизного сбора, даже если налог уже был уплачен в другой стране. Чтобы определить, что подразумевается под коммерческими целями, директива устанавливает различные критерии, включая количество хранимой продукции. Наконец, в Директиве четко указано, что в случае дистанционной продажи частным лицам акцизный сбор подлежит уплате в стране прибытия. В таких случаях продавец в принципе обязан платить налог в этой стране, даже если он там не зарегистрирован.

Наконец, директива также предусматривает исключения для продуктов, предназначенных для доставки:

- в рамках дипломатических и консульских отношений (дипломатические надбавки),

- международные организации, признанные принимающим государством-членом,

- Силы НАТО

При том понимании, что государства-члены ЕС имеют право устанавливать ставки выше минимальных, для каждой страны могут быть приняты конкретные директивы по:

- энергетические продукты и электроэнергия;

- алкоголь и алкогольные напитки;

- изготовленный табак.

По данным Евростата за 2014 год, известно, что налоги на энергию составляют в среднем 16% подразумеваемой ставки на потребление и до 50% поступлений от акцизного налога. На алкоголь и табак приходится лишь 8% неявной нормы потребления. В целом акцизные сборы составляют около 3% ВВП в среднем по странам, входящим в Европейский Союз. [ 33 ]

Критика

[ редактировать ]Критики акцизного налога интерпретировали и описывали его как простой способ для правительства взимать с населения дополнительные и ненужные налоги. наличие возмещения пошлины Великобритании . в соответствии со списком подакцизных видов деятельности В поддержку этого аргумента использовалось [ по мнению кого? ] поскольку это приводит к тому, что лица облагаются налогом даже тогда, когда они обычно освобождаются от уплаты других видов налогов (в первую очередь, это причина, по которой они имеют право на возмещение). [ нужна ссылка ]

Кроме того, акциз иногда удваивается с другими налогами , в частности с таможенными пошлинами (за исключением беспошлинных товаров). Если товар куплен в одной стране, а затем экспортирован в другую, акциз должен быть уплачен при его изготовлении, а затем уплачены таможенные пошлины при ввозе во вторую страну; в каком-то смысле «создание» товара облагалось налогом дважды, хотя с точки зрения второй страны оно появилось как налогооблагаемый товар только на границе. [ нужна ссылка ]

В некоторых странах, таких как Великобритания, акциз обычно ограничивается товарами, которые представляют собой предметы роскоши или представляют опасность для здоровья или нравственности, но это не везде так. Налогообложение лекарств, фармацевтических препаратов и медицинского оборудования является предметом споров, особенно в развивающихся странах, из-за того, что это может привести к завышению цен на лекарства и медицинские процедуры, даже если они потенциально могут спасти жизни; иногда это вынуждало медицинских работников ограничивать количество выполняемых операций. [ 34 ]

В некоторых странах товары, являющиеся незаконными, тем не менее, также подлежат акцизному налогу, и основание уклонения от уплаты налогов впоследствии использовалось для преследования лидеров преступных группировок, когда не было возможности более непосредственно преследовать преступную деятельность. Также утверждалось, что, облагая налогом запрещенные вещества, некоторые штаты США могут получить дополнительные доходы. В некоторых случаях законодательство создает стимул для государства закрывать глаза на определенную преступную деятельность, позволяя дилерам сохранять анонимность и, таким образом, позволяя получать доходы, не приводя к аресту преступника:

Дилер не обязан сообщать свое имя или адрес при покупке марок , и Департаменту запрещено передавать любую информацию, касающуюся покупки марок налога на наркотики, правоохранительным органам или кому-либо еще. [ 5 ]

См. также

[ редактировать ]Ссылки

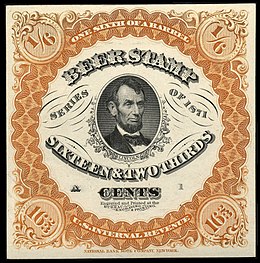

[ редактировать ]- ^ «6 2/3c, штемпельная проба пива» . Смитсоновский национальный почтовый музей . Проверено 30 сентября 2013 г.

- ^ «Результаты поиска» . etymologiebank.nl . Проверено 16 декабря 2023 г.

- ^ Адам Смит, Богатство народов (1776), Bk.V, Глава 2, Статья IV ; получено 24 сентября 2012 г.

- ^ Сэмюэл Джонсон, Словарь английского языка , девятое изд. (Лондон, 1805 г.), Том 2; получено 3 ноября 2009 г.

- ^ Jump up to: а б с «Налог на наркотики» . Департамент доходов штата Канзас . Проверено 7 января 2021 г.

- ^ Jump up to: а б Кноссен, Сийбрен (2011). «Экономика акцизного налогообложения. Руководство Элгара по налоговым системам» – через ResearchGate .

- ^ Холленбек, Бретт; Уэтаке, Косуке (2021). «Налогообложение и рыночная власть в легальной индустрии марихуаны» . РЭНД Журнал экономики . 52 (3): 559–595. дои : 10.1111/1756-2171.12384 . S2CID 238832505 . ССНН 3237729 .

- ^ Проект истории закона о гербовых марках, « Акт о гербовом сборе 1765 года » . Проверено в июле 2009 г.

- ^ «Законопроект Q-116: Закон о легализации проституции в Канаде» (PDF) . clubs.myams.org . Архивировано из оригинала (PDF) 25 июня 2008 года.

- ↑ Налог на проституцию возможен для Законодательного собрания Невады. Архивировано 13 мая 2011 года в Wayback Machine , Джефф Дорнан, North Lake Tahoe Bonanza , 23 марта 2009 года. Проверено в июле 2009 года.

- ^ Сандовал, МЮ (сентябрь 2017 г.). Здоровые налоги и общественное здравоохранение. Обучение потребителей. https://educarconsumidores.org/wp-content/uploads/2020/04/9.-Impuesto-Saludable-y-Salud-Pu%CC%81blica.pdf

- ^ Алонсо Гонсалес, LM (1995). Акцизы как экологический налог. Парламент Кантабрии. https://parlamento-cantabria.es/sites/default/files/dossieres-legislativos/Alonso%20Gonzalez_0.pdf

- ^ «П. Дук. Инв. 314: Агатис, Стратиг и Гиппарх из арсиноитского нома» (PDF) . Дж. Д. Сосин и Дж. Ф. Оутс, Кельнский университет, 1997. Упоминание о соляном налоге в папирусе начала III века (стр. 6–7). Проверено в июле 2009 г.

- ^ «Соляной марш на Данди» . Скотт Грэм, Университет Эмори, 1998. Обсуждение акцизов на соль в Индии 1930-х годов. Проверено в июле 2009 г.

- ^ Библиотека британской политической истории Рутледжа - Лейбористская и радикальная политика 1762–1937, стр.327

- ↑ Расшифровка налога на окна в Великобритании. История древней налоговой системы. Архивировано 15 ноября 2012 года в Wayback Machine , The Lingo Berries , 23 октября 2012 года. Проверено в декабре 2012 года.

- ↑ And You Thought The Irs Was Heartless , Chicago Tribune , 24 октября 1999 г. Проверено в декабре 2012 г.

- ^ Налоги на знания. Архивировано 8 октября 2013 г. в Wayback Machine , Spartacus Educational. Проверено в апреле 2013 г.

- ^ « Что было известно как «налог на знания»? », HistoryHouse.co.uk. Консультация в апреле 2013 г.

- ^ Определение «Реклама imthias». Архивировано 2 июля 2013 года в Wayback Machine , Британская энциклопедия, 9-е издание, 1901 год. Проверено в апреле 2013 года.

- ^ Обязанность по рекламе. Русские движения. Дания. США в Европе. , Карл Маркс , 5 августа 1853 г. Проверено в апреле 2013 г.

- ^ Австралийское налоговое управление, Предприятия – Акцизы ( Архивировано 21 января 2009 г. в Wayback Machine ). Проверено в июле 2009 г.

- ^ «Акцизы и специальные налоги» . 16 августа 2016 г.

- ^ «ЦБИК» . Архивировано из оригинала 7 июня 2022 года . Проверено 28 апреля 2023 г.

- ^ «Знакомство с подакцизными товарами» (на индонезийском языке). 7 декабря 2021 г. Проверено 12 марта 2024 г.

- ^ Елена, Мария (4 января 2024 г.). «Взгляд назад на планы по акцизу на сладкие напитки и пластик» . Bisnis.com (на индонезийском языке) . Проверено 12 марта 2024 г.

- ^ «Государственная налоговая администрация» .

- ^ Министерство финансов [ мертвая ссылка ]

- ^ Law.com Юридический словарь Dictionary.law.com

- ^ «[T] налог на доход [является] по своей природе акцизом ...», Верховный суд США единогласно принял решение по делу Брушабер против Union Pacific R. Co. , 240 US 1 (1916),

- ^ «[] Налог на прибыль, прибыль и доход [является] акцизом или пошлиной, а не прямым налогом в значении конституции, и [] его введение [не является] поэтому неконституционным». Верховный суд США, Спрингер против Соединенных Штатов , 102 US 586 (1881) (как резюмировано в Поллоке против Farmer's Loan & Trust , 158 US 601, (1895)).

- ^ «Подпитка Америки: краткий обзор ключевых фактов и цифр» . Архивировано из оригинала 18 марта 2012 года . Проверено 24 апреля 2012 г.

- ^ Альварес-Гарсия, С. (1 января 2000 г.). «Акцизы в ЕС: от доходной мотивации к защите окружающей среды?» – через ResearchGate .

- ^ Проект ВОЗ/HAI по ценам и доступности лекарств , ВОЗ и Институт осведомленности человека, май 2011 г. Получено в апреле 2013 г.

Внешние ссылки

[ редактировать ] Словарное определение акциза в Викисловаре

Словарное определение акциза в Викисловаре - . Британская энциклопедия . Том. 10 (11-е изд.). 1911. стр. 58–59.