Причины европейского долгового кризиса

Эту статью необходимо обновить . ( ноябрь 2023 г. ) |

Европейский долговой кризис продолжается [ когда? ] финансовый кризис , который затруднил или сделал невозможным для некоторых стран еврозоны погашение или рефинансирование своего государственного долга без помощи третьих сторон.

Европейский кризис суверенного долга возник в результате структурной проблемы еврозоны и комбинации сложных факторов, включая глобализацию финансов ; легкие условия кредитования в период 2002–2008 годов, которые способствовали высокорискованной практике кредитования и заимствования; глобальный финансовый кризис 2008 года ; дисбалансы международной торговли; пузыри на рынке недвижимости , которые с тех пор лопнули; годов глобальная рецессия 2008–2012 ; выбор налогово-бюджетной политики, связанный с государственными доходами и расходами; и подходы, используемые странами для спасения проблемных банковских отраслей и частных держателей облигаций, принимая на себя бремя частного долга или социализируя потери. [1] [2]

Один рассказ, описывающий причины кризиса, начинается со значительного увеличения сбережений, доступных для инвестиций в период 2000–2007 годов, когда глобальный пул ценных бумаг с фиксированным доходом увеличился примерно с 36 триллионов долларов в 2000 году до 70 триллионов долларов к 2007 году. Этот «гигантский пул» денег» увеличился по мере того, как сбережения быстрорастущих развивающихся стран вышли на глобальные рынки капитала. Инвесторы, ищущие более высокую доходность, чем та, которую предлагают казначейские облигации США, искали альтернативы по всему миру. [3]

Соблазн, предлагаемый такими легкодоступными сбережениями, подавлял политические и нормативные механизмы контроля в стране за страной, поскольку кредиторы и заемщики использовали эти сбережения, создавая пузырь за пузырем по всему миру. Хотя эти пузыри лопнули, что привело к падению цен на активы (например, жилье и коммерческую недвижимость), обязательства перед глобальными инвесторами остаются по полной стоимости, что порождает вопросы относительно платежеспособности правительств и их банковских систем. [1]

То, как каждая европейская страна, вовлеченная в этот кризис, занимала и инвестировала деньги, различается. Например, банки Ирландии давали деньги взаймы застройщикам, создавая огромный пузырь на рынке недвижимости. Когда пузырь лопнул, правительство Ирландии и налогоплательщики взяли на себя частные долги. В Греции правительство увеличило свои обязательства перед общественными служащими в виде чрезвычайно щедрых выплат по заработной плате и пенсиям, причём первые удвоились в реальном выражении за 10 лет. [4] Банковская система Исландии значительно выросла, создав долги перед глобальными инвесторами ( внешние долги ), в несколько раз превышающие ВВП . [1] [5]

Взаимосвязь глобальной финансовой системы означает, что если одна страна объявит дефолт по своему государственному долгу или вступит в рецессию, подвергая риску часть внешнего частного долга, банковские системы стран-кредиторов понесут убытки. Например, в октябре 2011 года итальянские заемщики задолжали французским банкам 366 миллиардов долларов (нетто). Если Италия не сможет финансировать себя, французская банковская система и экономика могут оказаться под значительным давлением, что, в свою очередь, повлияет на кредиторов Франции и так далее.Это называется финансовым заражением . [6] [7] Еще одним фактором, способствующим взаимосвязи, является концепция защиты долга. Учреждения заключили контракты, называемые кредитно-дефолтными свопами (CDS), которые приводят к выплате в случае наступления дефолта по конкретному долговому инструменту (включая выпущенные государством облигации).Но, поскольку под одну и ту же ценную бумагу можно приобрести несколько кредитных свопов, неясно, какую долю кредитных свопов в настоящее время имеет банковская система каждой страны. [8]

Греция, Италия и другие страны пытались искусственно сократить дефицит своего бюджета, обманывая чиновников ЕС, с помощью деривативов, разработанных крупными банками. [9] [10] [11] [12] [13] [14] [15] Хотя некоторые финансовые учреждения явно получили прибыль в краткосрочной перспективе, [9] к кризису шла долгая подготовка.

Рост уровня долга домохозяйств и государственного долга

[ редактировать ]

В 1992 году члены Европейского Союза подписали Маастрихтский договор , согласно которому они обязались ограничить свои дефицитные расходы и уровни долга. Однако ряд стран-членов ЕС, в том числе Греция и Италия, смогли обойти эти правила, не соблюдая свои собственные внутренние правила, обходя в обход передовой практики и игнорируя международно-согласованные стандарты. [16] Это позволило суверенным государствам скрыть уровни своего дефицита и долга с помощью комбинации методов, включая непоследовательный учет, внебалансовые операции. [16] а также использование сложных структур валютных и кредитных деривативов . [17] [18] Сложные структуры были разработаны известными инвестиционными банками США , которые получили значительные гонорары в обмен на свои услуги. [9]

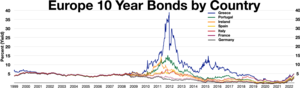

Введение евро привело к тому, что многие страны еврозоны с разной кредитоспособностью получали одинаковые и очень низкие процентные ставки по своим облигациям и частным кредитам в годы, предшествовавшие кризису, что автор Майкл Льюис назвал «своего рода неявной гарантией Германии». [4] В результате кредиторы в странах с изначально слабой валютой (и более высокими процентными ставками) внезапно получили гораздо более выгодные условия кредитования, что стимулировало частные и государственные расходы и привело к экономическому буму. В некоторых странах, таких как Ирландия и Испания, низкие процентные ставки также привели к образованию пузыря на рынке жилья, который лопнул в разгар финансового кризиса. [19] [20] Такие комментаторы, как Бернард Коннолли, назвали это фундаментальной проблемой евро. [21]

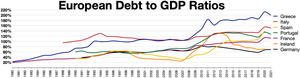

Ряд экономистов отвергли распространенное мнение о том, что долговой кризис был вызван чрезмерными расходами на социальное обеспечение. Согласно их анализу, увеличение уровня долга произошло в основном из-за крупных пакетов помощи, предоставленных финансовому сектору во время финансового кризиса конца 2000-х годов , а также последующего глобального экономического спада. Средний бюджетный дефицит в зоне евро в 2007 году составлял всего 0,6%, прежде чем он вырос до 7% во время финансового кризиса. За тот же период средний государственный долг вырос с 66% до 84% ВВП. Авторы также подчеркнули, что бюджетный дефицит в еврозоне был стабильным или даже сокращался с начала 1990-х годов. [22] Американский экономист Пол Кругман назвал Грецию единственной страной, где финансовая безответственность лежит в основе кризиса. [23] Британский историк экономики Роберт Скидельски добавил, что этот кризис действительно был вызван чрезмерным кредитованием со стороны банков, а не дефицитными расходами. Растущие долги правительства являются реакцией на экономический спад, поскольку расходы растут, а налоговые поступления падают, а не его причиной. [24]

В любом случае, сам по себе высокий уровень долга не может объяснить кризис. По данным The Economist Intelligence Unit , положение еврозоны выглядело «не хуже, а в некоторых отношениях даже лучше, чем у США или Великобритании». [25] [26] Бюджетный дефицит еврозоны в целом (см. график) намного ниже, а соотношение государственного долга еврозоны к ВВП, равное 86% в 2010 году, было примерно на том же уровне, что и в США. Более того, задолженность частного сектора в еврозоне заметно ниже, чем в англосаксонских экономиках с высокой долей заемных средств . [25]

Торговые дисбалансы

[ редактировать ]

Комментатор и Financial Times журналист Мартин Вольф заявил, что корень кризиса - растущий торговый дисбаланс .Он отмечает, что в преддверии кризиса, с 1999 по 2007 год, у Германии был значительно лучший государственный долг и бюджетный дефицит по отношению к ВВП, чем у наиболее пострадавших членов еврозоны. В тот же период состояние платежного баланса этих стран (Португалия, Ирландия, Италия и Испания) было гораздо хуже. [27] [28] В то время как профицит торгового баланса Германии увеличился в процентах от ВВП после 1999 года, дефициты Италии, Франции и Испании ухудшились.

Пол Кругман писал в 2009 году, что торговый дефицит по определению требует соответствующего притока капитала для его финансирования, что может снизить процентные ставки и стимулировать создание пузырей: «На какое-то время приток капитала создавал иллюзию богатства в этих странах». Но пузыри всегда рано или поздно лопались, и вчерашние чудесные экономики превратились в сегодняшние бедные страны, чьи активы испарились, но чьи долги. оставаться слишком реальным». [29]

На торговый дефицит также могут повлиять изменения в относительных затратах на рабочую силу, что сделало южные страны менее конкурентоспособными и увеличило торговый дисбаланс. С 2001 года удельные затраты на рабочую силу в Италии выросли на 32% по сравнению с Германией. [30] [31] За последнее десятилетие удельные затраты на рабочую силу в Греции росли гораздо быстрее, чем в Германии. [32] Однако в большинстве стран ЕС затраты на рабочую силу выросли больше, чем в Германии. [33] Те страны, которые позволили «заработной плате расти быстрее, чем производительности», потеряли конкурентоспособность. [28] Сдержанные затраты на рабочую силу в Германии, хотя и являются спорным фактором торгового дисбаланса, [33] являются важным фактором низкого уровня безработицы. [34] Совсем недавно торговая позиция Греции улучшилась; [35] в период с 2011 по 2012 год импорт упал на 20,9%, а экспорт вырос на 16,9%, сократив торговый дефицит на 42,8%. [35]

Саймон Джонсон объясняет надежду на конвергенцию в еврозоне и то, что пошло не так. Евро привязывает страны к обменному курсу, составляющему «очень большую ставку на то, что их экономики сравняются по производительности». В противном случае рабочие переедут в страны с более высокой производительностью. Вместо этого произошло обратное: разрыв между производительностью труда в Германии и Греции увеличился, что привело к большому профициту счета текущих операций, финансируемому за счет потоков капитала. Потоки капитала можно было бы инвестировать в повышение производительности труда в периферийных странах. Вместо этого потоки капитала были растрачены на потребление и потребительские инвестиции. [36]

Кроме того, страны еврозоны с устойчивым профицитом торгового баланса (например, Германия) не видят повышения курса своей валюты по сравнению с другими странами еврозоны из-за общей валюты, что искусственно удерживает их экспорт дешевым. Профицит торгового баланса Германии внутри еврозоны снизился в 2011 году, поскольку ее торговые партнеры были менее способны найти финансирование, необходимое для финансирования своего торгового дефицита, но профицит торгового баланса Германии за пределами еврозоны резко возрос, поскольку стоимость евро снизилась по отношению к доллару и другим валютам. [37]

Экономические данные указывают на то, что кризис может быть больше связан с торговым дефицитом (который требует частных заимствований для финансирования), чем с уровнем государственного долга. Экономист Пол Кругман писал в марте 2013 года: «...действительно сильная связь внутри [стран еврозоны] существует между процентными спредами и дефицитом текущего счета, что соответствует выводу, к которому пришли многие из нас, о том, что кризис еврозоны на самом деле это кризис платежного баланса, а не долговой кризис». [38] В статье четырех экономистов, опубликованной в феврале 2013 года, сделан вывод, что «страны с долгом выше 80% ВВП и постоянным дефицитом текущего счета [торгового] уязвимы к быстрому ухудшению финансового состояния...» [39] [40] [41]

Структурная проблема системы еврозоны

[ редактировать ]Одна из теорий состоит в том, что эти проблемы вызваны структурным противоречием внутри системы евро. Теория состоит в том, что существует валютный союз (общая валюта) без финансового союза (например, общего налогообложения, пенсий и казначейских функций). [42] В системе еврозоны страны обязаны следовать аналогичному финансовому пути, но у них нет общего казначейства, которое могло бы обеспечить его соблюдение. То есть страны с одинаковой денежно-кредитной системой имеют свободу в фискальной политике в области налогообложения и расходов. Таким образом, несмотря на наличие некоторых соглашений по денежно-кредитной политике и через Европейский центральный банк , страны, возможно, не смогут или просто предпочтут не следовать им. Эта особенность обеспечила фискальную свободу периферийным экономикам, особенно представленным Грецией, поскольку национальные финансовые институты трудно контролировать и регулировать. Кроме того, существует проблема, заключающаяся в том, что система еврозоны имеет сложную структуру для быстрого реагирования. Еврозона, в которую входят 18 стран, требует единогласного согласия для процесса принятия решений. Это приведет к невозможности полного предотвращения заражения других регионов, поскольку еврозоне будет трудно быстро отреагировать на проблему. [43]

Кроме того, по состоянию на июнь 2012 года не существовало «банковского союза», а это означало, что не существовало общеевропейского подхода к страхованию банковских вкладов, банковскому надзору или совместным средствам рекапитализации или санации (ликвидации) обанкротившихся банков. [44] Страхование банковских вкладов помогает избежать массового изъятия банковских вкладов . Под рекапитализацией понимается вливание денег в банки, чтобы они могли выполнить свои непосредственные обязательства и возобновить кредитование, как это было сделано в 2008 году в США посредством Программы помощи проблемным активам . [45]

Обозреватель Томас Л. Фридман писал в июне 2012 года: «В Европе гиперсвязанность выявила не только то, насколько неконкурентоспособными были некоторые из их экономик, но и то, насколько взаимозависимыми они стали. Это была смертельная комбинация. Когда страны с такими разными культурами становятся настолько взаимосвязанными и взаимозависимы – когда они используют одну и ту же валюту, но не одинаковую трудовую этику, пенсионный возраст или бюджетную дисциплину – вы в конечном итоге получаете немецких вкладчиков, которые кипятятся на греческих рабочих, и наоборот». [46]

Негибкость денежно-кредитной политики

[ редактировать ]Членство в еврозоне установило единую денежно-кредитную политику , не позволяющую отдельным государствам-членам действовать независимо. В частности, они не могут создавать евро для выплаты кредиторам и устранения риска дефолта. Поскольку они используют ту же валюту, что и их торговые партнеры (в еврозоне), они не могут девальвировать свою валюту, чтобы удешевить свой экспорт, что в принципе привело бы к улучшению торгового баланса , увеличению ВВП и увеличению налоговых поступлений в номинальном выражении . [47]

Более того, в обратном направлении активы, хранящиеся в девальвированной валюте, несут убытки со стороны тех, кто ими владеет.Например, к концу 2011 года, после 25-процентного падения обменного курса и 5-процентного роста инфляции, инвесторы еврозоны в фунтах стерлингов , привязанных к обменному курсу евро, понесли примерно 30-процентное сокращение стоимости погашения этот долг. [48]

Потеря доверия

[ редактировать ]

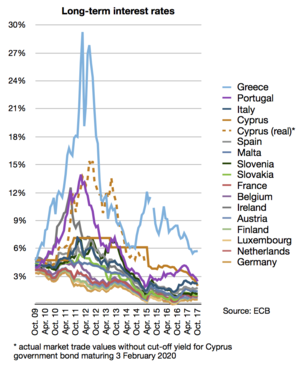

До развития кризиса и регуляторы, и банки предполагали, что суверенный долг еврозоны безопасен. Банки имели значительные запасы облигаций более слабых экономик, таких как Греция, которые предлагали небольшую премию и, по-видимому, были одинаково надежными. По мере развития кризиса стало очевидно, что облигации Греции и, возможно, других стран представляют собой значительно больший риск. Отсутствие информации о риске европейского суверенного долга способствовало конфликту интересов банков, которые зарабатывали значительные суммы, гарантируя облигации. [49] Утрата доверия отмечена ростом цен суверенных CDS, что указывает на ожидания рынка относительно кредитоспособности стран (см. график).

Кроме того, инвесторы сомневаются в возможностях политиков быстро сдержать кризис. Поскольку страны, использующие евро в качестве своей валюты, имеют меньше вариантов денежно-кредитной политики (например, они не могут печатать деньги в своей собственной валюте для выплаты держателям долгов), некоторые решения требуют многонационального сотрудничества. Кроме того, Европейский центральный банк имеет мандат на контроль над инфляцией, но не мандат на занятость, в отличие от Федеральной резервной системы США , которая имеет двойной мандат.

По мнению журнала The Economist , кризис «является в такой же степени политическим, как и экономическим» и является результатом того факта, что зона евро не поддерживается институциональными атрибутами (и взаимными узами солидарности) государства. [25] Массовые изъятия средств из банков произошли в более слабых государствах еврозоны, таких как Греция и Испания. [50] Банковские вклады в еврозоне застрахованы, но агентствами правительств каждого члена. Если банки обанкротятся, маловероятно, что правительство сможет полностью и быстро выполнить свои обязательства, по крайней мере, не в евро, и существует вероятность того, что они могут отказаться от евро и вернуться к национальной валюте; таким образом, депозиты в евро более безопасны в голландских, немецких или австрийских банках, чем в Греции или Испании. [51]

По состоянию на июнь 2012 года многие европейские банковские системы, особенно Испания, находились в состоянии серьезного стресса. Серия «требований капитала» (уведомления о том, что банкам требуется капитал) способствовала замораживанию рынков финансирования и межбанковского кредитования, поскольку инвесторы беспокоились, что банки могут скрывать убытки или терять доверие друг к другу. [52] [53]

В июне 2012 года, когда евро достиг нового минимума, появились сообщения о том, что богатые люди выводили активы из еврозоны. [54] и внутри еврозоны с юга на север. С июня 2011 по июнь 2012 года только Испания и Италия потеряли 286 миллиардов и 235 миллиардов евро соответственно. В общей сложности страны Средиземноморья потеряли активы на сумму 10% своего ВВП с момента начала оттока капитала в конце 2010 года. [55] Марио Драги , президент Европейского центрального банка, призвал к созданию интегрированной европейской системы страхования вкладов , которая потребует от европейских политических институтов разработки эффективных решений проблем, выходящих за пределы полномочий Европейского центрального банка. [56] По состоянию на 6 июня 2012 года политические лидеры, похоже, рассматривали возможность более тесной интеграции европейского банковского дела. [57]

Неприятие риска домохозяйствами

[ редактировать ]Данные портфеля и неоднократные опросы клиентов итальянского банка показали, что неприятие риска инвесторами существенно возросло после кризиса 2008 года. Это побудило людей продать больше акций. [58] С макроэкономической точки зрения неприятие риска было важным механизмом, лежащим в основе финансовых решений, объема производства и динамики баланса реальных денег во время европейского долгового кризиса. [59]

Проценты по долгосрочному суверенному долгу

[ редактировать ]В июне 2012 года, после переговоров по кредитной линии для спасения Испании, процентные ставки по долгосрочным испанским и итальянским долгам продолжали быстро расти, ставя под сомнение эффективность пакетов финансовой помощи как чего-то большего, чем временная мера. Ставка в Испании, превышавшая 6% до утверждения кредитной линии, приблизилась к 7%, что является приблизительным показателем серьезных проблем. [60]

Мнения рейтингового агентства

[ редактировать ]5 декабря 2011 года S&P поместило свои долгосрочные суверенные рейтинги 15 членов еврозоны в список CreditWatch с негативными последствиями; S&P пишет, что это произошло из-за «системного стресса, вызванного пятью взаимосвязанными факторами:

- Ужесточение условий кредитования в еврозоне;

- Заметно более высокие премии за риск по растущему числу суверенных государств еврозоны, включая те, которые в настоящее время имеют рейтинг «ААА»;

- Продолжающиеся разногласия среди европейских политиков относительно того, как справиться с кризисом доверия к рынку в ближайшем будущем и, в долгосрочной перспективе, как обеспечить большую экономическую, финансовую и финансовую конвергенцию среди членов еврозоны;

- Высокий уровень государственной задолженности и задолженности домохозяйств на значительной территории еврозоны; и

- Растущий риск экономического спада в еврозоне в целом в 2012 году. В настоящее время мы ожидаем, что в следующем году объем производства снизится в таких странах, как Испания, Португалия и Греция, но теперь мы приписываем 40% вероятность падения производства в еврозоне. в целом». [61]

См. также

[ редактировать ]- Сырьевой бум 2000-х годов

- Финансовый кризис 2007–2008 гг.

- 2008–2011 Исландский финансовый кризис

- Великая рецессия

- Кризисные ситуации и волнения в Европе с 2000 года

- Список сокращений, связанных с кризисом еврозоны

- Список людей, связанных с кризисом еврозоны

- Экономические данные Федеральной резервной системы

- Великая рецессия в Европе

- Список стран по кредитному рейтингу

Ссылки

[ редактировать ]- ^ Jump up to: а б с Льюис, Майкл (2011). Бумеранг: Путешествие по новому третьему миру . Нортон. ISBN 978-0-393-08181-7 .

- ^ Льюис, Майкл (26 сентября 2011 г.). «Путешествие по руинам старой экономики» . Нью-Йорк Таймс . Проверено 6 июня 2012 года .

- ^ «NPR — Гигантский пул денег — май 2008 г.» . Thisamericanlife.org. 9 мая 2008 года . Проверено 14 мая 2012 г.

- ^ Jump up to: а б Услышано в эфире канала WHYY (4 октября 2011 г.). «Майкл Льюис – Как финансовый кризис создал новый третий мир – октябрь 2011 г.» . ЭНЕРГЕТИЧЕСКИЙ ЯДЕРНЫЙ РЕАКТОР . Проверено 7 июля 2012 года .

- ^ Льюис, Майкл (апрель 2009 г.). «Уолл-стрит в тундре» . Ярмарка тщеславия . Проверено 18 июля 2012 г.

В конце концов, исландцы накопили долги, составляющие 850 % их ВВП (утопленные в долгах США достигли лишь 350 %.)

- ^ Фистер, Сет В.; Шварц, Нельсон Д.; Кунц, Том (22 октября 2011 г.). «Все взаимосвязано: Путеводитель по еврокризису для зрителей» . Нью-Йорк Таймс . Проверено 14 мая 2012 г.

- ^ КСАКИН, Г.В.; Маклин, Алан; Це, Арчи (22 октября 2011 г.). «Все взаимосвязано: обзор кризиса евро» . Нью-Йорк Таймс . Проверено 14 мая 2012 г.

- ^ «Экономист – Никакой большой базуки – 29 октября 2011 г.» . Экономист . 29 октября 2011 года . Проверено 14 мая 2012 г.

- ^ Jump up to: а б с История, Луиза; Томас, Лэндон-младший; Шварц, Нельсон Д. (14 февраля 2010 г.). «Уолл-стрит помогла замаскировать долг, разжигающий европейский кризис» . Нью-Йорк Таймс . Нью-Йорк. стр. А1 . Проверено 19 сентября 2011 г.

- ^ «Меркель раскритиковала евроспекуляции и предупреждает о «недовольстве» (обновление 1)» . Блумберг БизнесУик . 23 февраля 2010 года. Архивировано из оригинала 26 февраля 2010 года . Проверено 28 апреля 2010 г.

- ^ Найт, Лоуренс (22 декабря 2010 г.). «Восточная периферия Европы» . Би-би-си . Проверено 17 мая 2011 г.

- ^ «Определение PIIGS» . www.investopedia.com . Проверено 17 мая 2011 г.

- ^ Ригерт, Бернд. «Следующие кандидаты на банкротство в Европе?» . dw-world.com . Проверено 17 мая 2011 г.

- ^ Филиппас, Николаос Д. Животные инстинкты и экономические катастрофы (на греческом языке). skai.gr. Проверено 17 мая 2011 г.

- ^ «Италия столкнулась с ударом по реструктуризации деривативов» . Файнэншл Таймс . 26 июня 2013 года . Проверено 1 января 2014 г.

- ^ Jump up to: а б Как правительства Европы зафиксировали свои долги

- ^ Симкович, Майкл (2009). «Тайные залоговые права и финансовый кризис 2008 года». Американский журнал закона о банкротстве . 83 :253. ССНН 1323190 .

- ^ «Майкл Симкович, Иммунитет от банкротства, прозрачность и структура капитала, презентация во Всемирном банке, 11 января 2011 г.». Ssrn.com. дои : 10.2139/ssrn.1738539 . S2CID 153617560 . ССНН 1738539 .

{{cite journal}}: Для цитирования журнала требуется|journal=( помощь ) - ^ «16 путей выхода из кризиса — забота о Германии и Европе» «Декларация Богенбергера» экспертов вокруг президента Института Ifo , Ханса-Вернера Зинна FAZ Online, 6 декабря 2011 г.

- ^ Совет экспертов, «Принимая на себя ответственность за Европу», стр. 69.

- ^ Карни, Брайан М. (23 февраля 2013 г.). «Почему кризис евро не закончился» . Уолл Стрит Джорнал . Проверено 24 февраля 2013 г.

- ^ «Манифест экономических экономистов» . Аттеррес. 27 октября 2011 года. Архивировано из оригинала 28 ноября 2011 года . Проверено 19 декабря 2011 г. см. манифест на английской версии. Архивировано 26 апреля 2012 г. на Wayback Machine.

- ^ Кругман, Пол (30 января 2012 г.). «Проблемы еврозоны» . Нью-Йорк Таймс . Проверено 4 февраля 2012 г.

- ^ «Проект Синдикат – Роберт Скидельски – Евро – это сокращающаяся зона» . Проект-синдикат.org. 14 декабря 2011 года . Проверено 14 мая 2012 г.

- ^ Jump up to: а б с «Состояние Союза: сможет ли еврозона пережить долговой кризис? (стр. 4)» (PDF) . Аналитическое подразделение экономиста . 1 марта 2011 года . Проверено 1 декабря 2011 г.

- ^ «Валовой государственный долг (% ВВП)» . Гугл/МВФ . 9 октября 2012 года . Проверено 10 ноября 2012 г.

- ^ Вольф, Мартин (6 декабря 2011 г.). «Меркози не смог спасти еврозону» . Файнэншл Таймс . Проверено 9 декабря 2011 года .

- ^ Jump up to: а б «Состояние Союза: сможет ли еврозона пережить долговой кризис? (стр. 26)» (PDF) . Аналитическое подразделение экономиста . 1 марта 2011 года . Проверено 1 декабря 2011 г.

- ^ NYT-Пол Кругман-Месть перенасыщения-март 2009 г.

- ^ Эмсден, Кристофер (12 июня 2012 г.). «Доходность итальянских облигаций ставит под сомнение антикризисные планы» . Уолл Стрит Джорнал .

- ^ Дадуш, Ури; Эйдельман, Вера (20 апреля 2010 г.). «Является ли Италия следующей Грецией?» .

- ^ Гевалтиг, Наташа (19 февраля 2010 г.). «Болезненный выбор Греции» . Деловая неделя . Архивировано из оригинала 21 февраля 2010 года.

- ^ Jump up to: а б Фатас, Антонио (22 мая 2012 г.). «Конкурентоспособность и европейский кризис» . Архивировано из оригинала 15 сентября 2012 года . Проверено 22 декабря 2012 г.

- ^ Вайзенталь, Джо (28 ноября 2011 г.). «Это график, который заставляет немцев кипеть от гнева при мысли о финансовой помощи» . Бизнес-инсайдер .

- ^ Jump up to: а б «КОММЕРЧЕСКИЕ ОПЕРАЦИИ ГРЕЦИИ: март 2012 г. (оценка)» (PDF) . Греческое статистическое управление . статистика.гр. 29 мая 2012 г. с. 10. Архивировано из оригинала (PDF) 1 октября 2013 года . Проверено 6 июня 2012 года .

- ^ Джонсон, Саймон (21 июня 2012 г.). «Конец евро – это не политика жесткой экономии» . Нью-Йорк Таймс .

- ^ NYT - За пределами Европы, профицит торгового баланса Германии резко возрастает - май 2012 г.

- ^ NYT-Пол Кругман-Фатальные финансовые достопримечательности-8 марта 2013 г.

- ^ NYT-Биньямин Аппельбаум-Неоднократное предсказание кризиса-22 февраля 2013 г.

- ^ «Гринлоу, Гамильтон, Хупер, Мишкин. Критический момент: фискальные кризисы и роль денежно-кредитной политики - февраль 2013 г.» . Архивировано из оригинала 26 февраля 2013 года . Проверено 9 марта 2013 г.

- ^ The Atlantic - Нет, Соединенные Штаты никогда и никогда не превратятся в Грецию - Мэтью О'Брайен - 7 марта 2013 г.

- ^ Фергюсон, Найл (11 июня 2012 г.). «Newsweek – Найл Фергюсон – Как Европа может стоить Обаме выборов – июнь 2012 г.» . Thedailybeast.com . Проверено 7 июля 2012 года .

- ^ Ананд, MR; Гупта, Г.Л.; Даш, Ранджан (2012). «Кризис еврозоны, его масштабы и последствия» . Рабочие документы . РЕПЕК: 22 . Проверено 6 июня 2012 года .

- ^ «Запускай двигатели, Анжела» . Экономист . 9 июня 2012 года . Проверено 7 июля 2012 года .

- ^ «Склоняясь к банковскому союзу» . Экономист . 9 июня 2012 года . Проверено 7 июля 2012 года .

- ^ NYT-Томас Фридман-Два мира трескаются-12 июня 2012 г.

- ^ «Проект Синдикат – Мартин Фельдштейн – Французы этого не понимают – декабрь 2011 г.» . Проект-синдикат.org. 28 декабря 2011 года . Проверено 14 мая 2012 г.

- ^ Инман, Филипп (3 января 2012 г.). «Если профицит вызывает столько же проблем, сколько и долги, возможно, нам нужно обложить налогом кредиторов» . Хранитель . Великобритания . Проверено 3 января 2012 г.

- ^ Олдерман, Лиз; Крейг, Сюзанна (10 ноября 2011 г.). «Европейские банки обратились к безопасным облигациям и нашли иллюзию» . Нью-Йорк Таймс . Проверено 11 ноября 2011 г.

То, как европейский суверенный долг стал новым субстандартным кредитом, — это история со многими виновниками, в том числе правительствами, которые брали взаймы не по средствам, регуляторами, которые позволяли банкам рассматривать облигации как безрисковые, и инвесторами, которые слишком долго не делали особого различия между облигации проблемных экономик, таких как Греция и Италия, а также облигации, выпущенные прочной Германией.

- ^ Вуллс, Дэниел (17 мая 2012 г.). «Испанский банк пострадал от сообщения о снятии средств» . Хранитель . Лондон. Ассошиэйтед Пресс . Проверено 5 июня 2012 г.

- ^ Соркин, Эндрю Росс (11 июня 2012 г.). «Почему помощь Испании не сработает» . Нью-Йорк Таймс . Проверено 12 июня 2012 г.

- ^ «Экономист, склоняющийся к созданию банковского союза, 9 июня 2012 г.» . Экономист . 9 июня 2012 года . Проверено 7 июля 2012 года .

- ^ Обеспокоенные NYT банки сопротивляются Фискальному союзу - 17 июня 2012 г.

- ^ Касл, Стивен (4 июня 2012 г.). «Нервные европейцы раскупают недвижимость в Лондоне» . Нью-Йорк Таймс . Проверено 5 июня 2012 г.

- ^ Сигетвари, Андраш (9 октября 2012 г.). «Инвесторы вывели полтриллиона евро из Италии и Испании» . Стандарт . Проверено 10 октября 2012 г.

- ^ Юинг, Джек (31 мая 2012 г.). «Краткое предупреждение для европейских государств: сделайте что-нибудь сейчас» . Нью-Йорк Таймс . Проверено 1 июня 2012 года .

- ^ Юинг, Джек; Кантер, Джеймс (5 июня 2012 г.). «В Европе предлагается более тесные банковские связи» . Нью-Йорк Таймс . Проверено 6 июня 2012 года .

- ^ Стью, Луиджи; Сапиенца, Паола; Зингалес, Луиджи (2018). «Изменяющееся во времени неприятие риска» . Журнал финансовой экономики . 128 (3): 403–421. дои : 10.1016/j.jfineco.2018.02.007 . S2CID 54043608 .

- ^ Бенчимол, Джонатан (2014). «Неприятие риска в еврозоне» . Исследования в области экономики . 68 : 39–56. дои : 10.1016/j.rie.2013.11.005 . S2CID 153856059 .

- ^ Касл, Стивен; Джолли, Дэвид (12 июня 2012 г.). «Ставки по испанским облигациям растут» . Нью-Йорк Таймс . Проверено 12 июня 2012 г.

- ^ «S&P-Standard & Poor's помещает рейтинги суверенных облигаций еврозоны на CreditWatch с негативными последствиями - 5 декабря 2011 г.» . Standardandpoors.com. Архивировано из оригинала 14 июня 2012 года . Проверено 14 мая 2012 г.

Внешние ссылки

[ редактировать ]- Влияние кризиса еврозоны на процесс европейской интеграции. Документальный фильм Института европейских исследований Свободного университета Брюсселя.

- Влияние кризиса еврозоны на европейское социально-экономическое управление. Документальный фильм Института европейских исследований Свободного университета Брюсселя.

- Карманный справочник ЕС по кризисам, составленный Транснациональным институтом, на английском (2012 г.) – итальянском (2012 г.) – испанском (2011 г.)

- Симпозиум Дарендорфа 2011 г. – Изменение дебатов о Европе – выход за рамки общепринятых представлений

- Блог симпозиума Дарендорфа 2011 г.

- Евростат – Объяснение статистики: структура государственного долга (данные за октябрь 2011 г.)

- Интерактивная карта журнала Debt Crisis Economist , 9 февраля 2011 г.

- Тематическая страница «Европейского долгового кризиса» в New York Times обновляется ежедневно.

- Тематическая страница «Отслеживание долгового кризиса в Европе» New York Times с последними заголовками по странам (Франция, Германия, Греция, Италия, Португалия, Испания).

- Карта европейских долгов New York Times, 20 декабря 2010 г.

- Дефицит бюджета с 2007 по 2015 год Economist Intelligence Unit, 30 марта 2011 г.

- Протесты в Греции в ответ на жесткие меры жесткой экономии в ЕС и помощь МВФ – видеорепортаж Democracy Now!

- Диаграмма взаимосвязанных долговых позиций европейских стран New York Times, 1 мая 2010 г.

- Аргентина: жизнь после дефолта «Песок и цвета» 2 августа 2010 г.

- Google – общедоступные данные : Государственный долг в Европе

- Стефан Коллиньон: Демократические требования к европейскому экономическому правительству Фонд имени Фридриха Эберта, декабрь 2010 г. (PDF, 625 КБ)

- Ник Малкуцис: Греция – год кризиса Фонд Фридриха Эберта, июнь 2011 г.

- Райнер Ленц: Кризис в еврозоне Фонд Фридриха Эберта, июнь 2011 г.

- Вольф, Мартин , «Кредиторы могут раздражаться, но им нужны должники» , Financial Times , 1 ноября 2011 г., 19:28.

- Больше боли, нет выгоды для Греции: стоит ли евро затрат на проциклическую фискальную политику и внутреннюю девальвацию? Центр экономических и политических исследований , февраль 2012 г.

- «Ликвидность позволяет выиграть только время» – Где европейские эксперты, предлагающие долгосрочный и целостный подход? Интервью с Лю Олином: Еврокризис. Взгляд китайского экономиста. (03/2012) [ постоянная мертвая ссылка ]

- Майкл Льюис - Как финансовый кризис создал новый третий мир - октябрь 2011 г., NPR, октябрь 2011 г.

- Эта американская жизнь - континентальный распад NPR, январь 2012 г.

- Отчет о глобальной финансовой стабильности , Международный валютный фонд, апрель 2012 г.

- Экономический прогноз ОЭСР – май 2012 г.

- «Выход из евро: практическое руководство», Роджер Бутл, лауреат премии Вольфсона по экономике 2012 года.

- «Выход из тупика: путь выхода из кризиса»

- Кризис еврозоны – может ли политика жесткой экономии способствовать экономическому росту? Главный экономист Всемирного банка в регионе EMEA Индермит Гил о потенциальных последствиях, журнал CFO Insight Magazine, июль 2012 г.