Прогрессивный налог

| Часть серии о |

| Налогообложение |

|---|

|

| Аспект фискальной политики |

Прогрессивный налог – это налог которого , ставка увеличивается по мере увеличения налогооблагаемой суммы. [1] [2] [3] [4] Термин «прогрессивный» налогоплательщика относится к тому, как ставка налога меняется от низкой к высокой, в результате чего средняя ставка налога для человека становится меньше предельной ставки налога . [5] [6] Этот термин может применяться к отдельным налогам или к налоговой системе в целом. Прогрессивные налоги вводятся в попытке уменьшить налоговую нагрузку на людей с более низкой платежеспособностью , поскольку такие налоги все больше смещают налоговую нагрузку на тех, у кого более высокая платежеспособность. Противоположностью прогрессивному налогу является регрессивный налог , например налог с продаж, при котором бедные платят большую долю. [ как? ] их доходов по сравнению с богатыми (например, расходы на продукты питания и основные продукты питания мало различаются в зависимости от дохода, поэтому зарплата бедных аналогична зарплате богатых, даже если последние имеют гораздо более высокий доход). [4]

Этот термин часто применяется в отношении подоходного налога с населения , при котором люди с более низким доходом платят меньший процент этого дохода в виде налога, чем люди с более высоким доходом. Это также может применяться к корректировкам налоговой базы путем использования налоговых льгот , налоговых льгот или выборочного налогообложения, которое создает эффект прогрессивного распределения. Например, налог на богатство или имущество , [7] Налог с продаж на предметы роскоши или освобождение от налога с продаж на предметы первой необходимости можно охарактеризовать как имеющий прогрессивный эффект, поскольку он увеличивает налоговое бремя для семей с более высокими доходами и снижает его для семей с более низкими доходами. [8] [9] [10]

Прогрессивное налогообложение часто предлагается как способ смягчения социальных проблем, связанных с более высоким неравенством доходов . [11] поскольку налоговая структура уменьшает неравенство; [12] Экономисты расходятся во мнениях относительно экономических и долгосрочных последствий налоговой политики. [13] [14] [15] Одно исследование предполагает, что прогрессивное налогообложение положительно связано с субъективным благополучием, в то время как общие налоговые ставки и государственные расходы - нет. [16]

Ранние примеры

[ редактировать ]На заре Римской республики государственные налоги состояли из отчислений на принадлежащее им богатство и собственность. Для римских граждан ставка налога при нормальных обстоятельствах составляла 1% от стоимости недвижимости, а иногда могла достигать 3% в таких ситуациях, как война. Эти налоги взимались с земли, домов и другой недвижимости, рабов, животных, личных вещей и денежного богатства. К 167 г. до н.э. Риму больше не нужно было взимать налог со своих граждан на итальянском полуострове из-за богатств, приобретенных в завоеванных провинциях. После значительной римской экспансии в I веке Август Цезарь ввел налог на богатство в размере около 1% и фиксированный подушный налог на каждого взрослого; это сделало налоговую систему менее прогрессивной, поскольку она больше не облагала налогом только богатство. [17] В Индии под властью Империи Великих Моголов система Дахсала была введена в 1580 году нашей эры во время правления Акбара . Эта система была введена министром финансов Акбара Раджей Тодаром Малом, который был назначен в 1573 году нашей эры в Гуджарате. Система Дахсала представляет собой систему доходов от земли (систему налогообложения), которая помогла организовать систему сбора доходов на основе плодородия земли.

современная эпоха

[ редактировать ]

Первый современный подоходный налог был введен в Великобритании Уильямом премьер-министром Питтом Младшим в его бюджете на декабрь 1798 года для оплаты оружия и снаряжения для войны за независимость Франции . Новый поэтапный (прогрессивный) подоходный налог Питта начался с сбора в размере 2 старых пенсов за фунт ( 1 ⁄ 120 или 0,83%) при годовом доходе более 60 фунтов стерлингов и увеличивается максимум до 2 шиллингов (10%) при доходах более 200 фунтов стерлингов. Питт надеялся, что новый подоходный налог принесет 10 миллионов фунтов стерлингов, но фактические поступления за 1799 год составили чуть более 6 миллионов фунтов стерлингов. [18]

Прогрессивный подоходный налог Питта взимался с 1799 по 1802 год, когда он был отменен Генри Аддингтоном во время Амьенского мира . Аддингтон занял пост премьер-министра в 1801 году, после отставки Питта из-за эмансипации католиков . Подоходный налог был вновь введен Аддингтоном в 1803 году, когда военные действия возобновились, но он был снова отменен в 1816 году, через год после битвы при Ватерлоо .

Нынешняя форма подоходного налога в Соединенном Королевстве была вновь введена сэром Робертом Пилом в Законе о подоходном налоге 1842 года . Пил, будучи консерватором , выступал против подоходного налога на всеобщих выборах 1841 года , но растущий дефицит бюджета потребовал нового источника средств. Новый подоходный налог, основанный на модели Аддингтона, был введен с доходов выше 150 фунтов стерлингов. Хотя изначально эта мера была временной, вскоре она стала неотъемлемой частью британской налоговой системы. был сформирован комитет В 1851 году под руководством Джозефа Хьюма для расследования этого вопроса, но он не смог прийти к четким рекомендациям. Несмотря на громкие возражения, Уильям Гладстон , министр финансов с 1852 года, сохранил прогрессивный подоходный налог и расширил его для покрытия расходов на Крымскую войну . К 1860-м годам прогрессивный налог стал неохотно принятым элементом английской налоговой системы. [19]

В США первый прогрессивный подоходный налог был установлен Законом о доходах 1862 года . Закон был подписан президентом Авраамом Линкольном и заменил Закон о доходах 1861 года , который вводил фиксированный подоходный налог в размере 3% на годовой доход, превышающий 800 долларов. Шестнадцатая поправка к Конституции США , принятая в 1913 году, разрешила Конгрессу взимать все подоходные налоги без каких-либо требований о пропорциональном распределении. К середине 20-го века большинство стран ввели ту или иную форму прогрессивного подоходного налога. [20]

И Карл Маркс , и Фридрих Энгельс поддерживали прогрессивный подоходный налог. [21]

Отрицательный подоходный налог

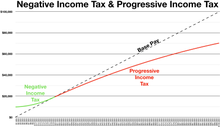

[ редактировать ]Идея отрицательного подоходного налога (NIT) была обнаружена и обсуждена различными мыслителями, и чаще всего ее приписывают Милтону Фридману , который сделал ее более заметной в своей работе 1962 года «Капитализм и свобода». Теория позиционирует себя как альтернативу современным прогрессивным налоговым системам, которые считаются слишком бюрократическими и неэффективными. В ней подчеркиваются более низкие административные расходы и единая система обеспечения благосостояния и поддержки без дискредитации бенефициаров. Это также устраняет ненужные процессы и институты, напрямую предоставляя некачественные услуги. [22]

NIT — это система, в которой поток налоговых платежей инвертируется в случае, если заработная плата падает до определенного порога; Лица, превышающие данный уровень, должны вносить деньги в бюджет государства, а лица, находящиеся ниже, являются получателями указанных средств. Теоретическая основа этой идеи может быть отнесена к Уильяму Петти , Вильфердо Парето и Полу Самуэльсону , среди других.

Регулируемость субсидий, предоставляемых бедным домохозяйствам системой, устраняет проблему ловушки благосостояния, с которой сталкиваются другие предложения (т.е. проверка нуждаемости ). «Субсидирование заработной платы» лучше всего демонстрируется на примере разницы между зарплатой, базовой заработной платой и реальным доходом после субсидии. Как только минимальные критерии, определенные соответствующим правительством, будут выполнены, получатель становится плательщиком.

Милтон предоставляет NIT еще пять преимуществ. Это позволяет домохозяйствам и семьям поддерживать себя непосредственно за счет своих доходов, не полагаясь на другие программы или планы. Во-вторых, он предоставляет получателю денежные средства, что воспринимается как наиболее эффективное средство поддержки. В-третьих, Милтон утверждает, что отрицательный подоходный налог может заменить все другие поддерживающие программы и работать как универсальная программа сама по себе. В-четвертых, более низкие затраты на администрирование, связанные с NIT, по сравнению с другими системами. Наконец, теоретически он не должен вмешиваться в рыночные механизмы в отличие от других государственных интервенционистских законов (например, о минимальной заработной плате ). [23]

Опрос, проведенный в 1995 году, показал, что большинство американских экономистов выступали за добавление отрицательного подоходного налога в систему социального обеспечения. [24] Федеральное правительство Соединенных Штатов проявило ключевой интерес к этому вопросу и в период с 1968 по 1982 год спонсировало четыре эксперимента в различных штатах, чтобы увидеть влияние NIT на предложение рабочей силы, доходы и эффекты замещения. В результате большинство участников, особенно молодежь, сократили предложение рабочей силы на целых четыре недели. Такая щедрая система, как NIT, может показаться неизбежной. [25]

NIT широко использовался в рамках президента Никсона Плана помощи семьям в 1969 году. Он также был реализован в 1975 году для работающих бедных посредством налоговых льгот на заработанный доход . [26] Система все еще находится у власти сегодня, но отличается от первоначальных теорий Мильтона и его сторонников.

Измерение прогрессивности

[ редактировать ]Такие индексы, как индекс Костюмов , [7] Коэффициент Джини , индекс Каквани , индекс Тейла , индекс Аткинсона и индекс Гувера были созданы для измерения прогрессивности налогообложения с использованием показателей, полученных на основе распределения доходов и богатства . [27]

Предельные и эффективные налоговые ставки

[ редактировать ]

Ставку налога можно выразить двумя разными способами; предельная ставка, выраженная как ставка на каждую дополнительную единицу доходов или расходов (или последний потраченный доллар), и эффективная (средняя) ставка, выраженная как общая уплаченная сумма налога, деленная на общую сумму доходов или расходов. В большинстве систем прогрессивного налогообложения обе ставки будут повышаться по мере увеличения суммы, подлежащей налогообложению, хотя могут быть диапазоны, в которых предельная ставка будет постоянной. Обычно средняя ставка налога налогоплательщика будет ниже предельной ставки налога. В системе с возмещаемыми налоговыми льготами или социальными пособиями , проверяемыми по доходу , предельные ставки могут падать по мере роста доходов при более низких уровнях доходов. [ нужна ссылка ]

Инфляция и налоговые рамки

[ редактировать ]Налоговое законодательство не может быть точно привязано к инфляции . Например, некоторые налоговые законы могут полностью игнорировать инфляцию. В прогрессивной налоговой системе неспособность индексировать скобки с учетом инфляции в конечном итоге приведет к эффективному повышению налогов (если инфляция сохранится), поскольку инфляция заработной платы приведет к увеличению индивидуальных доходов и переводит людей в более высокие налоговые категории с более высокими процентными ставками. Это явление известно как сползание скобок и может привести к торможению бюджетной политики . [ нужна ссылка ]

Экономические эффекты

[ редактировать ]Между политиками и экономистами ведутся споры о роли налоговой политики в смягчении или усугублении имущественного неравенства. [ нужна ссылка ] и влияние на экономический рост. [ нужна ссылка ]

Равенство доходов

[ редактировать ]Прогрессивное налогообложение оказывает прямое влияние на уменьшение неравенства доходов . [12] Это особенно верно, если налогообложение используется для финансирования прогрессивных государственных расходов, таких как трансфертные выплаты и системы социальной защиты . [11] Однако эффект может быть приглушенным, если более высокие ставки приведут к увеличению уклонения от уплаты налогов . [12] [28] Когда неравенство доходов низкое, совокупный спрос будет относительно высоким, потому что больше людей, которым нужны обычные потребительские товары и услуги, смогут их себе позволить, в то время как рабочая сила не будет так относительно монополизирована богатыми. [29] [30] Высокий уровень неравенства доходов может иметь негативные последствия для долгосрочного экономического роста, занятости и классовых конфликтов . [31] [32] Прогрессивное налогообложение часто предлагается как способ смягчить социальные проблемы, связанные с более высоким неравенством доходов. [11] Разница между индексом Джини для распределения доходов до налогообложения и индексом Джини после налогообложения является индикатором последствий такого налогообложения. [33]

Экономисты Томас Пикетти и Эммануэль Саез писали, что снижение прогрессивности налоговой политики США в эпоху после Второй мировой войны привело к увеличению неравенства доходов, предоставив богатым доступ к капиталу. [13]

По мнению экономиста Роберта Х. Франка , снижение налогов для богатых в основном тратится на позиционные товары, такие как более крупные дома и более дорогие автомобили. Фрэнк утверждает, что вместо этого эти средства могли бы использоваться для финансирования таких вещей, как улучшение государственного образования и проведение медицинских исследований. [34] и предлагает прогрессивное налогообложение как инструмент борьбы с позиционными внешними эффектами . [35]

Экономический рост

[ редактировать ]В отчете, опубликованном ОЭСР в 2008 году, представлены эмпирические исследования, показывающие слабую отрицательную связь между прогрессивностью подоходного налога с населения и экономическим ростом. [14] Описывая исследование, Уильям Макбрайд, штатный автор консервативного Налогового фонда , заявил, что прогрессивность подоходного налога может подорвать инвестиции, принятие риска, предпринимательство и производительность, поскольку люди с высокими доходами, как правило, делают большую часть сбережений, инвестиций и риска. -занятость и высокая производительность труда. [36] [37] Напротив, по мнению МВФ , некоторые страны с развитой экономикой могли бы увеличить прогрессивность налогообложения для решения проблемы неравенства, не препятствуя экономическому росту, при условии, что прогрессивность не будет чрезмерной. МВФ также заявляет, что средняя максимальная ставка подоходного налога в странах-членах ОЭСР упала с 62 процентов в 1981 году до 35 процентов в 2015 году и что, кроме того, налоговые системы менее прогрессивны, чем указано в законодательных ставках, поскольку богатые люди имеют больший доступ к доходам. на налоговые льготы. [38]

Уровень образования

[ редактировать ]Экономист Гэри Беккер назвал уровень образования корнем экономической мобильности . [39] Прогрессивные налоговые ставки, одновременно повышая налоги на высокие доходы, имеют целью и соответствующим эффектом снижение бремени для низких доходов, улучшение равенства доходов . Получение образования часто зависит от стоимости и семейного дохода , что для бедных слоев населения снижает их возможности для получения образования. [40] [41] Увеличение доходов бедных и экономическое равенство уменьшают неравенство в уровне образования . [42] [43] Налоговая политика может также включать прогрессивные элементы, обеспечивающие налоговые льготы для образования, такие как налоговые льготы и налоговые льготы для стипендий и грантов . [44] [45]

Потенциально неблагоприятным эффектом прогрессивных налоговых схем является то, что они могут снизить стимулы к получению образования. [15] [41] [46] Сокращая доходы высокообразованных работников после уплаты налогов, прогрессивные налоги могут снизить стимулы для граждан к получению образования, тем самым снижая общий уровень человеческого капитала в экономике. [15] [41] [46] Однако этот эффект можно смягчить с помощью субсидий на образование, финансируемых за счет прогрессивного налога. [47] Теоретически, общественная поддержка государственных расходов на высшее образование увеличивается, когда налогообложение является прогрессивным, особенно когда распределение доходов неравномерно. [48]

Оппозиция и критика

[ редактировать ]Аргументация Хайека

[ редактировать ]Фридрих Хайек считает введение прогрессивной налоговой системы несовместимым с принципами открытого и либерального общества . Он утверждает, что введение более высоких налогов на более высокие доходы создает предвзятое отношение к экономическому богатству и отрицательно влияет на стимулы трудоспособного возраста. Его мысль проистекает из философских и моральных теорий. Хайек считает, что финансовые проблемы частично лежат в основе моральной философии, практикуемой обществом. Прогрессивный налог запрещает стимулы свободной рыночной конкуренции, в то время как богатство подчиняется демократическому голосованию большинства . Это приводит к незаконной передаче политической власти.

Хайек считает, что резкое повышение прогрессивного налога стало результатом обманных оправданий, которые на самом деле не принесли плодов. Он утверждает, что исторические и методологические условия уступили место навязыванию системы. Система была создана на нелепых предпосылках и не смогла достичь своих целей перераспределения. Прогрессивный налог не принес пользы бедным, вместо этого выгода досталась среднему классу , который скомпрометировал большинство избирателей, большинство, которое может настаивать на изменении налогов. [49]

Хайек выступает за фиксированную (или пропорциональную) ставку налога. Эстония была одной из первых стран в Европе, которая адаптировала такую налоговую систему. [50]

Аргументация Нозика

[ редактировать ]Роберт Нозик в своей знаменитой работе «Анархия, государство и утопия» делает широко известное утверждение: «Налогообложение доходов от труда приравнивается к принудительному труду». [51] Он признает разницу между предыдущими формами рабства, но считает, что оно в любом случае столь же аморально. Нозик считает, что роль правительства в большинстве секторов, включая экономику, должна быть ограничена. Он выступает за так называемое « минимальное государство », поэтому правительству не следует навязывать «перераспределение», поскольку это сводит к минимуму вознаграждения , предоставляемые силами свободного рынка. Любой доход, полученный от налогов, должен быть потрачен на базовое содержание (т.е. ремонт дорог). [52]

Лазейки

[ редактировать ]Действующий налоговый кодекс США подвергся критике со стороны многих, кто считает, что самые богатые люди страны не платят свою справедливую долю. Это связано с тем, что нынешняя налоговая система взимает с человека плату на основе заработной платы , а не инвестиционного дохода — области, в которой представители высшего класса зарабатывают большую часть своих денег. Известный инвестор Уоррен Баффет активно выступал в поддержку налогообложения богатых, пропорционального инвестиционному доходу, а также заработной плате. Как известно, Баффет заметил, что если проанализировать каждого сотрудника в его офисе, включая его самого, то можно процитировать его слова: «Я, вероятно, буду самым низкооплачиваемым налогоплательщиком в офисе». [53] Эта поддержка в конечном итоге привела к предложению президента Барака Обамы «Правила Баффета» , которое предлагало ввести минимальный налог в размере 30% для людей, зарабатывающих более 1 миллиона долларов в год. [54] Целью правила Баффета было гарантировать, что инвестиционный доход будет представлять собой налогооблагаемый доход, а не просто заработную плату. В конечном итоге это правило было отклонено Конгрессом в марте 2012 года. Президент Джо Байден попытался сделать то, что не смог сделать президент Обама , и представил «Закон о справедливой доле», который следовал философии правила Баффета. По состоянию на август 2023 года законопроект не набрал оборотов в Конгрессе. В число тех, кто пользуется преимуществами этих налоговых кодексов в Соединенных Штатах, входят некоторые из самых богатых и известных людей. Сообщается, что « Безос , как сообщается, вообще не платил федеральный подоходный налог в 2007 и 2011 годах, а Маск не платил его в 2018 году». [55]

Психологические факторы

[ редактировать ]

Исследование, проведенное в 2011 году психологами Сигехиро Оиси, Ульрихом Шиммаком и Эдом Динером , используя данные из 54 стран, показало, что прогрессивное налогообложение положительно связано с субъективным благополучием, в то время как общие налоговые ставки и государственные расходы — нет. Авторы добавили: «Мы обнаружили, что связь между более прогрессивным налогообложением и более высоким уровнем субъективного благосостояния опосредована удовлетворенностью граждан общественными благами , такими как образование и общественный транспорт». [16] Профессор налогового права Томас Д. Гриффит , подводя итоги исследований человеческого счастья, утверждал, что, поскольку неравенство в обществе значительно снижает счастье, прогрессивная налоговая структура, которая перераспределяет доходы, повысит благосостояние и счастье в обществе. [56] Поскольку прогрессивное налогообложение снижает доходы людей с высокими доходами и часто используется в качестве метода финансирования государственных социальных программ для людей с низкими доходами, призывы к увеличению прогрессивного налогообложения иногда называют завистью или классовой борьбой . [ нужны разъяснения ] [35] [57] [58] в то время как другие могут охарактеризовать такие действия как справедливые или форму социальной справедливости . [58] [59]

Даже несмотря на исследования, которые приходят к выводу, что прогрессивный налог может быть положительно связан с повышением благосостояния определенных людей, эксперты отмечают, что многие богатые демократии часто не решаются вводить прогрессивные налоги. Исследование, проведенное Йельским политологом Кеннетом Шивом и Дэвидом Стасаважем из Нью-Йоркского университета и опубликованное в журнале «Сравнительные политические исследования» , помогает объяснить, почему это так. Результаты их исследования пришли к выводу, что избиратели убеждены, что ко всем гражданам следует относиться одинаково в отношении налогообложения, независимо от дохода, который они приносят. Авторы указывают на это рассуждение как на одну из основных причин, по которой некоторые страны отказываются повышать налоги для более богатых слоев населения. несмотря на рост неравенства. Кеннета Шева Цитируется высказывание : «Прогрессивное налогообложение является мощным политическим инструментом реагирования на растущее неравенство, но мы обнаружили, что богатые демократические страны не прибегают к нему очень часто». Результаты исследования являются результатом исследований, проведенных в Великобритании, США и Германии. В отличие от прогрессивного налога, некоторые избиратели утверждают, что справедливая налоговая система должна учитывать, заработали ли люди свое богатство тяжелым трудом по сравнению с другими. Эта точка зрения подчеркивает нормы справедливости равного обращения, которые предполагают, что ко всем гражданам следует относиться одинаково в таких областях, как избирательные права и правовая защита. Соответственно, эти избиратели считают, что все должны платить одинаковую ставку налога, что отражает концепцию равного обращения. Хотя прогрессивная налоговая политика может решить проблему неравенства доходов в некоторых странах, существует значительная часть населения, которая выступает против нее, основываясь на идее политического равенства. Эта оппозиция может помешать формированию консенсуса по решению проблемы неравенства путем повышения налогов на более высокие доходы и богатство. [60]

Вычисление

[ редактировать ]

Существует два распространенных способа расчета прогрессивного налога, соответствующие форме «точка-наклон» и форме «наклон-пересечение» уравнения для применимой скобки. Они рассчитывают налог либо как налог на нижнюю сумму группы плюс налог на предельную сумму внутри группы; или налог на всю сумму ( по предельной ставке) за вычетом суммы, на которую завышается налог в нижней части скобки.

Например, предположим, что существуют налоговые категории 10%, 20% и 30%, где ставка 10% применяется к доходу от 1 до 10 000 долларов США ; ставка 20% применяется к доходам от 10 001 до 20 000 долларов США ; и ставка 30% применяется ко всем доходам, превышающим 20 000 долларов США . В этом случае налог на доход в размере 20 000 долларов США (рассчитывается путем сложения налогов в каждой скобке) составляет . Тогда налог на 25 000 долларов дохода можно будет рассчитать двумя способами. Использование формы «точка – наклон» (налог на нижнюю сумму плюс налог на предельную сумму) дает: Геометрически линия налога на верхней скобке проходит через точку и имеет наклон 0,3 (30%).

Альтернативно, налог в размере 30% на доход в размере 20 000 долларов США. , что завышает налог в нижней части верхней границы на , поэтому использование формы наклона-пересечения дает: Геометрически линия налога в верхней скобке пересекает ось Y в точке −3000 долларов США – она проходит через точку – и имеет наклон 0,3 (30%).

Например, в США первая форма использовалась до 2003 г. (для одинарной группы 15% 2003 г.): [61]

- Если сумма в форме 1040, строка 40 [Налогооблагаемый доход], составляет: Более — 7 000

- Но не более — 28 400.

- Введите форму 1040, строка 41 [Налог] $700,00 + 15%.

- от суммы свыше — 7 000

Например, с 2004 года это изменилось на вторую форму (для одиночной группы 28% 2004 года): [62]

- Налогооблагаемый доход. Если строка 42 — не менее 100 000 долларов США , но не более 146 750 долларов США.

- (a) Введите сумму из строки 42.

- (б) Сумма умножения × 28% (0,28)

- (в) Умножьте (а) на (б)

- (d) Сумма вычета 5 373,00 долл. США

- Налог. Вычтите (d) из (c). Введите результат сюда и в форму 1040, строка 43.

Примеры

[ редактировать ]

Большинство систем по всему миру содержат прогрессивные аспекты. Когда налогооблагаемый доход попадает в определенную налоговую категорию , физическое лицо платит указанный процент налога на каждый доллар, попадающий в этот денежный диапазон . Например, человек в США, который заработал 10 000 долларов США налогооблагаемого дохода (доход после корректировок, вычетов и освобождений), будет нести ответственность за 10% каждого доллара, заработанного с 1-го по 7550-й доллар, а затем за 15%. каждого доллара, заработанного с 7551-го по 10-тысячный доллар, на общую сумму 1122,50 доллара .

В Соединенных Штатах существует семь категорий подоходного налога в диапазоне от 10% до 39,6% сверх необлагаемого налогом уровня дохода на основе личного освобождения и обычно различных других налоговых льгот, таких как налоговый кредит на заработанный доход и выплаты по ипотеке. Ставки федерального налога для индивидуальных налогоплательщиков в США на 2021 налоговый год следующие: 10% от США 0 до 9 950 долларов ; 12% от 9 950 до 40 525 долларов США ; 22% с 40 525 до 86 375 долларов США ; 24% с 86 375 до 164 925 долларов ; 32% со 164 925 до 209 425 долларов ; 35% от 209 425 до 523 600 долларов США ; и 37% от 523 600 долларов и выше. [64] Федеральная налоговая система США также включает вычеты по налогам штата и местным налогам для домохозяйств с низкими доходами, что смягчает налоги, которые иногда являются регрессивными, особенно налоги на недвижимость . Домохозяйства с более высокими доходами облагаются альтернативным минимальным налогом , который ограничивает вычеты и устанавливает фиксированную ставку налога от 26% до 28%, при этом более высокая ставка начинается с в 175 000 долларов США дохода . Также предусмотрен поэтапный отказ от вычетов, начиная с 112 500 долларов США для лиц, подающих декларацию в одиночку. Конечным эффектом является повышение прогрессивности, что полностью ограничивает вычеты по государственным и местным налогам и некоторым другим кредитам для лиц, зарабатывающих более 306 300 долларов США . [65] Чтобы противодействовать регрессивным налогам штата и местным налогам, многие штаты США вводят прогрессивный подоходный налог. [66] В 32 штатах и округе Колумбия установлены прогрессивные ставки подоходного налога. [67] Скобки различаются в зависимости от штата .

С 1960-х годов наблюдается значительное снижение прогрессивности федеральной налоговой системы США. Два периода с наибольшим снижением прогрессивности налогов произошли при администрации Рейгана в 1980-х годах и при администрации Буша в 2000-х годах. [68] Закон о сокращении налогов и создании рабочих мест 2017 года, принятый президентом Трампом, сильно повлиял на налоговую систему США. Закон предпринял шаги по резкому снижению налогов для домохозяйств с высокими доходами, открыл лазейки для вычетов для предприятий и снизил ставку федерального корпоративного налога до 21 процента. [69] Он сохранил структуру семи налоговых категорий для доходов физических лиц, но снизил пять из семи на один процент или более. [70] Например, после принятия в 2017 году Закона о сокращении налогов и создании рабочих мест в 2017 году супружеская пара с общим доходом в 250 000 долларов после вычетов столкнулась бы с налоговой ставкой в размере 33%. Однако к 2023 и 2024 годам их самая высокая ставка налога снизится до 24%. Это изменение привело бы к заметному неравенству в их фактической заработной плате по сравнению с предыдущими годами. [71]

Албания перешла от фиксированного налога к прогрессивному налогу в 2014 году. [72] Края, Лиреза и Морелли [72] пришли к выводу, что, хотя система прогрессивного налогообложения может быть более эффективной в достижении политических целей, таких как сокращение неравенства доходов и увеличение государственных налоговых поступлений, политики должны тщательно взвесить ее влияние на инвестиции и предпринимательство и принять жесткие меры налогового администрирования и правоприменения для борьбы с уклонением от уплаты налогов в рамках прогрессивная система налогообложения.

В Бельгии действуют следующие ставки подоходного налога с населения (на 2021 год): 25% от евро 0 до 13 540 евро; 40% от 13 540 евро до 23 900 евро; 45% от 23 900 евро до 41 360 евро; и 50% от 41 360 евро и любой суммы свыше. [73]

В Канаде действуют следующие ставки федерального налога на доходы (на 2021 год): 15% от канадских 0 до 49 020 долларов ; 20,5% от 49 020 до 98 040 долларов США ; 26% с 98 040 до 151 978 долларов ; 29% со 151 978 до 216 511 долларов США ; и 33% при доходе свыше 216 511 долларов США . [74]

В Дании действуют следующие государственные ставки налога на доходы физических лиц: 12,11% для нижней налоговой базы; 15% для максимальной налоговой базы или дохода, превышающего 544 800 датских крон . Дополнительные налоги, такие как муниципальный налог (средний показатель которого по стране составляет 24,971%), налог на рынок труда и церковный налог, также применяются к индивидуальному доходу. [75]

Германии действуют следующие ставки подоходного налога с населения для единого налогоплательщика (на 2020 налоговый год): 0% до 9 744 евро В ; 14-42% с 9744 евро до 57 918 евро; 42% с 57 918 евро до 274 612 евро; и 45% на сумму 274 612 евро и любую сумму свыше. [76]

Индонезия ввела прогрессивный транспортный налог на муниципальном уровне в Чимахи и Палембанге . [77] [78] что оказало существенное влияние системы прогрессивного налогообложения на местные доходы муниципалитета.

В Норвегии действуют следующие ставки подоходного налога с населения (на 2020 год): 1,9% от норвежских крон 180 800 до 254 500 ; 4,2% с 254 500 норвежских крон до 639 750 норвежских крон; 13,2% с 639 750 норвежских крон до 999 550 норвежских крон; и 16,2% от 999 550 норвежских крон и выше. [79]

В Швеции установлены следующие уровни государственного подоходного налога для физических лиц: 0% на доход до 413 200 шведских крон ; 20% от 413 200 до 591 600 шведских крон; и 25% от 591 600 шведских крон и любой суммы свыше. [80]

В Соединенном Королевстве действуют следующие ставки подоходного налога: 0% от ; 0 до 12 570 фунтов стерлингов 20% от £12 571 до £50 270; 40% от £50 271 до £150 000; и 45% от £150 000 и выше. [81] Однако в Шотландии существует больше налоговых категорий, чем в других странах Великобритании. В Шотландии действуют следующие дополнительные группы подоходного налога: 19% от 12 571 до 14 667 фунтов стерлингов; 20% от £14 667 до £25 296; 21% с £25 297 до £43 662; 41% от £43 663 до £150 000; и 46% на любую сумму, превышающую 150 000 фунтов стерлингов. [82]

В Новой Зеландии действуют следующие группы подоходного налога: 10,5% до новозеландских долларов 14 000 ; 17,5% от 14 001 до 48 000 новозеландских долларов ; 30% от 48 001 до 70 000 новозеландских долларов ; 33% от 70 001 новозеландских долларов до 180 000 новозеландских долларов ; 39% на любую сумму свыше 180 000 новозеландских долларов ; и 45%, когда работник не заполняет форму декларации. [83] Все значения указаны в новозеландских долларах и не включают налог с дохода.

В Австралии действуют следующие прогрессивные ставки подоходного налога (на 2012–2013 финансовый год): 0% действует до австралийских долларов 18 200 ; 19% от 18 201 до 37 000 австралийских долларов ; 32,5% от 37 001 до 80 000 австралийских долларов ; 37% от 80 001 до 180 000 австралийских долларов ; и 45% на любую сумму, превышающую 180 000 австралийских долларов . [84]

Италия также следует прогрессивной налоговой схеме. По состоянию на октябрь 2020 года прогрессивные налоговые ставки в Италии выглядят следующим образом. Доход от 0 до 15 000 евро – 23%, 15 000 евро – 28 000 евро – 25%, 28 000 евро – 50 000 евро – 35%, 50 000 евро и выше – 43%. [85]

См. также

[ редактировать ]- Расширение возможностей

- Демократический социализм

- Экономический прогрессизм

- Справедливость в налогообложении

- Налог на прибыль

- Оптимальный налог

- Перераспределение доходов и богатства

- Эффект Робин Гуда

- Социал-демократия

- Индекс костюмов

- Эластичность налогооблагаемого дохода

- Налоговая категория

- Уклонение от уплаты налогов

- Налоговое бремя

- X налог

Контрастные модели :

Ссылки

[ редактировать ]- ^ «Прогрессивный» . Мерриам-Вебстер . «(4b): скорость увеличивается по мере увеличения базы»

- ^ «прогрессивный» . Словарь американского наследия английского языка (4-е изд.). Архивировано из оригинала 9 февраля 2009 года.

(6). Повышение ставки по мере увеличения налогооблагаемой суммы

- ^ «прогрессивный налог» . ВордНет . Принстонский университет . Проверено 17 февраля 2023 г.

прогрессивный налог, прогрессивный налог (любой налог, ставка которого увеличивается по мере увеличения суммы, подлежащей налогообложению)

- ^ Перейти обратно: а б Зоммерфельд, Рэй М.; Мадео, Сильвия А.; Андерсон, Кеннет Э.; Джексон, Бетти Р. (1992). Понятия налогообложения . Форт-Уэрт, Техас: Dryden Press.

- ^ Хайман, Дэвид М. (1990). Государственные финансы: современное применение теории к политике (3-е изд.). Чикаго, Иллинойс: Dryden Press.

- ^ Джеймс, Саймон (1998). Словарь налогообложения . Нортгемптон, Массачусетс: Эдгар Элгар.

- ^ Перейти обратно: а б Костюмы, Дэниел Б. (сентябрь 1977 г.). «Измерение налоговой прогрессивности». Американский экономический обзор . 67 (4): 747–752. JSTOR 1813408 .

- ^ «Служба внутренних доходов» . Архивировано из оригинала 16 августа 2007 года . Проверено 27 марта 2009 г.

Налог на роскошь является прогрессивным налогом: он отбирает больше у богатых, чем у бедных.

{{cite web}}: CS1 maint: bot: исходный статус URL неизвестен ( ссылка ) - ^ «Налог на роскошь» . Британская онлайн-энциклопедия . Архивировано из оригинала 7 июля 2012 года.

Акцизный сбор с товаров и услуг, которые считаются предметами роскоши, а не предметами первой необходимости. Современные примеры — налоги на ювелирные изделия и парфюмерию. Налоги на роскошь могут взиматься с целью обложить налогом богатых...

- ^ Шефер, Джеффри М. (сентябрь 1969 г.). «Освобождение от одежды и регрессивность налога с продаж». Американский экономический обзор . 59 (4). Часть 1, стр. 596–599. JSTOR 1813222 .

- ^ Перейти обратно: а б с Пикетт, Кейт; Уилкинсон, Ричард (26 апреля 2011 г.). Духовный уровень: почему большее равенство делает общества сильнее . Блумсбери. ISBN 978-1-60819-341-7 .

- ^ Перейти обратно: а б с Мойес, П. (1988). «Заметка о минимально прогрессивном налогообложении и абсолютном неравенстве доходов». Социальный выбор и благосостояние . 5 (2–3): 227–234. дои : 10.1007/BF00735763 .

- ^ Перейти обратно: а б Пикетти, Томас; Саес, Эммануэль (2003). «Неравенство доходов в Соединенных Штатах, 1913–1998» (PDF) . Ежеквартальный экономический журнал . CXVIII (1-е изд.).

- ^ Перейти обратно: а б Арнольд, Йенс (14 октября 2008 г.). «Влияют ли налоговые структуры на совокупный экономический рост? Эмпирические данные группы стран ОЭСР» . ОЭСР. Архивировано из оригинала 16 октября 2013 года . Проверено 2 января 2014 г.

- ^ Перейти обратно: а б с Беккер, Гэри С.; Мерфи, Кевин М. (май 2007 г.). «Положительная сторона неравенства доходов» . Американский институт предпринимательства . Архивировано из оригинала 2 января 2014 года . Проверено 8 января 2014 г.

- ^ Перейти обратно: а б Оиси, Сигэхиро; Шиммак, Ульрих; Динер, Эд (2012). «Прогрессивное налогообложение и субъективное благополучие наций». Психологическая наука . 23 (1): 86–92. дои : 10.1177/0956797611420882 . ПМИД 22157676 . S2CID 8211113 .

- ^ Римские налоги . Unrv.com. Проверено 12 апреля 2014 г.

- ^ «Налог, чтобы победить Наполеона» . Налоговая и таможенная служба Ее Величества. Архивировано из оригинала 29 июля 2013 года . Проверено 18 февраля 2023 г.

- ^ Банк, Стивен А. (2011). Англо-американское корпоративное налогообложение: прослеживание общих корней различных подходов . Издательство Кембриджского университета. стр. 28–29. ISBN 978-1-139-50259-7 .

- ^ Джеймс, Кэтрин (2011). «Изучение истоков и глобального роста НДС». Журнал экономики . 35 (4): 15–22. ССНР 2291281 .

- ^ Ирландия, Дэвид (8 июля 2019 г.). «Как на самом деле выглядит марксистская налоговая политика» . Исторический материализм . 27 (2): 188–221. дои : 10.1163/1569206X-00001543 . ISSN 1465-4466 .

- ^ «Отрицательный подоходный налог, объяснил | MIT Sloan» . mitsloan.mit.edu . 24 апреля 2024 г. Проверено 26 апреля 2024 г.

- ^ Моффитт, Роберт А. (1 августа 2003 г.). «Отрицательный подоходный налог и эволюция политики благосостояния США» . Журнал экономических перспектив . 17 (3): 119–140. дои : 10.1257/089533003769204380 . ISSN 0895-3309 .

- ^ Олстон, Ричард М.; Керл, младший ; Воан, Майкл Б. (май 1992 г.). « Существовал ли консенсус среди экономистов в 1990-х годах?» ( PDF) . Американский экономический обзор . 82 (2). Американская экономическая ассоциация : 203–209.

- ^ Робинс, Филип К. (1985). «Сравнение результатов четырех экспериментов по отрицательному подоходному налогу» . Журнал человеческих ресурсов . 20 (4): 567–582. дои : 10.2307/145685 . ISSN 0022-166X .

- ^ Гамильтон, Джонатан Х. (1 апреля 2010 г.). «Оптимальная теория налогообложения: путь от отрицательного подоходного налога к налоговому кредиту на заработанный доход» . Южный экономический журнал . 76 (4): 860–878.

- ^ Филип Б. Коултер: Измерение неравенства , 1989, ISBN 0-8133-7726-9 (В этой книге описано около 50 различных показателей неравенства.)

- ^ Дункан, Денвил, Клара Сабирьянова Питер (октябрь 2012 г.). «Неравное неравенство: уменьшают ли прогрессивные налоги неравенство доходов?» (PDF) . Институт изучения труда.

{{cite web}}: CS1 maint: несколько имен: список авторов ( ссылка ) - ^ Экономика благосостояния] Артур Сесил Пигу

- ^ Эндрю Берг и Джонатан Д. Остри, 2011, « Неравенство и неустойчивый рост: две стороны одной медали ?» Записка для обсуждения персоналом МВФ SDN/11/08, Международный валютный фонд

- ^ Алесина, Альберто; Дэни Родрик (май 1994 г.). «Распределительная политика и экономический рост» (PDF) . Ежеквартальный экономический журнал . 109 (2): 465–90. дои : 10.2307/2118470 . JSTOR 2118470 .

- ^ Кастельс-Кинтана, Давид; Висенте Ройуэла (2012). «Безработица и долгосрочный экономический рост: роль неравенства доходов и урбанизации» (PDF) . Региональные исследования . 12 (24): 153–173. hdl : 10017/27066 . Проверено 17 октября 2013 г.

- ^ Шломо Ицхаки (1998). «Более дюжины альтернативных способов написания Джини» (PDF) . Экономическое неравенство . 8 :13–30.

- ^ Фрэнк, Роберт Х. «Позиционные внешние эффекты вызывают большие и предотвратимые потери благосостояния» (PDF) . Американская экономическая ассоциация. Архивировано из оригинала (PDF) 7 июля 2015 года . Проверено 17 марта 2014 г.

- ^ Перейти обратно: а б Фрэнк, Роберт Х. (июнь 2003 г.). «Отличаются ли позиционные внешние эффекты от других внешних эффектов?» (PDF) . Брукингский институт. Архивировано из оригинала (PDF) 21 декабря 2012 года . Проверено 17 марта 2014 г.

- ^ Макбрайд, Уильям (18 декабря 2012 г.). «Каковы данные о налогах и экономическом росте?» . Налоговый фонд. Архивировано из оригинала 27 декабря 2012 года . Проверено 2 января 2014 г.

- ^ Макбрайд, Уильям (20 февраля 2013 г.). «Комментарии к книге «Кто платит? Распределительный анализ налоговых систем во всех 50 штатах»» . Налоговый фонд. Архивировано из оригинала 24 февраля 2013 года . Проверено 2 января 2014 г.

- ^ «Налогово-бюджетная политика может изменить ситуацию» . Международный валютный фонд МВФ. 11 октября 2017 года . Проверено 12 октября 2017 г.

- ^ Беккер, Гэри С. (15 октября 2013 г.). «Беккер исследует корни восходящей мобильности» . Чикагский университет. Архивировано из оригинала 2 февраля 2016 года . Проверено 24 января 2014 г.

- ^ Кэмпбелл, Мэри; Хавман, Р.; Сандефур, Г.; Вулф, Б. (2005). «11 Экономическое неравенство и уровень образования среди поколений». Фокус . 23 (3): 11–15.

мы обнаружили, что семейный доход и благосостояние имеют положительную и статистически значимую связь с успеваемостью: дети, которые растут в семьях с более высоким доходом и большим благосостоянием, получают больше образования.

- ^ Перейти обратно: а б с Мюллер, Ричард (май 2008 г.). Доступ и постоянство студентов из малообеспеченных семей в канадском послесреднем образовании: обзор литературы . Проект МЕСА. Институт образовательной политики. дои : 10.2139/ssrn.2256110 . S2CID 152353956 . ССНН 2256110 .

студенты из семей с низкими доходами более чувствительны к изменениям в стоимости обучения и пакетах помощи, чем их коллеги из семей с более высокими доходами, равно как и студенты, посещающие местные колледжи по сравнению с университетами.

- ^ Кэмпбелл, Мэри; Хавман, Р.; Сандефур, Г.; Вулф, Б. (2005). «11 Экономическое неравенство и уровень образования среди поколений» (PDF) . Фокус . 23 (3): 11–15.

[Последствия растущего экономического неравенства:] Средний уровень достижений немного увеличивается, но увеличивается и его изменчивость. Средняя продолжительность обучения увеличилась менее чем на 1 процент. Неравенство, напротив, существенно возрастает – более чем на 8 процентов, если рассматривать все четыре показателя неравенства вместе. Более того, большая часть учащихся не заканчивает среднюю школу или 11 класс.

- ^ Чекки, Даниэле (май 2001 г.). «Образование, неравенство и неравенство доходов» . Программа исследований распределительного анализа . 52 . Международные центры экономики и смежных дисциплин Сантори и Тойота, Лондонская школа экономики.

неравенство в доходах эффективно снижает посещаемость школ, в основном на уровне средней школы.

- ^ «Рост программ проверки нуждаемости и налоговых льгот для домохозяйств с низкими доходами» . Бюджетное управление Конгресса. 11 февраля 2013 года . Проверено 28 января 2014 г.

- ^ Рэйчел Джонсон; Джеймс Наннс; Джеффри Рохали; Эрик Тодер; Робертон Уильямс (июль 2011 г.). «Почему некоторые налоговые единицы не платят подоходный налог» (PDF) . Центр налоговой политики. Архивировано из оригинала (PDF) 10 августа 2011 года . Проверено 28 января 2014 г.

- ^ Перейти обратно: а б Хекман Дж., Л. Лохнер и К. Табнер, Налоговая политика и формирование человеческого капитала , American Economic Review, 88, 293–297. Доступ: 31 июля 2012 г.

- ^ Крюгер, Дирк; Людвиг, Александр (май 2013 г.). «Оптимальное прогрессивное налогообложение трудового дохода и субсидии на образование, когда решения об образовании и трансферты из поколения в поколение являются эндогенными». Американский экономический обзор . 103 (3): 496–501. дои : 10.1257/aer.103.3.496 . S2CID 17244958 .

- ^ Анселл, Бен (2010). От избирательного бюллетеня до доски: перераспределительная политическая экономия образования . Издательство Кембриджского университета. п. 175.

В условиях высокого неравенства доходов и прогрессивности налогов поддержка расходов на высшее образование будет еще большей, даже если большинство людей его не получают.

- ^ Эстрада, Фернандо (2010). «Власть облагать налогом: лекция Хайека» . mpra.ub.uni-muenchen.de . стр. 4–6 . Проверено 28 апреля 2024 г.

- ^ Рудик, Питер (декабрь 2006 г.). «Эстония: Система налогообложения и введение фиксированного подоходного налога» (PDF) . Юридическая библиотека Конгресса .

- ^ Нозик, Роберт (19 января 2014 г.), «23. Анархия, государство и утопия» , 23. Анархия, государство и утопия , Princeton University Press, стр. 169, номер домена : 10.1515/9781400848393-024/html?lang=en , ISBN. 978-1-4008-4839-3 , получено 28 апреля 2024 г.

- ^ Сэмпсон, Джеффри (1978). «Либерализм и «минимальное государство» Нозика » . Разум . 87 (345): 93. ISSN 0026-4423 .

- ^ Исидор, Крис (4 марта 2013 г.). «Баффет говорит, что он по-прежнему платит более низкие налоги, чем его секретарь» . CNNMoney . Проверено 24 марта 2024 г.

- ^ «Правило Баффета: что оно означает, критика, часто задаваемые вопросы» . Инвестопедия . Проверено 24 марта 2024 г.

- ^ Писательница Айла Слиско (8 июня 2021 г.). «Уоррен Баффет защищает то, что платит меньше всех среди богатейших людей Америки» . Newsweek . Проверено 24 марта 2024 г.

- ^ Гриффит, Томас Д. (2004). «Прогрессивное налогообложение и счастье» . Обзор права Бостонского колледжа . 45 (5): 1363.

- ^ Пауэлл, Джим (17 октября 2012 г.). «Классовая война: смертельный враг экономического роста и рабочих мест» . Форбс . Проверено 3 февраля 2014 г.

- ^ Перейти обратно: а б Ким, Сюзанна (19 сентября 2011 г.). «Правило Уоррена Баффета: классовая война или налоговая справедливость?» . Новости АВС . Проверено 3 февраля 2014 г.

- ^ Каммингс, Майк (19 июля 2022 г.). «Убеждения о политическом равенстве препятствуют достижению консенсуса по прогрессивным налогам» . Йельские новости . Проверено 24 марта 2024 г.

- ^ Форма 1040 Инструкции (2003 г.), Таблицы налоговых ставок на 2003 г., с. 74

- ^ Форма 1040 Инструкции (2004 г.), Таблица расчета налогов за 2004 г. - строка 43, стр. 72

- ^ «Распределение доходов домохозяйств и федеральных налогов, 2010 г.» . Бюджетное управление Конгресса США. 4 декабря 2013 года . Проверено 6 января 2014 г.

- ^ «IRS предоставляет корректировки на налоговую инфляцию за 2021 налоговый год» . Служба внутренних доходов . 26 октября 2020 г. Проверено 22 апреля 2021 г.

- ^ 26 USC 55 . IRS См. также форму 6251 (физические лица) и форму 4626 (корпорации).

- ^ Институт налогообложения и экономической политики. (2018). Кто платит? Распределительный анализ налоговых систем во всех 50 штатах. https://itep.org/whopays/

- ^ Лугхед, Кэтрин. «Ставки и ставки государственного подоходного налога с физических лиц» . Налоговый фонд . Проверено 22 апреля 2021 г.

- ^ Пикетти, Томас; Саес, Эммануэль (1 января 2007 г.). «Насколько прогрессивна федеральная налоговая система США? Историческая и международная перспектива» . Журнал экономических перспектив . 21 (1): 3–24. дои : 10.1257/jep.21.1.3 . ISSN 0895-3309 . S2CID 5160267 .

- ^ Хендрикс, Гален (28 октября 2020 г.). «6 способов, с помощью которых администрация Трампа фальсифицирует и без того несправедливый налоговый кодекс» . Центр американского прогресса . Проверено 22 апреля 2021 г.

- ^ Амадео, Кимберли. «Как план налоговой реформы Трампа влияет на вас» . Баланс . Проверено 22 апреля 2021 г.

- ^ «Налоговые скобки Трампа: изменилась ли моя налоговая ставка? - SmartAsset | SmartAsset» . smartasset.com . Проверено 24 марта 2024 г.

- ^ Перейти обратно: а б Края, Гентьяна; Лиреза, Линерт; Морселли, Алессандро (май 2023 г.). «Сравнительное исследование плоского налога и прогрессивного налога в Албании» . Журнал образовательных и социальных исследований . 13 (3): 354. doi : 10.3694/jesr-2023-0083 .

- ^ «Бельгия – Физические лица – Налоги на доходы физических лиц» . Taxsummaries.pwc.com . Проверено 22 апреля 2021 г.

- ^ «Ставки подоходного налога в Канаде для физических лиц – текущий и предыдущие годы» . эм . 30 декабря 2020 г. Проверено 22 апреля 2021 г.

- ^ «Дания – Физические лица – Налоги на доходы физических лиц» . Taxsummaries.pwc.com . Проверено 22 апреля 2021 г.

- ^ «Германия – Физические лица – Налоги на доходы физических лиц» . Taxsummaries.pwc.com . Проверено 22 апреля 2021 г.

- ^ Махарани, Десвита; Мудзака, Мохамад Кохар (апрель 2023 г.). «Влияние прогрессивного налога на региональные доходы (исследование в одном из центров управления доходами города Чимахи)» . Журнал экономики, бизнеса и предпринимательства . 17 (1). Индонезия: 95–102. дои : 10.55208/jebe.v17i1.330 .

- ^ Барока1, Бела; Трипермата2, Лукита; Путри, Андини Утари (май 2023 г.). «Влияние прогрессивного налогообложения, налоговых санкций и налоговых знаний на уровень соблюдения требований налогоплательщиками транспортных средств в городе Палембанг: пример совместного офиса WPOP в Самсате, город Палембанг I» . Международный журнал общественных работ и взаимодействия . 4 (2). дои : 10.47747/ijcse.v4i2.1160 .

{{cite journal}}: CS1 maint: числовые имена: список авторов ( ссылка ) - ^ «Норвегия – Подоходный налог – KPMG Global» . КПМГ . 2 марта 2021 г. Проверено 22 апреля 2021 г.

- ^ skatteverket.se, Скаттеверкет. «Сумма и процент дохода 2013 года – частный» . www.skatteverket.se (на шведском языке) . Проверено 22 апреля 2021 г.

- ^ «Ставки подоходного налога и личные пособия» . GOV.UK. Проверено 22 апреля 2021 г.

- ^ «Подоходный налог в Шотландии» . GOV.UK. Проверено 22 апреля 2021 г.

- ^ «Налоговые ставки для физических лиц» . ird.govt.nz. Департамент внутренних доходов (Новая Зеландия) . Проверено 9 ноября 2022 г.

- ^ «Ставки налога на доходы физических лиц» . ato.gov.au. Налоговое управление Австралии . Архивировано из оригинала 29 июня 2011 года . Проверено 15 мая 2013 г.

- ^ «Итальянские налоги и налоговые преимущества для эмигрантов» . Экспатра . 23 октября 2023 г. Проверено 28 марта 2024 г.

Внешние ссылки

[ редактировать ]- Прогрессивный подоходный налог: теоретические основы

- Слемрод, Джоэл Б. (2002). «Прогрессивные налоги». В Дэвиде Р. Хендерсоне (ред.). Краткая энциклопедия экономики (1-е изд.). Библиотека экономики и свободы . ОКЛК 317650570 , 50016270 , 163149563