Корпоративный рай

| Часть серии о |

| Налогообложение |

|---|

|

| Аспект фискальной политики |

Корпоративная гавань , корпоративная налоговая гавань или транснациональная налоговая гавань используется для описания юрисдикции, которую транснациональные корпорации находят привлекательной для создания дочерних компаний или регистрации региональных или основных штаб-квартир компании, в основном из-за благоприятных налоговых режимов (а не только основной налоговой ставки), и /или благоприятные законы о секретности (например, об обходе правил или раскрытии налоговых схем) и/или благоприятные режимы регулирования (например, слабые законы о защите данных или трудовое законодательство).

В отличие от традиционных налоговых убежищ , современные корпоративные налоговые убежища отрицают, что они имеют какое-либо отношение к почти нулевым эффективным налоговым ставкам , поскольку им необходимо поощрять юрисдикции к заключению двусторонних налоговых соглашений , которые принимают инструменты размывания налоговой базы и перемещения прибыли (BEPS). CORPNET показывает, что каждое корпоративное налоговое убежище тесно связано с конкретными традиционными налоговыми убежищами (через дополнительные «черные ходы» инструмента BEPS, такие как двойной ирландский , голландский сэндвич и односолодовый виски ). Корпоративные налоговые убежища позиционируют себя как «экономики знаний», а интеллектуальную собственность — как актив «новой экономики», а не как инструмент налогового управления, который закодирован в их законодательстве как основной инструмент BEPS. Эта воспринимаемая респектабельность побуждает корпорации использовать эти IFC в качестве региональных штаб-квартир (например, Google , Apple и Facebook используют Ирландию в регионе EMEA вместо Люксембурга и Сингапур в Азиатско-Тихоокеанском регионе вместо Гонконга / Тайваня ).

Хотя «основная» ставка корпоративного налога в юрисдикциях, чаще всего вовлеченных в BEPS, всегда выше нуля (например, в Нидерландах — 25%, Великобритании — 19%, Сингапуре — 17% и Ирландии — 12,5%), «эффективная» ставка налога ( ETR) транснациональных корпораций, за вычетом инструментов BEPS, близок к нулю. Чтобы повысить респектабельность и доступ к налоговым соглашениям , некоторые юрисдикции, такие как Сингапур и Ирландия, требуют от корпораций «существенного присутствия», что приравнивается к «налогу на трудоустройство» в размере примерно 2–3% от защищаемой прибыли, и если это реальные рабочие места, налог смягчается.

CORPNET В списках корпоративных налоговых убежищ «Orbis Connections» оценивает Нидерланды, Великобританию, Швейцарию, Ирландию и Сингапур как ключевые в мире корпоративные налоговые убежища, а Цукмана «квант фондов» оценивает Ирландию как крупнейшую глобальную корпоративную налоговую убежища. Согласно косвенным тестам, Ирландия является крупнейшим получателем налоговых инверсий в США (Великобритания — третье, Нидерланды — пятое). инструменту Двойному ирландскому накопление необлагаемых налогом корпоративных BEPS приписывают крупнейшее в истории офшорных денежных средств . Люксембург, Гонконг и карибская «триада» (БВО-Кайманы-Бермудские острова) имеют элементы корпоративных налоговых убежищ, но также и традиционных налоговых убежищ.

Закон об экономической сущности, принятый в последние годы, установил, что BEPS не является существенной частью бизнеса финансовых услуг на Кайманах, Британских Виргинских островах и Бермудских островах. Хотя первоначально этому законодательству сопротивлялись по причинам экстерриториальности, прав человека, неприкосновенности частной жизни, международного правосудия, юриспруденции и колониализма, введение этих правил привело к тому, что эти юрисдикции значительно опередили сухопутные регулятивные режимы.

Глобальные центры BEPS

[ редактировать ]Современные корпоративные налоговые убежища, такие как Ирландия, Сингапур, Нидерланды и Великобритания, отличаются от традиционных «оффшорных» финансовых центров, таких как Бермудские острова, Каймановы острова или Джерси. [1] [2] Корпоративные убежища дают возможность перенаправить необлагаемую налогом прибыль из юрисдикций с более высокими налогами обратно в убежища; [3] [4] до тех пор, пока эти юрисдикции имеют двусторонние налоговые соглашения с корпоративной гаванью. [5] Это делает современные корпоративные налоговые убежища более мощными, чем более традиционные налоговые убежища , которые имеют более ограниченные налоговые соглашения из-за их признанного статуса. [6]

Каймановы острова, Британские Виргинские острова, Бермудские острова, Джерси и Гернси теперь более правильно известны как IFC или OFC.

Инструменты

[ редактировать ]Ученые-налоговики отмечают, что извлечение необлагаемой налогом прибыли из юрисдикций с более высокими налогами требует нескольких компонентов: [7] [8]

- § инструменты BEPS на основе IP , которые позволяют извлекать прибыль посредством трансграничного списания групповой IP (известной как «межгрупповая плата за IP»); и/или

- § Инструменты BEPS, основанные на долгах , которые позволяют извлекать прибыль посредством трансграничного отчисления искусственно высоких процентов (известное как «снятие прибыли»); и/или

- § Инструменты BEPS на основе TP , которые позволяют извлекать прибыль, утверждая, что процесс, выполняемый с продуктом в юрисдикции, оправдывает значительное увеличение трансфертной цены («TP»), по которой списывается готовый продукт, в от юрисдикции к юрисдикциям с более высокими налогами (известным как контрактное производство ); и

- Двусторонние налоговые соглашения с корпоративными налоговыми убежищами, которые принимают эти инструменты BEPS в качестве вычета из налога в юрисдикциях с более высокими налогами.

Как только необлагаемые налогом средства перенаправляются обратно в корпоративную налоговую зону, дополнительные инструменты BEPS защищают от уплаты налогов в этой зоне. Важно, чтобы эти инструменты BEPS были сложными и тупыми, чтобы юрисдикции с более высокими налогами не считали корпоративную гавань традиционной налоговой гаванью (иначе они приостановят действие двусторонних налоговых соглашений). Эти сложные инструменты BEPS часто имеют интересные названия: [8] [9]

- Выплата роялти. Инструменты BEPS для перенаправления средств в юрисдикцию с низкими налогами (например, двойной ирландский и односолодовый виски в Ирландии или голландский сэндвич в Нидерландах); или

- Инструменты BEPS, позволяющие списывать активы интеллектуальной собственности в счет налогов в юрисдикции (например, инструмент Apple 2015 года по льготам на нематериальные активы в экономике лепреконов ); или

- Более низкие режимы подоходного налога с источников интеллектуальной собственности, предлагающие явно более низкие ставки ETR для взимания платы за трансграничную групповую интеллектуальную собственность (например, патентный ящик Великобритании или ирландский ящик знаний ); или

- Благоприятный режим процентных доходов (из § инструментов BEPS, основанных на долгах ), позволяющий считать их необлагаемыми налогом (т. е. голландский процентный режим «двойного погружения»). [10] ); или

- Реструктуризация дохода в инструмент секьюритизации (путем владения интеллектуальной собственностью или другим активом с долгами), а затем «промывание» долга путем «спутникового обеспечения» еврооблигациями (т.е. Orphaned Super-QIAIF ).

Исполнение

[ редактировать ]Создание инструментов требует передовых юридических и бухгалтерских навыков, которые могут создать инструменты BEPS таким образом, который будет приемлем для основных мировых юрисдикций и который может быть закодирован в двусторонних налоговых соглашениях и не будет выглядеть как деятельность типа «налогового убежища». Таким образом, большинство современных корпоративных налоговых убежищ происходят из авторитетных финансовых центров , где имеются передовые навыки финансового структурирования. [11] [12] Помимо возможности создавать инструменты, убежище нуждается в респектабельности, чтобы ими пользоваться. Крупные юрисдикции с высокими налогами, такие как Германия, не принимают инструменты BEPS на основе интеллектуальной собственности с Бермудских островов, но принимают их из Ирландии. Аналогичным образом, Австралия принимает ограниченное количество инструментов BEPS на основе IP из Гонконга, но принимает полный спектр из Сингапура. [13]

Ученые-налоговики выделяют ряд элементов, которые корпоративные убежища используют для поддержания респектабельности: [14]

- Ненулевые общие налоговые ставки. Хотя корпоративные налоговые убежища имеют ETR, близкую к нулю, все они поддерживают ненулевые «общие» налоговые ставки. Многие из корпоративных налоговых убежищ проводят бухгалтерские исследования, подтверждающие, что их «эффективные» налоговые ставки аналогичны их «общим» налоговым ставкам. [15] но это потому, что в них отсутствуют инструменты § BEPS на основе интеллектуальной собственности , которые считают, что большая часть доходов освобождена от налога;

Не заблуждайтесь: общая ставка не является причиной уклонения от уплаты налогов и агрессивного налогового планирования. Это происходит из-за схем, которые способствуют [размыванию базы и] перемещению прибыли [или BEPS].

— Пьер Московичи , Financial Times , 11 марта 2018 г. [16] - Соответствие и одобрение ОЭСР. Большинство структур корпоративного налогообложения в современных корпоративных налоговых убежищах занесены в белый список ОЭСР. [17] ОЭСР уже давно поддерживает инструменты BEPS на основе IP и трансграничную межгрупповую плату за IP. Все корпоративные налоговые убежища подписали Соглашение ОЭСР MLI 2017 года и заявили о своем соблюдении, однако все они отказались от ключевого раздела статьи 12; [18] [9]

В рамках BEPS новые требования к отчетности по налогам и прибыли по каждой стране, а также другие инициативы придадут этому дополнительный импульс и будут означать еще больший объем иностранных инвестиций в Ирландию.

— Журнал Fordham Intellectual Property, Media & Entertainment Law Journal , «Интеллектуальная собственность и уклонение от уплаты налогов в Ирландии», 30 августа 2016 г. [19] - § Стратегии налогообложения занятости . Ведущие корпоративные налоговые убежища дистанцируются от юрисдикций с нулевым налогообложением, требуя от корпораций доказать «существенное присутствие» в их юрисдикции. Это соответствует эффективному «налогу на занятость» в размере примерно 2–3%, но он дает компании и юрисдикции защиту от обвинений в том, что она является налоговой гаванью, и поддерживается статьей 5 OCED MLI .

Если [Проект ОЭСР] BEPS завершится, это будет хорошо для Ирландии.

— Фергал О'Рурк , генеральный директор PwC в Ирландии, The Irish Times , май 2015 г. [20] - Законы о защите данных. Чтобы сохранить статус «белого списка» ОЭСР, корпоративные налоговые убежища не могут использовать законодательство о секретности. Активисты утверждают, что компании скрывают «эффективные» налоговые ставки корпораций с помощью законов о защите данных и конфиденциальности, которые запрещают публичную подачу отчетов, а также ограничивают обмен данными между государственными ведомствами (примеры см. здесь ), однако в большинстве случаев ситуация Дошедшие до средств массовой информации, основаны на информации, опубликованной компаниями-субъектами.

Местные дочерние компании транснациональных корпораций всегда должны быть обязаны публиковать свою отчетность, чего в настоящее время нет. В настоящее время Ирландия — это не только налоговая гавань, но и юрисдикция, владеющая корпоративной тайной.

Аспекты

[ редактировать ]Неправильный термин

[ редактировать ]В то время как юрисдикции, традиционно называемые налоговыми убежищами , часто позиционируют себя как таковые, современные оффшорные финансовые центры решительно опровергают этот ярлык. [22] [23] [24] Это делается для того, чтобы другие юрисдикции с более высокими налогами, из которых часто поступают основные доходы и прибыль компании, подписали двусторонние налоговые соглашения с этой гаванью. [25] а также избежать попадания в черный список. [26] [27] [28]

Этот вопрос вызвал споры о том, что представляет собой налоговая гавань. [29] при этом ОЭСР больше всего уделяет внимание прозрачности (ключевому вопросу традиционных налоговых убежищ), [17] [30] [31] но другие сосредоточились на таких результатах, как общая сумма эффективных корпоративных налогов, уплаченных. [32] [33] [34] [35] Часто можно увидеть, как средства массовой информации и избранные представители современной корпоративной налоговой гавани задают вопрос: «Являемся ли мы налоговой гаванью?» [36] [37] [38] [39]

Например, когда его показали в 2014 году по инициативе Bloomberg за октябрь 2013 года, [3] [14] что эффективная ставка налога транснациональных корпораций США в Ирландии составляла 2,2% (по методу Бюро экономического анализа США ), [40] [41] [42] [4] это привело к опровержениям со стороны правительства Ирландии [43] [44] и публикация исследований, утверждающих, что эффективная ставка налога в Ирландии составляет 12,5%. [15] Однако, когда ЕС в 2016 году оштрафовал Apple, крупнейшую компанию Ирландии, [45] 13 миллиардов евро невыплаченных налогов в Ирландии (крупнейший налоговый штраф в истории корпораций). [46] ), ЕС заявил, что эффективная ставка налога Apple в Ирландии составляла примерно 0,005% за период 2004-2014 годов. Позиция ЕС была признана в апелляционном суде ЕС неподтвержденной фактами. Однако лидеры G7 после сообщения об уровне налогообложения дочерней компании Microsoft в 2020 году предложили соглашение о глобальной минимальной ставке корпоративного налога в размере 15%.

Применение ставки 12,5% в налоговом кодексе, который защищает большую часть корпоративных прибылей от налогообложения, неотличимо от применения ставки, близкой к 0%, в обычном налоговом кодексе.

– Джонатан Вейл , Bloomberg View, 11 февраля 2014 г. [41]

Активисты Tax Justice Network предполагают, что эффективная ставка корпоративного налога в Ирландии составляла не 12,5%, а была ближе к расчету BEA. Исследования, цитируемые The Irish Times и другими изданиями, показывают, что эффективная ставка налога близка к общей ставке в 12,5 процента – но это теоретический результат, основанный на теоретической «стандартной фирме с 60 сотрудниками» и отсутствии экспорта: в действительности транснациональные компании и их корпоративные структуры существенно различаются. Однако дело не только в Ирландии. Тот же расчет BEA показал, что ETR американских корпораций в других юрисдикциях также был очень низким: в Люксембурге (2,4%), Нидерландах (3,4%) и США для транснациональных корпораций, базирующихся в других частях мира. [4] Когда Габриэль Цукман в июне 2018 года опубликовал многолетнее расследование корпоративных налоговых убежищ, показав, что Ирландия является крупнейшим в мире корпоративным налоговым убежищем (предположительно скрывая в 2015 году прибыль в размере 106 миллиардов долларов), и что эффективная налоговая ставка Ирландии составляла 4% ( включая все неирландские корпорации), [47] Правительство Ирландии возразило, что они не могут быть налоговой гаванью, поскольку соответствуют требованиям ОЭСР. [17]

Существует широкий консенсус в отношении того, что Ирландия должна защитить свою ставку корпоративного налога в размере 12,5%. Но эта ставка оправдана только в том случае, если она реальна. Огромный риск для Ирландии заключается в том, что мы пытаемся защитить то, что невозможно защитить. Для Ирландии морально, политически и экономически неправильно позволять чрезвычайно богатым корпорациям уклоняться от основной обязанности по уплате налогов. Если мы не осознаем этого сейчас, мы вскоре обнаружим, что ключевой элемент ирландской политики стал несостоятельным.

- The Irish Times , «Редакционный взгляд: Корпоративный налог: защита неоправданного», 2 декабря 2017 г. [48]

Финансовое влияние

[ редактировать ]Финансовый эффект налоговых убежищ в целом сложно подсчитать из-за запутанности финансовых данных. Большинство оценок имеют широкий диапазон (см. финансовый эффект налоговых убежищ ). Сосредоточив внимание на «общих» и «эффективных» ставках корпоративного налога, исследователи смогли более точно оценить ежегодные финансовые налоговые потери (или «перемещение прибыли»), в частности, из-за корпоративных налоговых убежищ. Однако это непросто. Как обсуждалось выше, «убежища» чувствительны к дискуссиям об «эффективных» ставках корпоративного налога и запутывают данные, которые не показывают, что «основная» ставка налога отражает «эффективную» ставку налога.

Две академические группы оценили «эффективные» налоговые ставки корпоративных налоговых убежищ, используя совершенно разные подходы:

- (или BEA) за 2014 год, Расчеты Бюро экономического анализа примененные для получения «эффективных» налоговых ставок для американских корпораций в убежище (согласно приведенному выше § Отказ в статусе ); [4] и

- «Недостающие прибыли наций» , 2018 год Анализ Габриэля Цукмана , в котором используются данные национальных счетов для оценки эффективных налоговых ставок для всех неместных корпораций в странах-убежищах. [47]

Они суммированы в следующей таблице (БВО и Каймановы острова считаются за одну), как указано в анализе Зукмана (из Приложения, таблица 2). [47]

|

Цукман использовал этот анализ, чтобы подсчитать, что годовой финансовый эффект корпоративных налоговых убежищ в 2015 году составил 250 миллиардов долларов. [49] Это выходит за верхний предел диапазона ОЭСР в 2017 году в 100–200 миллиардов долларов в год для по размыванию базы и выводу прибыли . деятельности [50]

Всемирный банк в своем «Докладе о мировом развитии за 2019 год» о будущем сферы труда предлагает [51] что уклонение от уплаты налогов крупными корпорациями ограничивает способность правительств осуществлять жизненно важные инвестиции в человеческий капитал.

Кабелепроводы и раковины

[ редактировать ]Современные корпоративные налоговые убежища, такие как Ирландия, Великобритания и Нидерланды, стали более популярными для инверсии корпоративного налога в США, чем ведущие традиционные налоговые убежища , даже Бермудские острова. [52]

Тем не менее, корпоративные налоговые убежища по-прежнему сохраняют тесные связи с традиционными налоговыми убежищами, поскольку бывают случаи, когда корпорация не может «удержать» необлагаемые налогом средства в корпоративном налоговом убежище и вместо этого будет использовать корпоративное налоговое убежище в качестве «канала» для маршрутизации налоговых убежищ. средства на более явное отсутствие налогов и более секретные традиционные налоговые убежища. Google делает это с Нидерландами, чтобы направить необлагаемые налогом средства ЕС на Бермудские острова (т. е. голландский сэндвич , чтобы избежать налогов ЕС ), [53] [54] а российские банки делают это с Ирландией, чтобы избежать международных санкций и получить доступ к рынкам капитала (т.е. ирландским SPV по Разделу 110 ). [55] [56]

Исследование, опубликованное в журнале Nature в 2017 году (см. Conduit и Sink OFC ), выявило возникающий разрыв между специалистами по корпоративным налоговым убежищам (называемыми Conduit OFC) и более традиционными налоговыми убежищами (называемыми Sink OFC). Также было подчеркнуто, что каждый канал OFC тесно связан с конкретными OFC-приемниками. Например, Conduit OFC Switzerland была тесно связана с Sink OFC Jersey. Conduit OFC Ireland была связана с Sink OFC Luxembourg, [57] в то время как Conduit OFC Сингапур был связан с Sink OFC Тайванем и Гонконгом (исследование показало, что Люксембург и Гонконг больше похожи на традиционные налоговые убежища).

Разделение налоговых убежищ на Conduit OFC и Sink OFC позволяет специалисту по корпоративным налоговым убежищам способствовать «респектабельности» и поддерживать соответствие требованиям ОЭСР (что имеет решающее значение для извлечения необлагаемой налогом прибыли из юрисдикций с более высокими налогами посредством трансграничных межгрупповых сборов за интеллектуальную собственность), одновременно позволяя компания по-прежнему будет иметь доступ к преимуществам полного налогового убежища (с помощью двойных ирландских и голландских инструментов BEPS типа «сэндвич») по мере необходимости.

Мы все чаще встречаем оффшорные юридические фирмы магического круга, такие как Maples and Calder и Appleby . [58] открытие офисов в крупных OFC Conduit, таких как Ирландия. [59] [60] [61]

Ключевым архитектором [для Apple] была Baker McKenzie , огромная юридическая фирма, базирующаяся в Чикаго. Фирма имеет репутацию компании, разрабатывающей креативные оффшорные структуры для транснациональных корпораций и защищающей их от налоговых органов. Он также боролся с международными предложениями по пресечению уклонения от уплаты налогов. Бейкер Маккензи хотел использовать местный офис Appleby для поддержания оффшорного соглашения с Apple. Для Appleby, по словам г-на Аддерли, это назначение стало «прекрасной возможностью проявить себя на глобальном уровне вместе с Baker McKenzie».

— The New York Times , «После налоговых мер Apple нашла новое убежище для своих прибылей», 6 ноября 2017 г. [62]

Налог на трудоустройство

[ редактировать ]Некоторые современные корпоративные налоговые убежища, такие как Сингапур и Великобритания, требуют, чтобы в обмен на использование компаниями своих инструментов BEPS на основе интеллектуальной собственности они выполняли «работу» над интеллектуальной собственностью в юрисдикции убежища. Таким образом, корпорация платит эффективный «налог на занятость» в размере около 2–3%, поскольку ей приходится нанимать персонал в корпоративной налоговой гавани. [63] Это придает гавани больше респектабельности (т.е. не является « медной табличкой ») и дает компании дополнительную «субстанцию» против проблем со стороны налоговых органов. ОЭСР Статья 5 MLI поддерживает убежища с помощью «налогов на занятость» за счет традиционных налоговых убежищ .

Г-н Крис Ву, руководитель налогового отдела PwC в Сингапуре, непреклонен в том, что Республика не является налоговой гаванью. «В Сингапуре всегда существовало четкое законодательство и правила налогообложения. Наши режимы стимулирования основаны на реальных факторах и требуют существенных экономических обязательств. Например, виды осуществляемой деловой активности, уровень численности персонала и приверженность расходам в Сингапуре», - сказал он.

— The Straits Times , 14 декабря 2016 г. [24]

Ирландские инструменты BEPS на основе интеллектуальной собственности (например, схема BEPS « капитальные льготы на нематериальные активы ») требуют осуществления «соответствующей торговли» и «соответствующей деятельности» с ирландской интеллектуальной собственностью, закодированных в их законодательстве, что требует определенного трудоустройства. уровни и уровни заработной платы (обсуждаются здесь ), что примерно соответствует «налогу на трудоустройство» в размере примерно 2–3% от прибыли (по данным Apple и Google в Ирландии). [64] [65]

Например, в Apple в Ирландии работает 6000 человек, в основном на заводе Apple в Холлихилле в Корке. Завод в Корке — единственное в мире самостоятельное производственное предприятие Apple (т. е. Apple почти всегда заключает контракты со сторонними производителями). Он считается низкотехнологичным предприятием, собирающим iMac на заказ вручную, и в этом отношении больше похож на глобальный логистический хаб Apple (правда, расположенный на «острове» Ирландии). Никаких исследований в учреждении не проводится. [66] Что необычно для завода, более 700 из 6000 сотрудников работают из дома (самый большой процент удаленных сотрудников среди всех ирландских технологических компаний). [67] [68]

Когда Комиссия ЕС завершила расследование в отношении государственной помощи Apple , они обнаружили, что ETR Apple Ireland за 2004–2014 годы составляла 0,005% на более чем 100 миллиардов евро глобальной и необлагаемой налогом прибыли. [69] Таким образом, «налог на занятость» является скромной платой за достижение очень низких налогов на глобальную прибыль, и его можно смягчить в той степени, в которой рабочие функции реальны и будут необходимы в любом случае. [70]

«Налоги на занятость» считаются различием между современными корпоративными налоговыми убежищами и близкими к корпоративным налоговым убежищами, такими как Люксембург и Гонконг (которые классифицируются как Sink OFC ). Нидерланды вводят новые правила типа «налога на занятость», чтобы гарантировать, что они будут рассматриваться как современная корпоративная налоговая гавань (больше похожая на Ирландию, Сингапур и Великобританию), а не традиционная налоговая гавань (например, Гонконг). [71]

Нидерланды борются со своей репутацией налоговой гавани, проводя реформы, которые усложняют создание компаний без реального делового присутствия. Менно Снел, государственный секретарь Нидерландов по финансам, заявил парламенту на прошлой неделе, что его правительство полно решимости «перевернуть имидж Нидерландов как страны, которая позволяет транснациональным корпорациям легко уклоняться от налогообложения».

— Financial Times , 27 февраля 2018 г. [71]

Преобразование Великобритании

[ редактировать ]Соединенное Королевство традиционно было «донором» корпоративных налоговых убежищ (например, последним из них была Shire plc в налоговая инверсия Ирландию в 2008 году). [72] ). Однако скорость, с которой Великобритания превратилась в одну из ведущих современных корпоративных налоговых убежищ (по крайней мере, до Брексита ), делает этот случай интересным (она до сих пор не фигурирует во всех § списках корпоративных налоговых убежищ ).

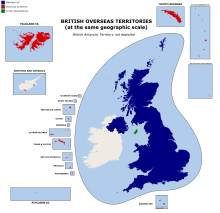

Великобритания изменила свой налоговый режим в 2009–2013 годах. Оно снизило ставку корпоративного налога до 19%, внедрило новые инструменты BEPS на основе интеллектуальной собственности и перешло на территориальную налоговую систему. [73] Великобритания стала «получателем» инверсий корпоративного налога в США. [52] и считается одним из ведущих гаваней Европы. [74] Крупное исследование в настоящее время оценивает Великобританию как второй по величине мировой проводник OFC (корпоративный прокси-убежище). Великобритании особенно повезло, поскольку 18 из 24 юрисдикций, которые определены как Sink OFC , традиционные налоговые убежища, являются текущими или прошлыми зависимыми территориями Великобритании (и включены в налоговые и юридические законы Великобритании). [75]

Новое законодательство в области интеллектуальной собственности было включено в своды законов Великобритании, а концепция интеллектуальной собственности значительно расширилась в законодательстве Великобритании. [76] Патентное ведомство Великобритании было реорганизовано и переименовано в Ведомство интеллектуальной собственности . Новый министр интеллектуальной собственности Великобритании был объявлен Законом об интеллектуальной собственности 2014 года. [77] Великобритания сейчас занимает 2-е место в Глобальном индексе интеллектуальной собственности 2018 года. [78]

Растущий набор налоговых льгот сделал Лондон излюбленным городом для крупных фирм, где можно разместить все — от дочерних компаний «почтового ящика» до полноценных штаб-квартир. Мягкий режим для «контролируемых иностранных корпораций» позволяет предприятиям, зарегистрированным в Великобритании, легко размещать прибыль за рубежом. Налоговые льготы на доходы от патентов [ИС] более щедры, чем где-либо еще. У Британии больше налоговых соглашений, чем у любой из трёх стран [Нидерландов, Люксембурга и Ирландии] на непослушном шаге, а также постоянно падающая ставка корпоративного налога. Во многих отношениях Великобритания лидирует в гонке ко дну.

- The Economist , «Все еще ускользает из сети», 8 октября 2015 г. [74]

Успешная трансформация Великобритании из «донора» в корпоративную налоговую гавань, в самостоятельную глобальную корпоративную налоговую гавань, была названа в качестве плана изменений, которые США необходимо внести в Закон о сокращении налогов и создании рабочих мест 2017 года . реформы (например, территориальная система, снижение общей ставки, выгодная ставка IP). [79] [73] [80]

Искаженное соотношение ВВП/ВНП

[ редактировать ]

Некоторые ведущие современные корпоративные налоговые убежища являются синонимами оффшорных финансовых центров (или OFC), поскольку масштаб транснациональных потоков конкурирует с их собственными внутренними экономиками (признак МВФ OFC). [83] ). По оценкам Американской торговой палаты Ирландии, стоимость инвестиций США в Ирландию составила 334 миллиарда евро, что превышает ВВП Ирландии (291 миллиард евро в 2016 году). [84] Крайним примером стала передача Apple интеллектуальной собственности Ирландии на сумму около 300 миллиардов долларов, что привело к возникновению « экономического дела лепреконов » . [85] Однако ВНД Люксембурга составляет лишь 70% ВВП. [86] Искажение экономических данных Ирландии корпорациями, использующими ирландские инструменты BEPS на основе интеллектуальной собственности (особенно инструмент пособий по нематериальным активам ), настолько велико, что искажает совокупные данные ЕС-28. [87]

Ошеломляющие 12 триллионов долларов — почти 40 процентов всех позиций прямых иностранных инвестиций в мире — совершенно искусственны: они состоят из финансовых инвестиций, проходящих через пустые корпоративные оболочки без какой-либо реальной деятельности. Эти инвестиции в пустые корпоративные оболочки почти всегда проходят через известные налоговые убежища. Восемь крупнейших стран транзита — Нидерланды, Люксембург, САР Гонконг, Британские Виргинские острова, Бермудские острова, Каймановы острова, Ирландия и Сингапур — принимают на себя более 85 процентов мировых инвестиций в предприятия специального назначения, которые часто создано по налоговым соображениям.

- «Пронзая завесу», Международный валютный фонд , июнь 2018 г. [88]

Это искажение означает, что все корпоративные налоговые убежища, и особенно более мелкие, такие как Ирландия, Сингапур, Люксембург и Гонконг, занимают первые места в мировых ВВП на душу населения рейтингах . Фактически, то, что страна не обладает нефтегазовыми ресурсами и при этом не входит в первую десятку мировых рейтингов по ВВП на душу населения, считается сильным косвенным признаком корпоративного (или традиционного) налогового убежища. [89] [90] [91] Таблицы ВВП на душу населения с указанием типов убежищ находятся здесь § Прокси-сервер налоговых убежищ для ВВП на душу населения .

Искаженная экономическая статистика Ирландии, экономика после лепреконов и введение модифицированного ВНД отражены на странице 34 исследования ОЭСР по Ирландии за 2018 год: [92]

- Что касается отношения валового государственного долга к ВВП, показатель Ирландии за 2015 год, составляющий 78,8%, не вызывает беспокойства;

- Если рассматривать отношение валового государственного долга к ВНД*, то показатель Ирландии за 2015 год, составляющий 116,5%, является более серьезным, но не тревожным;

- По валовому государственному долгу на душу населения показатель Ирландии в 2015 году, составляющий более 62 686 долларов на душу населения, превосходит любую другую страну ОЭСР, за исключением Японии. [93]

Это искажение приводит к преувеличению кредитных циклов. Искусственный/искаженный «основной» рост ВВП увеличивает оптимизм и заимствования в «убежище», которое финансируется глобальными рынками капитала (которые введены в заблуждение искусственными/искаженными «основными» показателями ВВП и неправильно оценивают предоставленный капитал). Возникший в результате наращивания кредитов пузырь цен на активы/недвижимость может быстро раздуться, если глобальные рынки капитала прекратят предложение капитала. [90] Экстремальные кредитные циклы наблюдались в нескольких корпоративных налоговых убежищах (например, в Ирландии в 2009-2012 годах). [94] Традиционные налоговые убежища, такие как Джерси, также столкнулись с этим. [95]

Статистические искажения, вызванные воздействием на ирландские национальные счета глобальных активов и деятельности горстки крупных транснациональных корпораций [во времена экономики лепреконов ], теперь стали настолько большими, что превратили в насмешку традиционное использование ирландского ВВП.

Инструменты BEPS на основе интеллектуальной собственности

[ редактировать ]

Сырьевые материалы уклонения от уплаты налогов

[ редактировать ]В то время как традиционные корпоративные налоговые убежища способствовали уклонению от внутренних налогов (например, инверсия корпоративного налога в США ), современные корпоративные налоговые убежища предоставляют инструменты размывания налоговой базы и перемещения прибыли (или BEPS), [8] которые позволяют избежать налогов во всех мировых юрисдикциях, в которых работает корпорация. [97] Это происходит до тех пор, пока корпоративная налоговая гавань имеет налоговые соглашения с юрисдикциями, которые принимают схемы « выплаты роялти » (т. е. способы взимания платы за интеллектуальную собственность) в качестве вычета из налога. [3] Грубым показателем корпоративного налогового убежища является количество подписанных полных двусторонних налоговых соглашений. Великобритания является лидером с более чем 122, за ней следуют Нидерланды с более чем 100. [98] [7] [99]

Инструменты BEPS злоупотребляют интеллектуальной собственностью (или интеллектуальной собственностью), методами бухгалтерского учета GAAP для создания искусственных внутренних нематериальных активов , которые облегчают действия BEPS, посредством: [8] [9]

- Схемы выплаты роялти , используемые для направления необлагаемых налогом средств в убежище путем отчисления интеллектуальной собственности в качестве необлагаемых налогом расходов в юрисдикции с более высокими налогами; и/или

- Скидка на капитал для схем нематериальных активов , используемая для уклонения от корпоративных налогов в странах-убежищах, позволяя корпорациям списывать свою интеллектуальную собственность в счет налогов.

Интеллектуальная собственность описывается как «сырье» налогового планирования. [19] [100] [101] Современные корпоративные налоговые убежища имеют инструменты BEPS на базе интеллектуальной собственности, [102] [103] и присутствуют во всех их двусторонних налоговых соглашениях. [104] Интеллектуальная собственность является мощным инструментом налогового управления и BEPS, которому практически нет равных, по четырем причинам: [8] [97]

- Трудно оценить. Интеллектуальная собственность, созданная в американской научно-исследовательской лаборатории, может быть продана дочерней компании группы в Карибском бассейне за небольшую сумму (при этом будет получена крошечная налогооблагаемая прибыль в США), но затем переупакована и переоценена в сторону увеличения на миллиарды после дорогостоящего оценочного аудита, проведенного крупной бухгалтерской фирмой ( из корпоративного налогового убежища); [105]

- Постоянно пополняемый. Фирмы, владеющие интеллектуальной собственностью (например, Google, Apple, Facebook), имеют «продуктовые циклы», в ходе которых появляются новые версии/новые идеи. Таким образом, этот производственный цикл создает новую интеллектуальную собственность, которая может заменить старую интеллектуальную собственность, которая была израсходована и/или списана в счет налогов; [106]

- Очень мобильный. Поскольку интеллектуальная собственность представляет собой виртуальный актив, который существует только в контрактах (т.е. на бумаге), ее легко перемещать/перемещать по всему миру; его можно реструктурировать в механизмы, обеспечивающие секретность и конфиденциальность в отношении масштаба, принадлежности и местонахождения ИС; [107]

- Принято как межгрупповой сбор. в области интеллектуальной собственности принимаются Во многих юрисдикциях выплаты роялти в качестве вычета из налогов, даже внутригрупповых сборов; Google Germany убыточна, поскольку она платит межгрупповые роялти за интеллектуальную собственность Google Bermuda (через Google Ireland), что является прибыльным. [108]

Когда корпоративные налоговые убежища указывают «эффективные ставки налога», они исключают большие суммы доходов, которые не считаются облагаемыми налогом из-за инструментов, основанных на интеллектуальной собственности. Таким образом, самореализующимся образом их «эффективные» налоговые ставки равны их «общим» налоговым ставкам. Как обсуждалось ранее ( § Отказ в статусе ), Ирландия заявляет, что «эффективная» налоговая ставка составляет около 12,5%, в то время как инструменты BEPS на основе интеллектуальной собственности, используемые крупнейшими компаниями Ирландии, в основном транснациональными корпорациями США, продаются с эффективными налоговыми ставками <0- 3%. [109] [110] Эти ставки в размере 0–3% были подтверждены в ходе расследования Apple, проведенного Комиссией ЕС (см. выше), и других источников. [111] [112] [53] [54] [113]

Трудно представить себе какой-либо бизнес в рамках нынешнего [ирландского] режима интеллектуальной собственности, который не мог бы генерировать значительные нематериальные активы в соответствии с ирландскими ОПБУ, которые имели бы право на льготы по [ирландским] льготам на капитал [для схемы нематериальных активов]. ... Это делает привлекательную ставку ирландского налога на интеллектуальную собственность в размере 2,5% доступной практически любому глобальному бизнесу, переезжающему в Ирландию.

Кодирование инструментов BEPS на основе IP

[ редактировать ]Создание инструментов BEPS на основе интеллектуальной собственности требует передовых правовых и налоговых возможностей структурирования, а также регуляторного режима, готового тщательно закодировать сложное законодательство в своде законов юрисдикции (обратите внимание, что инструменты BEPS несут повышенные риски налоговых злоупотреблений со стороны внутренней налоговой базы). в юрисдикции корпоративного налогового убежища, см. § Раздел 110 SPV Ирландии ). пример [115] [1] [11] Таким образом, современные корпоративные налоговые убежища, как правило, имеют крупные глобальные профессиональные юридические и бухгалтерские фирмы (во многих классических налоговых убежищах этого нет), которые работают с правительством над разработкой законодательства. [74] В связи с этим убежища обвиняют в том, что они захватили государства своими фирмами, оказывающими профессиональные услуги. [116] [117] [107] [9] Тесные отношения между фирмами, предоставляющими профессиональные услуги Международного центра финансовых услуг Ирландии , и государством Ирландии часто называют « программой зеленой майки ». Ярким примером является скорость, с которой Ирландия смогла заменить свой двойной ирландский инструмент BEPS на основе IP. [118] [119] [120]

Интересно, что когда [член Европейского парламента, депутат Европарламента] Мэтт Карти высказал это предшественнику министра [финансов] ( Майклу Нунану ), тот ответил, что это очень непатриотично и что ему следует носить «зеленую майку». Таков был ответ бывшего министра на тот факт, что в нашем налоговом кодексе, преднамеренном или непреднамеренном, есть серьезная лазейка , которая позволяет крупным компаниям продолжать использовать двойной ирландский напиток [односолодовый виски].

Считается, что этот тип юридической и налоговой работы выходит за рамки обычного трастового структурирования оффшорных фирм типа магического круга . [58] Это существенное и сложное законодательство, которое необходимо интегрировать с налоговыми соглашениями, в которых участвуют юрисдикции «Большой двадцатки», а также с передовыми концепциями бухгалтерского учета, которые будут соответствовать правилам US GAAP, SEC и IRS (транснациональные корпорации США являются ведущими пользователями инструментов BEPS на основе интеллектуальной собственности). [122] [76] Именно поэтому большинство современных корпоративных налоговых убежищ начинались как финансовые центры , где критическая масса фирм, предоставляющих передовые профессиональные услуги, развивается вокруг сложного финансового структурирования (почти половина из 10 основных корпоративных налоговых убежищ входит в 10 крупнейших мировых финансовых центров 2017 года , см. § Списки корпоративных налоговых убежищ ). [12] [123] [13]

«Почему Ирландия должна быть полицейским США?» — спрашивает он. «Они могут так изменить закон!» Он щелкает пальцами. «Я мог бы подготовить для них законопроект за час». «Ни при каких обстоятельствах Ирландия не является налоговой гаванью. Я участник этой игры, и мы играем по правилам». сказал Международного центра финансовых услуг управляющий партнер PwC в Ирландии Фергал О'Рурк.

- Джесси Друкер, Bloomberg, «Центр по уклонению от уплаты налогов в Ирландии оказался местным героем», 28 октября 2013 г. [124]

Так продолжалось до тех пор, пока в мае 2003 года бывший руководитель отдела венчурного капитала ABN Amro Holding NV Йооп Вейн не стал [голландским] государственным секретарем по экономическим вопросам. Вскоре газета Wall Street Journal сообщает о его турне по США, во время которого он представляет о новой налоговой политике Нидерландов десяткам американских налоговых юристов, бухгалтеров и директоров по корпоративному налогообложению. В июле 2005 года он решает отменить положение, призванное предотвратить уклонение от уплаты налогов американскими компаниями (« Голландский сэндвич »), чтобы встретить критику со стороны налоговых консультантов.

Комиссия ЕС пытается разорвать тесную связь в основных корпоративных налоговых убежищах ЕС (т.е. в Ирландии, Нидерландах, Люксембурге, Мальте и Кипре; основных каналах и поглотителях OFC в ЕС-28 после Брексита ), между законом и консалтинговые фирмы по бухгалтерскому учету и их регулирующие органы (включая налоговые и статистические органы) с помощью ряда подходов:

- Дела о государственной помощи Комиссии ЕС, такие как штраф в размере 13 миллиардов евро для Apple в Ирландии за ирландские налоги, были отклонены, несмотря на протесты правительства Ирландии и налоговых комиссаров Ирландии ; [126]

- Постановления Комиссии ЕС о консультационных фирмах, последним примером которых являются новые правила раскрытия информации о «потенциально агрессивных» налоговых схемах, вступающие в силу с 2020 года. [127]

«Экономика знаний»

[ редактировать ]Современные корпоративные убежища представляют инструменты BEPS на основе интеллектуальной собственности как бизнес-деятельность «инновационной экономики», «новой экономики» или «экономики знаний». [29] [128] (например, некоторые используют термин « коробка знаний » или « коробка патентов » для класса инструментов BEPS на основе интеллектуальной собственности, например, в Ирландии и Великобритании), однако их развитие в качестве бухгалтерской записи по GAAP, за некоторыми исключениями, является для целей налогового менеджмента. [129] [100] Юрист сказал: «Интеллектуальная собственность (ИС) стала ведущим средством ухода от налогов». [100]

Когда в 2015 году Apple «перевела» интеллектуальную собственность на 300 миллиардов долларов в Ирландию ( экономика лепрекона ), [85] Ирландии Центральное статистическое управление скрыло регулярную публикацию данных, чтобы защитить личность Apple (не подлежит проверке в течение 3 лет, до 2018 года), [130] но затем описал искусственный рост ВВП Ирландии на 26,3% как «решение проблем современной глобализированной экономики». Поведение ОГО было охарактеризовано как надевание «зеленой майки» . [131] Экономика лепрекона — пример того, как Ирландия смогла выполнить требования ОЭСР по прозрачности (и получить высокие оценки в Индексе финансовой секретности ), и при этом скрыть крупнейшую по размыванию налогооблагаемой базы (BEPS) . в истории операцию [ нужна ссылка ]

Как отмечалось ранее ( § трансформация Великобритании ), в Великобритании есть министр интеллектуальной собственности и ведомство интеллектуальной собственности . [76] как и Сингапур ( Ведомство интеллектуальной собственности Сингапура ). В первую десятку рейтинга интеллектуальной собственности Глобального центра интеллектуальной собственности за 2018 год , лидеров в области управления интеллектуальной собственностью, вошли пять крупнейших современных корпоративных налоговых убежищ: Великобритания (№2), Ирландия (№6), Нидерланды (№7), Сингапур. (№9) и Швейцария (№10). [78] И это несмотря на то, что патентная охрана традиционно была синонимом крупнейших и наиболее давно существующих правовых юрисдикций (т.е. в основном старых стран типа «Большой семерки»).

Провал немецкого «Барьера роялти»

[ редактировать ]В июне 2017 года Федеральный совет Германии утвердил новый закон под названием «Барьер роялти» (Lizenzschranke) в области интеллектуальной собственности, который ограничивает возможность корпораций вычитать межгрупповые трансграничные сборы за интеллектуальную собственность из немецкого налогообложения (а также поощряет корпорации направлять больше сотрудников в Германию). максимизировать налоговые льготы в Германии). Закон также устанавливает минимальную «эффективную» ставку налога на интеллектуальную собственность в размере 25%. [132] Хотя поначалу среди глобальных консультантов по корпоративному налогообложению (которые кодируют законодательство в области интеллектуальной собственности) существовала обеспокоенность тем, что «барьер роялти» стал «началом конца» для инструментов BEPS на основе интеллектуальной собственности, [133] Вместо этого окончательный вариант закона стал стимулом для современных корпоративных налоговых убежищ, чьи налоговые режимы, соответствующие требованиям ОЭСР, а также более тщательно закодированные и внедренные, фактически освобождены от налога на интеллектуальную собственность. Более традиционные корпоративные налоговые убежища, которые не всегда обладают достаточным уровнем сложности и навыков в кодировании инструментов интеллектуальной собственности BEPS в свои налоговые режимы, будут отставать еще больше.

Немецкий закон о «барьере роялти» освобождает от взимания платы за интеллектуальную собственность в местах, которые:

- Инструменты BEPS, соответствующие требованиям ОЭСР-nexus. Ирландия была первой корпоративной налоговой гаванью, которая ввела это в 2015 году. [134] а остальные следуют примеру Ирландии. [135]

- Налоговые режимы, в которых отсутствует «преференциальный режим» для интеллектуальной собственности. Современные корпоративные налоговые убежища применяют полную «основную» ставку ко всей интеллектуальной собственности, но затем достигают более низких «эффективных» ставок с помощью инструментов BEPS.

Одна из крупнейших ирландских фирм по налоговому праву Matheson , клиентами которой являются крупнейшие транснациональные корпорации США в Ирландии, [136] выпустила для своих клиентов уведомление, подтверждающее, что новый немецкий «Барьер роялти» окажет незначительное влияние на их ирландские структуры BEPS, основанные на интеллектуальной собственности, несмотря на то, что они являются основной целью закона. [137] Фактически, Мэтисон отмечает, что этот новый закон еще больше подчеркнет «надежное решение» Ирландии. [138]

Однако, учитывая характер ирландского налогового режима, [немецкий] барьер в отношении роялти не должен влиять на роялти, выплачиваемые основному лицензиару, резиденту Ирландии.

Налоговый режим Ирландии, соответствующий требованиям BEPS, предлагает налогоплательщикам конкурентоспособное и надежное решение в контексте подобных односторонних инициатив.

Провал немецкого подхода «Барьер роялти» — это знакомый путь для систем, которые пытаются ограничить корпоративные налоговые убежища с помощью подхода, соответствующего требованиям ОЭСР (см. § Провал проекта ОЭСР BEPS ), и именно этим отличаются современные корпоративные налоговые убежища. поддержание. Это контрастирует с Законом США о сокращении налогов и создании рабочих мест от 2017 года (см. § Провал проекта ОЭСР BEPS ), который игнорирует, соответствует ли юрисдикция требованиям ОЭСР (или нет), и вместо этого фокусируется исключительно на «эффективных уплаченных налогах» в качестве показателя. Если бы немецкий «барьер королевской власти» принял подход США, это было бы более обременительно для убежищ. Причины, по которым барьер был спроектирован так, чтобы не сработать, обсуждаются в комплексных программах .

ИС и маржа после уплаты налогов

[ редактировать ]Секторы, наиболее связанные с интеллектуальной собственностью (например, технологии и науки о жизни), как правило, являются одними из наиболее прибыльных корпоративных секторов в мире. Благодаря использованию инструментов BEPS на основе интеллектуальной собственности эти прибыльные отрасли стали еще более прибыльными после уплаты налогов за счет искусственного подавления прибыльности в юрисдикциях с более высокими налогами и перемещения прибыли в страны с низкими налогами. [139]

Например, Google в Германии должен быть даже более прибыльным, чем и без того очень прибыльный Google в США. Это связано с тем, что предельные дополнительные затраты на расширение в Германии для таких компаний, как Google в США, очень низки (основная технологическая платформа уже создана). На практике, однако, Google Germany на самом деле убыточен (для целей налогообложения), поскольку он выплачивает межгрупповые сборы за IP обратно Google Ireland, которая перенаправляет их в Google Bermuda, который чрезвычайно прибыльен (более прибыльен, чем Google в США). [53] [140] Эти межгрупповые сборы за интеллектуальную собственность (т.е. инструменты BEPS на основе IP) являются искусственными внутренними конструкциями.

Комментаторы связывают циклический пик рентабельности корпораций в США с ростом прибыльности крупнейших технологических компаний США после уплаты налогов. [141] [142] [143]

Например, определения интеллектуальной собственности в корпоративных налоговых убежищах, таких как Ирландия, были расширены и теперь включают в себя «теоретические активы», такие как типы общих прав, общие ноу-хау, общая деловая репутация и право на использование программного обеспечения. [144] Режим интеллектуальной собственности Ирландии включает виды «внутренне разработанных» нематериальных активов и нематериальных активов, приобретенных у «связанных сторон». Реальный контроль в Ирландии заключается в том, что активы ИС должны быть приемлемыми в соответствии с GAAP (принимаются более ранние ирландские GAAP 2004 года) и, следовательно, подлежать аудиту аудиторской фирмой Irish International Financial Services Center . [64] [145]

Все больше транснациональных корпораций злоупотребляют учетом интеллектуальной собственности для увеличения прибыли после уплаты налогов путем межгруппового списания искусственных активов интеллектуальной собственности в целях BEPS, в том числе:

Было отмечено, что инструменты BEPS на основе интеллектуальной собственности, такие как « патентный ящик », могут быть структурированы таким образом, чтобы создавать отрицательные ставки налогообложения для корпораций, активно использующих интеллектуальную собственность. [148]

Налоговые инверсии на основе IP

[ редактировать ]

Брэд Сетсер и Коул Фрэнк

(Совет по международным отношениям) [85]

Apple против Pfizer–Allergan

[ редактировать ]Современные корпоративные налоговые убежища дополнительно используют свой набор инструментов BEPS на основе интеллектуальной собственности, чтобы позволить международным корпорациям выполнять квази-налоговые инверсии, которые в противном случае могли бы быть заблокированы внутренними антиинверсионными правилами. Самым ярким примером стала реструктуризация Apple своего ирландского бизнеса Apple Sales International в первом квартале 2015 года путем квази-налоговой инверсии, которая привела к делу Пола Кругмана, названного « экономикой лепрекона » в Ирландии в июле 2016 года (см. статью).

В начале 2016 года администрация Обамы заблокировала предложенную Pfizer-Allergan ирландскую инверсию корпоративного налога на сумму 160 миллиардов долларов. [149] [150] крупнейшая предложенная инверсия корпоративного налога в истории, [151] решение, которое администрация Трампа также поддержала. [152] [153]

Однако обе администрации промолчали, когда в июле 2016 года ирландское государство объявило, что ВВП в 2015 году вырос на 26,3% за один квартал из-за «переноса» корпоративной интеллектуальной собственности, и, по слухам, это была Apple. [154] Возможно, это произошло из-за того, что Центральное статистическое управление (Ирландия) открыто задержало и ограничило публикацию обычных данных, чтобы защитить конфиденциальность источника роста. [130] И только в начале 2018 года, почти через три года после квазиналоговой инверсии Apple в первом квартале 2015 года на сумму 300 миллиардов долларов в Ирландии (крупнейшая налоговая инверсия в истории), было опубликовано достаточно данных Центрального статистического управления (Ирландия), чтобы доказать, что это определенно была Apple. [155] [85] [156]

По оценкам финансовых обозревателей, Apple перевела в Ирландию интеллектуальную собственность на сумму около 300 миллиардов долларов, что фактически представляет собой баланс бизнеса Apple за пределами США. [85] Таким образом, Apple завершила квазиинверсию своего бизнеса за пределами США в Ирландии, что почти в два раза превышало масштаб заблокированной инверсии Pfizer-Allergan на сумму 160 миллиардов долларов.

Инверсия BEPS от Apple на основе IP

[ редактировать ]Apple использовала новый ирландский инструмент BEPS и « двойную ирландскую » замену — схему « капитальных льгот для нематериальных активов ». [156] Этот инструмент BEPS позволяет корпорациям списывать «на расстоянии вытянутой руки» (чтобы соответствовать требованиям ОЭСР) межгрупповое приобретение оффшорной интеллектуальной собственности из всех ирландских корпоративных налогов. Критерий «вытянутой руки» достигается за счет привлечения крупной бухгалтерской фирмы в Международном центре финансовых услуг Ирландии для проведения оценки и аудита IP по ирландским GAAP. Диапазон интеллектуальной собственности, приемлемой для налоговой службы Ирландии , очень широк. Этот инструмент BEPS можно постоянно пополнять за счет приобретения новой оффшорной интеллектуальной собственности с каждым новым «циклом продукта». [109] [157] [144] [110]

Кроме того, Закон о финансах Ирландии 2015 года снял ограничение в 80% для этого инструмента (что привело к установлению минимальной эффективной ставки налога в размере 2,5% ), что дало Apple эффективную ставку налога в размере 0% для «оншорной» интеллектуальной собственности. Затем Ирландия восстановила ограничение в 80% в 2016 году (и возврат к минимальной эффективной ставке налога в 2,5%), но только для новых схем. [158] [159]

Таким образом, Apple смогла добиться того, чего не удалось Pfizer-Allergan, используя передовые ирландские инструменты BEPS на базе IP. Apple избежала любого контроля/блокирования своих действий со стороны регулирующих органов США, а также любого более широкого общественного протеста в США, который вызвала Pfizer-Allergan. Apple структурировала эффективную ставку корпоративного налога в Ирландии, близкую к нулю, для своего бизнеса за пределами США, что в два раза превышает инверсию Pfizer-Allergan.

Я не вижу оправдания предоставлению полных налоговых льгот в Ирландии при внутригрупповом приобретении виртуального актива, за исключением того, что это делается в целях облегчения уклонения от корпоративных налогов.

— Профессор Джим Стюарт, Тринити-колледж Дублина, «Налоговые стратегии МНП в Ирландии», 2016 г. [160]

Инструменты BEPS, основанные на долгах

[ редактировать ]Голландское «двойное погружение»

[ редактировать ]

В то время как корпоративные налоговые убежища по-прежнему сосредоточены на разработке новых инструментов BEPS на основе интеллектуальной собственности (таких как коробки знаний/патентов, соответствующие требованиям ОЭСР), Ирландия разработала новые инструменты BEPS, использующие традиционные секьюритизационные SPV, называемые SPV по Разделу 110 . Использование межфирменных кредитов и процентов по кредитам было одним из первоначальных инструментов BEPS и использовалось во многих ранних инверсиях корпоративного налога в США (так называемое «снижение прибыли» ). [161]

Нидерланды являются лидером в этой области, используя специально сформулированное законодательство, позволяющее компаниям, занимающимся IP-светом, еще больше увеличить «снижение прибыли». Этим пользуются горнодобывающие и добывающие компании, у которых мало или вообще нет интеллектуальной собственности, но которые используют высокий уровень кредитного плеча и финансирования активов. [162] [7] Голландское налоговое законодательство позволяет компаниям IP-light «завышать» свои дочерние компании за финансирование активов (т.е. перенаправлять всю необлагаемую налогом прибыль обратно в Нидерланды), что в Нидерландах считается необлагаемым налогом. Методика получения полных налоговых льгот по искусственно завышенной процентной ставке в иностранной дочерней компании и одновременного получения дополнительных налоговых льгот на этот доход дома, в Нидерландах, стала известна под термином «двойное погружение». [10] [163] Как и в случае с голландским сэндвичем , напр. голландский министр Йооп Вейн Его создателем считается .

В 2006 году он [ Йооп Вейн ] отменил еще одно положение, призванное предотвратить злоупотребления, касающееся гибридных кредитов. Некоторые службы доходов классифицируют их как кредиты, в то время как другие классифицируют их как капитал, поэтому некоторые квалифицируют платежи как проценты, а другие как прибыль. Это означает, что если голландская компания предоставляет такой гибридный кредит [и под очень высокие проценты] иностранной компании, иностранная компания может использовать платежи в качестве налогового вычета, в то время как голландская компания может классифицировать его как прибыль от капитала, которая не облагается налогом. от налогов в Нидерландах [так называемое «двойное погружение»]. Таким образом, ни в одной из стран не платятся налоги.

Ирландский раздел 110 SPV

[ редактировать ]

Ирландское SPV по разделу 110 использует сложное структурирование кредита секьюритизации (включая «сиротство» , которое добавляет конфиденциальности), чтобы обеспечить перемещение прибыли. Этот инструмент настолько мощный, что он непреднамеренно позволил фондам проблемных долгов США избежать миллиардов ирландских налогов на около 80 миллиардов евро ирландских инвестиций, которые они сделали в 2012-2016 годах (см. раздел 110 «Злоупотребления» ). [165] [166] [167] [168] И это несмотря на то, что продавцом примерно 80 миллиардов евро было в основном собственное Национальное агентство по управлению активами ирландского государства .

Объем мирового рынка секьюритизации составляет около 10 триллионов долларов. [169] и включает в себя ряд сложных финансовых кредитных инструментов, структурированных по активам по всему миру, с использованием существующих механизмов секьюритизации, которые приняты во всем мире (и внесены в белый список ОЭСР). Это также полезно для сокрытия корпоративной деятельности BEPS, о чем свидетельствуют попавшие под санкции российские банки, использующие ирландские SPV, предусмотренные разделом 110. [55] [56]

Таким образом, эта область является важным новым инструментом BEPS для корпоративных налоговых убежищ ЕС, Ирландии и Люксембурга. [170] которые также являются ведущими центрами секьюритизации ЕС. В частности, с учетом новых налогов на инструмент BEPS, направленных против интеллектуальной собственности, в соответствии с Законом США о сокращении налогов и занятости от 2017 года (TCJA) (т.е. новый налоговый режим GILTI и налоговый режим BEAT), а также предлагаемый налог ЕС на цифровые услуги (DST) режимы. [171] [172] [173]

TCJA США ожидает возврата к инструментам BEPS, основанным на долге, поскольку он ограничивает вычет процентов до 30% от EBITDA (переход к 30% от EBIT после 2021 года). [174] [175]

Хотя секьюритизационные SPV являются важными новыми инструментами BEPS и приемлемыми в соответствии с глобальными налоговыми соглашениями, они страдают от проверок «содержания» (т.е. оспаривания со стороны налоговых органов того, что кредиты являются искусственными). Использование SPV в соответствии с Разделом 110 Ирландии « Облигаций участия в прибыли » (т.е. искусственных внутренних межгрупповых займов) является препятствием для использования корпорациями этих структур по сравнению с устоявшимися инструментами BEPS на основе интеллектуальной собственности. [176] [177] такие решения, как Orphaned Super-QIAIF Для решения этой проблемы в налоговом кодексе Ирландии были созданы .

Однако, хотя инструменты BEPS, основанные на долгах, возможно, не используются в американских транснациональных технологических компаниях, они стали привлекательными для глобальных финансовых институтов (которым не нужно проходить одинаковые тесты на «существенность» своих финансовых транзакций). [178] [179]

В феврале 2018 года Центральный банк Ирландии модернизировал малоиспользуемый ирландский режим L-QIAIF, чтобы предлагать те же налоговые льготы, что и SPV по разделу 110, но без необходимости в нотах участия в прибыли и без необходимости подавать публичные отчеты в ирландскую CRO ( которые раскрыли масштабы внутренних налогов Ирландии, во избежание которых использовались SPV по разделу 110, см. злоупотребления ).

Рейтинг корпоративных налоговых убежищ

[ редактировать ]Прокси-тесты

[ редактировать ]Изучение и выявление современных корпоративных налоговых убежищ все еще продолжаются. Традиционные, основанные на качественных показателях проверки налоговых убежищ типа МВФ-ОСЕР- Индекса финансовой секретности , которые фокусируются на оценке юридических и налоговых структур, менее эффективны, учитывая высокий уровень прозрачности и соответствия требованиям ОЭСР в современных корпоративных налоговых убежищах (т.е. большинство их инструментов BEPS). внесены в белый список ОЭСР).

- Предлагаемым тестом современного корпоративного налогового убежища является существование региональных штаб-квартир крупных технологических транснациональных корпораций США (крупнейших пользователей инструментов BEPS на основе IP), таких как Apple, Google или Facebook. [180] Основными юрисдикциями региона EMEA для штаб-квартиры являются Ирландия, [181] и Соединенное Королевство, [182] [183] в то время как основной юрисдикцией Азиатско-Тихоокеанского региона для штаб-квартиры является Сингапур. [184] [185]

- Предлагаемые прокси-серверы — это юрисдикции, в которых американские корпорации осуществляют налоговые инверсии (см. § Инверсии корпоративного налога Bloomberg ). С момента первой инверсии корпоративного налога в США в 1982 году наибольшее количество инверсий в США произошло в Ирландии, на втором месте — Бермудские острова, на третьем — Великобритания, а на четвертом — Нидерланды. С 2009 года доминируют Ирландия и Великобритания. [52]

- В отчете Института налогообложения и экономической политики за 2017 год об офшорной деятельности компаний из списка Fortune 500 в качестве мест, в которых находятся Нидерланды, Сингапур, Гонконг, Люксембург, Швейцария, Ирландия и Карибская триада (Кайманы-Бермуды-БВО), указаны где компании из списка Fortune 500 имеют больше всего дочерних компаний (примечание: масштабы их деятельности не оцениваются). [186]

- Цукман, Торслов и Вир выступают за прибыльность американских корпораций в «тихой гавани» в качестве показателя. Это особенно полезно для убежищ, которые используют § систему налогообложения занятости и требуют от корпораций поддерживать «существенное» присутствие в убежищах в целях респектабельности. Ирландия является наиболее прибыльным регионом, за ней следуют страны Карибского бассейна (включая Бермудские острова), Люксембург, Швейцария и Нидерланды. [187]

- Искажение национальных счетов учетными потоками конкретных инструментов BEPS на основе интеллектуальной собственности является косвенным показателем. [88] [91] [94] Apple Это было ярко продемонстрировано в первом квартале 2015 года во время «экономики лепреконов» . Страны, не входящие в нефтегазовый сектор, входящие в список 15 крупнейших стран по ВВП (ППС) на душу населения, являются налоговыми убежищами во главе с Люксембургом, Сингапуром и Ирландией (см. § Прокси налоговых убежищ по ВВП на душу населения ).

- Связанным, но похожим тестом является соотношение ВНД к ВВП, поскольку ВНД менее подвержен искажениям с помощью инструментов BEPS на основе интеллектуальной собственности. Страны с низким соотношением ВНД/ВВП (например, Люксембург, Ирландия и Сингапур) почти всегда являются налоговыми убежищами. Однако не все «убежища» имеют низкое соотношение ВНД/ВВП. Примером могут служить Нидерланды, чей голландский сэндвич -инструмент BEPS по-разному влияет на их национальные счета. [188] [94]

- Иногда предлагается использование правовых систем « общего права », структура которых обеспечивает большую юридическую защиту созданию «лазеек» в корпоративном налоге со стороны юрисдикции (например, двойного ирландского права или трастов ). [189] Существует непропорциональная концентрация систем общего права среди корпоративных налоговых убежищ, включая Ирландию, Великобританию, Сингапур, Гонконг, большинство стран Карибского бассейна (например, Кайманы, Бермудские острова и Британские Виргинские острова). Однако это не является окончательным, поскольку в крупнейших странах-убежищах – Люксембурге и Нидерландах – действуют « гражданского права ». системы [190] Многие убежища являются нынешними или бывшими зависимыми от Великобритании.

Количественные меры

[ редактировать ]Более научными являются количественные исследования (сфокусированные на эмпирических результатах), такие как работа CORPNET Университета Амстердама в Conduit and Sink OFCs , [191] из Университета Беркли и Габриэлем Цукманом . [139] Они выделяют следующие современные корпоративные налоговые убежища, также называемые Conduit OFC , а также подчеркивают их «партнерство» с ключевыми традиционными налоговыми убежищами , называемыми Sink OFC :

Нидерланды – «мега» канал OFC, ориентированный на перемещение средств из ЕС (через инструмент « голландского сэндвича » BEPS) в Люксембург и «триаду» Бермудских островов/БВО/Каймановых островов. [192] [193]

Нидерланды – «мега» канал OFC, ориентированный на перемещение средств из ЕС (через инструмент « голландского сэндвича » BEPS) в Люксембург и «триаду» Бермудских островов/БВО/Каймановых островов. [192] [193]  Великобритания — второй по величине канал OFC и соединение из Европы в Азию; 18 из 24 Sink OFC являются текущими или бывшими зависимыми территориями Великобритании. [194] [195] [75]

Великобритания — второй по величине канал OFC и соединение из Европы в Азию; 18 из 24 Sink OFC являются текущими или бывшими зависимыми территориями Великобритании. [194] [195] [75]  Швейцария – давняя корпоративная налоговая гавань и главный канал OFC для Джерси, одна из крупнейших существующих оффшорных налоговых убежищ.

Швейцария – давняя корпоративная налоговая гавань и главный канал OFC для Джерси, одна из крупнейших существующих оффшорных налоговых убежищ.  Сингапур - главный канал OFC для Азии и связь с двумя основными азиатскими OFC-приемниками - Гонконгом и Тайванем (Тайвань называют Азиатской Швейцарией). [196] ).

Сингапур - главный канал OFC для Азии и связь с двумя основными азиатскими OFC-приемниками - Гонконгом и Тайванем (Тайвань называют Азиатской Швейцарией). [196] ).  Ирландия — основной канал OFC для связей с США (см. Ирландию как налоговую гавань ), которые активно используют Sink OFC Luxembourg в качестве бэкдора для выхода из ирландской системы корпоративного налогообложения. [57]

Ирландия — основной канал OFC для связей с США (см. Ирландию как налоговую гавань ), которые активно используют Sink OFC Luxembourg в качестве бэкдора для выхода из ирландской системы корпоративного налогообложения. [57]

Единственной юрисдикцией из приведенного выше списка крупнейших глобальных корпоративных налоговых убежищ, которая время от времени появляется в списках налоговых убежищ ОЭСР и МВФ, является Швейцария. Эти юрисдикции являются лидерами в области инструментов BEPS на основе IP и использования межгрупповой взимания платы за IP, а также имеют самое сложное законодательство в области интеллектуальной собственности. У них самая большая сеть налоговых соглашений, и все они следуют § подходу в отношении налога на занятость .

Анализ подчеркивает разницу между «подозреваемыми» оншорными налоговыми убежищами (т.е. крупными ОФК-приемниками в Люксембурге и Гонконге), которые из-за своих подозрений имеют ограниченные/ограничительные двусторонние налоговые соглашения (поскольку страны относятся к ним настороженно), и ОФК-проводниками, у которых меньше «подозрений» и, следовательно, самые обширные двусторонние налоговые соглашения. [98] [7] Корпорациям нужны самые широкие налоговые соглашения для использования их инструментов BEPS , и поэтому они предпочитают базироваться в Conduit OFC (Ирландия и Сингапур), которые затем могут направлять средства корпорации в Sink OFC (Люксембург и Гонконг). [19]

Среди основных OFC-приемников они охватывают диапазон между традиционными налоговыми убежищами (с очень ограниченной сетью налоговых соглашений) и почти корпоративными налоговыми убежищами:

Британские Виргинские острова

Британские Виргинские острова  Бермуды

Бермуды  Каймановы острова . Карибская «триада» Бермудских островов/БВО/Каймановых островов является классическими крупными налоговыми убежищами и, следовательно, имеет ограниченный доступ ко всем глобальным сетям налоговых соглашений, что позволяет получить доступ к OFC Conduit; активно используется транснациональными корпорациями США.

Каймановы острова . Карибская «триада» Бермудских островов/БВО/Каймановых островов является классическими крупными налоговыми убежищами и, следовательно, имеет ограниченный доступ ко всем глобальным сетям налоговых соглашений, что позволяет получить доступ к OFC Conduit; активно используется транснациональными корпорациями США.  Люксембург – отмечен CORPNET как близкий к каналу передачи данных, однако американские фирмы с большей вероятностью будут использовать Ирландию/Великобританию в качестве своего канала OFC в Люксембург.

Люксембург – отмечен CORPNET как близкий к каналу передачи данных, однако американские фирмы с большей вероятностью будут использовать Ирландию/Великобританию в качестве своего канала OFC в Люксембург.  Гонконг – часто называют «Азиатским Люксембургом»; [197] Американские фирмы с большей вероятностью будут использовать Сингапур в качестве канала OFC для маршрута в Гонконг.

Гонконг – часто называют «Азиатским Люксембургом»; [197] Американские фирмы с большей вероятностью будут использовать Сингапур в качестве канала OFC для маршрута в Гонконг.

Вышеуказанные пять корпоративных налоговых убежищ Conduit OFC, а также три общих налоговых убежища OFC-приемников (считая карибскую «триаду» одним из основных OFC-приемников) дублируются в 8-10 крупнейших корпоративных налоговых убежищ во многих независимых списках, включая Oxfam. список, [198] [199] и список ИТЭФ . [200] (см. § Списки корпоративных налоговых убежищ ).

Ирландия как мировой лидер

[ редактировать ]Габриэля Цукмана Анализ отличается от большинства других работ тем, что он фокусируется на общем объеме скрытых налогов. Он показывает, что многие транснациональные корпорации Ирландии и США, такие как Facebook, не появляются в Orbis (источнике количественных исследований, включая CORPNET) или размещают небольшую часть своих данных в Orbis (Google и Apple).

Проанализированный с использованием метода «кванта средств» (а не метода «корпоративных связей Orbis»), Цукман показывает, что Ирландия является крупнейшим корпоративным налоговым убежищем в ЕС-28 и основным источником предполагаемых ежегодных убытков Цукмана в размере 20% в корпоративных ЕС-28. налоговые поступления. [139] [180] Ирландия превосходит Нидерланды с точки зрения «количества» защищаемых налогов, что, возможно, сделало бы Ирландию крупнейшим глобальным корпоративным налоговым убежищем (она даже соответствует объединенной карибской триаде Бермудских островов-Британских Виргинских островов-Каймановых островов). [201] [49] См. § Зукман «Корпоративные налоговые убежища» .

Провал проекта ОЭСР BEPS

[ редактировать ]Причины неудачи

[ редактировать ]Что касается более широкой налоговой среды, О'Рурк считает, что процесс ОЭСР по размыванию налоговой базы и перемещению прибыли (BEPS) «очень хорош» для Ирландии. «Если BEPS завершится, это будет хорошо для Ирландии».

Фергал О'Рурк, генеральный директор PwC (Ирландия).

«Архитектор» знаменитого инструмента BEPS на базе Double Irish IP. [124] [202]

The Irish Times , май 2015 г. [20]

Рост современных корпоративных налоговых убежищ, таких как Великобритания, Нидерланды, Ирландия и Сингапур, контрастирует с провалом инициатив ОЭСР по борьбе с глобальным уклонением от корпоративных налогов и деятельностью BEPS. Существует множество причин неудачи ОЭСР, наиболее распространенными из которых являются: [203]

- Медлительность и предсказуемость. время для планирования новых инструментов BEPS, соответствующих требованиям ОЭСР (т . ОЭСР работает 5-10-летними циклами, давая «убежищам » Ирландский закрывается только в 2020 году). [204] [205] [74]

Цифры, опубликованные в апреле 2017 года, показывают, что с 2015 года [когда двойная ирландская система была закрыта для новых схем] произошло резкое увеличение числа компаний, использующих Ирландию в качестве юрисдикции с низкими налогами или без налогов для интеллектуальной собственности (ИС) и получаемых доходов. к этому, благодаря почти 1000-процентному увеличению использования налоговых льгот, расширенных в период с 2014 по 2017 год [ инструмент BEPS по капитальным отчислениям для нематериальных активов ].

- Christian Aid , «Невозможные структуры: налоговые структуры, упущенные из виду в анализе побочных эффектов 2015 года», 2017 г. [9] - Склонность к современным гаваням. ОЭСР в июне 2017 года MLI подписали 70 юрисдикций. [206] Корпоративные налоговые убежища отказались от ключевых статей (т.е. статьи 12), [18] подчеркивая при этом свою поддержку других (особенно статьи 5, которая дает преимущества корпоративным убежищам, использующим § систему BEPS по налогу на труд). Современные корпоративные налоговые убежища, такие как Ирландия и Сингапур, использовали ОЭСР для уменьшения других корпоративных налоговых убежищ, таких как Люксембург и Гонконг. [207]

Глобальная юридическая фирма Baker McKenzie , представляющая коалицию 24 транснациональных американских компаний-разработчиков программного обеспечения, включая Microsoft, лоббировала Майкла Нунана , как министра финансов [Ирландии], чтобы он сопротивлялся предложениям [OECD MLI] в январе 2017 года.

В письме к нему группа рекомендовала Ирландии не принимать статью 12, поскольку изменения «будут иметь последствия, продолжающиеся десятилетия» и могут «препятствовать глобальным инвестициям и экономическому росту из-за неопределенности вокруг налогообложения». В письме говорится, что «сохранение текущего стандарта сделает Ирландию более привлекательным местом для размещения региональной штаб-квартиры за счет снижения уровня неопределенности в налоговых отношениях с торговыми партнерами Ирландии».— Айриш Таймс . «Ирландия сопротивляется закрытию «лазейки» в налоге на корпорации», 10 ноября 2017 г. [18] - Сосредоточьтесь на прозрачности и соблюдении требований, а не на чистой уплаченной сумме налогов. Большая часть работы ОЭСР сосредоточена на традиционных налоговых убежищах, где секретность (и преступность) являются проблемой. ОЭСР защищает современные корпоративные налоговые убежища, чтобы подтвердить, что они «не являются налоговыми убежищами» из-за их соответствия требованиям ОЭСР и прозрачности. [30] [208] [25] Ярким примером этого является почти немедленный провал немецкого закона о «барьере роялти» 2017 года, направленного против интеллектуальной собственности (см. § Провал немецкого «барьера роялти» ):

Однако, учитывая характер ирландского налогового режима, барьер для роялти не должен влиять на роялти, выплачиваемые основному лицензиару, резиденту Ирландии.

Налоговый режим Ирландии [ОЭСР], соответствующий BEPS, предлагает налогоплательщикам конкурентоспособное и надежное решение в контексте таких односторонних инициатив. - Защита интеллектуальной собственности как межгрупповое обвинение. ОЭСР потратила десятилетия на разработку интеллектуальной собственности как юридической и бухгалтерской концепции. [103] Рост IP, и особенно межгрупповой IP-тарификации, [108] поскольку основной инструмент BEPS несовместим с этой должностью. [101] Ирландия создала первый « ящик знаний » (или KDB), соответствующий требованиям ОЭСР, который будет изменен, как это было сделано в Ирландии с другими структурами белого списка ОЭСР (например, Раздел 110 SPV ), и станет инструментом BEPS. [209]

Налоговые льготы, связанные с интеллектуальной собственностью, не исчезнут. Фактически, [Проект ОЭСР] BEPS поможет урегулировать некоторые из них, хотя и в разбавленной форме. Как ни странно, это побуждает страны, которые раньше избегали их, попробовать их.

— The Economist , «Очевидно проблематично», август 2015 г. [210]

В защиту ОЭСР было отмечено, что страны «Большой восьмерки», такие как США, активно поддерживали работу ОЭСР в области интеллектуальной собственности, поскольку они рассматривали ее как инструмент для своих отечественных корпораций (особенно компаний, занимающихся технологиями и науками о жизни), которые могут взимать плату за Однако, когда американские транснациональные корпорации усовершенствовали эти основанные на интеллектуальной собственности инструменты BEPS и разработали, как переместить их в места с нулевым налогообложением, такие как Карибского бассейна или Ирландии, США стали менее благосклонными (например, расследование Сената США в 2013 году в отношении Apple на Бермудских островах). [203]

Однако США еще больше утратили контроль, когда корпоративные убежища, такие как Ирландия, разработали «замкнутые» системы BEPS на основе IP, такие как инструмент льгот по капиталу для нематериальных активов , который обходит американский контроль за инверсией корпоративного налогообложения и позволяет любому американскому фирмы (даже фирмы, занимающиеся IP-light) создают синтетическую инверсию корпоративного налога (и достигают эффективной налоговой ставки в Ирландии в размере 0–3% ), даже не покидая США. [114] [144] [211] [157] Успешная инверсия ирландского налога на основе интеллектуальной собственности, осуществленная Apple в первом квартале 2015 года на сумму 300 миллиардов долларов (которая стала известна как « экономика лепрекона» ), сравнима с заблокированной налоговой инверсией Pfizer-Allergan в Ирландии на сумму 160 миллиардов долларов.

Элемент «замкнутого цикла» относится к тому факту, что создание искусственного внутреннего нематериального актива (который имеет решающее значение для инструмента BEPS ) может быть выполнено в пределах ирландского офиса глобальной бухгалтерской фирмы и ирландского офиса. юридическая фирма, а также налоговая служба Ирландии . [212] Для использования инструмента BEPS (и его использования в соответствии с глобальными налоговыми соглашениями Ирландии) не требуется никакого внешнего согласия, за исключением двух ситуаций:

- Расследования Комиссии ЕС по государственной помощи, такие как дело ЕС о незаконной государственной помощи против Apple в Ирландии на сумму 13 миллиардов евро в виде ирландских налогов, которых удалось избежать в 2004-2014 годах;

- Расследование IRS США, такое как передача Facebook интеллектуальной собственности из США компании Facebook в Ирландии, которая была переоценена гораздо выше для создания инструмента BEPS в области интеллектуальной собственности. [213] [214] [215]

Отъезд США и ЕС