Налогообложение в Соединенном Королевстве

| Налогообложение в Соединенном Королевстве |

|---|

|

| Государственные департаменты Великобритании |

| Правительство Великобритании |

|

| Правительство Шотландии |

| Правительство Уэльса |

| Местное самоуправление |

| Эта статья является частью серии, посвященной |

| Политика Соединенного Королевства |

|---|

|

В Королевстве Соединенном налогообложение может включать выплаты как минимум трем различным уровням власти: центральному правительству ( Налоговая и таможенная служба Ее Величества ), переданным правительствам и местным органам власти . Доходы центрального правительства поступают в основном от подоходного налога , взносов в систему национального страхования , налога на добавленную стоимость , корпоративного налога и налога на топливо . Доходы местных органов власти поступают в основном за счет грантов из фондов центрального правительства, тарифов для бизнеса в Англии , муниципального налога и все чаще за счет сборов и сборов, например, за парковку на улице . В 2014–2015 финансовом году общий объем государственных доходов прогнозировался на уровне 648 миллиардов фунтов стерлингов, или 37,7 процента ВВП , при этом чистые налоги и взносы в систему национального страхования составят 606 миллиардов фунтов стерлингов. [1]

История

[ редактировать ]Единый земельный налог , первоначально введенный в Англии в конце 17 века, стал основным источником государственных доходов на протяжении 18 и начала 19 веков. [2]

Наполеоновские войны

[ редактировать ]Подоходный налог был объявлен в Великобритании Уильямом Питтом Младшим в его бюджете на декабрь 1798 года и введен в 1799 году для оплаты оружия и снаряжения в рамках подготовки к наполеоновским войнам . Питта Новый поэтапный (прогрессивный) подоходный налог начался с сбора в размере 2 старых пенсов за фунт ( 1 ⁄ 120-й ) при годовом доходе более 60 фунтов стерлингов (что эквивалентно 7978 фунтам стерлингов по состоянию на 2023 год), [3] и увеличивался максимум до 2 шиллингов (10 процентов) при годовом доходе, превышающем 200 фунтов стерлингов. Питт надеялся, что новый подоходный налог принесет 10 миллионов фунтов стерлингов, но поступления за 1799 год составили чуть более 6 миллионов фунтов стерлингов. [4]

Подоходный налог взимался по пяти таблицам. Доходы, не попадающие в эти списки, налогом не облагались. Графики были:

- Приложение A (налог на доход от земли Соединенного Королевства)

- Приложение B (налог на коммерческое использование земли)

- Приложение C (налог на доходы от государственных ценных бумаг)

- Таблица D (налог на торговый доход, доход от профессий и занятий, проценты, доходы за рубежом и случайные доходы)

- Приложение E (налог на доход от трудоустройства)

Позже было добавлено Приложение F (налог на доход в виде дивидендов в Соединенном Королевстве).

Подоходный налог Питта взимался с 1799 по 1802 год, когда он был отменен Генри Аддингтоном во время Амьенского мира . Аддингтон занял пост премьер-министра в 1801 году. Подоходный налог был вновь введен Аддингтоном в 1803 году, когда военные действия возобновились, но он был снова отменен в 1816 году, через год после битвы при Ватерлоо .

Значительные споры вызвали налоги на солод , дом, окна и подоходный налог. Налог на солод легко было взимать с пивоваров; даже после того, как он был сокращен в 1822 году, он приносил более 10 процентов годовых доходов правительства в течение 1840-х годов. Налог на недвижимость в основном ударил по лондонским таунхаусам; налог на окна в основном ударил по загородным поместьям. [5]

Подоходный налог Пиля

[ редактировать ]Подоходный налог был вновь введен сэром Робертом Пилем в Законе о подоходном налоге 1842 года . Пил, будучи консерватором , выступал против подоходного налога на всеобщих выборах 1841 года, но растущий дефицит бюджета потребовал нового источника средств. Новый подоходный налог в размере 7 пенсов за фунт (около 2,9%), основанный на модели Аддингтона, был введен с годового дохода выше 150 фунтов стерлингов (что эквивалентно 17 836 фунтам стерлингов по состоянию на 2023 год). [3] [6]

Первая мировая война

[ редактировать ]Война (1914–1918) финансировалась за счет заимствований крупных сумм внутри страны и за рубежом, за счет новых налогов и инфляции. Оно косвенно финансировалось за счет отсрочки технического обслуживания и ремонта и отмены капитальных затрат. Правительство избегало косвенных налогов, поскольку они повышали стоимость жизни и вызывали недовольство рабочего класса. Особое внимание уделялось тому, чтобы быть «справедливым» и «научным». Общественность в целом поддержала новые высокие налоги с минимальными жалобами. Казначейство отклонило предложения о жестком налоге на капитал, который Лейбористская партия хотела использовать для ослабления капиталистов. Вместо этого действовал налог на сверхприбыль в размере 50% на прибыль, превышающую нормальный довоенный уровень; в 1917 году ставка была повышена до 80%. Акцизные сборы были добавлены на импорт предметов роскоши, таких как автомобили, часы и часы. Налога с продаж и налога на добавленную стоимость не было. Основное увеличение доходов произошло за счет подоходного налога, который в 1915 году вырос до 3 шиллингов. 6 пенсов за фунт (17,5%), а индивидуальные льготы были снижены. Ставка подоходного налога увеличилась до 5 шиллингов. (25%) в 1916 г. и 6 шилл. (30%) в 1918 г. В общей сложности налоги обеспечивали не более 30% национальных расходов, а остальная часть - заимствования. Государственный долг вырос с 625 миллионов фунтов стерлингов до 7800 миллионов фунтов стерлингов. По государственным облигациям обычно выплачивалось 5% годовых. Инфляция выросла так, что в 1919 году фунт приобрел лишь треть корзины, которую он купил в 1914 году. Заработная плата была низкой, а особенно сильно пострадали бедные и пенсионеры. [7] [8]

Современные правила

[ редактировать ]Ставки для бизнеса были введены в Англии и Уэльсе в 1990 году и представляют собой модернизированную версию системы рейтингов, восходящей к Закону о помощи бедным 1601 года . Таким образом, бизнес-тарифы сохраняют многие прежние особенности старых форм рейтингов и следуют некоторым прецедентным законам. Закон о финансах 2004 года ввел режим подоходного налога, известный как « налог на подержанные активы », который направлен на сокращение использования распространенных методов уклонения от налога на наследство .

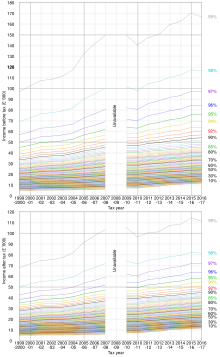

Подоходный налог в Великобритании менялся с годами. Первоначально налогом облагался доход человека независимо от того, кто имел бенефициарное право на этот доход, но теперь налог уплачивается с дохода, на который налогоплательщик имеет бенефициарное право. Большинство компаний были исключены из уплаты подоходного налога в 1965 году, когда корпоративный налог был введен . Эти изменения были закреплены Законом о подоходном и корпоративном налогах 1970 года . Также изменились графики взимания налогов. Приложение B было отменено в 1988 году, Приложение C - в 1996 году и Приложение E - в 2003 году. Для целей подоходного налога остальные таблицы были заменены Законом о подоходном налоге (торговля и другие доходы) 2005 года , который также отменил Приложение F. Для целей корпоративного налога Графиковая система была отменена и заменена Законами о корпоративном налоге 2009 и 2010 годов . Самая высокая ставка подоходного налога достигла своего пика во время Второй мировой войны и составила 99,25%. После войны этот показатель немного снизился и в 1950-е и 1960-е годы составлял около 97,5 процента (девятнадцать шиллингов и шесть пенсов за фунт). [9]

В 1971 году максимальная ставка подоходного налога на трудовой доход была снижена до 75%. Надбавка в размере 15% к инвестиционному доходу позволила сохранить общую максимальную ставку этого дохода на уровне 90%. В 1974 году максимальная ставка налога на трудовой доход была снова повышена до 83%. С учетом надбавки к инвестиционному доходу общая максимальная ставка инвестиционного дохода выросла до 98%, что является самой высокой постоянной ставкой со времен войны. Это распространялось на доходы, превышающие 20 000 фунтов стерлингов (что эквивалентно 263 269 фунтам стерлингов в исчислении 2023 года). [3] В 1974 году около 750 000 человек должны были платить высшую ставку подоходного налога. [10]

Маргарет Тэтчер , которая выступала за косвенное налогообложение, снизила ставки подоходного налога с населения в 1980-х годах. [11] В первом бюджете после ее победы на выборах в 1979 году максимальная ставка была снижена с 83% до 60%, а базовая ставка - с 33% до 30%. [12] Базовая ставка была дополнительно снижена в трех последующих бюджетах: до 29% в бюджете 1986 года, 27% в 1987 году и 25% в 1988 году. [13] В бюджете 1988 года максимальная ставка подоходного налога была снижена до 40%. Надбавка к инвестиционному доходу была отменена в 1985 году.

Последующие правительства еще больше снизили базовую ставку до нынешнего уровня в 20% в 2007 году. С 1976 года (когда она составляла 35%) базовая ставка была снижена на 15%, но это снижение было в значительной степени компенсировано увеличением национальных ставок. страховые взносы и налог на добавленную стоимость .

В 2010 году была введена новая максимальная ставка в размере 50% для доходов, превышающих 150 000 фунтов стерлингов. Тогдашняя оппозиционная Консервативная партия утверждала, что эта политика на самом деле привела к снижению доходов казначейства, стимулируя уклонение от налогов или эмиграцию / офшоринг . [14] В бюджете 2012 г. эта ставка была снижена до 45% на 2013–2014 гг.; за этим последовало увеличение налога, уплачиваемого налогоплательщиками по дополнительным ставкам, с 38 миллиардов фунтов стерлингов до 46 миллиардов фунтов стерлингов. Канцлер Джордж Осборн заявил, что причиной повышения стала более низкая и более конкурентоспособная налоговая ставка. [15] Как первоначальное утверждение о том, что повышение ставки на 50% в 2010 году привело к снижению эффективных налоговых поступлений, так и о том, что ее снижение в 2012 году привело к увеличению, были оспорены OBR . [16] в котором описывались осложнения, связанные с «упреждением» и «перемещением доходов» (поскольку оба изменения ставок были объявлены заранее, люди с высокими доходами сначала смогли перенести доходы на период до того, как повышение ставок вступило в силу при уходящем лейбористском правительстве , а затем снова чтобы отсрочить их появление после снижения ставок при новом коалиционном правительстве либералов и противников ). В отличие от публичных заявлений канцлера, собственные программные документы правительства показали, что снижение ставок приведет к чистым затратам казны в размере около 100 миллионов долларов в год. [17] [18] (пропорционально небольшая стоимость, но тем не менее стоимость).

В сентябре 2022 года новый канцлер Квази Квартенг объявил, что с апреля 2023 года максимальная ставка налога будет снижена с 45% до 40%, а базовая ставка снизится с 20% до 19%. [19] как часть так называемого «Плана роста». [20] После краха правительства Трасса отмена 45%-ной дополнительной ставки налога была отменена. [21]

Налоговая и таможенная служба Ее Величества [22] опубликовал в Интернете полный набор руководств по налоговой системе Великобритании. [23]

- ^ «Краткая история подоходного налога» .

- ^ Закон об уполномоченных по доходам и таможне 2005 г.

- ^ Закон о земельном налоге 1834 г.

- ^ управляется Таможенно-акцизным советом

- ^ Управляется Налоговым управлением США.

- ^ Закон о гербовых марках 1694 г. (5 и 6 завещания и 21 марта ок.)

- ^ Закон о Налоговом управлении 1849 г.

- ^ заменяет налог на покупку, которым управляет Таможенно-акцизный совет.

- ^ «Краткая история таможни и акцизного управления Ее Величества» .

Обзор

[ редактировать ]Подоходный налог является крупнейшим источником доходов, собираемых правительством. Вторым по величине источником государственных доходов являются взносы национального страхования . Третьим по величине источником государственных доходов является налог на добавленную стоимость (НДС), а четвертым по величине — корпоративный налог .

Место жительства и место жительства

[ редактировать ]

Доход, полученный из источника в Соединенном Королевстве, обычно подлежит налогообложению в Великобритании независимо от гражданства и места жительства физического лица или места регистрации компании. Это означает, что обязательства по подоходному налогу в Великобритании физического лица, которое не является ни резидентом, ни обычным резидентом Соединенного Королевства, ограничиваются любым налогом, вычитаемым у источника с дохода в Великобритании, а также налогом на доход от торговли или профессии, осуществляемой через постоянное представительство. в Великобритании и налог на доход от аренды недвижимости в Великобритании.

Люди, которые одновременно проживают и проживают в Соединенном Королевстве, дополнительно обязаны платить налог на свои доходы и доходы по всему миру. Для людей, проживающих в Соединенном Королевстве, но не имеющих постоянного места жительства (так называемых «не имеющих постоянного места жительства» или «не имеющих постоянного места жительства»), иностранные доходы и доходы исторически облагались налогом на основе денежных переводов, то есть только доходы и доходы. переводимые в Соединенное Королевство, облагаются налогом (для таких людей Соединенное Королевство иногда называют налоговой гаванью ). С 6 апреля 2008 года лица, не имеющие постоянного места жительства (определяемые как резиденты в течение 7 из предыдущих 9 лет), желающие сохранить основу для денежных переводов, должны платить ежегодный налог в размере 30 000 фунтов стерлингов. [24] С 6 апреля 2017 года лица, не имеющие постоянного места жительства и проживавшие в Великобритании в течение 15 из последних 20 налоговых лет, теряют свой статус постоянного места жительства. [25] и становятся ответственными за уплату налога на доходы и прирост капитала по всему миру, а их активы по всему миру становятся объектом налога на наследство в случае смерти. [26] [27]

Физические лица, проживающие в Великобритании, которые не являются резидентами в течение трех налоговых лет подряд, не несут ответственности за уплату налога Великобритании на свой доход по всему миру, а те, кто не являются резидентами в течение пяти налоговых лет подряд, не несут ответственности по уплате налога Великобритании на прирост капитала по всему миру. Любой, кто физически присутствует в Великобритании в течение 183 или более дней в налоговом году, считается резидентом в этом году.

Домицилий — это термин, имеющий техническое значение. По сути, человек проживает в Соединенном Королевстве, если Великобритания считается его постоянным домом. Гражданин Великобритании может быть принят налоговыми органами как не имеющий постоянного места жительства в Великобритании, но рождение в другой стране или в Великобритании от отца, не имеющего постоянного места жительства, облегчает получение статуса не постоянного места жительства.

Компания является резидентом Соединенного Королевства, если она зарегистрирована там или если ее центральное управление и контроль находятся там (хотя в первом случае компания может быть резидентом другой юрисдикции при определенных обстоятельствах, когда применяется налоговое соглашение).

Двойного налогообложения доходов и прироста капитала можно избежать посредством применимого соглашения об избежании двойного налогообложения ; Соединенное Королевство имеет одну из крупнейших сетей договоров среди всех стран. [28] [29]

Статус без постоянного места жительства

[ редактировать ]Жители Великобритании, чей постоянный дом находится за пределами Великобритании, могут иметь право на статус незарегистрированного лица . Резидент Великобритании, не имеющий постоянного места жительства и зарабатывающий менее 2000 фунтов стерлингов в год за пределами Великобритании, не платит налог с этой суммы, если он не переведен в Великобританию. Это относится к типичному человеку, устраивающемуся на временную работу в Великобритании, получающему зарплату и уплачивающему за нее налоги в Великобритании, с возможным дополнительным небольшим заработком в родной стране. Для человека с большим иностранным доходом правила довольно сложны, но, например, доход может вообще не облагаться налогом в Великобритании, если он не ввезен в Великобританию, при условии, что лицо уплачивает ежегодный сбор в размере 30 000 фунтов стерлингов. Подробности описаны на веб-сайте правительства Великобритании. [30] а на сайте BBC есть более простое объяснение в контексте конкретного лица, не имеющего постоянного места жительства. [31]

Большинство людей, пользующихся освобождением от налогов без постоянного места жительства, — это состоятельные люди со значительным доходом, полученным за пределами Соединенного Королевства. Типичными жителями Великобритании, не имеющими постоянного места жительства, являются старшие руководители компаний, банкиры, юристы, владельцы бизнеса и международные артисты звукозаписи; см. список людей, не имеющих постоянного места жительства в Великобритании .

Налоговый год

[ редактировать ]Налоговый год иногда также называют «финансовым годом». Отчетный год компании, который имеет определенное значение для целей корпоративного налога, может быть выбран компанией и часто длится с 1 апреля по 31 марта, в соответствии с финансовым годом.

Британский личный налоговый год длится с 6 по 5 апреля следующего года. [32]

Персональные налоги

[ редактировать ]Налог на прибыль

[ редактировать ]

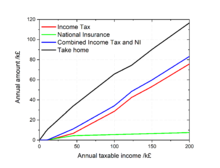

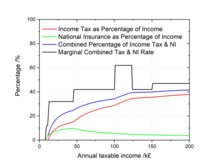

Подоходный налог является крупнейшим источником государственных доходов в Соединенном Королевстве, составляя около 30 процентов от общей суммы, за ним следуют взносы в систему национального страхования, составляющие около 20 процентов. [33] Более 25% всех поступлений подоходного налога выплачивается 1% самых богатых налогоплательщиков, то есть налогоплательщиками с самыми высокими доходами, а 90% всех поступлений подоходного налога выплачиваются 50% самых богатых налогоплательщиков с самыми высокими доходами. [34] Парламент Шотландии имеет полный контроль над ставками подоходного налога и пороговыми значениями для всех доходов, не связанных с сбережениями и дивидендами, подлежащих налогообложению налогоплательщиками-резидентами Шотландии . [35] Парламент Уэльса также имеет некоторые полномочия в отношении подоходного налога в Уэльсе . [36] но они не использовались. [37]

Каждое лицо имеет персональную льготу по подоходному налогу , и доход до этой суммы в каждом налоговом году не облагается налогом. До 2027/28 налогового года необлагаемое налогом пособие для лиц в возрасте до 65 лет с доходом менее 100 000 фунтов стерлингов составляет 12 570 фунтов стерлингов. [38]

Любой доход сверх личного пособия облагается налогом по нескольким диапазонам:

Доход налогоплательщика облагается налогом в установленном порядке, при этом доход от трудоустройства использует личное пособие и облагается налогом в первую очередь, затем следует доход от сбережений (от процентов или незаработанных иным образом), а затем дивиденды.

Иностранный доход резидентов Соединенного Королевства облагается налогом как доход Соединенного Королевства, но во избежание двойного налогообложения Соединенное Королевство заключило соглашения со многими странами, позволяющие засчитывать в счет налога Соединенного Королевства то, что считается уплаченным за границей. Эти предполагаемые суммы, выплаченные за границей, не обязательно соответствуют фактически выплаченным суммам. [39]

Доход от аренды от бизнеса, связанного с инвестициями в недвижимость (например, от покупки недвижимости для сдачи в аренду ), облагается налогом как другой доход от сбережений, за исключением вычетов, включая проценты по ипотеке. Ипотека не должна быть обеспечена имуществом, получающим арендную плату, при условии соблюдения максимальной цены покупки инвестиционной коммерческой недвижимости (или рыночной стоимости на момент их передачи в бизнес). Совладельцы могут решать, как им делить доходы и расходы. [40] [ нужно обновить ] пока один не получит прибыль, а другой убыток. Убытки могут быть перенесены на последующие годы.

Англия, Уэльс и Северная Ирландия

[ редактировать ]Текущие тарифы

[ редактировать ]| Ставка | Дивидендный доход | Доход от сбережений | Прочие доходы (включая занятость) | Налоговая категория (доходов, превышающих необлагаемую налогом льготу) |

|---|---|---|---|---|

| Личное пособие | 0% за £0–500 (с 6 апреля 2024 г.) [42] тогда 8,75% | 0% | 0% | £0–£12,570 |

| Базовая ставка | 8.75% | 20% | 20% | £12,571–£50,270 |

| Более высокая ставка | 33.75% | 40% | 40% | £50,271–£125,140 |

| Дополнительный тариф | 39.35% | 45% | 45% | £125,141 и выше |

Эта таблица отражает отмену стартовой ставки в размере 10% с апреля 2008 г., когда ставка подоходного налога с 22% также снизилась до 20%. С апреля 2010 года лейбористское правительство ввело ставку подоходного налога в размере 50% для тех, кто зарабатывает более 150 000 фунтов стерлингов. Порог дохода для высокой ставки налогообложения доходов был снижен до 32 011 фунтов стерлингов в 2013 году. [43] Коалиционное правительство увеличило эту надбавку в годы после 2014 года, а налоговая категория в размере 50% была снижена до нынешней ставки в 45%. [43]

Шотландия

[ редактировать ]С 2017 года парламент Шотландии имеет право устанавливать пороговые значения налоговых диапазонов (за исключением личных надбавок), а также ставки на все доходы, не связанные с сбережениями и дивидендами, шотландских налогоплательщиков.

| Ставка | Ставка подоходного налога | Валовой доход |

|---|---|---|

| Стартовый тариф | 19% | £12,571† – £14,732 |

| Базовая ставка | 20% | £14,733 – £25,688 |

| Промежуточная ставка | 21% | £25,689 – £43,662 |

| Более высокая ставка | 42% | £43,663 – £125,140 †† |

| Максимальная ставка | 47% | Свыше 125 140 фунтов стерлингов †† |

†Предполагается, что люди получают стандартное индивидуальное пособие Великобритании.

††Для тех, кто зарабатывает более 100 000 фунтов стерлингов, размер личного пособия будет уменьшен на 1 фунт стерлингов за каждые 2 фунта стерлингов, заработанные сверх 100 000 фунтов стерлингов.

Освобождение от инвестиций

[ редактировать ]

Некоторые инвестиции имеют статус налоговых льгот, в том числе:

- Государственные облигации Великобритании (золотые облигации)

- Хотя все доходы подлежат налогообложению, прибыль освобождается от налога на прибыль.

- Национальные сбережения и инвестиции

- Определенные инвестиции через государственную схему национальных сбережений не облагаются налогом, включая индексированные сертификаты (до 15 000 фунтов стерлингов за выпуск) и премиальные облигации — схему, которая выплачивает ежемесячные призы вместо процентов по отдельным активам на сумму до 50 000 фунтов стерлингов.

- Индивидуальные сберегательные счета (ISA)

- Проценты выплачиваются без уплаты налогов, а дивиденды выплачиваются вместе с налоговым кредитом инвестору, который затем может быть зачтен в счет причитающегося налога на дивиденды. Для плательщика налога по базовой ставке это означает, что у него нет налога на дивиденды. Общего ограничения на сумму, которую человек может инвестировать в счета ISA, не существует, но дополнительные инвестиции в настоящее время ограничены 20 000 фунтов стерлингов на человека в год либо в денежные фонды, взаимные фонды (паевые фонды и OEIC), либо в отдельные фонды по выбору. акции. [45]

- Пенсионные фонды

- они имеют тот же налоговый режим, что и ISA С точки зрения роста . Полные налоговые льготы также предоставляются по предельной ставке индивидуального взноса или, в случае взносов работодателя, они рассматриваются как расходы и не облагаются налогом на работника как пособие в натуральной форме. Помимо необлагаемой налогом единовременной выплаты в размере 25% фонда, льготы, получаемые из пенсионных фондов, облагаются налогом.

- Венчурные трасты

- Это инвестиции в более мелкие компании или фонды холдингов в таких компаниях на срок минимум пять лет. Они не облагаются налогом и имеют право на 30-процентную налоговую льготу в отношении дохода физического лица.

- Инвестиционные схемы предприятий

- Необлагаемые налогом инвестиции в акции более мелких компаний на срок более трех лет, дающие право на 30-процентную налоговую льготу. Эта программа также позволяет физическому лицу откладывать обязательства по приросту капитала (эта прибыль может быть исключена в будущие годы с использованием ежегодной надбавки CGT).

- Инвестиционные схемы семеноводческих предприятий

- Необлагаемые налогом инвестиции в акции более мелких компаний на срок более трех лет, дающие право на 50-процентную налоговую льготу. Эта программа также позволяет физическому лицу откладывать обязательства по приросту капитала (эта прибыль может быть исключена в будущие годы с использованием ежегодной надбавки CGT).

- К ним относятся оффшорные и оншорные инвестиционные облигации, выпущенные страховыми компаниями. Основное различие между ними заключается в том, что корпоративный налог, уплаченный по оншорной облигации, означает, что прибыль по оншорной облигации рассматривается так, как если бы был уплачен налог по базовой ставке (он не может быть возмещен плательщиками налога с нулевой или начальной ставкой). В обеих версиях можно получить до 5 процентов за каждый полный год инвестиций без немедленных налоговых обязательств (при условии, что общая сумма не превышает 100 процентов от первоначальных инвестиций). На этом основании инвесторы могут планировать поток доходов, откладывая при этом любое облагаемое снятие средств до тех пор, пока они не перейдут на более низкую ставку налога, не перестанут быть резидентами Соединенного Королевства или не умрут.

- Оффшорные трасты и компании

- Трасты могут быть оффшорными, если все попечители являются нерезидентами. Такие трасты могут владеть компаниями с иностранным управлением. Ставки корпоративного налога могут быть ниже в некоторых странах, а также в тех странах, где у нас еще есть соглашения об избежании двойного налогообложения. Однако, поскольку для налогообложения трастов были введены правила, препятствующие уклонению от уплаты налогов, эти структуры не являются выгодными для тех, кто останется резидентом.

Исключения

[ редактировать ]Многие владения и доходы от них освобождены от налога по «историческим причинам». К ним относятся:

- Специальные условия с низкими налогами для монархии, такие как соглашение, используемое британской королевской семьей для уклонения от налога на наследство. [ нужна ссылка ]

- Сниженный подоходный налог для особых категорий лиц. Например, лица, не имеющие постоянного места жительства, которые являются резидентами Соединенного Королевства, но не имеют «домицилия», не облагаются британским подоходным налогом на свои доходы, полученные за пределами Великобритании, при условии, что применяется база налогообложения с денежными переводами (или применяется автоматически) и доход не переводится в Великобританию. После семи лет налогового резидентства в случае денежных переводов могут взиматься значительные налоговые сборы, и резиденты Великобритании обычно считаются постоянно проживающими в Великобритании после пятнадцати лет проживания без пятилетнего перерыва. [46]

- защищающий Парламентский акт, графа Абингдона , его наследников и правопреемников от уплаты подоходного налога с платы за проезд по платному мосту Суинфорд .

- Доходы благотворительных организаций обычно освобождаются от подоходного налога в Соединенном Королевстве.

Налог на наследство

[ редактировать ]Налог на наследство взимается с «передачи ценностей», что означает:

- имущество умерших лиц;

- подарки, сделанные в течение семи лет после смерти (так называемые потенциально освобожденные от уплаты налогов или «ПЭТ»);

- «пожизненные платные переводы», означающие переводы в определенные виды трастов. См. Налогообложение трастов (Соединенное Королевство) .

Первая часть совокупных трансфертов стоимости (известная как «нулевой диапазон ставок») не облагается налогом. Этот порог в настоящее время установлен в размере 325 000 фунтов стерлингов (2012/13 налоговый год). [47] и недавно [ когда? ] не смог справиться с инфляцией цен на жилье [ нейтралитет оспаривается ] в результате чего около 6 миллионов домохозяйств в настоящее время подпадают под действие налога на наследство. Свыше этого порога ставка составляет 40 процентов в случае смерти или 36 процентов, если имущество имеет право на пониженную ставку в результате благотворительного пожертвования. [47] [48]

С октября 2007 года супружеские пары и зарегистрированные гражданские партнеры могут фактически увеличить порог своего имущества в случае смерти второго партнера – до 650 000 фунтов стерлингов в 2012–2013 годах. Их исполнители или личные представители должны передать неиспользованный порог налога на наследство первого супруга или гражданского партнера или «диапазон нулевой ставки» второму супругу или гражданскому партнеру после их смерти. [47]

Передача ценностей между супругами, проживающими в Соединенном Королевстве, освобождается от налога. Недавние изменения в налоге, внесенные Законом о финансах 2008 года, означают, что нулевые ставки могут передаваться между супругами, чтобы уменьшить это бремя – то, что раньше можно было сделать только путем создания сложных трастов. [ нужна ссылка ]

Подарки, сделанные более чем за семь лет до смерти, не облагаются налогом; если они сделаны между тремя и семью годами до смерти, применяется пониженная ставка налога на наследство. Из этого подхода есть несколько важных исключений: наиболее важным из них является «правило резервирования выгод», в котором говорится, что подарок неэффективен для целей налога на наследство, если даритель каким-либо образом извлекает выгоду из актива после дарения (например, путем подарить дом, но продолжать в нем жить).

Налог на наследство не взимается с имущества лиц, умерших «на действительной службе» или от последствий ран, полученных на такой службе... независимо от того, сколько времени может пройти после этого, если это может быть доказано как причина смерти. Кроме того, поскольку умерший супруг подлежит освобождению от налога, полная нулевая ставка может быть передана в наследство пережившего супруга в случае смерти пережившего супруга. [49]

Муниципальный налог

[ редактировать ]Муниципальный налог — это система местного налогообложения, используемая в Англии . [50] Шотландия [51] и Уэльс [52] частично финансировать услуги, предоставляемые местными органами власти в каждой стране. Он был введен в 1993 году Законом о финансах местного самоуправления 1992 года в качестве преемника непопулярного общественного сбора («подушный налог»), который (на короткое время) заменил систему ставок. Основой налога является жилая недвижимость со скидками для одиноких людей.По состоянию на 2008 год средний годовой налог на недвижимость в Англии составлял 1146 фунтов стерлингов. [53] В 2006–2007 годах муниципальный налог в Англии составил 22,4 миллиарда фунтов стерлингов. [54] и дополнительные 10,8 миллиардов фунтов стерлингов от продаж, сборов и сборов. [55] [ нужно обновить ] . В Шотландии с апреля 2024 года все шотландские местные советы, кроме трех, ввели 100% «дополнительный сбор» на вторые дома. К сожалению, это изменение было введено очень близко к началу муниципального налогового года 2024-25, и неясно, какие процедуры существуют у советов для определения вторых домов. Многие владельцы вторых домов остались в замешательстве относительно того, как это изменение будет реализовано на них.

Налоги и пошлины с продаж

[ редактировать ]Налог на добавленную стоимость

[ редактировать ]Третьим по величине источником государственных доходов является налог на добавленную стоимость (НДС), взимаемый по ставке 20 процентов с поставок товаров и услуг. Следовательно, это налог на потребительские расходы.

Некоторые товары и услуги освобождены от НДС, а другие облагаются НДС по более низкой ставке: 5 процентов (сниженная ставка, например, поставки газа для внутреннего потребления) или 0 процентов («нулевая ставка», например, большинство продуктов питания и товаров). детская одежда). [56] Освобождения предназначены для облегчения налогового бремени на предметы первой необходимости при одновременном взимании полного налога на предметы роскоши, но возникают споры, основанные на мелких различиях, такие как «Дело о тортах Яффо» , которое зависело от того, были ли торты Яффо классифицированы как торты (с нулевым рейтингом) - как в конечном итоге было решено, или (полностью обложенное налогом) печенье в шоколаде. [ нужна ссылка ] взимался НДС по полной ставке До 2001 года на гигиенические прокладки . [57]

НДС был введен в 1973 году в связи со вступлением Великобритании в Европейское экономическое сообщество по стандартной ставке 10 процентов. В июле 1974 года стандартная ставка составила 8 процентов, а с октября того же года бензин облагался налогом по новой, более высокой ставке - 25 процентов. В бюджете на апрель 1975 г. повышенная ставка была распространена на широкий ассортимент товаров «роскоши». В бюджете на апрель 1976 года повышенная на 25 процентов ставка была снижена до 12,5 процента. 18 июня 1979 года более высокая ставка была отменена, и НДС был установлен на единой ставке в размере 15 процентов. В 1991 году эта ставка составила 17,5 процента, однако, когда в 1994 году к схеме были добавлены отечественные топливо и электроэнергия, она взималась по новой, более низкой ставке - 8 процентов. [58]

В сентябре 1997 года эта более низкая ставка в 8 процентов была снижена до 5 процентов и распространена на различные энергосберегающие материалы (с 1 июля 1998 года), санитарную защиту (с 1 января 2001 года), детские автокресла (с 1 апреля 2001 года). ), переоборудование и ремонт некоторых жилых объектов (с 12 мая 2001 г.), противозачаточные средства (с 1 июля 2006 г.) и средства для прекращения курения (с 1 июля 2007 г.). [ нужна ссылка ]

НДС был снижен до 15 процентов в качестве реакции на рецессию конца 2000-х годов 1 декабря 2008 года канцлером Алистером Дарлингом . [ нужна ссылка ]

С 1 января 2010 года НДС вернулся к 17,5%. [ нужна ссылка ]

НДС был повышен до 20 процентов 4 января 2011 года канцлером Джорджем Осборном , где он и остался.

Акцизы

[ редактировать ]Акцизами облагаются, в частности, моторное топливо , алкоголь , табак , ставки и транспортные средства .

Гербовый сбор

[ редактировать ]Гербовый сбор взимается при передаче акций и некоторых ценных бумаг по ставке 0,5 процента. Модернизированные версии гербового сбора, гербового сбора, земельного налога и гербового сбора, резервного налога , взимаются соответственно при передаче недвижимости , акций и ценных бумаг по ставкам до 4 процентов и 0,5 процента соответственно. [59]

Автомобильное налогообложение

[ редактировать ]Автомобильные налоги включают в себя: налог на топливо (который сам по себе также включает НДС) и акциз на транспортные средства . Другие сборы и сборы включают сбор за въезд в Лондон , различные установленные законом сборы, в том числе сборы за обязательную проверку транспортного средства и сборы за регистрацию транспортного средства , а также в некоторых местах за парковку на улице (а также связанные с этим сборы за нарушения).

Налоги на бизнес

[ редактировать ]Корпоративный налог

[ редактировать ]

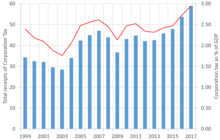

Корпоративный налог — это налог , взимаемый в Соединенном Королевстве с прибыли, полученной компаниями , а также с прибыли постоянных представительств компаний-нерезидентов Великобритании и ассоциаций, которые торгуют в ЕС.

Корпоративный налог является четвертым по величине источником государственных доходов (после дохода, NIC и НДС). До вступления налога в силу 1 апреля 1965 года компании и частные лица платили один и тот же подоходный налог дополнительный налог на прибыль , а с компаний взимался . Закон о финансах 1965 года [63] заменил эту структуру для компаний и ассоциаций единым корпоративным налогом , который заимствовал свою базовую структуру и правила из системы подоходного налога. Соединенного Королевства. С 1997 года реализуется проект пересмотра налогового законодательства [64] модернизирует налоговое законодательство Соединенного Королевства, начиная с подоходного налога, в то время как в законодательство, устанавливающее корпоративный налог, были внесены поправки; Таким образом, правила, регулирующие подоходный налог и корпоративный налог, разошлись.

Бизнес-тарифы

[ редактировать ]Бизнес-тарифы — это широко используемое название невнутренних ставок, ставки или налога, взимаемого с владельцев невнутренней собственности. Коммерческие ставки составляют часть финансирования местных органов власти и собираются ими, но вместо того, чтобы поступления непосредственно сохраняются, они централизованно объединяются, а затем перераспределяются. В 2005–2006 годах в виде корпоративных налогов было собрано 19,9 миллиардов фунтов стерлингов, что составляет 4,35 процента от общего объема налоговых поступлений Соединенного Королевства. [65]

Ставки для бизнеса представляют собой налог на недвижимость , при котором каждое неместное имущество оценивается по облагаемой стоимости, выраженной в фунтах стерлингов . Облагаемая стоимость в общих чертах представляет собой годовую арендную плату, за которую недвижимость могла бы быть сдана в аренду на конкретную дату оценки в соответствии с рядом допущений. Фактический счет к оплате затем рассчитывается с использованием множителя, установленного центральным правительством, и с применением любых льгот. [66]

Налог на пластиковую упаковку

[ редактировать ]Налог на пластиковую упаковку был введен 1 апреля 2022 года. [67]

Бизнес и личные налоги

[ редактировать ]Некоторые налоги, в зависимости от обстоятельств, уплачиваются как отдельными лицами, так и компаниями, а также правительством.

Взносы национального страхования

[ редактировать ]Вторым по величине источником государственных доходов являются взносы национального страхования (NIC). NIC выплачиваются сотрудниками, работодателями и самозанятыми, и в 2010–2011 налоговом году было собрано 96,5 миллиардов фунтов стерлингов, что составляет 21,5 процента от общей суммы, собранной HMRC. [68]

Работники и работодатели платят взносы в соответствии со сложной классификацией, основанной на типе занятости и доходе. Класс 1 (работающие лица) NIC взимается по нескольким ставкам в зависимости от различных пороговых значений дохода и ряда других факторов, включая возраст, тип профессиональной пенсионной схемы, в которую вносится работник и / или работодатель, а также от того, является ли работник океаном. - идущий моряк. Некоторые замужние женщины, которые предпочли платить уменьшенные взносы (в обмен на уменьшенные пособия) до 1977 года, сохраняют это право по историческим причинам.

Работодатели также платят взносы по многим льготам в натуральной форме, предоставляемым сотрудникам (например, служебные автомобили), а также по налоговым обязательствам, выполняемым от имени сотрудников в соответствии с «Соглашением об урегулировании PAYE».

Существуют отдельные соглашения для самозанятых лиц, которые обычно несут ответственность за фиксированную ставку NIC класса 2 и NIC, связанную с заработком, класса 4, а также для некоторых работников добровольного сектора.

Сбор на здравоохранение и социальную помощь

[ редактировать ]7 сентября 2021 года премьер-министр Борис Джонсон объявил, что с апреля 2023 года будет введен новый налог для финансирования невыполненных работ Национальной службы здравоохранения , возникших в результате пандемии COVID-19 и реформы социального обеспечения в Англии . [69] Налог будет применяться аналогично NIC и будет взиматься как с работников, так и с работодателей по ставке 1,25% от индивидуального заработка. Тем не менее, он также будет выплачиваться после достижения государственного пенсионного возраста , чего нельзя сказать о NIC. С апреля 2022 года по март 2023 года повышение на 1,25% будет временно распространяться на сетевые карты. Цель заключалась в том, чтобы дать HMRC время внести изменения, необходимые для введения налога. Министерство Трасс отменило введение этого налога и вернуло НИК с 6 ноября 2022 года.

Налог на прирост капитала

[ редактировать ]Прирост капитала облагается налогом по ставке 10 или 20 процентов (18 или 28 для прироста капитала, связанного с жилой недвижимостью) (для физических лиц) или по применимой предельной ставке корпоративного налога (для компаний).

Основной принцип одинаков для физических лиц и компаний – налог применяется только при выбытии капитального актива, а сумма прибыли рассчитывается как разница между поступлениями от выбытия и «базовой стоимостью», являющейся первоначальной ценой покупки. плюс допустимые сопутствующие расходы. Однако с 6 апреля 2008 г. ставки и льготы, применимые к облагаемой прибыли, различаются между отдельными лицами и компаниями. Компании применяют «снятие индексации» к базовой стоимости, увеличивая ее в соответствии с индексом розничных цен , так что (в широком смысле) прибыль рассчитывается на постинфляционной основе (при этом к прибыли, накопленной до марта 1982 года, применяются другие правила). Прибыль затем облагается налогом по применимой предельной ставке корпоративного налога.

Физические лица облагаются налогом по фиксированной ставке 18 процентов (или с 22 июня 2010 года 28 процентов для налогоплательщиков с более высокой ставкой) без каких-либо льгот по индексации. Однако, если вы претендуете на пособие для предпринимателей, ставка остается 10 процентов. Капитальные убытки прошлых лет могут быть перенесены на более ранний период.

Расходы на бизнес (например, бизнес с недвижимостью), осуществленные физическим лицом, могут быть заявлены в качестве скидки на прирост капитала. Могут ли расходы быть заявлены в счет дохода (потенциально снижающего подоходный налог) или капитала (потенциально снижающего налога на прирост капитала) зависит от того, имело ли место улучшение собственности: если его не было, то это относится к доходу; если и был, то против капитала.

Трансферты между мужем и женой или между гражданскими партнерами не кристаллизуют прирост капитала, а вместо этого переносят покупную цену (балансовую стоимость). В противном случае переводы, осуществленные в качестве подарков, рассматриваются для целей CGT как осуществленные по рыночной стоимости на дату передачи.

Налоговый разрыв

[ редактировать ]«Налоговый разрыв» — это разница между суммой налога, которая теоретически должна быть собрана HMRC, и суммой, которая фактически собрана. Налоговый разрыв Великобритании в 2013–2014 годах составил 34 миллиарда фунтов стерлингов, или 6,4 процента от общей суммы налоговых обязательств. [70] Его можно разбить по видам налогов.

| Налог | Количество |

|---|---|

| Подоходный налог, налог на национальное страхование и налог на прирост капитала | 14,0 миллиардов фунтов стерлингов |

| НДС | 13,1 миллиарда фунтов стерлингов |

| Корпоративный налог | 3,0 миллиарда фунтов стерлингов |

| Акцизы | 2,7 миллиарда фунтов стерлингов |

и поведение

| Поведение | Количество |

|---|---|

| Скрытая экономика | 6,2 миллиарда фунтов стерлингов |

| Преступные нападения | 5,1 миллиарда фунтов стерлингов |

| Юридическая интерпретация | 4,9 миллиарда фунтов стерлингов |

| Уклонение | 4,4 миллиарда фунтов стерлингов |

| Несоблюдение разумной осторожности | 3,9 миллиарда фунтов стерлингов |

| Избегание | 2,6 миллиарда фунтов стерлингов |

| Общая потеря | 27,1 миллиарда фунтов стерлингов |

См. также

[ редактировать ]Ссылки

[ редактировать ]Цитаты

[ редактировать ]- ^ Папа, Томас; Уотерс, Том (ноябрь 2016 г.). Обзор налоговой системы Великобритании (PDF) . Информационная записка IFS BN09. Лондон: Институт финансовых исследований . ISBN 978-1-909463-68-4 . Проверено 23 апреля 2020 г.

- ^ Стивен Доуэлл , История налогообложения и налогов в Англии (Routledge, 2013)

- ^ Jump up to: а б с Великобритании Данные по инфляции индекса розничных цен основаны на данных Кларк, Грегори (2017). «Годовой ИРЦ и средний заработок в Великобритании с 1209 года по настоящее время (новая серия)» . Измерительная ценность . Проверено 7 мая 2024 г.

- ^ «Налог, чтобы победить Наполеона» . Налоговая и таможенная служба Ее Величества . Проверено 24 января 2007 г.

- ^ Аллен Хорстман, «Налогообложение в зените»: налоги и классы в Соединенном Королевстве, 1816–1842 гг.», Журнал европейской экономической истории (2003) 32 № 1, стр. 111–137.

- ^ Стивен Доуэлл, История налогообложения и налогов в Англии (Routledge, 2013)

- ^ AJP Тейлор, История Англии 1914-1945 (1965), стр. 40–41.

- ^ MJ Daunton, «Как платить за войну: государство, общество и налогообложение в Великобритании, 1917–24», English Historical Review (1996) 111 № 443, стр. 882–919

- ^ Ставки подоходного налога с 1948 по 1973 год.

- ^ «IFS: Долгосрочные тенденции в британском налогообложении и расходах» (PDF) .

- ^ «Экономика Тэтчер» . Национальное обозрение .

- ^ «Экономика: Бюджет 1979 года (Хау 1) - Фонд Маргарет Тэтчер» . www.margaretthatcher.org .

- ^ «Экономика: Бюджет 1988 года (Лоусон 5) - Фонд Маргарет Тэтчер» . www.margaretthatcher.org .

- ^ Виннетт, Роберт (12 декабря 2012 г.). «Две трети миллионеров исчезли из официальной статистики, чтобы избежать ставки налога в 50 пенсов» . «Дейли телеграф» . Лондон. Архивировано из оригинала 12 января 2022 года.

- ^ «Снижение максимальной ставки налога помогло собрать дополнительные 8 миллиардов фунтов стерлингов, - утверждает Осборн» . Архивировано из оригинала 2 марта 2016 года.

- ^ «Влияние дополнительной ставки подоходного налога на поступления» . Управление бюджетной ответственности . Проверено 13 декабря 2023 г.

- ^ «Веб-архив правительства Великобритании» (PDF) . webarchive.nationalarchives.gov.uk . Проверено 13 декабря 2023 г.

- ^ «Принесло ли снижение ставки налога в 50 пенсов 8 миллиардов фунтов стерлингов?» . Полный факт . 4 марта 2016 г. Проверено 13 декабря 2023 г.

- ^ «С апреля подоходный налог будет снижен на 1 пенс» . Новости Би-би-си . 23 сентября 2022 г.

- ^ «План роста» . Правительство Великобритании (стандартное). 23 сентября 2022 г. Проверено 17 октября 2022 г.

- ^ «REV BN 40: Налоговый режим бывших в употреблении активов» .

- ^ Налоговая и таможенная служба Ее Величества.

- ^ Руководства HMRC.

- ^ «Налог на иностранные доходы» . GOV.UK.

- ^ «Правила предполагаемого проживания» . Налоговая и таможенная служба Ее Величества . Проверено 24 ноября 2020 г.

- ^ «Разница между местом жительства и местом жительства» . Руководство по налоговому резидентству . Проверено 24 ноября 2020 г.

- ^ «Планирование предполагаемого места жительства через 15 лет» . Налоговый журнал . Проверено 24 ноября 2020 г.

- ^ «Договоры об избежании двойного налогообложения» . Институт дипломированных бухгалтеров Англии и Уэльса . Архивировано из оригинала 21 апреля 2012 года . Проверено 23 февраля 2019 г.

- ^ См . IR20 — Резиденты и нерезиденты .

- ^ «Налог на иностранные доходы» . Правительство Великобритании . нд . Проверено 9 апреля 2022 г.

- ^ «Канцлер Риши Сунак защищает жену Акшату Мурти в споре из-за статуса нерезидента» . Новости Би-би-си . 8 апреля 2022 г.

- ^ «Ваша запись в Национальном страховании и новая государственная пенсия» . nidirect (Национальное страхование) . нд . Проверено 9 апреля 2022 г.

- ^ Калькулятор HMRC НЕТ

- ^ «Проверка реальности: несут ли налоговое бремя люди с низкими доходами?» . Новости Би-би-си . 19 апреля 2017 года . Проверено 13 мая 2017 г.

- ^ «Полномочия по подоходному налогу официально перешли к Холируду» . Би-би-си. 30 октября 2016 г.

- ^ «Налоги в Уэльсе меняются» . GOV.UK. 5 апреля 2019 года . Проверено 31 марта 2022 г.

- ^ «Подоходный налог в Уэльсе» . GOV.UK. Проверено 31 марта 2022 г.

- ^ «Краткий обзор» . Правительство Ее Величества . Проверено 14 февраля 2022 г.

- ^ «Налоговые договоры» . Налоговая и таможенная служба Ее Величества. 14 июня 2021 г. Проверено 14 февраля 2022 г.

- ^ «Налоговая и таможенная служба Ее Величества: Налоговый бюллетень, выпуск 2» . www.hmrc.gov.uk. Архивировано из оригинала 14 февраля 2006 года.

- ^ «Бюджет 2021: краткий обзор ключевых моментов» . Новости Би-би-си . 3 марта 2021 г. Проверено 3 марта 2021 г.

- ^ Правительство Великобритании, Налог на дивиденды , по состоянию на 22 мая 2024 г.

- ^ Jump up to: а б «Ставки и льготы по подоходному налогу» . Налоговая и таможенная служба Ее Величества. 6 апреля 2021 г. Проверено 14 февраля 2022 г.

- ^ «Ставки подоходного налога и личные пособия» . mygov.scot.

- ^ «Что такое ISA?» . Денежный супермаркет . Проверено 14 февраля 2022 г.

- ^ Винтур, Патрик (1 декабря 2009 г.). «Дэвид Кэмерон просит Зака Голдсмита положить конец налоговому статусу «нерезидента»» . Хранитель . Лондон . Проверено 24 мая 2010 г.

- ^ Jump up to: а б с «Налог на наследство — GOV.UK» . www.hmrc.gov.uk.

- ^ «Налог на наследство — GOV.UK» . www.gov.uk. Проверено 14 ноября 2015 г.

- ^ «Налог на наследство: освобождение от налога для сотрудников служб экстренной помощи и гуманитарных работников — GOV.UK» . www.gov.uk.

- ^ Сообщества и местное самоуправление - Муниципальный налог: факты, заархивированные 6 января 2008 г. в Wayback Machine.

- ^ Муниципальный налог в Шотландии Публикации правительства Шотландии

- ^ Муниципальный налог, руководство Агентство оценочного управления

- ^ Средний муниципальный налог и процентное изменение с 1999–00 по 2008–09 гг. Архивировано 4 декабря 2009 г. в сообществах Wayback Machine и местных органах власти - данные опубликованы 27 марта 2008 г.

- ^ Канцелярия заместителя премьер-министра, Статистический выпуск: Уровни муниципального налога, установленные местными властями в Англии в 2006–2007 годах, 2006 г., цитируется по .

- ^ Сообщества и местные органы власти в статистике финансов местных органов власти: сводка доходов и расходов на услуги за 2006–07 годы. цитируется

- ^ «Введение в НДС» . Налоговая и таможенная служба Ее Величества . Проверено 23 ноября 2008 г.

- ^ «Уведомление об НДС 701/18: средства гигиенической защиты для женщин — GOV.UK» . custom.hmrc.gov.uk . 4 января 2021 г.

- ^ Питер Виктор (30 июля 1995 г.). «Краткая история НДС» . Независимый . Лондон. Архивировано из оригинала 26 мая 2022 года . Проверено 13 января 2011 г.

- ^ «Ставки гербового сбора на земельный налог от 23 марта 2006 г., включая архивную информацию о бюджете и финансовом законопроекте» . Налоговая и таможенная служба Ее Величества. 23 марта 2006 г. Проверено 24 января 2007 г.

- ^ «Налоговая статистика корпораций HMRC за 2017 год» (PDF) . п. 19.

Включает банковский сбор, банковскую надбавку и налог на нераспределенную прибыль.

- ^ «Набор данных национальной статистики – налоговые и таможенные поступления Ее Величества» (PDF) .

- ^ «Валовой внутренний продукт в рыночных ценах: Текущая цена: с учетом сезонных колебаний млн фунтов стерлингов» .

- ^ «Закон о финансах 1965 года (ок. 25), из базы данных статутного права Великобритании» . Управление уставных публикаций Великобритании, Министерство юстиции . Проверено 9 мая 2007 г.

- ↑ Переписывание налогового законодательства , HM Revenue & Customs (HMRC), получено 17 апреля 2007 г.

- ^ Банк данных государственных финансов (см. раздел C4), Казначейство Ее Величества, получено 26 марта 2007 г. Процент основан на чистых налогах и содержании NIC.

- ^ Законопроект о тарифах - как он рассчитывается? Архивировано 10 мая 2007 г. в Wayback Machine , mybusinessrates.gov.uk.

- ^ HMRC, Налог на пластиковую упаковку , обновлено 20 апреля 2023 г., по состоянию на 12 декабря 2023 г.

- ^ «Налоговые и таможенные поступления Ее Величества» (PDF) . hmrc.gov.uk. Проверено 11 ноября 2011 г.

- ^ «Борис Джонсон объявил о повышении налогов на 12 миллиардов фунтов стерлингов в год для оплаты услуг Национальной службы здравоохранения и социального обеспечения» . TheGuardian.com . 7 сентября 2021 г.

- ^ «Измерение налоговых разрывов, издание 2015 г.» (PDF) .

Источники

[ редактировать ]- Стивен Доуэлл , История налогообложения и налогов в Англии (Routledge, 2013)