Великая рецессия

Карта мира, показывающая реальные темпы роста ВВП за 2009 год; страны, отмеченные коричневым цветом, находились в состоянии рецессии. | |

| Дата | Декабрь 2007 г. – июнь 2009 г. (около 1 года; 7 месяцев) |

|---|---|

| Расположение | По всему миру |

| Тип | Рецессия |

| Причина | (оспаривается)

|

| Исход | Воздействие различалось географически |

| Часть серии о |

| Великая рецессия |

|---|

| Хронология |

Великая рецессия — период заметного спада экономики по всему миру, который произошел в конце 2000-х годов. Масштабы и сроки рецессии варьировались от страны к стране (см. карту). [1] [2] В то время Международный валютный фонд (МВФ) пришел к выводу, что это был самый серьезный экономический и финансовый кризис со времен Великой депрессии . Одним из результатов стало серьезное нарушение нормальных международных отношений .

Причины Великой рецессии включают в себя сочетание уязвимостей, возникших в финансовой системе, а также ряд провоцирующих событий, которые начались с лопнувшего пузыря на рынке жилья в США в 2005–2012 годах. [3] [4] Когда цены на жилье упали и домовладельцы начали отказываться от ипотечных кредитов, стоимость ценных бумаг, обеспеченных ипотекой, принадлежащих инвестиционным банкам, снизилась в 2007–2008 годах, что привело к краху некоторых из них или к их спасению в сентябре 2008 года. Эта фаза 2007–2008 годов была названа субстандартным кредитованием. ипотечный кризис .

Сочетание банков, неспособных предоставить средства предприятиям, и домовладельцев, выплачивающих долги, а не занимающих и тратящих, привело к Великой рецессии, которая официально началась в США в декабре 2007 года и продолжалась до июня 2009 года, продлившись таким образом более 19 месяцев. [5] [6] Как и в случае с большинством других рецессий, похоже, что ни одна известная формальная теоретическая или эмпирическая модель не смогла точно предсказать развитие этой рецессии, за исключением незначительных сигналов в виде внезапного повышения вероятностей прогнозов, которые все еще были значительно ниже 50%. [7]

Рецессия не ощущалась одинаково во всем мире; мира в то время как большинство развитых экономик , особенно в Северной Америке, Южной Америке и Европе, впали в тяжелую, устойчивую рецессию, многие развивающиеся экономики в последнее время пострадали от гораздо меньшего воздействия, особенно Китай , Индия и Индонезия , чьи экономики существенно выросли в этот период . Аналогично, Океания пострадала минимально , отчасти из-за ее близости к азиатским рынкам.

Терминология

[ редактировать ]Существует два значения слова «рецессия»: одно значение в широком смысле относится к «периоду снижения экономической активности». [8] и постоянные трудности; и более точный смысл, используемый в экономике , который определяется операционально и относится конкретно к фазе сокращения делового цикла , когда два или более квартала подряд наблюдается сокращение ВВП (отрицательные темпы роста ВВП).

Согласно академическому определению, рецессия в США закончилась в июне или июле 2009 года. [9] [10] [11] [12]

Журналист Роберт Каттнер утверждает, что термин «Великая рецессия» является неправильным. По словам Каттнера, «рецессии — это легкие спады в деловом цикле, которые либо исправляются сами собой, либо вскоре излечиваются скромными фискальными или монетарными стимулами. Из-за продолжающейся дефляционной ловушки было бы точнее назвать застойную экономику этого десятилетия «Малой депрессией». или Великая дефляция». [13]

Обзор

[ редактировать ]Великая рецессия соответствовала критериям МВФ как глобальная рецессия только в течение одного календарного 2009 года. [14] [15] Это определение МВФ требует снижения ежегодного реального мирового ВВП на душу населения . Несмотря на то, что квартальные данные используются в качестве критерия определения рецессии всеми членами G20 , представляющими 85% мирового ВВП , [16] Международный валютный фонд (МВФ) решил – в отсутствие полного набора данных – не объявлять и не измерять глобальную рецессию на основе квартальных данных о ВВП. Тем не менее, сезонно скорректированный по ППС реальный ВВП, взвешенный , для зоны «Большой двадцатки» является хорошим индикатором мирового ВВП, и, по оценкам, он претерпел прямое ежеквартальное снижение в течение трех кварталов с третьего квартала 2008 года по первый квартал 2009 года. , которые более точно указывают, когда рецессия произошла на глобальном уровне. [17]

По данным Национального бюро экономических исследований США (официального арбитра рецессии в США), рецессия началась в декабре 2007 года и закончилась в июне 2009 года и, таким образом, продлилась более восемнадцати месяцев. [6] [18]

Годы, предшествовавшие кризису, характеризовались непомерным ростом цен на активы и связанным с ним бумом экономического спроса. [19] США Кроме того, теневая банковская система (т.е. недепозитные финансовые учреждения, такие как инвестиционные банки) выросла и стала конкурировать с депозитарной системой, но не подвергалась такому же регулирующему надзору, что делало ее уязвимой для массового изъятия банков . [20]

, обеспеченные ипотекой США Ценные бумаги , которые имели риски, которые трудно оценить, продавались по всему миру, поскольку они предлагали более высокую доходность, чем государственные облигации США. Многие из этих ценных бумаг были обеспечены субстандартными ипотечными кредитами, стоимость которых упала, когда в 2006 году лопнул пузырь на рынке жилья в США, и начиная с 2007 года домовладельцы начали массово не выплачивать свои ипотечные кредиты. [21]

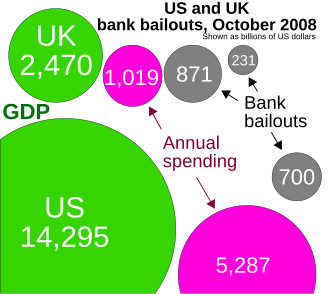

Появление убытков по субстандартным кредитам в 2007 году положило начало кризису и обнажило другие рискованные кредиты и завышенные цены на активы. В связи с ростом потерь по кредитам и падением Lehman Brothers 15 сентября 2008 года на рынке межбанковских кредитов разразилась серьезная паника. Это было эквивалентно набегу банков на теневую банковскую систему , в результате чего многие крупные и хорошо зарекомендовавшие себя инвестиционные банки и коммерческие банки в Соединенных Штатах и Европе понесли огромные убытки и даже оказались перед лицом банкротства, что привело к массовой государственной финансовой помощи (государственной помощи). . [22]

Последовавшая за этим глобальная рецессия привела к резкому падению международной торговли , росту безработицы и падению цен на сырьевые товары. [23] Некоторые экономисты предсказывали, что восстановление может наступить не раньше 2011 года и что рецессия будет худшей со времен Великой депрессии 1930-х годов. [24] [25] Экономист Пол Кругман однажды назвал это началом «второй Великой депрессии». [26]

Правительства и центральные банки отреагировали инициативами в области налогово-бюджетной и денежно-кредитной политики, направленными на стимулирование национальной экономики и снижение рисков финансовой системы. Рецессия возобновила интерес к кейнсианским экономическим идеям о том, как бороться с рецессионными условиями. Экономисты советуют отменить меры стимулирования, такие как количественное смягчение (закачивание денег в систему) и удержание оптовых процентных ставок по кредитам центральных банков, как только экономика восстановится достаточно, чтобы «наметить путь к устойчивому росту ». [27] [28] [29]

Распределение доходов домохозяйств в Соединенных Штатах стало более неравномерным во время восстановления экономики после 2008 года . [30] Неравенство доходов в США выросло с 2005 по 2012 год более чем в двух третях мегаполисов. [31] В период с 2005 по 2011 год медианное благосостояние домохозяйств в США упало на 35%, с $106 591 до $68 839. [32]

Причины

[ редактировать ]

Панельные отчеты

[ редактировать ]

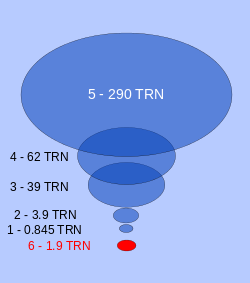

1. Золотые резервы центральных банков: 0,845 триллиона долларов США.

2. М0 (бумажные деньги): 3,9 триллиона долларов.

3. Традиционные (частичные резервные) банковские активы: 39 триллионов долларов США.

4. Теневые банковские активы: 62 триллиона долларов.

5. Прочие активы: 290 триллионов долларов.

6. Деньги на помощь (начало 2009 г.): 1,9 триллиона долларов.

США Комиссия по расследованию финансового кризиса , состоящая из шести назначенцев от Демократической партии и четырех назначенцев от Республиканской партии, сообщила о своих выводах в январе 2011 года. Она пришла к выводу, что «кризиса можно было избежать и он был вызван:

- Широко распространенные провалы в финансовом регулировании, включая неспособность Федеральной резервной системы остановить волну токсичных ипотечных кредитов;

- Драматические сбои в корпоративном управлении, в том числе слишком много финансовых фирм, действующих безрассудно и принимающих на себя слишком большой риск;

- Взрывоопасное сочетание чрезмерных заимствований и риска со стороны домохозяйств и Уолл-стрит, которое поставило финансовую систему на путь столкновения с кризисом;

- Ключевые политики плохо подготовились к кризису, не имея полного понимания финансовой системы, которую они курировали; и систематические нарушения подотчетности и этики на всех уровнях». [34]

Было два несогласных республиканских отчета FCIC. В одном из них, подписанном тремя назначенцами от республиканцев, был сделан вывод о том, что причин было несколько. В своем отдельном несогласии с мнениями большинства и меньшинства FCIC, комиссар (AEI) Питер Дж. Уоллисон Американского института предпринимательства жилищную политику США, включая действия Fannie & Freddie в первую очередь обвинил в кризисе . Он написал: «Когда в середине 2007 года пузырь начал сдуваться, кредиты низкого качества и высокого риска, порожденные государственной политикой, терпели неудачу в беспрецедентных количествах». [35]

В своей «Декларации Саммита по финансовым рынкам и мировой экономике» от 15 ноября 2008 г. лидеры « Большой двадцатки» назвали следующие причины:

В период сильного глобального роста, растущих потоков капитала и продолжительной стабильности в начале этого десятилетия участники рынка стремились к более высокой доходности без адекватной оценки рисков и не смогли проявить должную осмотрительность. В то же время слабые стандарты андеррайтинга, необоснованная практика управления рисками, все более сложные и непрозрачные финансовые продукты и, как следствие, чрезмерное кредитное плечо в совокупности создали уязвимости в системе. Политики, регулирующие и надзорные органы в некоторых развитых странах не смогли адекватно оценить и устранить риски, возникающие на финансовых рынках, не идти в ногу с финансовыми инновациями и не принять во внимание системные последствия внутренних регуляторных мер. [36]

Председатель Федеральной резервной системы Бен Бернанке дал показания в сентябре 2010 года перед FCIC относительно причин кризиса. Он написал, что существовали потрясения или триггеры (т. е. конкретные события, вызвавшие кризис) и уязвимости (т. е. структурные слабости финансовой системы, регулирования и надзора), которые усилили потрясения. Примеры триггеров включают: потери по субстандартным ипотечным ценным бумагам, начавшиеся в 2007 году, и наступление на теневую банковскую систему , начавшееся в середине 2007 года, что отрицательно повлияло на функционирование денежных рынков. Примеры уязвимостей в частном секторе включают: зависимость финансовых учреждений от нестабильных источников краткосрочного финансирования, таких как соглашения РЕПО или РЕПО; недостатки в управлении корпоративными рисками; чрезмерное использование кредитного плеча (заимствование для инвестиций); и ненадлежащее использование деривативов в качестве инструмента принятия чрезмерных рисков. Примеры уязвимостей в государственном секторе включают: законодательные пробелы и конфликты между регулирующими органами; неэффективное использование регулирующих полномочий; и неэффективные возможности кризисного управления. Бернанке также обсудил « Слишком большой, чтобы обанкротиться » институты, денежно-кредитная политика и торговый дефицит. [5]

Рассказы

[ редактировать ]

Существует несколько «нарративов», пытающихся поместить причины рецессии в контекст, с частично совпадающими элементами. Пять таких рассказов включают в себя:

- Это был эквивалент набега банков на теневую банковскую систему , в которую входят инвестиционные банки и другие недепозитные финансовые организации. Эта система выросла и стала конкурировать с депозитарной системой по своим масштабам, но не подвергалась таким же нормативным гарантиям. Его провал нарушил поток кредитов потребителям и корпорациям. [22] [37]

- Экономику США двигал пузырь на рынке недвижимости. Когда он лопнул, частные инвестиции в жилищное строительство (т.е. жилищное строительство) упали более чем на четыре процента ВВП. [38] [39] Потребление, обеспечиваемое жилищным пузырем, также замедлилось. Это создало разрыв в годовом спросе (ВВП) почти в 1 триллион долларов. Правительство США не желало компенсировать этот дефицит частного сектора. [40] [41]

- Рекордные уровни задолженности домохозяйств , накопленные за десятилетия, предшествовавшие кризису, привели к рецессии баланса (похожей на долговую дефляцию ), как только в 2006 году цены на жилье начали падать. период, в течение которого уровень долга снижается. [22] [42]

- Политика правительства США поощряла владение жильем даже для тех, кто не мог себе этого позволить, что способствовало снижению стандартов кредитования, неустойчивому росту цен на жилье и увеличению задолженности. [43]

- Богатые и представители среднего класса, владеющие недвижимостью со средним и хорошим кредитным рейтингом, создали спекулятивный пузырь цен на жилье, а затем разрушили местные рынки жилья и финансовые учреждения после того, как они массово объявили дефолт по своим долгам. [44]

В основе повествований № 1–3 лежит гипотеза о том, что растущее неравенство доходов и стагнация заработной платы побудили семьи увеличивать свой долг домохозяйств , чтобы поддерживать желаемый уровень жизни, разжигая пузырь. Кроме того, эта большая доля доходов, поступающих наверх, увеличила политическую власть деловых кругов, которые использовали эту власть для дерегулирования или ограничения регулирования теневой банковской системы. [45] [46] [47]

Повествование №5 бросает вызов популярному утверждению (повествование №4) о том, что субстандартные заемщики с плохой кредитной историей вызвали кризис, покупая дома, которые они не могли себе позволить. Эта версия подтверждается новым исследованием, показывающим, что наибольший рост ипотечного долга во время жилищного бума в США произошел у тех, кто имел хорошие кредитные рейтинги в середине и верхней части распределения кредитных рейтингов - и что на этих заемщиков приходится непропорциональная доля дефолтов. [48]

Торговые дисбалансы и долговые пузыри

[ редактировать ]

В июле 2012 года The Economist писал, что приток инвестиционных долларов, необходимых для финансирования торгового дефицита США, был основной причиной пузыря на рынке недвижимости и финансового кризиса: «Торговый дефицит, составлявший менее 1% ВВП в начале 1990-х годов, достиг 6% в 2006 году. Этот дефицит был профинансирован за счет притока иностранных сбережений, в частности из Восточной Азии и Ближнего Востока. Большая часть этих денег пошла на сомнительные ипотечные кредиты для покупки переоцененных домов, и результатом стал финансовый кризис». [49]

, объяснило », получившей премию Пибоди В мае 2008 года NPR в своей программе « Гигантский пул денег , что огромный приток сбережений из развивающихся стран хлынул на ипотечный рынок, раздувая пузырь на рынке жилья в США. Этот пул сбережений с фиксированным доходом увеличился примерно с 35 триллионов долларов в 2000 году до примерно 70 триллионов долларов к 2008 году. NPR объяснило, что эти деньги поступили из разных источников: «[b]основной заголовок заключается в том, что самые разные бедные страны стали своего рода богатыми, что сделало их такие вещи, как телевизоры и продажа нам нефти, Китай, Индия, Абу-Даби, Саудовская Аравия заработали много денег и положили их в банк». [50]

Описывая кризис в Европе, Пол Кругман написал в феврале 2012 года: «То, что мы в основном рассматриваем, — это проблема платежного баланса, из-за которой капитал хлынул на юг после создания евро, что привело к завышению курса в южной Европе. ." [51]

Денежно-кредитная политика

[ редактировать ]Другая версия происхождения была сосредоточена на соответствующих ролях государственной денежно-кредитной политики (особенно в США) и практики частных финансовых учреждений. В США ипотечное финансирование было необычайно децентрализованным, непрозрачным и конкурентным, и считается, что конкуренция между кредиторами за доходы и долю рынка способствовала снижению стандартов андеррайтинга и рискованному кредитованию.

Хотя роль Алана Гринспена на посту председателя Федеральной резервной системы широко обсуждалась, основным предметом разногласий остается снижение ставки по федеральным фондам до 1% на протяжении более года, что, по мнению австрийских теоретиков , привело к вливанию огромного количества «легких денег». «кредитные деньги в финансовую систему создали неустойчивый экономический бум. [52] Существует мнение, что действия Гринспена в 2002–2004 годах на самом деле были мотивированы необходимостью вывести экономику США из рецессии начала 2000-х годов, вызванной лопнувшим пузырем доткомов . кризис, но лишь отсрочил его. [53] [54]

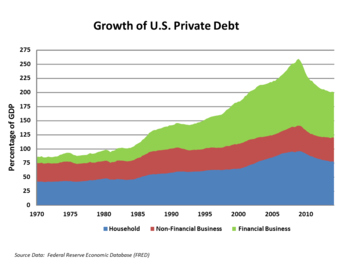

Высокий уровень частного долга

[ редактировать ]

Другая версия фокусируется на высоком уровне частного долга в экономике США. США Долг домохозяйств в процентах от годового располагаемого личного дохода составлял 127% в конце 2007 года по сравнению с 77% в 1990 году. [56] [57] Столкнувшись с увеличением выплат по ипотечным кредитам, поскольку их выплаты по ипотечным кредитам с регулируемой процентной ставкой увеличились, домохозяйства начали объявлять дефолты в рекордных количествах, что сделало ценные бумаги, обеспеченные ипотекой, бесполезными. Высокий уровень частного долга также влияет на экономический рост, делая рецессию более глубокой и ослабляя последующее восстановление. [58] [59] Роберт Райх утверждает, что размер долга в экономике США можно объяснить экономическим неравенством , предполагая, что заработная плата среднего класса остается неизменной, в то время как богатство концентрируется наверху, а домохозяйства «вытягивают капитал из своих домов и перегружают долги, чтобы поддерживать уровень жизни». . [60]

В апреле 2012 года МВФ сообщил: «Долг домохозяйств резко увеличился за годы, предшествовавшие спаду. . одновременный бум как цен на жилье, так и на фондовом рынке означал, что долг домохозяйств по отношению к активам оставался в целом стабильным, что маскировало растущую подверженность домохозяйств резкому падению цен на активы. Когда цены на жилье упали, что положило начало глобальному финансовому кризису, как это увидели многие домохозяйства. их благосостояние уменьшилось по сравнению с их долгом, и из-за меньшего дохода и большей безработицы им стало труднее выплачивать ипотечные кредиты. К концу 2011 года реальные цены на жилье упали по сравнению с пиком примерно на 41% в Ирландии и на 29% в Исландии. , 23% в Испании и США и 21% в Дании. Дефолты домохозяйств, подводная ипотека (когда остаток по кредиту превышает стоимость дома), потеря права выкупа и распродажа в настоящее время являются эндемическими явлениями для ряда стран. Семья сокращение заемных средств В некоторых странах началось путем погашения долгов или дефолта по ним. Наиболее ярко это проявилось в Соединенных Штатах, где около двух третей сокращения долга обусловлено дефолтами». [61] [62]

Предупреждения перед рецессией

[ редактировать ]Начало экономического кризиса застало большинство людей врасплох. В статье 2009 года указаны двенадцать экономистов и комментаторов, которые в период с 2000 по 2006 год предсказывали рецессию, основанную на крахе тогда процветающего рынка жилья в Соединенных Штатах: [63] Дин Бэйкер , Уинн Годли , Фред Харрисон , Майкл Хадсон , Эрик Янсен , Мед Джонс [64] Стив Кин , Якоб Брёхнер Мэдсен , Йенс Кьер Сёренсен, Курт Ричебахер , Нуриэль Рубини , Петер Шифф и Роберт Шиллер . [63] [65]

Жилищные пузыри

[ редактировать ]

К 2007 году пузыри на рынке недвижимости все еще существовали во многих частях мира. [66] особенно в США , Франции, Великобритании , Испании , Нидерландах, Австралии, Объединенных Арабских Эмиратах, Новой Зеландии , Ирландии , Польше , [67] Южная Африка , Греция , Болгария , Хорватия , [68] Норвегия , Сингапур , Южная Корея , Швеция , Финляндия , Аргентина , [69] страны Балтии , Индия , Румыния , Украина и Китай . [70] Председатель Федеральной резервной системы США Алан Гринспен заявил в середине 2005 года, что «как минимум есть небольшая «пена» [на рынке жилья США]… трудно не видеть, что существует множество локальных пузырей». [71]

The Economist , написавший в то же время, пошел еще дальше, заявив: «Мировой рост цен на жилье представляет собой самый большой пузырь в истории». [72] Пузыри на рынке недвижимости (по определению слова «пузырь») сопровождаются снижением цен (также известным как обвал цен на жилье ), что может привести к тому, что многие владельцы будут иметь отрицательный капитал ( долг по ипотеке превышает текущую стоимость недвижимости). .

Неэффективное регулирование

[ редактировать ]Производные

[ редактировать ]Несколько источников отметили неспособность правительства США контролировать или даже требовать прозрачности финансовых инструментов, известных как деривативы . [73] [74] [75] Производные финансовые инструменты, такие как кредитно-дефолтные свопы (CDS), не регулировались или почти не регулировались. Майкл Льюис отметил, что CDS позволяют спекулянтам делать ставки на одни и те же ипотечные ценные бумаги. Это аналогично разрешению многим людям покупать страховку на один и тот же дом. Спекулянты, покупавшие защиту CDS, делали ставку на то, что произойдет значительный дефолт по ипотечным ценным бумагам, в то время как продавцы (такие как AIG ) были уверены, что этого не произойдет. На одни и те же ценные бумаги, связанные с жильем, можно было поставить неограниченную сумму при условии, что будут найдены покупатели и продавцы CDS. [76] Когда происходили массовые дефолты по базовым ипотечным ценным бумагам, такие компании, как AIG, которые продавали CDS, не смогли выполнить свою часть обязательств и объявили дефолт; Налогоплательщики США заплатили более 100 миллиардов долларов мировым финансовым институтам в целях выполнения обязательств AIG, что вызвало серьезное возмущение. [77]

Статья-расследование 2008 года, опубликованная в The Washington Post, показала, что ведущие правительственные чиновники того времени (председатель правления Федеральной резервной системы Алан Гринспен , министр финансов Роберт Рубин и Комиссии по ценным бумагам и биржам председатель Артур Левитт ) яростно выступали против любого регулирования деривативов. В 1998 году Бруксли Э. Борн , глава Комиссии по торговле товарными фьючерсами , представил программный документ с просьбой высказать мнение регулирующих органов, лоббистов и законодателей по вопросу о том, следует ли сообщать о деривативах, продавать их через центральный механизм или же капитал требования должны предъявляться к их покупателям. Гринспен, Рубин и Левитт оказали на нее давление, чтобы она отозвала газету, а Гринспен убедил Конгресс принять резолюцию, запрещающую CFTC регулировать деривативы еще на шесть месяцев — когда истечет срок полномочий Борна. [74] В конечном итоге именно крах особого вида деривативов, ценных бумаг, обеспеченных ипотекой , спровоцировал экономический кризис 2008 года. [75]

Теневая банковская система

[ редактировать ]

Пол Кругман писал в 2009 году, что бегство из теневой банковской системы стало фундаментальной причиной кризиса. «Поскольку теневая банковская система расширилась и стала конкурировать или даже превосходить по значимости традиционную банковскую систему, политики и правительственные чиновники должны были осознать, что они воссоздают тот вид финансовой уязвимости, который сделал возможной Великую депрессию – и они должны были отреагировать расширением регулирования. и сеть финансовой безопасности для покрытия этих новых институтов. Влиятельные деятели должны были провозгласить простое правило: все, что делает то же, что и банк, все, что необходимо спасать в кризисы, как это делают банки, должно регулироваться как банк». Он назвал это отсутствие контроля «злонамеренным пренебрежением». [78] [79]

В течение 2008 года три крупнейших инвестиционных банка США либо обанкротились ( Lehman Brothers ), либо были проданы по бросовой цене другим банкам ( Bear Stearns и Merrill Lynch ). Инвестиционные банки не подпадали под действие более строгих правил, применяемых к депозитным банкам. Эти неудачи усугубили нестабильность в мировой финансовой системе. Оставшиеся два инвестиционных банка, Morgan Stanley и Goldman Sachs , которым потенциально грозило банкротство, решили стать коммерческими банками, тем самым подвергнув себя более строгому регулированию, но получив доступ к кредитам через Федеральную резервную систему. [80] [81] Кроме того, American International Group (AIG) застраховала ипотечные и другие ценные бумаги, но от нее не требовалось поддерживать достаточные резервы для погашения своих обязательств в случае дефолта должников по этим ценным бумагам. По контракту AIG была обязана предоставить дополнительное обеспечение многим кредиторам и контрагентам, что вызвало споры, когда более 100 миллиардов долларов США налогоплательщиков были выплачены крупным мировым финансовым учреждениям от имени AIG. Хотя эти деньги по закону были должны банкам со стороны AIG (в соответствии с соглашениями, заключенными посредством кредитно-дефолтных свопов, приобретенных учреждениями у AIG), ряд конгрессменов и представителей средств массовой информации выразили возмущение тем, что деньги налогоплательщиков использовались для спасения банков. [77]

Экономист Гэри Гортон писал в мае 2009 года:

В отличие от исторической банковской паники XIX и начала XX веков, нынешняя банковская паника является массовой, а не розничной. В предыдущих эпизодах вкладчики бежали в свои банки и требовали наличные в обмен на свои текущие счета. Неспособная удовлетворить эти требования, банковская система стала неплатежеспособной. Нынешняя паника привела к тому, что финансовые фирмы «набегли» на другие финансовые фирмы, не продлевая соглашения о продаже и обратном выкупе (репо) или не увеличивая маржу репо («стрижка»), что привело к массовому сокращению доли заемных средств и привело к неплатежеспособности банковской системы. [82]

Комиссия по расследованию финансового кризиса сообщила в январе 2011 года:

В начале 20-го века мы создали ряд защитных мер – Федеральную резервную систему как кредитора последней инстанции , федеральное страхование вкладов, обширные правила – чтобы обеспечить защиту от паники, которая регулярно преследовала банковскую систему Америки в 19-м веке. век. Тем не менее, за последние 30 с лишним лет мы допустили рост теневой банковской системы – непрозрачной и обремененной краткосрочной задолженностью – которая соперничала по размеру с традиционной банковской системой. Ключевые компоненты рынка – например, многотриллионный рынок репо-кредитования, внебалансовые предприятия и использование внебиржевых деривативов – были скрыты от глаз без защиты, которую мы создали для предотвращения финансовых кризисов. . У нас была финансовая система 21-го века с гарантиями 19-го века. [34]

Закон Грэма -Лича-Блайли (1999 г.), который ослабил регулирование банков, позволив коммерческим и инвестиционным банкам сливаться, также был обвинен в кризисе, в том числе лауреатом Нобелевской премии экономистом Джозефом Стиглицем . [83]

Правила, поощряющие смягчение стандартов кредитования

[ редактировать ]Питер Уоллисон и Эдвард Пинто из Американского института предпринимательства , который выступает за частное предпринимательство и ограничение правительства, утверждают, что частные кредиторы были поощрены ослабить стандарты кредитования государственной политикой доступного жилья. [84] [85] Они ссылаются на Закон о жилищном и общественном развитии 1992 года, который первоначально требовал, чтобы 30 или более процентов кредитных покупок Fannie и Freddie были связаны с доступным жильем. Законодательство дало HUD право устанавливать будущие требования. Они выросли до 42 процентов в 1995 году и 50 процентов в 2000 году, а к 2008 году был установлен минимум в 56 процентов. [86]

However, the Financial Crisis Inquiry Commission (FCIC) Democratic majority report concluded that Fannie & Freddie "were not a primary cause" of the crisis and that CRA was not a factor in the crisis.[34] Further, since housing bubbles appeared in multiple countries in Europe as well, the FCIC Republican minority dissenting report also concluded that U.S. housing policies were not a robust explanation for a wider global housing bubble.[34] The hypothesis that a primary cause of the crisis was U.S. government housing policy requiring banks to make risky loans has been widely disputed,[87] with Paul Krugman referring to it as "imaginary history".[88]

One of the other challenges with blaming government regulations for essentially forcing banks to make risky loans is the timing. Subprime lending increased from around 10% of mortgage origination historically to about 20% only from 2004 to 2006, with housing prices peaking in 2006. Blaming affordable housing regulations established in the 1990s for a sudden spike in subprime origination is problematic at best.[34] A more proximate government action to the sudden rise in subprime lending was the SEC relaxing lending standards for the top investment banks during an April 2004 meeting with bank leaders. These banks increased their risk-taking shortly thereafter, significantly increasing their purchases and securitization of lower-quality mortgages, thus encouraging additional subprime and Alt-A lending by mortgage companies.[89] This action by its investment bank competitors also resulted in Fannie Mae and Freddie Mac taking on more risk.[90]

Systemic crisis

[edit]The financial crisis and the recession have been described as a symptom of another, deeper crisis by a number of economists. For example, Ravi Batra argues that growing inequality of financial capitalism produces speculative bubbles that burst and result in depression and major political changes.[91][92] Feminist economists Ailsa McKay and Margunn Bjørnholt argue that the financial crisis and the response to it revealed a crisis of ideas in mainstream economics and within the economics profession, and call for a reshaping of both the economy, economic theory and the economics profession. They argue that such a reshaping should include new advances within feminist economics and ecological economics that take as their starting point the socially responsible, sensible and accountable subject in creating an economy and economic theories that fully acknowledge care for each other as well as the planet.[93]

Effects

[edit]Effects on the United States

[edit]

Though no one knew they were in it at the time, the Great Recession had a significant economic and political impact on the United States. While the recession technically lasted from December 2007 – June 2009 (the nominal GDP trough), many important economic variables did not regain pre-recession (November or Q4 2007) levels until 2011–2016. For example, real GDP fell $650 billion (4.3%) and did not recover its $15 trillion pre-recession level until Q3 2011.[94] Household net worth, which reflects the value of both stock markets and housing prices, fell $11.5 trillion (17.3%) and did not regain its pre-recession level of $66.4 trillion until Q3 2012.[95] The number of persons with jobs (total non-farm payrolls) fell 8.6 million (6.2%) and did not regain the pre-recession level of 138.3 million until May 2014.[96] The unemployment rate peaked at 10.0% in October 2009 and did not return to its pre-recession level of 4.7% until May 2016.[97]

A key dynamic slowing the recovery was that both individuals and businesses paid down debts for several years, as opposed to borrowing and spending or investing as had historically been the case. This shift to a private sector surplus drove a sizable government deficit.[98] However, the federal government held spending at about $3.5 trillion from fiscal years 2009–2014 (thereby decreasing it as a percent of GDP), a form of austerity. Then-Fed Chair Ben Bernanke explained during November 2012 several of the economic headwinds that slowed the recovery:

- The housing sector did not rebound, as was the case in prior recession recoveries, as the sector was severely damaged during the crisis. Millions of foreclosures had created a large surplus of properties and consumers were paying down their debts rather than purchasing homes.

- Credit for borrowing and spending by individuals (or investing by corporations) was not readily available as banks paid down their debts.

- Restrained government spending following initial stimulus efforts (i.e., austerity) was not sufficient to offset private sector weaknesses.[99]

On the political front, widespread anger at banking bailouts and stimulus measures (begun by President George W. Bush and continued or expanded by President Obama) with few consequences for banking leadership, were a factor in driving the country politically rightward starting in 2010. The Troubled Asset Relief Program (TARP) was the largest of the bailouts. In 2008, TARP allocated $426.4 billion to various major financial institutions. However, the US collected $441.7 billion in return from these loans in 2010, recording a profit of $15.3 billion.[100] Nonetheless, there was a political shift from the Democratic party. Examples include the rise of the Tea Party and the loss of Democratic majorities in subsequent elections. President Obama declared the bailout measures started under the Bush administration and continued during his administration as completed and mostly profitable as of December 2014[update].[101] As of January 2018[update], bailout funds had been fully recovered by the government, when interest on loans is taken into consideration. A total of $626B was invested, loaned, or granted due to various bailout measures, while $390B had been returned to the Treasury. The Treasury had earned another $323B in interest on bailout loans, resulting in an $87B profit.[102] Economic and political commentators have argued the Great Recession was also an important factor in the rise of populist sentiment that resulted in the election of right-wing populist President Trump in 2016, and left-wing populist Bernie Sanders' candidacy for the Democratic nomination.[103][104][105][106]

Effects on Europe

[edit]

The crisis in Europe generally progressed from banking system crises to sovereign debt crises, as many countries elected to bail out their banking systems using taxpayer money.[citation needed] Greece was different in that it faced large public debts rather than problems within its banking system. Several countries received bailout packages from the troika (European Commission, European Central Bank, International Monetary Fund), which also implemented a series of emergency measures.

Many European countries embarked on austerity programs, reducing their budget deficits relative to GDP from 2010 to 2011. For example, according to the CIA World Factbook Greece improved its budget deficit from 10.4% GDP in 2010 to 9.6% in 2011. Iceland, Italy, Ireland, Portugal, France, and Spain also improved their budget deficits from 2010 to 2011 relative to GDP.[107][108]

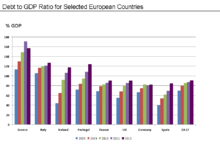

However, with the exception of Germany, each of these countries had public-debt-to-GDP ratios that increased (i.e., worsened) from 2010 to 2011, as indicated in the chart at right. Greece's public-debt-to-GDP ratio increased from 143% in 2010 to 165% in 2011[107] to 185% in 2014. This indicates that despite improving budget deficits, GDP growth was not sufficient to support a decline (improvement) in the debt-to-GDP ratio for these countries during this period. Eurostat reported that the debt to GDP ratio for the 17 Euro area countries together was 70.1% in 2008, 79.9% in 2009, 85.3% in 2010, and 87.2% in 2011.[108][109]

According to the CIA World Factbook, from 2010 to 2011, the unemployment rates in Spain, Greece, Italy, Ireland, Portugal, and the UK increased. France had no significant changes, while in Germany and Iceland the unemployment rate declined.[107] Eurostat reported that Eurozone unemployment reached record levels in September 2012 at 11.6%, up from 10.3% the prior year. Unemployment varied significantly by country.[110]

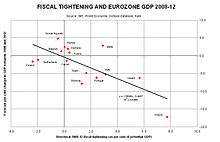

Economist Martin Wolf analysed the relationship between cumulative GDP growth from 2008 to 2012 and total reduction in budget deficits due to austerity policies (see chart) in several European countries during April 2012. He concluded that: "In all, there is no evidence here that large fiscal contractions [budget deficit reductions] bring benefits to confidence and growth that offset the direct effects of the contractions. They bring exactly what one would expect: small contractions bring recessions and big contractions bring depressions." Changes in budget balances (deficits or surpluses) explained approximately 53% of the change in GDP, according to the equation derived from the IMF data used in his analysis.[111]

Economist Paul Krugman analysed the relationship between GDP and reduction in budget deficits for several European countries in April 2012 and concluded that austerity was slowing growth, similar to Martin Wolf. He also wrote: "... this also implies that 1 euro of austerity yields only about 0.4 euros of reduced deficit, even in the short run. No wonder, then, that the whole austerity enterprise is spiraling into disaster."[112]

Britain's decision to leave the European Union in 2016 has been partly attributed to the after-effects of the Great Recession on the country.[113][114][115][116][117]

Effects on Democracy

[edit]During the Great Recession and in the immediate aftermath, Bangladesh, Ukraine, Honduras, Guatemala, Palestine, and Hong Kong went from democracies to a mix of democracy and authoritarianism and Madagascar, the Gambia, Ethiopia, Russia, and Fiji went from a mixed regime to an authoritarian one. While each country had democratic backsliding for different reasons, economic calamity has long been known to contribute to instability that can cause authoritarian forces to take hold. [118]

Countries that avoided recession

[edit]

Poland and Slovakia were the only two members of the European Union to avoid a GDP recession during the Great Recession. As of December 2009, the Polish economy had not entered recession nor even contracted, while its IMF 2010 GDP growth forecast of 1.9 percent was expected to be upgraded.[121][122][123] Analysts identified several causes for the positive economic development in Poland: Extremely low levels of bank lending and a relatively small mortgage market; the relatively recent dismantling of EU trade barriers and the resulting surge in demand for Polish goods since 2004; Poland being the recipient of direct EU funding since 2004; lack of over-dependence on a single export sector; a tradition of government fiscal responsibility; a relatively large internal market; the free-floating Polish zloty; low labour costs attracting continued foreign direct investment; economic difficulties at the start of the decade, which prompted austerity measures in advance of the world crisis.[citation needed]

While India, Uzbekistan, China, and Iran experienced slowing growth, they did not enter recessions.

South Korea narrowly avoided technical recession in the first quarter of 2009.[124] The International Energy Agency stated in mid September that South Korea could be the only large OECD country to avoid recession for the whole of 2009.[125] It was the only developed economy to expand in the first half of 2009.

Australia avoided a technical recession after experiencing only one quarter of negative growth in the fourth quarter of 2008, with GDP returning to positive in the first quarter of 2009.[126][127]

The financial crisis did not affect developing countries to a great extent. Experts see several reasons: Africa was not affected because it is not fully integrated in the world market. Latin America and Asia seemed better prepared, since they have experienced crises before. In Latin America, for example, banking laws and regulations are very stringent. Bruno Wenn of the German DEG suggests that Western countries could learn from these countries when it comes to regulations of financial markets.[128]

Timeline of effects

[edit]The few recessions appearing early in 2006–07 are commonly never associated to be part of the Great Recession, which is illustrated by the fact that only two countries (Iceland and Jamaica) were in recession in Q4 2007.

One year before the maximum, in Q1 2008, only six countries were in recession (Iceland, Sweden, Finland, Ireland, Portugal and New Zealand). The number of countries in recession was 25 in Q2 2008, 39 in Q3 2008 and 53 in Q4 2008. At the steepest part of the Great Recession in Q1 2009, a total of 59 out of 71 countries were simultaneously in recession. The number of countries in recession was 37 in Q2 2009, 13 in Q3 2009 and 11 in Q4 2009. One year after the maximum, in Q1 2010, only seven countries were in recession (Greece, Croatia, Romania, Iceland, Jamaica, Venezuela and Belize).

The recession data for the overall G20 zone (representing 85% of all GWP), depict that the Great Recession existed as a global recession throughout Q3 2008 until Q1 2009.

Subsequent follow-up recessions in 2010–2013 were confined to Belize, El Salvador, Paraguay, Jamaica, Japan, Taiwan, New Zealand and 24 out of 50 European countries (including Greece). As of October 2014, only five out of the 71 countries with available quarterly data (Cyprus, Italy, Croatia, Belize and El Salvador), were still in ongoing recessions.[17][129] The many follow-up recessions hitting the European countries, are commonly referred to as being direct repercussions of the European debt crisis.

Country specific details about recession timelines

[edit]Iceland fell into an economic depression in 2008 following the collapse of its banking system (see 2008–2011 Icelandic financial crisis). By mid-2012 Iceland is regarded as one of Europe's recovery success stories largely as a result of a currency devaluation that has effectively reduced wages by 50%--making exports more competitive.[130]

The following countries had a recession starting in the fourth quarter of 2007: United States,[17]

The following countries had a recession already starting in the first quarter of 2008: Latvia,[131] Ireland,[132] New Zealand,[133] and Sweden.[17]

The following countries/territories had a recession starting in the second quarter of 2008: Japan,[134] Hong Kong,[135] Singapore,[136] Italy,[137] Turkey,[17] Germany,[138] United Kingdom,[17] the Eurozone,[139] the European Union,[17] and OECD.[17]

The following countries/territories had a recession starting in the third quarter of 2008: Spain,[140] and Taiwan.[141]

The following countries/territories had a recession starting in the fourth quarter of 2008: Switzerland.[142]

South Korea avoided recession with GDP returning positive at a 0.1% expansion in the first quarter of 2009.[143]

Of the seven largest economies in the world by GDP, only China avoided a recession in 2008. In the year to the third quarter of 2008 China grew by 9%. Until recently Chinese officials considered 8% GDP growth to be required simply to create enough jobs for rural people moving to urban centres.[144] This figure may more accurately be considered to be 5–7% now[when?] that the main growth in working population is receding.[citation needed]

Ukraine went into technical depression in January 2009 with a GDP growth of −20%, when comparing on a monthly basis with the GDP level in January 2008.[145] Overall the Ukrainian real GDP fell 14.8% when comparing the entire part of 2009 with 2008.[146] When measured quarter-on-quarter by changes of seasonally adjusted real GDP, Ukraine was more precisely in recession/depression throughout the four quarters from Q2-2008 until Q1-2009 (with respective qoq-changes of: -0.1%, -0.5%, -9.3%, -10.3%), and the two quarters from Q3-2012 until Q4-2012 (with respective qoq-changes of: -1.5% and −0.8%).[147]

Japan was in recovery in the middle of the decade 2000s but slipped back into recession and deflation in 2008.[148] The recession in Japan intensified in the fourth quarter of 2008 with a GDP growth of −12.7%,[149] and deepened further in the first quarter of 2009 with a GDP growth of −15.2%.[150]

Political instability related to the economic crisis

[edit]On February 26, 2009, an Economic Intelligence Briefing was added to the daily intelligence briefings prepared for the President of the United States. This addition reflects the assessment of U.S. intelligence agencies that the global financial crisis presents a serious threat to international stability.[151]

Business Week stated in March 2009 that global political instability is rising fast because of the global financial crisis and is creating new challenges that need managing.[152] В марте 2009 года агентство Associated Press сообщило, что: «Директор национальной разведки США Деннис Блэр заявил, что экономическая слабость может привести к политической нестабильности во многих развивающихся странах». [153] Даже в некоторых развитых странах наблюдается политическая нестабильность. [154] NPR сообщает, что Дэвид Гордон, бывший офицер разведки, который сейчас возглавляет исследования в Eurasia Group , сказал: «Многие, если не большинство, крупных стран имеют возможность справиться с экономическим спадом, не создавая при этом крупномасштабной политической нестабильности, если мы… Мы находимся в рецессии нормальной продолжительности. Если вы находитесь в гораздо более длительном периоде спада, то все ставки сделаны». [155]

Политологи утверждают, что экономический застой спровоцировал социальные потрясения, которые выразились в протестах по различным вопросам во всем развивающемся мире. В Бразилии недовольная молодежь сплотилась против незначительного повышения стоимости проезда на автобусе. [156] а в Израиле протестовали против высокой арендной платы в Тель-Авиве. Во всех этих случаях предполагаемая непосредственная причина протеста была усилена лежащими в ее основе социальными страданиями, вызванными великой рецессией.

В январе 2009 года лидеры правительства Исландии были вынуждены объявить выборы на два года раньше срока после того, как народ Исландии устроил массовые протесты и столкновения с полицией из-за действий правительства по отношению к экономике. [154] Сотни тысяч протестовали во Франции против экономической политики президента Саркози. [157] Под влиянием финансового кризиса в Латвии оппозиция и профсоюзы организовали митинг против кабинета премьер-министра Иварса Годманиса. Митинг собрал около 10–20 тысяч человек. Вечером митинг перерос в беспорядки . Толпа двинулась к зданию парламента и попыталась ворваться в него, но была отброшена полицией штата. В конце февраля многие греки приняли участие в массовой всеобщей забастовке из-за экономической ситуации и закрыли школы, аэропорты и многие другие службы в Греции. [158] В Литве произошли столкновения между полицией и протестующими, где людей, протестовавших против экономических условий, расстреливали резиновыми пулями. [159] Коммунисты и другие митинговали в Москве в знак протеста против экономических планов российского правительства. [160] Однако в России влияние было умеренным, чья экономика выиграла от высоких цен на нефть. [161]

В азиатских странах наблюдались протесты разной степени. [162] Протесты также произошли в Китае, поскольку спрос со стороны Запада на экспорт резко сократился, а безработица выросла. Помимо этих первоначальных протестов, протестное движение выросло и продолжилось в 2011 году. В конце 2011 года «Оккупай Уолл-стрит» в Соединенных Штатах прошел протест , породивший несколько ответвлений, которые стали известны как движение «Оккупай» .

В 2012 году экономические трудности в Испании усилили поддержку сепаратистских движений. В Каталонии поддержка движения за отделение превысила свои пределы. 11 сентября марш в защиту независимости собрал толпу, численность которой, по оценкам полиции, составила 1,5 миллиона человек. [163]

Ответные меры политики

[ редактировать ]Финансовая фаза кризиса привела к экстренному вмешательству во многие национальные финансовые системы. Поскольку кризис перерос в настоящую рецессию во многих крупных экономиках, экономический стимул, призванный оживить экономический рост, стал наиболее распространенным инструментом политики. После реализации планов спасения банковской системы основные развитые и развивающиеся страны объявили о планах по облегчению своей экономики. В частности, о планах экономического стимулирования было объявлено в Китае , США и Евросоюзе . [164] В последнем квартале 2008 года финансовый кризис привел к тому, что группа крупнейших экономик «Большой двадцатки» приобрела новое значение как центр управления экономическим и финансовым кризисом.

Кризис ускорил финансиализацию государств по всему миру, поскольку правительства увеличили использование рыночных инструментов для достижения общественных целей посредством таких подходов, как выпуск облигаций, секьюритизация государственных активов и создание суверенных фондов . [165] : 9

Ответные меры политики США

[ редактировать ]

Правительство США приняло Закон о чрезвычайной экономической стабилизации 2008 года (EESA или TARP) в октябре 2008 года. Этот закон включал 700 миллиардов долларов на финансирование « Программы помощи проблемным активам » (TARP). Следуя модели, инициированной пакетом мер по спасению банков Соединенного Королевства , [166] [167] 205 миллиардов долларов было использовано в программе покупки капитала для кредитования банков в обмен на привилегированные акции, приносящие дивиденды. [168] [169]

17 февраля 2009 года президент США Барак Обама подписал Закон о восстановлении и реинвестировании Америки 2009 года , пакет стимулирующих мер на сумму 787 миллиардов долларов с широким спектром расходов и снижением налогов. [170] Более 75 миллиардов долларов из этого пакета были специально выделены на программы помощи домовладельцам, испытывающим трудности. Эта программа получила название «План доступности и стабильности для домовладельцев». [171]

Федеральная резервная система США (центральный банк) снизила процентные ставки и значительно увеличила денежную массу, чтобы помочь справиться с кризисом. В феврале 2013 года газета New York Times сообщила, что ФРС продолжает поддерживать экономику различными мерами монетарного стимулирования: на 85 миллиардов долларов в месяц, пока не увидит явное улучшение ситуации на рынке труда. Он планирует удерживать краткосрочные процентные ставки около нуля еще дольше, по крайней мере, до тех пор, пока уровень безработицы не упадет ниже 6,5 процента». [172]

Федеральная резервная система США заключила несколько своп-соглашений, чтобы помочь банкам справиться с кризисом ликвидности, хотя эта чрезвычайная ликвидность принесла пользу только дюжине стран и исключила большинство развивающихся экономик. [173] : 267

Ответные меры политики в Азиатско-Тихоокеанском регионе

[ редактировать ]15 сентября 2008 года Китай снизил процентную ставку впервые с 2002 года. Индонезия снизила ставку овернайт, по которой коммерческие банки могут занимать средства овернайт у центрального банка, на два процентных пункта до 10,25 процента. Резервный банк Австралии вложил в банковскую систему почти 1,5 миллиарда долларов, что почти в три раза превышает предполагаемую потребность рынка. Резервный банк Индии добавил почти $1,32 млрд за счет операции рефинансирования, крупнейшей как минимум за месяц. [174]

9 ноября 2008 года центральное правительство Китайской Народной Республики объявило о китайской программе экономического стимулирования на сумму 4 триллиона юаней (586 миллиардов долларов США). вторая по величине экономика. В заявлении на веб-сайте правительства говорится, что Государственный совет утвердил план инвестирования 4 триллионов юаней (586 миллиардов долларов США) в инфраструктуру и социальное обеспечение к концу 2010 года. Пакет стимулирующих мер был инвестирован в такие ключевые области, как жилье, сельская инфраструктура, транспорт. , здравоохранение и образование, окружающая среда, промышленность, восстановление после стихийных бедствий, увеличение доходов, снижение налогов и финансы.

Позже в том же месяце экономика Китая, ориентированная на экспорт, начала ощущать влияние экономического спада в США и Европе, несмотря на то, что правительство уже трижды снижало ключевые процентные ставки менее чем за два месяца в попытке стимулировать экономический рост. 28 ноября 2008 г. Министерство финансов Китайской Народной Республики и Государственная налоговая администрация совместно объявили о повышении ставок скидки по экспортным налогам на некоторые трудоемкие товары. Эти дополнительные налоговые скидки были осуществлены 1 декабря 2008 года. [176]

Мировые лидеры и аналитики приветствовали пакет стимулирующих мер как более масштабный, чем ожидалось, и как знак того, что, стимулируя собственную экономику, Китай помогает стабилизировать мировую экономику.

В течение этого времени Народный банк Китая помог решить кризис ликвидности банков, подписав своп-соглашения со многими другими странами, чтобы предоставить им ликвидность, основанную на юанях . [173] : 267

16 сентября 2008 года центральный банк Тайваня заявил, что впервые за восемь лет сократит норму обязательных резервов. В тот же день центральный банк добавил 3,59 миллиарда долларов на валютный межбанковский рынок. Банк Японии влил в финансовую систему 29,3 миллиарда долларов 17 сентября 2008 года, а Резервный банк Австралии в тот же день добавил 3,45 миллиарда долларов. [177]

В развивающихся странах и странах с формирующейся рыночной экономикой реакция на глобальный кризис в основном заключалась в денежно-кредитной политике низких ставок (в основном в Азии и на Ближнем Востоке) в сочетании с обесцениванием валюты по отношению к доллару. Планы стимулирования также существовали в некоторых азиатских странах, на Ближнем Востоке и в Аргентине. В Азии планы обычно составляли от 1 до 3% ВВП, за заметным исключением Китая , который объявил о плане, составляющем 16% ВВП (6% ВВП в год).

Реакция европейской политики

[ редактировать ]До сентября 2008 года меры европейской политики ограничивались небольшим числом стран (Испания и Италия). В обеих странах меры были направлены на реформу налоговой системы для домохозяйств (налоговые льготы) для поддержки конкретных секторов, таких как жилищное строительство. Европейская комиссия предложила план стимулирования экономики на 200 миллиардов евро, который будет реализован странами на европейском уровне. В начале 2009 года Великобритания и Испания завершили свои первоначальные планы, а Германия объявила о новом плане.

29 сентября 2008 года власти Бельгии, Люксембурга и Нидерландов частично национализировали Fortis . Правительство Германии оказало помощь Hypo Real Estate .

8 октября 2008 года британское правительство объявило о пакете помощи банкам на сумму около 500 миллиардов фунтов стерлингов. [178] (850 миллиардов долларов на тот момент). План состоит из трех частей. Первые 200 миллиардов фунтов стерлингов будут выделены банкам, имеющим ликвидность. Вторая часть будет состоять из того, что правительство штата увеличит рынок капитала внутри банков. Наряду с этим, если банкам это понадобится, будет предоставлено 50 миллиардов фунтов стерлингов. Наконец, правительство спишет все приемлемые кредиты между британскими банками с лимитом в 250 миллиардов фунтов стерлингов.

В начале декабря 2008 года министр финансов Германии Пер Штайнбрюк заявил о неверии в «Великий план спасения» и нежелании тратить больше денег на борьбу с кризисом. [179] В марте 2009 года президент Европейского Союза подтвердил, что ЕС в то время решительно сопротивлялся давлению США с целью увеличения дефицита европейского бюджета. [180]

С 2010 года Великобритания начала программу бюджетной консолидации, направленную на снижение уровня долга и дефицита и в то же время стимулирование экономического восстановления. [181] Другие европейские страны также начали бюджетную консолидацию с аналогичными целями. [182]

Глобальные ответы

[ редактировать ]

Как видно выше, большинство политических ответов на экономический и финансовый кризис были предприняты отдельными странами. Некоторая координация имела место на европейском уровне, но необходимость сотрудничества на глобальном уровне побудила лидеров активизировать организацию «Большой двадцатки» крупнейших экономик . Первый саммит, посвященный кризису, состоялся на уровне глав государств в ноябре 2008 года ( Вашингтонский саммит G-20 2008 года ).

Страны «Большой двадцатки» встретились на саммите, состоявшемся в ноябре 2008 года в Вашингтоне, для решения экономического кризиса. Помимо предложений по международному финансовому регулированию, они обязались принять меры по поддержке своей экономики и координировать их, отказавшись от любого обращения к протекционизму.

Еще один саммит «Большой двадцатки» состоялся в Лондоне в апреле 2009 года. Министры финансов и лидеры центральных банков стран «Большой двадцатки» встретились в Хоршэме , Англия, в марте, чтобы подготовить саммит, и пообещали восстановить глобальный рост как можно скорее. Они решили скоординировать свои действия и стимулировать спрос и занятость. Они также пообещали бороться со всеми формами протекционизма и поддерживать торговлю и иностранные инвестиции. Эти действия обойдутся в $1,1 трлн. [183]

Они также обязались поддерживать предложение кредитов путем предоставления большей ликвидности и рекапитализации банковской системы, а также быстро реализовать планы стимулирования. Что касается руководителей центральных банков, они пообещали поддерживать политику низких ставок до тех пор, пока это необходимо. Наконец, лидеры решили помочь развивающимся и развивающимся странам посредством укрепления МВФ.

Политические рекомендации

[ редактировать ]Рекомендация МВФ

[ редактировать ]В сентябре 2010 года МВФ заявил, что финансовый кризис не закончится без значительного снижения безработицы, поскольку сотни миллионов людей во всем мире остались безработными. МВФ призвал правительства расширять системы социальной защиты и создавать рабочие места, даже несмотря на то, что они вынуждены сокращать расходы. МВФ также призвал правительства инвестировать в профессиональное обучение безработных и даже правительства стран, подобных Греции, где существует серьезный долговой риск, сначала сосредоточиться на долгосрочном восстановлении экономики путем создания рабочих мест. [184]

Повышение процентных ставок

[ редактировать ]Банк Израиля был первым, кто поднял процентные ставки после начала глобальной рецессии. [185] В августе 2009 года ставки были повышены. [185]

6 октября 2009 года Австралия стала первой страной «Большой двадцатки», которая повысила свою основную процентную ставку: Резервный банк Австралии повысил ставки с 3,00% до 3,25%. [186]

Банк Норвегии повысили процентные и Резервный банк Индии ставки в марте 2010 года. [187]

2 ноября 2017 года Банк Англии впервые с марта 2009 года повысил процентные ставки с 0,25% до 0,5% в попытке обуздать инфляцию.

Сравнения с Великой депрессией

[ редактировать ]17 апреля 2009 года тогдашний глава МВФ Доминик Стросс-Кан заявил, что существует вероятность того, что некоторые страны не смогут проводить надлежащую политику, чтобы избежать механизмов обратной связи, которые могут в конечном итоге превратить рецессию в депрессию. «Свободное падение мировой экономики, возможно, начинает замедляться, и в 2010 году начнется восстановление, но это в решающей степени зависит от правильной политики, принимаемой сегодня». МВФ отметил, что в отличие от Великой депрессии, эта рецессия была синхронизирована глобальной интеграцией рынков. Было объяснено, что такие синхронизированные рецессии длятся дольше, чем типичные экономические спады, и имеют более медленные темпы восстановления. [188]

Оливье Бланшар , главный экономист МВФ, заявил, что процент работников, уволенных за длительные сроки, рос с каждым спадом на протяжении десятилетий, но на этот раз цифры выросли. «Долгосрочная безработица тревожно высока: в Соединенных Штатах половина безработных не имеет работы более шести месяцев, чего мы не видели со времен Великой депрессии». МВФ также заявил, что может существовать связь между ростом неравенства в западных экономиках и дефляцией спроса. В последний раз разрыв в уровне благосостояния достигал таких крайностей в 1928–1929 годах. [189]

См. также

[ редактировать ]- Базельские соглашения

- Обеспеченное долговое обязательство

- Сырьевой бум 2000-х годов

- Экономический пузырь

- Финансовый кризис 2007–2008 гг.

- Банковское дело с частичным резервированием

- Великая рецессия в Азии

- Великая рецессия в Европе

- Великая рецессия в США

- Великая регрессия

- Международные отношения с 1989 года.

- Кондратьевская волна

- Потерянное десятилетие

- Пик нефти

- Крах фондового рынка

- В Индии обвал фондового рынка

- Сберегательный и кредитный кризис

- Рецессия, вызванная Covid-19

Ссылки

[ редактировать ]- ^ «Мировое экономическое положение и перспективы 2013» . Отдел политики развития и анализа секретариата ООН . Проверено 19 декабря 2012 г.

- ^ Организация Объединенных Наций (15 января 2013 г.). Мировое экономическое положение и перспективы 2013 (торговая книга в мягкой обложке) (1-е изд.). Объединенные Нации. п. 200. ИСБН 978-9211091663 .

Мировая экономика продолжает бороться с посткризисной адаптацией

- ^ Команда Инвестопедии. «Определение Великой рецессии» . Инвестопедия . Архивировано из оригинала 26 июня 2021 года . Проверено 12 июля 2021 г.

- ^ Сингх, Манодж. «Обзор финансового кризиса 2007–2008 годов» . Инвестопедия . Проверено 12 июля 2021 г.

- ^ Jump up to: а б Бернанке, Бен (2 сентября 2010 г.). «Причины последнего финансово-экономического кризиса» . Проверено 15 февраля 2021 г.

- ^ Jump up to: а б Расширение и сокращение делового цикла в США. Архивировано 25 сентября 2008 г. в Wayback Machine , NBER, по состоянию на 9 августа 2012 г.

- ^ Парк, Б.У., Симар, Л. и Зеленюк, В. (2020) «Прогнозирование рецессий с помощью динамического пробита для временных рядов: репликация и расширение Кауппи и Сайкконена (2008)» . Эмпирическая экономика 58, 379–392. https://doi.org/10.1007/s00181-019-01708-2

- ^ Мерриам-Вебстер (31 мая 2023 г.), «главное слово «рецессия» » , Онлайн-словарь Merriam-Webster Collegiate Dictionary .

- ^ Халберт, Марк (15 июля 2010 г.). «Прискорбно беспокоиться о двойной рецессии» . Бэрронс .

- ^ В.И. Кейлис-Борок и др., Модель макроэкономических показателей, предшествующих концу американской экономической рецессии. Архивировано 16 июля 2011 г. в журнале Wayback Machine Journal of Pattern Recognition Research, JPRR Vol.3 (1), 2008 г.

- ^ Вингфилд, Брайан (20 сентября 2010 г.). «Конец великой рецессии? Едва ли» . Форбс .

- ^ Эванс-Шефер, Стив (20 сентября 2010 г.). «Уличные митинги вокруг официального окончания рецессии» . Форбс .

- ^ Каттнер, Роберт. Тюрьма должников: политика жесткой экономии против возможности . Нью-Йорк: Винтажные книги, 2013, 40.

- ^ Дэвис, Боб (22 апреля 2009 г.). «Что такое глобальная рецессия?» . Уолл Стрит Джорнал . Проверено 17 сентября 2013 г.

- ^ «Перспективы мировой экономики — апрель 2009 г.: кризис и восстановление» (PDF) , вставка 1.1 , МВФ, стр. 11–14, 24 апреля 2009 г. , получено 17 сентября 2013 г.

- ^ «Члены» . G20. Архивировано из оригинала 10 февраля 2015 года . Проверено 15 января 2014 г.

- ^ Jump up to: а б с д и ж г час «Квартальные национальные счета: квартальные темпы роста реального ВВП, изменение по сравнению с предыдущим кварталом» . Stats.oecd.org. Архивировано из оригинала 22 мая 2023 года . Проверено 17 августа 2013 г.

- ^ «NBER официально заявляет: рецессия началась в декабре 2007 года» . Уолл Стрит Джорнал . 1 декабря 2008 г.

- ^ Уирден, Грэм (3 июня 2008 г.). «Цены на нефть: Джордж Сорос предупреждает, что спекулянты могут спровоцировать крах фондового рынка» . Хранитель . Лондон . Проверено 10 апреля 2009 г.

- ^ Эндрюс, Эдмунд Л. (24 октября 2008 г.). «Гринспен признает ошибку в регулировании» . Нью-Йорк Таймс .

- ^ Нуриэль Рубини (15 января 2009 г.). «Глобальный кризис рецессии 2009 года» . Форбс .

- ^ Jump up to: а б с Кругман, Пол (10 июля 2014 г.). «Гайтнер: пройдет ли он испытание?» . Книги Нью-Йорка . Проверено 23 августа 2014 г.

{{cite magazine}}: Для журнала Cite требуется|magazine=( помощь ) - ^ Исидор, Крис (1 декабря 2008 г.). «Официально: рецессия с декабря 2007 года» . CNN Деньги . Проверено 10 апреля 2009 г.

- ^ Дэвид Лайтман. Бюджетное управление Конгресса сравнивает экономический спад с Великой депрессией. Архивировано 3 марта 2009 года в Wayback Machine . Макклатчи, Вашингтонское бюро. 27 января 2009 г.

- ^ Финч, Джулия (26 января 2009 г.). «Двадцать пять человек в центре кризиса» . Хранитель . Лондон . Проверено 10 апреля 2009 г.

- ^ Кругман, Пол (4 января 2009 г.). «Борьба с депрессией» . Нью-Йорк Таймс .

- ^ «Перспективы развития мировой экономики МВФ, апрель 2009 г.: «Стратегии выхода потребуются для перехода фискальной и денежно-кредитной политики от чрезвычайной краткосрочной поддержки к устойчивым среднесрочным основам». (стр. 38)» (PDF) . Проверено 21 января 2010 г.

- ^ «Оливье Бланшар, главный экономист Международного валютного фонда, «советует чиновникам всего мира сохранять программы экономического стимулирования не дольше, чем это необходимо, чтобы проложить путь к устойчивому росту » . Bloomberg.com. 30 мая 2005 года . Проверено 21 января 2010 г.

- ^ Кук, Кристин (21 августа 2009 г.). «Дефицит США представляет собой потенциальный системный риск: Тейлор» . Reuters.com . Проверено 21 января 2010 г.

- ^ Биньямин, Аппельбаум (4 сентября 2014 г.). «ФРС заявляет, что экономический рост поднимает богатых, оставляя позади всех остальных» . Нью-Йорк Таймс . Проверено 13 сентября 2014 г.

- ^ Чокши, Нирадж (11 августа 2014 г.). «Неравенство доходов, похоже, растет более чем в 2 из 3 городских агломераций» . Вашингтон Пост . Проверено 13 сентября 2014 г.

- ^ Курцлебен, Даниэль (23 августа 2014 г.). «Богатство домохозяйств среднего класса упало на 35 процентов с 2005 по 2011 год» . Вокс . Проверено 13 сентября 2014 г.

- ^ Аллен, Пэдди (29 января 2009 г.). «Глобальная рецессия – куда ушли все деньги?» . Хранитель . Лондон . Проверено 10 апреля 2009 г.

- ^ Jump up to: а б с д и «Отчет о расследовании финансового кризиса – выводы – январь 2011 г.» . Fcic.law.stanford.edu. 10 марта 2011 года . Проверено 22 апреля 2013 г.

- ^ «Несогласие Уоллисона с итоговым отчетом FCIC» (PDF) . Январь 2011.

- ^ «Декларация G20» . Белый дом.gov. Ноябрь 2008 г.

- ^ «Гэри Гортон – NBER и Йельский университет – невидимая рука ударила по лицу: банковское дело и паника 2007 года» (PDF) . Май 2009 г. Архивировано из оригинала (PDF) 20 июня 2014 г. . Проверено 16 апреля 2013 г.

- ^ FRED - Частные инвестиции в жилищное строительство - Получено 3 марта 2019 г.

- ^ Мартин, Фернандо М. (2016). «Частные инвестиции и Великая рецессия» . Экономические конспекты . 2016 . дои : 10.20955/es.2016.1 . S2CID 155967009 .

- ^ «CEPR-Дин Бейкер-Экономика Великой рецессии-29 июня 2014 г.» . Цепрь.нет. 29 июня 2014 года. Архивировано из оригинала 2 апреля 2015 года . Проверено 23 августа 2014 г.

- ^ «Выученная макроэкономическая беспомощность» . Июль 2014 года . Проверено 14 марта 2018 г.

- ^ Миан, Атиф и Суфий, Амир (2014). Дом долгов . Чикагский университет. ISBN 978-0-226-08194-6 .

{{cite book}}: CS1 maint: несколько имен: список авторов ( ссылка ) - ^ Соуэлл, Томас (2009). Жилищный бум и спад . Основные книги. стр. 57–58. ISBN 978-0-465-01880-2 .

- ^ Гилфорд, Гвинн (29 августа 2017 г.). «Обвал рынка жилья в США спровоцировали не бедные субстандартные заемщики, а тряска домов» . Проверено 14 марта 2018 г.

- ^ «Джон Висман — Стагнация заработной платы, рост неравенства и кризис 2008 года — данные получены в июне 2015 года» (PDF) . Проверено 14 марта 2018 г.

- ^ «МВФ-Неравенство, кредитное плечо и кризисы-Кумхофф и Рансьер-ноябрь 2010 г.» (PDF) . Проверено 14 марта 2018 г.

- ^ «Рост неравенства в Стокхаммере как причина нынешнего кризиса – Амхерст PERI – апрель 2012 г.» (PDF) . Архивировано из оригинала (PDF) 28 февраля 2020 г. Проверено 14 марта 2018 г.

- ^ «Переосмысление того, как произошел жилищный кризис» . mitsloan.mit.edu . Проверено 14 марта 2018 г.

- ^ «Экономист-Точки света-14 июля 2012 г.» . Экономист.com. 14 июля 2012 года . Проверено 22 апреля 2013 г.

- ^ «NPR-Эта американская жизнь-Гигантский пул денег-май 2008 г.» . Thisamericanlife.org. 9 мая 2008 года . Проверено 22 апреля 2013 г.

- ^ «NYT – Пол Кругман – Реалии европейского кризиса – февраль 2012 г.» . Кругман.blogs.nytimes.com. 25 февраля 2012 года . Проверено 22 апреля 2013 г.

- ^ Поллейт, Торстен (13 декабря 2007 г.). «Манипулирование процентной ставкой: путь к катастрофе» . Институт Мизеса . Проверено 4 января 2009 года .

- ^ Петтифор, Энн (16 сентября 2008 г.). «Финансовый кризис Америки: уроки и перспективы» . открытая демократия. Архивировано из оригинала 16 декабря 2008 года . Проверено 4 января 2009 года .

- ^ Карлссон, Стефан (8 ноября 2004 г.). «Американский неустойчивый бум» . Институт Мизеса . Проверено 4 января 2009 года .

- ^ Рейнхарт, Кармен М.; Рейнхарт, Винсент Р. (сентябрь 2010 г.). «После падения» . Рабочий документ NBER № 16334 . дои : 10.3386/w16334 .

- ^ «Конец роману» . Экономист. 30 октября 2008 года . Проверено 27 февраля 2009 г.

- ^ Кругман, Пол (12 декабря 2010 г.). «Мнение – блокируйте эти экономические метафоры» . Нью-Йорк Таймс . Проверено 14 марта 2018 г.

- ^ Мартти Рандвир; Ленно Уускюла; Лийна Кулу. «ВЛИЯНИЕ ЧАСТНОГО ДОЛГА НА ЭКОНОМИЧЕСКИЙ РОСТ» . Eestipank.ee. Архивировано из оригинала 27 марта 2016 года . Проверено 22 апреля 2013 г.

Как теоретические, так и эмпирические данные показывают, что рецессия более крутая в странах с высоким уровнем частного долга и/или кредитным бумом» и «Мы обнаруживаем, что более высокий уровень долга до рецессии коррелирует с меньшим экономическим ростом после окончания экономического спада». .

- ^ Бьянко, Джеймс (13 июня 2012 г.). «Диаграмма под названием «Кто-нибудь видел сокращение доли заемных средств?» » . Ритхольц.com . Проверено 23 августа 2014 г.

- ^ Маккарти, Райан (22 октября 2010 г.). «Как неравенство доходов в Америке достигло уровня, невиданного со времен депрессии» . huffingtonpost.com . Проверено 24 октября 2010 г.

- ^ «Отрывок из отчета МВФ, глава 3 – апрель 2012 г.» (PDF) . Проверено 17 августа 2013 г.

- ^ «McKinsey – Долг и сокращение доли заемных средств: глобальный кредитный пузырь и его экономические последствия – Обновлено – июль 2011 г.» . Mckinsey.com. 13 марта 2013. Архивировано из оригинала 7 марта 2013 года . Проверено 17 августа 2013 г.

- ^ Jump up to: а б Дирк Дж. Беземер: «Никто не предвидел этого» Понимание финансового кризиса с помощью моделей бухгалтерского учета , доступно через: MPRA. Архивировано 15 апреля 2015 г., в Wayback Machine , особенно. п. 9 и приложение.

- ^ Ланглуа, Хьюг; Люсье, Жак (7 марта 2017 г.). Издательство Колумбийского университета, Книга по рациональному инвестированию, стр. 61–62 «Что можно прогнозировать» . Издательство Колумбийского университета. ISBN 9780231543781 .

- ^ Беземер, Дирк Дж. (16 июня 2009 г.). « Никто не предвидел этого»: понимание финансового кризиса с помощью моделей бухгалтерского учета» . Документ MPRA – через idea.repec.org.

- ^ «От субстандартного к терригенному: рецессия начинается дома» . Группа исследования стоимости земли. 2 июня 2009 г. (Обзор рецессий или ожидаемых рецессий в 40 странах, в 33 из которых, возможно, были пузыри на рынке недвижимости.)

- ^ «Конец бума цен на жилье в Польше» . Глобальный справочник по недвижимости. 25 августа 2008 г.

- ^ «Цены на недвижимость на Адриатическом побережье растут, в Загребе падают» . Глобальный справочник по недвижимости. 19 августа 2008 г.

- ^ «Хорошие времена снова здесь» . Глобальный справочник по недвижимости. 28 февраля 2008 г.

- ^ «Надвигающийся спад на рынке жилья в Китае» . Глобальный справочник по недвижимости. 1 сентября 2008 г.

- ^ Моника Дэйви (25 декабря 2005 г.). «2005: Одним словом» . Нью-Йорк Таймс .

- ^ «Глобальный жилищный бум» . Экономист. 16 июня 2005 г.

- ^ Предупреждение | линия фронта

- ^ Jump up to: а б Бетани Маклин и Джо Носера , Все дьяволы здесь: скрытая история портфеля финансового кризиса , Penguin, 2010, стр. 104–7.

- ^ Jump up to: а б Энтони Файола; Эллен Накашима; Джилл Дрю (15 октября 2008 г.). «Что пошло не так» . Вашингтон Пост . Проверено 10 апреля 2009 г.

- ^ Майкл Льюис (март 2010 г.). «Ярмарка тщеславия – Майкл Льюис – Ставка на слепую сторону – апрель 2010 г.» . Vanityfair.com . Проверено 17 августа 2013 г.

- ^ Jump up to: а б Ланман, Скотт (5 марта 2009 г.). «Блумберг – Сенаторы Додд и Шелби требуют информации» . Блумберг . Проверено 11 июля 2011 г.

- ^ Кругман, Пол (2009). Возвращение экономики депрессии и кризис 2008 года . WW Нортон Компани Лимитед. ISBN 978-0-393-07101-6 .

- ^ Кругман, Пол (1 апреля 2010 г.). «Мнение – Финансовая реформа 101» . Нью-Йорк Таймс . Проверено 14 марта 2018 г.

- ^ Лабатон, Стивен (3 октября 2008 г.). «Правило Агентства 2004 года позволяет банкам накапливать новые долги и рисковать» . Нью-Йорк Таймс . Проверено 24 мая 2010 г.

- ^ Рассказывает и рассказывает Стивен Лабатон. Продюсер: Эми О'Лири (28 сентября 2008 г.). «День, когда SEC изменила правила игры» . Нью-Йорк Таймс . Проверено 20 ноября 2012 г.

- ^ «Гэри Гортон - NBER и Йельский университет - невидимая рука ударила по лицу: банковское дело и паника 2007 года - обновлено в мае 2009 года» (PDF) . Архивировано из оригинала (PDF) 20 июня 2014 года . Проверено 22 апреля 2013 г.

- ^ Кто сейчас ноет? Экономисты раскритиковали Грэмма. Архивировано 5 августа 2011 г. на Wikiwix. Новости АВС . 19 сентября 2008 г.

- ^ Питер Дж. Уоллисон, «Причина и следствие: государственная политика и финансовый кризис», Вашингтон, округ Колумбия: Американский институт предпринимательства, ноябрь 2008 г.

- ↑ Комитет по надзору и правительственной реформе, заявление Эдварда Пинто, 9 декабря 2008 г., 4.

- ^ Питер Дж. Уоллисон (январь 2011 г.). «Несогласие с отчетом большинства Комиссии по расследованию финансового кризиса» . Американский институт предпринимательства . Проверено 20 ноября 2012 г.

- ^ Барри Ритхольц (26 ноября 2011 г.). «Расследование большой лжи» . Большая картина.

- ^ Пол Кругман (6 ноября 2014 г.). «Триумф зла» . Нью-Йорк Таймс .

- ^ Лабатон, Стивен (2 октября 2008 г.). «Правило Агентства 2004 года позволяет банкам накапливать новые долги» . Нью-Йорк Таймс . Проверено 16 января 2019 г.

- ^ Духигг, Чарльз (4 октября 2008 г.). «Вынужденная пойти на больший риск, Fannie достигла переломного момента» . Нью-Йорк Таймс . Проверено 16 января 2019 г.

- ^ Батра, Рави (8 мая 2011 г.). «Оружие массовой эксплуатации?» . Truthout.org. Архивировано из оригинала 4 июня 2011 года . Проверено 4 июня 2011 г.

- ^ Батра, Рави (29 апреля 2011 г.). «Интервью Рави Батры» . Радиошоу Тома Хартмана (на 1:15) . Проверено 4 июня 2011 г.

- ^ Бьёрнхольт, Маргунн ; Маккей, Эйлса (2014). «Достижения феминистской экономики во времена экономического кризиса» (PDF) . В Бьёрнхольте, Маргунн ; Маккей, Эйлса (ред.). Рассчитывая на Мэрилин Уоринг: новые достижения феминистской экономики . Деметра Пресс . стр. 7–20. ISBN 9781927335277 .

- ^ Бюро экономического анализа США (1 января 1947 г.). «Реальный валовой внутренний продукт» . ФРЕД, Федеральный резервный банк Сент-Луиса . Проверено 16 января 2019 г.

- ^ Совет управляющих Федеральной резервной системы (США) (1 октября 1945 г.). «Домохозяйства и некоммерческие организации; собственный капитал, уровень» . ФРЕД, Федеральный резервный банк Сент-Луиса . Проверено 16 января 2019 г.

- ^ FRED - Общая численность занятых в несельскохозяйственном секторе - данные получены 7 июля 2018 г.

- ^ Бюро статистики труда США (1 января 1948 г.). «Уровень безработицы среди гражданского населения» . ФРЕД, Федеральный резервный банк Сент-Луиса . Проверено 16 января 2019 г.

- ^ «Баланс сектора США за пять десятилетий» . Институт новой политики . Архивировано из оригинала 23 февраля 2020 года . Проверено 16 января 2019 г.

- ^ «Совет Федеральной резервной системы – восстановление экономики и экономическая политика» . Federalreserve.gov . Проверено 16 января 2019 г.

- ^ «Программы TARP» . Казначейство.gov . Проверено 14 ноября 2019 г.

- ^ Вейсман, Джонатан (19 декабря 2014 г.). «США объявляют, что помощь банкам и автомобилям завершилась и стала прибыльной» . Нью-Йорк Таймс . Проверено 16 января 2019 г.

- ^ «Оценочная карта спасения – внимание к спасению – ProPublica» . project.propublica.org . 18 августа 0202 г. Проверено 16 января 2019 г.

- ^ Кэрол Грэм и Серджио Пинто (2 февраля 2017 г.). «Эффект «недовольства» Трампа для многих близок к Великой рецессии» . Брукингский институт.

- ^ Эрик Шнурер (2 июня 2016 г.). «Политика не защищена от рецессии» . Новости США.

- ^ Бен Чу (13 ноября 2016 г.). «Почему победил Трамп – «Уайтлэш» или экономическое разочарование?» . Независимый.

- ^ Мартин Сандбу (12 ноября 2016 г.). «Бесплатный обед: это все еще экономика, дурак» . Файнэншл Таймс .

- ^ Jump up to: а б с «Всемирная книга фактов ЦРУ - пример Греции» . Cia.gov . Проверено 17 августа 2013 г.

- ^ Jump up to: а б «Основные европейские экономические показатели, выбранные Евростатом» . Архивировано из оригинала 19 января 2013 года.

- ^ «Выпуск новостей Евростата – Показатели евро – 23 апреля 2012 г.» (PDF) . Архивировано из оригинала (PDF) 19 сентября 2013 года . Проверено 17 августа 2013 г.

- ^ Смит, Аарон (31 октября 2012 г.). «Безработица в еврозоне достигла рекордного уровня» . Money.cnn.com . Проверено 17 августа 2013 г.

- ^ Jump up to: а б Вольф, Мартин (27 апреля 2012 г.). «Влияние мер жесткой бюджетной экономии в еврозоне» . Блоги.ft.com . Проверено 17 августа 2013 г.

- ^ «Снова жесткая экономия и экономический рост (вонк)» . 24 апреля 2012 года . Проверено 14 марта 2018 г.

- ^ Ручир Шарма (28 июня 2016 г.). «Глобализация в том виде, в котором мы ее знаем, закончилась, и Брекзит является самым большим признаком этого события» . Независимый.

- ^ Эдвард Олден (29 июня 2016 г.). «Что Брексит говорит о росте популизма» . Совет по международным отношениям.